Passive elektronische Komponenten in der Öl- und Gasmarktanalyse

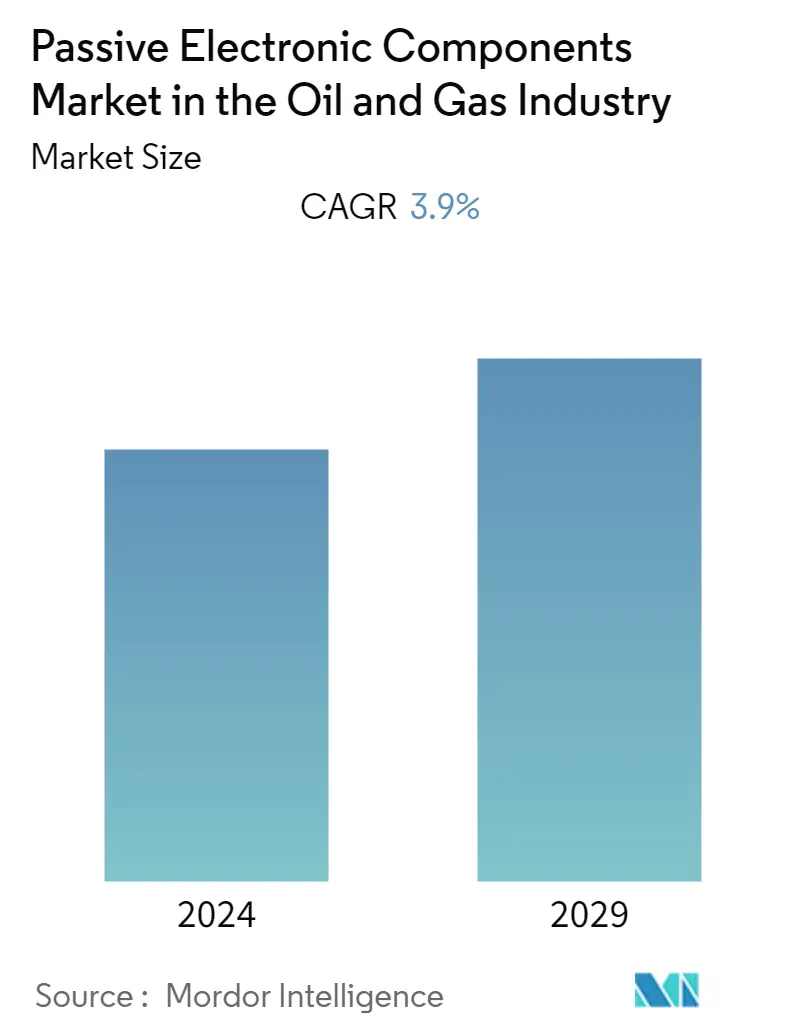

Der Markt für passive elektronische Komponenten in der Öl- und Gasindustrie wird im laufenden Jahr auf 3,4 Milliarden geschätzt und wird im Prognosezeitraum voraussichtlich eine CAGR von 3,9 % erreichen, um in den nächsten fünf Jahren 4,4 Millionen USD zu erreichen.

- Die Öl- und Gasindustrie hat einen hohen Bedarf an passiven elektronischen Komponenten, da elektronische Komponenten, die in diesem Markt verwendet werden, hohen Vibrationsfrequenzen bei hohen Temperaturen und Spannungen standhalten müssen.

- Die passiven Komponenten sind in der Lage, in raueren Umgebungen mit extremen Temperaturen, Vibrationswerten, Staub-, Flüssigkeitsbeständigkeitsspezifikationen usw. zu arbeiten. Die Öl- und Gasindustrie benötigt Komponenten mit hoher Temperaturkapazität, die Temperaturen von über 392 °F standhalten. Passive elektronische Komponenten in der Öl- und Gasindustrie finden Anwendung in Bohrlochsensoren, Bohrlochprotokollierungswerkzeugen, Bohrlochpumpenelektronik und anderen.

- Darüber hinaus bieten passive elektronische Komponenten High-End-Vorteile für die Öl- und Gasindustrie, wie z. B. stabile und vorhersehbare Kapazitäten, erhöhte Werkzeugzuverlässigkeit und geringeres Risiko unerwarteter Ausfälle, Stöße und Vibrationen, Komplexität des Systemdesigns und verbesserte Installationen. Mit den weltweit steigenden Ölexplorations- und Produktionsaktivitäten sowie der Integration von High-Tech-Geräten und elektronischen Komponenten ist die Nachfrage nach passiven elektronischen Komponenten gestiegen.

- Es wird erwartet, dass die Öl- und Gasindustrie in den kommenden Jahren aufgrund von Plänen für ihre Entwicklung ein stetiges Wachstum verzeichnen wird. Die Branche führt aufgrund dieser Kostensenkungsaktivitäten die Automatisierung in mehreren Prozessen ein. Der zunehmende Einsatz von IoT und Automatisierung in der Industrie zur Verbesserung der Produktion, zur Optimierung von Geräten und zur Überwachung abgelegener Gebiete hat das Marktwachstum vorangetrieben. IoT-Lösungen und Automatisierung ermöglichen es Öl- und Gasanlagen, detaillierte Einblicke in ihre Prozesse oder Anlagen zu erhalten und die Effizienz zu steigern.

- Darüber hinaus heizen die Kraftstoffsubventionen der Regionalregierung und die niedrigeren Ölpreise die Nachfrage nach Öl- und Gasverbrauch durch verschiedene Endverbraucherindustrien weiter an und schaffen neue Wachstumschancen für den untersuchten Markt. So kündigte beispielsweise die Abu Dhabi National Oil Company (ADNOC), eine staatliche Ölgesellschaft der Vereinigten Arabischen Emirate, ihre Pläne an, dem Komplex im Rahmen einer nachgelagerten Entwicklungsinvestition in Höhe von 45 Milliarden US-Dollar eine dritte Raffinerie hinzuzufügen, um Flexibilität bei der Raffination und Verarbeitung anderer Qualitäten zu entwickeln. Die neue Raffinerie wird eine Kapazität von 600.000 Barrel pro Tag haben und dem gesamten Komplex eine Gesamtkapazität von 1,5 Millionen Barrel pro Tag bieten, was sie zur Welt macht.

- Aufgrund von COVID-19 war die Öl- und Gasindustrie von Produktionsverzögerungen, reduziertem Betrieb, vorübergehenden Werksschließungen usw. betroffen. So erklärte die Sharjah National Oil Company (SNOC) der Vereinigten Arabischen Emirate im März 2020, dass die Auswirkungen des COVID-19-Ausbruchs den Produktionsstart ihres Mahanigas-Explorationsprojekts verzögert haben.

Passive elektronische Komponenten in den Markttrends der Öl- und Gasindustrie

Steigende Investitionen in der Öl- und Gasindustrie

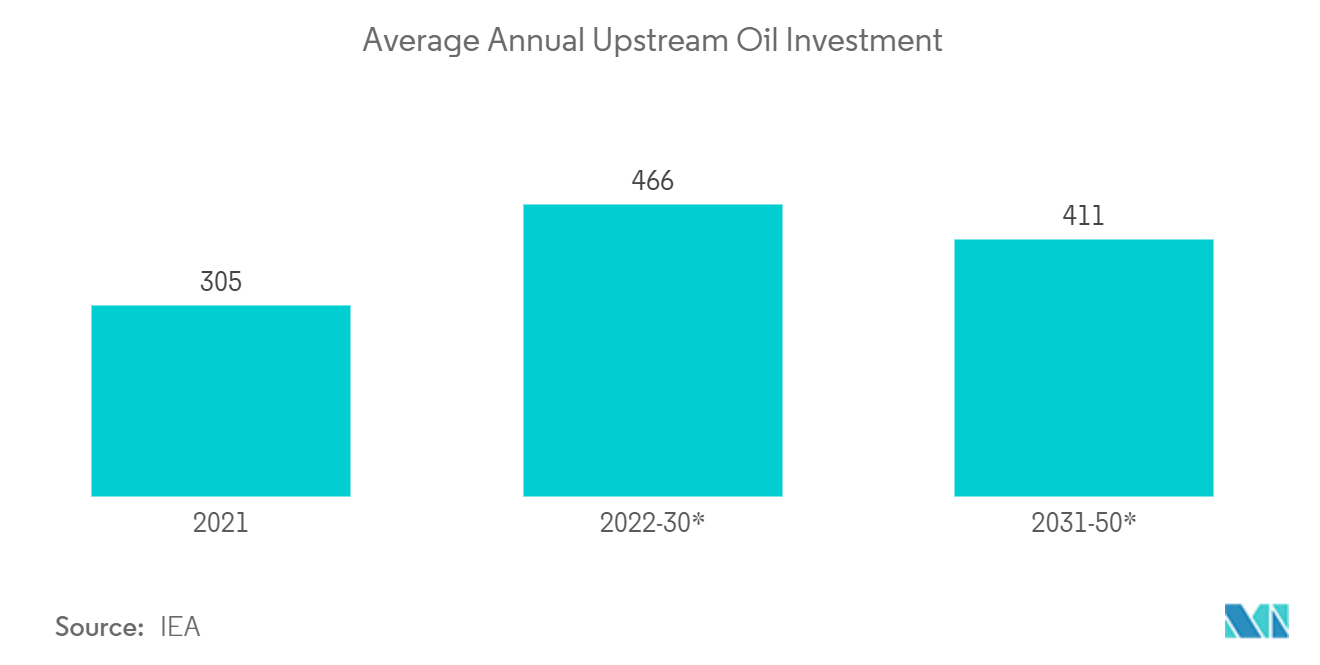

- Der Markt für passive elektronische Komponenten verzeichnete im Prognosezeitraum eine hohe Nachfrage in der Öl- und Gasindustrie. Das Wachstum wird auf zunehmende Investitionen von Öl- und Gasunternehmen, regionalen Regierungen und anderen Branchenakteuren zurückgeführt, um die wachsende Nachfrage zu befriedigen.

- Im August 2022 kündigte Santos, ein in Australien ansässiges Unternehmen, an, 1,3 Milliarden US-Dollar in die Erschließung eines großen Ölfeldes am North Slope in Alaska zu investieren. Das Unternehmen hat auch Oil Search aus Papua-Neuguinea übernommen, um das Projekt voranzutreiben. Das Unternehmen strebt an, täglich 80.000 Barrel Öl zu produzieren und soll 2026 mit dem Fließen beginnen.

- Nach Angaben von IBEF genehmigte der Vorstand von Oil India im März 2022 eine Investition von 839,49 Millionen US-Dollar für das petrochemische Projekt Numaligarh. Darüber hinaus genehmigte der Vorstand von IOCL im März 2022 Pläne zur Investition von 932,6 Mio. USD für die Entwicklung des City Gas Distribution (CGD)-Netzes in 9 geografischen Gebieten (GAs).

- Darüber hinaus gab das russische Unternehmen Gazprom im Dezember 2022 bekannt, dass die Produktion von Erdgas um 412,6 Milliarden Kubikmeter im Vergleich zum Vormonat gestiegen ist, der bei 376,9 Milliarden Kubikmetern lag.

- Darüber hinaus hat die Branche viele laufende und bevorstehende Projekte mit enormen Investitionen in die Ausweitung der Produktion. So wird beispielsweise erwartet, dass das Projekt West Path Delivery 2023 das bestehende 25.000 km lange NGTL-System, das Gas über den US-amerikanischen und kanadischen Markt transportiert, um etwa 40 km neue Erdgaspipeline erweitern wird. Es wird erwartet, dass solche Projekte im Prognosezeitraum fortgesetzt werden, was die Nachfrage nach passiven elektronischen Komponenten ankurbelt.

- Darüber hinaus investieren mehrere Branchenakteure auch in die Öl- und Gasindustrie, um sich einen Wettbewerbsvorteil auf dem Markt zu verschaffen. So kündigte beispielsweise Sinopec, ein chinesisches Erdöl- und Chemieunternehmen, im März 2022 an, 81,5 Milliarden Yen in die vorgelagerte Ausbeutung, Rohölbasen in Tahe und Shunbei sowie Erdgasfelder in der Provinz Sichuan und der Region der Inneren Mongolei zu investieren.

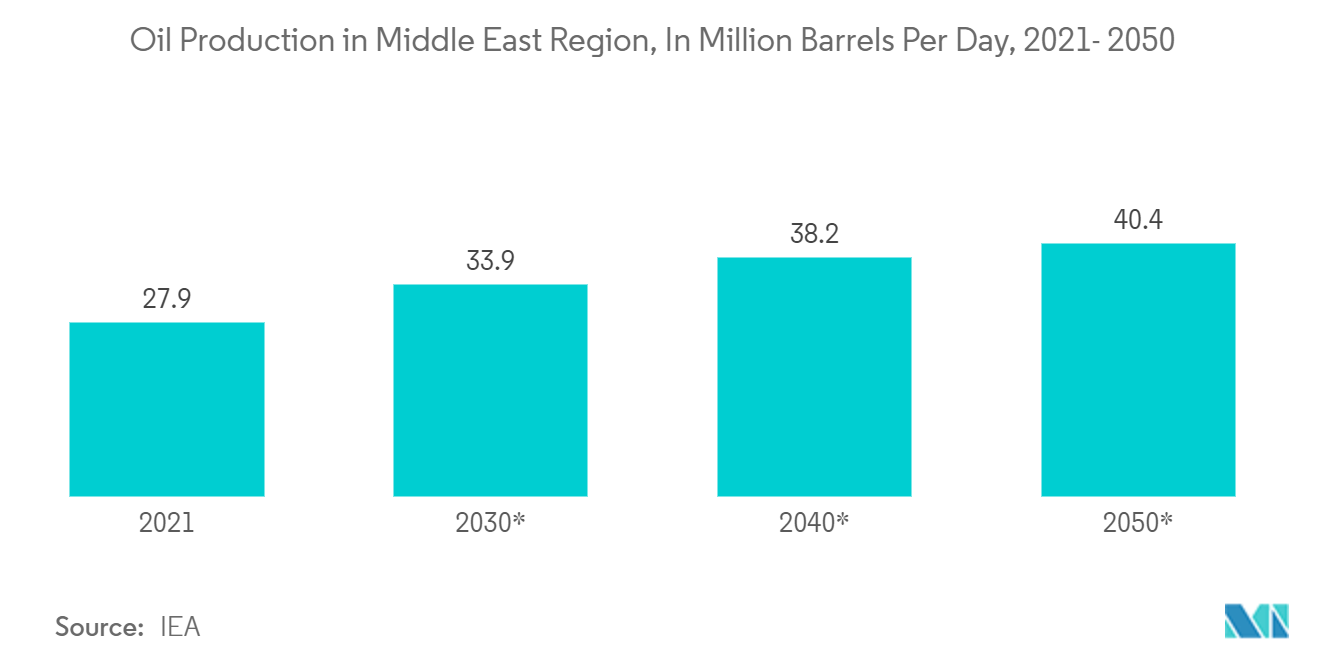

MEA-Region wird einen bedeutenden Marktanteil halten

- Die Region des Nahen Ostens ist eine der wichtigsten Regionen für den weltweiten Öl- und Gassektor. Die Wirtschaft des Landes hängt in erster Linie vom Öl- und Gassektor ab, um Einnahmen zu erzielen. Der Öl- und Gassektor hat viele Innovationen durchlaufen, wie z. B. Automatisierung und IoT. Daher wird erwartet, dass solche Trends aufgrund der Integration von Automatisierungstechnologien zu einer erheblichen Nachfrage nach Induktivitäten in der Region führen werden.

- Nach Angaben der International Trade Administration besitzt Saudi-Arabien rund 17 % der weltweiten Erdölreserven und gehört zu den größten Erdölexporteuren und den zweitgrößten nachgewiesenen Ölreserven der Welt. Der starke Erfolg in der Öl- und Gasindustrie führte zur wirtschaftlichen Entwicklung des Landes.

- Saudi-Arabien hat ein zunehmendes Interesse und Chancen für das Segment der erneuerbaren Energien verzeichnet und stark in Technologien zur umweltfreundlichen Erzeugung von Wasserstoff investiert, einschließlich grünem Wasserstoff und blauem Wasserstoff. So hat das Land beispielsweise mehrere Initiativen ergriffen, die sich auf die Umwelt konzentrieren, wie die Middle East Green Initiative und die Saudi Green Initiative, die darauf abzielen, bis 2060 klimaneutral zu werden. Solche regionalen Initiativen werden während des prognostizierten Zeitplans eine hohe Nachfrage nach passiven elektronischen Komponenten schaffen.

- Die Öl- und Erdgasreserven der VAE sind nach Angaben der Abu Dhabi National Oil Company gewachsen, die einen Investitionsplan in Höhe von 127 Milliarden US-Dollar für 2022-2026 vorgestellt hat. Nach Angaben des staatlichen Unternehmens sind die natürlichen Ressourcenreserven um 16 Billionen Standardkubikfuß Erdgas und 4 Milliarden Lagertank-Barrel Öl gestiegen, was die Gesamtzahl auf 111 Milliarden Stand 289 Billionen SCF erhöht.

- Die Öl- und Gasindustrie der MEA-Region ist nach wie vor der aktivste und optimistischste Sektor und wird wahrscheinlich weiterhin eine führende Rolle spielen. Die Branche umfasst auch die bedeutendsten Export- und Investitionsmöglichkeiten für das Ausland in den letzten Jahren.

- Darüber hinaus wird die Zunahme der bevorstehenden großen Öl- und Gasentwicklungs- und Infrastrukturprojekte in der MEA-Region die Nachfrage nach passiven elektronischen Komponenten in der Öl- und Gasindustrie ankurbeln.

Passive elektronische Bauelemente in der Öl- und Gasindustrie Übersicht

Die Wettbewerbslandschaft des globalen Marktes für passive elektronische Komponenten ist aufgrund mehrerer Marktteilnehmer weltweit moderat konsolidiert. Die Marktteilnehmer führen mehrere Produktentwicklungen und Innovationen durch, um den maximalen Marktanteil zu erobern. Darüber hinaus erwägen die Marktteilnehmer strategische Partnerschaften und Investitionen, um eine maximale Markttraktion zu erzielen.

Im April 2023 kündigte die Kyocera Corporation die Entwicklung eines neuen Kondensators (MLCC) mit der Größe EIA 0201 und der branchenweit höchsten Kapazität von 10 Mikrofarad an. Mit dieser Einführung will das Unternehmen den jüngsten Markttrends gerecht werden und einzigartige gesellschaftliche Vorteile durch IoT und drahtlose Kommunikationstechnologie ermöglichen.

Im Juli 2022 kündigte die TDK Corporation die Einführung einer Leistungsinduktivität der CLT32-Serie mit sehr kompakten Abmessungen an. Die neun Typen decken einen Induktivitätsbereich von 17 nH bis 440 nH ab und sind für Sättigungsströme von 13,5 A bis 60 A ausgelegt. Diese Induktivitäten sind für einen Temperaturbereich von -40 °C bis 165 °C ausgelegt, einschließlich Selbstheilung.

Passive elektronische Bauelemente bei Öl- und Gasmarktführern

TE Connectivity

Eaton Corporation

Vishay Intertechnology Inc.

Honeywell International Inc.

TDK Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Passive elektronische Bauelemente in der Öl- und Gasindustrie Marktnachrichten

- März 2023 Cornell Dubilier Electronics Inc. stellt die Serie 944L von Hochstrom-Zwischenkreis-Folienkondensatoren mit niedriger Induktivität vor. Die Serie verwendet nicht-induktive Wicklungen mit großem Durchmesser und interne Busverbindungen mit niedriger Induktivität, was zu äquivalenten Serieninduktivitätswerten (ESL) im Bereich von 10 bis 15 Nano-Henry führt. Es ist auch in Werten von 33 bis 220 uF mit Nennspannungen von 800, 1000, 1200 und 1400 VDC erhältlich.

- September 2022 TT Electronics kündigte die Einführung der Dünnschicht-Hochleistungs-Chipwiderstände der TFHP-Serie an. Die TFHP-Serie kombiniert hohe Präzision und hohe Leistung in einem Widerstand und verwendet ein Aluminiumnitrid (AIN)-Keramiksubstrat, das etwa die sechsfache Leitfähigkeit von Aluminiumoxid, dem Substratmaterial herkömmlicher Chipwiderstände, aufweist.

Passive elektronische Komponenten in der Segmentierung der Öl- und Gasindustrie

Passive elektronische Bauelemente sind solche, deren Strom nicht über ein anderes elektrisches Signal gesteuert werden kann. Die passive elektronische Komponente wie Induktivität, Kondensator, Widerstand usw. benötigt keine Stromquelle, um zu funktionieren. Sie verwenden eine andere Eigenschaft, um die Leistung im Stromkreis zu steuern.

Der Umfang der Studie charakterisiert den globalen Markt für passive elektronische Komponenten basierend auf Induktivitäten, Widerständen und Kondensatoren in verschiedenen Regionen. Eine Bewertung der Auswirkungen von COVID-19 wurde ebenfalls in der Studie behandelt.

| Kondensator |

| Induktor |

| Widerstand |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Typ | Kondensator |

| Induktor | |

| Widerstand | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen

Wie groß ist der aktuelle Markt für passive elektronische Komponenten in der Öl- und Gasindustrie?

Der Markt für passive elektronische Komponenten in der Öl- und Gasindustrie wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 3,9 % verzeichnen

Wer sind die Hauptakteure auf dem Markt für passive elektronische Komponenten in der Öl- und Gasindustrie?

TE Connectivity, Eaton Corporation, Vishay Intertechnology Inc., Honeywell International Inc., TDK Corporation sind die wichtigsten Unternehmen, die auf dem Markt für passive elektronische Komponenten in der Öl- und Gasindustrie tätig sind.

Welches ist die am schnellsten wachsende Region auf dem Markt für passive elektronische Komponenten in der Öl- und Gasindustrie?

Es wird geschätzt, dass der asiatisch-pazifische Raum im Prognosezeitraum (2024-2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Markt für passive elektronische Komponenten in der Öl- und Gasindustrie?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für passive elektronische Komponenten in der Öl- und Gasindustrie.

Welche Jahre deckt dieser Markt für passive elektronische Komponenten in der Öl- und Gasindustrie ab?

Der Bericht deckt die historische Marktgröße des Marktes für passive elektronische Komponenten in der Öl- und Gasindustrie für Jahre ab 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Marktes für passive elektronische Komponenten in der Öl- und Gasindustrie für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über passive elektronische Komponenten in der Öl- und Gasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate für passive elektronische Komponenten in der Öl- und Gasindustrie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse passiver elektronischer Komponenten in der Öl- und Gasindustrie enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.