Marktanalyse für Schmerztherapie

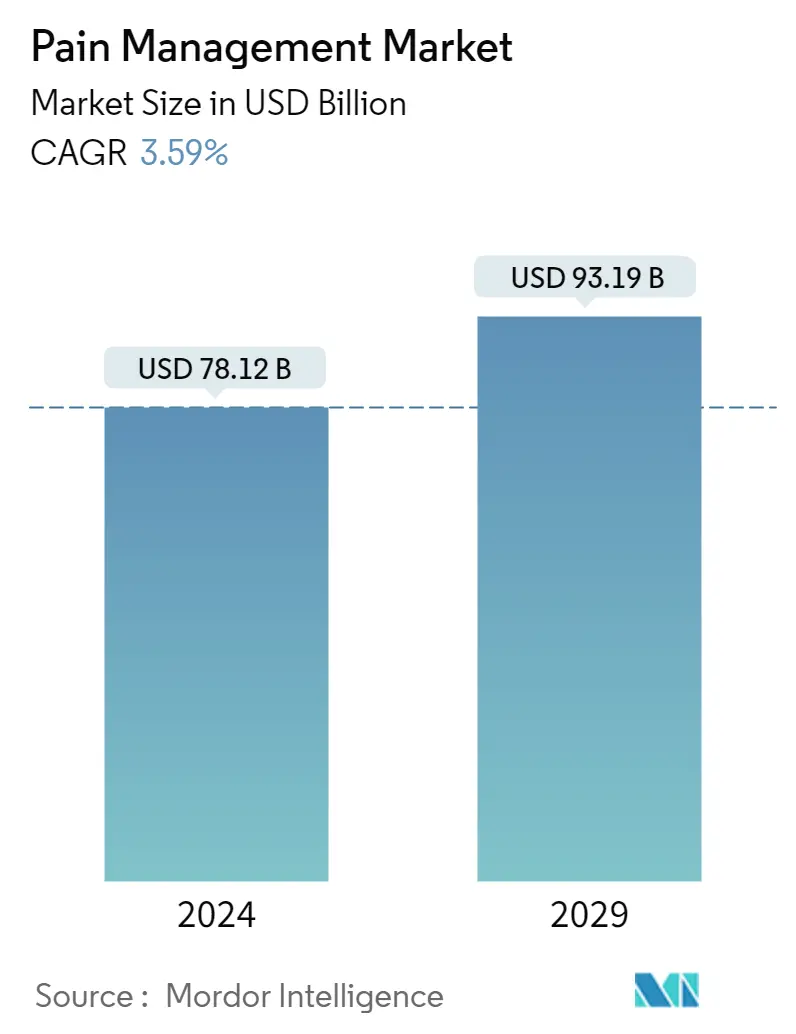

Die Größe des Marktes für Schmerztherapie wird im Jahr 2024 auf 78,12 Milliarden US-Dollar geschätzt und soll bis 2029 93,19 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,59 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat Auswirkungen auf die Gesundheitssysteme auf der ganzen Welt. Gesundheitsbehörden waren daran beteiligt, die Übertragung des Coronavirus durch Sperrnormen einzudämmen, und die meisten elektiven und nicht dringenden Operationen wurden weltweit verschoben. Laut dem Indian Journal of Anaesthesia 2020 hatte COVID-19 negative Auswirkungen auf Schmerzkliniken, einschließlich interventioneller Schmerzbehandlungsverfahren. Die Indian Society of Anaesthesiologists veröffentlichte außerdem Leitlinien zu Anästhesie- und Intensivpflegepraktiken. Das Journal of Pain Medicine schlug außerdem vor, dass epidurale nichtsteroidale Injektionen gegen radikuläre Schmerzen bei Patienten in Betracht gezogen werden können, die bereits immunsupprimiert sind und ein hohes Risiko für eine SARS-CoV-2-Infektion und Komplikationen haben. Den von PubMed veröffentlichten Daten vom April 2022 zufolge wurde beobachtet, dass Menschen in den Vereinigten Staaten und Kanada, die unter chronischen Schmerzen litten, während der Pandemie einen deutlichen Anstieg der Schmerzen erlebten. Nach der Pandemie wird jedoch eine wirksame Schmerzbehandlung bei Menschen mit chronischen Schmerzen praktiziert, da die Beschränkungen für nicht unbedingt notwendige Krankenhausbesuche aufgehoben werden. Daher ist zu beobachten, dass der aktuelle Markt einen Zustand vor der Pandemie erreicht hat.

Das gut etablierte Geschäft mit schmerzstillenden Medikamenten als Erstbehandlungslinie hat erheblich zum Wachstum des Schmerztherapiemarktes beigetragen. In den letzten Jahren hat jedoch die zunehmende Abhängigkeit von ihrer Langzeitanwendung sowie ein besseres Verständnis ihrer Nebenwirkungen zu einem zunehmenden Einsatz gerätebasierter Schmerztherapietherapien geführt. Postoperative Schmerzen gehören zu den häufigsten. Die Kosten für die Überwachung und Behandlung von Nebenwirkungen führen zu einer erheblichen Nachfrage nach Medikamenten und Geräten zur Schmerzbehandlung.

Der aktuelle Markt führt nach und nach immer mehr Nicht-Opioid-Medikamente ein, um die Abhängigkeit von Opioiden und anderen etablierten Schmerzmitteln auf dem Markt zu unterdrücken. Mehrere Nicht-Opioid-Medikamente mit Wirkmechanismen befinden sich derzeit im frühen und späten Entwicklungsstadium. Die Regulierungsbehörden in mehreren Ländern wechseln zu alternativen Ansätzen und beschleunigen so die Marktzulassung dieser Medikamente. Es wird erwartet, dass die Umstellung schrittweise erfolgen wird. Somit hat die Schmerztherapie im Prognosezeitraum wünschenswerte Wachstumsaussichten.

Es wird erwartet, dass die weltweit zunehmende Alterung der Bevölkerung das Wachstum des Marktes vorantreiben wird, da die Prävalenz chronischer Schmerzen in der geriatrischen Bevölkerung relativ hoch ist und als unabhängiger Risikofaktor für die Sterblichkeit gilt. Auch die zunehmende Zahl an Produkteinführungen soll den Markt beflügeln. Beispielsweise erhielt Esteve Pharmaceuticals im Oktober 2021 von der US-amerikanischen FDA die Zulassung für SEGLENTIS (Celecoxib und Tramadolhydrochlorid) zur Behandlung akuter Schmerzen bei Erwachsenen, die so stark sind, dass ein Opioid-Analgetikum erforderlich ist und für die alternative Behandlungen nicht ausreichen. Aufgrund dieser Faktoren wird daher erwartet, dass der Markt für Schmerztherapie im Prognosezeitraum erheblich wachsen wird.

Allerdings können hohe Verfahrens- und Anschaffungskosten von Schmerztherapiegeräten das Marktwachstum bremsen.

Markttrends für Schmerztherapie

Das Segment Gesichtsschmerzen und Migräne wird im Prognosezeitraum voraussichtlich eine deutliche Wachstumsrate aufweisen

Kopf- und Gesichtsschmerzen sind die wenigen häufigen Beschwerden im Notfall- und ambulanten Bereich. Die meisten Patienten, die unter Kopfschmerzen leiden, leiden an einem der folgenden drei Hauptkopfschmerzsyndrome Migräne, Clusterkopfschmerz oder Spannungskopfschmerz.

Die Migraine Research Foundation hat im Jahr 2021 aktualisiert, dass Migräne eine außerordentlich häufige neurologische Erkrankung ist, von der etwa 39 Millionen Männer, Frauen und Kinder in den Vereinigten Staaten und 1 Milliarde weltweit betroffen sind. Migräne gilt als dritthäufigste Krankheit weltweit. Laut der Aktualisierung der Cleveland Clinic aus dem Jahr 2021 ist Migräne auch die sechsthäufigste behindernde Krankheit weltweit. Alle 10 Sekunden geht in den Vereinigten Staaten jemand in die Notaufnahme und klagt über Kopfschmerzen, und etwa 1,2 Millionen Besuche erfolgen wegen akuter Migräneattacken. Daher wird erwartet, dass die hohe Prävalenz von Migräne das Wachstum des Schmerztherapiemarktes in den kommenden Jahren vorantreiben wird.

Darüber hinaus ist die Belastung durch Kopfschmerzen und Migräne überall auf der Welt gleich und der Anteil der Menschen, die unter Migräne/Kopfschmerzen leiden, steigt täglich. Laut dem im Januar 2022 im JAMA Network veröffentlichten Artikel gaben beispielsweise in den Vereinigten Staaten 17,1 % der Frauen und 5,6 % der Männer an, Migränesymptome zu haben. Daher wird erwartet, dass die hohe Prävalenz von Migräne den Markt für Migränetherapeutika ankurbeln wird. Darüber hinaus bringen mehrere Unternehmen neue Produkte auf den Markt, was zum Wachstum des untersuchten Segments führt. Im Februar 2022 berichteten Biohaven Pharmaceutical Holding Company Ltd und Pfizer Inc., dass der Ausschuss für Humanarzneimittel (CHMP) der Europäischen Arzneimittel-Agentur (EMA) eine positive Stellungnahme für Rimegepant, ein Calcitonin-Gen-verwandtes Peptid (CGRP), abgegeben hat. Rezeptorantagonist. Aufgrund dieser Neueinführungen und der hohen Schmerzprävalenz wird erwartet, dass das Segment in den kommenden Jahren ein starkes Wachstum verzeichnen wird.

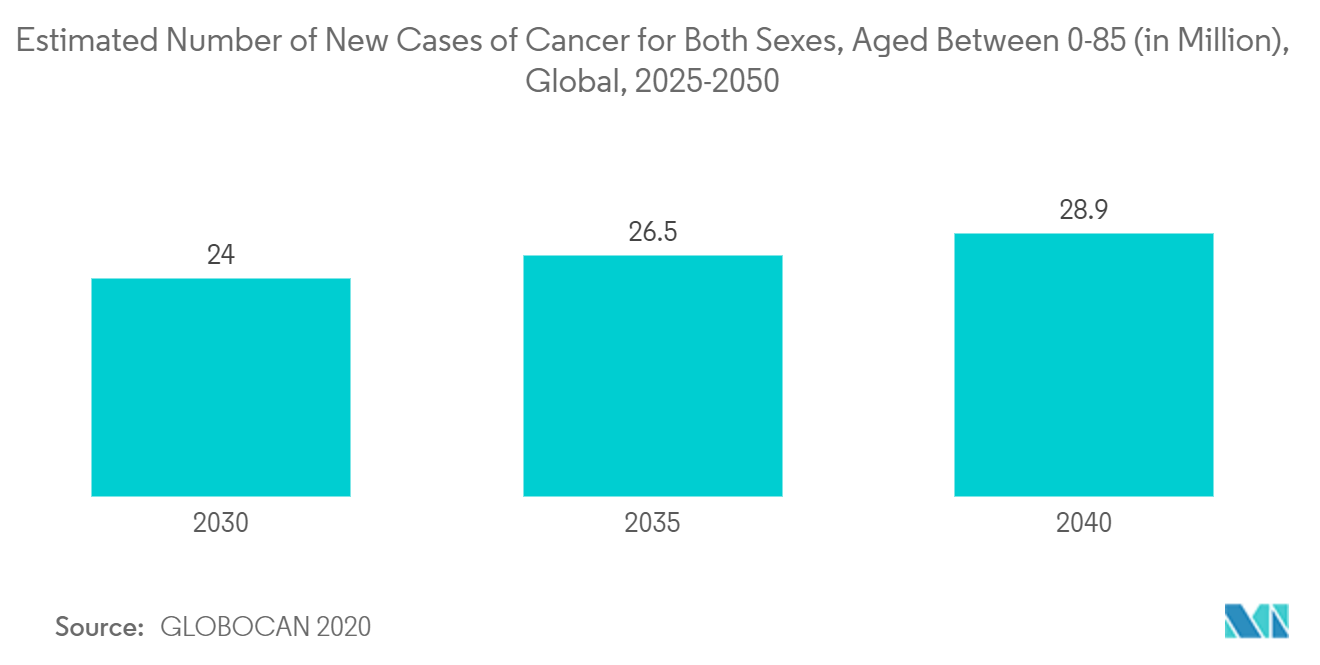

Darüber hinaus trägt auch die zunehmende Krebslast zu einem großen Teil zu Gesichtsschmerzen und Kopfschmerzen bei, was ein treibender Faktor für das Segmentwachstum ist.

Nordamerika hat den größten Marktanteil erobert und wird voraussichtlich seine Dominanz im Prognosezeitraum behalten

Nordamerika hält den größten Anteil am Markt für Schmerztherapie, wobei die Vereinigten Staaten den größten Umsatzbeitrag leisten. Es wird erwartet, dass Faktoren wie die steigende Nachfrage der geriatrischen Bevölkerung nach langfristiger Schmerzbehandlung und Entwicklungen im Bereich der Schmerzbehandlung das Marktwachstum in Nordamerika ankurbeln werden.

Darüber hinaus nimmt laut PubMed-Daten aus dem Jahr 2022 die Prävalenz chronischer Schmerzen bei Amerikanern zu. Jedes Jahr leidet in der Region jeder fünfte Mensch unter chronischen Schmerzen. Da es sich um eine der häufigsten chronischen Erkrankungen in den Vereinigten Staaten handelt, besteht landesweit ein wachsender Bedarf an Schmerzbehandlung. Darüber hinaus können nach den Empfehlungen der American Society of Regional Anaesthesia and Pain Medicine (ASRA) chronische Opioidtherapien und der Einsatz von Steroiden bei interventionellen Schmerzbehandlungen eine Immunsuppression hervorrufen, was sehr kritisch ist, da sie die Wahrscheinlichkeit einer Bekämpfung mehrerer Krankheiten minimiert Virusinfektionen. Daher wird erwartet, dass alle oben genannten Faktoren die Nachfrage nach Geräten und Medikamenten zur Schmerzbehandlung im Prognosezeitraum erhöhen werden.

Insgesamt gilt der US-amerikanische Markt für Schmerztherapie als äußerst wettbewerbsintensiv, vor allem aufgrund der großen Präsenz von Schmerzspezialisten, der zunehmenden Tendenz zu Produktzulassungen durch die FDA und der robusten Infrastruktur für die Bereitstellung von Schmerzbehandlungsdiensten für Patienten. Beispielsweise haben Biohaven Pharmaceutical Holding Company Ltd und Pfizer Inc. im November 2021 nach der Zulassung eine strategische Vermarktungsvereinbarung für Rimegepant in Märkten außerhalb der USA getroffen. Rimegepant wird in den USA als Nurtec ODT vermarktet und ist für die akute Behandlung von Migräneattacken mit oder ohne Aura und die vorbeugende Behandlung episodischer Migräne bei Erwachsenen indiziert. Daher wird erwartet, dass der Markt in Nordamerika im Prognosezeitraum deutlich wachsen wird.

Überblick über die Schmerztherapie-Branche

Der Markt für Schmerztherapie ist hart umkämpft und besteht aus mehreren großen Akteuren. Die bestehenden Akteure auf dem Schmerzmanagementmarkt verfolgen starke Wettbewerbsstrategien, was zu einem intensiven Wettbewerb führt. Zu den Hauptakteuren auf dem Markt zählen unter anderem Abbott Laboratories, Johnson Johnson, Baxter International Inc. (Avante Health Solutions), Becton, Dickinson and Company und Boston Scientific Corporation.

Marktführer im Bereich Schmerzmanagement

Abbott Laboratories

Becton, Dickinson and Company

Boston Scientific Corporation

Johnson and Johnson

Baxter International Inc. (Avante Health Solutions)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zur Schmerztherapie

- Oktober 2022 Parker Laboratories Inc., das schmerzlindernde Cremes, Ultraschall- und elektromedizinische Kontaktmedien sowie Reinigungs- und Desinfektionsmittel für den Einsatzbereich entwickelt, herstellt und vertreibt, erweitert sein Analgetika-Sortiment. Das Unternehmen hat seine HelixTM-Linie um Helix CBD Therapy Cream, CBD Clinical Cream und Tri-Active Therapy Cream erweitert.

- September 2022 Compass Group Equity Partners, ein in St. Louis ansässiges Private-Equity-Unternehmen, gab eine strategische Partnerschaft mit Mays Schnapp Neurospine and Pain (Mays Schnapp) bekannt, einer in Memphis ansässigen Praxis für interventionelle Schmerzbehandlung, die Patienten in Tennessee und Tennessee betreut Mississippi.

- Juli 2021 Venus Remedies Limited hat eine Consumer-Healthcare-Abteilung gegründet, die verschiedene Produkte zur Schmerzbehandlung anbieten wird.

- Januar 2021 Boston Scientific Corporation bringt den WaveWriter Alpha auf den Markt, ein Portfolio von Rückenmarksstimulationssystemen (SCS), die Therapieoptionen für eine personalisierte Schmerzlinderung kombinieren.

Segmentierung der Schmerztherapie-Branche

Schmerzen sind ein unangenehmes Gefühl im Körper, das auf eine anhaltende oder drohende Gewebeschädigung zurückzuführen ist. Die Schmerzbehandlung umfasst Therapien, Medikamente und Geräte, die zur Schmerzlinderung beitragen. Der Schmerzbehandlungsmarkt ist nach Art der Schmerzbehandlung (Medikamente und Geräte) segmentiert, Medikamente werden weiter unterteilt nach (Opioide und nicht-narkotische Analgetika) und nicht-narkotische werden nach (nicht-steroidale Anti-Arzneimittel) unterteilt. Entzündungshemmer, Anästhetika, Antikonvulsiva, Antidepressiva und andere nicht-narkotische Analgetika), Geräte sind unterteilt in (Neurostimulationsgeräte und Analgetika-Infusionspumpen), Neurostimulationsgeräte sind unterteilt in (Geräte zur transkutanen elektrischen Nervenstimulation und Geräte zur Stimulation des Gehirns und des Rückenmarks) und Analgetika-Infusionspumpen sind unterteilt in (intrathekale Infusionspumpen und externe Infusionspumpen), nach Anwendung (neuropathischer Schmerz, Krebsschmerz, Gesichtsschmerz und Migräne, Muskel-Skelett-Schmerz und andere Anwendungen). und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Drogen | Opioide | |

| Nicht-narkotische Analgetika | Nichtsteroidale Antirheumatika (NSAIDs) | |

| Anästhetika | ||

| Antikonvulsiva | ||

| Antidepressiva | ||

| Andere nicht-narkotische Analgetika | ||

| Geräte | Neurostimulationsgeräte | Geräte zur transkutanen elektrischen Nervenstimulation (TENS). |

| Geräte zur Gehirn- und Rückenmarkstimulation (SCS). | ||

| Analgetische Infusionspumpen | Intrathekale Infusionspumpen | |

| Externe Infusionspumpen | ||

| Neuropathische Schmerzen |

| Krebsschmerzen |

| Gesichtsschmerzen und Migräne |

| Schmerzen im Bewegungsapparat |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| DURCH Art der Schmerzbehandlung | Drogen | Opioide | |

| Nicht-narkotische Analgetika | Nichtsteroidale Antirheumatika (NSAIDs) | ||

| Anästhetika | |||

| Antikonvulsiva | |||

| Antidepressiva | |||

| Andere nicht-narkotische Analgetika | |||

| Geräte | Neurostimulationsgeräte | Geräte zur transkutanen elektrischen Nervenstimulation (TENS). | |

| Geräte zur Gehirn- und Rückenmarkstimulation (SCS). | |||

| Analgetische Infusionspumpen | Intrathekale Infusionspumpen | ||

| Externe Infusionspumpen | |||

| Auf Antrag | Neuropathische Schmerzen | ||

| Krebsschmerzen | |||

| Gesichtsschmerzen und Migräne | |||

| Schmerzen im Bewegungsapparat | |||

| Andere Anwendungen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Schmerztherapie-Marktforschung

Wie groß ist der Markt für Schmerztherapie?

Es wird erwartet, dass der Markt für Schmerztherapie im Jahr 2024 78,12 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,59 % auf 93,19 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Schmerztherapie derzeit?

Im Jahr 2024 wird die Marktgröße für Schmerztherapie voraussichtlich 78,12 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Schmerzmanagement-Markt?

Abbott Laboratories, Becton, Dickinson and Company, Boston Scientific Corporation, Johnson and Johnson, Baxter International Inc. (Avante Health Solutions) sind die wichtigsten Unternehmen, die auf dem Markt für Schmerztherapie tätig sind.

Welches ist die am schnellsten wachsende Region im Schmerztherapie-Markt?

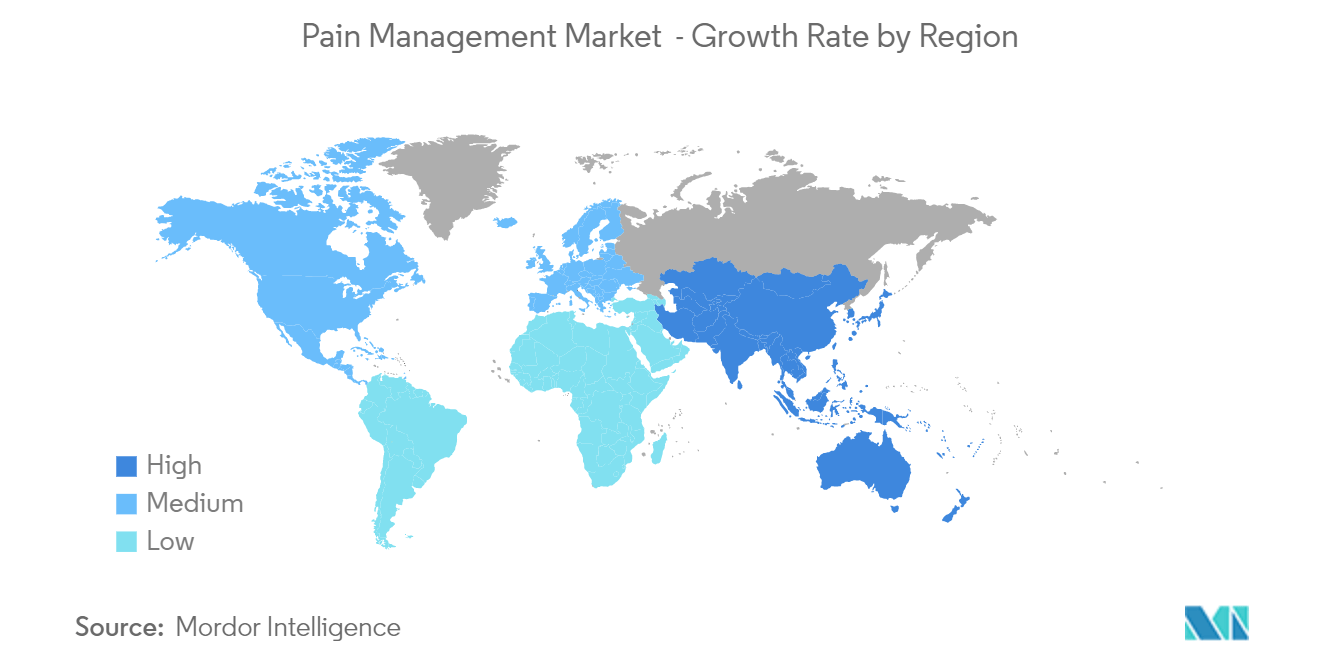

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Schmerztherapie?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Schmerzmanagement-Markt.

Welche Jahre deckt dieser Markt für Schmerztherapie ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Schmerztherapiemarktes auf 75,41 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Schmerzmanagement-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Schmerzmanagement-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Schmerztherapie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Schmerztherapie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Schmerzmanagement-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.