Marktgröße und -anteil für Orthopädische Prothesen

Marktanalyse für Orthopädische Prothesen von Mordor Intelligence

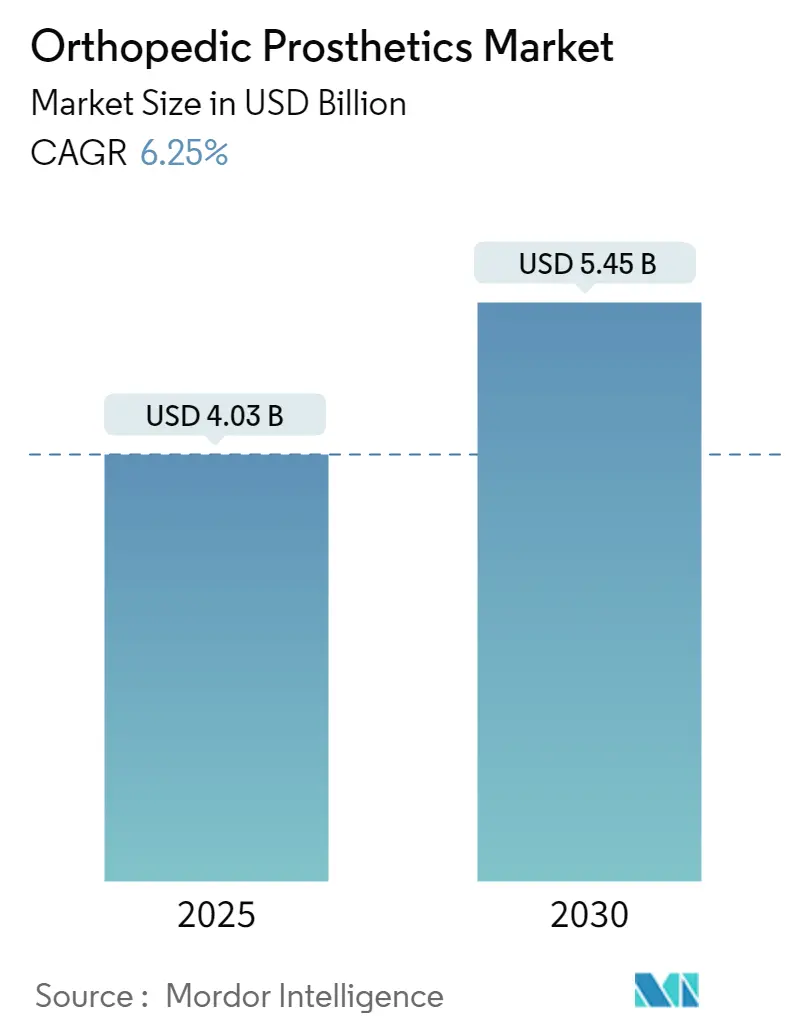

Die Marktgröße für orthopädische Prothesen betrug 1,82 Milliarden USD im Jahr 2025 und wird voraussichtlich 2,79 Milliarden USD bis 2030 erreichen, mit einer CAGR von 8,9%. Das kontinuierliche Wachstum wird durch zunehmende diabetesbedingte Amputationen, bahnbrechende neuronale Schnittstellenprothesen und erweiterten Zugang zu kostengünstigen 3-D-Druckfähigkeiten unterstützt, die Produktionszyklen verkürzen und die Individualisierung verbessern. Die demografische Alterung, gekoppelt mit der Prävalenz von Arthrose, vergrößert die adressierbare Nutzerbasis, während Rehabilitationsprogramme für Verteidigungsveteranen im asiatisch-pazifischen Raum die Technologieverbreitung in Schwellenmärkten beschleunigen. Wettbewerbsdifferenzierung konzentriert sich nun auf Echtzeit-Sensorfeedback, Kohlefaseralternativen und Cybersicherheitsbereitschaft für vernetzte Geräte, was eine dynamische Landschaft schafft, in der etablierte Unternehmen und Start-ups vertikale Integration und Nischenspezialisierung verfolgen. Strenge Erstattungsumgebungen und Titanlieferengpässe dämpfen kurzfristige Margen, motivieren aber auch Hersteller, Lieferketten zu rationalisieren und additive Fertigungszentren zu lokalisieren.

Wichtige Berichtsergebnisse

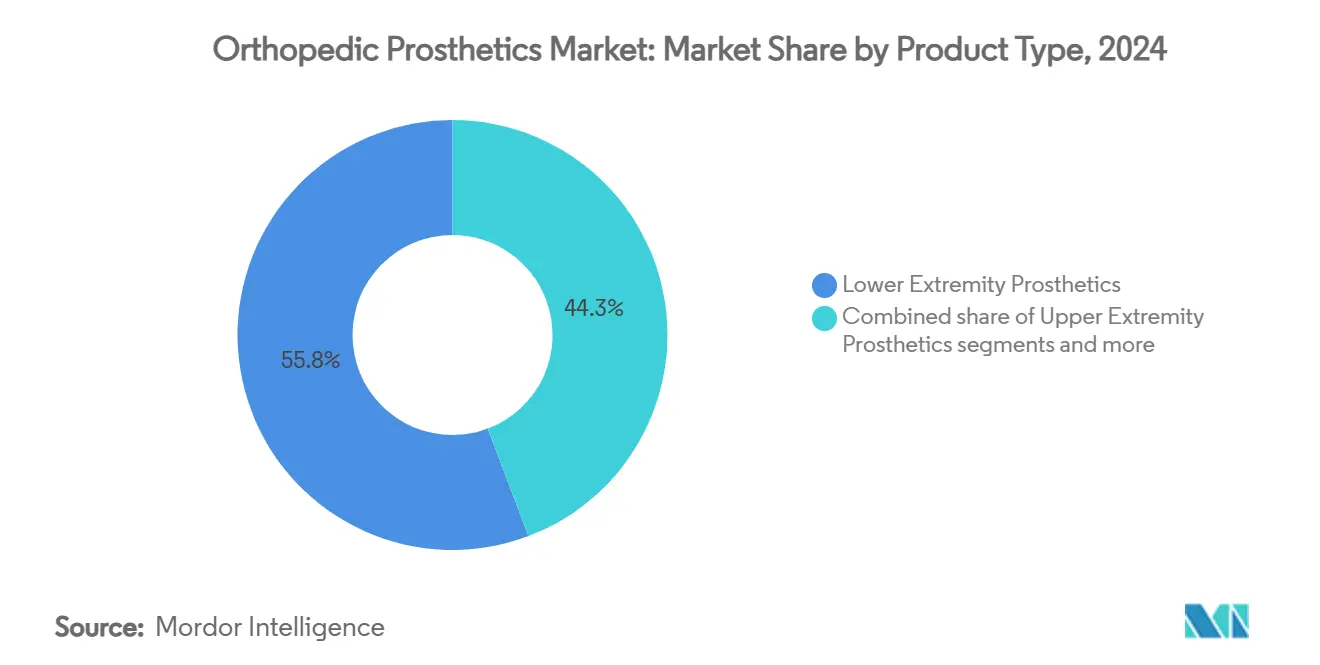

Nach Produktkategorie hielten Prothesen für untere Extremitäten 55,75% des Marktanteils für orthopädische Prothesen im Jahr 2024; Liner werden voraussichtlich die schnellste CAGR von 9,67% bis 2030 verzeichnen.

Nach Technologie führten konventionelle Systeme mit 45,67% Umsatzanteil im Jahr 2024, während robotische und mikroprozessorgesteuerte Geräte voraussichtlich mit einer CAGR von 10,07% bis 2030 expandieren werden.

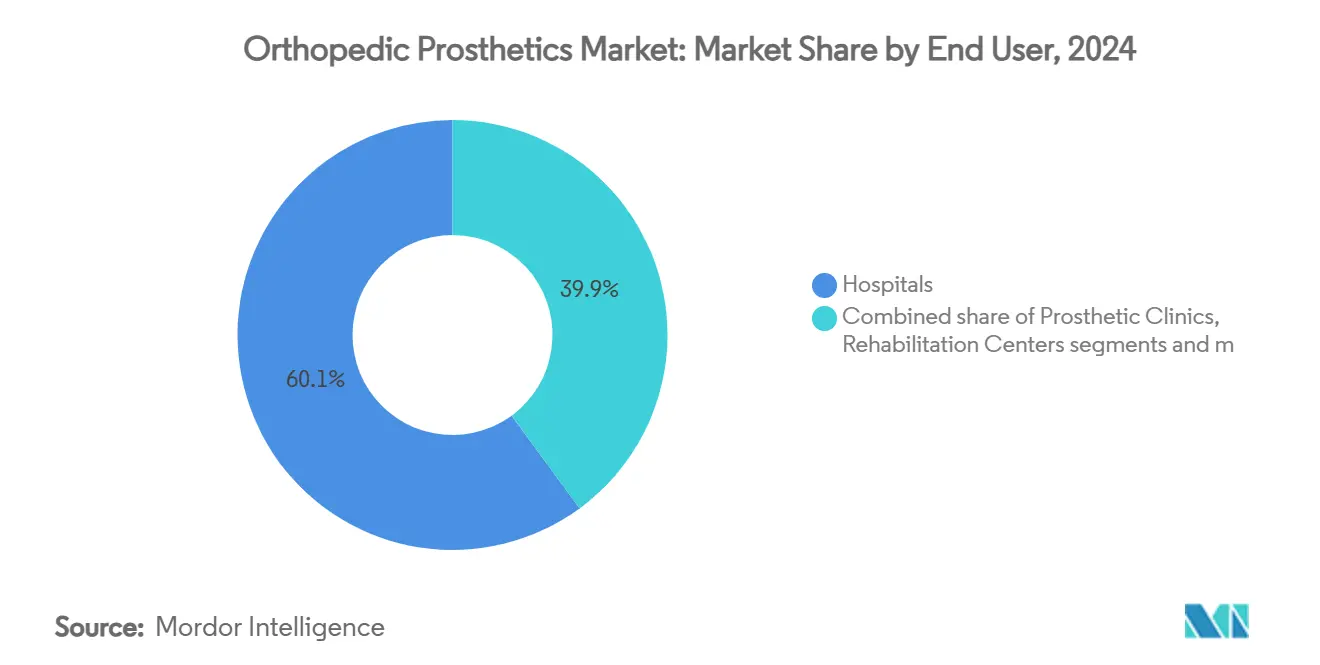

Nach Endnutzer kommandierten Krankenhäuser 60,07% der Marktgröße für orthopädische Prothesen im Jahr 2024, während häusliche Pflegeumgebungen am schnellsten mit einer CAGR von 10,49% zwischen 2025 und 2030 wachsen werden.

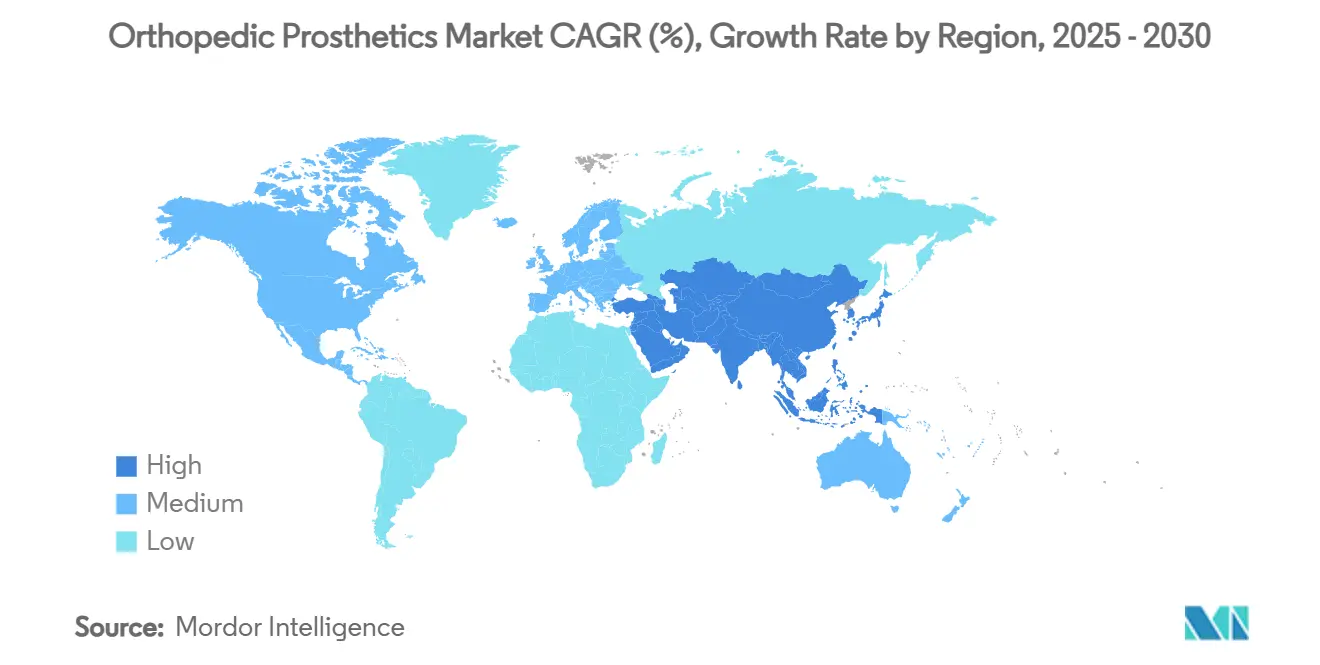

Nordamerika machte 42,23% des regionalen Anteils im Jahr 2024 aus; der asiatisch-pazifische Raum soll eine CAGR von 10,93% bis 2030 verzeichnen.

Globale Markttrends und Einblicke für Orthopädische Prothesen

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Zunehmende diabetesbedingte Amputationen | +2.1% | Global, mit höchster Auswirkung in Nordamerika und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung & Arthrosevorherrschung | +1.8% | Global, besonders entwickelte Märkte | Langfristig (≥ 4 Jahre) |

| Fortschritte bei Mikroprozessor- & myoelektrischen Prothesen | +1.5% | Nordamerika, Europa, Kernmärkte Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Expansion von 3-D-Druck-Service-Zentren in Schwellenmärkten | +1.2% | Asien-Pazifik, Lateinamerika, Naher Osten und Afrika | Kurzfristig (≤ 2 Jahre) |

| Finanzierungsschub für Verteidigungsveteranen-Rehabilitation in Asien-Pazifik | +0.9% | Asien-Pazifik, mit Übertragungseffekten auf andere Regionen | Kurzfristig (≤ 2 Jahre) |

| Wachstum des E-Commerce-Nachmarkt-Komponentenverkaufs | +0.7% | Global, mit früher Adoption in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende diabetesbedingte Amputationen treiben Markterweiterung voran

Mehr als 1 Million diabetesbedingte Amputationen der unteren Gliedmaßen treten jährlich auf und steigern die Nachfrage nach ausgeklügelten Schaftdesigns erheblich, die Scherkräfte reduzieren und die Infektionskontrolle für empfindliche Hautoberflächen verbessern. Spezialisierte Fußpflegepfade in den Vereinigten Staaten, China und Indien leiten Patienten nun zu früheren prothetischen Interventionen, verkürzen Austauschzyklen und erweitern wiederkehrende Komponentenverkäufe. Hersteller, die auf diese Volumenssteigerung reagieren, investieren in leichtere Kohlenstoffverbund-Pylonen, die neuropathische Gangmuster berücksichtigen und den Energieverbrauch reduzieren. Das Phänomen ist besonders akut im urbanen asiatisch-pazifischen Raum, wo schnelle Lebensstiländerungen höhere Diabetesprävalenz vorantreiben und regionale Markterweiterung mit öffentlichen Gesundheitsprioritäten und geberfundierten Gliedmaßenverlust-Initiativen in Einklang bringen.

Alternde Bevölkerung verstärkt arthrosebezogene Nachfrage

Das Durchschnittsalter steigt über 40 Jahre in Nordeuropa, Japan und Australien und erweitert den Pool älterer Menschen, die Gelenkersatz und in Revisionsszenarios teilweise Gliedmaßenprothesen benötigen. Baby-Boomer-Kohorten unterscheiden sich von früheren Generationen dadurch, dass sie auf hochaktive Prothesenknie bestehen, die Golf, Wandern und leichtes Joggen unterstützen. Folglich haben sich Designprioritäten zu adaptiven Dämpfungs-Mikroprozessoreinheiten verschoben, die die Schwungphase in Echtzeit modulieren. Kostenträger erstatten zunehmend solche höherwertigen Geräte, wenn sie mit Sturzvermeidungsnachweis verknüpft sind, was den Upgrade-Zyklus für ältere Sportler verstärkt. Krankenhäuser haben geriatrisch-orthopädische Programme eingeführt, die Knochendichte-Screening mit Prothesenauswahl integrieren und so anhaltenden Geräteumsatz weiter unterstützen.

Durchbruch bei Mikroprozessor- und myoelektrischer Technologie

Die MIT Agonist-Antagonist Myoneurale Schnittstelle (AMI) Chirurgie ermöglicht 41% schnellere Gehfähigkeit und signalisiert einen Paradigmenwechsel, bei dem Gehirn-Computer-Schnittstellen propriozeptives Feedback liefern, das von herkömmlichen mechanischen Gliedmaßen unübertroffen ist. Start-ups integrieren KI-Klassifikatoren, die Schrittabsicht Millisekunden im Voraus vorhersagen und Übergänge auf unebenem Boden glätten. Piloterstattungscodes für angetriebene Knie, wie HCPCS L5827, etablieren klarere Zahlungswege und ermutigen zur Lieferantenadoption. Da algorithmische Abstimmung über die Cloud erfolgt, wird Cybersicherheitsresilienz obligatorisch; die FDA-Leitlinien von 2025 behandeln nun Bedrohungsmodellierungsdokumentation als Gating-Element für Marktfreigaben vor der Markteinführung.

3-D-Druck demokratisiert Zugang in Schwellenmärkten

Kostengünstige additive Fertigung reduziert Schaftproduktionszeiten von Wochen auf Stunden und ermöglicht ländlichen Kliniken, digitale Designbibliotheken anstelle physischer Inventare zu lagern. Community-Fertigungslabore in Vietnam und Indonesien verwenden PCAST-Workflows, die keinen Strom benötigen und Komfortmetriken liefern, die mit Überseeimporten vergleichbar sind. Lateinamerikanische Gemeinden beschaffen nun Kinderhände für 50 bis 500 USD und ersetzen damit Altspenden, die einst 50.000 USD überstiegen. Multinationale Anbieter arbeiten mit lokalen Büros zusammen, um Polymerstärke zu validieren und Last-Mile-Vertriebsnetzwerke zu schaffen, wodurch sie sich in entstehende Wertschöpfungsketten einbetten, lange bevor Einkommensschwellen Premium-Importe rechtfertigen.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Gerätekosten & uneinheitliche Erstattung | -1.4% | Global, mit höchster Auswirkung in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Mangel an zertifizierten Prothetikern in Entwicklungsländern | -0.8% | Asien-Pazifik, Lateinamerika, Naher Osten und Afrika | Langfristig (≥ 4 Jahre) |

| Titan- & Kohlefaser-Versorgungsengpässe | -0.6% | Global, mit besonderer Auswirkung auf Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheits-Prüfung intelligenter Prothesen | -0.4% | Nordamerika, Europa, Kernmärkte Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erstattungsinkonsistenzen schränken Marktzugang ein

Medicare-Begünstigte in den Vereinigten Staaten zahlen trotz Versicherung noch 3.580 USD aus eigener Tasche pro Gliedmaß, eine Barriere, die zur Geräteverweigerung führt und Austauschzyklen sowie Nachmarktverkäufe reduziert. Frankreichs 25%-Erstattungskürzung in 2025 führte zu Lieferantenaustritten und sporadischen Implantatengpässen und unterstrich, wie Politikschwankungen die Versorgungsverfügbarkeit umgestalten. Start-ups begegnen Margendruck durch Leasing anstelle des Verkaufs von Mikroprozessorknien und bündeln Software-Updates und Wartung in Abonnementpläne, die auf Kostenträgerhaushaltszyklen abgestimmt sind.

Arbeitskräftemangel begrenzt Servicelieferungskapazität

Australien verzeichnet nur 1,62 Prothetiker pro 100.000 Einwohner, ein Verhältnis, das in Südostasien und subsahara-Afrika noch niedriger ist, wodurch der Verfahrensdurchsatz unabhängig vom Gerätebestand begrenzt wird. Tele-Fitting-Plattformen mit 3-D-Gliedmaßenscannern mildern ländliche Lücken ab, dennoch bleiben regulatorische Rahmen für Fernausrichtung unreif. Regierungsstipendien und Schnellzertifizierungsmodule werden in Indonesien und Kenia pilotiert, aber die Auswirkung wird sich langfristig materialisieren. Anbieter integrieren daher kliniker-geführte Video-Tutorials und KI-gesteuerte Druckkarten-Analysen in ihre Serviceangebote, um bestimmte Anpassungsaufgaben für Gemeindegesundheitsarbeiter zu entqualifizieren.

Segmentanalyse

Nach Produkttyp: Dominanz der unteren Extremitäten sieht sich Liner-Innovation gegenüber

Lösungen für untere Extremitäten stellten 55,75% der Marktgröße für orthopädische Prothesen im Jahr 2024 dar, verankert durch hochfrequente transtibiale und transfemorale Verfahren. Die Nachfragekonzentration schafft Skaleneffekte, die Hersteller nutzen, um F&E für Rotationsadapter der nächsten Generation zu finanzieren, die höhere Torsionslasten während des Sports tolerieren. Liner, obwohl ein kleinerer Umsatzpool, liefern 9,67% CAGR bis 2030 durch Adressierung von Haut-Schweiß-Management und Volumenfluktuationen der Reststumpfes, zwei Faktoren, die stark mit Geräteverweigerung korrelieren. Neue thermoplastische Elastomergele, die mit antimikrobiellen Nanopartikeln infundiert sind, verlängern Liner-Austauschintervalle und generieren wiederkehrende Verkäufe mit minimaler klinischer Aufsicht. Spezial-Sportprothesen, obwohl Nische, ziehen Premium-Preise an und fungieren als Branding-Showcases, die Mainstream-Upgrades für obere Gliedmaßen inspirieren. Der Marktanteil für orthopädische Prothesen bei Schäften steigt allmählich, da kundenspezifische 3-D-gedruckte Gitter handlaminierte Glasfaserschalen ersetzen, das Gewicht um 30% reduzieren und die Luftzirkulation für Marathonläufer verbessern.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Technologie: Konventionelle Systeme weichen robotischer Innovation

Konventionelle passive Gliedmaßen behielten 45,67% Umsatzanteil in 2024 wegen Erschwinglichkeit und lang bewährter Zuverlässigkeit bei Benutzern mit geringer Mobilität. Nichtsdestotrotz beschleunigen robotische und mikroprozessorgesteuerte Plattformen mit einer CAGR von 10,07% und erweitern die Marktgröße für orthopädische Prothesen bei Hochleistungsgeräten. Algorithmische Knie wie BionicMs Einheit, die für etwa 51.000 USD verkauft wird, integrieren cloud-updatebare Firmware, die Funktionalitätserweiterungen ohne Hardware-Austausch ermöglicht. Hybridkonstrukte verschmelzen myoelektrische Handgelenke mit passiven Ellenbogensperren, um Wert-zu-Kosten-Verhältnisse nach Aktivitätsklasse maßzuschneidern. Unterdessen reduziert additive Fertigung die Materialkosten um bis zu 40% für Eingangsfüße und ermöglicht regionalen Distributoren aggressiv zu preisen, während sie Margen durch lokale Harzbeschaffung schützen.

Sensorminiaturisierung und stromsparendes Bluetooth-Mesh betten Gliedmaßen weiter in Krankenhaus-IoT-Ökosysteme ein, ermöglichen remote Ganganalysen, erhöhen aber auch Vulnerabilität für Cybereintritte, die in den neuesten FDA-Leitlinien adressiert werden.

Nach Endnutzer: Krankenhausdominanz verschiebt sich zur häuslichen Pflege

Krankenhäuser und Pharma-Biotech-Forschungseinheiten hielten 60,07% der Endnutzerumsätze in 2024, was die Konzentration chirurgischer Expertise und grant-finanzierter klinischer Studien widerspiegelt. Jedoch werden häusliche Pflegeumgebungen unverhältnismäßig inkrementelles Wachstum mit einer CAGR von 10,49% erfassen, da Tele-Rehabilitationssoftware remote Physiotherapiesitzungen und cloud-basierte Gangabstimmung freischaltet. Prothesenkliniken bleiben entscheidend für individuelle Anpassungen, dennoch fügt ihr Servicemix Abonnement-Sensorkalibrierungspakete hinzu, die wiederkehrende Umsätze vorantreiben.

Rehabilitationszentren differenzieren sich über VR-fähige Balance-Trainingsmodule, die stationäre Aufenthalte verkürzen. Ambulante Operationszentren erweitern Revisionskapazität in urbanen Gürteln und helfen dabei, tertiäre Krankenhäuser zu entlasten. Militär- und Veteranenagenturen schütten weiterhin F&E-Mittel aus-150 Millionen USD für das Haushaltsjahr 2025 genehmigt-und gestalten direkt Komponentenspezifikationen für harte Geländetauglichkeit und Wasserdichtheit.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Geografieanalyse

Nordamerika behielt 42,23% des regionalen Umsatzanteils in 2024, angetrieben durch Versicherungsschutz, der hochwertige Mikroprozessorknie und -arme erstattet, sowie dichte Netzwerke zertifizierter Praktiker. Die Vereinigten Staaten treiben regionale Innovation voran, beherbergen wegweisende AMI- und OMP-Forschung, die technologieführende Halo-Effekte über den Markt für orthopädische Prothesen sichert. Kanada nutzt provinzübergreifende Tele-Orthotics-Plattformen, um den Zugang zu nördlichen Gemeinden zu erweitern, während Mexiko Maquiladora-Cluster integriert, um leichte Pylonen für den Export mit zu produzieren.

Der asiatisch-pazifische Raum, prognostiziert auf eine CAGR von 10,93%, kombiniert übergroße Diabetesprävalenz mit ehrgeizigen universellen Gesundheitsversorgungseinführungen. Chinas lokale Innovatoren beschleunigen kostengünstige 3-D-gedruckte Schäfte, die Importe um 35% unterbieten. Indiens öffentliche Beschaffung modularer Füße für Traumazentren auf Distriktebene hebt das Volumen weiter an. Japan und Südkorea treiben die Grenze bei sensorischem Feedback voran und treiben regionale Nachfrage nach erweiterten Firmware-Upgrades. Australien, trotz Praktikermangel, behält hohe Adoption KI-geführter Ausrichtungstools bei, die Arbeitskräftelücken kompensieren. Regionale humanitäre Projekte, wie remote Prothesenhilfe in Konfliktgebieten, veranschaulichen grenzüberschreitende Verbreitung von Designdateien über Satellitennetzwerke.

Europa präsentiert eine reife, regulierungsintensive Umgebung, in der Preisobergrenzen Margen drücken, aber klinische Praxisstandards rigoros bleiben. Deutschland ist Pionier bei Kohlefaser-Recycling-Initiativen zur Milderung von Materialmangel, während das Vereinigte Königreich digitale Orthopädie-Piloten unter dem NHS-Langzeitplan beschleunigt. Frankreichs Erstattungskürzungen schaffen lokalisierte Engpässe und veranlassen Parallelimportkanäle sowie Debatten über nachhaltige Preisgestaltung. Südamerika, Naher Osten und Afrika machen zusammen heute bescheidenen Anteil aus, verzeichnen aber hohes einstelliges Wachstum, da 3-D-Druckzentren in Brasilien und den VAE entstehen und allmählich Vorlaufzeiten für kulturell angepasste kosmetische Abdeckungen und stoßabsorbierende Füße reduzieren.

Wettbewerbslandschaft

Der Markt für orthopädische Prothesen bleibt moderat fragmentiert mit regionalen Spezialisten, die lokale Präferenzen adressieren. Össur verzeichnete 9% organisches Prothesenwachstum im Q4 2023, verstärkt durch die Akquisition der Neuro-Orthotics-Firma FIOR & GENTZ, die vertikale Integration in periphere Nervenstimulationsaccessoires erweitert[1]Quelle: Össur, \"Life Without Limitations, \" ossur.com . Ottobock vertiefte seine Robotik-Pipeline durch Minderheitsbeteiligungen an Exoskelett-Start-ups und richtete Gliedmaßen- und Stützwear-Portfolios für gebündelte Ausschreibungen aus. Zimmer Biomet sicherte sich FDA-Genehmigung für sein zementfreies partielles Knie und validierte poröse Titan-additive Prozesse, die später zu transfemoralen Stielen migrieren könnten[2]Quelle: Zimmer Biomet, \"Oxford® Cementless Partial Knee approval, \" zimmerbiomet.com . Stryker eröffnete ein erweitertes Global Technology Centre in Indien, um kostensenkende Mikroprozessor-Knöchel zu co-designen, die auf ASEAN-Versicherungsformulare abzielen. Cybersicherheit ist als neues Schlachtfeld entstanden: Anbieter kooperieren mit SaaS-Providern, um Zero-Trust-Architekturen einzubetten, bevor Regulatoren Software-Stücklisten-Mandate formalisieren.

Kleinere Marktteilnehmer nutzen weiße Flecken aus: Die japanische Firma BionicM kommerzialisiert robotische Knie zu Premium-Preispunkten für aktive Amputierte, während das US-basierte Unlimited Tomorrow kostengünstige 3-D-gedruckte Arme über Smartphone-Scans personalisiert und per Crowdfunding finanziert. Komponentenlieferanten diversifizieren Legierungen weg von Titan hin zu hochmanganhaltigen Stählen, um geopolitische Versorgungsschocks zu mildern. Über alle Ebenen hinweg bleiben strategische Akquisitionen das Mittel der Wahl für Portfolioerweiterung, veranschaulicht durch Strykers Aufkauf von Artelon, um Exposition zu Weichgewebeverstärkungen zu gewinnen, die prothetische Gliedmaßenintegration stabilisieren.

Branchenführer für Orthopädische Prothesen

-

Blatchford Ltd

-

Fillauer LLC

-

Willow Wood Global LLC

-

Ossur

-

Mobius Bionics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juli 2025: MIT-Forscher stellten ein bionisches Knie vor, das sich direkt mit Gewebe integriert und die Hindernisnacht für Oberschenkel-Amputierte verbessert.

- Juni 2025: Stryker erhielt FDA 510(k)-Freigabe für sein Totalknöchelsystem und erweiterte die orthopädische Abdeckung.

Globaler Marktberichtsumfang für Orthopädische Prothesen

Orthopädische Prothesen unterstützen bei künstlichen Gliedmaßen, Knochen und Gelenken. Orthopädische Prothesen beinhalten die Verwendung künstlicher Gliedmaßen (Prothesen) zur Verbesserung der Funktion und des Lebensstils von Personen mit Gliedmaßenverlust durch Trauma, Krankheit oder andere medizinische Zustände.

Der Markt für orthopädische Prothesen ist nach Produkt (Prothesen für obere Extremitäten, Prothesen für untere Extremitäten, Schäfte und andere Produkte), Technologie (konventionelle, elektrisch betriebene und hybride orthopädische Prothesen), Endnutzer (Krankenhäuser, Prothesenzentren und andere Endnutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika und Südamerika) segmentiert. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Prothesen für obere Extremitäten |

| Prothesen für untere Extremitäten |

| Liner |

| Schäfte |

| Modulare Komponenten |

| Spezial- & Sportprothesen |

| Konventionell |

| Elektrisch betrieben / Myoelektrisch |

| Hybrid |

| 3-D-gedruckt / Additiv gefertigt |

| Robotisch / Mikroprozessorgesteuert |

| Krankenhäuser |

| Prothesenkliniken |

| Rehabilitationszentren |

| Ambulante Operationszentren |

| Häusliche Pflegeumgebungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Restlicher asiatisch-pazifischer Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Prothesen für obere Extremitäten | |

| Prothesen für untere Extremitäten | ||

| Liner | ||

| Schäfte | ||

| Modulare Komponenten | ||

| Spezial- & Sportprothesen | ||

| Nach Technologie | Konventionell | |

| Elektrisch betrieben / Myoelektrisch | ||

| Hybrid | ||

| 3-D-gedruckt / Additiv gefertigt | ||

| Robotisch / Mikroprozessorgesteuert | ||

| Nach Endnutzer | Krankenhäuser | |

| Prothesenkliniken | ||

| Rehabilitationszentren | ||

| Ambulante Operationszentren | ||

| Häusliche Pflegeumgebungen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Welchen Wert hat der Markt für orthopädische Prothesen im Jahr 2025 und wie schnell expandiert er?

Die Marktgröße für chiropraktische Versorgung erreichte 1,73 Milliarden USD im Jahr 2025 und soll auf 3,05 Milliarden USD bis 2030 steigen.

Welche Region wächst am schnellsten für chiropraktische Dienstleistungen?

Asien-Pazifik führt mit einer CAGR von 13,96% bis 2030, angetrieben durch steigende Ausgaben der Mittelschicht und regulatorische Öffnungen.

Welche Dienstleistungskategorie dominiert Anbieterumsätze?

Wirbelsäulenmanipulation macht 45,90% des Umsatzes von 2024 aus, während digitale Haltungsbewertung schnell mit 12,89% CAGR expandiert.

Warum fügen Arbeitgeber chiropraktische Leistungen hinzu?

Vor-Ort- und Vertragsprogramme helfen dabei, muskuloskelettbezogene Fehlzeiten und Arbeiterentschädigungskosten zu senken und rechtfertigen 13,59% CAGR in diesem Kanal.

Welches Schlüsselhemmnis könnte die Markterweiterung verlangsamen?

Begrenzte hochqualitative klinische Evidenz im Vergleich zu anderen muskuloskelettalen Disziplinen behindert noch breitere Leitlinieninklusion und wertbasierte Verträge.

Seite zuletzt aktualisiert am: