Onboard-Connectivity-Marktgröße und -anteil

Onboard-Connectivity-Marktanalyse von Mordor Intelligence

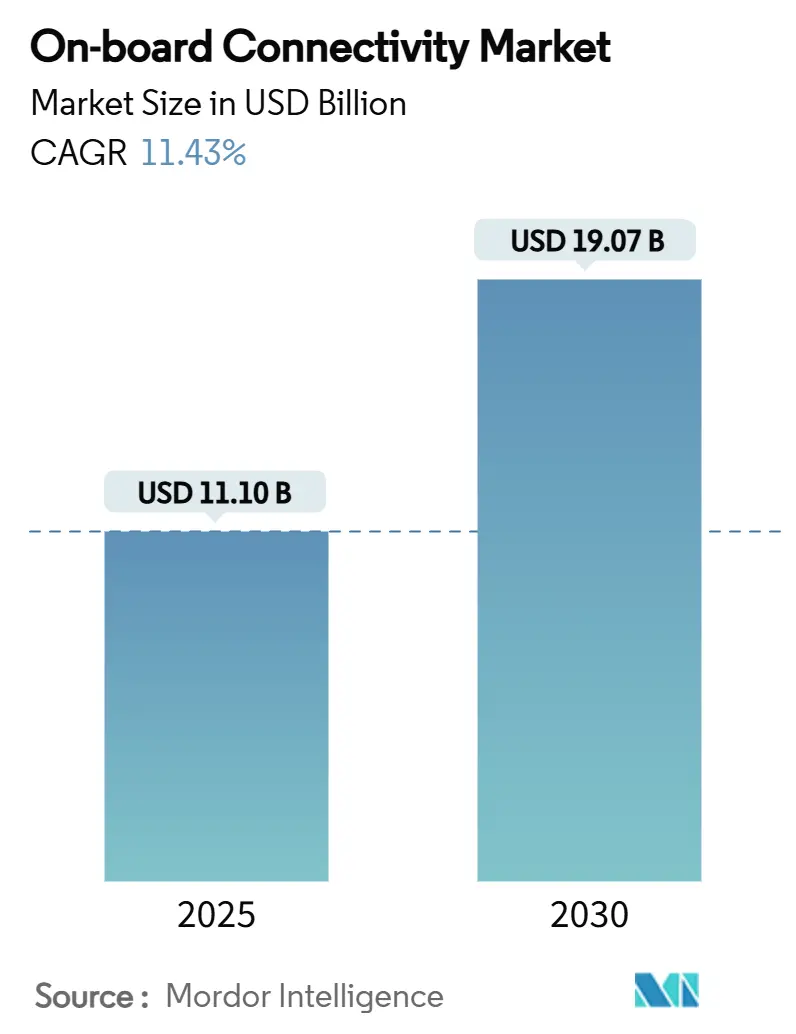

Die Onboard-Connectivity-Marktgröße wird auf USD 11,10 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 19,07 Milliarden erreichen, was einer CAGR von 11,43% entspricht. Das anhaltende Wachstum spiegelt eine entscheidende Migration von der alleinigen Abhängigkeit von geostationären Satelliten zu hybriden Architekturen wider, die LEO-, MEO- und GEO-Kapazitäten zusammenführen und dabei geringere Latenz und stärkere Netzwerkresilienz bieten. Regulatorischer Schwung - insbesondere die Supplemental Coverage-From-Space-Regeln der Federal Communications Commission - ermöglicht nun die Satelliten-terrestrische Konvergenz, die Direct-to-Device-Geschäftsmodelle erschließt. Fluggesellschaften, Schienenverkehrsbetreiber und Schifffahrtslinien übersetzen diese Regeländerungen in neue Umsatzströme über werbeunterstütztes WLAN, integrierte 5G-Backhaul-Verbindungen und vorausschauende Wartungsanalytik. Gerätehersteller reagieren mit der Einbettung von Software-defined Networking und Multi-Konstellation-Terminals, deren adaptives Routing die Betriebszeit verbessert und Single-Orbit-Ausfallrisiken mindert.

Wichtige Erkenntnisse des Berichts

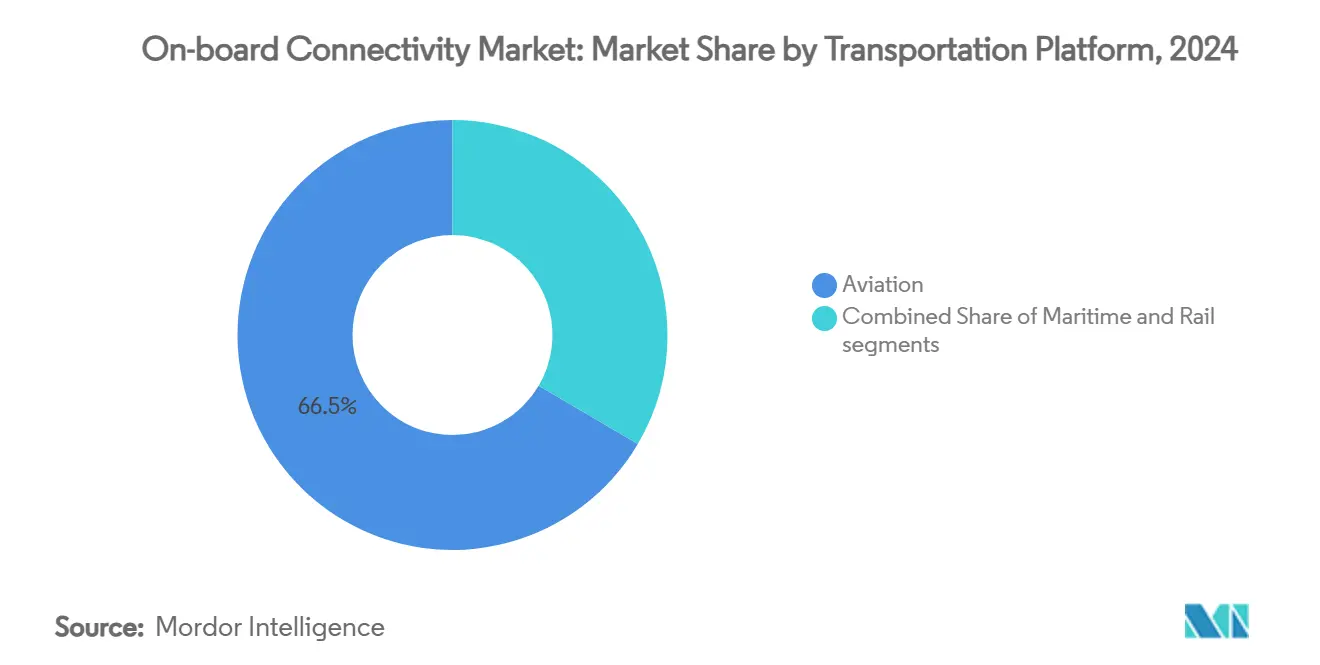

- Nach Transportplattformen führte die Luftfahrt mit 66,54% des Onboard-Connectivity-Marktanteils im Jahr 2024; der Schienenverkehr soll bis 2030 mit einer CAGR von 13,48% wachsen.

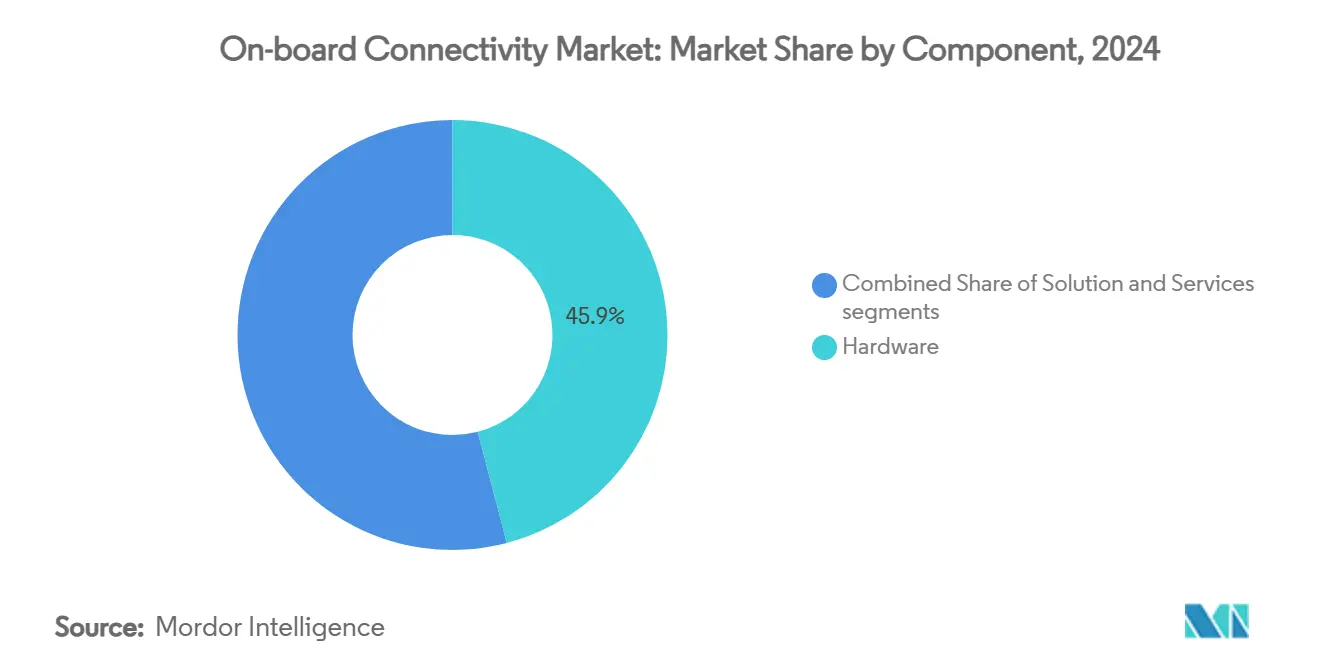

- Nach Komponenten trug Hardware 45,98% zum Umsatzanteil im Jahr 2024 bei, während Services mit einer CAGR von 12,60% bis 2030 voranschreiten.

- Nach Konnektivitätstechnologie machten Satellitenlösungen einen Anteil von 75,65% des Onboard-Connectivity-Marktes im Jahr 2024 aus, während hybride Multi-Orbit-Architekturen mit einer CAGR von 16,54% expandierten.

- Nach Anwendung behielt Entertainment 46,85% des Umsatzanteils im Jahr 2024, während Sicherheits- und Betriebsfunktionen mit einer CAGR von 12,64% beschleunigen.

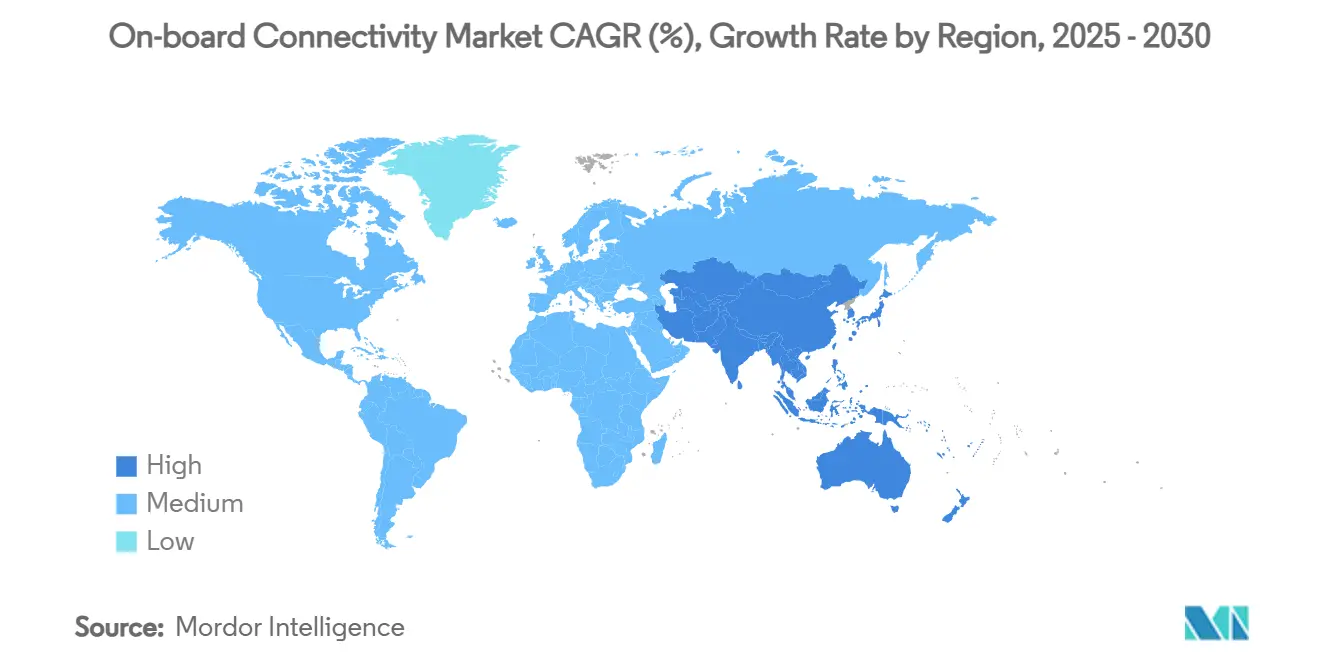

- Nach Geografie dominierte Nordamerika mit einem Anteil von 41,78% im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 13,20% bis 2030.

Globale Onboard-Connectivity-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Anstieg der Nachfrage nach Hochgeschwindigkeits-WLAN für Passagiere | +2.8% | Global, mit Nordamerika und Europa als führende Anwender | Mittelfristig (2-4 Jahre) |

| Schnelle Einführung von LEO-Konstellationen | +3.2% | Global, mit höchster Wachstumsbeschleunigung in Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Steigende globale Passagiervolumen | +1.9% | Asien-Pazifik als Kern, Ausbreitung auf MEA und Südamerika | Langfristig (≥ 4 Jahre) |

| Werbeunterstützte Konnektivitätsmodelle | +1.5% | Global, mit reifen Märkten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Multi-Orbit-Netzwerk-Zuverlässigkeitsgewinne | +2.1% | Global, mit Priorisierung in Schifffahrt und Luftfahrt | Mittelfristig (2-4 Jahre) |

| Direct-to-Device-Satellitendienste | +1.8% | Global, mit früher Einführung in Nordamerika und Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der Nachfrage nach Hochgeschwindigkeits-WLAN für Passagiere

Siebenundachtzig Prozent der Passagiere sind bereit, Werbung anzusehen im Austausch für kostenloses WLAN, wodurch sich Umsatzmodelle hin zu werbeunterstütztem Zugang verschieben.[1]Quelle: PAX International, "Connection in the Clouds," pax-intl.com Breitband-fähige Services könnten bis 2035 jährlich USD 30 Milliarden an zusätzlichen Airline-Umsätzen generieren. Viasat unterstützt inzwischen mehr als 60 Fluggesellschaften unter werbefinanzierten Verträgen und demonstriert damit Skalierbarkeit. Passagierbefragungen zeigen, dass 83% bei Fluggesellschaften mit überlegenem WLAN erneut buchen würden, wodurch Konnektivität als Differenzierungsmerkmal etabliert wird. Schifffahrtslinien folgen diesem Trend; Carnival Corporations flottenweit ausgerolltes Starlink verbesserte Gästezufriedenheit und Crew-Wohlbefinden. Fluggesellschaften verbinden auch Rückenlehnen-Displays mit persönlichen Geräten und liefern zielgerichtete Inhalte, die Markenloyalität und Werbeertrag steigern.

Schnelle Einführung von LEO-Konstellationen

Starlinks erste 12 Direct-to-Cell-Satelliten begannen 2024 mit Textdiensten und zielen auf Sprach-/Datenfähigkeiten in 2025 ab, wodurch die Abhängigkeit von Kabinenantennen für viele Anwendungsfälle reduziert wird. Viasat integriert Telesat Lightspeed-Kapazität, während Hughes' Fusion-Paket LEO- und GEO-Bandbreite für Delta Air Lines kombiniert. Direct-to-Device-Vereinbarungen zwischen Satelliten- und Mobilfunkbetreibern eliminieren spezialisierte Terminals für den Schienen- und Schifffahrtssektor. Die Arktis-Abdeckung hat sich nach Eutelsat OneWeb- und Intelsat-Demonstrationen oberhalb des Polarkreises verbessert. Sinkende Satelliten-Herstellungskosten durch 3D-Druck und vertikale Integration unterstützen wettbewerbsfähige Preise, die traditionelle GEO-Wirtschaftlichkeit unterbieten. FCC-Spektrumzuteilungen rationalisieren weitere Konstellations-Einführungen und verkürzen die Time-to-Service.[2]Quelle: Federal Register, "Supplemental Coverage From Space," federalregister.gov

Steigende globale Passagiervolumen

IATA erwartet, dass der Luftverkehr innerhalb des Jahrzehnts sich 7,2 Milliarden jährlichen Passagieren nähert, wodurch Fluggesellschaften unter Druck geraten, Bandbreitenkapazitäten zu erweitern. Asien-Pazifik benötigt bis 2035 USD 43 Billionen für Transportinfrastruktur, wobei Konnektivität von Beginn an in neue Anlagen eingebettet wird. Australiens geplanter Hochgeschwindigkeits-Schienenverkehrskorridor Sydney-Melbourne bezeichnet Onboard-Internet als kritisch für mobile Büro-Pendler. Der Kreuzfahrtverkehr setzt seine Erholung fort und veranlasst Carnivals vollständige Starlink-Einführung. Eine digital-native Reisenden-Kohorte erwartet nun nahtlosen Service während jedes Reiseabschnitts. Aufkommende urbane Luftmobilitäts- (UAM) Services werden Kapazitätsanforderungen für eVTOL-Fahrzeuge und autonome Operationen erhöhen.

Multi-Orbit-Netzwerk-Zuverlässigkeitsgewinne

SES' Open Orbits-Programm routet Traffic dynamisch über GEO-, MEO- und LEO-Kapazitäten und verspricht höhere Betriebszeit als Single-Orbit-Lösungen. Integrierte terrestrische 5G-Backhaul-Verbindungen gewährleisten ununterbrochenen Service über Schifffahrtszonen mit häufigen Abdeckungsübergängen. Elektronisch gesteuerte Antennen und adaptives Beam-Forming erhalten Verbindungsqualität unter variierenden Orbital-Geometrien aufrecht. Serviceverträge beinhalten nun Redundanz-Klauseln, die Anbieter verpflichten, Traffic über mehrere Konstellationen umzuleiten. Software-defined Networking ermöglicht Echtzeit-Spektrumoptimierung und Lastausgleich sowie Kostenbalancierung. Verteilte Architekturen erschweren Cyberangriffsvektoren und adressieren Regulierungsbehörden-Resilienz-Prioritäten.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Nachrüstungs- und Zertifizierungskosten | -1.8% | Global, mit strengeren Regulierungen in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Strenge Luftfahrt- und Schifffahrtsregulierung | -1.2% | Global, mit variierenden Compliance-Anforderungen nach Region | Langfristig (≥ 4 Jahre) |

| RF-Spektrum-Überlastung (Ku/Ka) | -0.9% | Global, mit höherer Überlastung in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Cybersicherheits-Schwachstellen | -1.1% | Global, mit erhöhten Sorgen in entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Nachrüstungs- und Zertifizierungskosten

Konnektivitäts-Nachrüstungen können sich über 12-18 Monate erstrecken und Millionen pro Flugzeug kosten, getrieben von FAA Advisory Circular 20-168-Testanforderungen.[3]Quelle: Federal Aviation Administration, "AC 20-168 Guidance," faa.gov EASAs ETSO-Rahmen stellt parallele Hürden für grenzüberschreitende Flotten dar. Elektronisch gesteuerte Antennen führen neue Genehmigungskategorien ein, die historische Benchmarks fehlen, wodurch Überprüfungen verlängert werden. Harte Meeresumgebungen erfordern gehärtete Hardware und verlängerte Seetests, wodurch Stückkosten-Wirtschaftlichkeit steigt. Feste Zertifizierungskosten wiegen bei kleineren Fluggesellschaften am schwersten und verstärken Skalenvorteile für größere Betreiber.

Strenge Luftfahrt- und Schifffahrtsregulierung

Die FAA entwirft Cyber-Resilienz-Regeln, die Fluggesellschaften zu tieferen Risikobewertungen und gehärteten Datenverbindungen zwingen, wodurch Compliance-Ausgaben steigen. ICAOs neue Standards für Air-Ground-Datensicherheit erweitern diese Mandate weltweit. Maritime Sicherheitssysteme verlassen sich für Notsignalgebung auf L-Band und unterhalten 78.000 Schiffs-Abonnements im Wert von USD 465 Millionen in 2023, satellitetoday.com. Ku/Ka-Band-Überfüllung treibt Koordinationskosten, da Betreiber Interferenz-Vermeidungs-Protokolle aushandeln. Die US Federal Transit Administration erfordert robuste Cybersicherheits-Audits für vernetzten Schienenfahrzeugbestand.

Segment-Analyse

Nach Komponenten: Services beschleunigen trotz Hardware-Dominanz

Hardware behielt 45,98% des 2024-Umsatzes, umfasst Antennen, Modems und Router, die physische Verbindungen im Onboard-Connectivity-Markt verankern. Services sollen jedoch mit 12,60% CAGR wachsen, was Betreiber-Präferenz für ergebnisbasierte Verträge widerspiegelt, die Leistungsrisiko auf Anbieter verlagern. Die Onboard-Connectivity-Marktgröße für Managed Services soll sich erweitern, da Multi-Orbit-Komplexität interne Fähigkeiten übersteigt.

Service-Wachstum verläuft parallel zu steigender Nachfrage nach Installationsexpertise, End-to-End-Monitoring und garantierter Betriebszeit. Anbieter bündeln Software-Wartung, Cybersicherheit und regulatorische Compliance und fördern vorhersagbare Gesamtbetriebskosten. Fluggesellschaften und Schienenverkehrsbetreiber unterzeichnen zunehmend mehrjährige Service-Vereinbarungen, die Gebühren an Passagiernutzung koppeln, während Schifffahrtsfirmen Pakete suchen, die Crew-Wohlbefinden und operative Daten-Backhaul-Verbindungen zusammenführen. Hardware-Anbieter reagieren mit der Einbettung von Software-Funktionen, die Ferndiagnose ermöglichen und kontinuierliche Service-Umsätze auch nach Geräteverkauf sicherstellen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Konnektivitätstechnologie: Hybride Lösungen fordern Satellit-Suprematie heraus

Satellitenlösungen lieferten 75,65% des 2024-Umsatzes und unterstreichen die historische Grundlage des Onboard-Connectivity-Marktes. Doch hybride Multi-Orbit-Architekturen expandieren mit 16,54% CAGR und verschieben den Wettbewerbsschwerpunkt. Der Onboard-Connectivity-Marktanteil von Single-Orbit-Modellen soll sich verengen, da Betreiber Resilienz priorisieren.

Hybrid-Adoption beschleunigt, weil LEO-Segmente Latenz für Echtzeit-Services senken, während GEO ideal für Bulk-Streaming bleibt. Software-defined Radios wechseln zwischen Konstellationen in Millisekunden und unterstützen ununterbrochene Sessions. Schienen-Korridore in dichten Geografien setzen Ground-to-Train-5G für kosteneffektive Kapazität ein und setzen standardmäßig auf Satellit über abgelegene Strecken. Anbieter differenzieren sich über Orchestrierungs-Algorithmen, die Traffic zum kostengünstigsten Pfad ohne Benutzereingriff zuweisen.

Nach Transportplattform: Schienen-Konnektivität steigt inmitten Luftfahrt-Führung

Luftfahrt eroberte 66,54% der 2024-Ausgaben und behält Vorherrschaft im Onboard-Connectivity-Markt. Schienens 13,48% CAGR bis 2030 bedeutet schnelles Aufholen, da Hochgeschwindigkeitsprojekte Gigabit-Klasse-Internet vom ersten Tag an spezifizieren. Die Onboard-Connectivity-Marktgröße für Schienen soll sich in Asien-Pazifik-Megaprojekten erweitern.

Caltrains 10-Gbps-Schienen-5G-Test in Kalifornien zeigt, wie regionale Betreiber Züge in rollende Büros transformieren. Lufthansa Group wählte Viasat für 150 Flugzeug-Nachrüstungen und integriert Multi-Orbit-Routing in der Luftfahrt. Maritime Akteure erweitern Konnektivität für Crew und IoT-Sensoren, wobei Kreuzfahrtlinien flottenweit Starlink-Abdeckung abschließen. UAV-Operationen erweitern adressierbare Nachfrage, da FCC-Regeln nun direkte Spektrumzuteilungen in 5030-5091 MHz für Command-and-Control-Verbindungen erlauben.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Sicherheits-Operationen gewinnen Schwung jenseits Entertainment-Fokus

Entertainment eroberte 46,85% des 2024-Umsatzes, verankert in Streaming, Gaming und Social Media. Sicherheits- und Betriebsdienste steigen jedoch mit 12,64% CAGR, weil Regulierungsbehörden und Betreiber Echtzeit-Datenflüsse suchen, die Vorfälle minimieren und Effizienz verstärken.

Cyberangriffe auf Luftfahrt-Netzwerke sprangen zwischen 2022 und 2023 um 131%, was die Betonung auf verschlüsselte Kanäle und resiliente Architekturen intensiviert. Predictive-Maintenance-Sensoren streamen Motor- und Brems-Analytik zu Cloud-Plattformen und unterstützen kosteneffektive Terminplanung. Autonome Schiffsnavigation und UAV-Verkehrsmanagement erfordern deterministische Latenz, die nur Multi-Orbit-Netzwerke gewährleisten können. Kommunikationstools wie Sprach- und Videokonferenzen fahren auf derselben sicheren Backbone und ermöglichen mobile Produktivität über alle Modi.

Geografie-Analyse

Nordamerikas 41,78%-Anteil in 2024 demonstriert die frühe Akzeptanz von LEO-Services der Region, politische Klarheit und bedeutende Airline-Upgrade-Budgets. Gogos Galileo-Lösung für Business Aviation hebt Nachfrage nach global roamingfähiger Multi-Orbit-Kapazität hervor. Bundesfinanzierung von USD 8,2 Milliarden für Amtraks Northeast Corridor beschleunigt Station-to-Train-WLAN-Projekte. Golf von Mexiko-Energie-Assets verlassen sich auf Tampnet-Untersee-Glasfaser kombiniert mit AT&T 5G für Offshore-Abdeckung.

Asien-Pazifik wächst mit 13,20% CAGR, angetrieben von USD 43 Billionen Infrastruktur-Investitionsanforderungen bis 2035. ASEAN-Wirtschaftsintegrationspläne positionieren digitale Konnektivität als grundlegend und fördern einheitliche Passagiererwartungen. Hochgeschwindigkeits-Schienen in China, Japan und Indien betten Multi-Gigabit-Verbindungen vom Design an ein und vermeiden Nachrüstungsverzögerungen. Schifffahrtslinien in Singapur rüsten Flotten mit hybriden Terminals nach, die automatisch zwischen LEO und GEO wechseln. Die junge Demografie der Region beschleunigt die Adoption vernetzter Entertainment- und E-Commerce-Dienste während der Reise.

Europa hält stabiles Wachstum durch Trans-European Rail Network-Erweiterungen und Nordsee-Erneuerbare-Projekte aufrecht, die robuste Offshore-Verbindungen erfordern. Der Starline-Entwurf für kontinentweite Schienen-Abdeckung unterstreicht das Engagement der Europäischen Kommission für nahtloses Roaming. Das Vereinigte Königreich hat eine öffentlich-private Vereinbarung getroffen, um mobile Funklöcher auf Hauptschienenstrecken zu beseitigen. Kreuzfahrt- und Fracht-Betreiber integrieren Ka-Band-Kapazität mit Legacy-L-Band-Sicherheitskanälen und balancieren Redundanz mit Kosten. Strengere Datenschutzgesetze verpflichten Lieferanten, erweiterte Verschlüsselung als Standard einzubetten.

Wettbewerbslandschaft

Wettbewerb intensiviert sich, da New-Space-Einsteiger vertikal integrierte LEO-Konstellationen nutzen, um Legacy-GEO-Wirtschaftlichkeit zu disrumpieren. Starlinks Einzelhandelspreise und direkte Vertragsstrategie setzen etablierte Anbieter unter Margendruck. Als Reaktion verfolgen GEO-Betreiber Konsolidierung: die USD 500 Millionen Intelsat-Eutelsat-Verbindung erweitert kombinierte Multi-Orbit-Reichweite. Viasats abgeschlossener Inmarsat-Kauf stärkt zivile Luftfahrt-Kanäle und Regierungsverträge.

Technologische Differenzierung konzentriert sich nun auf Software-defined Networking, Cybersicherheit und KI-gesteuerte Traffic-Orchestrierung. Anbieter bewerben Service-Level-Garantien, die sich zu ≥99,9% Betriebszeit über mindestens zwei Konstellationen verpflichten. White-Space-Gelegenheiten erscheinen in UAV beyond visual line of sight, Offshore-Energie-IoT und Direct-to-Device-Messaging, wo regulatorische Rahmen sich schnell entwickeln.

Patentaktivität beschleunigt. USA und China führen Erfindungsanmeldungen bei adaptiven Antennen und Terahertz-Radios an und signalisieren zukünftige Wettbewerbsgräben. Unternehmen, die Ground-Infrastruktur, Orbital-Assets und Managed Services unter einer Marke integrieren können, sind positioniert, überproportionalen Anteil zu erobern, sobald Multi-Orbit-Standards sich stabilisieren.

Onboard-Connectivity-Branchenführer

-

Gogo Inc.

-

Thales Group

-

Viasat, Inc.

-

Panasonic Corporation

-

AT&T Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Vertical Aerospace und Honeywell kündigten einen USD 1 Milliarden Vertrag zur Integration des Anthem Flugdecks und Konnektivität in VX4 eVTOL-Flugzeuge an.

- April 2025: Viasat startete Amara, eine nächste Generation Multi-Orbit-IFC-Lösung mit einem Dual-Beam-Aera-Terminal.

- Januar 2025: Panasonic Automotive Systems und Qualcomm erweiterten ihre Partnerschaft für Cloud-vernetzte Infotainment-Systeme mit Snapdragon Cockpit Elite, mit generativen KI-Features.

Globaler Onboard-Connectivity-Marktbericht Umfang

Onboard-Connectivity bietet Internet-Konnektivität in Schiffen, Flugzeugen, Bahnen oder anderen Transportsystemen. Onboard-Connectivity-Services bieten drahtlosen Internetzugang, Mobiltelefon-Internetzugang, Datenaustausch-Services und Gruppen-Internetpakete. Die von Onboard-Connectivity angebotenen Services ermöglichen mobilen Geräten, Textnachrichten und Multimedia-Nachrichten zu senden und zu empfangen.

| Hardware | Antennensysteme |

| Modems und Router | |

| Drahtlose Zugangspunkte | |

| Lösungen | Netzwerk-Management-Plattformen |

| Content-Management-Systeme | |

| Services | Installation und Integration |

| Managed Connectivity | |

| Support und Wartung |

| Satellit |

| Air-to-Ground (ATG) |

| Hybrid/Multi-Orbit |

| Luftfahrt | Kommerzielle Fluggesellschaften |

| Business Jets | |

| Unbemannte Systeme | |

| Schifffahrt | Kommerzielle Schifffahrt |

| Kreuzfahrt und Fähren | |

| Offshore-Energie | |

| Schienenverkehr | Hochgeschwindigkeit |

| Pendler- und Metro |

| Entertainment |

| Kommunikation |

| Sicherheit und Betrieb |

| Sonstige |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Übriger Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Übriges Afrika | ||

| Nach Komponenten | Hardware | Antennensysteme | |

| Modems und Router | |||

| Drahtlose Zugangspunkte | |||

| Lösungen | Netzwerk-Management-Plattformen | ||

| Content-Management-Systeme | |||

| Services | Installation und Integration | ||

| Managed Connectivity | |||

| Support und Wartung | |||

| Nach Konnektivitätstechnologie | Satellit | ||

| Air-to-Ground (ATG) | |||

| Hybrid/Multi-Orbit | |||

| Nach Transportplattform | Luftfahrt | Kommerzielle Fluggesellschaften | |

| Business Jets | |||

| Unbemannte Systeme | |||

| Schifffahrt | Kommerzielle Schifffahrt | ||

| Kreuzfahrt und Fähren | |||

| Offshore-Energie | |||

| Schienenverkehr | Hochgeschwindigkeit | ||

| Pendler- und Metro | |||

| Nach Anwendung | Entertainment | ||

| Kommunikation | |||

| Sicherheit und Betrieb | |||

| Sonstige | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Russland | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Übriger Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Übriges Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Übriges Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Onboard-Connectivity-Marktwert?

Der Onboard-Connectivity-Markt steht bei USD 11,10 Milliarden in 2025 und soll bis 2030 USD 19,07 Milliarden erreichen.

Welches Transportsegment generiert den meisten Umsatz?

Die Luftfahrt führt mit 66,54% des 2024-Umsatzes, angetrieben durch weit verbreitete In-Flight-WLAN-Adoption.

Warum gewinnen hybride Multi-Orbit-Netzwerke an Zugkraft?

Hybride Netzwerke kombinieren GEO-Stabilität mit LEO-Latenz-Vorteilen, erhöhen Gesamtzuverlässigkeit und unterstützen Echtzeit-Anwendungen.

Welche Region ist der am schnellsten wachsende Markt?

Asien-Pazifik expandiert mit 13,20% CAGR, angetrieben von USD 43 Billionen Infrastruktur-Upgrades bis 2035.

Was sind die Hauptbeschränkungen bei der Adoption?

Zertifizierungskosten und strenge Cybersicherheits-Regulierungen fügen Zeit und Kosten hinzu, besonders für kleinere Betreiber.

Wie monetarisieren Fluggesellschaften Passagier-WLAN?

Werbeunterstützte Modelle, ermöglicht durch hohe Passagierbereitschaft, Werbung für kostenlosen Zugang anzusehen, könnten bis 2035 USD 30 Milliarden jährliche Zusatzumsätze erschließen.

Seite zuletzt aktualisiert am: