Öl- und Gas-Downstream-Marktanalyse

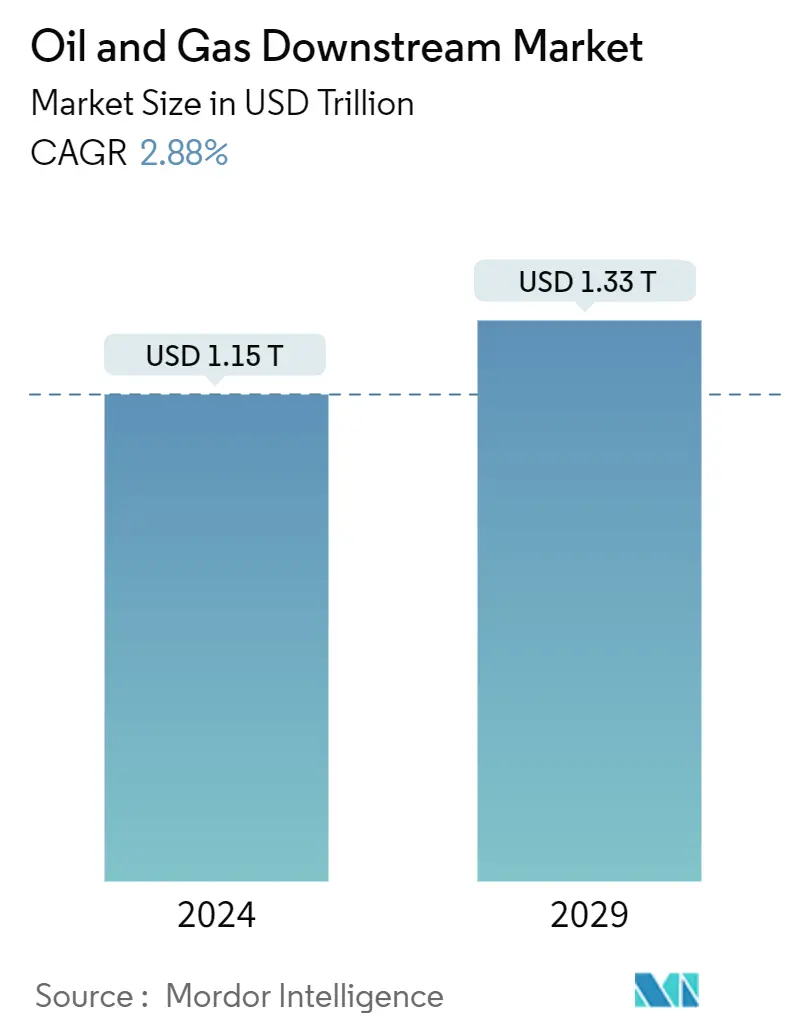

Die Größe des Öl- und Gas-Downstream-Marktes wird im Jahr 2024 auf 1,15 Billionen US-Dollar geschätzt und soll bis 2029 1,33 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,88 % im Prognosezeitraum (2024–2029) entspricht.

Mittelfristig wird erwartet, dass Faktoren wie steigende Raffineriekapazitäten im asiatisch-pazifischen Raum und im Nahen Osten sowie die zunehmende Industrialisierung in Entwicklungsländern den Öl- und Gas-Downstream-Markt im Prognosezeitraum antreiben werden.

Andererseits wird erwartet, dass der wachsende Anteil kraftstoffeffizienter Fahrzeuge und die zunehmende Verbreitung von Elektrofahrzeugen sowohl in Industrie- als auch in Schwellenländern das Marktwachstum im Prognosezeitraum behindern werden.

Dennoch wird erwartet, dass die Digitalisierung und Modernisierung der Raffinerie- und Petrochemiebranche die Raffinierungskosten und Prozessverluste senken wird. Dies wiederum dürfte im Prognosezeitraum eine Chance für den Markt schaffen.

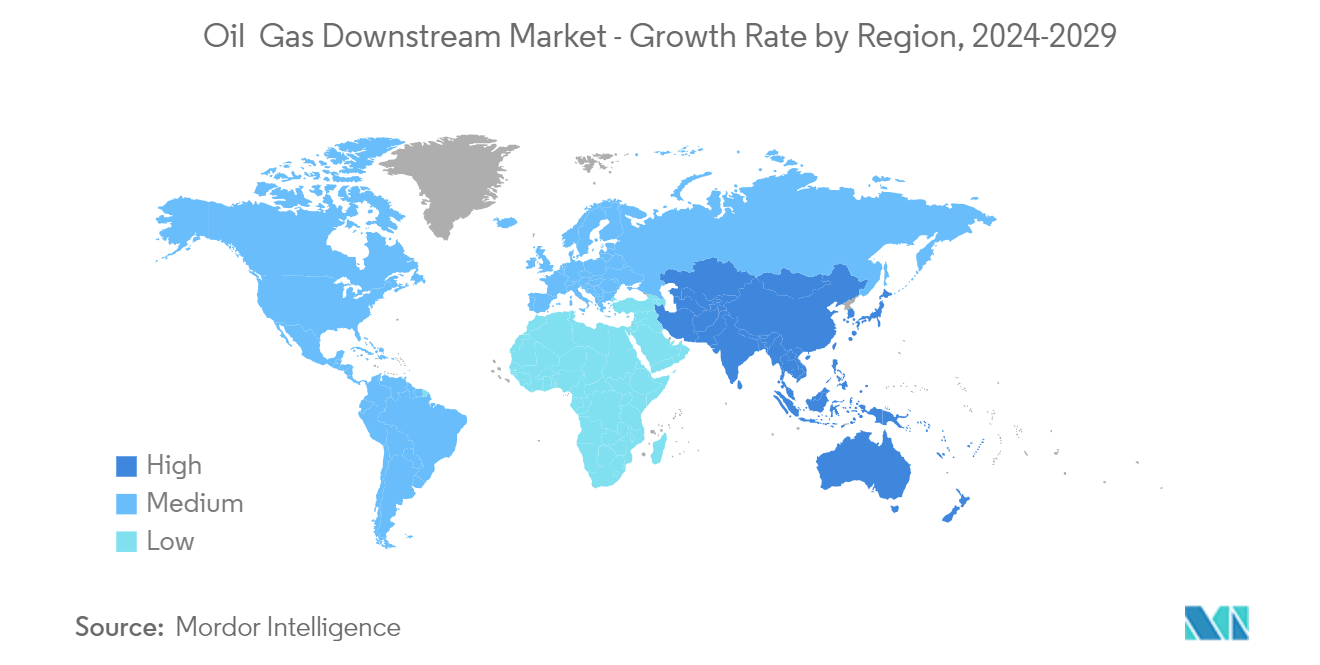

Der asiatisch-pazifische Raum dominiert den Öl- und Gas-Downstream-Markt, wobei der Großteil der Nachfrage aus China, Südostasien und Indien kommt.

Trends im Öl- und Gas-Downstream-Markt

Raffinerien dominieren den Markt

- Zu den nachgelagerten Aktivitäten gehören die Raffinierung von Rohöl, die Verarbeitung und Reinigung von Roherdgas sowie die Vermarktung und der Vertrieb von aus Rohöl und Erdgas gewonnenen Produkten.

- Der globale Rohölraffineriesektor verzeichnete aufgrund der steigenden Nachfrage nach raffinierten Produkten aus dem Transportsektor ein deutliches Wachstum. Höhere Margen haben die Crack-Ausbreitung vorangetrieben, ein entscheidender Faktor für die Rentabilität von Ölraffinerien, und Investitionen in neue Projekte gefördert. Zuvor war Nordamerika der wichtigste Anbieter für den Downstream-Sektor. Allerdings haben die wachsende Bevölkerung, die Urbanisierung und die Industrialisierung im Osten die Nachfrage nach raffinierten Produkten erhöht, was dazu geführt hat, dass sich der Schwerpunkt der Investitionen in Richtung China, Indien und andere südostasiatische Länder verlagert.

- Im Jahr 2020 war die nachgelagerte Marktbranche erheblich von der COVID-19-Pandemie und der geringen Nachfrage nach Ölprodukten betroffen. Allerdings führten die Lockerung der COVID-19-bedingten Beschränkungen und die steigende Nachfrage nach Öl- und Gasprodukten aus den wichtigsten Volkswirtschaften zu höheren Margen im Downstream-Segment. Im Jahr 2022 kam es aufgrund des russisch-ukrainischen Krieges zu einem Anstieg der Ölpreise und einem Defizit bei der Rohölversorgung, insbesondere aus Russland. Europa, ein bedeutender Importeur von Rohöl aus Russland, sah sich in seinen Raffinerien mit einer Verknappung der Rohölversorgung konfrontiert. Darüber hinaus war Europa ein wichtiger Importeur von Erdölprodukten aus Russland. Der Krieg verbot jedoch die Lieferung von Erdölprodukten. Um die Nachfrage nach Erdölprodukten in Europa zu decken, kann die Region daher in den kommenden Jahren Investitionen in den Raffineriesektor verzeichnen.

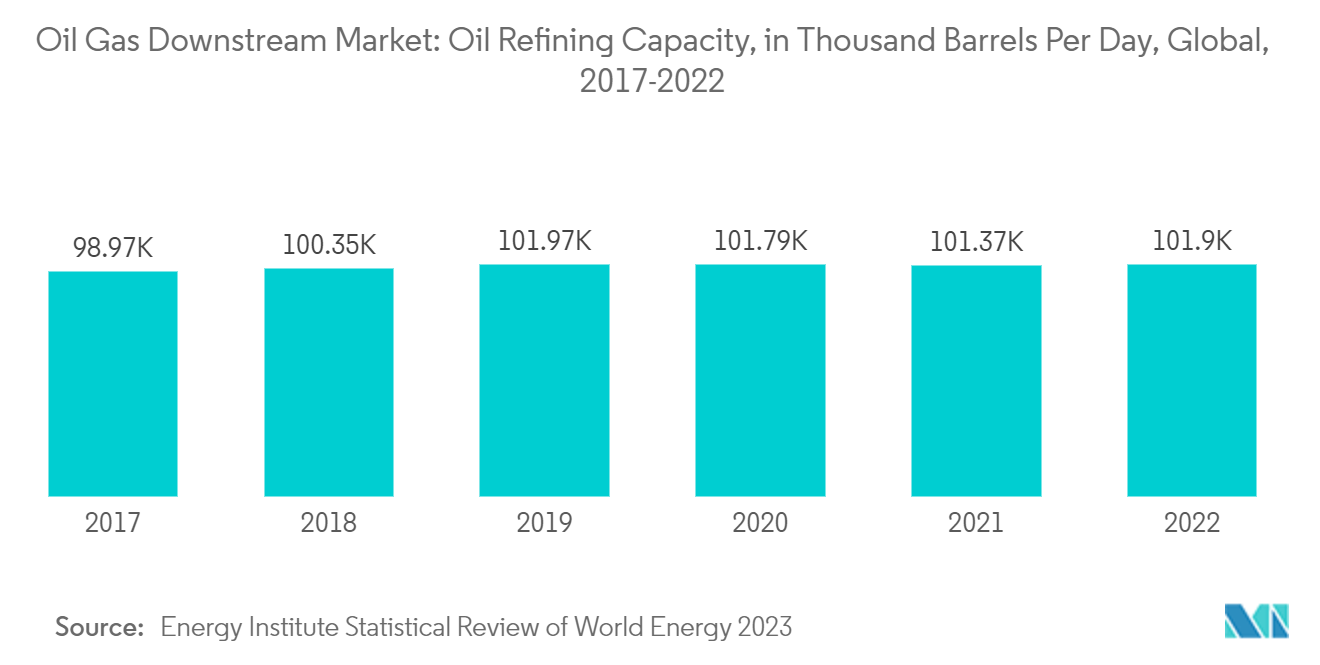

- Darüber hinaus stieg die weltweite Ölraffineriekapazität bis 2022 von 98.965 kb/d im Jahr 2017 auf 101.902.000 Barrel täglich (kb/d), und die Raffineriekapazität stieg in diesem Zeitraum um etwa 3 %.

- Nur wenige Betreiber führen weiterhin Modernisierungen durch oder planen ihre Erweiterungen. Beispielsweise schloss das staatliche kolumbianische Ölunternehmen Ecopetrol im September 2022 die Erweiterungsarbeiten an seiner Reficar-Ölraffinerie in Cartagena ab, um den steigenden inländischen Kraftstoffbedarf zu decken. Diese Erweiterung festigt die Cartagena-Raffinerie als strategischen Vermögenswert zur Gewährleistung der Energiesouveränität Kolumbiens. Außerdem würde diese Raffinerie nun Diesel und Benzin mit einem Schwefelgehalt von unter 100 Teilen pro Million (ppm) bzw. 50 ppm produzieren.

- Im Dezember 2022 kündigte der staatliche brasilianische Ölkonzern Petrobras Investitionen in Höhe von insgesamt rund 9,2 Milliarden US-Dollar im Zeitraum 2023–2027 an, um die Produktion von Dieselkraftstoff mit extrem niedrigem Schwefelgehalt und Mitteldestillaten in seinen Raffinerien anzukurbeln, einschließlich des ersten Vorhabens des Unternehmens im Bereich erneuerbare Energien. Insgesamt werden zwei Drittel der Raffinerieinvestitionen in Aktivitäten zur Produktionsausweitung und Qualitätsverbesserung, zur Steigerung der Energieeffizienz und zur Raffinierung von Biokraftstoffen fließen.

- Daher wird erwartet, dass sich die Raffinerieindustrie in den nächsten fünf Jahren erholen wird, da die Kraftstoffpreise steigen und der Verbrauch steigt. Daher wird erwartet, dass die Raffinerieindustrie im Prognosezeitraum ein wesentlicher Faktor für das Wachstum des nachgelagerten Marktes sein wird.

Asien-Pazifik wird den Markt dominieren

- Laut einer statistischen Überprüfung der Weltenergiedaten für 2023 entfielen fast 35,5 % der weltweiten Ölraffinierungskapazität auf den asiatisch-pazifischen Raum.

- Im Jahr 2022 entfielen fast 5 % der weltweiten Ölraffineriekapazität auf Indien. Die wachsende Nachfrage nach raffinierten Erdölprodukten hat nachgelagerte Unternehmen dazu veranlasst, in neue Projekte zu investieren und bestehende Anlagen zu erweitern.

- Beispielsweise legte der indische Premierminister im September 2023 den Grundstein für die Raffinerieerweiterung und das petrochemische Greenfield-Projekt der Bharat Petroleum Corp Ltd (BPCL) in Bina. Das Erweiterungsprojekt erhöht die Raffineriekapazität von BPCL von derzeit 7,8 Mio. Tonnen/Jahr auf 11 Mio. Tonnen/Jahr. Außerdem wird ein Produktionskomplex gebaut, um mehr als 2,2 Millionen Tonnen petrochemischer Produkte pro Jahr herzustellen. Die Kosten für dieses Projekt belaufen sich auf 5,9 Milliarden US-Dollar.

- Im Jahr 2022 entfielen 16,9 % der weltweiten Ölraffinierungskapazität auf China. Der Petrochemie- und Raffineriesektor des Landes wird sich im Prognosezeitraum voraussichtlich positiv entwickeln.

- Im März 2023 gaben Saudi Aramco und seine chinesischen Partner bekannt, dass sie beabsichtigen, im Jahr 2026 den gesamten Betrieb eines Petrochemie- und Raffinerieprojekts im Nordosten Chinas aufzunehmen, um den wachsenden Bedarf des Landes an Petrochemikalien und Kraftstoffen zu decken. Das Projekt in der Stadt Panjin in der Provinz Liaoning, das voraussichtlich 10 Milliarden US-Dollar kosten wird, wird Aramcos zweite bedeutende Raffinerie-Petrochemie-Investition in China sein.

- Daher wird erwartet, dass die Region im Prognosezeitraum aufgrund der zunehmenden Investitionen im Raffinerie- und Petrochemiesektor und des Ausbaus der bestehenden Downstream-Infrastruktur in den jeweiligen Ländern den nachgelagerten Öl- und Gasmarkt dominieren wird.

Überblick über die Öl- und Gas-Downstream-Industrie

Der nachgelagerte Öl- und Gasmarkt ist fragmentiert. Zu den Hauptakteuren auf dem Markt (in keiner bestimmten Reihenfolge) gehören unter anderem Reliance Industry Limited, BP PLC, Saudi Aramco, China National Petroleum Corporation und Chevron Corporation.

Marktführer im Öl- und Gas-Downstream-Bereich

Reliance Industry Limited

BP PLC

Saudi Aramco

China National Petroleum Corporation

Chevron Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gas-Downstream-Markt

- Dezember 2022 Das mexikanische NOC Pemex gab bekannt, dass das Unternehmen Mitte 2023 mit der Produktion in der achten Raffinerie des Landes beginnen wird. Nach ihrer Fertigstellung wird die Olmeca-Raffinerie über eine installierte Kapazität von 340.000 Barrel pro Tag (BPD) verfügen und 170.000 Barrel Benzin und 120.000 Barrel Diesel mit extrem niedrigem Schwefelgehalt produzieren.

- März 2022 Die Saudi Aramco Group hat eine endgültige Investitionsentscheidung getroffen, sich am Bau eines großen integrierten Raffinerie- und Petrochemiekomplexes im Nordosten Chinas zu beteiligen. Die Huajin Aramco Petrochemical Company (HAPCO) wird eine integrierte Flüssig-zu-Chemikalien-Anlage entwickeln, ein Joint Venture zwischen Aramco, der Panjin Xincheng Industrial Group und der North Huajin Chemical Industries Group Corporation. Aramco wird durch das Projekt in der Lage sein, bis zu 210.000 Barrel Rohöl pro Tag an den Komplex zu liefern, wenn dieser im Jahr 2024 in Betrieb geht.

Segmentierung der Öl- und Gas-Downstream-Industrie

Der Öl- und Gas-Downstream-Markt umfasst alle Vermögenswerte außerhalb des Midstream- oder Transportsegments der Kohlenwasserstoff-Wertschöpfungskette. Der Schwerpunkt liegt auf der Verarbeitung roher Kohlenwasserstoff-Rohstoffe wie Rohöl und Erdgas zur Herstellung raffinierter Produkte und Spezialprodukte durch verschiedene industrielle Prozesse.

Der Markt ist nach Typ und Geografie segmentiert. Nach Typ ist der Markt in Raffinerie- und Petrochemieanlagen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Öl- und Gas-Downstream-Markt in wichtigen Regionen wie Asien-Pazifik, Nordamerika, Europa, Südamerika sowie dem Nahen Osten und Afrika.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Raffinerien |

| Petrochemische Anlagen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Raffinerien | |

| Petrochemische Anlagen | ||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Öl- und Gas-Downstream-Marktforschung

Wie groß ist der Öl- und Gas-Downstream-Markt?

Es wird erwartet, dass die Größe des Öl- und Gas-Downstream-Marktes im Jahr 2024 1,15 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 2,88 % bis 2029 auf 1,33 Billionen US-Dollar wachsen wird.

Wie groß ist der Öl- und Gas-Downstream-Markt derzeit?

Im Jahr 2024 wird die Größe des Öl- und Gas-Downstream-Marktes voraussichtlich 1,15 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure im Öl- und Gas-Downstream-Markt?

Reliance Industry Limited, BP PLC, Saudi Aramco, China National Petroleum Corporation, Chevron Corporation sind die wichtigsten Unternehmen, die im Öl- und Gas-Downstream-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Öl- und Gas-Downstream-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Öl- und Gas-Downstream-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Öl- und Gas-Downstream-Markt.

Welche Jahre deckt dieser Öl- und Gas-Downstream-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Öl- und Gas-Downstream-Marktes auf 1,12 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Öl- und Gas-Downstream-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Öl- und Gas-Downstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Öl- und Gas-Downstream-Industrie

Statistiken für den Downstream-Öl- und Gas-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die nachgelagerte Öl- und Gasanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.