Analyse des US-amerikanischen Öl- und Gas-Upstream-Marktes

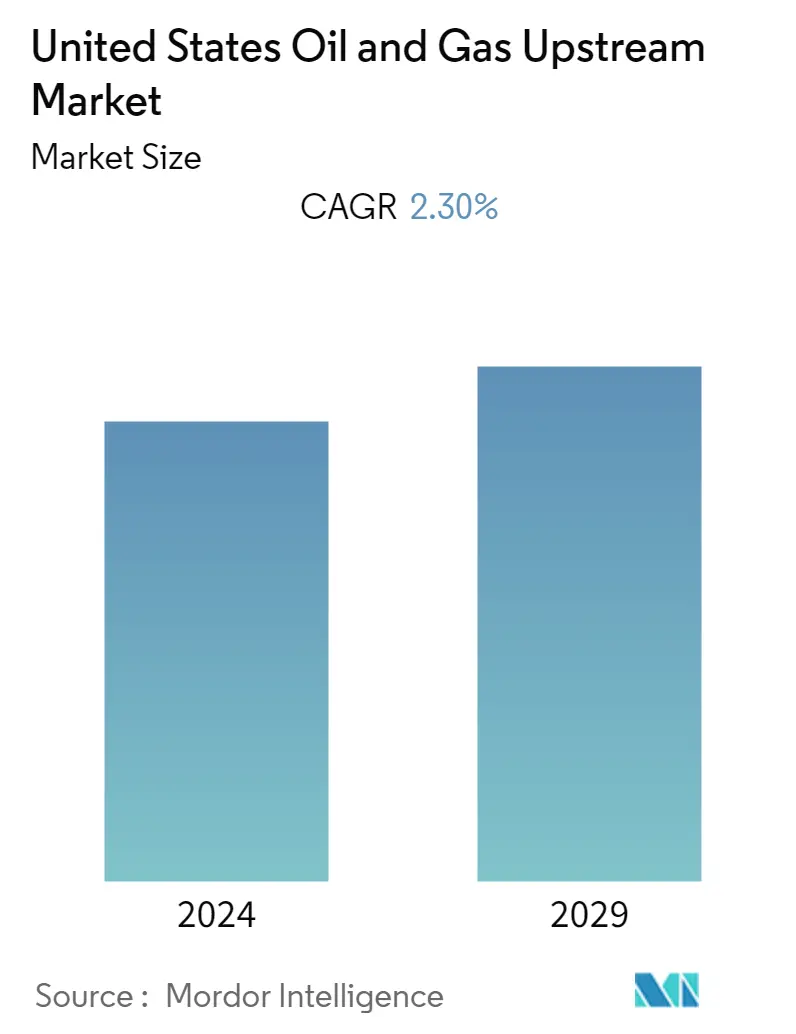

Der Upstream-Markt für Öl und Gas in den Vereinigten Staaten wird bis Ende dieses Jahres auf 12,4 Millionen Barrel pro Tag geschätzt. Es wird prognostiziert, dass es in den nächsten fünf Jahren 13,8 Millionen Barrel pro Tag erreichen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 2,3 % im Prognosezeitraum entspricht.

- Mittelfristig dürften zunehmende Offshore-Tiefseeaktivitäten im Prognosezeitraum den US-amerikanischen Öl- und Gas-Upstream-Markt antreiben. Eine riesige Menge an nachgewiesenen Reserven im Golf von Mexiko zieht mehr Investitionen im Tiefseesektor an.

- Andererseits wird erwartet, dass die Volatilität der Ölpreise und vergleichsweise höhere Produktionskosten für unkonventionelle Ressourcen das Wachstum des US-amerikanischen Öl- und Gas-Upstream-Marktes behindern.

- Dennoch dürfte die zunehmende Zahl von Aktivitäten und die zunehmende Ölförderung aus dem Perm-Becken in den Vereinigten Staaten lukrative Möglichkeiten für den US-amerikanischen Öl- und Gas-Upstream-Markt schaffen.

Trends im Upstream-Markt für Öl und Gas in den USA

Onshore-Segment soll den Markt dominieren

- Im Jahr 2022 produzierten die Vereinigten Staaten durchschnittlich 11,9 Millionen Barrel Rohöl pro Tag, was einer Steigerung gegenüber dem Vorjahr entspricht. Die Erdgasproduktion der Vereinigten Staaten stieg im Jahr 2022 um 4 % auf 4,9 Millionen Kubikfuß täglich. Appalachen, Perm und Haynesville in den Vereinigten Staaten machten im Jahr 2022 60 % der Produktion des Landes aus.

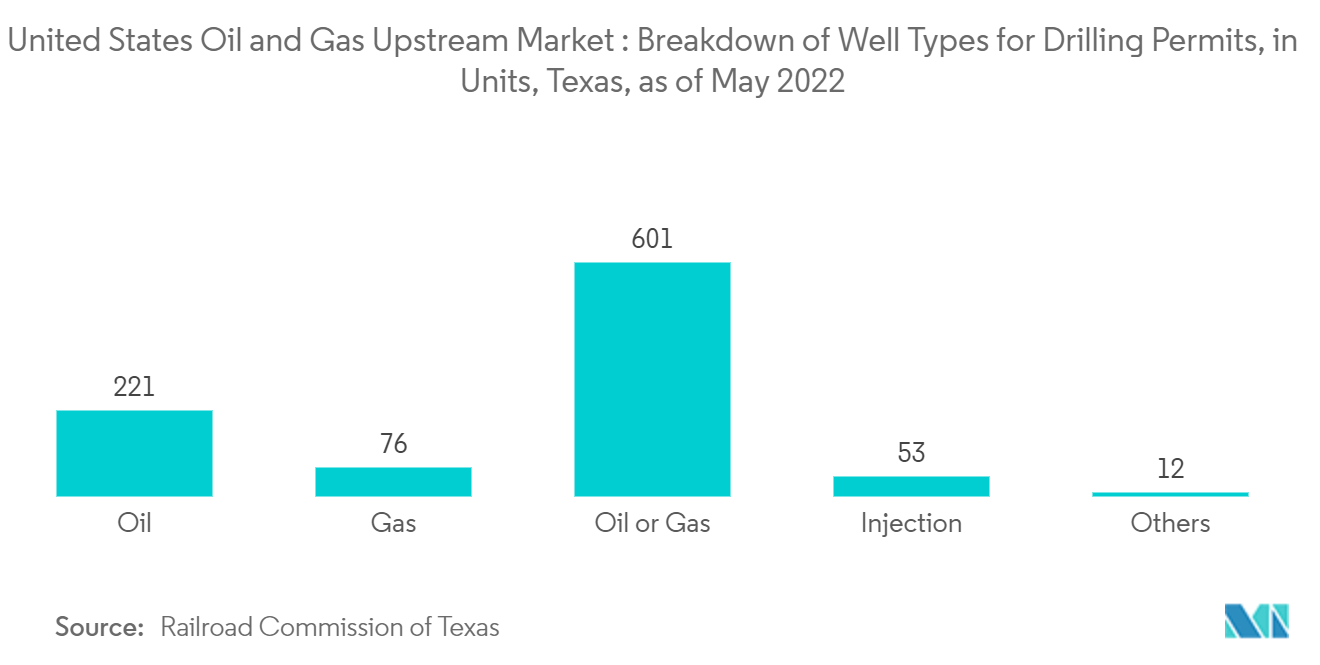

- Im Mai 2022 genehmigte die Railroad Commission of Texas (RRC) das Bohren von 963 neuen Bohrlöchern im Vergleich zu 631 im Mai 2021. Die Aufschlüsselung der Bohrlochtypen für ursprüngliche Bohrgenehmigungen ist 221 für Öl, 76 für Gas, 601 für Öl oder Gas und 53 für Injektion und 12 für andere Genehmigungen.

- Im Mai 2023 gab INEOS Energy den Abschluss der Übernahme einer bedeutenden Tranche der Öl- und Gasvorkommen von Chesapeake im Eagle-Ford-Schiefer im Süden von Texas für 1,4 Milliarden US-Dollar bekannt. Der Deal markiert den Eintritt von INEOS Energy in den US-amerikanischen Onshore-Öl- und Gasmarkt als Betreiber, da das Unternehmen 2.300 Bohrlöcher erwirbt und netto 36.000 BOED produziert.

- Daher werden die Aktivitäten an Land aufgrund der genannten Punkte wahrscheinlich zunehmen und sich im Prognosezeitraum positiv auf den US-amerikanischen Öl- und Gas-Upstream-Markt auswirken.

Zunehmende Tiefwasseraktivitäten dürften den Markt ankurbeln

- Tiefseeaktivitäten im Golf von Mexiko werden im Prognosezeitraum wahrscheinlich den Markt antreiben. Viele Unternehmen haben im Jahr 2014 ihre Investitionen im Offshore-Markt zurückgefahren. Dennoch gewannen die Offshore-Aktivitäten erneut an Dynamik, da die Kosten für Bohrinseln gesunken sind und die Investitionsrendite kürzer ist als an Land. Aus diesem Grund wird erwartet, dass Deepwater im Prognosezeitraum ein deutliches Wachstum im US-amerikanischen Öl- und Gas-Upstream-Markt verzeichnen wird.

- Im September 2022 gab Transocean zwei neue Verträge für sein Ultratiefsee-Bohrschiff Deepwater Asgard im Golf von Mexiko bekannt. Diese Verträge werden etwa 14 Monate Arbeit und 181 Millionen US-Dollar erfordern. Der erste Vertrag mit Murphy Oil hat einen Wert von 395.000 USD pro Tag, der zweite 440.000 USD pro Tag und bis zu 40.000 USD pro Tag für zusätzliche Dienstleistungen. Es wird erwartet, dass es im ersten Halbjahr 2023 beginnen wird.

- Im Oktober 2022 gab ExxonMobil zwei Entdeckungen an den Bohrlöchern Sailfin-1 und Yarrow-1 im Stabroek-Block vor der Küste Guyanas bekannt. Es wird das umfangreiche Portfolio an Entwicklungsmöglichkeiten des Unternehmens erweitern. Das Unternehmen hat seit 2015 mehr als 30 Entdeckungen auf dem Block gemacht.

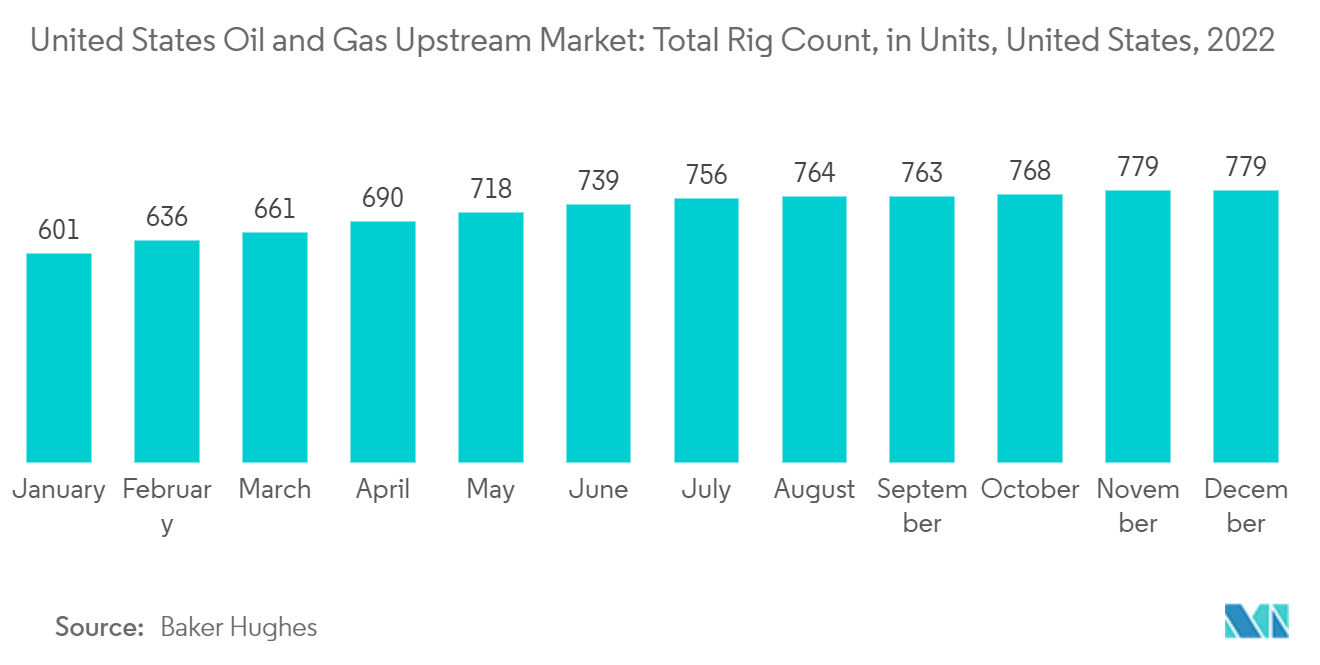

- Im Dezember 2022 lag die Zahl der Bohrinseln in den Vereinigten Staaten bei rund 779. Daher wird erwartet, dass die zunehmenden Tiefseeaktivitäten den Öl- und Gas-Upstream-Markt der Vereinigten Staaten im Prognosezeitraum ankurbeln werden.

Überblick über die Öl- und Gas-Upstream-Branche in den USA

Der Öl- und Gas-Upstream-Markt der Vereinigten Staaten ist mäßig fragmentiert. Zu den wichtigsten Akteuren auf diesem Markt (nicht in bestimmter Reihenfolge) gehören Exxon Mobil Corporation, BP Plc, Royal Dutch Shell Plc, Total SA und Chevron Corporation.

US-amerikanische Upstream-Marktführer für Öl und Gas

Exxon Mobil Corporation

B.P. plc

Chevron Corporation

Royal Dutch Shell Plc

Total SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum US-amerikanischen Öl- und Gas-Upstream-Markt

- Januar 2023: Transocean Ltd gibt die Vergabe oder Verlängerung von Verträgen für fünf Bohrinseln bekannt. Zusammen repräsentieren die Vorrichtungen einen Firmenauftragsbestand von rund 488 Millionen US-Dollar. Deepwater Invictus, ein Ultratiefsee-Bohrschiff, hat einen neuen Vertrag über drei Bohrlöcher mit einer voraussichtlichen Laufzeit von 100 Tagen im US-amerikanischen Golf von Mexiko mit einem unabhängigen Betreiber abgeschlossen. Der Auftrag trägt schätzungsweise 43 Millionen US-Dollar zum Auftragsbestand bei und wird voraussichtlich in direkter Fortsetzung des aktuellen Bohrprogramms in Kraft treten.

- Februar 2023: Williams gab bekannt, dass es Vereinbarungen mit Chevron USA Inc. zur Unterstützung der Erdgasförderung im produktiven Haynesville-Becken und im Tiefwassergolf von Mexiko abgeschlossen hat. Das Unternehmen wird Erdgassammeldienste für Chevrons 26.000 Hektar großes Haynesville bereitstellen. Darüber hinaus stimmte Williams zu, die vorhandene Infrastruktur zu nutzen, um die Produktion der Blind Faith-Plattform, die 160 Meilen südöstlich von New Orleans im Golf von Mexiko liegt, zu steigern.

Segmentierung der US-amerikanischen Öl- und Gas-Upstream-Industrie

Die Öl- und Gasindustrie erläutert die Betriebsphasen, die eine vorgelagerte Exploration und Produktion erfordern. Der Schwerpunkt der Upstream-Unternehmen liegt auf der Exploration und den frühen Produktionsphasen der Öl- und Gasindustrie.

Der Öl- und Gasmarkt der Vereinigten Staaten ist nach Standort segmentiert. Je nach Standort ist der Markt in Onshore- und Offshore-Markt unterteilt. Die Marktgröße und Prognosen jedes Segments basieren auf der Rohölproduktion (Millionen Barrel pro Tag).

Häufig gestellte Fragen zur US-amerikanischen Öl- und Gas-Upstream-Marktforschung

Wie groß ist der US-amerikanische Öl- und Gas-Upstream-Markt derzeit?

Der Öl- und Gas-Upstream-Markt der Vereinigten Staaten wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 2,30 % verzeichnen.

Wer sind die Hauptakteure auf dem US-amerikanischen Öl- und Gas-Upstream-Markt?

Exxon Mobil Corporation, B.P. plc, Chevron Corporation, Royal Dutch Shell Plc, Total SA sind die größten Unternehmen, die auf dem Öl- und Gas-Upstream-Markt der Vereinigten Staaten tätig sind.

Welche Jahre deckt dieser US-amerikanische Öl- und Gas-Upstream-Markt ab?

Der Bericht deckt die historische Marktgröße des US-amerikanischen Öl- und Gas-Upstream-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des US-amerikanischen Öl- und Gas-Upstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur US-Öl- und Gas-Upstream-Industrie

Von Mordor Intelligence™ Industry Reports erstellte Statistiken für den US-Öl- und Gas-Upstream-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024. Die US-Öl- und Gas-Upstream-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.