Marktanalyse für HVAC-Geräte in Nordamerika

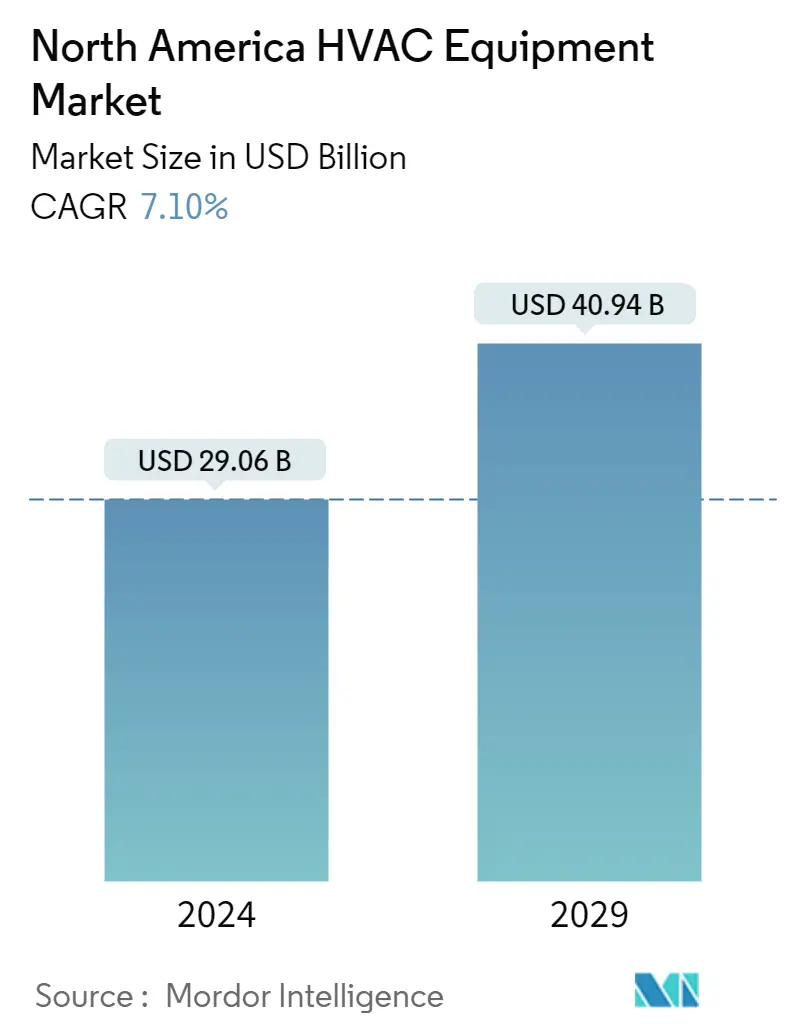

Die Größe des nordamerikanischen Marktes für HVAC-Geräte wird im Jahr 2024 auf 29,06 Milliarden US-Dollar geschätzt und soll bis 2029 40,94 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,10 % im Prognosezeitraum (2024–2029) entspricht.

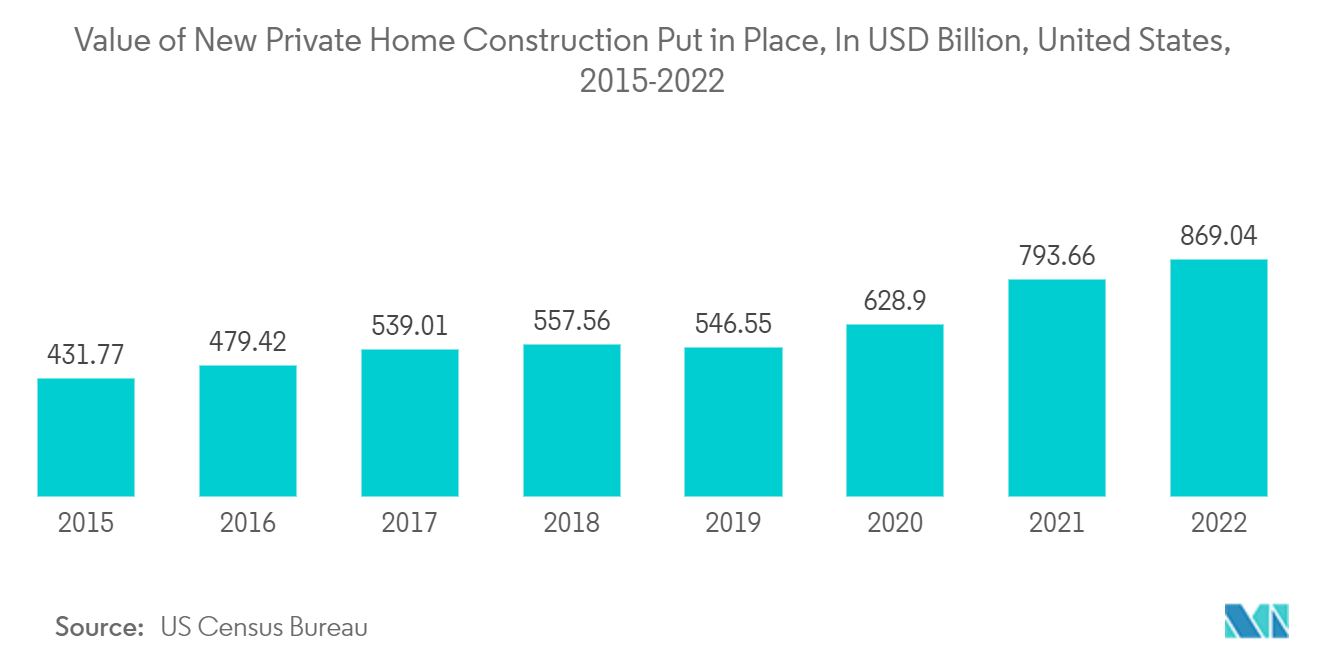

Steigendes verfügbares Einkommen, schnell wachsende Bautätigkeit und wechselnde Wetterbedingungen treiben das Wachstum des untersuchten Marktes voran. Nordamerika verzeichnet einen deutlichen Anstieg bei der Umsetzung von Smart-Home- und Smart-City-Programmen, was das Wachstum des Marktes vorantreibt.

- Zunehmende staatliche Unterstützung in Form höherer Haushaltszuweisungen zur Förderung einer nachhaltigen Gemeindeentwicklung kann zum kontinuierlichen Wachstum des Gewerbe- und Industriebausektors beitragen. Darüber hinaus führen verstärkte Bauaktivitäten, schnelle Urbanisierung und Infrastrukturreformen zu einem Anstieg des Austauschs von HVAC-Geräten und treiben so den Markt für HVAC-Geräte an.

- Das Wachstum des nordamerikanischen Marktes für HVAC-Geräte wird durch eine steigende Nachfrage nach intelligenten Systemen und die Integration des Internets der Dinge (IoT), industrieller Automatisierungssysteme, intelligenter Fertigung und Industrie 4.0 vorangetrieben. Ein erheblicher Teil des überdurchschnittlichen Marktwachstums wird voraussichtlich auf den Aufschwung der umweltfreundlichen Bauaktivitäten zurückzuführen sein. Der rasant wachsende Smart-Home-Markt dürfte das Wachstum des HVAC-Systemmarktes ankurbeln.

- Projekte zum Bau umweltfreundlicher Gebäude unterstützen die Stärkung des Marktes für HVAC-Geräte in der Region. Beispielsweise gab der Canada Green Building Council (CAGBC) im Februar 2022 bekannt, dass das Land auf der jährlichen Liste der zehn besten Länder und Regionen für LEED (Leadership in Energy and Environmental Design), einem weltweit verwendeten Zertifizierungsprogramm für umweltfreundliches Bauen, weltweit den zweiten Platz belegt. im Jahr 2021. Die Installation von HVAC-Geräten gemäß den von den Regierungsbehörden auferlegten Standards zur Sensibilisierung für die Gesundheit der Bewohner und den Energieverbrauch wird zu einem entscheidenden Kriterium bei der Gestaltung umweltfreundlicher Gebäude.

- Nach Angaben der IEA und des US-Energieministeriums sind jedoch etwa 25–35 % des Stromverbrauchs auf HVAC-Systeme zurückzuführen. Der gleichen Quelle zufolge ist ein großer Teil (20–60 %) dieses Energieverbrauchs auf parasitären Energieverbrauch zurückzuführen (Energie, die für den Antrieb von Ventilatoren und Pumpen für die Wärme- und Kälteübertragung verwendet wird). Somit haben zentralisierte HVAC-Systeme die Energierechnungen belastet, obwohl sie effizienter sind (in Bezug auf den Verbrauch von Energieeinheiten pro Flächeneinheit des klimatisierten Raums) als einheitliche Systeme.

- Im gesamten verarbeitenden Gewerbe mangelt es an Arbeitsplätzen. Leider gibt es in der Heizungs- und Klimaanlagenbranche keine Ausnahme. Unabhängig davon, ob der aktuelle Arbeitskräftemangel dadurch verursacht wird oder nicht, wird er sich wahrscheinlich verschärfen und das Marktwachstum beeinträchtigen

- Die Pandemie hat die Bedeutung der Belüftung deutlich gemacht, die ein wesentlicher Faktor für die Nachfrage nach vielen HVAC-Systemen in der Region war. Mehrere Studien deuten darauf hin, dass die Übertragung von COVID-19 in überfüllten, engen Innenräumen wie Arbeitsplätzen (Büros, Fabriken) und anderen Innenräumen wie Kirchen, Restaurants, Einkaufszentren und Fahrzeugen besonders wirksam ist.

Markttrends für HVAC-Geräte in Nordamerika

Wärmepumpen verzeichnen deutliches Wachstum

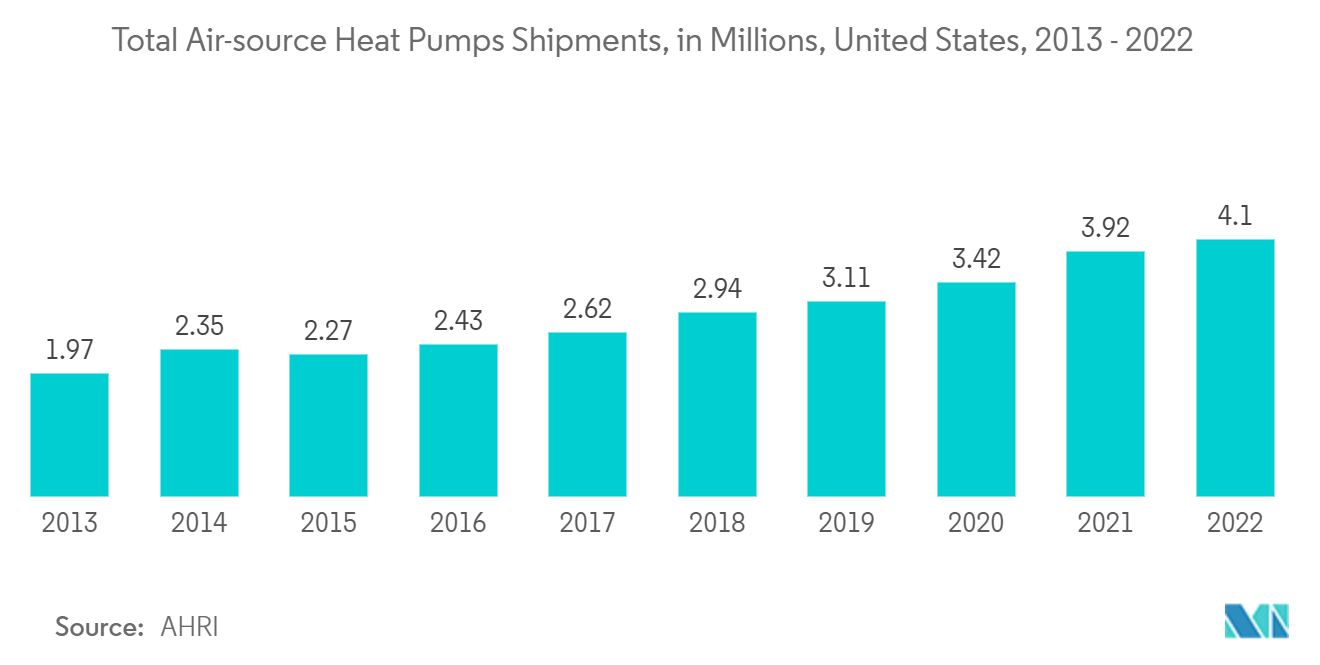

- Der Marktanteil, den Wärmepumpen voraussichtlich einnehmen werden, ist beträchtlich. Aufgrund verschiedener Faktoren, darunter klimatische Bedingungen, der Komfort der Geräte, staatliche Steuergutschriften, Vorschriften usw., hat der Einsatz von Wärmepumpen im nordamerikanischen Raum stetig zugenommen.

- Aufgrund eines Paradigmenwechsels hin zur Einführung energieeffizienter Produkte und steigender Verbraucherausgaben würde der Markt für Wohnwärmepumpen in den Vereinigten Staaten weiterhin stetig wachsen. Das Geschäftsumfeld wird durch die laufenden Fortschritte in Richtung einer dekarbonisierten Wirtschaft stimuliert, die durch gesetzgeberische Energiepolitiken und Anreize unterstützt werden. Da immer mehr Altbauten saniert werden, steigt der Bedarf an Flexibilität und mehr Komfort. Dadurch wird die Branche dynamischer.

- Die Wärmepumpen werden nach Typen wie Wasserquelle, Luftquelle und Erdquelle kategorisiert. Die Luftwärmepumpe (ASHP) nimmt Strom auf, entzieht der Umgebungsluft Wärme und erzeugt bis zu 90 Grad Celsius heißes Wasser. Durch den Wärmeentzug aus der Umgebungsluft wird es kühler. Daher treibt der Bedarf sowohl an Warmwasser als auch an Kaltluft das Wachstum von Luftwärmepumpen voran.

- Darüber hinaus erfreuen sich Kaltklima-Wärmepumpen in vielen Regionen Nordamerikas immer größerer Beliebtheit, was zu erheblichen Innovationen in diesem Bereich geführt hat. Kaltklima-Wärmepumpen sind so konzipiert, dass sie bei Temperaturen bis zu -25 Grad Celsius effizient arbeiten, wobei einige Systeme auch bei -18 Grad Celsius einen Wirkungsgrad von über 200 % beibehalten.

- Im Juni 2022 gab das US-Energieministerium (DOE) bekannt, dass Lennox International der erste Partner im Projekt Residential Cold Climate Heat Pump Technology des US-Energieministeriums (DOE) geworden ist, um eine elektrische Wärmepumpe der nächsten Generation zu entwickeln, die dies effektiver kann Heizen Sie Häuser in nördlichen Klimazonen im Vergleich zu aktuellen Modellen.

Die Vereinigten Staaten halten einen großen Marktanteil

- Die Vereinigten Staaten sind einer der wichtigsten Ausrüstungsmärkte und verzeichnen eine stetige Wachstumsrate. Die wachsende Bautätigkeit, die Verfügbarkeit hocheffizienter Systeme und extreme klimatische Bedingungen begünstigen die Installation von Systemen in allen Anlagen. Darüber hinaus ergänzt die Präsenz führender Hersteller wie Carriers, Emerson Electric Co. und andere das Wachstum des nordamerikanischen Marktes in der Zukunft.

- Darüber hinaus haben mehrere Hersteller mit der Integration des Internets der Dinge (IoT) intelligente Angebote für Heizungs-, Klima- und Lüftungssysteme initiiert, die wiederum das Marktwachstum in den Vereinigten Staaten vorantreiben.

- Um eine nachhaltige Zukunft zu gewährleisten, investiert das US-Energieministerium (DOE) massiv in die Verbesserung der Energieeffizienzstandards im ganzen Land. Das DOE möchte sicherstellen, dass Amerika sicher ist und es ihm gut geht, indem es wissenschaftliche und technologische Lösungen für seine Umwelt-, Energie- und Nuklearprobleme findet.

- Darüber hinaus schätzt die Residential Energy Consumption Survey (RECS) der Energy Information Administration (EIA), dass 76 Millionen hauptsächlich bewohnte US-Haushalte (64 % der Gesamtzahl) zentrale Klimaanlagen nutzen. Etwa 13 Millionen Haushalte (11 %) nutzen Wärmepumpen zum Heizen oder Kühlen. Bis 2023 müssen alle in den USA verkauften neuen Wohnklimaanlagen und Luftwärmepumpensysteme die neuesten Energieeffizienzstandards erfüllen, was das Wachstum von HVAC-Geräten ankurbeln wird.

- Darüber hinaus wurden nach Angaben des US Census Bureau im Juni 2022 in den Vereinigten Staaten rund 1,36 Millionen neue Häuser gebaut. Im Juni 2022 gab es in den Vereinigten Staaten etwa 1,55 Millionen neue private Wohneinheiten. Es wird erwartet, dass dadurch im Prognosezeitraum eine erhebliche neue Nachfrage nach Wärmepumpen im Land entstehen wird.

Überblick über die nordamerikanische HVAC-Ausrüstungsbranche

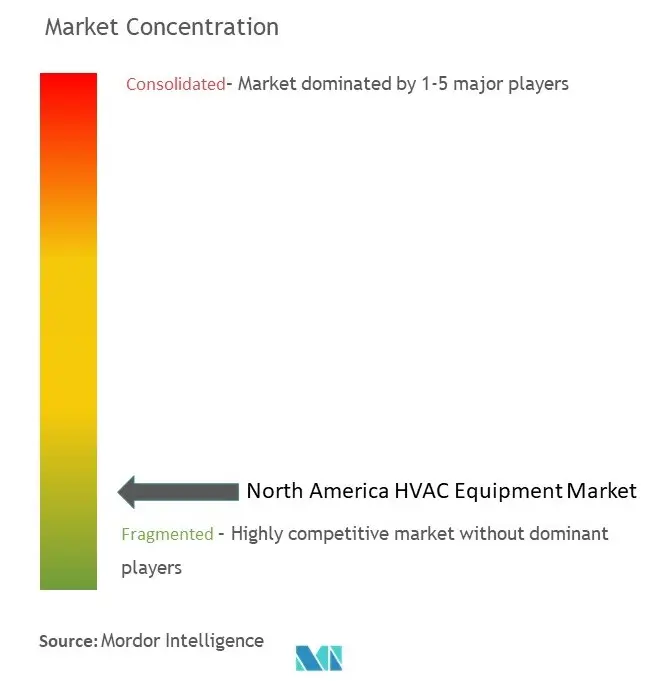

Die Wettbewerbskonkurrenz auf dem nordamerikanischen Markt für HVAC-Geräte ist hoch, da der untersuchte Markt namhafte Anbieter wie Daikin, Carrier und Lennox beherbergt, die in verschiedenen Segmenten über einen großen Marktanteil verfügen und Zugang zu gut etablierten Vertriebsnetzen haben. Da die HVAC-Ausrüstungsindustrie einer der größten Märkte ist, ist die Existenz einer so großen Anzahl großer Anbieter ohne Kompromisse bei ihren Marktanteilen nachhaltig. Allerdings steht jeder Anbieter, insbesondere in den Heiz- und Kühlsegmenten, in einem harten Wettbewerb um einen größeren Anteil am untersuchten Markt.

- Februar 2023 – Lennox erweitert sein umfassendes Sortiment an Mit der Einführung der Enlight- und Xion-Produktlinien wurden verpackte Dachgeräte eingeführt. Die Enlight-Produktfamilie des Unternehmens zielt darauf ab, die Umweltbelastung zu minimieren und die Effizienz zu maximieren.

- Oktober 2022 – Carrier Corporation gibt bekannt, dass der wassergekühlte Zentrifugalkühler AquaEdge 19DV in Nordamerika eine Reihe von Kapazitäten bietet. Der AquaEdge19DV ist in der Lage, den Kunden mit bis zu 1150 Tonnen zu versorgen, um seinen Bedarf an größeren Kapazitäten für gewerbliche Hochhäuser und Gebäude mit gemischter Nutzung, große Produktionsbetriebe oder Gesundheitseinrichtungen zu decken.

Marktführer für HVAC-Geräte in Nordamerika

Johnson Controls International PLC

Daikin Industries Ltd

Lennox International Inc.

Electrolux AB

Emerson Electric Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für HVAC-Geräte in Nordamerika

- Februar 2023 – LG Electronics USA präsentierte auf der AHR Expo 2023 in Atlanta sein robustes Sortiment an HVAC- und Gewerbe-HVAC-Lösungen für den gewerblichen, privaten Wohnbereich und den leichten Gewerbebereich für 2023. Während der gesamten Messe stellte das Unternehmen seine VRF-Technologie (Variable Refrigerant Flow), energieeffiziente Wärmepumpenoptionen, Lösungen für die Luftqualität in Innenräumen sowie flexible Gebäudeautomatisierungs- und Konnektivitätsprodukte vor.

- Januar 2023 – Carrier stellt den luftgekühlten Scroll-Kühler AquaSnap 30RC mit Greenspeed-Intelligenz und R-32-Kältemittel vor, der die Anforderungen des 1. Januar 2024 an ein niedriges Treibhauspotenzial (GWP) erfüllt und einen leiseren Betrieb innerhalb eines abgestuften Designs für einen breiteren Betrieb ermöglicht Sortiment und Designflexibilität.

Segmentierung der nordamerikanischen HVAC-Geräteindustrie

Unter Heizung, Lüftung und Klimatisierung (HLK) versteht man den Einsatz verschiedener Technologien zur Steuerung der Temperatur, Luftfeuchtigkeit und Reinheit der Luft in einem geschlossenen Raum. HVAC-Geräte sorgen sowohl im Innen- als auch im Fahrzeugbereich für thermischen Komfort und eine akzeptable Raumluftqualität. Es ist ein wichtiger Bestandteil von Wohngebäuden wie Einfamilienhäusern, Mehrfamilienhäusern, Hotels und Seniorenwohnanlagen sowie mittelgroßen bis großen Industrie- und Bürogebäuden wie Krankenhäusern, in denen sichere und gesunde Gebäudebedingungen herrschen Regelung von Temperatur und Luftfeuchtigkeit durch Frischluft von außen.

Der nordamerikanische Markt für HVAC-Geräte ist nach Geräten (Klimaanlagen, Heizgeräte, Wärmepumpen, Luftentfeuchter und Luftbefeuchter), Endbenutzern (Wohngebäude, Industrie, Gewerbe) und Ländern (USA, Kanada) segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Klimaanlagen |

| Heizgeräte |

| Wärmepumpen |

| Luftentfeuchter und Luftbefeuchter |

| Wohnen |

| Industriell |

| Kommerziell |

| Vereinigte Staaten |

| Kanada |

| Nach Ausrüstung | Klimaanlagen |

| Heizgeräte | |

| Wärmepumpen | |

| Luftentfeuchter und Luftbefeuchter | |

| Vom Endbenutzer | Wohnen |

| Industriell | |

| Kommerziell | |

| Nach Land | Vereinigte Staaten |

| Kanada |

Häufig gestellte Fragen zur Marktforschung für HVAC-Geräte in Nordamerika

Wie groß ist der nordamerikanische Markt für HVAC-Geräte?

Es wird erwartet, dass der nordamerikanische Markt für HVAC-Geräte im Jahr 2024 ein Volumen von 29,06 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 7,10 % auf 40,94 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für HVAC-Geräte in Nordamerika derzeit?

Im Jahr 2024 wird der nordamerikanische Markt für HVAC-Geräte voraussichtlich ein Volumen von 29,06 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für HVAC-Geräte?

Johnson Controls International PLC, Daikin Industries Ltd, Lennox International Inc., Electrolux AB, Emerson Electric Co. sind die größten Unternehmen, die auf dem nordamerikanischen Markt für HVAC-Geräte tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für HVAC-Geräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für HVAC-Geräte auf 27,13 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für HVAC-Geräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für HVAC-Geräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für HVAC-Geräte in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von HVAC-Geräten in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von HVAC-Geräten für Nordamerika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.