Deutschland In-vitro-Diagnostik Marktgröße und Marktanteil

Deutschland In-vitro-Diagnostik Marktanalyse von Mordor Intelligence

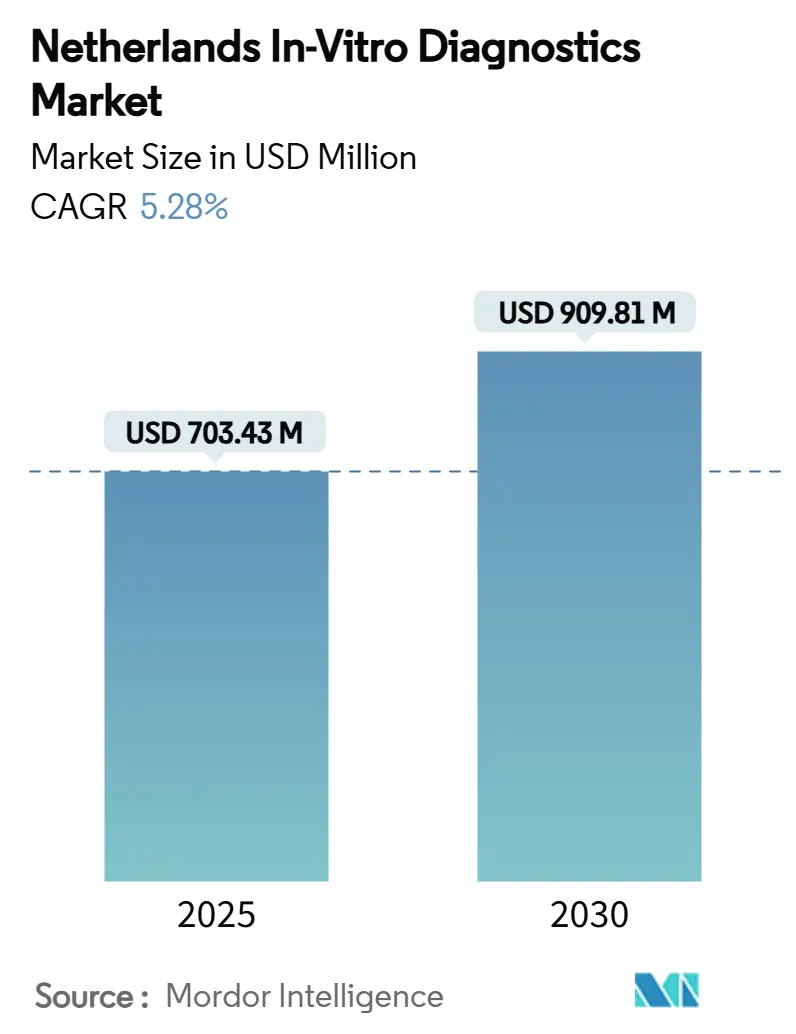

Die Deutschland In-vitro-Diagnostik Marktgröße beträgt 703,43 Millionen USD im Jahr 2025 und wird voraussichtlich auf 909,81 Millionen USD bis 2030 anwachsen, mit einer CAGR von 5,28% über den Zeitraum. Strukturelle Rückenwinde umfassen die 10,7%ige Allokation der Gesundheitsausgaben des Landes für medizinische Güter, die wachsende Abhängigkeit von molekularen Assays für Onkologie und Infektionskrankheiten und die strategische Rolle, die Deutschland bereits in der 160 Milliarden EUR europäischen Medizintechnik-Arena spielt. Die EU-IVDR-Implementierung gestaltet Produktportfolios und Qualitätsmanagement-Investitionen um, insbesondere für Hochrisiko-Klasse-D-Assays, deren Übergangsfrist im Mai 2025 endet. Die Nachfrage wird auch durch ein Erstattungssystem unterstützt, das stationäre Tests in DRGs bündelt, aber primärärztliche Anfragen gebührenbasiert bezahlt, wodurch Laborvolumen erhalten und Point-of-Care-Expansion gefördert wird. Der Deutschland In-vitro-Diagnostik Markt profitiert weiterhin vom Triple-Helix-Innovationsmodell, das die Verbindungen zwischen Wissenschaft, Industrie und Regierung stärkt.

Wichtige Berichts-Erkenntnisse

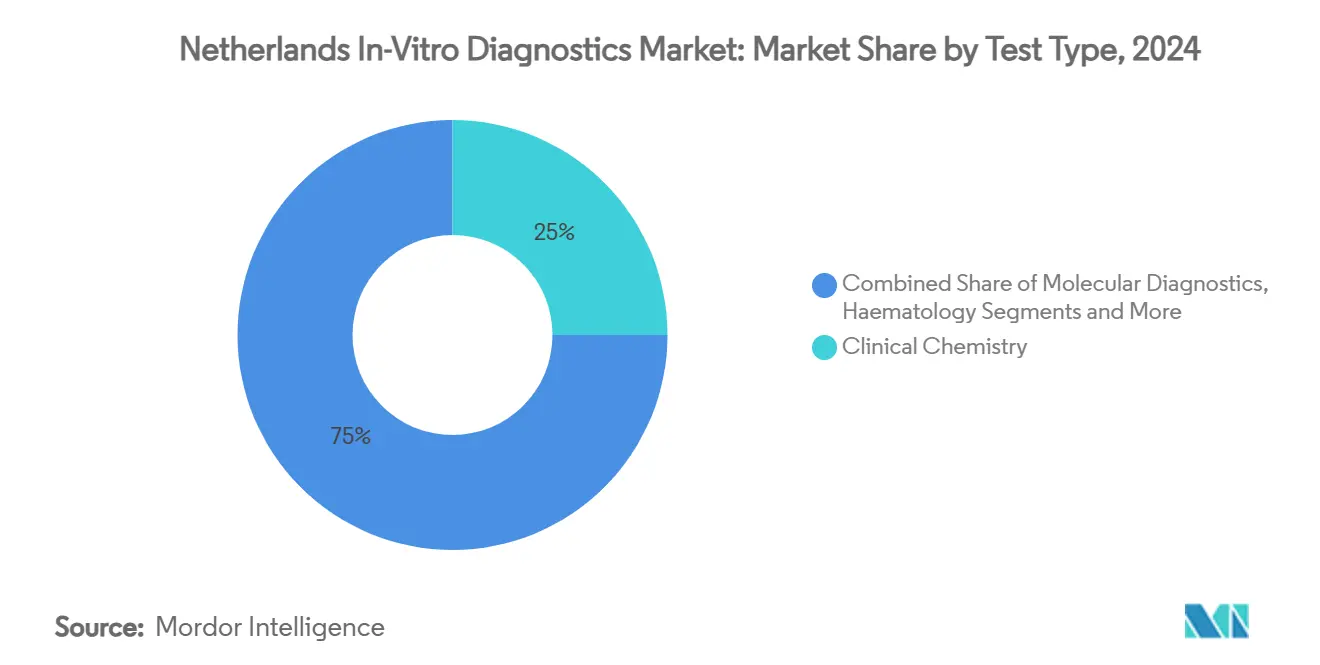

- Nach Testtyp führte Klinische Chemie mit einem Umsatzanteil von 25% am Deutschland In-vitro-Diagnostik Markt im Jahr 2024, während Molekulardiagnostik auf die schnellste CAGR von 9,5% bis 2030 ausgerichtet ist.

- Nach Produkt machten Reagenzien 71% der Deutschland In-vitro-Diagnostik Marktgröße im Jahr 2024 aus und Instrumente werden voraussichtlich eine CAGR von 8,2% während 2025-2030 verzeichnen.

- Nach Verwendbarkeit behielten wiederverwendbare Systeme 63% Marktanteil im Jahr 2024; Einweggeräte expandieren mit einer CAGR von 10,8% bis 2030.

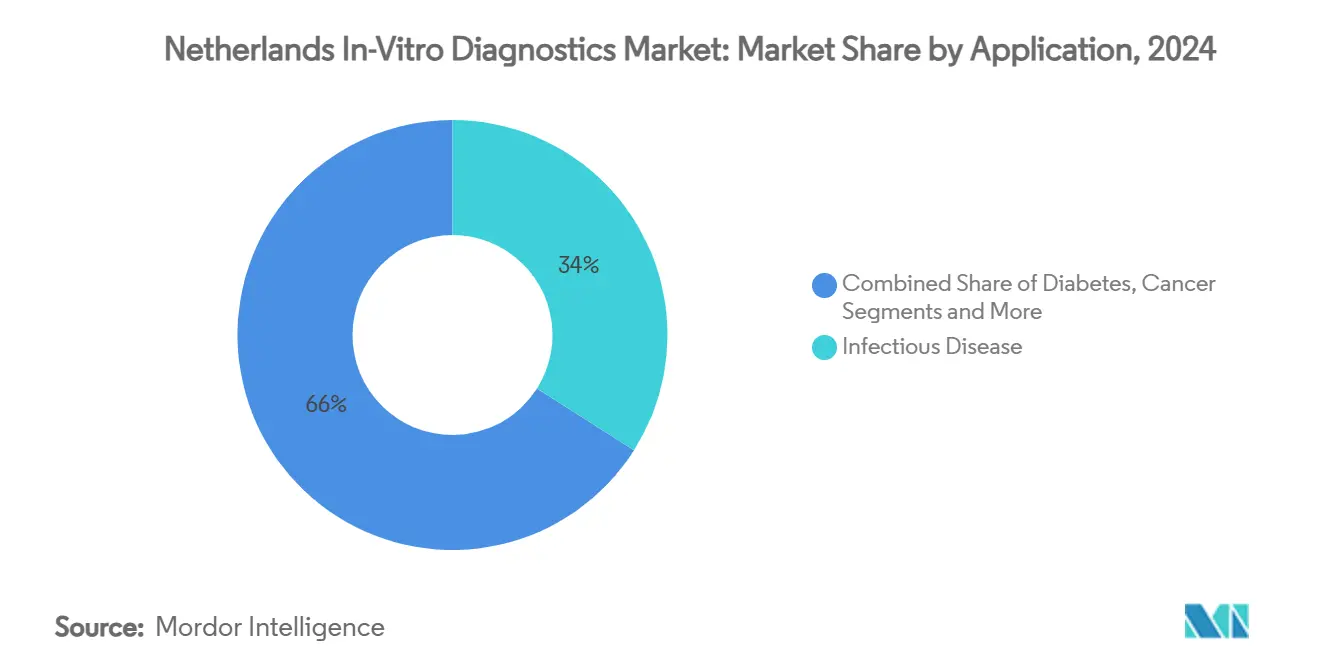

- Nach Anwendung erfassten Infektionskrankheitstests 34% des Deutschland In-vitro-Diagnostik Marktanteils im Jahr 2024, während Krebs-/Onkologie-Assays mit einer CAGR von 11,3% über den Prognosehorizont vorankommen werden.

- Nach Endverbraucher hielten diagnostische Labore 52% Marktanteil im Jahr 2024, während krankenhaus-basierte Tests voraussichtlich jährlich um 7,4% bis 2030 wachsen werden.

- Nach Testverfahren verarbeiteten zentrale Labore 78% der Testvolumen im Jahr 2024, jedoch wird Point-of-Care-Testing mit einer CAGR von 12,6% bis 2030 steigen.

Deutschland In-vitro-Diagnostik Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Prävalenz chronischer & Lebensstil-Krankheiten in alternder Bevölkerung | +1.3% | National, höher in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| E-Health & Tele-Monitoring-Richtlinien beschleunigen heimbasierte PoC-Tests | +1.1% | National, frühe Einführung in Großstädten | Mittelfristig (2-4 Jahre) |

| Erstattung von Begleitdiagnostika unter deutschem Krankenversicherungsgesetz | +0.8% | National | Kurzfristig (≤ 2 Jahre) |

| Health-Valley-Cluster fördern IVD-Start-up- Kommerzialisierung | +1.0% | Ost-Deutschland | Mittelfristig (2-4 Jahre) |

| Einführung KI-gestützter digitaler Pathologie | +0.6% | Universitätskliniken | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz chronischer & Lebensstil-Krankheiten in alternder Bevölkerung

Die Bevölkerungsalterung erhöht stetig die Inzidenz von Diabetes und Herz-Kreislauf-Erkrankungen, wodurch Gesundheitsdienstleister frühe diagnostische Interventionen priorisieren. Die WHO hat Herz- und Stoffwechsel-Assays als essentielle Technologien für die Behandlung dieser Erkrankungen katalogisiert[1]World Health Organization, "Priority Medical Devices for CVD and Diabetes," who.int. Deutsche Krankenhäuser, die den Großteil der Gesundheitsausgaben erhalten, lenken größere Anteile zu Laborbudgets, damit sie höherdurchsatzfähige Chemie-, Immunoassay- und molekulare Panels anbieten können. Die Nachfrage nach personalisierten Tests-insbesondere HbA1c, Lipidpanels und hochsensitives Troponin-steigt, da Kliniker sich auf Risikostratifikation konzentrieren. Diese Verschiebungen unterstützen anhaltenden Reagenzienverbrauch und verstärken die wiederkehrende Umsatzstruktur, die den Deutschland In-vitro-Diagnostik Markt stützt. Parallel dazu betonen Pay-for-Performance-Systeme Ergebnisse und ermutigen frühere Screenings als Mittel zur Reduzierung nachgelagerter Kosten, wodurch langfristiges Testvolumen-Wachstum aufrechterhalten wird.

E-Health & Tele-Monitoring-Richtlinien beschleunigen heimbasierte PoC-Tests

Staatliche Anreize für digitale Gesundheit bauen Barrieren für patientennahe Diagnostik ab. Evidenz zeigt, dass Point-of-Care-Panels etwa 40 Minuten von der klinischen Entscheidungszeit im Vergleich zu zentralen Labor-Workflows einsparen können. Deutsche Primärversorgungsteams wenden sich bereits C-reaktiven Protein-Assays zu, um bakterielle von viralen Infektionen zu unterscheiden und Antibiotikaüberverschreibung zu reduzieren. Vertrautheit unter Praktikern und bewiesene Kosteneffektivität treiben schnelle Einführung an und stärken Prognosevolumen für kompakte Lesegeräte, Einweg-Kartuschen und digitale Konnektivitätsplattformen. Da Erstattungsparität zwischen PoC- und Labortests ausgeweitet wird, erwarten Hersteller eine breitere Einführung von HbA1c-, UACR- und schnellen molekularen Instrumenten, was den Deutschland In-vitro-Diagnostik Markt weiter vergrößert.

Erstattung von Begleitdiagnostika unter deutschem Krankenversicherungsgesetz

Das Deutsche Gesundheitsinstitut (ZIN) führt einen transparenten HTA-Pfad durch, der generell innerhalb von 18-30 Monaten abgeschlossen wird und neuartigen Begleitdiagnostika ermöglicht, schnell in das Grundleistungspaket aufgenommen zu werden. Onkologie-Assays, die Therapien für Lungen-, Brust- und Darmkrebs auswählen, haben Abdeckung erhalten, was Investitionen in klinische Validierungsstudien stimuliert. Vorhersagbare Erstattung hat multinationale Kit-Hersteller und lokale Genomik-Start-ups zum deutschen Markt gezogen. Der Deutschland In-vitro-Diagnostik Markt genießt daher ein Early-Adopter-Profil für Präzisionsmedizin-Tools, was sich in zweistelligem Wachstum bei molekularen Reagenzien und digitalen Sequenzierungs-Workflows übersetzt.

Health-Valley-Cluster fördern IVD-Start-up-Kommerzialisierung

Ost-Deutschland beherbergt einen dichten Innovationskorridor, der die Radboud-Universität, Universität Twente und Wageningen-Universität mit Noviotech Campus und Mercator Science Park verbindet[2]Oost NL, "Health Valley Cluster," oostnl.com. Das Ökosystem liefert gemeinsame Nasslabor-Räume, klinische Validierungspartner und Förderprogramme, wodurch die Markteinführungszeit für Biosensoren, Mikrofluidik und KI-Software-Ventures komprimiert wird. Regierung-Industrie-Wissenschaft-Synergie-die Triple Helix-hilft kleinen Unternehmen, IVDR-Compliance-Kosten durch gepoolte regulatorische Expertise zu kompensieren. Da diese Start-ups Prototypen in ISO-13485-konforme Produkte übersetzen, erweitern sie die Wettbewerbsbasis des Deutschland In-vitro-Diagnostik Marktes und diversifizieren Technologieangebote über Onkologie-, Infektionskrankheits- und chronische Pflegesegmente.

Restriktions-Wirkungsanalyse

| Restriktion | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Compliance-Kosten für KMU unter EU-IVDR-Konformitätsbewertungen | -0.8% | National, höher für kleine Akteure | Kurzfristig (≤ 2 Jahre) |

| Mangel an qualifizierten Labortechnikern | -0.6% | National, akut in ländlichen Gebieten | Mittelfristig (2-4 Jahre) |

| Konsolidierung von Krankenhauslaboren reduziert Lieferanten-Preismacht | -0.5% | Städtische Krankenhausnetzwerke | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Compliance-Kosten für KMU unter EU-IVDR-Konformitätsbewertungen

IVDR stipuliert, dass etwa 80% der Assays jetzt eine Benannte-Stelle-Prüfung erfordern, ein vierfacher Sprung von der vorherigen Richtlinie. Bei noch knapper Benannte-Stelle-Kapazität sehen sich deutsche KMU Beratungs-, Biokompatibilitäts- und QMS-Ausgaben gegenüber, die Kapital von F&E abziehen. Artikel 16(4) verpflichtet weiterhin Relabeler und Distributoren zur Sicherung der Zertifizierung, was Komplexität in Lieferketten schichtet. Während größere Multinationale diese Kosten leichter absorbieren, riskieren kleinere Innovatoren verzögerte Launches oder Portfolio-Beschneidung, was die Produktvielfalt im Deutschland In-vitro-Diagnostik Markt während der nächsten zwei Jahre einschränkt.

Mangel an qualifizierten Labortechnikern

Europas geschätztes Defizit von 1,2 Millionen Gesundheitsarbeitern umfasst kritische Engpässe in klinischer Chemie und molekularen Laboren[3]OECD, "Health at a Glance Europe 2024," oecd.org. Deutsche Pathologie-Services verlassen sich bereits auf multiprofessionelle Teams, jedoch bleiben Personalplanungsdaten lückenhaft, was strategische Einstellungsinitiativen begrenzt. Stellenvakanzen treiben Überstundenkosten nach oben und können Probe-zu-Ergebnis-Zeiten verlängern, wodurch Durchsatzgewinne durch Automatisierung gedämpft werden. Labore beschleunigen daher Investitionen in Robotik und KI, aber vorübergehende Personalengpässe dämpfen noch kurzfristige Expansion des Deutschland In-vitro-Diagnostik Marktes.

Segmentanalyse

Nach Testtyp: Molekulardiagnostik definiert Krebsbehandlung neu

Im Jahr 2024 generierte klinische Chemie 25% des Deutschland In-vitro-Diagnostik Marktumsatzes, verankert durch routinemäßige metabolische, hepatische und renale Panels. Die Deutschland In-vitro-Diagnostik Marktgröße, die molekularen Assays zuzuschreiben ist, ist kleiner, steigt aber mit einer CAGR von 9,5%, da Onkologen Next-Generation-Sequencing zur Therapieauswahl adoptieren. Ganzgenom-Sequenzierung identifizierte umsetzbare Ziele in 71% der metastatischen Fälle in einem deutschen Krebszentrum. Tumor-agnostische Begleitdiagnostik plus Multiplex-PCR für respiratorische Pathogene erweitern Abdeckungslisten unter ZIN und verstärken Reagenziannachfrage. Immunodiagnostik behält Relevanz für Allergie- und Autoimmun-Bewertungen, während Hämatologie weiterhin Krankenhäuser mit CBCs und Koagulations-Panels bei stabilen Volumen versorgt. Europaweit Unternutzung von NGS-nur 10% Patientenpenetration-illustriert Aufwärtspotential, sobald Erstattungsnormen reifen. Der Deutschland In-vitro-Diagnostik Markt bleibt somit bereit für Überperformance in Präzisionsonkologie, Infektionskrankheits-Überwachung und Erbmutations-Screening.

Das Wettbewerbsfeld neigt sich zu High-Multiplex-Systemen, die zu Liquid-Biopsy-, minimaler Resterkrankungs- und antimikrobieller Resistenz-Panels fähig sind. In Health Valley eingebettete Start-ups co-entwickeln Bioinformatik-Pipelines, die Krankenhaus-Elektronik-Akten-Plattformen speisen und Klinikeradoption straffen. Da IVDR-Hochrisiko-Deadlines näherrücken, könnten Benannte-Stelle-Durchsatz-Einschränkungen momentan Produktzulassungen verlangsamen, aber größere Entitäten wie Roche und Illumina behalten Kapazität, Assays schnell durch Konformitätsbewertungen zu führen. Folglich antizipieren molekulare Lieferanten Marktanteilsgewinne, während Labore Kapitalbudgets rekalibrieren, um Sequenzer und automatisierte Nukleinsäure-Extraktoren zu unterbringen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkt: Reagenzien erhalten wiederkehrende Umsatzströme

Reagenzien lieferten 71% der Deutschland In-vitro-Diagnostik Marktumsätze im Jahr 2024, was die Rasierer-Rasierklinge-Geschäftslogik widerspiegelt, bei der Instrumenteninstallationen sich in Annuitäten-Verbrauchsmaterialien übersetzen. Etablierte ISO-13485-Anlagen erfüllen enge Charge-zu-Charge-Toleranzen, die für klinische Akkreditierung wesentlich sind. Unterdessen befinden sich Instrumente, obwohl sie einen kleineren anfänglichen Umsatzanteil ausmachen, auf einer jährlichen Wachstumstrajektorie von 8,2%, da ältere Chemieanalysatoren und Immunoassay-Linien Ersatz erfordern. Siemens Healthineers prognostiziert eine Diagnostik-Einheits-Erholung im Geschäftsjahr 2025, da Coronavirus-Test-Belastung zurückgeht und Kernlabor-Automatisierungszyklen zurückkehren. Integrierte Track-Systeme, die Hämatologie, Chemie und Serologie auf einem Band konsolidieren, gewinnen Popularität für hochvolumige deutsche Krankenhäuser. Software, Middleware und Qualitätskontrollmaterialien entstehen als wertschöpfende Differenziatoren, da IVDR Rückverfolgbarkeit betont. Nachhaltigkeitsmandate beginnen F&E zu reduziert-Plastik-Kassetten und energieeffizienten Inkubatoren zu treiben, Themen, die wahrscheinlich Beschaffungskriterien bis 2030 beeinflussen werden.

Bei kleineren medizinischen Zentrumlaboren senken Reagenzien-Mietvereinbarungen Eintrittsbarrieren, indem sie Analysatoren ohne Vorabkapital bündeln. Doch da Beschaffungskonsortien expandieren, verschärft Preistransparenz Margen und veranlasst Lieferanten, technische Serviceverträge und digitale Analytik-Dashboards zu verbessern, die Reagenzien-Inventarbedarf vorhersagen. Dieses After-Sales-Ökosystem verstärkt Kunden-Lock-in und zementiert Reagenzienumsätze im Deutschland In-vitro-Diagnostik Markt.

Nach Verwendbarkeit: Einweggeräte gewinnen Momentum

Wiederverwendbare Analysatoren und Objektträgersysteme verwalten noch 63% Marktanteil, sehen sich aber wachsender Überprüfung bezüglich Infektionskontroll- und Reinigungskosten gegenüber. COVID-19 normalisierte die Erwartung von Einweg-Tupfern, Kartuschen und Lateral-Flow-Streifen und katalysierte eine CAGR von 10,8% für Einwegformate zwischen 2025 und 2030. Neue europäische Richtlinien erfordern Rechtfertigung, wenn karzinogene oder endokrin-disruptive Phthalate 0,1% Gewichtsprozent überschreiten, was Hersteller zu sichereren Polymeren lenkt. Produktdesign-Teams adoptieren daher Cyclo-Olefin-Copolymere und biologisch abbaubare Substrate für Gehäuse und mikrofluidische Chips. Vergleichende Verwendbarkeitsstudien von vier CRP-PoC-Geräten demonstrierten markante Variationen in praktischen Schritten, was Adoption jenseits des Preises allein beeinflusst. Krankenhäuser mit robusten Sterilisationseinheiten werden eine Grundnachfrage für wiederverwendbare Platten und Pipetten aufrechterhalten, jedoch gehört Wachstum zu Einweg-Kartuschen und streifen-basierten Immunoassays, die in Heimüberwachungs-Kits passen und Dezentralisierung innerhalb des Deutschland In-vitro-Diagnostik Marktes verstärken.

Nach Anwendung: Krebsdiagnostik führt Wachstumstrajektorie an

Infektionskrankheitstests hielten 34% Marktanteil des Deutschland In-vitro-Diagnostik Marktes im Jahr 2024, dank fortlaufender Überwachung für respiratorische, sexuell übertragene und nosokomiale Pathogene. Molekulare PoC-Geräte verkürzen Diagnose-zu-Therapie-Intervalle, entscheidend für antimikrobielle Stewardship. Onkologie-Anwendungen, angetrieben durch den im November 2023 enthüllten nationalen Krebsplan, werden mit 11,3% bis 2030 komponieren. Liquid-Biopsy-Panels für ctDNA, Multigene-NGS-Panels und PD-L1-Immunhistochemie stehen alle bereit, von Erstattungsklarheit zu profitieren. Diabetes-Monitoring behält Relevanz, besonders da Primärversorgungszentren A1C- und UACR-PoC-Geräte integrieren, um chronische Nierenerkrankungen früh zu erfassen. Kardiologie-Diagnostik nutzt hochsensitives Troponin-T und NT-proBNP zur Triage von Notaufnahme-Brustschmerz-Fällen, während Nephrologie-Marker wie NGAL Forschungsgrundlage gewinnen. Kollektiv verankern diversifizierte Anwendungen stetige zweistellige Volumeneskalationen für den Deutschland In-vitro-Diagnostik Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Diagnostische Labore behalten Führung

Referenz- und krankenhaus-affiliierte Labore verarbeiteten 52% des IVD-Umsatzes im Jahr 2024, kapitalisierend auf Größenvorteile, Akkreditierungsstatus und breite Testmenüs. Automatisierungs-Tracks und LIS-Middleware-Integration ermöglichen Berichterstattung am selben Tag, Anreize, die Einsendevolumen von Arztpraxen aufrechterhalten. Krankenhäuser und Kliniken selbst zeigen eine CAGR-Aussicht von 7,4%, da sie Schnellreaktions-Labore, STAT-Chemie-Inseln und Blutgas-PoC-Instrumente umarmen, um stationäre Aufenthalte zu verkürzen. Studien bestätigen, dass PoC-Einsatz entlassene Patientenaufenthalte um 34 Minuten im Vergleich zu zentralen Pfaden trimmt, wodurch Notaufnahmen-Überfüllung gelindert wird. Heimversorgung und Tele-Monitoring-Programme sind noch im Entstehen, beschleunigen aber durch politische Stöße für Selbstmanagement bei chronischen Erkrankungen. Akademische Zentren verdoppeln als Early-Adopter-Stätten für KI-Pathologie und NGS und kanalisieren Fördergelder in hochmoderne Plattformen. Jede Kohorte unterstützt den Deutschland In-vitro-Diagnostik Markt durch Verstärkung der Testvolumen-Elastizität und Stimulation maßgeschneiderter Kit-Konfigurationen.

Nach Testverfahren: Point-of-Care disrupted traditionelle Modelle

Zentrale Labore kontrollieren noch 78% des Testdurchsatzes und nutzen Batch-Verarbeitung, dedizierte Phlebotomie-Routen und etablierte Qualitätsmanagement-Systeme. Dennoch wachsen PoC-Formate-Handheld-Lesegeräte, Einweg-Kassetten und patientennahe PCR-jährlich um 12,6%. CRP-PoC ist nahezu universell in der deutschen Allgemeinpraxis, wo Kliniker höheres Vertrauen und Verfügbarkeit als Kollegen im Vereinigten Königreich oder Deutschland berichten. Molekulare PoC-Geräte sehen sich Hürden bezüglich Kühlketten-Logistik und Chargen-Verifikation gegenüber, jedoch ist ihre Rolle bei Ausbruchseindämmung und Notfalldiagnose unbestritten. Da Konnektivität verbessert und EHR-Integration-APIs reifen, werden dezentralisierte Analysatoren Echtzeit-Überwachungsdatenbanken speisen, in Übereinstimmung mit Regierungszielen zur Antibiotika-Reduktion. Folglich beherbergt der Deutschland In-vitro-Diagnostik Markt ein Dual-Track-Modell, bei dem zentrale und dezentralisierte Stätten koexistieren, jede verstärkt durch sich entwickelnde Erstattungshebel.

Geographieanalyse

Deutsche IVD-Nachfrage konzentriert sich um dicht besiedelte Randstad-Provinzen, wo Universitätskliniken wie Amsterdam UMC, Erasmus MC und UMC Utrecht Technologieadoption anführen. Das nationale Erstattungsframework-DRG für stationäre Tests und Gebühr-für-Service für GP-bestellte Assays-ermutigt stetige Labornutzung über das Territorium. Ost-Deutschlands Health-Valley-Cluster beschleunigt Geräteübersetzung durch Pooling von Ingenieurtalent und Anbieten regulatorischer Inkubatoren. Nördliche Regionen partizipieren an der Health-Data-Valley-Initiative und verankern sichere Datenaustausch-Infrastrukturen, die dezentralisierten Testprogrammen zugutekommen. Transportlogistik über die kompakte Geographie erhält Kurierrouten am selben Tag und unterstützt die zentrale Labordominanz im Deutschland In-vitro-Diagnostik Markt. Gleichzeitig unterstützt hohe Breitbanddurchdringung Tele-Monitoring und zementiert fruchtbaren Boden für verbundene PoC-Rollouts. Regierungskofinanzierung von KI-Gesundheitsprojekten, kanalisiert durch Health Holland, sichert einheitliche Tech-Diffusion jenseits städtischer Zentren und minimiert geographische Disparitäten im diagnostischen Zugang.

Wettbewerbslandschaft

Globale Major-Roche, Abbott und Danaher Corporation-kommandieren den Hauptanteil von Instrumentenplatzierungen und Reagenzien-Annuitäten und nutzen mehrjährige Verträge und Middleware-Integration zur Kontenverankerung. Roches Cobas Pro integrierte Chemie-Immuno-Lineup und Abbotts Alinity-Systeme passen leicht in automatisierte Tracks und erleichtern Technikerarbeitslasten. Siemens antizipiert eine Erholung für seine Diagnostik-Einheit im Geschäftsjahr 2025, da Routinetests post-pandemisch normalisieren. Brukers 870 Millionen EUR Akquisition von ELITechGroup (957 Millionen USD) im Jahr 2024 signalisierte Absicht, molekulare Fähigkeiten zu skalieren und könnte Wettbewerb innerhalb mittelgroßer Krankenhaus-Nischen stärken. Becton Dickinsons Plan, sein Diagnostik-Portfolio bis 2026 auszugliedern, könnte einen neuen spezialisierten Konkurrenten schaffen, der sich auf Mikrobiologie und PoC-Herz-Marker konzentriert.

White-Space-Innovation stammt von KI-Algorithmen für digitale Pathologie, smartphone-verknüpfte Lateral-Flow-Lesegeräte und blutbasierte Multi-Krebs-Früherkennungs-Assays. KMU in Nijmegen und Enschede nutzen Health-Valley-Ressourcen, müssen aber IVDR-Kosten navigieren, die begrenzte Budgets überproportional belasten. Neu anerkannte Benannte Stellen wie DNV werden erwartet, Zertifizierungs-Engpässe zu lindern und First Mover mit vollständigen technischen Dateien zu begünstigen. Krankenhaus-Labor-Konsolidierung erhöht Verhandlungsmacht und zwingt Anbieter, Hardware, Reagenzien und Service mit Cloud-Analytics-Dashboards zu bündeln, die präanalytische Fehler kennzeichnen. Das resultierende Wettbewerbsgleichgewicht hält Marktkonzentration moderat, während Innovationsgeschwindigkeit innerhalb des Deutschland In-vitro-Diagnostik Marktes aufrechterhalten wird.

Deutschland In-vitro-Diagnostik Industrieführer

-

F. Hoffmann-La Roche AG

-

Abbott Laboratories

-

Bio-Rad Laboratories Inc.

-

Thermo Fisher Scientific Inc.

-

Danaher Corporation (Beckman Coulter, Cepheid)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Mai 2025: DNV erhielt Anerkennung als Benannte Stelle für IVDR-Zertifizierung und erweiterte europäische Kapazität für Konformitätsbewertungen.

- Februar 2025: Becton Dickinson kündigte Absicht an, seine Biosciences und Diagnostic Solutions Einheit zu trennen, um strategischen Fokus zu schärfen; Abschluss wird im Geschäftsjahr 2026 erwartet.

Deutschland In-vitro-Diagnostik Marktbericht Umfang

Gemäß dem Berichtsumfang umfasst In-vitro-Diagnostik medizinische Geräte und Verbrauchsmaterialien, die zur Durchführung von In-vitro-Tests an verschiedenen biologischen Proben verwendet werden. Sie werden für die Diagnose verschiedener medizinischer Zustände wie Diabetes und Krebs verwendet.

Der Deutschland In-vitro-Diagnostik Markt ist segmentiert nach Technologie (Klinische Chemie, Immunoassays, Hämatologie, Koagulation und Hämostase, Mikrobiologie, Point-of-Care-Diagnostik und Molekulardiagnostik), Produkt (Instrument, Reagenz und andere Produkte), Verwendbarkeit (Einweg-IVD-Geräte, Wiederverwendbare IVD-Geräte), Anwendung (Infektionskrankheiten, Diabetes, Krebs/Onkologie, Kardiologie, Nephrologie und andere Anwendungen) und Endverbraucher (Diagnostische Labore, Krankenhäuser und Kliniken und andere Endverbraucher). Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| Klinische Chemie |

| Molekulardiagnostik |

| Immunodiagnostik |

| Hämatologie |

| Andere Testtypen |

| Instrumente |

| Reagenzien |

| Andere Produkte |

| Einweg-IVD-Geräte |

| Wiederverwendbare IVD-Geräte |

| Infektionskrankheiten |

| Diabetes |

| Krebs / Onkologie |

| Kardiologie |

| Nephrologie |

| Andere Anwendungen |

| Diagnostische Labore |

| Krankenhäuser & Kliniken |

| Andere Endverbraucher |

| Zentrale Labortests |

| Point-of-Care-Tests |

| Nach Testtyp | Klinische Chemie |

| Molekulardiagnostik | |

| Immunodiagnostik | |

| Hämatologie | |

| Andere Testtypen | |

| Nach Produkt | Instrumente |

| Reagenzien | |

| Andere Produkte | |

| Nach Verwendbarkeit | Einweg-IVD-Geräte |

| Wiederverwendbare IVD-Geräte | |

| Nach Anwendung | Infektionskrankheiten |

| Diabetes | |

| Krebs / Onkologie | |

| Kardiologie | |

| Nephrologie | |

| Andere Anwendungen | |

| Nach Endverbraucher | Diagnostische Labore |

| Krankenhäuser & Kliniken | |

| Andere Endverbraucher | |

| Nach Testverfahren | Zentrale Labortests |

| Point-of-Care-Tests |

Schlüsselfragen beantwortet im Bericht

Wie groß ist der Deutschland In-vitro-Diagnostik Markt im Jahr 2025?

Die Deutschland In-vitro-Diagnostik Marktgröße beträgt 703,43 Millionen USD im Jahr 2025 mit einer projizierten CAGR von 5,28% bis 2030.

Welcher Testtyp expandiert am schnellsten innerhalb deutscher Diagnostik?

Molekulardiagnostik führt Wachstum mit einer erwarteten CAGR von 9,5% an, da Onkologen und Infektionskrankheits-Spezialisten Next-Generation-Sequencing und schnelle PCR-Assays adoptieren.

Welcher Anteil der deutschen IVD-Umsätze stammt aus Reagenzien?

Reagenzien tragen 71% der Gesamtumsätze bei und unterstreichen das verbrauchsmaterial-getriebene Umsatzmodell, das Labortests charakterisiert.

Wie schnell wächst Point-of-Care-Testing in Deutschland?

Point-of-Care-Plattformen werden voraussichtlich mit einer CAGR von 12,6% steigen, angetrieben durch E-Health-Richtlinien und bewiesenen klinischen Wert in der Primärversorgung.

Welche Auswirkung hat IVDR auf kleine deutsche IVD-Unternehmen?

IVDR-Compliance-Kosten reduzieren KMU-Wachstum um geschätzte 0,8 Prozentpunkte der CAGR, da die meisten Assays jetzt Benannte-Stelle-Prüfung und vollständige QMS-Zertifizierung erfordern.

Welche Region unterstützt Start-up-Kommerzialisierung in deutscher Diagnostik?

Der Health-Valley-Cluster in Ost-Deutschland integriert Universitäten, Labore und Inkubatoren und beschleunigt IVD-Start-up-Skalierung und Markteintritt.

Seite zuletzt aktualisiert am: