Marktanalyse für molekulare Diagnostik in Europa

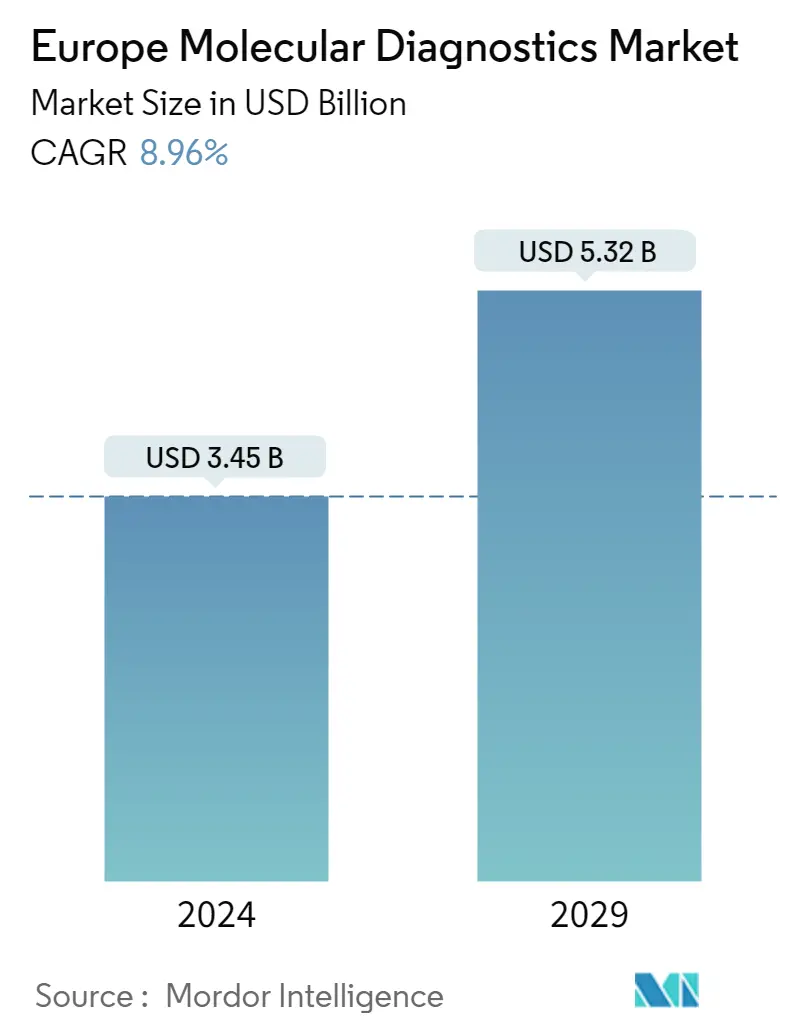

Die Größe des europäischen Marktes für molekulare Diagnostik wird im Jahr 2024 auf 3,45 Milliarden US-Dollar geschätzt und soll bis 2029 5,32 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,96 % im Prognosezeitraum (2024–2029) entspricht.

Der COVID-19-Ausbruch wirkte sich positiv auf den europäischen Molekulardiagnostikmarkt aus, da dabei verschiedene biologische Proben getestet werden mussten. Dies erleichterte die Diagnose von Infektionskrankheiten wie COVID-19, da Tests weiterhin von entscheidender Bedeutung für die Kontrolle der Pandemie waren. Moleküldiagnostiktechnologien wie Next-Generation-Sequenzierung, PCR, Microarrays usw. werden in der Region zunehmend eingesetzt, um schwere oder akute respiratorische Syndrome, also das Coronavirus 2 (SARS-CoV-2), zu testen. Beispielsweise brachte Fujirebio Europe im Juni 2021 in Zusammenarbeit mit Atila Biosystems Inc. seinen molekularen iAMP-COVID-19-Test kommerziell auf den Markt. Der iAMP-COVID-19-Test sollte Nukleinsäure aus dem SARS-CoV-2 in nasopharyngealem/oropharyngealem Nylon qualitativ nachweisen Tupfer. iAMP COVID-19 war ein isothermer Assay, der auf neuen proprietären Technologien basierte. Das gestiegene Interesse an der Einführung von COVID-19-Tests trug erheblich zum Wachstum des europäischen Molekulardiagnostikmarktes während der COVID-19-Pandemie bei.

Es wird erwartet, dass Faktoren wie die zunehmende Belastung durch verschiedene bakterielle und virale Epidemien in dieser Region in Verbindung mit der steigenden Nachfrage nach Point-of-Care-Diagnostika und den jüngsten Fortschritten in der Pharmakogenomik das Marktwachstum im Prognosezeitraum ankurbeln werden. Laut dem im November 2021 veröffentlichten Artikel HIV/AIDS Surveillance in Europe beeinträchtigte die HIV-Infektion auch im Jahr 2020 das Wohlbefinden und die Gesundheit von Millionen Menschen in der Europäischen Region der WHO. In den letzten drei Jahrzehnten waren es etwa 2,2 Millionen Menschen bei denen in der Europäischen Region der WHO HIV diagnostiziert wurde, was sich auf den untersuchten Markt auswirkt. Im Jahr 2020 wurde bei 104.765 Menschen HIV neu diagnostiziert. Darüber hinaus lebten nach den im Oktober 2021 aktualisierten Fakten und Zahlen der British Heart Foundation im Vereinigten Königreich rund 7,6 Millionen Menschen mit einer Herz- oder Kreislauferkrankung. Es wird daher erwartet, dass die schwere Belastung durch chronische Krankheiten die Einführung der Molekulardiagnostik in der Region verstärken wird.

Die Marktteilnehmer in der Region konzentrieren sich auf die Produkt- und Technologieentwicklung und fördern so das Marktwachstum. Beispielsweise erhielt Datar Cancer Genetics, ein weltweit führendes Unternehmen in der nicht-invasiven Krebsdiagnostik, im März 2021 das Conformité Européenne (CE)-Zeichen für seine innovative TruBlood-Lösung, ein neues Paradigma in der Krebserkennung, -diagnose und -behandlung. Es wird erwartet, dass solche Entwicklungen den Markt antreiben werden.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der Markt im Prognosezeitraum hohe Wachstumsraten erzielen wird. Es wird jedoch erwartet, dass der Bedarf an hochkomplexen Testzentren das Marktwachstum im Prognosezeitraum behindern wird.

Markttrends für molekulare Diagnostik in Europa

Für den Bereich Infektionskrankheiten wird im Prognosezeitraum ein hohes Wachstum erwartet

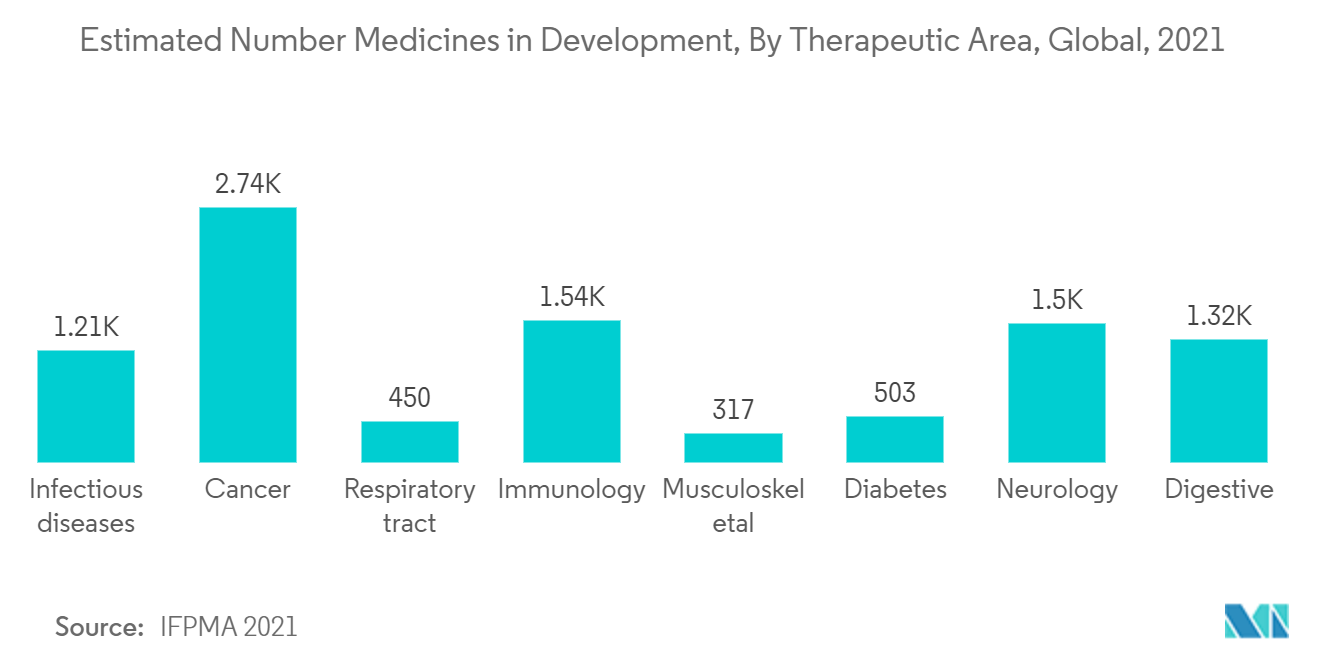

Es wird erwartet, dass das Segment Infektionskrankheiten im Prognosezeitraum erhebliche Marktanteile halten wird. Dieses Segment wird durch die zunehmende Anzahl entwickelter Medikamente und die massive Belastung der europäischen Region durch Infektionskrankheiten vorangetrieben. Beispielsweise stellen sexuell übertragbare Infektionen (STIs) im Vereinigten Königreich ein erhebliches Problem der öffentlichen Gesundheit dar. Laut GOV. Im Vereinigten Königreich wurden im Dezember 2021 311.604 neue STI-Diagnosen unter Einwohnern Englands gemeldet; Im Jahr 2020 wurde eine ähnliche Zahl gemeldet (0,5 % Anstieg von 309.921), und seit 2019 wurde ein Rückgang von 33,2 % gemeldet. Unter diesen waren die am häufigsten diagnostizierten STIs Chlamydien (161.672; 51 % aller neuen STI-Diagnosen), Genitalwarzen der ersten Episode (27.473; 9 %), Gonorrhoe (57.084; 18 %) und Herpes genitalis (20.530; 6 %).. Daher wird erwartet, dass ein Anstieg der Prävalenz solcher Infektionskrankheiten das Marktwachstum im Prognosezeitraum ankurbeln wird.

Darüber hinaus bauen wichtige Akteure in der Region ihre regionale Marktposition durch verschiedene Strategien wie Fusionen und Übernahmen aus, während andere neue Testmethoden für die Diagnose entwickeln und neue Produkte einführen, um ihren Marktanteil zu behaupten. Beispielsweise schloss der Schweizer Pharmariese Roche im Mai 2021 eine endgültige Fusionsvereinbarung mit GenMark Diagnostics ab, nach der Roche die molekularen Tests von GenMark erwerben kann, mit denen Patientenproben gleichzeitig auf mehrere Infektionen untersucht werden sollen.

Daher wird erwartet, dass die oben genannten Faktoren im Prognosezeitraum das Segmentwachstum des Marktes vorantreiben werden.

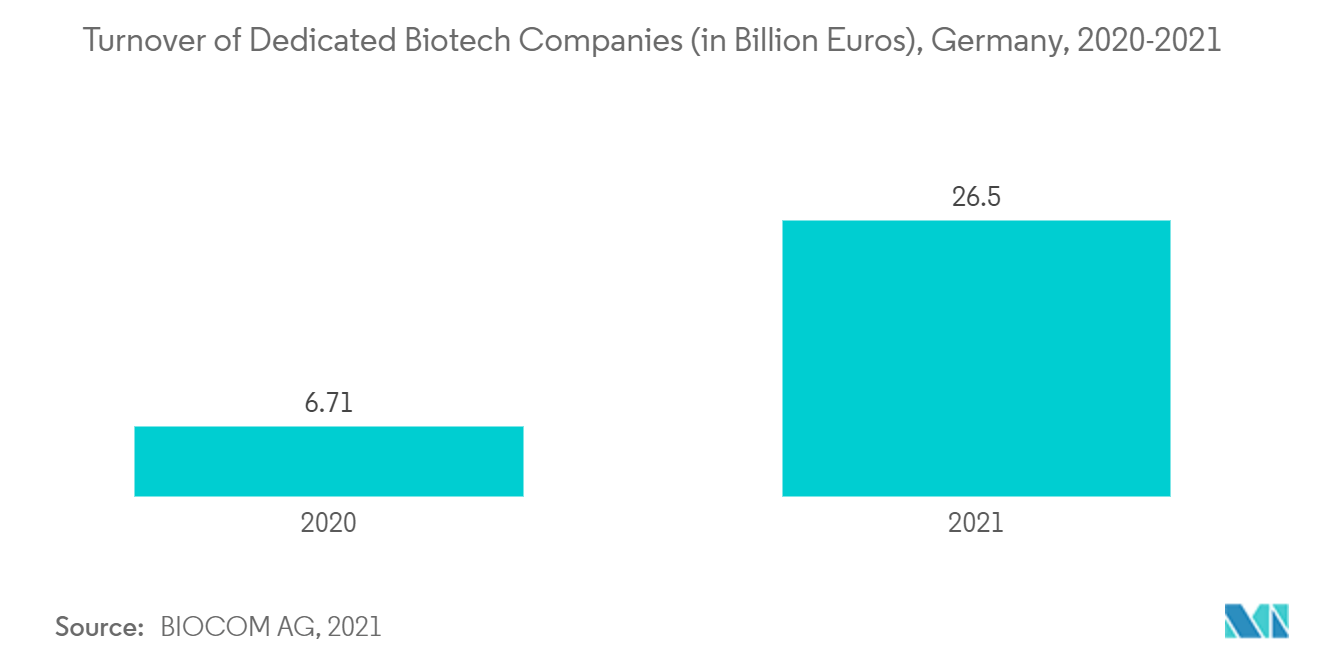

Es wird erwartet, dass Deutschland den europäischen Markt für molekulare Diagnostik dominieren wird

Aufgrund der zunehmenden Prävalenz chronischer Krankheiten und der wachsenden geriatrischen Bevölkerung im Land, die anfälliger für mehrere chronische Krankheiten ist, verfügt Deutschland über eine starke Basis globaler Unternehmen, die an der Entwicklung molekularer Diagnostika arbeiten. Es wird erwartet, dass dies das Marktwachstum vorantreiben wird. Es wird erwartet, dass die zunehmende Inzidenz chronischer Erkrankungen wie Krebs in Deutschland zur Entwicklung des Marktes beitragen wird. Laut GLOBOCAN-Bericht 2020 wurden im Jahr 2020 in Deutschland rund 628.519 neue Krebsfälle registriert. Brust- und Darmkrebs traten häufiger bei Frauen auf, während Prostata- und Lungenkrebs bei Männern im Land häufiger auftraten. Die steigende Prävalenz von Krebserkrankungen in der deutschen Bevölkerung führte zu einem Anstieg der Nachfrage nach molekularer Diagnostik und trug damit zum Gesamtmarktwachstum im Untersuchungszeitraum bei.

Die Entwicklung des Landes wird das Marktwachstum im Prognosezeitraum vorantreiben. Beispielsweise startete Medix Biochemica im Dezember 2021 seine Abteilung für molekulardiagnostische Reagenzien, MedixMDx, auf der MEDICA, der weltweit größten jährlichen Medizintechnikmesse, die 2021 in Deutschland stattfand.

Aufgrund der oben genannten Faktoren ist daher für den untersuchten Markt in Deutschland im Prognosezeitraum mit einem Wachstum zu rechnen.

Überblick über die europäische Molekulardiagnostik-Branche

Der europäische Markt für Molekulardiagnostik ist aufgrund der Präsenz mehrerer global und regional tätiger Unternehmen fragmentiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind, darunter unter anderem Abbott Laboratories, F Hoffmann-la Roche Ltd, Hologic Corporation, Danaher Corporation und Agilent Technologies.

Europas Marktführer für molekulare Diagnostik

Abbott Laboratories

Hologic Corporation

Danaher Corporation

Agilent Technologies

F Hoffmann-la Roche Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für molekulare Diagnostik in Europa

- Im September 2022 brachte SkylineDxv Merlin Assay als vertreibbares CE-IVD-Testkit in Europa auf den Markt. Merlin Assay identifiziert Melanompatienten (Hautkrebs) mit einem geringen Risiko für Lymphknotenmetastasen und kann getrost auf eine Sentinel-Lymphknoten-Biopsie (SLNB) verzichten.

- Im März 2022 brachte Illumina einen In-vitro-Diagnosetest auf den Markt, der darauf abzielt, Krebsmutationen zu profilieren und Patienten auf gezielte Therapien in Europa hinzuweisen.

Segmentierung der Molekulardiagnostik-Branche in Europa

Molekulardiagnostische Tests erkennen spezifische Sequenzen in DNA oder RNA (einschließlich Einzelnukleotidpolymorphismen (SNP), Deletionen, Umlagerungen und Insertionen), die mit Krankheiten in Zusammenhang stehen können oder auch nicht.

Der europäische Markt für molekulare Diagnostik ist nach Technologie (In-situ-Hybridisierung, Chips und Microarrays, Massenspektrometrie (MS), Sequenzierung, PCR und andere Technologien), Anwendung (Infektionskrankheiten, Onkologie, Pharmakogenomik, Mikrobiologie, genetische Krankheitstests und andere) segmentiert Anwendungen), Produkt (Instrumente, Reagenzien und andere Produkte), Endbenutzer (Krankenhäuser, Labore und andere Endbenutzer) und Geografie (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien und übriges Europa). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends in Europa ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| In-situ-Hybridisierung |

| Chips und Microarrays |

| Massenspektrometrie (MS) |

| Sequenzierung |

| PCR |

| Andere Technologien |

| Infektionskrankheiten |

| Onkologie |

| Pharmakogenomik |

| Mikrobiologie |

| Tests auf genetische Krankheiten |

| Andere Anwendungen |

| Instrumente |

| Reagenzien |

| Andere Produkte |

| Krankenhäuser |

| Labore |

| Andere Endbenutzer |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Spanien |

| Rest von Europa |

| Durch Technologie | In-situ-Hybridisierung |

| Chips und Microarrays | |

| Massenspektrometrie (MS) | |

| Sequenzierung | |

| PCR | |

| Andere Technologien | |

| Auf Antrag | Infektionskrankheiten |

| Onkologie | |

| Pharmakogenomik | |

| Mikrobiologie | |

| Tests auf genetische Krankheiten | |

| Andere Anwendungen | |

| Nach Produkt | Instrumente |

| Reagenzien | |

| Andere Produkte | |

| Vom Endbenutzer | Krankenhäuser |

| Labore | |

| Andere Endbenutzer | |

| Nach Geographie | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für molekulare Diagnostik in Europa

Wie groß ist der europäische Markt für molekulare Diagnostik?

Es wird erwartet, dass der europäische Markt für molekulare Diagnostik im Jahr 2024 3,45 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,96 % auf 5,32 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für molekulare Diagnostik in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen Marktes für molekulare Diagnostik voraussichtlich 3,45 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für molekulare Diagnostik?

Abbott Laboratories, Hologic Corporation, Danaher Corporation, Agilent Technologies, F Hoffmann-la Roche Ltd sind die wichtigsten Unternehmen, die auf dem europäischen Markt für molekulare Diagnostik tätig sind.

Welches ist die am schnellsten wachsende Region im europäischen Markt für molekulare Diagnostik?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am europäischen Markt für molekulare Diagnostik?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am europäischen Markt für molekulare Diagnostik.

Welche Jahre deckt dieser Europa-Markt für molekulare Diagnostik ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für molekulare Diagnostik auf 3,17 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für molekulare Diagnostik für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für molekulare Diagnostik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur molekularen Diagnostik in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der molekularen Diagnostik in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europe Molecular Diagnostics umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.