Größe des niederländischen Foodservice-Marktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 26.58 Milliarden US-Dollar | |

| Marktgröße (2029) | 55.08 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Schnellrestaurants | |

| CAGR (2024 - 2029) | 16.09 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Niederländische Foodservice-Marktanalyse

Die Größe des niederländischen Foodservice-Marktes wird im Jahr 2024 auf 19,67 Milliarden US-Dollar geschätzt und soll bis 2029 41,48 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 16,09 % im Prognosezeitraum (2024–2029) entspricht.

Die Marktdurchdringung verschiedener globaler Marken und die Beliebtheit von Fast Food machen Schnellrestaurants zum wichtigsten Segment des Landes

- Die asiatische Küche macht einen bedeutenden Teil des Teilsegments der Full-Service-Restaurants auf dem Markt aus. Der Marktumsatz stieg zwischen 2020 und 2022 um 73,93 %. Die Popularität der asiatischen Küche wächst aufgrund der steigenden Zahl von Einwanderern aus verschiedenen asiatischen Ländern, vor allem aus China, Japan, Südkorea und Indien. Im Jahr 2022 lebten 4,44 Millionen Einwanderer aus verschiedenen Ländern in den Niederlanden, von denen 17,3 % asiatischer Abstammung waren. Daher ist die Nachfrage nach traditioneller chinesischer, kantonesischer, japanischer und indischer Küche hoch.

- Das Schnellrestaurant ist das zweitgrößte Teilsegment. Dies ist auf die Beliebtheit von Fast Food zurückzuführen, die zu einem Anstieg der Nachfrage nach Pizza, Burgern und einigen fleischbasierten Lebensmitteln beigetragen hat. Dieses Teilsegment wird von der fleischbasierten Küche angeführt, die im Jahr 2022 einen geschätzten Anteil von 45,81 % ausmachte. Der Fleischkonsum in der Region ist hoch, da im Jahr 2021 der Gesamtverbrauch an Fleisch und Fleischprodukten pro Person 76,1 kg betrug.

- Nur wenige globale Schnellrestaurant-Marken wie New York Pizza, Subway und McDonald's sind in die großen Städte der Niederlande vorgedrungen und bieten eine große Auswahl an Fastfood auf Fleischbasis an. Im Jahr 2022 verfügte New York Pizza über 229 Filialen, McDonald's über 250 Filialen und Subway über 197. Daher wird erwartet, dass der Markt im Prognosezeitraum eine jährliche Wachstumsrate von 16,11 % verzeichnen wird.

- Cloud Kitchen ist das am schnellsten wachsende Teilsegment auf dem Markt, das im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 29,43 % nach Wert verzeichnen wird. Seit der Pandemie hat die Tendenz der Menschen, Lebensmittel über Online-Lieferkanäle zu bestellen, zugenommen. Im Jahr 2022 bestellten 43 % der Menschen Lebensmittel online über einen beliebigen Lieferkanal oder ein beliebiges Restaurant. Thuisbezorgd.nl, Uber Eats und Deliveroo sind beliebte Online-Lieferkanäle, die von den Bürgern bevorzugt werden.

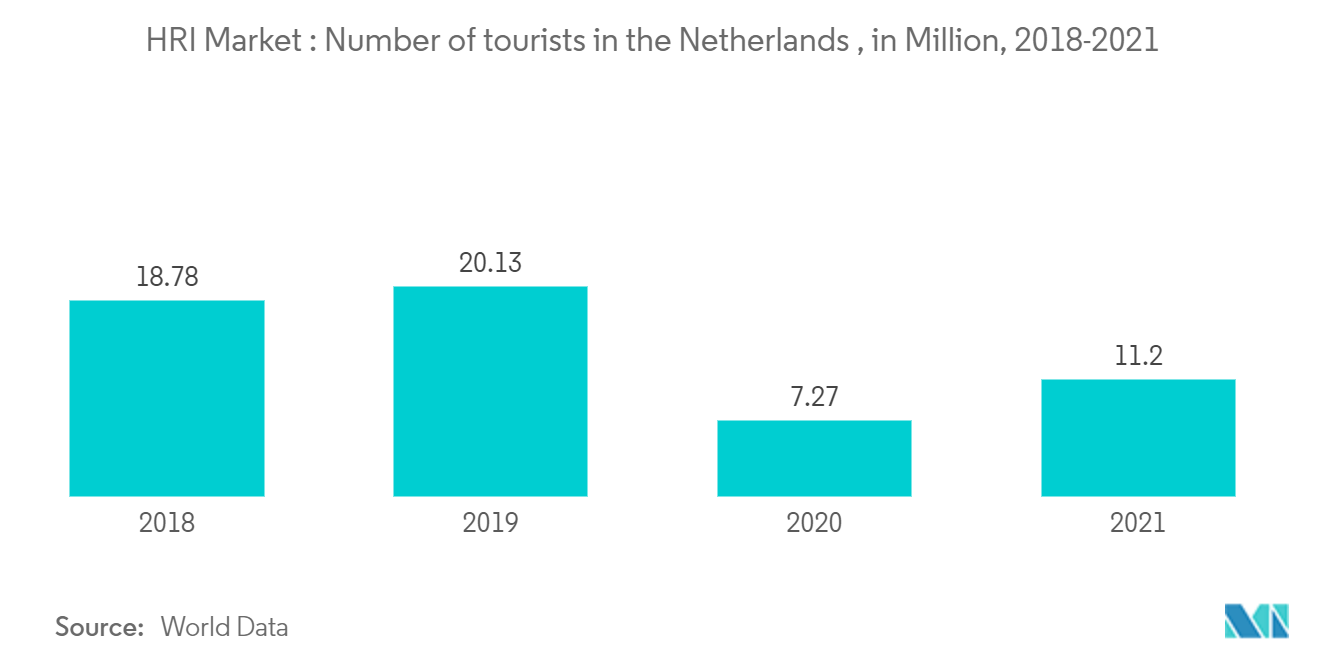

Es wird erwartet, dass der zunehmende Tourismus im Land den Markt antreiben wird

- Der zunehmende Tourismus und die Nachfrage nach gehobener Küche bei einkommensstarken Verbrauchern kurbeln den Umsatz im Hotelsektor an. Die Verbraucher haben sich von Tier-I- zu Tier-II-Städten verlagert. Millennials und die Generation Z (Verbrauchergruppen, die mehr auswärts essen und offener für aufregende neue Food-Konzepte sind) und ausländische Touristen werden als wichtige Faktoren für die steigende Zahl von Hotels im Jahr 2023 angesehen.

- Es wird erwartet, dass die aufstrebende Tourismusbranche im Land den Absatz dieser Hotelgastronomie weiter ankurbeln wird. Diese Hotelgastronomie zieht Touristen aufgrund ihrer Popularität, hohen Markenbekanntheit und Mundpropaganda an.

- Zu den führenden Hotels des Landes gehören unter anderem Accor Hotels und Fletcher Hotels. Gleichzeitig wächst aufgrund der Touristen, die in Restaurants nach authentischen und gesunden Lebensmitteln suchen, der Markt für Produkte, die vegan sind oder einen Frei-aus-Anspruch haben, und Einzelhändler widmen diesen Produkten zunehmend Regalfläche. Verbraucher, insbesondere Millennials und Touristen und Einwohner der Generation Z, sind bereit, für Authentizität zu bezahlen.

- Nach Angaben des niederländischen CEIC stiegen die Besucherankünfte im November 2022 um 40,3 %, verglichen mit einem Anstieg von 48,6 % im Oktober 2022. Laut World Data erwirtschafteten die Niederlande im Jahr 2020 allein im Tourismussektor rund 10,93 Milliarden US-Dollar. Das entspricht 1,1 Prozent des Bruttoinlandsprodukts und rund 13 Prozent aller internationalen Tourismuseinnahmen in Westeuropa.

Wachsende Nachfrage nach Kettengeschäften und Restaurants in den Niederlanden

- Die traditionellen drei Mahlzeiten pro Tag (Frühstück, Mittag- und Abendessen) werden langsam durch fünf Snack-Momente ersetzt. Gleichzeitig geht das Essen zu Hause allmählich auf das Essen auf Reisen, bei der Arbeit oder beim Treffen mit Freunden über. Die Auswahl der Speisen und Essensmomente wird immer individueller. Es wird erwartet, dass sich diese Entwicklungen positiv auf die Konsumausgaben in der Gastronomie auswirken werden.

- Darüber hinaus werden die Filialketten in den Niederlanden hauptsächlich von Hotels, Fast-Food- und Pizza-Verbrauchern angeführt. Inbound- und Outbound-Strategien folgten den richtigen Kunden mit steigendem Markenwert. Große Marken bauen ihre physische Präsenz als Opportunitätskosten aus, da sie davon ausgehen, dass die Branche nach dieser Pandemie boomen wird.

- Die signifikante Präsenz von Marken, gepaart mit einer hohen Werbung und Markenbekanntheit bei den Verbrauchern für diese Marken, zieht mehr Kundenfrequenz und Online-Bestellungen in diesen Gastronomiebetrieben an.

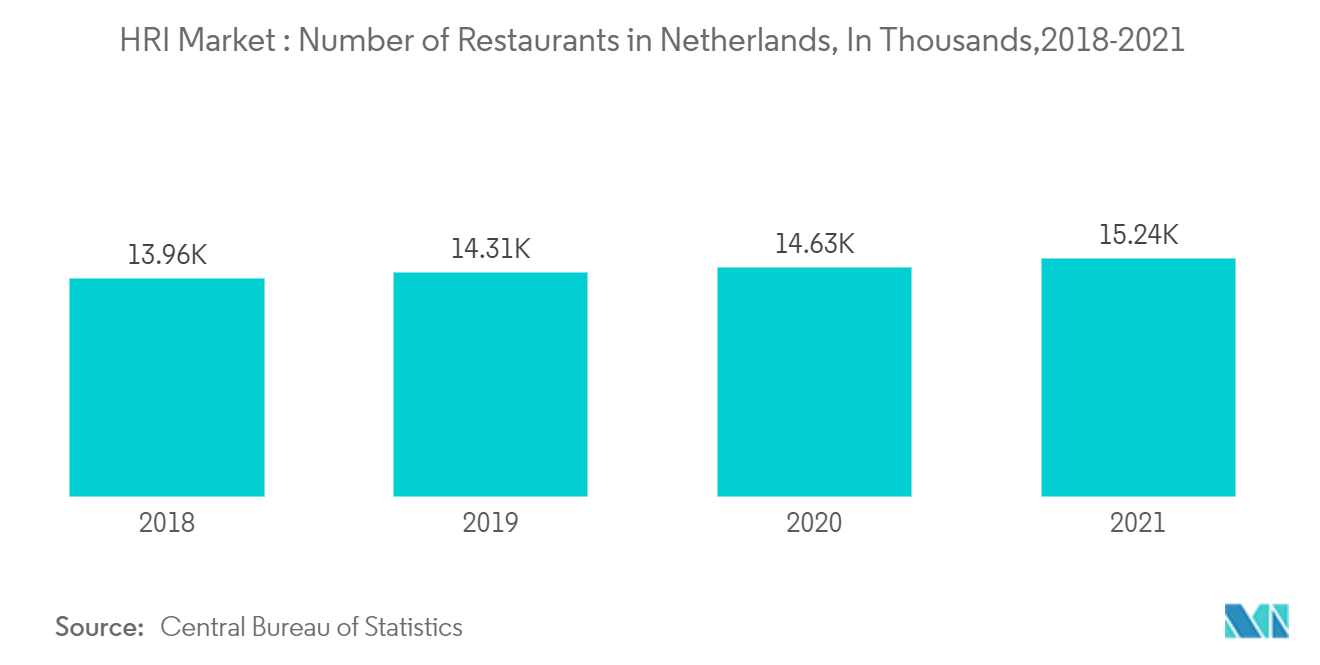

- Die Hauptakteure im Teilsegment der verketteten Outlets, wie Starbucks, Subway, Inspire, McDonald's und Burger King, dominieren den Markt erheblich. Die Lebensmittelkosten in den Niederlanden sind im Dezember 2022 um 16,80 % gestiegen. Nach Angaben des Central Bureau of Statistics gab es im Jahr 2021 rund 15.240 Restaurants im Land - 610 Einheiten mehr als im Jahr 2021

Überblick über die niederländische Gastronomiebranche

Der niederländische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 1,15 % einnehmen. Die Hauptakteure in diesem Markt sind Autogrill SpA, Bagels Beans BV, Domino's Pizza Enterprises Ltd, McDonald's Corporation und Meyer Horeca Group (alphabetisch sortiert).

Niederländische Foodservice-Marktführer

Autogrill SpA

Bagels & Beans BV

Domino's Pizza Enterprises Ltd

McDonald's Corporation

Meyer Horeca Group

Other important companies include Alsea SAB de CV, Doctor's Associates Inc., Five Guys Enterprises LLC, Franchise Friendly Concepts BV, Inter IKEA Holding BV, La Cubanita Franchise BV, Papa John's International Inc., Spar International, Van der Valk Europe BV, Yum! Brands Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Niederländische Foodservice-Marktnachrichten

- März 2023 Bagels Beans bringt sein Food-Truck-Konzept namens Bagelbus auf den Markt.

- Februar 2023 Collins Foods Netherlands Operations, die hundertprozentige niederländische Tochtergesellschaft des in Australien ansässigen Unternehmens Collins Foods, unterzeichnet einen Anteilskaufvertrag zum Erwerb von acht KFC-Restaurants in den Niederlanden. Es wird die Restaurants von der R Sambo Holding kaufen. Nach Abschluss der Transaktion wird das KFC-Restaurantnetzwerk in den Niederlanden unter Collins Foods auf 56 wachsen.

- Juli 2022 Autogrill und Dufry geben Pläne für eine Fusion bekannt. Edizione, der Investmentzweig der italienischen Benetton-Familie, wird seinen gesamten Anteil von 50,3 % an Autogrill an Dufry übertragen. Edizione wird letztendlich mit einem Anteil von etwa 25 % und 20 % am Ende der Transaktion der größte Anteilseigner von Dufry.

Niederländischer Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Niederlande

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Alsea SAB de CV

- 6.4.2 Autogrill SpA

- 6.4.3 Bagels & Beans BV

- 6.4.4 Doctor's Associates Inc.

- 6.4.5 Domino's Pizza Enterprises Ltd

- 6.4.6 Five Guys Enterprises LLC

- 6.4.7 Franchise Friendly Concepts BV

- 6.4.8 Inter IKEA Holding BV

- 6.4.9 La Cubanita Franchise BV

- 6.4.10 McDonald's Corporation

- 6.4.11 Meyer Horeca Group

- 6.4.12 Papa John's International Inc.

- 6.4.13 Spar International

- 6.4.14 Van der Valk Europe BV

- 6.4.15 Yum! Brands Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der niederländischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Die asiatische Küche macht einen bedeutenden Teil des Teilsegments der Full-Service-Restaurants auf dem Markt aus. Der Marktumsatz stieg zwischen 2020 und 2022 um 73,93 %. Die Popularität der asiatischen Küche wächst aufgrund der steigenden Zahl von Einwanderern aus verschiedenen asiatischen Ländern, vor allem aus China, Japan, Südkorea und Indien. Im Jahr 2022 lebten 4,44 Millionen Einwanderer aus verschiedenen Ländern in den Niederlanden, von denen 17,3 % asiatischer Abstammung waren. Daher ist die Nachfrage nach traditioneller chinesischer, kantonesischer, japanischer und indischer Küche hoch.

- Das Schnellrestaurant ist das zweitgrößte Teilsegment. Dies ist auf die Beliebtheit von Fast Food zurückzuführen, die zu einem Anstieg der Nachfrage nach Pizza, Burgern und einigen fleischbasierten Lebensmitteln beigetragen hat. Dieses Teilsegment wird von der fleischbasierten Küche angeführt, die im Jahr 2022 einen geschätzten Anteil von 45,81 % ausmachte. Der Fleischkonsum in der Region ist hoch, da im Jahr 2021 der Gesamtverbrauch an Fleisch und Fleischprodukten pro Person 76,1 kg betrug.

- Nur wenige globale Schnellrestaurant-Marken wie New York Pizza, Subway und McDonald's sind in die großen Städte der Niederlande vorgedrungen und bieten eine große Auswahl an Fastfood auf Fleischbasis an. Im Jahr 2022 verfügte New York Pizza über 229 Filialen, McDonald's über 250 Filialen und Subway über 197. Daher wird erwartet, dass der Markt im Prognosezeitraum eine jährliche Wachstumsrate von 16,11 % verzeichnen wird.

- Cloud Kitchen ist das am schnellsten wachsende Teilsegment auf dem Markt, das im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 29,43 % nach Wert verzeichnen wird. Seit der Pandemie hat die Tendenz der Menschen, Lebensmittel über Online-Lieferkanäle zu bestellen, zugenommen. Im Jahr 2022 bestellten 43 % der Menschen Lebensmittel online über einen beliebigen Lieferkanal oder ein beliebiges Restaurant. Thuisbezorgd.nl, Uber Eats und Deliveroo sind beliebte Online-Lieferkanäle, die von den Bürgern bevorzugt werden.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen