Naphtha-Marktgröße und -anteil

Naphtha-Marktanalyse von Mordor Intelligence

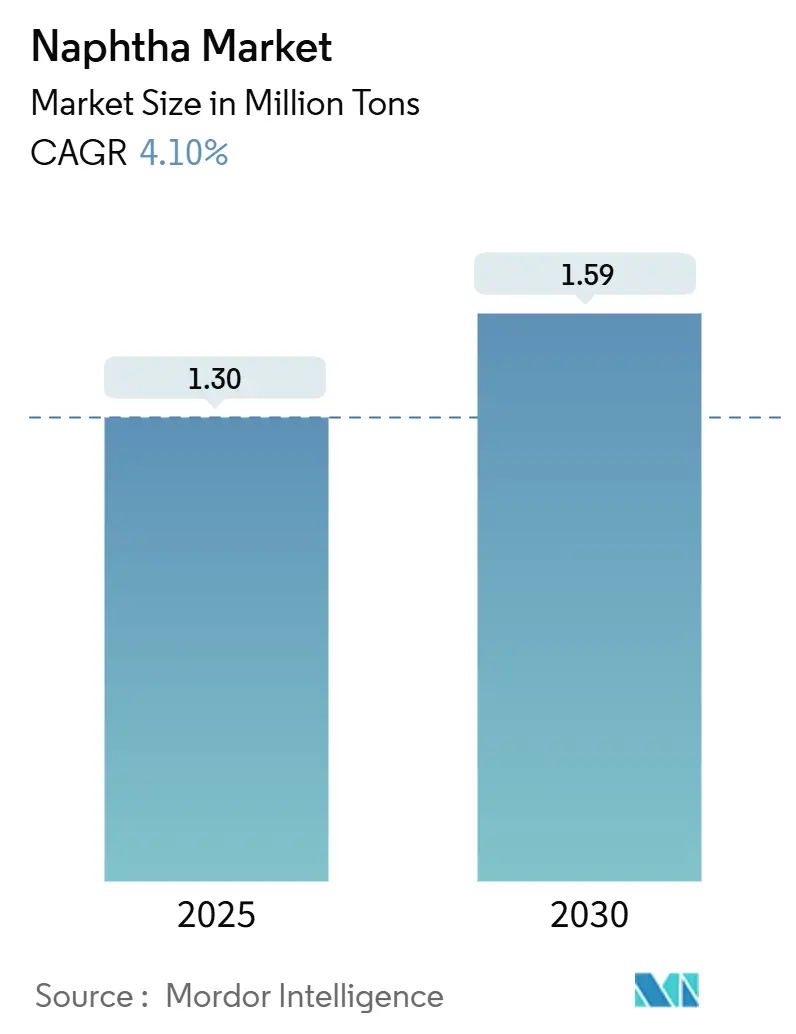

Die Naphtha-Marktgröße wird auf 1,30 Millionen Tonnen im Jahr 2025 geschätzt und soll bis 2030 1,59 Millionen Tonnen erreichen, bei einer CAGR von 4,10% während des Prognosezeitraums (2025-2030). Die Nachfrage wird durch Naphthas Rolle als dominierender petrochemischer Rohstoff für Olefine und Aromaten verankert, eine Position, die durch großmaßstäbliche Steamcracker verstärkt wird, die leichte Fraktionen für höhere Ethylen-Ausbeuten bevorzugen. Investitionen in Kondensat-Splitter entlang der US-Golfküste und neue integrierte Raffinerien in Asien gestalten globale Handelsströme um, während Bio-Naphtha-Kapazitätserweiterungen einen ergänzenden, kohlenstoffarmen Versorgungsstrom bieten. Führende Raffinerien integrieren vorgelagerte Rohölversorgung mit nachgelagerter petrochemischer Umwandlung, um Wert entlang der Kette zu erfassen. Jedoch bringen volatile Rohöl-Naphtha-Spreads, die wachsende Attraktivität von Erdgasflüssigkeiten als alternative Rohstoffe und zunehmend strenge Kohlenstoffregulierungen Unsicherheit in die Margenstabilität und Kapitalallokationsentscheidungen.

Wichtige Berichtsergebnisse

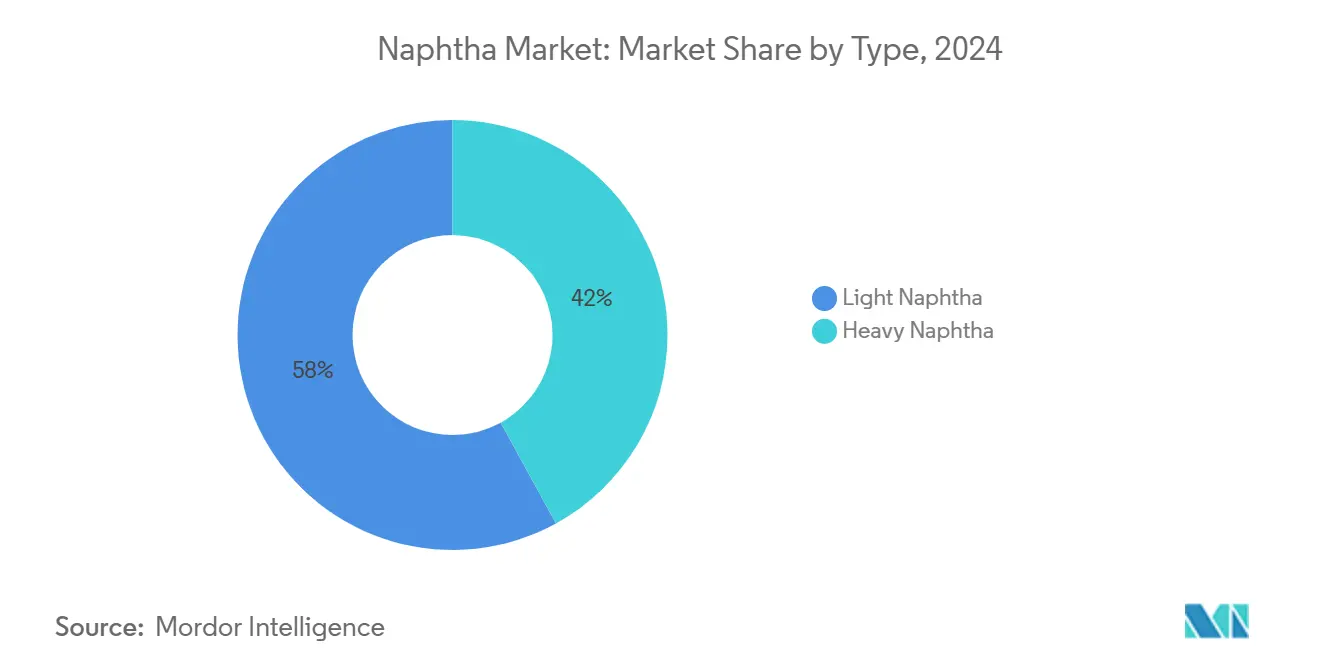

- Nach Typ eroberte leichtes Naphtha 58% des Naphtha-Marktanteils im Jahr 2024 und wird voraussichtlich die schnellste CAGR von 4,80% bis 2030 verzeichnen.

- Nach Quelle behielten raffinerie-abgeleitete Qualitäten 80% Umsatzanteil im Jahr 2024; Bio-Naphtha wird voraussichtlich mit einer CAGR von 5,70% bis 2030 expandieren.

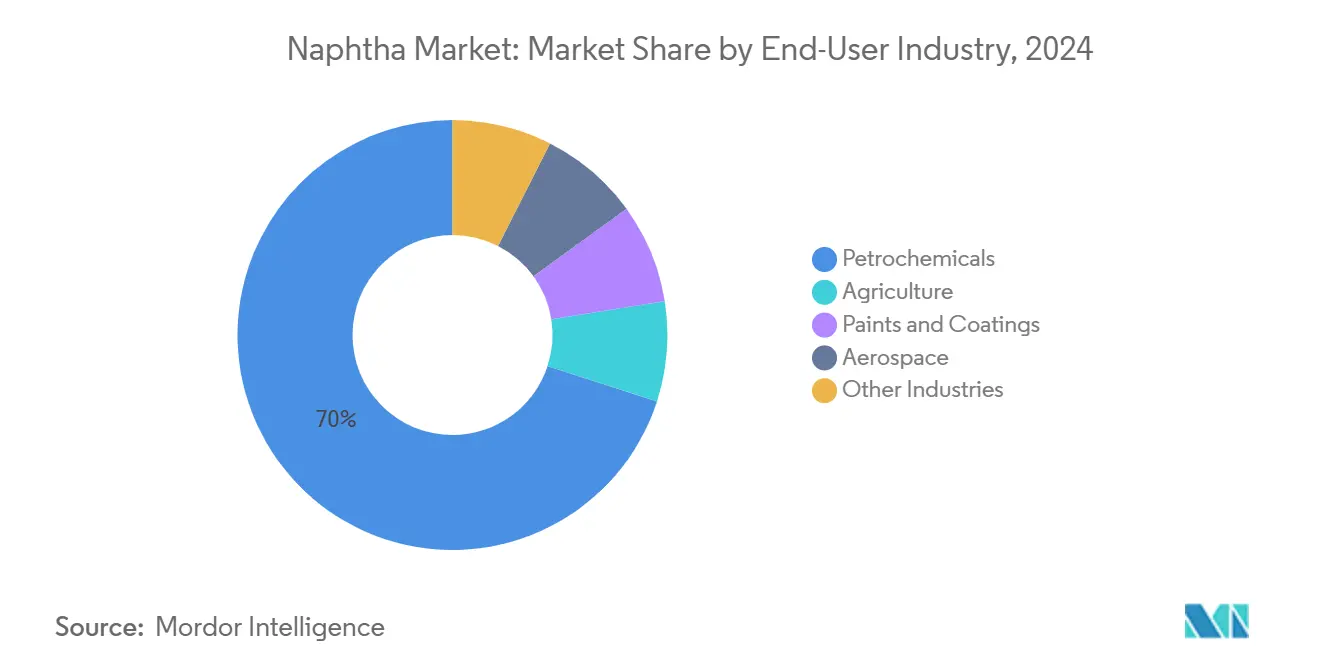

- Nach Endverbraucherindustrie beherrschten Petrochemikalien 70% der Naphtha-Marktgröße im Jahr 2024 und sollen bis 2030 jährlich um 4,60% steigen.

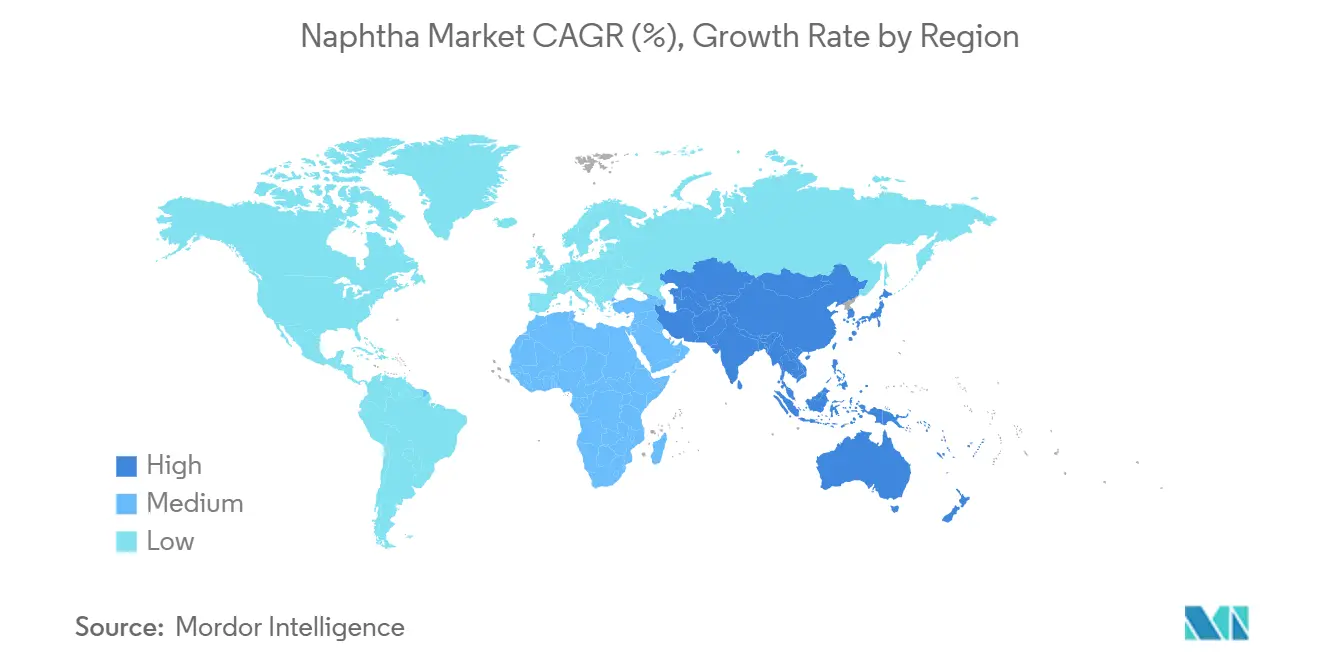

- Nach Region hielt Asien-Pazifik 44% des Naphtha-Marktes im Jahr 2024 und schreitet mit einer CAGR von 4,9% bis 2030 voran.

Globale Naphtha-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Olefin- und Aromaten-Rohstoffen von asiatischen Steamcrackern | +1.20% | Asien-Pazifik, mit Übertragung auf den Nahen Osten | Mittelfristig (2-4 Jahre) |

| Integration von Naphtha-Reformern mit Raffinerie-Modernisierungsprojekten im Nahen Osten | +0.80% | Naher Osten, mit globaler Exportwirkung | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Düngemitteln in Indien | +0.60% | Indien, mit regionalem Einfluss in Südasien | Kurzfristig (≤ 2 Jahre) |

| Steigende Investitionen in USGC-Kondensat-Splitter mit Fokus auf leichte Naphtha-Produktion | +0.70% | Nordamerika, insbesondere US-Golfküste | Mittelfristig (2-4 Jahre) |

| Bio-Naphtha-Skalierung unterstützt durch erneuerbare Kraftstoffmandate | +0.30% | Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Olefin- und Aromaten-Rohstoffen von asiatischen Steamcrackern

China nimmt eine Welle von Mega-Crackern in Betrieb, die den Verbrauch von leichtem Naphtha erhöhen, da seine paraffinische Zusammensetzung die Ethylenausbeute maximiert. Neue Kapazitäten von insgesamt 0,8-1,1 Millionen b/d Raffinerie-Durchsatz bis 2028 sind mit integrierten Kondensat-Splittern konzipiert, die Naphtha-Ausbeute-Verhältnisse erhöhen. Kapazitätserweiterungen bei Hengli Petrochemical und Fujian Petrochemical werden das Aufwärts-Nachfragemomentum aufrechterhalten und sich in strukturell höhere Importe kondensat-reicher Rohöle übersetzen sowie die regionale Preisausrichtung mit dem breiteren Naphtha-Markt vorantreiben. Versorgungssicherheitsanreize veranlassen langfristige Abnahmevereinbarungen zwischen Nahost-Produzenten und asiatischen Crackern, was regionale Wertschöpfungsketten weiter verknüpft. Netback-Berechnungen deuten darauf hin, dass jeder zusätzliche Steamcracker-Komplex die regionalen leichten Naphtha-Anforderungen um 1,5 Millionen Tonnen jährlich steigert und damit den erheblichen Beitrag des Treibers zum Gesamtwachstum untermauert.

Integration von Naphtha-Reformern mit Raffinerie-Modernisierungsprojekten im Nahen Osten

Bahrains Bapco-Modernisierungsprogramm und Saudi Aramcos 11-Milliarden-USD-AMIRAL-Komplex veranschaulichen die strategische Verschiebung hin zur Mitansiedlung katalytischer Reformer mit Mischfutter-Crackern zur Verbesserung der Benzin-Oktanzahl und Aromatenproduktion[1]TotalEnergies, "Amiral Petrochemical Complex," totalenergies.com . Das Modell leitet Straight-Run-Naphtha, das zuvor in den Motorkraftstoff-Pool einging, in höhermargige petrochemische Ströme um und verbessert die Gesamtraffinerie-Bruttomargen. Die Integration liefert Energieeffizienz-Gewinne durch gemeinsame Versorgungseinrichtungen und bietet flexible Rohstoffmenüs, die Margenvolatilität dämpfen. Mit AMIRAL allein, der etwa 5 Millionen Tonnen Naphtha jährlich benötigt, wird die Region zu einem Swing-Lieferanten nach Asien, was interregionale Bilanzen strafft und einen robusteren Naphtha-Markt unterstützt.

Steigende Nachfrage nach Düngemitteln in Indien

Die Kapitalallokation der indischen Regierung für Chemie- und Düngemittelkapazitäten treibt zusätzliche Ammoniakwerke an, die in Regionen mit begrenzter Gas-Pipeline-Abdeckung auf Naphtha angewiesen sind. Deepak Fertilisers' 500 KTPA Ammoniak-Anlage und 1.600 KTPA Salpetersäure-Erweiterung veranschaulichen die Industrieantwort. Gekoppelt mit dem erwarteten 300%igen Wachstum des industriellen Erdgasverbrauchs bis 2050 steigt die kurzfristige Naphtha-Nachfrage, da Betreiber gegen Gasversorgungsrisiken absichern. Düngemittel-verbundene Abnahmevereinbarungen sichern Raffinerie-Dispositionsrouten für schwere bis mittlere Naphtha-Qualitäten und gewährleisten ausgewogene Nutzung über Raffinerie-Schnittpunkte hinweg. Der zusätzliche Zug aus Indien verleiht dem Naphtha-Markt Tiefe und gleicht potenzielle Nachfrageerosion anderswo aus.

Bio-Naphtha-Skalierung unterstützt durch erneuerbare Kraftstoffmandate

Gesetzlich vorgeschriebene Kohlenstoffintensitäts-Reduktionen in Europa und Nordamerika katalysieren Investitionen in erneuerbare Diesel- und nachhaltige Flugkraftstoff-Einheiten, die Bio-Naphtha mitproduzieren. UPMs holzbasierte Bioraffinerie in Finnland produziert 130.000 Tonnen pro Jahr erneuerbarer Produktion, einschließlich eines Bio-Naphtha-Stroms, der Premium-Preise als kohlenstoffarmer petrochemischer Rohstoff anzieht. Die US-SAF-Kapazität steigt von 2.000 b/d auf fast 30.000 b/d im Jahr 2025, was einen proportionalen Gewinn bei erneuerbaren Naphtha-Koprodukt-Volumen impliziert. Obwohl der Segmentanteil noch bescheiden ist, positionieren Lebenszyklus-Kohlenstoffvorteile und Kompatibilität mit bestehenden Crackern Bio-Naphtha dazu, dedizierte Abnahmeverträge mit markenbewussten Polymer-Produzenten zu sichern. Frühe Anwender sichern Rohstoffdiversität und sichern regulatorische Risiken ab, was langfristiges Wachstum im Naphtha-Markt unterstützt.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Erdgasflüssigkeiten-Nachfrage in den Vereinigten Staaten | -0.90% | Nordamerika, mit globalen Markteffekten | Mittelfristig (2-4 Jahre) |

| Volatile Rohöl-Naphtha-Spreads untergraben Crack-Margen | -0.60% | Global, mit ausgeprägter Wirkung in Europa und Asien | Kurzfristig (≤ 2 Jahre) |

| Regulatorischer Druck für kohlenstoffarme Alternativen und recycelte Rohstoffe | -0.30% | Europa, Nordamerika, mit schrittweiser globaler Übernahme | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Rohöl-Naphtha-Spreads untergraben Crack-Margen

Geopolitische Vorfälle und Raffinerie-Kapazitätsausfälle treiben scharfe Schwankungen in Naphtha-Crack-Spreads an, fordern Raffinerie-Planung heraus und veranlassen Durchsatz-Kürzungen. Ein Angriff auf einen Produkttanker im Golf von Aden schickte asiatische Naphtha-Cracks Anfang 2024 auf ein Zweijahreshoch, jedoch gingen Spreads schnell zurück, als Arbitrage-Ladungen ankamen. Mit US-Raffineriekapazität nach 2019 noch 620.000 b/d unter dem Höchststand bleiben globale Versorgungspuffer dünn, was Volatilität verstärkt. Diese Instabilität dämpft Raffinerie-Nutzungsraten um bis zu 8% in ungünstigen Perioden und erhöht Working-Capital-Anforderungen für Händler, was die Naphtha-Marktexpansion dämpft.

Regulatorischer Druck für kohlenstoffarme Alternativen und recycelte Rohstoffe

Europäische Low Carbon Fuel-Mandate erkennen nun recycelte Kohlenstoffkraftstoffe an, und die California LCFS beinhaltet Anreize für chemisch recycelte Rohstoffe[2]ResourceWise, "UK Low Carbon Mandates Now Include Recycled Carbon Fuels," resourcewise.com . Diese Politiklandschaft beschleunigt Investitionen in Pyrolyseöl und hydrierte Pflanzenöle, die mit fossilem Naphtha in flexiblen Crackern konkurrieren. Obwohl die Übernahme schrittweise erfolgt, sichern zukunftsorientierte Polymer-Produzenten Pilot-Volumen, um Recycling-Gehalt-Zusagen zu erfüllen und konventionelles Naphtha in ausgewählten Anwendungen zu ersetzen. Raffinerien reagieren mit kapital-leichten Nachrüstungen zur Verarbeitung erneuerbarer Zwischenprodukte, lenken Kapital von konventionellen Naphtha-Anlagen ab und kürzen das aggregierte Nachfragewachstum über den langen Horizont.

Segmentanalyse

Nach Typ: Leichtes Naphtha treibt Marktwachstum

Leichtes Naphtha generierte 58% des globalen Naphtha-Marktes im Jahr 2024, da moderne Cracker seinen hohen Paraffingehalt für überlegene Ethylen-Ausbeute bevorzugen. Das Segment wird voraussichtlich mit 4,80% CAGR bis 2030 wachsen, dem schnellsten Tempo unter den Schnitt-Typen. Kondensat-Splitter-Erweiterungen in den Vereinigten Staaten und Asien sind kalibriert, um paraffinische Schnitte zu produzieren, die sich mit Cracker-Slate-Anforderungen ausrichten und die Segment-Führung im Naphtha-Markt verstärken. Jeder 100.000 b/d Splitter liefert etwa 30.000 b/d leichtes Naphtha, strafft Bilanzen und unterstützt Prämien zu Benzin-Qualitätsmaterial. Integrierte Betreiber mischen Splitter-Ströme mit Reformer-Produktion, um Margenzyklen abzusichern und die Gesamt-Anlagenauslastung zu verbessern.

Schweres Naphtha hinkt mit mittleren einstelligen Wachstum aufgrund seines höheren Aromatengehalts und geringerer Ethylen-Produktivität hinterher. Dennoch bleibt es ein wesentlicher Rohstoff für katalytische Reformer, die Oktanzahl upgraden und Benzol, Toluol und Xylole erzeugen. Investitionen in Platin-Zinn- und Platin-Rhenium-Bimetallkatalysatoren verbessern Reformer-Schweregrad-Toleranz und erweitern das Verarbeitungsfenster für schwerere Qualitäten. Raffinerien nutzen Aromaten-Marketing-Vereinbarungen zur Monetarisierung schwerer Schnitte, wenn Benzin-Spreads komprimieren, was einen unterstützenden, wenn auch weniger dynamischen Beitrag zum Naphtha-Markt bewahrt.

Nach Quelle: Bio-Naphtha entwickelt sich zum Wachstumsführer

Raffinerie-abgeleitetes Naphtha behielt einen 80%igen Anteil im globalen Naphtha-Markt im Jahr 2024, profitierend von etablierter Logistik und Integration innerhalb rohölbasierter Komplexraffinerien. Die Naphtha-Marktgröße für Raffinerie-Qualitäten wird voraussichtlich stetig steigen, jedoch erodiert ihr Anteil marginal, da erneuerbare Alternativen zusätzliche Nachfrage beanspruchen. Raffinerien investieren in Energieeffizienz-Nachrüstungen, Wasserstoff-Management und Fackel-Gas-Rückgewinnung zur Senkung eingebetteter Emissionen und schützen die Wettbewerbsfähigkeit konventioneller Versorgung.

Bio-Naphtha verzeichnet, wenn auch von einer niedrigen Basis, die schnellste CAGR von 5,70% bis 2030, angetrieben von erneuerbaren Diesel- und SAF-Projekten, die paraffinische Ströme mitproduzieren, die mit bestehenden Crackern kompatibel sind. UPMs 175-Millionen-EUR-Werk in Lappeenranta validiert kommerzielle Rentabilität, während US-Kapazität, die mit SAF-Produktion verknüpft ist, sich zwischen 2024 und 2025 verzehnfacht[3]U.S. Energy Information Administration, "U.S. SAF Production Capacity to Grow," eia.gov . Frühe Anwender sichern Abnahmevereinbarungen, die an zertifizierte Kohlenstoffintensitäts-Prämien indexiert sind, bieten Sichtbarkeit für Projektfinanzierung und beschleunigen die Reifung dieser aufkommenden Säule des Naphtha-Marktes. Kohle-und-Gas-zu-Flüssigkeiten-Quellen behalten Nischen-Relevanz in rohstoffreichen Geografien, obwohl Lebenszyklus-Emissions-Prüfung ihre langfristigen Expansionsaussichten begrenzt.

Nach Endverbraucherindustrie: Petrochemikalien behalten Marktführerschaft

Das Petrochemie-Segment verbrauchte 70% des globalen Naphthas im Jahr 2024, verankert durch Ethylen- und Propylen-Produktion via Steamcracking. Elf indische Naphtha- oder Dual-Feed-Cracker-Komplexe liefern eine kombinierte Ethylen-Kapazität von 7,05 Millionen tpa und veranschaulichen das Ausmaß des Nachfragewachstums in Schwellenländern. Die Naphtha-Marktgröße, die Petrochemikalien zugewiesen ist, wird voraussichtlich mit einer CAGR von 4,60% steigen, unterstützt durch nachgelagerte Verpackungs-, Automobil- und Bauanwendungen. Mit Raffinerien mitangesiedelte Cracker erfassen Energie- und Wasserstoff-Synergien, senken marginale Produktionskosten und gewährleisten Widerstandsfähigkeit in zyklischen Abschwüngen.

Landwirtschaft, angetrieben durch Ammoniak- und Salpetersäure-Produktion für Düngemittel, dient als bedeutender Absatzkanal. In Regionen mit eingeschränkter Gasverteilung bleibt Naphtha eine unverzichtbare Wasserstoffquelle für Syngas-Einheiten. Farben, Beschichtungen, Luft- und Raumfahrt-Kraftstoffe und Spezialchemikalien füllen den Rest der Nachfrage, wobei jedes Naphthas Lösungs- oder Kohlenwasserstoff-Ketten-Eigenschaften für Nischen-Leistungskriterien nutzt. Zusammen diversifizieren diese Sektoren die Endverbrauchs-Exposition und mildern die Auswirkung jedes einzelnen Branchenabschwungs auf den breiteren Naphtha-Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Asien-Pazifik führte den Naphtha-Markt mit 44% Anteil im Jahr 2024, und seine 4,90%ige Prognose-CAGR bis 2030 stammt aus synchronisiertem Wachstum in Petrochemikalien und Düngemitteln. China verarbeitete ein Rekord-14,8 Millionen b/d Rohöl im Jahr 2023 und untermauerte die Selbstversorgung mit Rohstoffen, während Indiens Polymer-Nachfrage auf dem Weg ist, bis 2028 35 Millionen Tonnen zu erreichen. Aramcos 10%iger Anteil an Hengli Petrochemical und das Fujian-Projekt erweitern die regionale Integration weiter und richten Nahost-Versorgung mit ostasiatischem Nachfragewachstum aus.

Nordamerika bleibt strukturell long in leichtem Naphtha aufgrund von Kondensat-Splitter-Investitionen und steigender Schieferflüssigkeiten-Produktion. Die US-Raffineriekapazität stieg 2023 um 2% und brachte die betriebsfähige Nennkapazität zu Beginn 2024 auf 18,4 Millionen b/d. Doch steigende NGL-Verfügbarkeit lenkt petrochemische Nachfrage ab und moderiert das regionale Naphtha-Markt-Expansionstempo. Exportwachstum nach Lateinamerika und gelegentliche Arbitrage nach Europa balanciert saisonale Überschüsse.

Europas Naphtha-Nachfrage kontrahiert bescheiden, da erneuerbare Kraftstoffproduktion fossile Rohstoffe verdrängt, aber Residual-Reformer-Kapazität versorgt Aromaten-Ketten und hohe Oktan-Benzin-Blend-Komponenten. Raffinerien rüsten bestehende Einheiten für HVO und SAF nach, anstatt Greenfield-Anlagen zu bauen, was Investitionen für Kohlenstoffabscheidungs-Piloten freigibt, die die eingebetteten Emissionen konventionellen Naphthas senken. Der Nahe Osten kapitalisiert aus Integrationsprojekten, die Reformer und Cracker koppeln und sich als marginaler Lieferant nach Asien und Europa positioniert, wenn sich Arbitrage-Fenster öffnen. Südamerika und Afrika gewinnen Einfluss durch Projekte wie Nigerias Dangote-Raffinerie, die bis zu 80 kbd Benzin und Naphtha produzieren wird und regionale Handelsbilanzen schrittweise transformiert.

Wettbewerbslandschaft

Der globale Naphtha-Markt zeigt eine hochfragmentierte Konzentration. Saudi Aramco veranschaulicht vertikale Integration durch den Erwerb rohstoffsicherer Beteiligungen wie seinem 10%igen Anteil an Hengli Petrochemical und einem Joint Venture im AMIRAL-Komplex. Diese Schritte garantieren Rohöl-Disposition und petrochemische Abnahme, während regionale Exposition diversifiziert wird. TotalEnergies übernimmt ein Co-Investment-Modell und bettet Mischfutter-Cracker in sein Raffinerie-System ein, um Upgrading-Marge zu erfassen und Kohlenstoffintensität zu reduzieren.

Asien-Pazifik-Akteure wie China Petrochemical Corporation verfolgen Skalierung durch Greenfield-Kapazität und nutzen inländische Nachfrage und staatliche Unterstützung, um etablierte Exporteure herauszufordern. Nahost-Raffinerien betonen exportorientierte Spezialisierung und vermarkten Reformat, Aromaten und leichtes Naphtha nach Asien unter langfristigen Lieferverträgen, die Kapazitätsauslastung schützen. Westliche Supermajors konzentrieren sich auf Debottlenecking bestehender Anlagen und das Hinzufügen von Splitter- oder Hydrocracker-Flexibilität, anstatt neue Grassroots-Anlagen zu bauen, was Kapitaldisziplin und Energiewende-Prioritäten widerspiegelt.

Technologische Differenzierung entsteht um Bio-Naphtha und chemisches Recycling. Start-ups im Pyrolyseöl-Upgrading kollaborieren mit etablierten Raffinerien, um recycelte Rohstoffe in Cracker-Slates zu mischen. Das Wettbewerbsrennen hängt zunehmend davon ab, kohlenstoffarme Moleküle zu sichern, Energieeffizienz zu optimieren und ausgewogene Produktportfolios zu orchestrieren, die regulatorische Risiken mildern.

Naphtha-Industrieführer

-

BP p.l.c.

-

China Petrochemical Corporation

-

Exxon Mobil Corporation

-

Shell plc

-

Saudi Arabian Oil Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: QatarEnergy ist eine wegweisende 20-Jahres-Vereinbarung mit Shell eingegangen, um bis zu 18 Millionen Tonnen Naphtha zu liefern. Dieser langfristige Deal wird voraussichtlich die Versorgungsstabilität verbessern und QatarEnergys Position im globalen Naphtha-Markt stärken, was möglicherweise die Preisdynamik beeinflusst und eine zuverlässige Lieferkette für nachgelagerte Industrien gewährleistet.

- Januar 2025: Indian Oil Corporation Ltd. unterzeichnete eine Grundsatzvereinbarung mit der Regierung von Odisha zur Entwicklung eines Naphtha-Cracker-Projekts in der Hafenstadt Paradip mit geschätzten Investitionen von 61.000 Crore INR. Dieses Projekt wird voraussichtlich den Naphtha-Markt durch Erhöhung der Produktionskapazität erheblich verbessern.

Globaler Naphtha-Marktbericht Umfang

Naphtha ist eine leichte brennbare Flüssigkeit, die eine Mischung von Kohlenwasserstoff-Molekülen enthält, typischerweise zwischen 5 und 10 Kohlenstoffatomen. Es besteht hauptsächlich aus geradkettigen Alkanen (Paraffin), kann aber auch Cyclohexane (Naphthene) und Aromaten enthalten. Der Naphtha-Markt ist segmentiert nach Typ, Endverbraucherindustrie und Region. Nach Typ ist der Markt in leichtes Naphtha und schweres Naphtha segmentiert. Nach Endverbraucherindustrie ist der Markt in Petrochemie, Landwirtschaft, Farben und Beschichtungen, Luft- und Raumfahrt und andere Endverbraucherindustrien segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Naphtha-Markt in 15 Ländern über wichtige Regionen ab. Für jedes Segment wurden Marktbemessung und Prognosen basierend auf dem Volumen (Kilogramm-Tonnen) durchgeführt.

| Leichtes Naphtha |

| Schweres Naphtha |

| Raffinerie-basiert |

| Bio-Naphtha |

| Andere |

| Petrochemikalien |

| Landwirtschaft |

| Farben und Beschichtungen |

| Luft- und Raumfahrt |

| Andere Industrien |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Nigeria | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Leichtes Naphtha | |

| Schweres Naphtha | ||

| Nach Quelle | Raffinerie-basiert | |

| Bio-Naphtha | ||

| Andere | ||

| Nach Endverbraucherindustrie | Petrochemikalien | |

| Landwirtschaft | ||

| Farben und Beschichtungen | ||

| Luft- und Raumfahrt | ||

| Andere Industrien | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Nigeria | ||

| Rest von Naher Osten und Afrika | ||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle Naphtha-Markt?

Der Naphtha-Markt ist auf 1,30 Millionen Tonnen im Jahr 2025 bewertet und wird voraussichtlich bis 2030 1,59 Millionen Tonnen erreichen.

Welches Segment hält den größten Anteil des Naphtha-Marktes?

Leichtes Naphtha führte mit einem 58%igen Anteil im Jahr 2024, da es die höchste Ethylen-Ausbeute in Steamcrackern liefert.

Wie schnell wird Bio-Naphtha voraussichtlich wachsen?

Bio-Naphtha wird voraussichtlich mit einer CAGR von 5,70% von 2025 bis 2030 expandieren, das schnellste unter allen Quellkategorien.

Warum ist Asien-Pazifik kritisch für die Naphtha-Nachfrage?

Asien-Pazifik beherrscht 44% der globalen Nachfrage und baut weiterhin Steamcracker und integrierte Raffinerien, die auf Naphtha-Rohstoffe angewiesen sind.

Was sind die hauptsächlichen Hemmnisse für den Naphtha-Markt?

Substitution durch kostengünstige Erdgasflüssigkeiten in den Vereinigten Staaten, volatile Rohöl-Naphtha-Spreads und regulatorischer Druck für kohlenstoffarme Alternativen hemmen das Marktwachstum.

Seite zuletzt aktualisiert am: