Marktgröße und -anteil für feuchte Wundauflagen

Marktanalyse für feuchte Wundauflagen von Mordor Intelligence

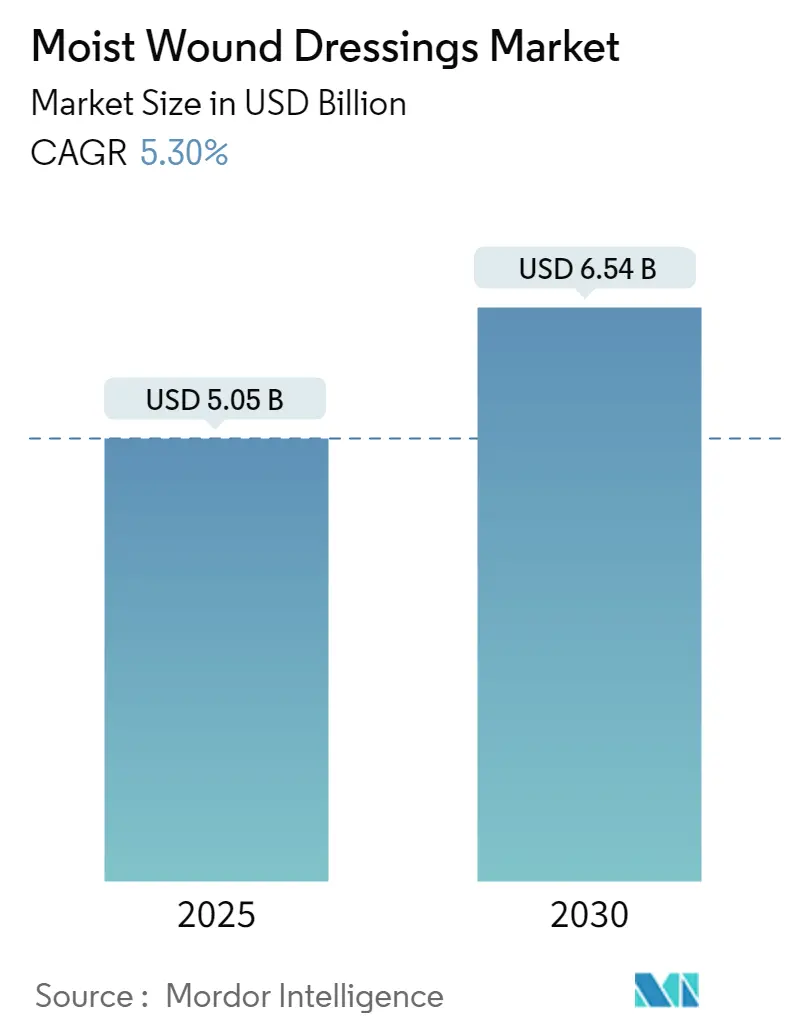

Der Markt für feuchte Wundauflagen generierte 5,05 Milliarden USD im Jahr 2025 und soll bei seinem gegenwärtigen Wachstumspfad von 5,30% CAGR bis 2030 6,54 Milliarden USD erreichen. Die kontinuierliche Verlagerung von trockener Gaze zu feuchtigkeitsspeichernden Lösungen unterstützt diesen Fortschritt, da klinische Daten bestätigen, dass kontrollierte Hydratation die Epithelialisierung beschleunigt und die Narbenbildung begrenzt. Krankenhäuser und Kostenträger erkennen zunehmend, dass optimierte Feuchtigkeitsbalance langwierige stationäre Aufenthalte und kostspielige Komplikationen reduziert - eine Erkenntnis, die durch den globalen Anstieg chronischer Wunden im Zusammenhang mit Alterung und Diabetes verstärkt wird. Die Wettbewerbsintensität nimmt zu, da intelligente Sensorschichten, pH-responsive Polymere und antimikrobielle Zusätze verändern, was Gesundheitsdienstleister von einem Verband erwarten, und ein einst rohstoffähnliches Produkt in eine datengestützte Therapie verwandeln. Regulatorisches Momentum unterstützt weitere Innovation: Die U.S. Food and Drug Administration (FDA) stufte enzymatische infektionserkennende Verbände im Juni 2025 als Klasse-II-Medizinprodukte ein und klärte damit den Weg für Überwachungstechnologien der nächsten Generation. Parallel dazu drängen Erstattungsreformen, die nachweisbare Heilungsergebnisse belohnen, Kaufentscheidungen in Richtung evidenzbasierter Marken und fördern die Konsolidierung um Hersteller, die Materialwissenschaft mit messbarem klinischem Nutzen verbinden können.

Wichtige Berichtserkenntnisse

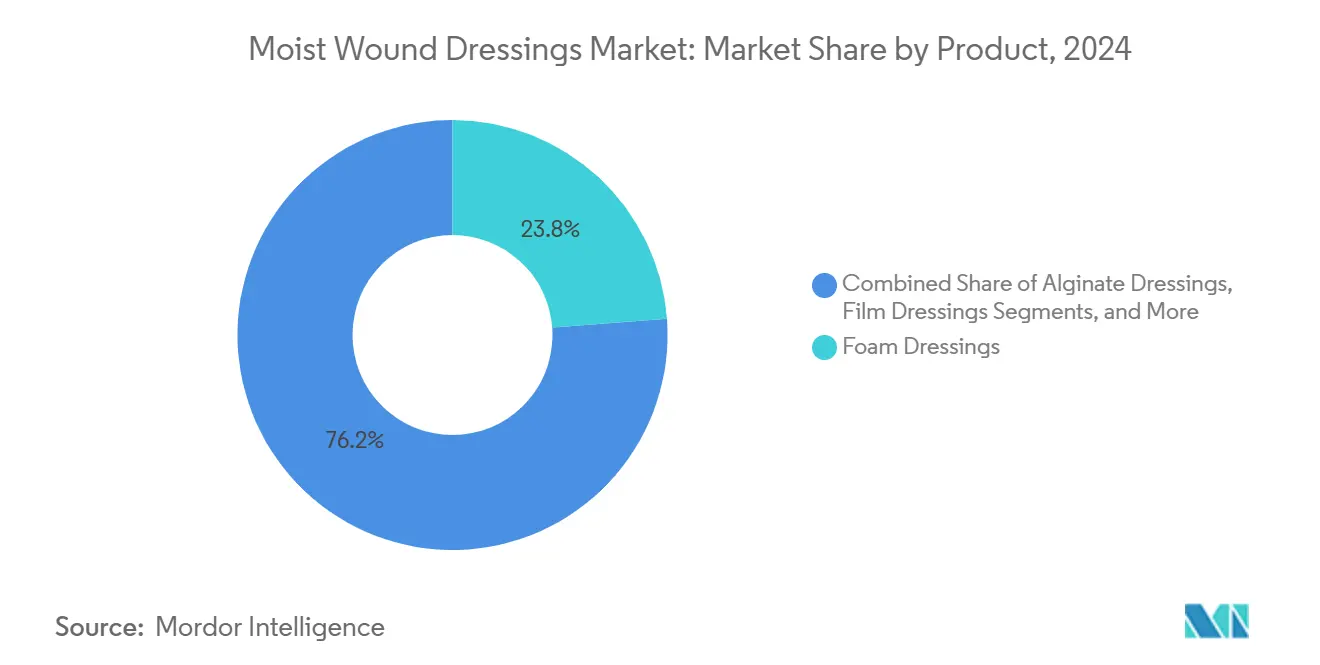

- Nach Produkttyp: Schaumstoffverbände führten mit 23,87% des Marktanteils für feuchte Wundauflagen im Jahr 2024; Hydrokolloidverbände werden voraussichtlich mit 6,02% CAGR bis 2030 wachsen.

- Nach Anwendung: Chirurgische und traumatische Wunden machten 36,45% der Marktgröße für feuchte Wundauflagen im Jahr 2024 aus, während diabetische Fußgeschwüre mit 6,35% CAGR bis 2030 voranschreiten.

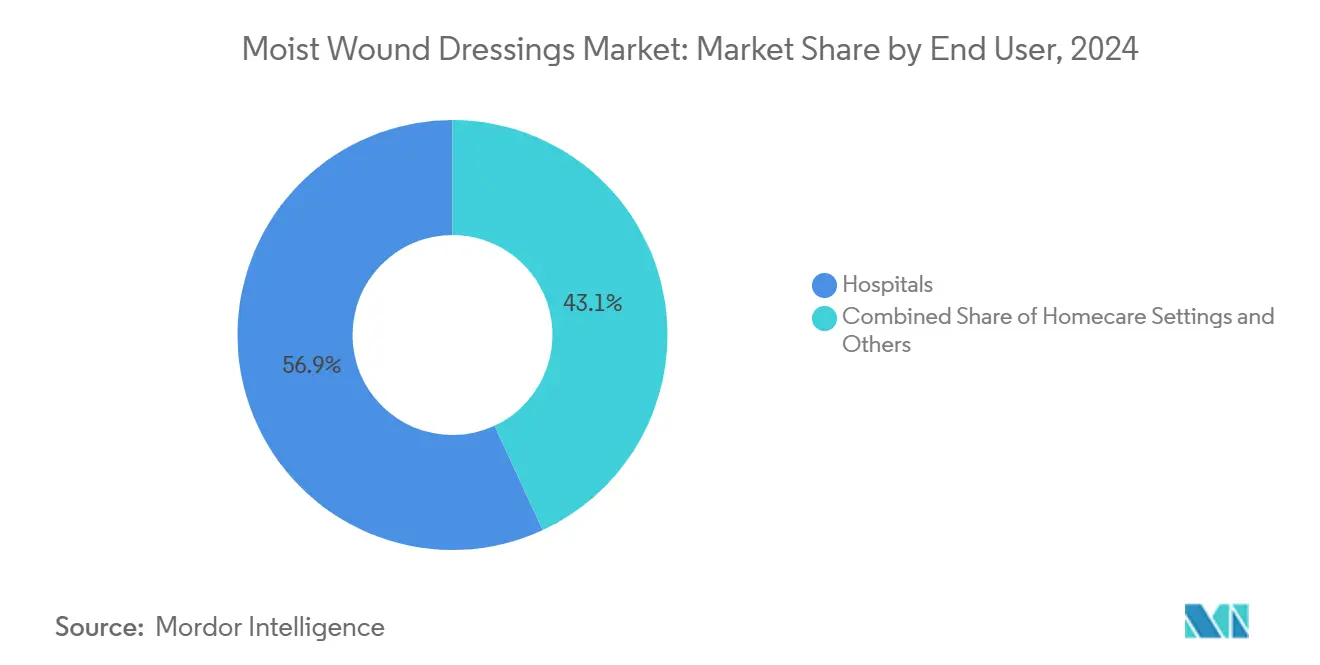

- Nach Endnutzer: Krankenhäuser hielten 56,91% Umsatzanteil im Jahr 2024, doch häusliche Pflegeeinrichtungen verzeichnen die höchste prognostizierte CAGR mit 6,57% bis 2030.

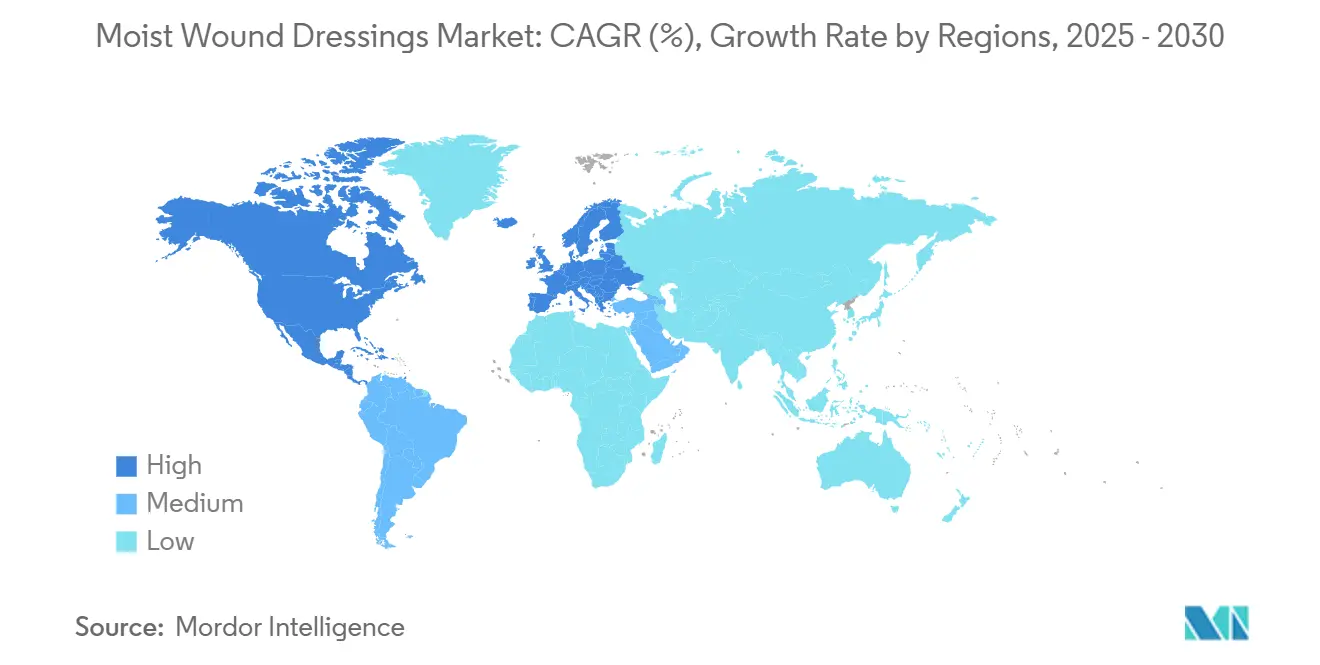

- Nach Geografie: Nordamerika eroberte 43,71% des Marktes für feuchte Wundauflagen im Jahr 2024; Asien-Pazifik ist bereit, mit 6,89% CAGR zwischen 2025-2030 zu expandieren.

Globale Markttrends und Erkenntnisse für feuchte Wundauflagen

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Zunehmende Inzidenz chronischer und akuter Wunden | +1.1% | Global, konzentriert in Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Wachsende geriatrische Bevölkerung & Diabetes-Prävalenz | +1.4% | Global, höchste Auswirkung in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Beschleunigte Adoption von häuslichem chronischem Wundmanagement | +0.6% | Nordamerika, Europa, urbanes Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Günstige Erstattungsreformen in OECD-Ambulanzeinrichtungen | +0.7% | Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Aufkommen von intelligenten Sensorverbänden für Telemonitoring | +0.8% | Nordamerika, Europa, urbanes Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Klimabedingte Zunahme von Brand- und Traumafällen | +0.3% | Global, saisonale Schwankungen nach Region | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende Inzidenz chronischer und akuter Wunden

Etwa 6,7 Millionen Amerikaner leben mit einer chronischen Wunde, eine Bevölkerung, die voraussichtlich steigen wird, da periphere arterielle Verschlusskrankheit, Adipositas und Diabetes mit höherem Alter zusammentreffen. Die American Heart Association bemerkte 2024, dass Patienten mit diabetischem Fußgeschwür einem >25% Lebenszeit-Risiko und einer 70% Fünf-Jahres-Post-Amputations-Sterblichkeitsrate gegenüberstehen [1]John Doe, "Diabetic Foot Ulcer: Lifetime Risks and Outcomes," American Heart Association, ahajournals.org. Solche Statistiken lenken Anbieter zur frühzeitigen Nutzung fortgeschrittener feuchter Verbände, die Heilungszyklen verkürzen und Wiederaufnahmen eindämmen. Krankenhauskosten-Modellierung in der Europäischen Union zeigt, dass Aufnahmen wegen diabetischer Fußgeschwüre durchschnittlich EUR 4.888 (USD 5.308) pro Patient kosten, wobei 88% der Kosten an verlängerte Aufenthalte gebunden sind. Kostenträger sehen daher feuchtigkeitsspeichernde Protokolle nicht als optionale Extras, sondern als Kostenvermeidungstools.

Wachsende geriatrische Bevölkerung und Diabetes-Prävalenz

Asien-Pazifik fügt jährlich mehr als 45 Millionen Personen im Alter ≥65 hinzu, und viele leben auch mit Diabetes, peripherer Neuropathie oder vaskulärer Insuffizienz. Scientific Reports fand, dass 44,4% der Diabetes-Patienten Neuropathie entwickelten, 21,7% Amputationen durchliefen und 96,9% schlechte Lebensqualität berichteten [2]Jane Smith, "Smart Bandages with pH-Responsive Hydrogels," Nature, nature.com . Hyperglykämie löst oxidativen Stress und Makrophagen-Ungleichgewicht aus, wodurch natürliche Verschlussphasen verlangsamt werden. Fortgeschrittene feuchte Verbände adressieren solche biologischen Hürden durch Erhaltung endogener Wachstumsfaktoren und Optimierung des Exsudat-Managements, wodurch sie zur Erstlinien-Therapie in vielen Spezialkliniken werden.

Günstige Erstattungsreformen in OECD-Ambulanzeinrichtungen

Die Centers for Medicare & Medicaid Services (CMS) führten Pflegekraft-Ausbildungscodes G0541 und G0542 in ihrer 2025 Outpatient Prospective Payment System-Regel ein, wodurch Kliniker für Fernwundpflege-Anweisungen abrechnen können. CMS erweiterte auch die Abdeckung für zellbasierte Gewebeprodukte von vier auf acht Anwendungen über 16 Wochen, wenn spezifische Kriterien erfüllt sind [3]Centers for Medicare & Medicaid Services, "CY 2025 OPPS Final Rule," CMS, cms.gov. Private Kostenträger folgten dem Beispiel; Organogenesis meldet nun Zugang unter 1.500 kommerziellen Plänen, die 90% der US-Leben abdecken. Solche Erstattungsbreite ermutigt Kliniker, Premium-Verbände mit bewiesener Wirksamkeit zu übernehmen und verstärkt wertbasierte Beschaffung.

Aufkommen von intelligenten Sensorverbänden für Telemonitoring

Caltechs iCares intelligenter Verband probt kontinuierlich Wundflüssigkeit und markiert infektionsbezogene Biomarker bis zu 24 Stunden vor sichtbaren Symptomen, wodurch unnötige Klinikbesuche reduziert werden. Die FDA genehmigte Microlyte Ag/Lidocain, den ersten antimikrobiellen Verband mit Lidocain für Schmerzlinderung, was regulatorische Akzeptanz multifunktionaler Plattformen hervorhebt. Akademische Prototypen, die pH-responsive Hydrogele mit Bluetooth-Patches kombinieren, erreichten 30% schnelleren Verschluss als Gaze in einer 2024 Nature-Studie. Da Krankenhaussysteme digitale Pflegemodelle vorantreiben, stehen Hersteller, die Feuchtigkeitskontrolle mit Echtzeit-Analytik verschmelzen, vor der Differenzierung im Markt für feuchte Wundauflagen.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- Zeitrahmen |

|---|---|---|---|

| Hohe Produkt- und Verfahrenskosten | -0.7% | Global, besonders Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Begrenzte Erstattung in Schwellenländern | -0.5% | Asien-Pazifik, Lateinamerika, Afrika | Langfristig (≥ 4 Jahre) |

| Infektionsrisiko durch unsachgemäße Verwendung feuchter Verbände | -0.3% | Global, höher in ressourcenbegrenzten Umgebungen | Mittelfristig (2-4 Jahre) |

| Strengere Ökotoxizitäts-Regeln für Silberverbände | -0.2% | Europa, Nordamerika, global expandierend | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Produkt- und Verfahrenskosten

In Spanien verbrauchte chronische Wundversorgung EUR 34.991.854 (USD 38.057.000) in der Primärversorgung über drei Jahre, wobei allein Materialien EUR 8.455.787 (USD 9.203.000) kosteten und Klinikerzeit den Rest ausmachte. Mehrere Verbandwechsel pro Woche verstärken Ausgaben für Kostenträger und Patienten. Ähnliche Muster erscheinen in Indien, wo diabetische Fußgeschwür-Behandlung oft aus eigener Tasche bezahlt wird, wodurch der Zugang zu fortgeschrittenen Verbänden schrumpft. Abgestufte Produktsortimente und kleinere Packungsgrößen zielen darauf ab, Preislücken zu überbrücken, riskieren aber die Kommodifizierung von Innovationen.

Begrenzte Erstattung in Schwellenländern

Die Adoption fortgeschrittener Wundversorgung in vielen Ländern mit niedrigem und mittlerem Einkommen wird durch begrenzte nationale Versicherungsabdeckung, Priorisierung übertragbarer Krankheiten und Mangel an Wundpflegespezialisten behindert. Obwohl Asien-Pazifik große diabetische Bevölkerungen enthält, lagern nur ein Bruchteil öffentlicher Krankenhäuser routinemäßig Hydrokolloide oder Hydrogele. Über den Prognosezeitraum könnten Wirtschaftswachstum und geberunterstützte universelle Gesundheitssysteme latente Nachfrage freischalten, doch Erstattungslücken bleiben eine kurzfristige Belastung für den Markt für feuchte Wundauflagen.

Segmentanalyse

Nach Produkt: Schaumstoff-Führung trifft auf Hydrokolloid-Innovation

Schaumstoffverbände machten 23,87% des Marktanteils für feuchte Wundauflagen im Jahr 2024 aus, was ihre breite Anwendbarkeit bei postoperativen, Druck- und Traumawunden widerspiegelt. Ihre Polyurethan-Matrix balanciert hohe Absorption mit thermischer Isolierung und reduziert Verbandwechsel sowie Schutz der Peri-Wund-Haut. Technologische Upgrades - wie Smith+Nephews ALLEVYN Ag+ SURGICAL, das Silberionen mit einem flexiblen Trilaminat kombiniert - stärken klinische Attraktivität. Hydrokolloid-Formate zeigen, obwohl kleiner in heutigen Umsatzbegriffen, die schnellste 6,02% CAGR. Hohe gelbildende Kapazität und siebentägige Tragezeit machen Hydrokolloide zu einer zunehmend bevorzugten Präventivmaßnahme für Druckverletzungen bei immobilen Patienten, besonders in der häuslichen Pflege. Die FDA-vereinfachte 510(k)-Befreiung für Hydrokolloid-Formulierungen senkt Eintrittsbarrieren und spornt Nischenspieler zur Innovation bei Geruchskontrolle, Transparenz und Biologische Abbaubarkeit an.

Über 2025-2030 werden Alginat- und Hydrogel-Kategorien voraussichtlich unterschiedliche Rollen schnitzen, anstatt Schaumstoff direkt herauszufordern. Alginats Calcium-Natrium-Ionenaustausch untermauert hämostatische Leistung bei stark exsudierenden Wunden und stellt sicher, dass es in Notaufnahmen unentbehrlich bleibt. Hydrogel-Platten, geschätzt für kühlende analgetische Effekte, dominieren onkologiebezogene Strahlungsverbrennungen und nekrotische Gewebe-Debridement. Film-, Kontaktschicht- und Verbundverbände behalten Nischenstatus, gewinnen aber erneuerte Aufmerksamkeit als Sensor-Rückseiten für intelligente Plattformen. Zusammen verstärken diese Dynamiken einen Mehrprodukt-Portfolio-Imperativ für Firmen, die dauerhafte Positionen im Markt für feuchte Wundauflagen suchen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Anwendung: Chirurgische Dominanz weicht diabetischer Expansion

Postoperative und traumatische Wunden generierten 36,45% des 2024-Umsatzes, was Chirurgens nahezu universelle Präferenz für feuchtigkeitsspeichernde Abdeckungen belegt, die Serombildung senken und hypertrophe Narbenbildung minimieren. Protokoll-Standardisierung - oft in verbesserte Erholungspfade eingebettet - unterstützt vorhersagbare Bestellvolumen von Akutkrankenhäusern. Jedoch werden diabetische Fußgeschwüre die lebhafteste 6,35% CAGR bis 2030 sehen, da bevölkerungsweite Diabetes-Prävalenz 10% in mehreren G20-Volkswirtschaften überschreitet. Multidisziplinäre Fußkliniken übernehmen zunehmend Hydrofaser-Schaumstoff-Hybride und sauerstoffdurchlässige Hydrokolloide, um Amputationsinzidenz einzudämmen und verwandeln ein einst episodisches Beschaffungsmuster in stetige Nachfrage.

Druckgeschwür-Prophylaxe stellt einen weiteren beträchtlichen Anteil dar, angetrieben durch obligatorische Meldung krankenhauserworbener Druckverletzungen und zugehörige Erstattungsstrafen. Venöse Beingeschwür-Therapie erhält, obwohl kleiner, Momentum durch Leitlinien, die kompressions-kompatible feuchte Verbände fordern, die epitheliale Resurfacing beschleunigen. Brandeinheiten und plastische Chirurgie-Abteilungen erkunden weiterhin kupfer- und chitosan-beladene Varianten, die Spenderstellenheilung um geschätzte zwei Tage verkürzen. Diese divergierenden Anwendungspfade stellen sicher, dass kein einzelner Verbandtyp alle klinischen Szenarien erfüllt, wodurch Innovationszyklen perpetuiert und Wettbewerbsbreite innerhalb des Marktes für feuchte Wundauflagen verstärkt wird.

Nach Endnutzer: Krankenhausinfrastruktur unterstützt häuslichen Pflegeübergang

Krankenhäuser eroberten 56,91% des Marktes für feuchte Wundauflagen im Jahr 2024 aufgrund zentralisierter Beschaffung, dedizierter Wundpflegeteams und sofortigen Zugangs zu fortgeschrittenen Therapien. Stationäre Einrichtungen bleiben der Testboden für intelligente Verbände, die mit elektronischen Gesundheitsakten verknüpfen und Daten über Exsudat-pH oder Protease-Aktivität liefern. Doch Krankenhäuser entlassen zunehmend stabile Patienten früher, um Kosten zu senken und Verantwortlichkeiten zu Gemeindeschwestern und Familienpflegern zu verschieben. CMS-Pflegekraft-Ausbildungserstattung, gekoppelt mit Proliferation von Telemedizin-Plattformen, ermächtigt Nicht-Spezialisten, anspruchsvolle Verbandregime zu Hause aufrechtzuerhalten.

Häusliche Pflege wird voraussichtlich 6,57% CAGR posten und alle anderen Standorte übertreffen. Adoption hängt von vereinfachten "Peel-and-Seal"-Formaten, integrierten Wechselindikatoren und video-assistierten Anwendungsanleitungen ab. Langzeitpflegeeinrichtungen zeigen auch aufkommenden Appetit für feuchtigkeitsspeichernde Prophylaktika, die Druckgeschwürinzidenz reduzieren und mit regulatorischen Qualitätsmetriken übereinstimmen. Ambulante Wundkliniken, oft in Einzelhandelsapotheken eingebettet, bieten Komfort für Follow-up-Debridement und ermöglichen abonnementbasierte Verbandversorgungsprogramme. Insgesamt diffundiert Endnutzer-Diversifikation Kaufkraft und zwingt Hersteller, Verpackung, Bildungstools und Supply-Chain-Logistik an unterschiedliche Pflegeumgebungen innerhalb des Marktes für feuchte Wundauflagen anzupassen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geografieanalyse

Nordamerika bleibt das Epizentrum technologischer und Erstattungsevolution. Die Kostenträger-Mischung der Region - Medicare, kommerzielle Versicherer und die Veterans Health Administration - treibt kollektiv schnelle Diffusion klinisch bewiesener Produkte voran. Anbieter setzen zunehmend Remote-Monitoring-Kits ein, die Schaumstoffverbände mit Smartphone-verknüpften pH-Sensoren bündeln und ermöglichen Intervention am selben Tag, wenn Entzündung steigt. Grenzüberschreitende Lieferketten sind resilient aufgrund des Vereinigten-Staaten-Mexiko-Kanada-Abkommens, obwohl Hersteller Produktion lokalisieren, um Tarif- und Frachtvolatilität zu mildern.

Asien-Pazifiks Trajektorie spiegelt eine Konvergenz von Epidemiologie und Politik wider. Chinas Healthy China 2030-Plan stellt Mittel für chronische Krankheitsprävention bereit und leitet Investitionen in diabetische Fußkliniken, wo Hydrofaser-Verbände Debridement-Häufigkeit reduzieren. In Indien erstatten staatliche Krankenversicherungssysteme fortgeschrittene Verbände für einkommensschwache Patienten bei gliedmaßenrettender Chirurgie und stimulieren öffentliche Ausschreibungen. Japanische und südkoreanische Märkte fokussieren auf Druckverletzungsprävention in super-alternden Bevölkerungen und fördern Adoption silikonbasierter Schaumstoff-Prophylaktika, die während MRT-Scans intakt bleiben.

Europa zeigt nuanciertes Wachstum. Nordeuropäische Gesundheitssysteme betonen häusliche Versorgung und fördern hohe Aufnahme antimikrobieller Schaumstoffe mit zwölftägigen Trageprotokollen, die Krankenschwestern-Besuche minimieren. Südeuropas begrenzte öffentliche Budgets bevorzugen Kosten-Nutzen-Studien; jüngste NHS England Real-World-Daten zeigten 19% Reduktion wöchentlicher Verbandwechsel beim Wechsel von einfacher Gaze zu Hydrokolloid und sparten USD 1,7 Millionen jährlich. Osteuropäische Beitritt zu gemeinsamen Beschaffungsverfahren bringt Preisharmonisierung, intensiviert aber auch Wettbewerb von Asien-Pazifik-Lieferanten und setzt lokale Amtsinhaber unter Druck, sich durch Nachhaltigkeitszertifizierungen und recycelbare Verpackungen zu differenzieren.

Wettbewerbslandschaft

Der Markt für feuchte Wundauflagen unterstützt ein mittleres Konzentrationsprofil, charakterisiert durch diversifizierte Portfolios und regionsspezifische Stärken. Smith+Nephew, Mölnlycke, 3M (unter Spin-off Solventum), ConvaTec und Coloplast halten kollektiv geschätzte 60% des globalen Umsatzes und nutzen proprietäre Schaumstoffe, Hydrofasern und Silikonklebstoffe. F&E-Pipelines betonen Multifunktionalität; Beispiele umfassen Mölnlyckes Mepilex Border Flex Plus, das Flex-Technologie für Anpassungsfähigkeit und Safetac-Silikon für atraumatische Entfernung integriert, und ConvaTecs Aquacel Ag + Extra, das ionisches Silber mit Hydrofaser-Gelierung kombiniert.

Strategische Züge paaren häufig Akquisition mit Technologie-Kreuzbestäubung. Coloplasts 2024-Kauf von Kerecis injizierte Fischhauttransplantat-Know-how in sein Verbandportfolio und öffnete einen Einstieg in Biologika. 3Ms Solventum-Sparte pilotiert Kohlenstoff-Nanoröhren-eingebettete Sensoren, die Exsudat-Viskositätsdaten an Kliniker übertragen und zielt auf FDA-De-Novo-Genehmigung 2026. Unterdessen stärken regionale Akteure wie HARTMANN europäische Präsenz durch evidenzbasiertes Marketing.

Start-ups und akademische Spin-offs intensivieren Innovationsdruck. Das US-basierte Swift Medical bietet eine Computer-Vision-Plattform, die Wundgröße quantifiziert und Verbandtypen vorschlägt und partnert mit Schaumstoffherstellern für integrierte Pflegebündel. Singapurs WoundMaestro entwickelt enzymatische Hydrogele, die antimikrobielle Peptide als Reaktion auf pH-Verschiebungen freisetzen und zielt auf südostasiatische diabetische Bevölkerungen. Kollektiv veranlassen diese Neueinsteiger Amtsinhaber, digitale Integration, Nachhaltigkeitsinitiativen und klinische Validierung zu beschleunigen und ein dynamisches Wettbewerbsgleichgewicht im Markt für feuchte Wundauflagen aufrechtzuerhalten.

Branchenführer für feuchte Wundauflagen

-

Fleming Medical Ltd

-

Smith & Nephew plc

-

Essity AB

-

DermaRite Industries LLC

-

AMERX Health Care Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: TekniPlex Healthcare eröffnete eine 200.000-Quadratfuß-Sterilverpackungsanlage in Madison, Wisconsin, mit recycelbaren Abfallströmen für fortgeschrittene Wundpflegeproduktlinien.

- Januar 2025: Coloplast führte Biatain Silicone Fit landesweit ein, einen prophylaktischen Schaumstoff, der zur Druckverletzungsprävention sowie zur Behandlung exsudierender Wunden zugelassen ist.

- Juli 2023: Coloplast stimmte der Übernahme des isländischen Biologika-Unternehmens Kerecis zu und erweiterte den Zugang zu Fischtransplantat-Technologie für chronische Wunden.

- Juni 2023: Evoniks Tochtergesellschaft JeNaCell startete epicite balance, einen biosynthetischen Zellulosexverband, der an europäische Krankenhäuser und Gemeindezentren verteilt wird.

Globaler Berichtsumfang für den Markt für feuchte Wundauflagen

Feuchte Wundauflagen behandeln verschiedene Wunden, um eine feuchte Umgebung aufrechtzuerhalten und therapeutisch aktive Inhaltsstoffe freizusetzen, wo die Haut entfernt, geschnitten und perforiert ist. Diese Patches haben in den letzten Jahren Traktion gewonnen aufgrund ihrer bewiesenen Effizienz bei schneller Heilung, reduzierter Entzündung, Infektionsrisiko und Narbenbildung während der Entfernung. Diese Patches bestehen aus verschiedenen Materialien wie Schaumstoff, Alginat und Hydrokolloid, die Feuchtigkeit bewahren und Heilung verstärken.

Der Markt für feuchte Wundauflagen ist segmentiert nach Produkt, Anwendung, Endnutzer und Geografie. Nach Produkt ist der Markt segmentiert in Schaumstoff, Alginat, Hydrokolloid, Hydrogel und andere. Nach Anwendung ist der Markt segmentiert in Brandwunden, Druckgeschwüre, diabetische Geschwüre, chirurgische Wunden und andere. Nach Endnutzer ist der Markt segmentiert in Krankenhäuser, häusliche Pflege und andere. Nach Geografie ist der Markt segmentiert in Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika. Für jedes Segment wird die Marktgröße in Bezug auf Wert (USD) bereitgestellt.

| Schaumstoffverbände |

| Alginatverbände |

| Hydrokolloidverbände |

| Hydrogelverbände |

| Filmverbände |

| Kollagenverbände |

| Antimikrobielle/Silberverbände |

| Kontaktschichtverbände |

| Andere |

| Brandwunden |

| Druckgeschwüre |

| Diabetische Fußgeschwüre |

| Chirurgische / traumatische Wunden |

| Venöse Beingeschwüre |

| Andere Anwendungen |

| Krankenhäuser |

| Häusliche Pflegeeinrichtungen |

| Andere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkt | Schaumstoffverbände | |

| Alginatverbände | ||

| Hydrokolloidverbände | ||

| Hydrogelverbände | ||

| Filmverbände | ||

| Kollagenverbände | ||

| Antimikrobielle/Silberverbände | ||

| Kontaktschichtverbände | ||

| Andere | ||

| Nach Anwendung | Brandwunden | |

| Druckgeschwüre | ||

| Diabetische Fußgeschwüre | ||

| Chirurgische / traumatische Wunden | ||

| Venöse Beingeschwüre | ||

| Andere Anwendungen | ||

| Nach Endnutzer | Krankenhäuser | |

| Häusliche Pflegeeinrichtungen | ||

| Andere | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der Markt für feuchte Wundauflagen?

Die Marktgröße für feuchte Wundauflagen wird voraussichtlich 5,05 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 5,30% wachsen, um bis 2030 6,54 Milliarden USD zu erreichen.

Warum sind diabetische Fußgeschwüre eine hochwachsende Anwendung?

Steigende Diabetes-Prävalenz und leitliniengetriebener Fokus auf Gliedmaßenerhaltung treiben diabetische Fußgeschwürverbände mit 6,35% CAGR voran.

Wer sind die Hauptakteure im Markt für feuchte Wundauflagen?

Fleming Medical Ltd, Smith & Nephew plc, Essity AB, DermaRite Industries LLC und AMERX Health Care Corporation sind die wichtigsten Unternehmen, die im Markt für feuchte Wundauflagen tätig sind.

Welche ist die am schnellsten wachsende Region im Markt für feuchte Wundauflagen?

Asien-Pazifik führt das regionale Wachstum mit 6,89% CAGR an, angetrieben durch expandierende Gesundheitsinfrastruktur und zunehmende chronische Wundinzidenz.

Welche Region hat den größten Anteil im Markt für feuchte Wundauflagen?

Im Jahr 2025 macht Nordamerika den größten Marktanteil im Markt für feuchte Wundauflagen aus.

Welche Produktkategorie führt den Markt an?

Schaumstoffverbände halten den führenden 23,87% Anteil, bevorzugt für Vielseitigkeit und hohe Absorption.

Seite zuletzt aktualisiert am: