Millimeterwellen-Technologie Marktgröße und Anteil

Millimeterwellen-Technologie Marktanalyse von Mordor Intelligence

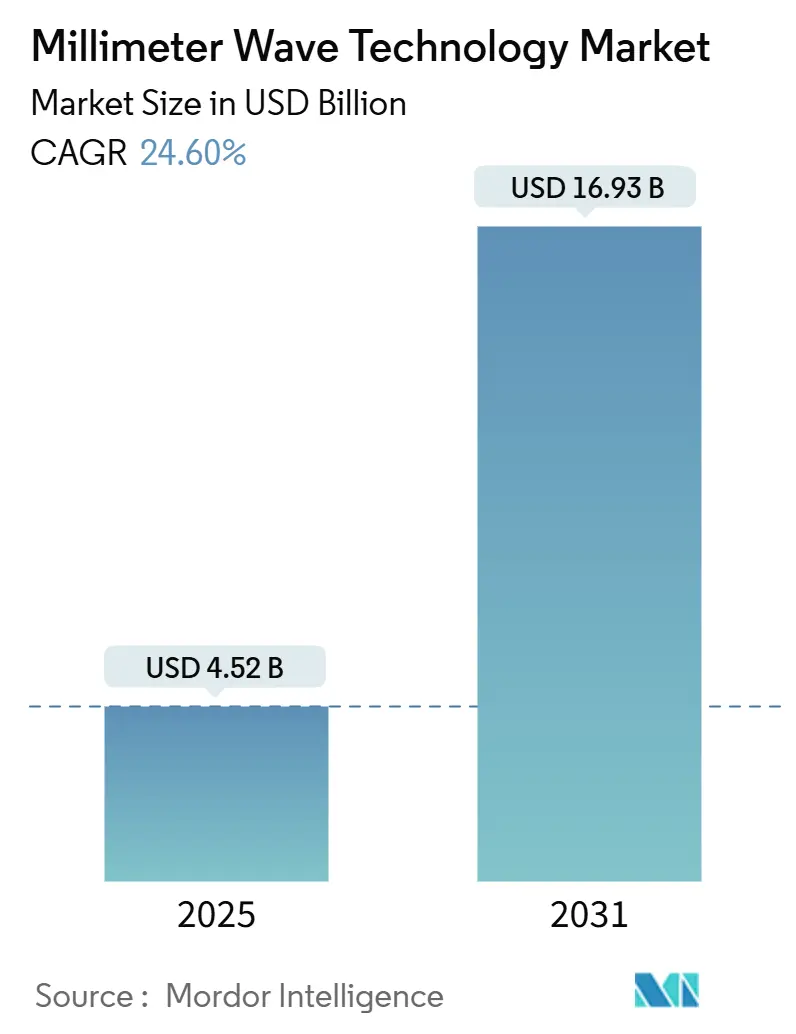

Die Millimeterwellen-Technologie Marktgröße wird auf USD 4,52 Milliarden in 2025 geschätzt und wird voraussichtlich USD 16,93 Milliarden bis 2031 erreichen, mit einer CAGR von 24,60% während des Prognosezeitraums (2025-2031).

Netzbetreiber wenden sich Frequenzen über 24 GHz für Kapazitätsentlastung zu, und Verteidigungsbehörden rüsten Radarsysteme auf 94 GHz für höhere Auflösung bei der Zielerkennung um. Die doppelte Nachfrage aus dichten 5G-Rollouts und frühen 6G-Versuchen erhält die Kapitalausgaben aufrecht, während fallende Gerätekosten die Adoption in der medizinischen Bildgebung, Industrieautomation und Automotive ADAS fördern. Asien-Pazifik beherrscht die größte regionale Position dank Multi-Millionen-Standort 5G-Deployments, während Nordamerika Innovation durch Spektrumliberalisierung und CHIPS-Act-unterstützte Halbleiterfinanzierung vorantreibt. Komponentenhersteller profitieren von patentgeschützten RF-Front-Ends, dennoch bringt die Lieferkettenexposition gegenüber Gallium-Nitrid-Wafern strategisches Risiko mit sich.

Wichtige Berichtsergebnisse

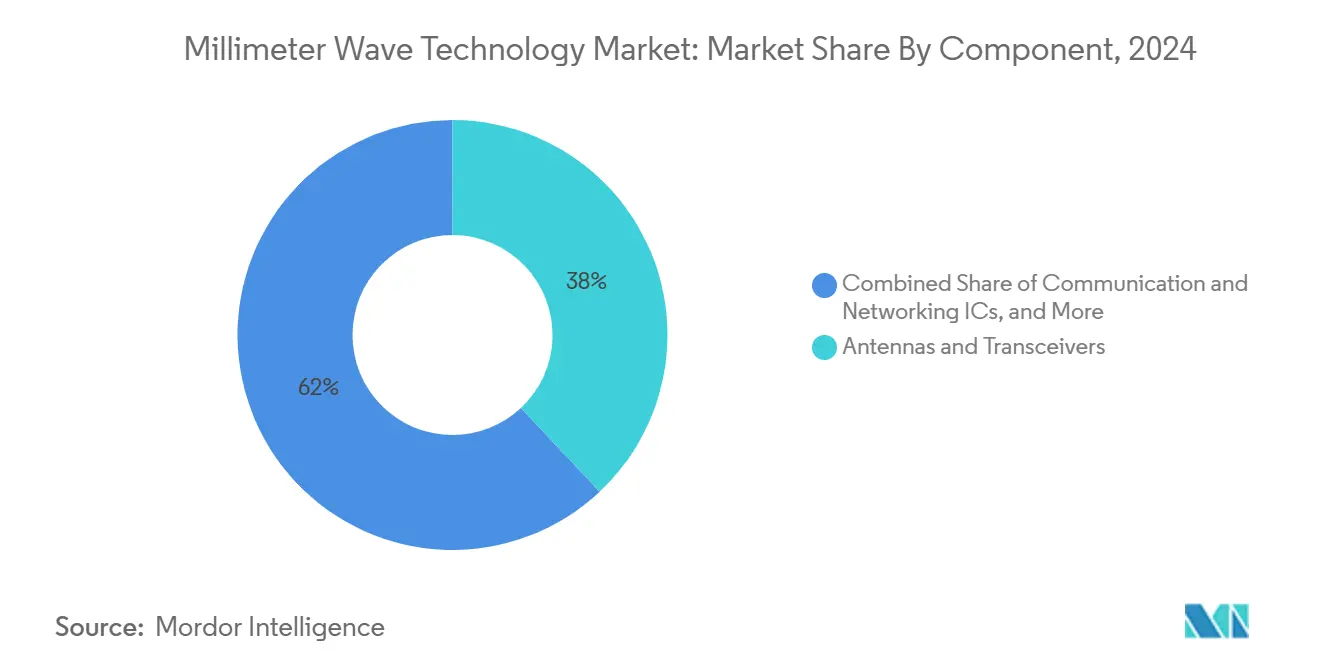

- Nach Komponente führten Antennen und Transceiver mit 38% Umsatzanteil in 2024; Bildgebungssensoren werden voraussichtlich mit einer 25,32% CAGR bis 2030 expandieren.

- Nach Lizenzmodell hielt das Vollständig/Teilweise Lizenzierte Segment 78% des Millimeterwellen-Technologie Marktanteils in 2024, während Unlizenzierte Bänder die höchste prognostizierte CAGR von 26,43% bis 2030 verzeichneten.

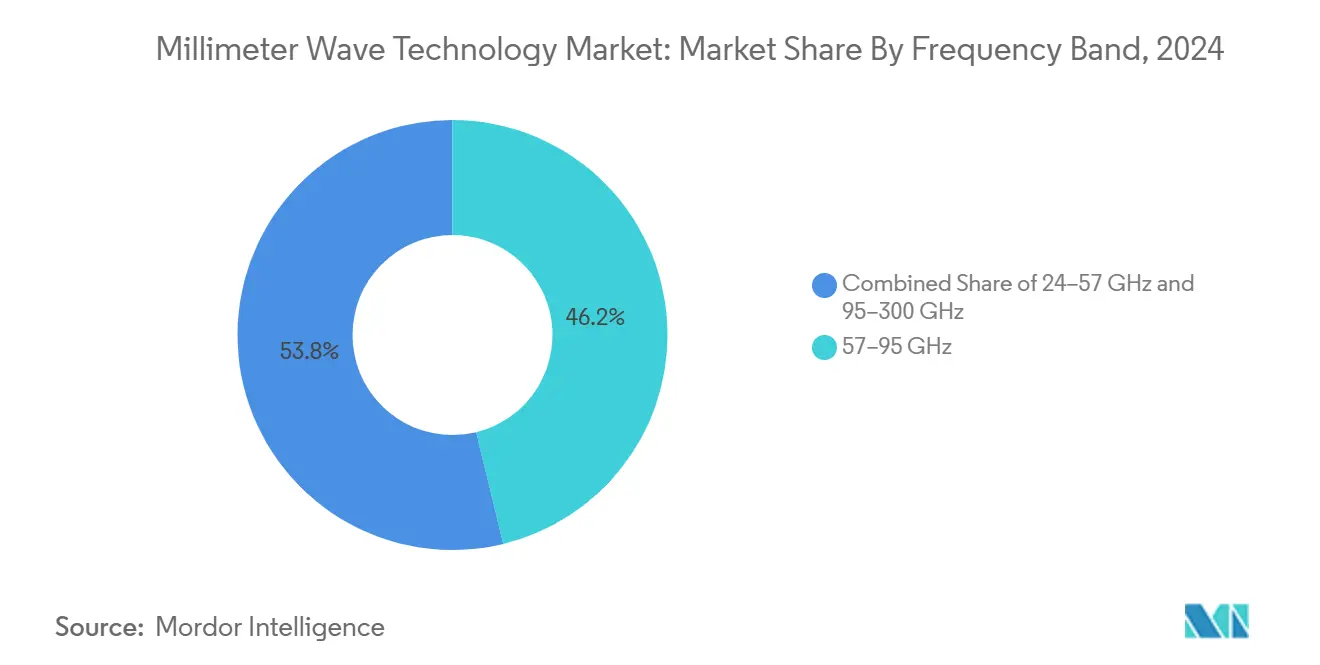

- Nach Frequenzband machte der 57-95 GHz Bereich 46,20% der Millimeterwellen-Technologie Marktgröße in 2024 aus, und das 95-300 GHz Band entwickelt sich mit einer 26,56% CAGR bis 2030.

- Nach Anwendung erfasste Telekom-Infrastruktur 54% der Millimeterwellen-Technologie Marktgröße in 2024; Automotive ADAS und V2X wachsen am schnellsten mit 27,11% CAGR bis 2030.

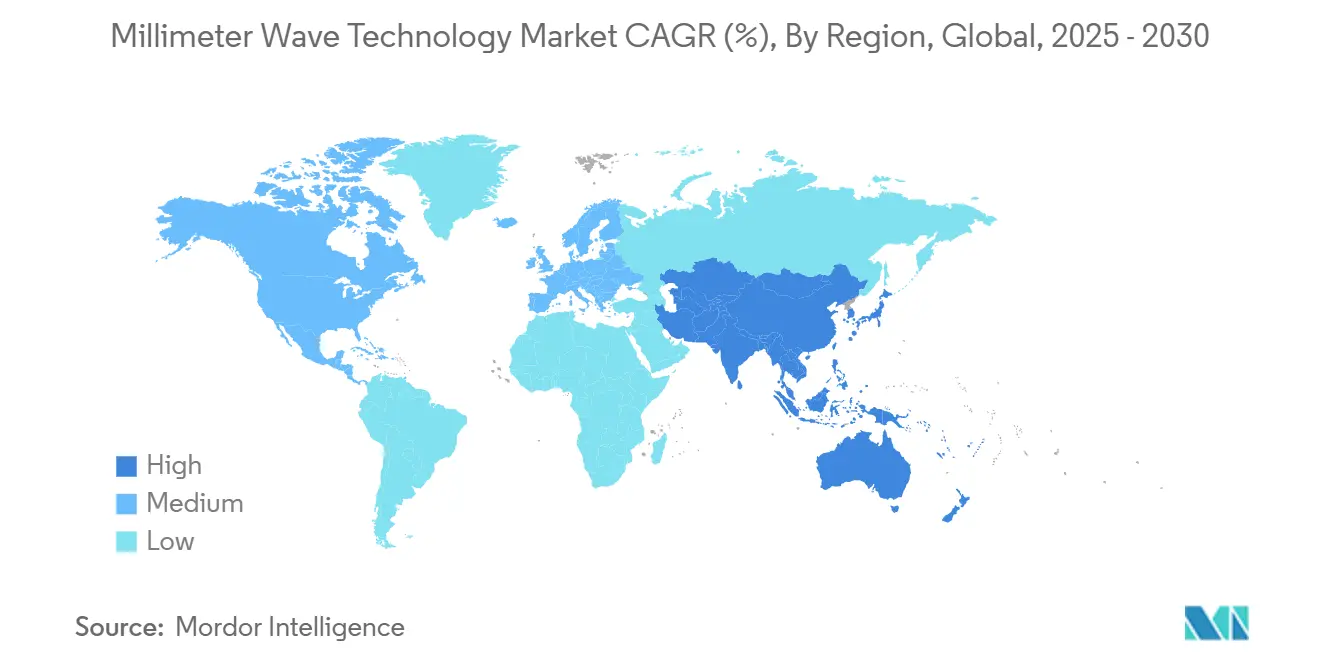

- Nach Geographie belegte Asien-Pazifik 42% des Millimeterwellen-Technologie Marktanteils in 2024 und steigt mit einer 28,02% CAGR bis 2030.

Globale Millimeterwellen-Technologie Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| 5G-Netzverdichtung und Small-Cell-Backhaul-Nachfrage | +6.20% | Global mit Konzentration in Asien-Pazifik und Nordamerika | Mittelfristig (2-4 Jahre) |

| Steigender mobiler und Fixed-Wireless-Datenverkehr in 24-100 GHz Bändern | +5.80% | Global, am stärksten in Asien-Pazifik und Europa | Kurzfristig (≤ 2 Jahre) |

| Spektrumliberalisierung und neue Auktionen über 40 GHz | +4.10% | Nordamerika und Europa, entstehend im Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Verteidigungsradar-Upgrades auf 94 GHz für niedriglatente Zielerkennung | +3.70% | Nordamerika und Europa, selektiv im Nahen Osten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

5G-Netzverdichtung und Small-Cell-Backhaul-Nachfrage

Betreiber entdecken schnell, dass Glasfaser unwirtschaftlich wird, wenn die Small-Cell-Dichte städtische Zonierungsgrenzen überschreitet, daher werden 60 GHz und E-Band Funkverbindungen adoptiert, um Standorte innerhalb von Wochen statt Monaten zu verbinden. Feldversuche in China, den Vereinigten Staaten und Indien liefern Multi-Gigabit-Durchsatz und bestätigen, dass Millimeterwellen-Backhaul teure Grabungsaktivitäten ersetzen kann. Ausrüstungshersteller integrieren nun software-definiertes Beam-Steering, um die Ausrichtungszeit zu reduzieren, während städtische Behörden Dachgenehmigungen straffen, um die Standortaktivierung zu beschleunigen. Kapitaleffizienz und Time-to-Market-Gewinne machen Wireless-Backhaul zu einem Eckpfeiler des Millimeterwellen-Technologie Marktes.

Steigender mobiler und Fixed-Wireless-Datenverkehr in 24-100 GHz Bändern

Fixed-Wireless-Kunden verbrauchen bis zu fünfmal so viele Daten wie mobile Teilnehmer, wodurch Betreiber gezwungen werden, zusammenhängende 28 GHz Blöcke an Residential Gateways zuzuweisen. Regulierungsbehörden reagieren durch Harmonisierung der 70/80/90 GHz Regeln, um breitere Kanäle zu ermöglichen, und Chipsatzhersteller haben Plattformen der zweiten Generation mit integrierter KI für Link-Optimierung angekündigt. Diese Fortschritte unterstützen ländliche Breitbandprogramme und stimulieren die Nachfrage im Millimeterwellen-Technologie Markt.

Spektrumliberalisierung und neue Auktionen über 40 GHz

Die FCC finalisiert Sharing-Frameworks für das 37 GHz Band, und Europa evaluiert ungepairte 42 GHz Zuteilungen für 5G-Advanced Anwendungsfälle. Lizenzinhaber betrachten zusammenhängende Blöcke über 95 GHz als zukünftige Assets für Terabit-pro-Sekunde-Verbindungen. Frühe Kapitalverpflichtungen von Satellit-zu-Zelle und Industriesensor-Herstellern intensivieren das Bietungsinteresse und untermauern langfristiges Wachstum für den Millimeterwellen-Technologie Markt.

Verteidigungsradar-Upgrades auf 94 GHz

Beschaffungsbudgets reservieren USD 647 Millionen für SPY-6 Radarlieferungen und USD 213 Millionen für verbesserte Sentinel-Systeme, die 94 GHz für niedriglatente Erkennung nutzen[2]Theresa Hitchens, "Navy Adds USD 647 Million to Raytheon SPY-6 Contract," govconwire.com. Gemeinsame F&E zwischen Verteidigungskonzernen und kommerziellen Fabs verkürzt Designzyklen und ermöglicht Dual-Use-Chips, die sowohl für militärische als auch zivile mmWave-Anwendungen geeignet sind. Die Konvergenz senkt Stückkosten und erhält Volumenwachstum aufrecht.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| RF-Front-End-Wärmemanagement begrenzt über 100 GHz | -3.40% | Global, akut in Hochtemperaturumgebungen | Mittelfristig (2-4 Jahre) |

| Hochkosten-Phased-Array-Kalibrierung in Volumenproduktion | -2.80% | Global, höhere Auswirkung in kostensensitiven Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

RF-Front-End-Wärmemanagement begrenzt über 100 GHz

Wärmekonzentration steigt überproportional mit steigender Frequenz und drückt Gallium-Nitrid-Bauelemente an Sperrschichttemperaturen, die die Zuverlässigkeit verschlechtern. Erweiterte Verpackung mit Diamantsubstraten und Mikrofluidik-Kühlung wird evaluiert, dennoch erhöhen diese Ansätze Materialkosten und verlängern Qualifikationszyklen. Bis skalierbare thermische Lösungen entstehen, werden sich kurzfristige Deployments unter 100 GHz clustern und das Wachstum des Millimeterwellen-Technologie Marktes in oberen Bändern dämpfen.

Hochkosten-Phased-Array-Kalibrierung in Volumenproduktion

Aktuelle automatisierte Testausrüstung kann Tausende von Antennenelementen pro Modul nicht effizient charakterisieren, wodurch sich End-of-Line-Kosten in Verbrauchergeräten verdoppeln. Start-ups entwickeln selbstkalibrierendes Beamforming und Over-the-Air-Testtechniken, aber der kommerzielle Roll-out bleibt zwei Jahre entfernt[4]Sivers Semiconductors, "FR3 Beamformer Wins CHIPS Grant," sivers-semiconductors.com. Diese Kostenhürde begrenzt die tiefe Penetration von Millimeterwellen-Hardware in mittelpreisige Handsets und IoT-Sensoren.

Segmentanalyse

Nach Komponente: Bildgebungssensoren eröffnen neue klinische Grenzen

Bildgebungssensoren liefern die schnellste 25,32% CAGR bis 2030, da Terahertz-Bildgebung labelfreie Gewebediagnose in Onkologie und Brandbeurteilung ermöglicht. Im Gegensatz dazu bewahren Antennen und Transceiver den größten 38% Anteil in 2024 durch Bereitstellung von Funk-Front-Ends für mobile Basisstationen. Die Millimeterwellen-Technologie Marktgröße für Bildgebungssensoren wird voraussichtlich USD 3 Milliarden bis 2030 überschreiten, da Krankenhäuser nicht-ionisierende Diagnosewerkzeuge adoptieren. Komplementäres Wachstum in Kommunikations- und Netzwerk-ICs entsteht durch verdichtete Makrozell-Deployments, während Interface- und Steuerungs-ICs den Trend zur Radar-on-Chip-Integration reiten.

F&E-Durchbrüche wie NTTs 280 Gbps Signalerzeugung bei 300 GHz verbessern Link-Budgets und stimulieren Nachfrage nach frequenzagilen Synthesizern[3]NTT R&D, "280 Gbps Wireless Transmission at 300 GHz," group.ntt. Währenddessen gewinnen Andere Komponenten, hauptsächlich erweiterte Substrate und thermische Interface-Materialien, Sichtbarkeit, da Integratoren höhere Leistungsdichte suchen. Das Ergebnis ist ein sich verbreiternder Komponenten-Stack, der den Millimeterwellen-Technologie Markt verankert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Lizenzmodell: Unlizenzierte Bänder senken Eintrittsbarrieren

Vollständig oder Teilweise Lizenziertes Spektrum lieferte 78% des 2024 Umsatzes und spiegelt die Prämie wider, die mit störungsfreien Operationen in Telekom-Makrozellen und Verteidigungsnetzwerken verbunden ist. Jedoch entwickeln sich unlizenzierte Zuteilungen über 95 GHz mit 26,43% CAGR, da Regulatoren industrielle Präsenzerkennungsregeln schaffen, die minimalen Papierkram erfordern. KMUs nutzen das vereinfachte Regime, um Fabrikhallen-Radar für Robotik und Qualitätskontrolle zu deployen und fügen frische Umsatzströme zum Millimeterwellen-Technologie Markt hinzu.

Hersteller führen nun Dual-Mode-Chipsätze ein, die regulatorische Umgebungen automatisch erkennen und EIRP-Einstellungen in Echtzeit anpassen, wodurch eine wichtige Adoptionsbarriere entfernt wird. Lizenziertes Spektrum wird für missionskritische Verbindungen kritisch bleiben, dennoch verbreitert der unlizenzierte Aufschwung die gesamte adressierbare Basis.

Nach Frequenzband: Sub-Terahertz-Momentum baut sich auf

Das 57-95 GHz Band hielt 46,20% der Millimeterwellen-Technologie Marktgröße in 2024, unterstützt durch 60 GHz Indoor-WiGig und 77 GHz Automotive-Radar. Die Aufmerksamkeit verschiebt sich zum 95-300 GHz Bereich, der voraussichtlich mit 26,56% CAGR expandiert, da 6G-Versuche und Bildgebungsradar immer breitere Bandbreiten fordern. Demonstrationen bei 300 GHz erreichen 280 Gbps über Laborentfernungen und validieren die Physik für zukünftige Terabit-Verbindungen.

Komponentenhersteller fokussieren auf wellenleiterfreie Verpackung, um Einfügungsverluste zu reduzieren und Montage zu erleichtern, während Testausrüstungshersteller in Sub-THz-Vektornetzwerkanalysatoren investieren. Diese Innovationen stärken das Fundament des Millimeterwellen-Technologie Marktes und beschleunigen Ökosystem-Bereitschaft für kommerzielle Sub-Terahertz-Rollouts.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Automotive ADAS wechselt zu Bildgebungsradar

Telekom-Infrastruktur behielt einen 54% Anteil in 2024, da Carrier rasten, um 5G-Kapazitätsziele zu erreichen, dennoch entwickelt sich Automotive ADAS mit 27,11% CAGR auf das Versprechen von 4D-Bildgebungsradar, das Legacy-24 GHz-Sensoren in Auflösung und Reichweite übertrifft. Fahrzeugplattformen spezifizieren nun 76-81 GHz Eckradare für Totwinkel-Erkennung und 90 GHz vorausschauende Einheiten für adaptive Geschwindigkeitsregelung.

Fixed-Wireless Access gewinnt Zugkraft in Vorstadtgebieten, wo Glasfaser kostenhemmend bleibt, und Fabrikautomation fügt Nachfrage nach Präzisionspräsenzerkennung bei 122 GHz hinzu. Medizinische und biowissenschaftliche Bildgebung profitiert von labelfreier Diagnostik, während Luft- und Raumfahrt- und Verteidigungskommunikation stetige Investitionszyklen aufrechterhalten. Kollektiv verstärken diese diversifizierten Anwendungsfälle die langfristige Wachstumsgeschichte des Millimeterwellen-Technologie Marktes.

Geographieanalyse

Asien-Pazifik beherrscht 42% des 2024 Umsatzes und wird voraussichtlich mit 28,02% CAGR bis 2030 wachsen, angetrieben von Chinas 4,4 Millionen 5G-Basisstationen und Indiens rascher FWA-Penetration[1]Phil Harvey, "India's FWA Ambitions," lightreading.com. Regionale Regierungen weisen öffentliche Mittel für 5G-Advanced-Forschung zu, und Auftragshersteller investieren in Gallium-Nitrid-Waferlinien zur Lokalisierung der Versorgung. Japans privates 5G-Modell zeigt langsamere mmWave-Aufnahme aufgrund von Standortakquisitionskomplexität, aber Unternehmenscampusse pilotieren 60 GHz Indoor-Netzwerke für AR-Training.

Nordamerika richtet Spektrumpolitik mit industrieller Innovation aus, gibt 37 GHz und 70/80/90 GHz Bänder frei und lenkt CHIPS-Act-Anreize zu heimischen Fabs. Verteidigungsradar-Upgrades und Fixed-Wireless-Deployments untermauern eine belastbare Kundenbasis, und Partnerschaften wie Nokia-T-Mobile sichern mehrjährige Ausrüstungspipelines. Kanada adoptiert mmWave für ländliche Breitband-Pilotprojekte und erweitert den Millimeterwellen-Technologie Markt weiter.

Europa positioniert sich als Technologielabor. Deutschland unterstützt 6G-Testbeds und Mikroelektronik-Cluster, und Regulatoren entwerfen 42 GHz Auktionsbedingungen, die Fertigungsinnovation priorisieren. Automotive-Radar-Nachfrage von deutschen OEMs treibt Zusammenarbeit mit Spezialist-Chipherstellern, während das UK 60 GHz Transport-Infrastruktur-Verbindungen erkundet. Der Nahe Osten investiert in Smart-City-Proof-of-Concepts, Südafrika pilotiert 28 GHz FWA, und Brasilien führt gezielte Steuervergünstigungen für mmWave-CPE-Montage ein. Obwohl Umsatzbeiträge aus diesen entstehenden Märkten einstellig bleiben, übertreffen Wachstumsraten reife Regionen und fügen Dynamik zum Millimeterwellen-Technologie Markt hinzu.

Wettbewerbslandschaft

Die Marktkonzentration bleibt moderat, da kein einzelnes Unternehmen ein Drittel der globalen Lieferungen überschreitet. Horizontale Plattformanbieter Qualcomm, Nokia und Ericsson nutzen breite Patentportfolios, um Chipsätze und RAN-Software über mehrere Vertikale zu liefern. Vertikale Spezialisten wie Arbe Robotics und Aeva differenzieren sich durch anwendungsspezifische Algorithmen, die in Radar-SoCs eingebettet sind, und sichern sich Design-Wins in chinesischen und europäischen Automobilprogrammen.

Akquisitionsaktivität intensiviert sich: Qorvo kaufte Anokiwave für USD 31 Millionen, um Beamforming-IP zu sichern, während Keysight USD 1,46 Milliarden für Spirent verpflichtete, um Testautomation in Sub-THz-Domänen zu stärken. Foundries erweitern Gallium-Nitrid-Kapazitäten nach Polymatechs USD 130 Millionen Investment in Indien, aber Waferverfügbarkeit bleibt ein Engpass. Software-definierte Radios und KI-basierte Kanalschätzung sind entstehende Schlachtfelder, wo Hardware-Incumbents Konkurrenz von Cloud-nativen Einsteigern gegenüberstehen. Das Wettbewerbsnarrativ konzentriert sich auf Time-to-Market, thermische Effizienz und Software-Differenzierung alle entscheidend für Erfolg im Millimeterwellen-Technologie Markt.

Millimeterwellen-Technologie Industrieführer

BridgeWave Communications (REMEC)

Ducommun Incorporated

Millimeter Wave Products Inc.

Intel Corporation

Siklu Communication (Ceragon)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: NTT erreichte 280 Gbps Signalerzeugung im 300 GHz Band und brachte Sub-Terahertz-Kommunikationen voran.

- Juni 2025: Raytheon sicherte sich USD 647 Millionen SPY-6 Radarproduktionsvertrag mit mmWave-Arrays.

- Mai 2025: Qualcomm und e& partnerten für KI-gestützte 5G-Edge-Lösungen in den VAE mit mmWave-Spektrum.

- April 2025: Nokia gewann strategischen 5G-RAN-Deal mit T-Mobile US zur Erweiterung der landesweiten mmWave-Abdeckung.

Globaler Millimeterwellen-Technologie Marktbericht Umfang

Der Millimeterwellen-Technologie Markt wird basierend auf den Umsätzen definiert, die aus den verschiedenen mmWave-Technologiekomponenten generiert werden, die in verschiedenen Endbenutzeranwendungen verwendet werden. Die Analyse basiert auf den Markteinblicken, die durch Sekundärforschung und die Primaries erfasst wurden. Der Markt deckt auch die wichtigsten Faktoren ab, die das Wachstum des Marktes in Form von Treibern und Hemmnissen beeinflussen. Der Umfang der Studie basiert auf dem Typ der Komponente (Antennen und Transceiver, Kommunikation und Vernetzung, Interface, Frequenz und verwandte Komponenten, Bildgebung und andere Komponenten) und dem Lizenzmodell (vollständig/teilweise lizenziert und unlizenziert).

Der Millimeterwellen-Technologie Markt ist segmentiert nach Komponententyp (Antennen & Transceiver, Kommunikations- & Netzwerkkomponenten, Interface, Frequenz & verwandte Komponenten, Bildgebung und andere Komponenten), Lizenzmodell (vollständig/teilweise lizenziert und unlizenziert) und Geographie (Nordamerika [Vereinigte Staaten, Kanada], Europa [Vereinigtes Königreich, Deutschland, Frankreich, Rest von Europa], Asien-Pazifik [China, Japan, Indien, Südkorea, Rest von Asien-Pazifik], Naher Osten und Afrika, Lateinamerika). Die Marktgrößen und Prognosen werden in Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Antennen und Transceiver |

| Kommunikations- und Netzwerk-ICs |

| Interface- und Steuerungs-ICs |

| Frequenzerzeugung und Filter |

| Bildgebungssensoren |

| Andere Komponenten |

| Vollständig/Teilweise Lizenziert |

| Unlizenziert |

| 24-57 GHz |

| 57-95 GHz |

| 95-300 GHz |

| Telekom-Infrastruktur (RAN und Backhaul) |

| Mobile und Verbrauchergeräte |

| Fixed Wireless Access (FWA) |

| Radar und Sicherheitsbildgebung |

| Automotive ADAS und V2X |

| Industrieautomation und IIoT |

| Medizinische und Biowissenschaftliche Bildgebung |

| Luft- und Raumfahrt- und Verteidigungskommunikation |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Nigeria | |

| Südafrika | ||

| Rest von Afrika | ||

| Nach Komponente | Antennen und Transceiver | ||

| Kommunikations- und Netzwerk-ICs | |||

| Interface- und Steuerungs-ICs | |||

| Frequenzerzeugung und Filter | |||

| Bildgebungssensoren | |||

| Andere Komponenten | |||

| Nach Lizenzmodell | Vollständig/Teilweise Lizenziert | ||

| Unlizenziert | |||

| Nach Frequenzband | 24-57 GHz | ||

| 57-95 GHz | |||

| 95-300 GHz | |||

| Nach Anwendung | Telekom-Infrastruktur (RAN und Backhaul) | ||

| Mobile und Verbrauchergeräte | |||

| Fixed Wireless Access (FWA) | |||

| Radar und Sicherheitsbildgebung | |||

| Automotive ADAS und V2X | |||

| Industrieautomation und IIoT | |||

| Medizinische und Biowissenschaftliche Bildgebung | |||

| Luft- und Raumfahrt- und Verteidigungskommunikation | |||

| Andere Anwendungen | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

Schlüsselfragen beantwortet im Bericht

Wie groß ist der aktuelle Millimeterwellen-Technologie Markt und wie schnell wächst er?

Der Markt steht bei USD 4,52 Milliarden in 2025 und wird voraussichtlich USD 16,93 Milliarden bis 2030 erreichen, was eine 24,60% CAGR widerspiegelt.

Welche Region führt den Millimeterwellen-Technologie Markt an?

Asien-Pazifik hält 42% Umsatzanteil in 2024 und expandiert mit einer 28,02% CAGR bis 2030, überholt jede andere Region.

Welches Anwendungssegment wird am schnellsten wachsen?

Automotive ADAS und V2X verzeichnet die höchste 27,11% CAGR bis 2030 aufgrund der Nachfrage nach hochauflösendem Bildgebungsradar.

Welches Frequenzband bietet den größten kurzfristigen Umsatz, und welches ist für das schnellste Wachstum vorgesehen?

Das 57-95 GHz Band erfasst 46,20% des 2024 Umsatzes, während der 95-300 GHz Bereich voraussichtlich mit einer 26,56% CAGR expandiert.

Warum gewinnen unlizenzierte Bänder in diesem Markt an Zugkraft?

Neue 95 GHz-plus Zuteilungen und vereinfachte Regeln für industrielle Sensorik senken Eintrittsbarrieren und treiben eine 26,43% CAGR für unlizenzierte Deployments.

Welche primäre Herausforderung könnte die Adoption über 100 GHz begrenzen?

RF-Front-End-Wärmemanagement bleibt das hauptsächliche technische Hemmnis und übt eine negative 3,4% Auswirkung auf die Prognose-CAGR aus.

Seite zuletzt aktualisiert am: