Marktgröße und Marktanteil für militärische elektro-optische und Infrarotsysteme

Marktanalyse für militärische elektro-optische und Infrarotsysteme von Mordor Intelligence

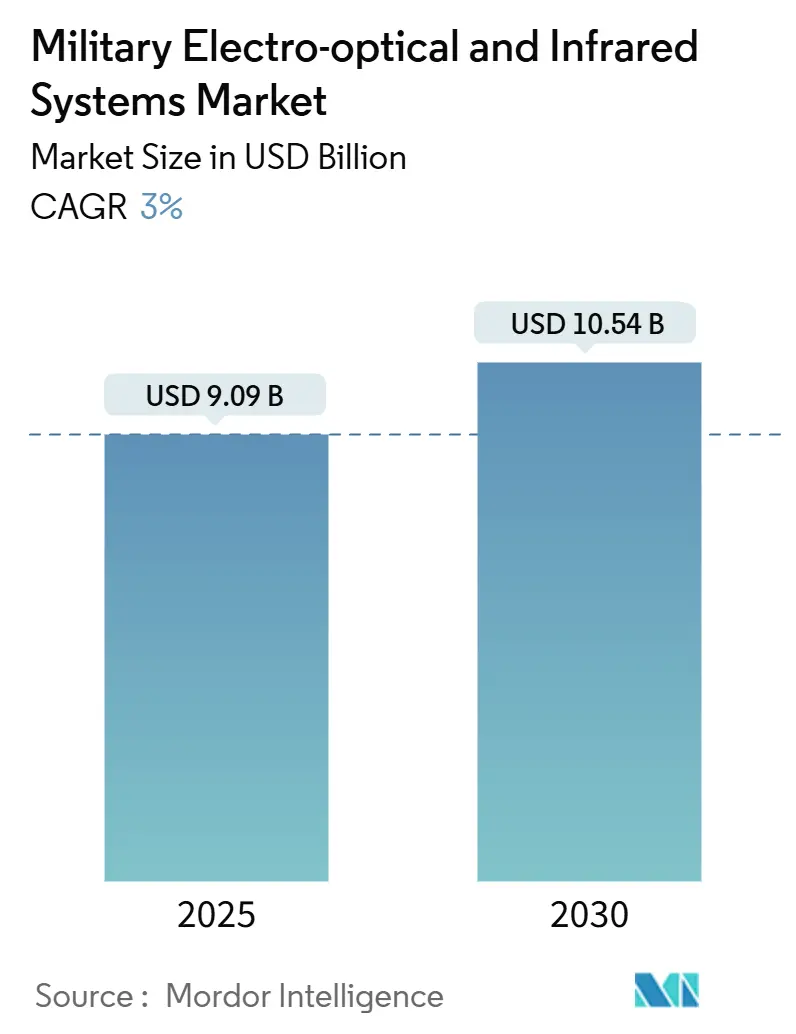

Die Marktgröße für militärische elektro-optische und Infrarot(EO/IR)-Systeme erreichte USD 9,09 Milliarden in 2025 und wird voraussichtlich auf USD 10,54 Milliarden bis 2030 expandieren, was eine CAGR von 3,00 % widerspiegelt. Stabiles Top-Line-Wachstum resultiert aus anhaltenden geopolitischen Spannungen, NATO-Wiederaufrüstung und Streitkräftemodernisierung im Indo-Pazifik, die alle Beschaffungspipelines für Sensoren, Optik, Prozessoren und integrierte Nutzlasten aktiv halten. Erhöhte Verteidigungsausgaben - USD 2,7 Billionen in 2024 - treiben weiterhin die Nachfrage nach fortschrittlichen Langstrecken-Zielsystemen, Drohnenabwehr- und mastmontierten Marinetechnologien, während schrittweise Verbesserungen bei Größe, Gewicht und Leistung (SWaP) die Adoption in vom Soldaten tragbarer Ausrüstung erweitern. Der Wettbewerb bleibt moderat, da etablierte Hauptunternehmen ihre Marktanteile durch F&E und Langzeitverträge verteidigen. Dennoch erobern Start-ups, die künstliche Intelligenz (KI) und Quantensensorik einsetzen, Nischenprogramme und drängen die Industrie in Richtung softwaredefinierter Fähigkeiten. Regional treiben die Vereinigten Staaten, China, Japan und wichtige europäische Mitglieder die Ausgabendynamik an, wodurch Nordamerika die Führung behält, während Asien-Pazifik das höchste Wachstum verzeichnet.

Wichtige Erkenntnisse aus dem Bericht

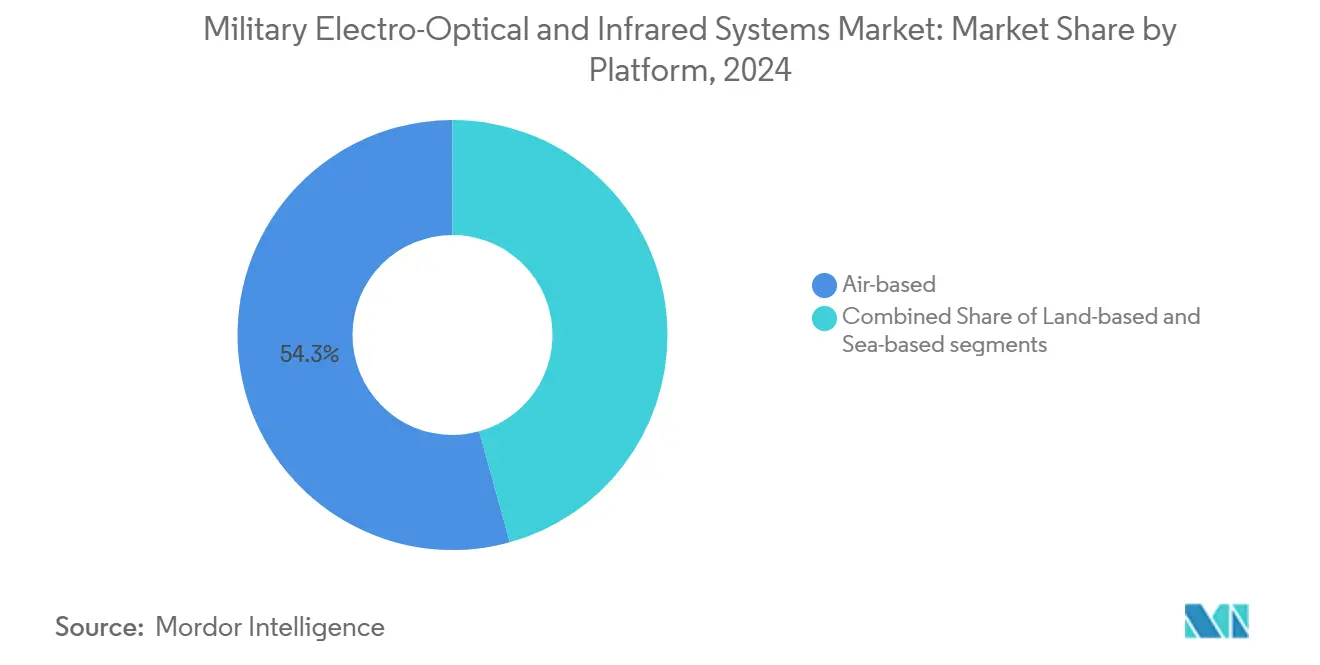

- Nach Plattform hielten luftgestützte Systeme 54,30 % des Marktanteils für militärische EO/IR-Systeme in 2024, während landgestützte Plattformen eine CAGR von 5,49 % bis 2030 verzeichnen werden.

- Nach Komponente befehligten Sensoren 32,76 % des Umsatzes in 2024; Prozessoren werden voraussichtlich mit einer CAGR von 3,11 % bis 2030 expandieren.

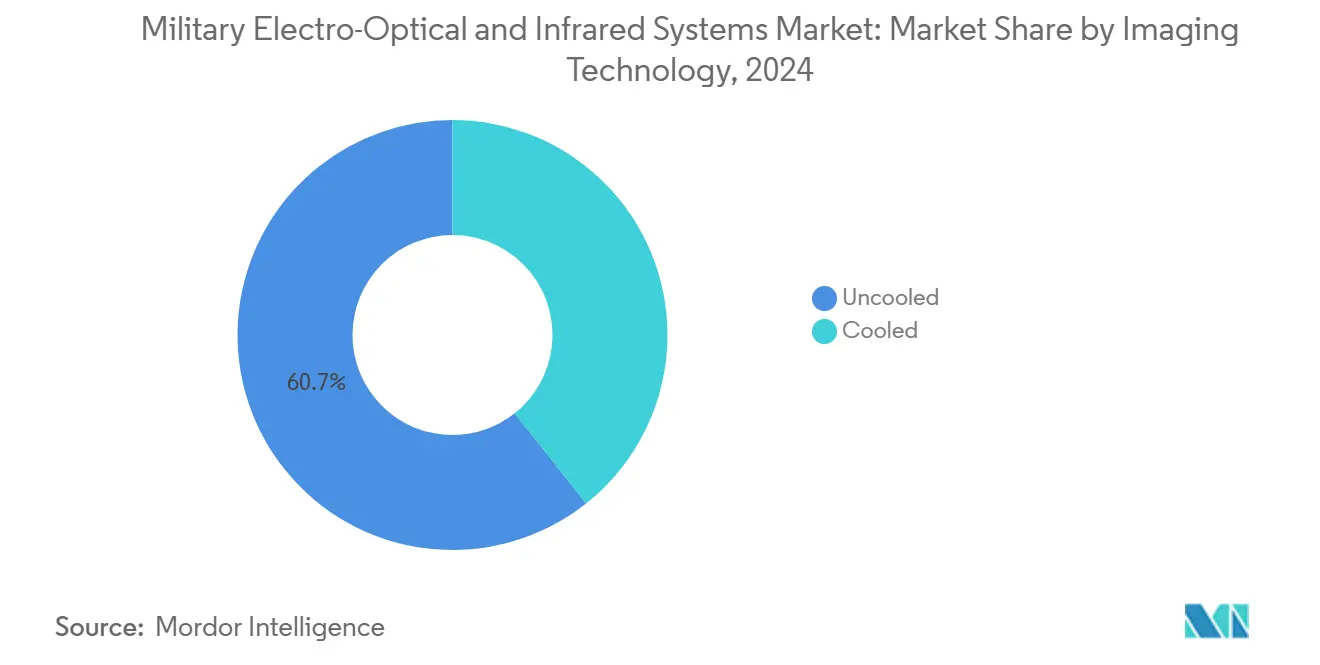

- Nach Bildgebungstechnologie behielten ungekühlte Arrays 60,67 % Umsatzanteil in 2024, während gekühlte Arrays voraussichtlich mit 5,18 % CAGR steigen werden.

- Nach Endnutzer erfasste das Heersegment 41,98 % in 2024; Marineprogramme zeigen die schnellste CAGR von 4,26 % bis 2030.

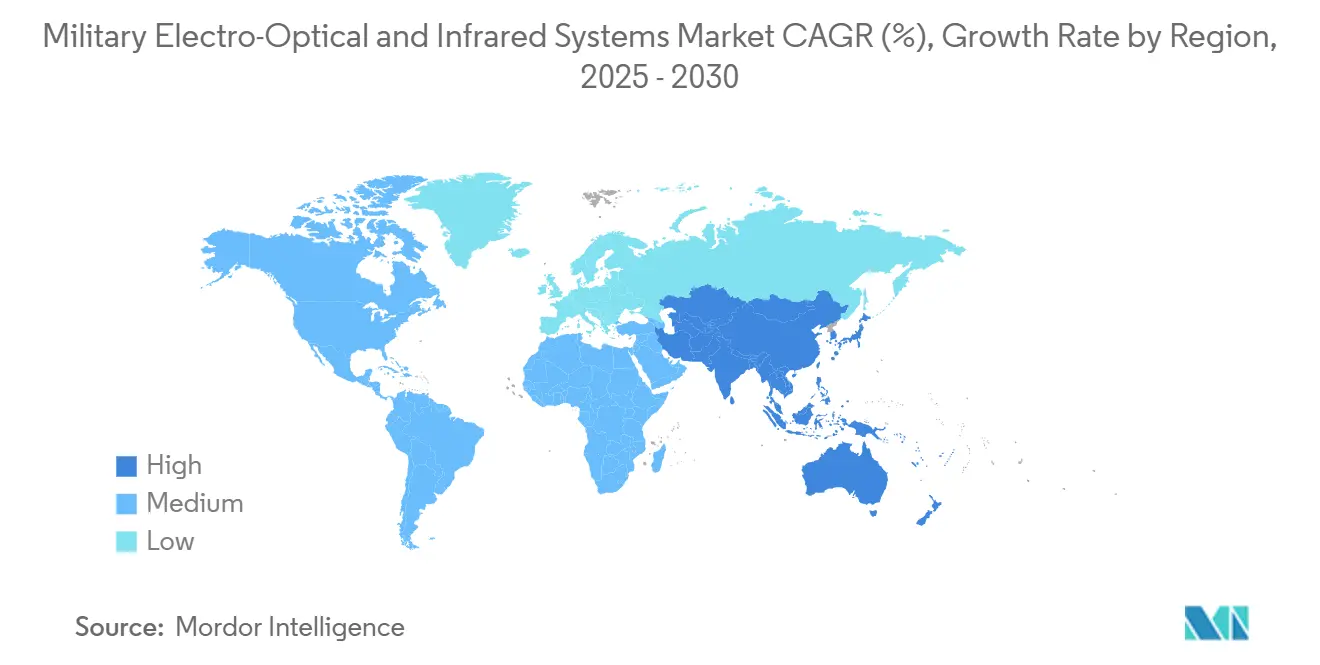

- Nach Geographie trug Nordamerika 30,49 % in 2024 bei, dennoch rückt Asien-Pazifik mit einer CAGR von 3,93 % aufgrund der Indo-Pazifik-Marine- und Heimatsicherheitsanforderungen vor.

Globale Markttrends und Einblicke für militärische elektro-optische und Infrarotsysteme

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Langstrecken-Zielfähigkeiten angetrieben durch strategische Rivalitäten | +0.8% | Global, konzentriert im Indo-Pazifik und Osteuropa | Mittelfristig (2-4 Jahre) |

| Verbreitung kostengünstiger UAS treibt Bedarf an Drohnenabwehr-EO/IR-Nutzlasten | +0.6% | Global, besonders Naher Osten und Osteuropa | Kurzfristig (≤ 2 Jahre) |

| Fortschritte in SWaP-optimierter Sensorminiaturisierung erweitern vom Soldaten tragbare EO/IR-Fähigkeiten | +0.5% | Nordamerika, Europa, Asien-Pazifik Kernmärkte | Mittelfristig (2-4 Jahre) |

| Adoption KI-fähiger ISR-Verarbeitung für Echtzeit-Zielerkennung | +0.4% | Global, angeführt von technologisch fortgeschrittenen Streitkräften | Langfristig (≥ 4 Jahre) |

| Marinemodernisierungsbemühungen im Indo-Pazifik treiben Nachfrage nach mastmontierten EO/IR-Sensoren | +0.3% | Asien-Pazifik, mit Übergriff auf verbündete Nationen | Mittelfristig (2-4 Jahre) |

| Neuausrichtung der Verteidigungsbudgets hin zu Multi-Domain-Operationen unterstützt integrierte EO/IR-Investitionen | +0.2% | NATO-Länder, Japan, Südkorea | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Langstrecken-Zielfähigkeiten angetrieben durch strategische Rivalitäten

Strategischer Wettbewerb zwingt Streitkräfte dazu, Bedrohungen jenseits der Sichtweite zu erkennen, zu verfolgen und anzugreifen. Chinas Radarprogramm beansprucht ballistische Raketenerkennung bei 4.500 km, was entsprechende westliche Sensor-Upgrades anregt. Die US Army vergab an Raytheon USD 117,5 Millionen für 3GEN FLIR-Sensoren, die hochauflösende Dual-Band-Arrays mit Schlechtwetter-Performance paaren. Frankreich und das Vereinigte Königreich reservieren nun Deep-Strike- und Langstrecken-ISR-Mittel, während Japans USD 59 Milliarden FY 2025-Budget USD 323,2 Milliarden für orbitale Bedrohungsverfolgungs-Konstellationen widmet. Boeings IRST Block II am F/A-18E/F ermöglicht passive Zielzuweisung ohne Radiofrequenz-Emissionen, eine entscheidende Taktik innerhalb umkämpfter elektromagnetischer Spektren. Emergente Raketen jenseits der Sichtweite mit AESA-Suchköpfen erhöhen die Anforderungen an präzise EO/IR-Feuerleitkontrolle und zwingen zu anhaltenden Investitionen.

Verbreitung kostengünstiger UAS treibt Bedarf an Drohnenabwehr-EO/IR-Nutzlasten

Billige Drohnen bevölkern nun jede Schlachtfeldebene und zwingen zu schneller Drohnenabwehr-Adoption. Teledyne FLIRs Cerberus XL vereint Radar, EO/IR und Effektoren in einem mobilen Mast zum Schutz vorgeschobener Basen. Ophirs kontinuierliche Zoom-IR-Linsen verkürzen die Vernichtungskette durch schärfere Drohnen-ID bei erweiterten Reichweiten. Die US Navy warnt, dass \"Hellscape\"Schwärme von Einweg-Angriffsdrohnen Indo-Pazifik-Brennpunkte sättigen werden, was die Nachfrage nach integrierten EO/IR-Abfangjägern anheizt.[1]Xavier Vavasseur, \"US Navy grapples with 'Hellscape' drone threat,\"navalnews.com Electro Optic Systems betont gerichtete Energiepräzision zur Schwarm-Neutralisierung und unterstreicht, wie Strahlkontrolle und Wärmesensoren konvergieren. Surface Optics Corporations SBIR-Zuschlag zur Verfolgung von Hyperschall-Gleitfahrzeugen zeigt, dass Luftabwehr-Anwendungen über einfache Quadcopter hinausgehen.

Fortschritte in SWaP-optimierter Sensorminiaturisierung erweitern vom Soldaten tragbare EO/IR-Fähigkeiten

Durchbrüche in der Materialwissenschaft schrumpfen gekühlte und ungekühlte Imager auf Taschenformat. Forscher fertigten IR-Filter dünner als Frischhaltefolie, die schwere Kryokühler überflüssig machen, aber dennoch feine Details auflösen. Safrans HRTV-Serie wiegt 4,4 lb, beherbergt aber gekühlte Wärmebildkanäle, Farbtag- und Schwachlichtkanäle für Gruppenführer auf Fußpatrouille. Die US Army verpflichtete sich zu USD 275 Millionen für Safrans LTLM II-Ferngläser, die Direktsichtglas, einen ungekühlten Wärmebildverstärker und einen augensicheren Laserentfernungsmesser zu einem niedrigeren Preis als Legacy-Kits verpacken. Curtiss-Wright berechnet, dass USD 30.000-60.000 pro Pfund gespart werden, indem Computing und Speicher in miniaturisierte Missionsprozessoren für Gruppe 3-5 UAS verlagert werden. L3Harris' ENVG-B verschmilzt Weißphosphor-Nachtsicht und Wärmebildüberlagerungen und leitet digitale Zielbilder direkt auf das Helmvisier, um die abgesessene Tödlichkeit zu steigern.

Adoption KI-fähiger ISR-Verarbeitung für Echtzeit-Zielerkennung

Digital native Streitkräfte betrachten nun Datenauswertung als genauso kritisch wie reine Sensorik. Das US-Verteidigungsministerium stellte USD 21 Milliarden für KI und maschinelles Lernen in FY 2025 bereit und isolierte Autonomie-Budgets von breiteren F&E-Kürzungen. HENSOLDTs CERETRON-Software umhüllt neuronale Netzwerkmodule um Bodenstations-Konsolen und liefert nahezu echtzeitliche Objektklassifizierung über föderierte Sensoren. Das FALCONS-Konzept der Army verbindet Semi-Autonomie mit KI, um Langstreckenziele unter umkämpften Bedingungen zu suchen, zu bestätigen und zu übergeben. Booz Allen Hamilton baute eine dreischichtige Fusionsmaschine, die algorithmische, Sensor- und Kontext-Hinweise verschmilzt, um Fehlalarme für Marinekommandeure zu reduzieren. Raythecons RAIVEN-Kit koppelt EO/IR-Optik mit Onboard-KI und lässt Luftfahrzeuge präzise Koordinaten generieren und Logistikrouten selbst dekonfliktieren, wenn Datenlinks gestört werden.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Lieferkettenengpässe in der gekühlten FPA-Herstellung | -0.4% | Global, besonders nicht-US-Hersteller betreffend | Kurzfristig (≤ 2 Jahre) |

| ITAR- und Exportlizenz-Beschränkungen behindern internationale Verkäufe | -0.3% | Global, hauptsächlich US-Verteidigungsexporte betreffend | Mittelfristig (2-4 Jahre) |

| Erhöhte Kühl- und Leistungsanforderungen für Langwellen-Infrarot(LWIR)-Systeme | -0.2% | Global, betrifft tragbare und UAV-Anwendungen | Mittelfristig (2-4 Jahre) |

| Datenüberflutung und Integrationshürden verlangsamen Full-Spectrum-Sensorfusions-Einsätze | -0.2% | Fortgeschrittene Streitkräfte mit komplexen Sensornetzwerken | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Lieferkettenengpässe in der gekühlten FPA-Herstellung

Gekühlte Fokalebenen-Arrays sind auf Chalkogenidglas, Vakuum-Dewars und Miniatur-Kryokühler angewiesen, die intermittierenden Engpässen unterliegen. Handelsreibungen bei Germanium-Exporten aus China verschärften Lieferzeiten und zwangen Anbieter, Substitute wie LightPaths BDNL4-Glas zu erkunden, das Germaniums Brechungsindex zu niedrigeren Kosten nachahmt. Der europäische Anbieter Lynred begann den Spatenstich für eine EUR 85 Millionen Reinraumerweiterung in Grenoble, um den Bolometer-Durchsatz bis 2025 um 50 % zu steigern und verbündete Programme vor US-ITAR-Verzögerungen zu schützen. Bis sich die Kapazität normalisiert, verschieben Streitkräfte bestimmte gekühlte Visiere zugunsten ungekühlter Mikrobolometer und dämpfen das kurzfristige Umsatzwachstum.

ITAR- und Exportlizenz-Beschränkungen behindern internationale Verkäufe

Missionskritische EO/IR-Nutzlasten qualifizieren sich oft als Verteidigungsartikel unter ITAR und lösen verlängerte Lizenzprüfungen aus. Nicht-NATO-Partner im Nahen Osten und Asien-Pazifik berichten von 6-12-monatigen Wartezeiten, die rechtzeitige Feldaufstellung behindern, selbst wenn Finanzierung existiert. Europäische Hersteller nutzen dieses Fenster und vermarkten ITAR-freie Sensoren an südostasiatische Käufer. Für US-Hauptunternehmen bleiben Lizenzverzögerungen der größte einzelne Reibungspunkt bei der internationalen Marktdurchdringung, besonders in Südostasien und dem Nahen Osten.

Segmentanalyse

Nach Plattform: Luftgestützte Dominanz treibt Kampfflugzeug-Integration

Der Markt für militärische EO/IR-Systeme bleibt stark zu Luftflotten gewichtet, wobei das luftgestützte Segment einen Umsatzanteil von 54,30 % in 2024 hält. Starrflügel-Jäger integrieren Infrarot-Such- und Verfolgungs-Pods, die Piloten ermöglichen, Stealth-Flugzeuge ohne Radar-Emissionen zu orten, während moderne Drehflügler All-Wetter-Gimbals für Rettung und Überwasser-Patrouille adoptieren. Die US-Küstenwache bestellte 125 ESS-M-Türme für MH-60- und MH-65-Hubschrauber und unterstreicht luftgestützte Persistenz. Schnelle Verbreitung von Gruppe 2-5 Drohnen fügt schrittweise Sensor-Nachfrage hinzu, da jede Plattform EO/IR-Kugeln entsprechend ihrer Nutzlastkapazität trägt. Über NATO-Luftwaffen hinweg dominieren gekühlte Mittelwellen-Arrays Neuanschaffungen, da ihre höhere Sensitivität Identifikation jenseits 30 km unter Wüstendunst erweitert.

Obwohl von einer kleineren Basis startend, werden landgestützte Lösungen voraussichtlich mit 5,49 % CAGR wachsen. Hier treiben vom Soldaten tragbare Visiere und gepanzerte Fahrzeugperiskope die Beschaffung. L3Harris' USD 263 Millionen ENVG-B-Auftrag illustriert, wie abgesessene Kriegskämpfer nun verschmolzene Wärmebild- und bildverstärkte Feeds erwarten. Schwere Brigaden rüsten Dritte-Generation-FLIR-Module nach, damit Schützen feindliche Panzerung jenseits 6.000 m nachts erkennen können.[2]U.S. Army, \"Third-generation FLIR fact sheet,\"militaryaerospace.com Währenddessen schützen getürmte Drohnenabwehr-Sensoren vorgeschobene Operationsbasen und ersetzen Legacy-Radars mit EO-verifizierten Spuren, die Eigenbeschuss begrenzen. Seegestützte Nachfrage bleibt stabil, da Marinen Schiffsbord-Panoramas wie SPEIR einsetzen, um Oberflächenkampfschiffe vor seeabschäumenden Raketen zu schützen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Komponente: Sensoren führen Marktanteil mit schnell wachsenden Prozessoren

Sensoren machten 32,76 % der Marktgröße für militärische EO/IR-Systeme in 2024 aus, dank kontinuierlicher Innovation in Fokalebenen-Architekturen. Hersteller setzen nun Strained-Layer-Superlattice-Detektoren ein, die bei 150 K operieren und Größe und Leistungsbudgets um 40 % im Vergleich zu Legacy-Quecksilber-Cadmium-Tellurid-Varianten trimmen. Linsenhersteller verfolgen Metamaterial-Designs, die durch additive Prozesse gedruckt werden und Masse reduzieren, während sie on-the-fly Sichtfeld-Änderungen unterstützen. Stabilisierungsblöcke integrieren MEMS-Gyroskope, die 4g-Vibration annullieren, was für kleine UAVs vital ist.

Prozessoren sind die am schnellsten wachsende Komponente mit 3,11 % CAGR, da KI die Onboard-Auswertung verfeinert. Offene Standards wie SOSA fördern Karten-Level-Plug-and-Play und lassen Dienste Algorithmen upgraden, ohne Optik neu zu zertifizieren. HENSOLDTs softwaredefiniertes Front-End demonstriert, dass Margen zunehmend von Glas zu Code migrieren. Mensch-Maschine-Schnittstellen schreiten ebenfalls voran. Thermoteknix ARTIM überlagert intuitive Symbologie auf Nachtsichtbilder, damit Truppen Peilungen und Zielflecken ohne Funkgespräche teilen können.

Nach Bildgebungstechnologie: Ungekühlte Systeme dominieren mit beschleunigenden gekühlten Technologien

Ungekühlte Arrays behielten 60,67 % Anteil in 2024, weil ihre Mikrobolometer zu niedrigeren Stückkosten versenden und von Standardbatterien laufen, was Ferngläsern, Gewehrvisieren und kostengünstigen Drohnen entspricht. Evolution zu 8-Mikron-Pixeln macht ihre Bildgebung scharf genug für viele taktische Aufgaben. Ungekühlte Geräte migrieren schnell in zivile Grenz- und Katastrophenhilfe-Missionen und profitieren von Dual-Use-Volumina, die militärische Stöße glätten.

Gekühlte Systeme werden schneller mit 5,18 % CAGR wachsen, da Armeen Langstrecken-Zielmarkierer einsetzen. Germanium-Knappheit bedroht Versorgungskontinuität und drängt Forschung zu Chalkogenidglas-Substituten und Gallium-Antimonid-Detektoren. Dritte-Generation-FLIR-Module versenden nun Megapixel-Auflösung und Dual-Band-MWIR/LWIR-Fusion, um getarnte Panzerung bei 15 km zu enthüllen. Der Markt für militärische EO/IR-Systeme sieht nun Nischen-\"Mikro-gekühlte\"Sensoren, die Stirling- oder Joule-Thomson-Motoren innerhalb von Gewehrvisier-Footprints beherbergen und Scharfschützen 1.400 m positive ID selbst bei 30°C Wüstenhitze bieten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Heer-Dominanz mit Marine zeigt stärkste Wachstumstrajektorie

Heerformationen erfassten 41,98 % des 2024-Umsatzes, da jede Infanteriegruppe vernetzte Visiere und Funkgeräte erhält. Elbit Americas USD 139 Millionen ENVG-B-Lieferauftrag hebt Gesamt-Feldeinheiten über 25.000 und schafft Grundnachfrage für Ersatzsensoren und Batteriepacks. Gepanzerte Fahrzeuge integrieren panoramische Kommandanten-Visiere, die Tageslicht-Kameras und MWIR-Sensoren über offene Standard-Videos verschmelzen und Ziel-Übergabe verkürzen. Digitale Feuerleit-Karten nehmen FLIR-Video direkt auf und steigern Erste-Runde-Trefferwahrscheinlichkeit nachts.

Marine-Nutzer werden mit 4,26 % CAGR voranschreiten. Indo-Pazifik-Flotten investieren in mastmontierte Panoramas zur Überwachung überfüllter Meerengen. Die US Navy's SPEIR-Baseline beginnt mit Arleigh Burke-Zerstörern und installiert eine 360-Grad-Suite, die alle sechs Zehntel Sekunden aktualisiert, um seeabschäumende Marschflugkörper zu erkennen. Flugzeugträger rüsten E-2D Hawkeye mit upgradierten EO/IR-Türmen aus, die Radar unter elektronischen Angriffsbedingungen ergänzen. Spezialoperations-Kommandos fordern weiterhin modulare Kits, die innerhalb von Stunden von starren aufblasbaren Booten zu leichten Flugzeugen wechseln.

Geographische Analyse

Nordamerika führte den Markt für militärische EO/IR-Systeme mit einem Anteil von 30,49 % in 2024 an, verankert durch die USD 920 Milliarden Verteidigungsbudget der Vereinigten Staaten. Washington priorisiert Forschung, Entwicklung, Test und Evaluierung-Ausgaben und leitet Mittel zu Dritte-Generation-FLIR und KI-fähiger Zielerkennung. Kanada ergänzt Sensor-Nachfrage durch NORAD-Modernisierung und fügt eine persistente EO/IR-Wache entlang arktischer Anflüge hinzu. Mexiko investiert selektiv in Grenzsicherheitskameras und Anti-Kartell-Drohnenerkennung.

Europa verzeichnete 17 % Jahreswachstum bei Verteidigung auf USD 693 Milliarden in 2024, den schärfsten Anstieg der Region seit dem Kalten Krieg. Deutschland beschleunigt elektronische Kriegsführung-Sensor-Upgrades nach der Verpflichtung zu einem Sonderfonds von EUR 100 Milliarden. Frankreich richtet Ausgaben auf Langstrecken-Überwachungs-Pods für Rafale-Jäger aus, während das Vereinigte Königreich gekühlte IRST an seiner Typhoon-Flotte testet. Östliche Verbündete Polen und Rumänien leiten EU-Mittel zu Drohnenabwehr-Optik zum Schutz von Munitionsdepots.

Asien-Pazifik ist der am schnellsten wachsende regionale Cluster mit einer CAGR von 3,93 %. Chinas Modernisierungsschub zielt darauf ab, USD 360 Milliarden für Sensoren und Effektoren bis 2030 zu allozieren. Japan setzte sein höchstes Budget aller Zeiten bei USD 59 Milliarden fest und reservierte USD 323,2 Milliarden für orbitale EO/IR-Satelliten zur Raketenwarnung. Australiens 2024 Verteidigungsstrategie steigert marine SPEIR-Nachfrage, während Indien handgehaltene Imager für Himalaya-Überwachung skaliert. Parallel geben nahöstliche Streitkräfte USD 243 Milliarden aus, wobei Israel Budgets um 65 % anhebt, um Drohnen- und Raketenbedrohungen entgegenzuwirken und kurzfristige Exportmöglichkeiten zu schaffen.

Wettbewerbslandschaft

Der Markt für militärische elektro-optische und Infrarotsysteme zeigt moderate Konzentration. Legacy-Integratoren L3Harris Technologies Inc., Teledyne Technologies Incorporated, RTX Corporation, Northrop Grumman Corporation und Lockheed Martin Corporation nutzen jahrhundertealte Lieferketten und klassifiziertes Know-how. L3Harris landete einen USD 263 Millionen Auftrag für ENVG-B-Zweitlos-Produktion und befestigte seine abgesessene Optik-Franchise. Teledyne FLIR sicherte USD 74,2 Millionen für Küstenwachen-Lufttürme-Upgrades und illustrierte domänenübergreifende Reichweite. Leonardo DRS erhielt USD 94 Millionen für mikro-gekühlte Waffenvisiere und unterstrich kalibrierte Spezialisierung.

Unternehmen verfolgen vertikale Integration, um langfristige Support-Verträge zu sichern. Raytheon betreibt Kryokühler-Werke in Texas neben Array-Gießereien in Indiana und reduziert Time-to-Field für Dritte-Generation-FLIR-Kits. Lockheed Martin investiert in Diamant-Substrat-Kühlkörper zur Steigerung von Detektor-Temperatur-Obergrenzen und schafft Platz auf Kampfflugzeugen für zusätzlichen Treibstoff. Airbus und HENSOLDT modernisieren Deutschlands elektronische Kriegsführung-Missionsdaten-Pipeline und zeigen, wie Hauptunternehmen Hardware und Analytik in Single-Source-Ausschreibungen verheiraten.[3]HENSOLDT, CERETRON-Software verbessert Sensorfusion,

hensoldt.net

Disruptoren wie Anduril und Quantum Design zielen auf White-Space-Nischen. Andurils modularer Sensorturm fusioniert Radar, EO/IR und Mesh-Networking und gewann US Marine Corps-Tests dreißig Monate nach dem Prototyp. Quantensensorik-Start-ups verfolgen verschränkungsbasiertes Lidar, das Periskope durch Seegang jenseits 20 km erkennen könnte und marine Situational Awareness erweitert.[4] Softwaredefinierte Upgrades gewinnen an Gewicht, da Dienste auf sensoragnostische Algorithmen bestehen, die auf Standard-Verarbeitungskarten laden und zukünftigen Wettbewerb bei Code-Geschwindigkeit statt Glas-Präzision signalisieren.

Branchenführer für militärische elektro-optische und Infrarotsysteme

-

Teledyne Technologies Incorporated

-

RTX Corporation

-

L3Harris Technologies Inc.

-

Lockheed Martin Corporation

-

Northrop Grumman Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: L3Harris Technologies sicherte einen USD 263 Millionen Vertrag von der US Army zur Produktion von Enhanced Night Vision Goggle-Binoculars mit Gesamtlieferungen über 18.000 Systeme.

- Oktober 2024: HENSOLDT und Raytheon (RTX Corporation) unterzeichneten ein Memorandum of Understanding zur Verbesserung der Zusammenarbeit und Steigerung von Wartung und operativer Bereitschaft von elektro-optischen/Infrarotsystemen für NATO-Streitkräfte.

Globaler Marktbericht-Umfang für militärische elektro-optische und Infrarotsysteme

Elektro-optische und Infrarotsysteme, bezeichnet als EO/IR-Systeme, umfassen verschiedene unterschiedliche Technologien basierend auf Zielen und ihren Missionen. Diese Sensoren umfassen sichtbare Spektren- und Infrarotsensoren, wodurch elektro-optische/Infrarot(EO/IR)-Systeme totale Situational Awareness sowohl bei Tag als auch bei Nacht bieten, selbst unter schlechten Lichtverhältnissen. EO/IR-Sensoren können auf viele Arten eingesetzt werden. Sie sind normalerweise auf Flugzeugen oder Fahrzeugen montiert, die auf See verwendet werden, oder werden von Hand getragen und können Ziele identifizieren, sich bewegende Ziele verfolgen und Bedrohungen aus der Ferne bewerten. Ihre Anwendungen umfassen unter anderem luftgestützte Sicherheit, Kampf, Patrouille, Überwachung, Aufklärung und Such- und Rettungsoperationen.

Der Markt wurde nach Plattform und Geographie segmentiert. Nach Plattform ist der Markt in landgestützt, luftgestützt und seegestützt segmentiert. Der Bericht deckt auch Marktgrößen und Prognosen für den Markt militärischer elektro-optischer und Infrarotsysteme in wichtigen Ländern verschiedener Regionen ab. Für jedes Segment wird die Marktgröße in Form von Werten (USD) bereitgestellt.

| Luftgestützt | Starrflügel-Kampfflugzeuge |

| Drehflügel- und Kipprotor-Flugzeuge | |

| Unbemannte Luftfahrzeuge | |

| Landgestützt | Gepanzerte Kampffahrzeuge |

| Vom Soldaten tragbare und Waffenvisiere | |

| Bodenüberwachung und Forward Operating Base (FOB)-Systeme | |

| Seegestützt | Oberflächenkampfschiffe und Patrouillenboote |

| U-Boote und Untersee-Plattformen |

| Mensch-Maschine-Schnittstellen |

| Stabilisierungseinheiten |

| Kontrollsysteme |

| Sensoren |

| Optik |

| Prozessoren |

| Gekühlt |

| Ungekühlt |

| Heer |

| Luftwaffe |

| Marine |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Rest von Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

| Nach Plattform | Luftgestützt | Starrflügel-Kampfflugzeuge | |

| Drehflügel- und Kipprotor-Flugzeuge | |||

| Unbemannte Luftfahrzeuge | |||

| Landgestützt | Gepanzerte Kampffahrzeuge | ||

| Vom Soldaten tragbare und Waffenvisiere | |||

| Bodenüberwachung und Forward Operating Base (FOB)-Systeme | |||

| Seegestützt | Oberflächenkampfschiffe und Patrouillenboote | ||

| U-Boote und Untersee-Plattformen | |||

| Nach Komponente | Mensch-Maschine-Schnittstellen | ||

| Stabilisierungseinheiten | |||

| Kontrollsysteme | |||

| Sensoren | |||

| Optik | |||

| Prozessoren | |||

| Nach Bildgebungstechnologie | Gekühlt | ||

| Ungekühlt | |||

| Nach Endnutzer | Heer | ||

| Luftwaffe | |||

| Marine | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest von Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Rest von Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Markt für militärische elektro-optische und Infrarotsysteme?

Die Marktgröße für militärische elektro-optische und Infrarotsysteme beträgt USD 9,09 Milliarden in 2025 und wird voraussichtlich USD 10,54 Milliarden bis 2030 bei einer CAGR von 3 % erreichen.

Welches Plattformsegment führt heute den Markt?

Luftgestützte Plattformen führen mit 54,30 % Anteil in 2024, unterstützt durch kontinuierliche Jäger-, ISR-Flugzeug- und Drohnen-Sensor-Upgrades.

Warum wachsen gekühlte Infrarotsysteme schneller als ungekühlte Systeme?

Gekühlte Arrays liefern überlegene Langstreckenerkennung und Dual-Band-Sensitivität und treiben eine CAGR von 5,18 % trotz höherer Kosten und Stromverbrauch.

Welche Region wird voraussichtlich bis 2030 am schnellsten wachsen?

Asien-Pazifik zeigt die höchste CAGR von 3,93 % aufgrund von Streitkräftemodernisierung durch China, Japan, Indien und verbündete Marineprogramme.

Welche Rolle spielt künstliche Intelligenz in der EO/IR-Modernisierung?

KI ermöglicht Echtzeit-Zielerkennung und Sensorfusion am Edge und reduziert Bedienerlast sowie verbessert Entscheidungsgeschwindigkeit über Land-, See- und Luftmissionen.

Wie konzentriert ist die Wettbewerbslandschaft?

Die Top-fünf-Anbieter kontrollieren etwas über die Hälfte des Marktes, was moderate Konzentration impliziert, wo etablierte Hauptunternehmen mit innovativen Newcomern koexistieren, die KI und Quantensensorik nutzen.

Seite zuletzt aktualisiert am: