Marktanalyse für magnetoresistiven RAM (MRAM).

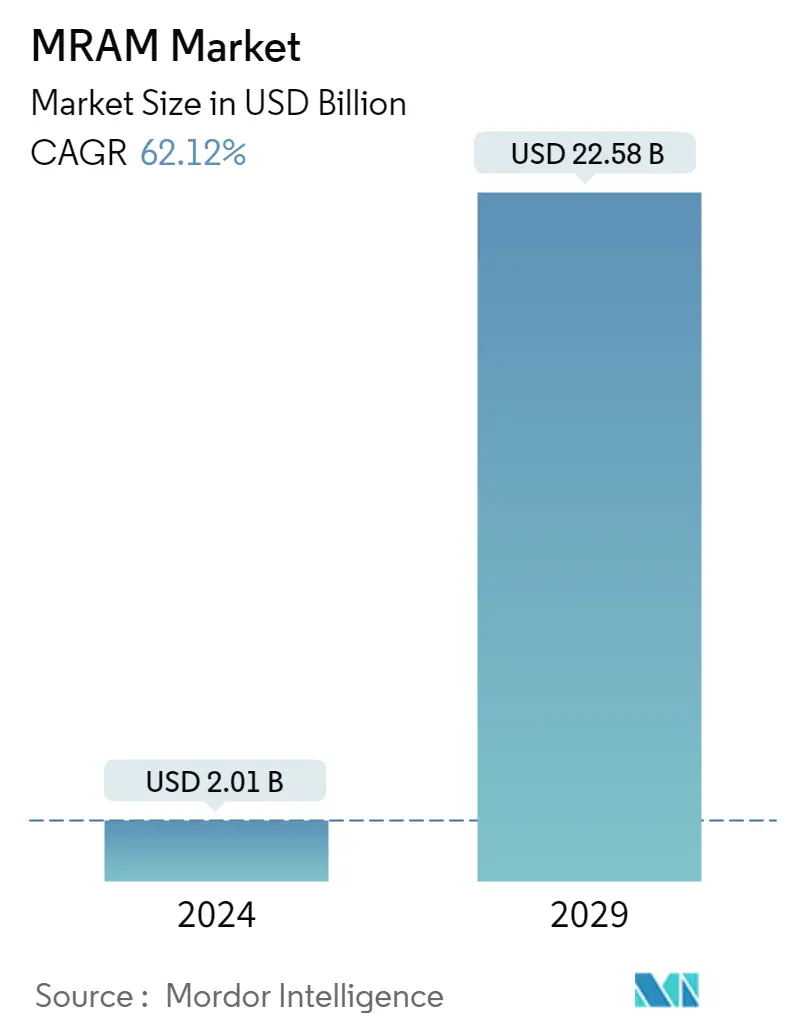

Die Größe des MRAM-Marktes wird im Jahr 2024 auf 2,01 Milliarden US-Dollar geschätzt und soll bis 2029 22,58 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 62,12 % im Prognosezeitraum (2024–2029) entspricht.

Zunehmende Akzeptanz der Digitalisierung in der gesamten Branche, technologischer Fortschritt bei Computertechnologien, Internet der Dinge (IoT) und schnelle Entwicklung intelligenter Roboter auf der ganzen Welt sowie steigende Investitionen in elektronische Geräte wie Smartphones, Fernseher, intelligente Wearables, Computer und Drohnen. könnte die Marktnachfrage in Zukunft ankurbeln.

- Der Bedarf an kostengünstiger, kleiner und energieeffizienter Direktzugriffsspeichertechnologie ist im letzten Jahrzehnt in Industrie-, Handels-, Automobil- und Verteidigungssystemen aufgrund der schnellen Einführung von Computern gestiegen. MRAMs können hoher Strahlung standhalten, unter extremen Temperaturbedingungen betrieben werden und sind manipulationssicher, was sie für militärische und industrielle Anwendungen geeignet macht.

- Wachsende Investitionen in die Forschung und Entwicklung von Lesezugriffsspeichern der nächsten Generation könnten Chancen für neue Produktanwendungen eröffnen und das Marktwachstum ankurbeln.

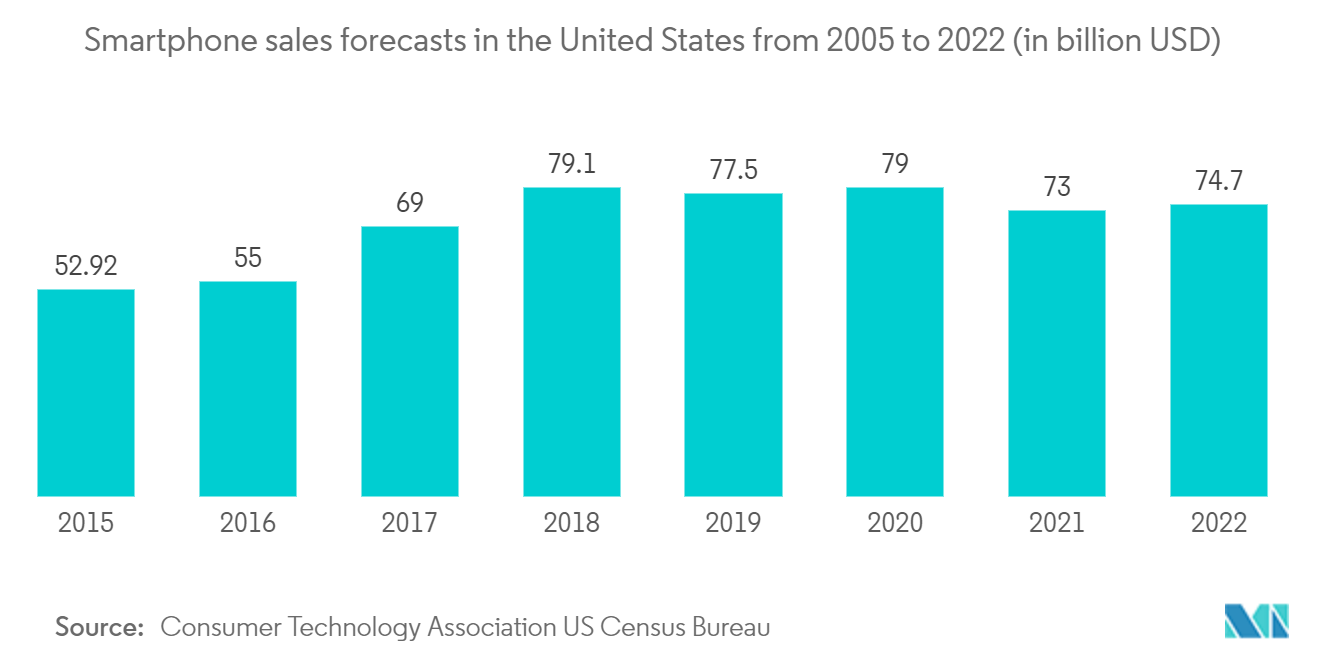

- Die weltweite Verbreitung von Smartphones hat Hersteller dazu ermutigt, fortschrittliches RAM zu entwickeln, das die Startzeit verkürzen und den Speicherplatz vergrößern könnte, um eine hohe Leistung zu bieten. Die Zahl der Hauptakteure auf dem Markt ist gewachsen und konzentriert sich auf die Entwicklung und Massenproduktion von MRAM entweder im eigenständigen oder eingebetteten Design, um in Zukunft eine führende Position auf dem Markt zu erlangen.

- Trotz des COVID-19-Ausbruchs, der sich negativ auf die Smartphone-Branche auswirkte, aber die Nachfrage nach Server- und PC-Speicher für Aktivitäten zu Hause ankurbelte, wurde für das Jahr 2020–2021 eine Erholung erwartet. Angetrieben durch wichtige Megatrends wie Cloud Computing, KI und IoT erlebte der Speichermarkt im letzten Jahrzehnt ein außergewöhnliches Wachstum.

- Laut Intel treibt der gestiegene Bedarf an virtualisierter Desktop-Infrastruktur und virtualisierten Speicherlösungen die Nachfrage nach seinen Speicher- und Speicherprodukten in Rechenzentren voran. Der Bedarf, die Speicher- und Speicherkapazitäten für die beiden Anwendungstypen zu verbessern und zu beschleunigen, wuchs aufgrund des zunehmenden Trends zur Arbeit von zu Hause aus und der verstärkten Nutzung digitaler Ressourcen während der COVID-19-Pandemie.

Markttrends für magnetoresistive RAM (MRAM).

Unterhaltungselektronik könnte erhebliches Wachstum verzeichnen

- Die Unterhaltungselektronik könnte aufgrund des technologischen Fortschritts, der Durchdringung des IoT, der Entstehung von 4G- und 5G-Technologien sowie Innovationen bei verschiedenen Geräten zur Steigerung der Speicherkapazität und Energieeffizienz ein erhebliches Wachstum verzeichnen. Smartphones, Laptops, Smart Wearables und Digitalkameras dürften aufgrund des höheren verfügbaren Einkommens und der zunehmenden Verbreitung intelligenter Geräte an Beliebtheit gewinnen.

- Die weltweite Verbreitung von Smartphones hat Hersteller dazu ermutigt, fortschrittliches RAM zu entwickeln, das die Startzeit verkürzen und den Speicherplatz vergrößern könnte, um eine hohe Leistung zu bieten. Die Zahl der Hauptakteure auf dem Markt ist gewachsen und konzentriert sich auf die Entwicklung und Massenproduktion von MRAM entweder im eigenständigen oder eingebetteten Design, um in Zukunft eine führende Position auf dem Markt zu erlangen.

- Beispielsweise hat Samsung kürzlich mit der Massenproduktion seines ersten kommerziellen eingebetteten magnetischen RAM (eMRAM) begonnen. Da eMRAM vor dem Schreiben von Daten keinen Löschzyklus erfordert, ist es 1.000-mal schneller als eFlash bei geringerer Spannung und bietet eine vielversprechende Möglichkeit für die Implementierung in einem kommenden Smartphone.

- Unter den etablierten und aufkommenden eingebetteten Speichertechnologien ist STT MRAM sehr vielversprechend, da es eine Kombination aus Persistenz, geringem Stromverbrauch, hoher Geschwindigkeit und hoher Ausdauer bietet, ideal für tragbare Mikrocontroller mit geringem Stromverbrauch sowie Gaming- und IoT-Geräte.

Nordamerika könnte einen bedeutenden Marktanteil halten

- Für Nordamerika wird im Prognosezeitraum ein Wachstum des magnetoresistiven RAM-Marktes prognostiziert. Große, kleine und mittlere Unternehmen setzen auf Cloud-basierte Dienste, um die Kosten für die Technologieinfrastruktur zu senken und Abläufe zu rationalisieren. Dieser moderne Wandel fördert das Wachstum von Rechenzentren mit geringerem Stromverbrauch und fördert die MRAM-Implementierung, da keine Auffrischung erforderlich ist und Zustände mit geringem Stromverbrauch möglich sind.

- Da die MRAM-Technologie auch in extremen Temperaturbereichen robust und zuverlässig ist, steigt die Nachfrage nach Speicherprodukten im Automobilbereich. Everspin stellte BMV einen 4-MB-MRAM-Chip (MR2A16AMYS35) für sein Superbike zur Verfügung. Es wird auch in verschiedenen Automobilanwendungen eingesetzt, beispielsweise in Motorsteuergeräten, erweiterten Getriebesteuerungsdatenprotokollen im Auto und Multimediasystemen für die Unterhaltung im Auto.

- Die MRAM-Technologie wird auch in medizinischen Geräten implementiert, um Sensoren der nächsten Generation mit höherer Empfindlichkeit, Genauigkeit und Rauschreduzierung bereitzustellen. Diese Sensoren werden für nicht-invasive diagnostische Tests von Blut, Körperflüssigkeiten und Gewebe auf Erkrankungen wie Diabetes und Hypoxie eingesetzt.

- Die schnelle Einführung von IoT-Geräten in medizinischen Geräten zur Integration von Technologie für Datenkommunikation, Datenspeicherung und Data Mining trägt dazu bei, menschliche Fehler zu reduzieren. Daher sind RFID-Geräte (Radio Frequency Identification) in MRAM integriert, um Gammastrahlung standzuhalten. Auch die steigende Zahl chronischer Erkrankungen in Nordamerika treibt das Wachstum des Marktes voran. Einem Bericht zufolge gehören chronische Krankheiten zu den häufigsten und kostspieligsten Gesundheitszuständen in den Vereinigten Staaten, und fast die Hälfte (ungefähr 45 % oder 133 Millionen) der amerikanischen Bevölkerung leidet an mindestens einer chronischen Krankheit.

- Auch die meisten Branchen weltweit waren von der COVID-19-Pandemie betroffen. Allerdings beschleunigte es das Wachstum von Robotern, Drohnen und anderen automatisierten Maschinen, die zur Bekämpfung des Virus eingesetzt werden. Der Ausbruch führte zu einem zunehmenden Einsatz von Assistenzrobotern in Krankenhäusern und Testeinrichtungen, um Krankenhäuser und Wohngebiete zu desinfizieren, die Temperatur zu überwachen und Lebensmittel und Medikamente an COVID-19-Patienten zu liefern. Darüber hinaus wurde das Krankenhauspersonal von unwesentlichen Aufgaben entlastet und dazu beigetragen, die Ausbreitung des Virus einzudämmen. Beispielsweise unterstützt Spot, ein Roboter von Boston Dynamics, das Gesundheitspersonal in Boston bei der Behandlung infizierter Patienten. Boston Dynamics kündigte außerdem seine Pläne an, den Einsatz seiner Roboter auf andere Krankenhäuser auszuweiten.

Branchenüberblick über magnetoresistive RAM (MRAM).

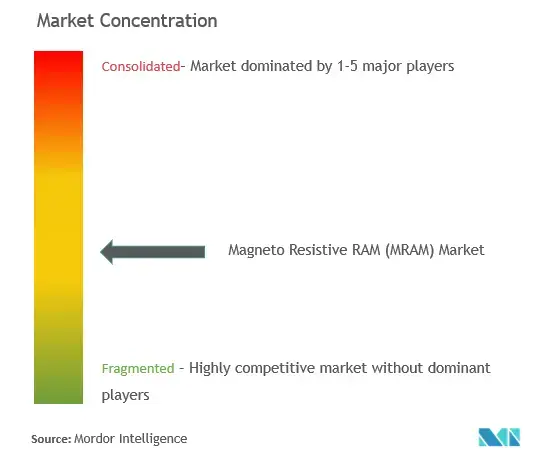

Der Markt für magnetoresistive RAM (MRAM) ist wettbewerbsintensiv. Die großen Player mit einem bedeutenden Marktanteil konzentrieren sich auf die Erweiterung ihres Kundenstamms im Ausland. Diese Unternehmen nutzen strategische Kooperationsinitiativen, um ihren Marktanteil und ihre Rentabilität zu steigern. Aufgrund des technologischen Fortschritts und der Produktinnovationen erhöhen mittlere und kleinere Unternehmen jedoch ihre Marktpräsenz, indem sie neue Verträge abschließen und neue Märkte erschließen.

- Januar 2022 – Samsung Electronics, ein weltweit führender Anbieter fortschrittlicher Halbleitertechnologie, demonstrierte das weltweit erste In-Memory-Computing auf Basis von MRAM (Magnetoresistiver Direktzugriffsspeicher). Die Forschung wurde vom Samsung Advanced Institute of Technology (SAIT) in Zusammenarbeit mit dem Samsung Electronics Foundry Business and Semiconductor RD Center durchgeführt. Im Einklang mit dieser technologischen Entwicklung will Samsung Speicher- und Systemhalbleiter für Chips der nächsten Generation für künstliche Intelligenz (KI) zusammenführen und gleichzeitig seine Marktposition stärken.

- Mai 2022 – Everspin bringt sein neues Produkt auf den Markt, den EMxxLX xSPI MRAM, eine nichtflüchtige Speicherlösung für Anwendungen im industriellen IoT und eingebetteten Systemen. Ziel ist es, seinen Kunden eine Alternative zu SPI NOR/NAND-Flash zu bieten, zusammen mit Dichten zwischen 8 MB und 64 MB und viel schnelleren R/W-Datenraten von bis zu 400 MB/s.

Marktführer bei magnetoresistivem RAM (MRAM).

Honeywell International Inc.

Infineon Technologies AG

Intel Corporation

Avalanche Technology Inc.

Samsung Electronics Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für magnetoresistiven RAM (MRAM).

- September 2022 – Avalanche Technology, ein Anbieter von MRAM-Technologie der nächsten Generation, und United Microelectronics Corporation (UMC), ein Halbleiterhersteller, haben ihre neuen hochzuverlässigen Persistent SRAM (P-SRAM)-Speichergeräte mithilfe der 22-nm-Prozesstechnologie von UMC auf den Markt gebracht. Das Speichergerät würde auf der neuesten Generation der Spin Transfer Torque Magneto-resistive RAM (STT-MRAM)-Technologie von Avalanche Technology basieren und seinen Kunden gegenüber den bestehenden nichtflüchtigen Lösungen erhebliche Vorteile in Bezug auf Dichte, Zuverlässigkeit, Ausdauer und Leistung bieten.

- Juli 2021 – Forscher am IIT Delhi (Centre for Applied Research in Electronics (CARE)) arbeiteten mit der National University of Singapore (NUS) zusammen, um eine höhere Integrationsdichte in SOT-MRAMs (Spin-Orbit Torque Magneto-Resistive RAM) zu erreichen. Den Forschern zufolge sind SOT-MRAMs in Bezug auf Zuverlässigkeit und Schreibgeschwindigkeit besser als STT-MRAM, jedoch nicht in Bezug auf die hohe Integrationsdichte.

Magnetoresistive RAM (MRAM)-Branchensegmentierung

Magnetoresistiver RAM (MRAM) ist eine nichtflüchtige Methode zum Speichern von Datenbits in einem Direktzugriffsspeicher unter Verwendung magnetischer Zustände anstelle elektrischer Ladungen, die sich vom dynamischen Direktzugriffsspeicher (DRAM) und dem statischen Direktzugriffsspeicher (SRAM) unterscheidet. , da sie die Daten nur so lange speichern, bis der Strom angelegt wird.

Der Markt für magnetoresistive RAM (MRAM) ist nach Typ (Toggle-MRAM und Spin-Transfer-Torque-MRAM), Anwendung (Unterhaltungselektronik, Robotik, Automobil, Unternehmensspeicher sowie Luft- und Raumfahrt und Verteidigung) und Geografie segmentiert.

| MRAM umschalten |

| Spin-Transfer-Drehmoment-MRAM |

| Eigenständige |

| Eingebettet |

| Unterhaltungselektronik |

| Robotik |

| Unternehmensspeicher |

| Automobil |

| Luft- und Raumfahrt und Verteidigung |

| Andere Anwendungen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Typ | MRAM umschalten |

| Spin-Transfer-Drehmoment-MRAM | |

| Angebot | Eigenständige |

| Eingebettet | |

| Anwendung | Unterhaltungselektronik |

| Robotik | |

| Unternehmensspeicher | |

| Automobil | |

| Luft- und Raumfahrt und Verteidigung | |

| Andere Anwendungen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für magnetoresistiven RAM (MRAM).

Wie groß ist der MRAM-Markt?

Es wird erwartet, dass die Größe des MRAM-Marktes im Jahr 2024 2,01 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 62,12 % auf 22,58 Milliarden US-Dollar wachsen wird.

Wie groß ist der MRAM-Markt derzeit?

Im Jahr 2024 wird die Größe des MRAM-Marktes voraussichtlich 2,01 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem MRAM-Markt?

Honeywell International Inc., Infineon Technologies AG, Intel Corporation, Avalanche Technology Inc., Samsung Electronics Co. Ltd sind die wichtigsten Unternehmen, die auf dem MRAM-Markt tätig sind.

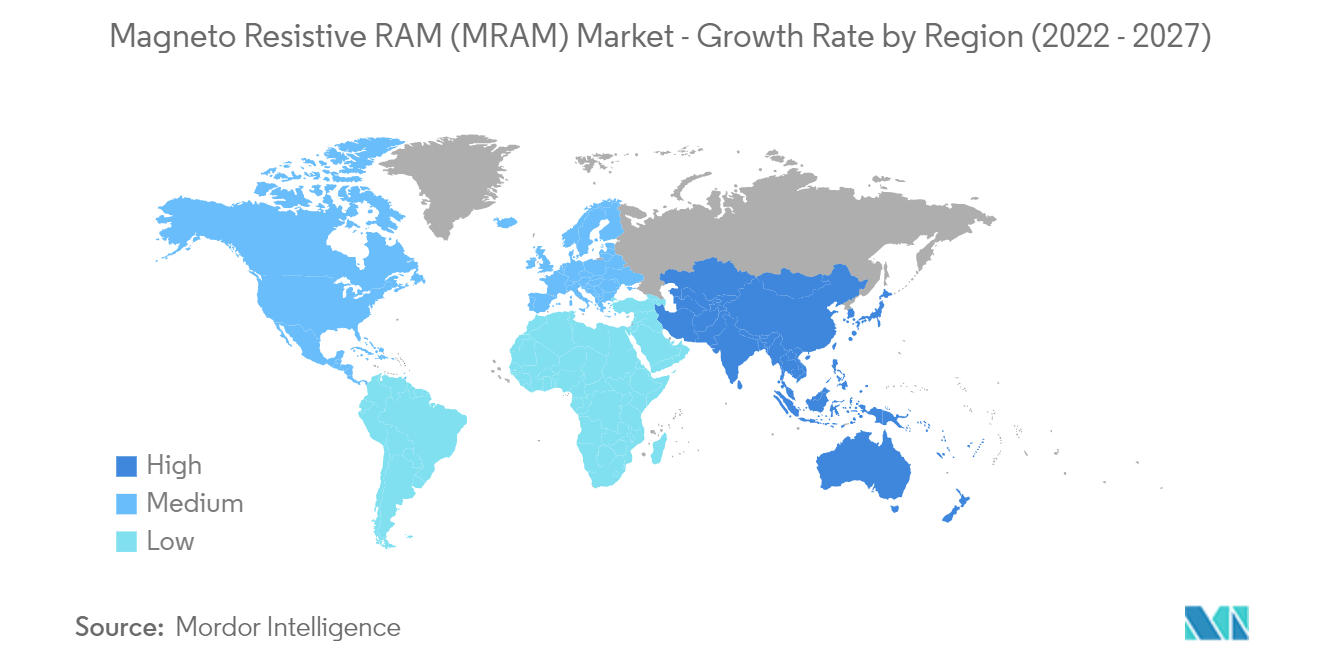

Welches ist die am schnellsten wachsende Region im MRAM-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am MRAM-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am MRAM-Markt.

Welche Jahre deckt dieser MRAM-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des MRAM-Marktes auf 1,24 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des MRAM-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des MRAM-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

MRAM-Branchenbericht

Statistiken zum MRAM-Marktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MRAM-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.