Marktanalyse für Rechenzentren in London

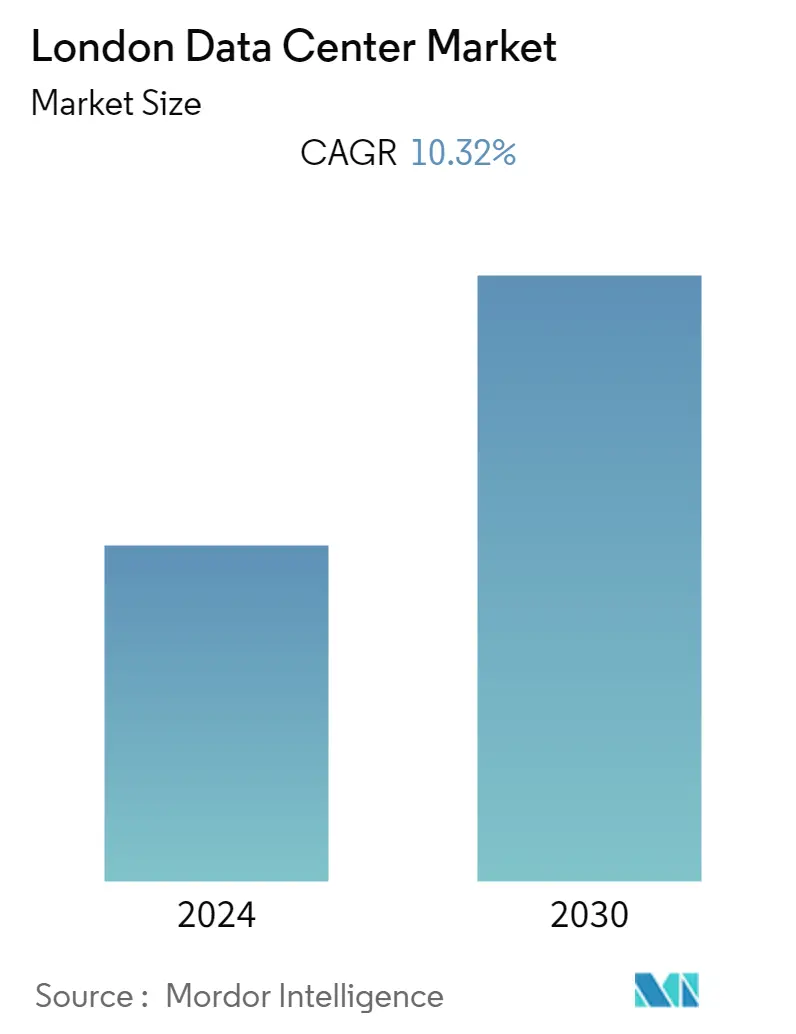

Der Londoner Rechenzentrumsmarkt lag im Vorjahr bei 1228,92 MW und wird im Prognosezeitraum voraussichtlich eine CAGR von 10,32 % erreichen, um bis zu den nächsten sechs Jahren 2499,72 MW zu erreichen. Die Haupttreiber, die die Marktexpansion voraussichtlich vorantreiben werden, sind die steigende Nachfrage nach energieeffizienten Rechenzentren, erhebliche Investitionen von Colocation-Service- und Managed-Service-Providern sowie der Ausbau von Hyperscale-Rechenzentrumsgebäuden. Darüber hinaus hat die Entwicklung von Big Data, Cloud Computing und dem Internet der Dinge (IoT) es Unternehmen ermöglicht, in neue Rechenzentren zu investieren, um die Geschäftskontinuität zu wahren. Darüber hinaus wird erwartet, dass die industrielle Entwicklung aufgrund des steigenden Bedarfs an Sicherheit, betrieblicher Effizienz, verbesserter Mobilität und Bandbreite florieren wird. Softwarebasierte Rechenzentren fördern das Branchenwachstum, indem sie einen höheren Automatisierungsgrad bieten.

- London beeinflusst den Erfolg des britischen Rechenzentrumsbaumarktes erheblich. London ist gemeint, wenn sie behaupten, dass Großbritannien eines der bedeutendsten Rechenzentrumscluster der Welt beherbergt. London dominiert Europa mit vielen Rechenzentren in der Region. Die Rechenzentrumsbranche hat von anspruchsvollen Kunden profitiert, was zu einer Koevolution der technischen und betrieblichen Fähigkeiten geführt hat. London ist ein bedeutendes globales Finanz- und Wirtschaftszentrum. Es ist kein Zufall, dass London einen erstklassigen Finanzsektor und eine erstklassige Rechenzentrumsbauindustrie hat.

- Der Markt hat verschiedene Expansionsaktivitäten, Partnerschaften und Kooperationen von Anbietern erlebt, um seine geografische Präsenz zu erweitern und seine Position auf dem Markt zu verbessern. Im März 2022 eröffnete beispielsweise das Colocation-Unternehmen Telehouse sein fünftes Rechenzentrum in den Londoner Docklands und behauptete, es sei die größte globale Einrichtung des Unternehmens. Das Unternehmen hat 273 Millionen US-Dollar in die Telehouse South-Anlage investiert, die voraussichtlich 12.000 m² Colocation-Fläche umfassen und Stromkapazität für 18 MW IT-Infrastruktur bereitstellen wird.

- Darüber hinaus wird erwartet, dass die Regierung neue Richtlinien für neue Akteure im Rechenzentrumsbau entwickeln wird, um in die Region des Vereinigten Königreichs einzutreten. Zum Beispiel laut dem digitalen Strategiebericht der britischen Regierung. Es wurde festgestellt, dass Rechenzentren die Internetwirtschaft unterstützen, die fast 16 % des nationalen BIP, 10 % der Beschäftigung und 24 % aller britischen Exporte ausmacht und schneller wächst als jede andere G-20-Wirtschaft. Während der jährliche BWS-Beitrag eines bestehenden Rechenzentrums auf 360 bis 396 Millionen US-Dollar geschätzt wird, liegt jedes neue Rechenzentrum zwischen 492 und 540 Millionen US-Dollar. Es wird erwartet, dass diese den Markt in der Stadt antreiben werden.

- Darüber hinaus wird erwartet, dass die zunehmende Umsetzung der digitalen Transformation in Richtung verschiedener Regierungsdienste den Markt für den Bau von Rechenzentren in London City antreiben wird. In den letzten zehn Jahren hat beispielsweise eine bedeutende digitale Transformation der öffentlichen Dienste stattgefunden, einschließlich Automatisierung und KI. One Login for Government150, die Verwendung von Daten im Sozialfürsorgesystem und die zukünftigen Grenz- und Einwanderungsreformen des Innenministeriums (HO) sind nur einige Beispiele für die digitalen Fortschritte der Regierung. Möglichkeiten für eine automatisierte Einführung werden ebenfalls untersucht, z. B. durch das Innenministerium mit Visa und elektronischen Reisegenehmigungen.

- Auf der anderen Seite sind Rechenzentren unglaublich stromintensiv, obwohl die Verdichtung digitaler Aktivitäten in speziell gebauten Einrichtungen weitaus effizienter ist als herkömmliche Betriebsmodelle, bei denen die IT in Büroräumen in Serverräumen untergebracht ist. Infolgedessen machen die Energiekosten einen erheblichen Teil des Umsatzes aus. Die Branche hat bereits ein Klimaschutzabkommen, das eine öffentliche Berichterstattung über den Strom- und Primärenergieverbrauch vorschreibt. Der CCL-Rabatt (Climate Change Levy) beseitigt jedoch nur teilweise die wachsende Kluft zwischen den Strompreisen in Großbritannien und konkurrierenden Märkten, insbesondere in Europa.

- Der Datenverbrauch hat in London deutlich zugenommen. Die wirtschaftliche Verlangsamung aufgrund von COVID-19 hat die Serverausgaben der Unternehmen während der Pandemie gesenkt. Die meisten Unternehmen hatten während der Pandemie aufgrund der COVID-19-Störungen erhebliche Umsatzeinbußen erlitten. Viele Unternehmen haben ihre IKT-Ausgaben bereits gekürzt, was sich wahrscheinlich auf die Nachfrage nach Servern auswirken wird. Vor allem die Ausgaben für Server-Upgrades werden wahrscheinlich einen Schlag erleiden, da Unternehmen die Strategie des Abwartens und Beobachtens verfolgen und sich inmitten der Krise mit verfügbaren Servern begnügen.

Markttrends für Rechenzentren in London

Mega-Rechenzentren werden voraussichtlich einen bedeutenden Anteil halten

- Mega- oder Hyperscale-Rechenzentren sind darauf ausgelegt, große Datenmengen zu verarbeiten und verschiedene Anwendungen zu unterstützen. Zu diesen Anwendungen gehören IT- und Telekommunikationsdienste, Behördendienste, Gesundheitswesen, E-Commerce, Medien und Unterhaltung und mehr. Die Skalierbarkeit von Mega-Rechenzentren ermöglicht es Unternehmen und Organisationen, schnell und effizient Kapazitäten hinzuzufügen, um ihren wachsenden Anforderungen gerecht zu werden. Diese Rechenzentren spielen auch beim Cloud Computing eine wichtige Rolle, da sie es Unternehmen ermöglichen, ihre Daten überall einfach zu speichern und darauf zuzugreifen. Insgesamt sind Mega-Rechenzentren eine wichtige Komponente in der digitalen Infrastruktur, die die moderne Wirtschaft unterstützt und die Kapazität und Zuverlässigkeit bietet, die Unternehmen und Verbraucher benötigen, um in Verbindung und produktiv zu bleiben.

- Mega-Rechenzentren sind groß angelegte Industriebetriebe, die riesige Mengen an Strom verbrauchen, um Computersysteme unterzubringen. Da diese Rechenzentren an Größe und Anzahl zugenommen haben, haben Think Tanks der Branche Standards für ihre Größe und Dichte vorgeschlagen. Der Telecommunications Infrastructure Standard for Data Centers der Telecommunications Industry Association legt die Mindestanforderungen an die Telekommunikationsinfrastruktur von Rechenzentren und Computerräumen fest, einschließlich Single-Tenant-Unternehmensrechenzentren und Multi-Tenant-Internet-Hosting-Rechenzentren. Darüber hinaus bietet das Uptime Institute einen Tier Classification Standard für Rechenzentren an, der vier Stufen definiert, die von der Basiskapazität bis zur Fehlertoleranz reichen und Anforderungen an Redundanz, Stromversorgung und Kühlung enthalten.

- Ein Beispiel für ein Mega-Rechenzentrum in London ist das Colt London City Data Center in 1-2 Princes Court, Wapping Lane, London E1W 2DA, Vereinigtes Königreich. Es kann jedoch andere Beispiele für Mega-Rechenzentren in London geben, die nicht öffentlich bekannt gegeben werden, da viele große Unternehmen den Standort und die Details ihrer Rechenzentren aus Sicherheitsgründen vertraulich behandeln. Es ist auch erwähnenswert, dass die Definition eines Mega-Rechenzentrums variieren kann und es keine strengen Richtlinien dafür gibt, was als solches gilt, aber im Allgemeinen wird ein Rechenzentrum als Mega angesehen, wenn es eine Größe von mehr als 100.000 Quadratfuß hat und eine Power Usage Effectiveness (PUE) von weniger als 1,2 aufweist

- Mehrere internationale und regionale Normen und Vorschriften für Rechenzentren in Europa. Die von der Europäischen Kommission vorgeschlagene Energieeffizienzrichtlinie in ihrem Legislativpaket Fit for 55 enthält Anforderungen an die Nachhaltigkeitsberichterstattung für Rechenzentren. Darüber hinaus legt der Telecommunications Infrastructure Standard for Data Centers der Telecommunications Industry Association die Mindestanforderungen an die Telekommunikationsinfrastruktur von Rechenzentren und Computerräumen fest, einschließlich Single-Tenant-Unternehmensrechenzentren und Multi-Tenant-Internet-Hosting-Rechenzentren. Es gibt auch Standards des Uptime Institute und EN-50600 und ISO-22237 Information Technology - Data Center Facilities and Infrastructures, die verschiedene Pfade und Ebenen von Lösungen für die Planung und den Betrieb von Rechenzentren definieren.

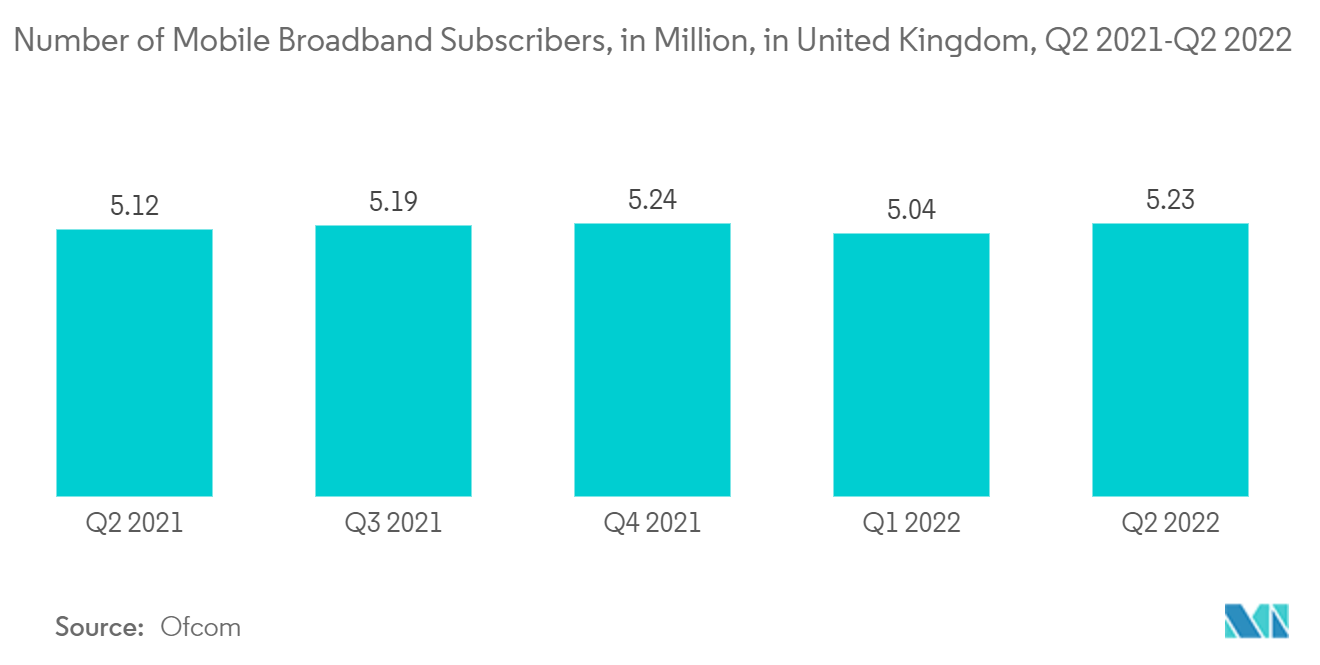

- Nach Angaben von Ofcom hatte das Vereinigte Königreich (UK) am Ende des zweiten Quartals 2022 5,23 Millionen mobile Breitbandkunden. In Bezug auf mobile Breitbandanwendungen können Mega-Rechenzentren eine Schlüsselrolle bei der Ermöglichung einer nahtlosen Konnektivität für Benutzer unterwegs spielen. Rechenzentren können als zentrale Knotenpunkte für die Speicherung und Verarbeitung von Daten fungieren und eine effiziente und schnelle Datenübertragung zwischen verschiedenen Geräten und Netzwerken ermöglichen.

Es wird erwartet, dass das Retail Colocation Center einen bedeutenden Anteil halten wird

- Bei der Colocation im Einzelhandel nimmt der Kunde den Raum innerhalb des Rechenzentrums zur Miete in Anspruch, z. B. Rack-Platz innerhalb des abgesperrten Bereichs. Aufgrund verschiedener Vorteile, wie Wirtschaftlichkeit und Wartungsfreundlichkeit, bevorzugen kleinere Unternehmen im Allgemeinen die Colocation im Einzelhandel. Der Besitz eines Rechenzentrums ist aufgrund der Kosten für die Landpacht keine praktikable Option. Außerdem liegt die Wartung eines Colocation-Centers oft außerhalb der Budgetbeschränkungen.

- Der Colocation-Markt für den Einzelhandel wird wahrscheinlich von der hohen Nachfrage nach Colocation-Diensten aus Entwicklungsländern angetrieben. Im Vergleich zu Colocation-Diensten für den Großhandel eignen sich Colocation-Dienste für den Einzelhandel hervorragend für Unternehmen, die weniger Rechenleistung an einem Standort oder an mehreren Standorten benötigen, um lokalen und globalen Kunden zu helfen. Es wird erwartet, dass der Colocation-Markt für den Einzelhandel im Prognosezeitraum erheblich wachsen wird. Für die Stromversorgung von Einzelhandelsrechenzentren werden in der Regel etwa 100 kW Energie benötigt, während Großhandelskunden aufgrund ihrer Geschäftsgröße in der Regel mehr als 100 kW benötigen. Viele Einrichtungen, wie z. B. Sicherheitsvorkehrungen, Kundensupport, Kühleinrichtungen usw., werden von Colocation-Anbietern bereitgestellt.

- In der Regel haben Einzelhandelskunden viele Partner, um die Konnektivität aufrechtzuerhalten. Daher ist eine Vielzahl von Trägern mit guten Geschwindigkeiten erforderlich. Da Anbieter von Rechenzentren im Einzelhandel mit mehr Kunden zusammenarbeiten als Großhandelsanbieter, bieten ihre Einrichtungen in der Regel eine Vielzahl von Netzwerken und Diensten an. Einzelhandelsanbieter bieten verschiedene Dienste an, wie z. B. Smart Hands und Remote Hands, für technische Unterstützung, Managed Services und Netzwerküberwachung. Daher kann das Beheben von Problemen so einfach sein wie das Erstellen eines Servicetickets. Solche Dienste helfen dabei, verschiedene andere Vorteile zu nutzen, wie z. B. die Ansiedlung von Rechenzentren außerhalb von katastrophengefährdeten Gebieten, die aus der Ferne betrieben werden können. Aufgrund der Technologie dieser Remote-Hand können Steuervorteile in verschiedenen Bundesstaaten genutzt werden, um bestimmte Steuervorteile in Anspruch zu nehmen.

- Viele neue Technologien, darunter 100 % grüne Rechenzentren, wurden in der Colocation im Einzelhandel eingesetzt. Aruba SPA hat ein 100% umweltfreundliches Rechenzentrum gebaut. Diese Anlage nutzt unterirdisch fließende Flüsse, um Turbinen, Sonnenkollektoren und unterirdisches Wasser, das zur Kühlung an die Oberfläche gepumpt wird, anzutreiben. Der Bedarf an Interkonnektivität steigt ebenfalls, was die Nachfrage nach Colocation im Einzelhandel erhöht. Es wurde festgestellt, dass die führenden Anbieter von Colocation-Diensten bis zu 230.000 Interconnection-Möglichkeiten anbieten. Viele KMU-Branchen machen einen großen Teil der Wirtschaft aus. Solche KMU können sich nur einen Teil der Fläche für Versorgungsunternehmen leisten, da das IT-Personal und der Betrieb in dieser Größenordnung enthalten sind.

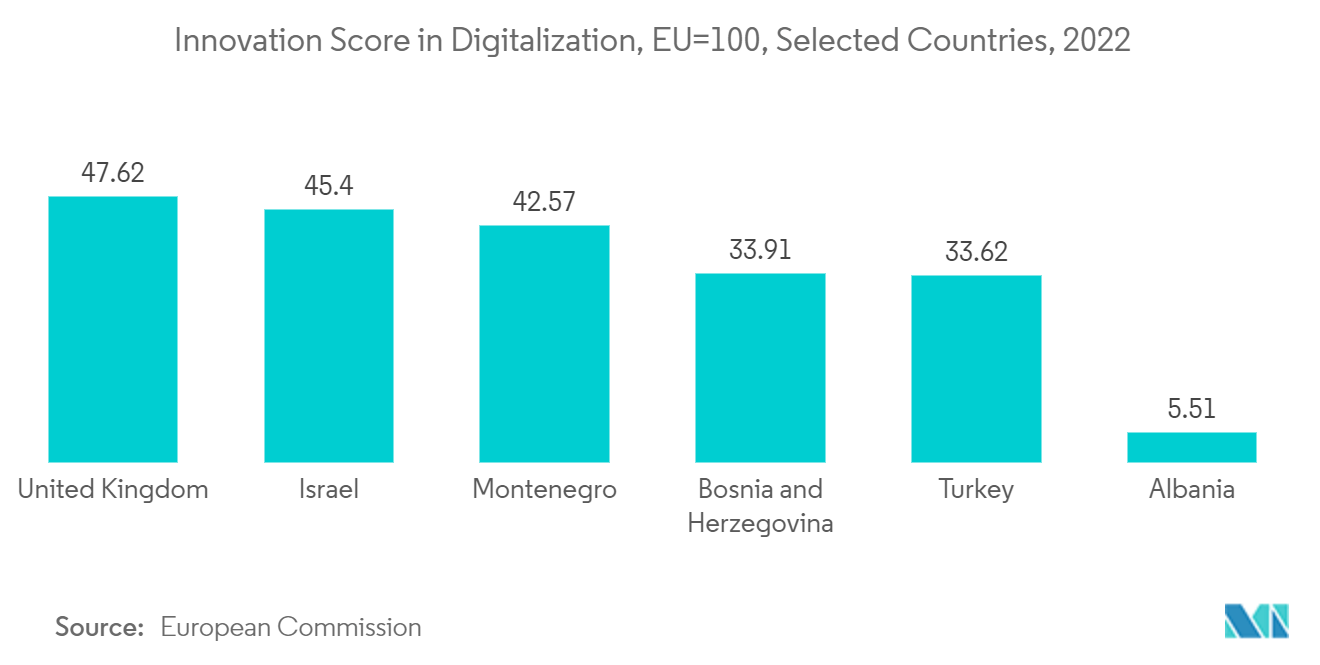

- Nach Angaben der Europäischen Kommission des Vereinigten Königreichs lag der Innovationswert bei der Digitalisierung bei 47,62. Da Colocation-Einrichtungen im Einzelhandel alt und veraltet sind, entscheiden sich ihre Kunden dafür, diese Einrichtungen zu verlassen, um andere, neuere Multi-Tenant-Rechenzentrumsanbieter zu finden. Wenn Colocation-Einrichtungen im Einzelhandel Kunden verlieren, zeigt sich dies in ihren Kundenabwanderungsmetriken. Tatsächlich melden börsennotierte Rechenzentrumsunternehmen vierteljährlich Abwanderungsmetriken, wobei eine höhere Abwanderung bedeutet, dass mehr Kunden das Unternehmen verlassen.

Überblick über die Londoner Rechenzentrumsbranche

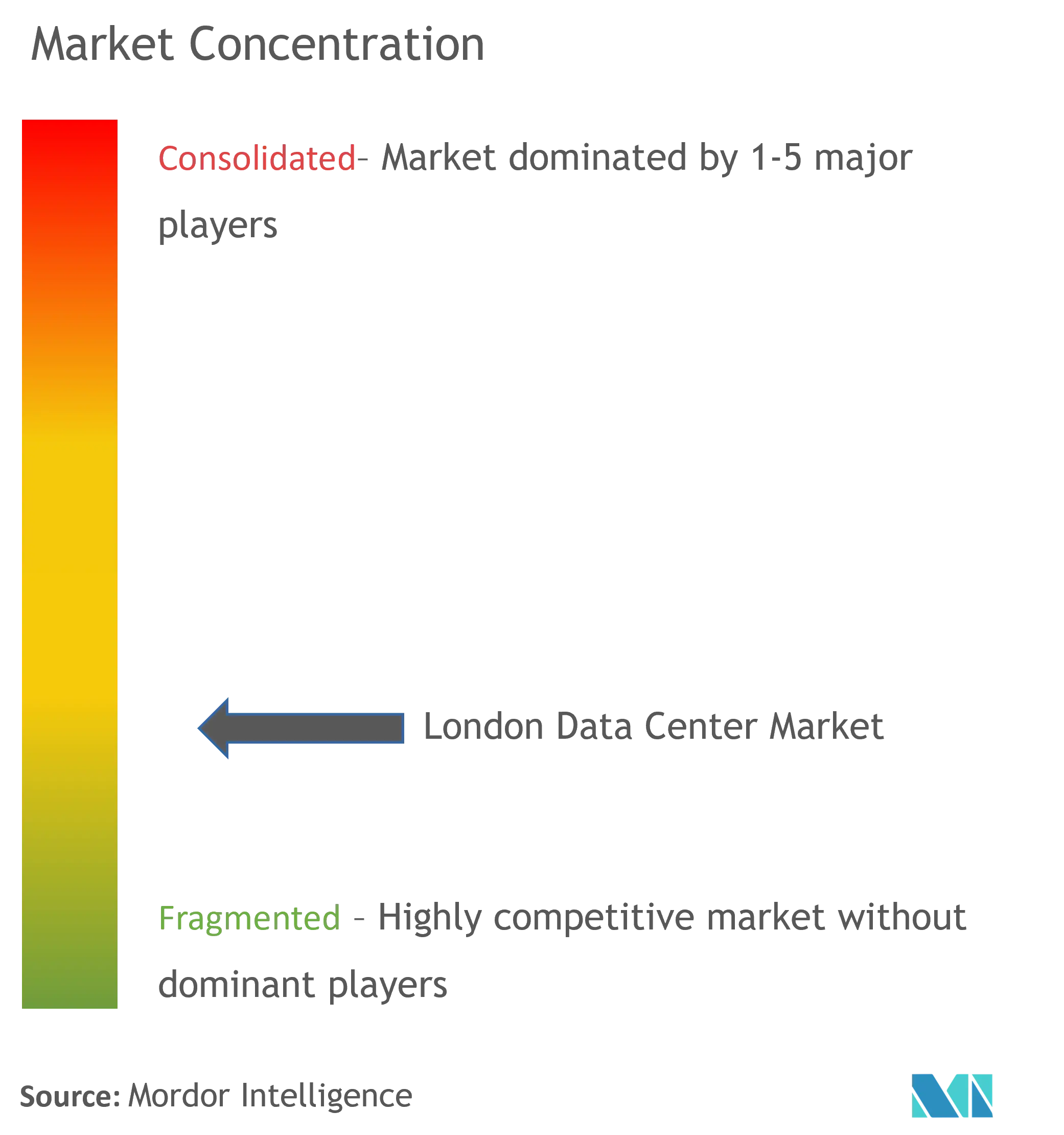

Der Londoner Rechenzentrumsmarkt ist mit vielen Akteuren wie Colt Technology Services Group Limited, Digital Realty Trust Inc., Equinix, Inc., NTT Ltd usw. fragmentiert. Die Unternehmen investieren kontinuierlich in strategische Partnerschaften und Produktentwicklungen, um erhebliche Marktanteile zu gewinnen. Einige der jüngsten Entwicklungen auf dem Markt sind:.

Im Februar 2023 hat Colt Data Centre Services (Colt DCS) in London den ersten Spatenstich für einen neuen Rechenzentrumskomplex gesetzt. Mit einer Spatenstichzeremonie gab das Unternehmen den Baubeginn auf seinem Campus London 4 bekannt. Der Standort in Hayes wird zwei Gebäude mit insgesamt 57 MW umfassen. Die fünfstöckigen Gebäude werden über 18 Datenhallen verfügen, die sich über 30.000 Quadratmeter (322.900 Quadratfuß) erstrecken. Es wird der bedeutendste Standort des Unternehmens in Großbritannien sein.

Im Januar 2023 gab Vantage Data Centers, ein weltweit führender Betreiber von Hyperscale-Rechenzentrumscampussen, heute die Schaffung eines 48-MW-Campus mit einer Kapazität von 500 Millionen GBP in London bekannt. Darüber hinaus hat das Unternehmen an seinem bestehenden Standort in Cardiff ein zweites 40-MW-Rechenzentrum errichtet. Der Londoner Campus von Vantage, der sich auf fast fünf Hektar (zwei Hektar) im PowerGate-Viertel von North Acton, einer etablierten Rechenzentrumsgemeinschaft im Nordwesten der Stadt, befindet, wird schließlich 430.000 Quadratfuß (40.000 Quadratmeter) in zwei mehrstöckigen 24-MW-Rechenzentren umfassen. Der erste Standort, der 11. Campus von Vantage in EMEA, wird Ende 2024 seine Türen für Hyperscale-Kunden und Cloud-Anbieter öffnen.

Londoner Marktführer für Rechenzentren

Colt Technology Services Group Limited

Digital Realty Trust Inc.

Equinix, Inc.

NTT Ltd

Kao Data Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Rechenzentren in London

- November 2022 Ein neues Rechenzentrum wird im Osten Londons, Großbritannien, vorgeschlagen. Der Planungsvorschlag schlägt vor, die bestehenden Bürogebäude abzureißen und ein 30-stöckiges Wohngebäude, ein 36-stöckiges Studentenwohngebäude, ein Rechenzentrum und eine Einrichtung zur Bereitstellung flexibler Arbeitsbereiche, Gemeinschaftsräume und eines Swimmingpools zu errichten. EID (General Partner) LLP ist der Antragsteller des Projekts, wobei Simpson Haugh/Nicholas Webb/Savills als Architekten und Makler fungieren. Der achtstöckige Komplex könnte eine potenzielle IT-Leistung von 30 MW und sechs 1.200 m² große Hallen haben. Laut der Petition würde die Anlage eine Notstromquelle in Form von 18 dieselbetriebenen Generatoren mit 3,3 MW benötigen.

- März 2022 Cloud HQ, der 81-Megawatt-Hyperscale-Rechenzentrumscampus mit 77,2 Quadratmetern (831.000 Quadratfuß), wird von CloudHQ, einem Entwickler und Betreiber von Hyperscale-Rechenzentren in den Vereinigten Staaten und Europa, rund um Didcot, England, einer Stadt etwa 60 Meilen (97 Kilometer) westlich von Central London, gebaut. Der Didcot-Rechenzentrumscampus von CloudHQ wird bei vollständiger Fertigstellung Investitionen in Höhe von 700 Millionen GBP erfordern.

Segmentierung der Londoner Rechenzentrumsbranche

Ein Rechenzentrum ist ein physischer Raum, ein Gebäude oder eine Einrichtung, in der sich eine IT-Infrastruktur befindet, die zum Erstellen, Ausführen und Bereitstellen von Anwendungen und Diensten sowie zum Speichern und Verwalten der mit diesen Anwendungen und Diensten verbundenen Daten verwendet wird.

Der Londoner Rechenzentrumsmarkt ist nach DC-Größe (klein, mittel, groß, massiv, Mega), Tier-Typ (Tier 1 & 2, Tier 3, Tier 4), Absorption (ausgelastet (Colocation-Typ (Einzelhandel, Großhandel, Hyperscale), Endbenutzer (Cloud & IT, Telekommunikation, Medien & Unterhaltung, Regierung, BFSI, Fertigung, E-Commerce)) und nicht genutzt) unterteilt. Die Marktgrößen und Prognosen werden in Bezug auf das Volumen (MW) für alle oben genannten Segmente bereitgestellt.

| Klein |

| Mittel |

| Groß |

| Fest |

| Mega |

| Stufe 1 und 2 |

| Stufe 3 |

| Stufe 4 |

| Verwendet | Colocation-Typ | Einzelhandel |

| Großhandel | ||

| Hyperscale | ||

| Endbenutzer | Cloud und IT | |

| Telekommunikation | ||

| Medien & Unterhaltung | ||

| Regierung | ||

| BFSI | ||

| Herstellung | ||

| E-Commerce | ||

| Anderer Endbenutzer | ||

| Nicht genutzt | ||

| DC-Größe | Klein | ||

| Mittel | |||

| Groß | |||

| Fest | |||

| Mega | |||

| Tier-Typ | Stufe 1 und 2 | ||

| Stufe 3 | |||

| Stufe 4 | |||

| Absorption | Verwendet | Colocation-Typ | Einzelhandel |

| Großhandel | |||

| Hyperscale | |||

| Endbenutzer | Cloud und IT | ||

| Telekommunikation | |||

| Medien & Unterhaltung | |||

| Regierung | |||

| BFSI | |||

| Herstellung | |||

| E-Commerce | |||

| Anderer Endbenutzer | |||

| Nicht genutzt | |||

Häufig gestellte Fragen

Wie groß ist der aktuelle Londoner Rechenzentrumsmarkt?

Der Londoner Rechenzentrumsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 10,32 % verzeichnen

Wer sind die Hauptakteure auf dem Londoner Rechenzentrumsmarkt?

Colt Technology Services Group Limited, Digital Realty Trust Inc., Equinix, Inc., NTT Ltd, Kao Data Ltd sind die wichtigsten Unternehmen, die auf dem Londoner Rechenzentrumsmarkt tätig sind.

Welche Jahre deckt dieser Londoner Rechenzentrumsmarkt ab?

Der Bericht deckt die historische Marktgröße des Londoner Rechenzentrumsmarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Londoner Rechenzentrumsmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des Londoner Rechenzentrums im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Londoner Rechenzentrums umfasst eine Marktprognose für 2024 bis 2030 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.