Marktanalyse für Lithiumverbindungen

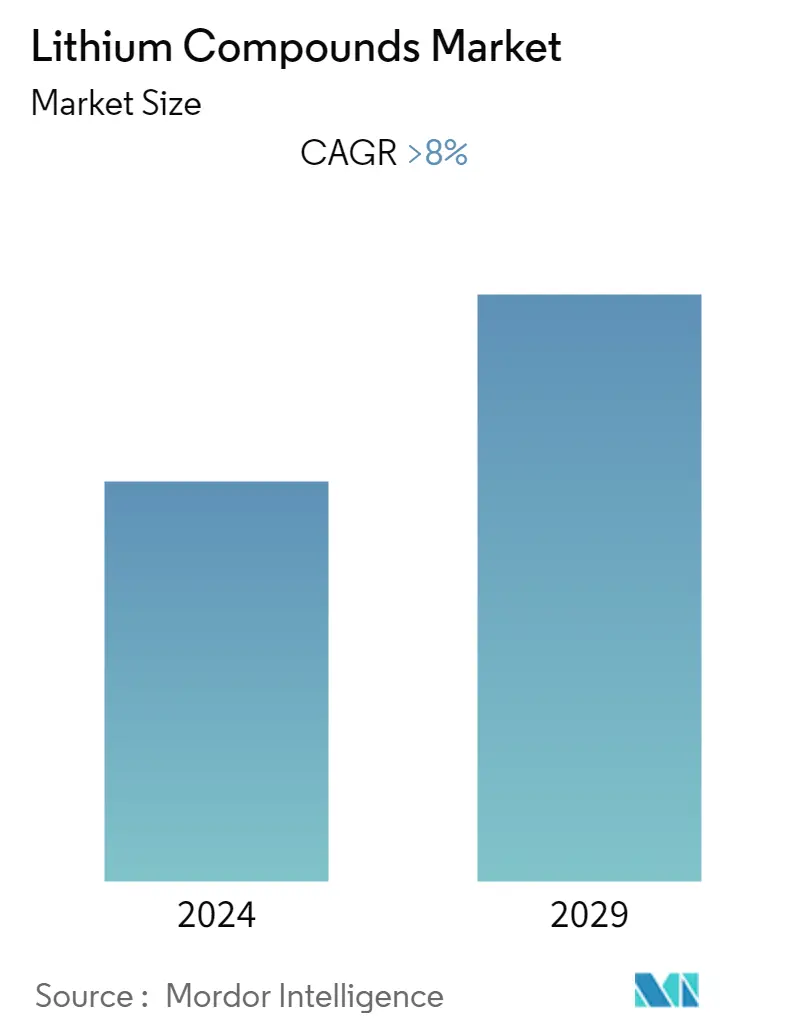

Es wird erwartet, dass der Markt für Lithiumverbindungen im Prognosezeitraum eine jährliche Wachstumsrate von über 8 % verzeichnen wird.

- Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf den Markt für Lithiumverbindungen. Globale Zwänge wirkten sich auf die Automobil-, Bau-, Keramik- und Glasindustrie aus. Dennoch verzeichnete das Pharmageschäft einen Anstieg der Nachfrage, sodass der Markt auch während der Pandemie weiter wuchs. Allerdings haben die Branchen seit 2021 ihre Produktion gesteigert, und es wird erwartet, dass der Markt im gesamten Prognosezeitraum diesem Beispiel folgen wird.

- Der zunehmende Einsatz von Batterien, insbesondere in Elektroautos, sowie die steigende Nachfrage aus der Keramik- und Glasindustrie treiben den Markt für Lithiumverbindungen voran. Im Gegenteil dürften die hohen Kosten der Verbindungen und deren Ersatz durch andere Ersatzstoffe das Marktwachstum behindern.

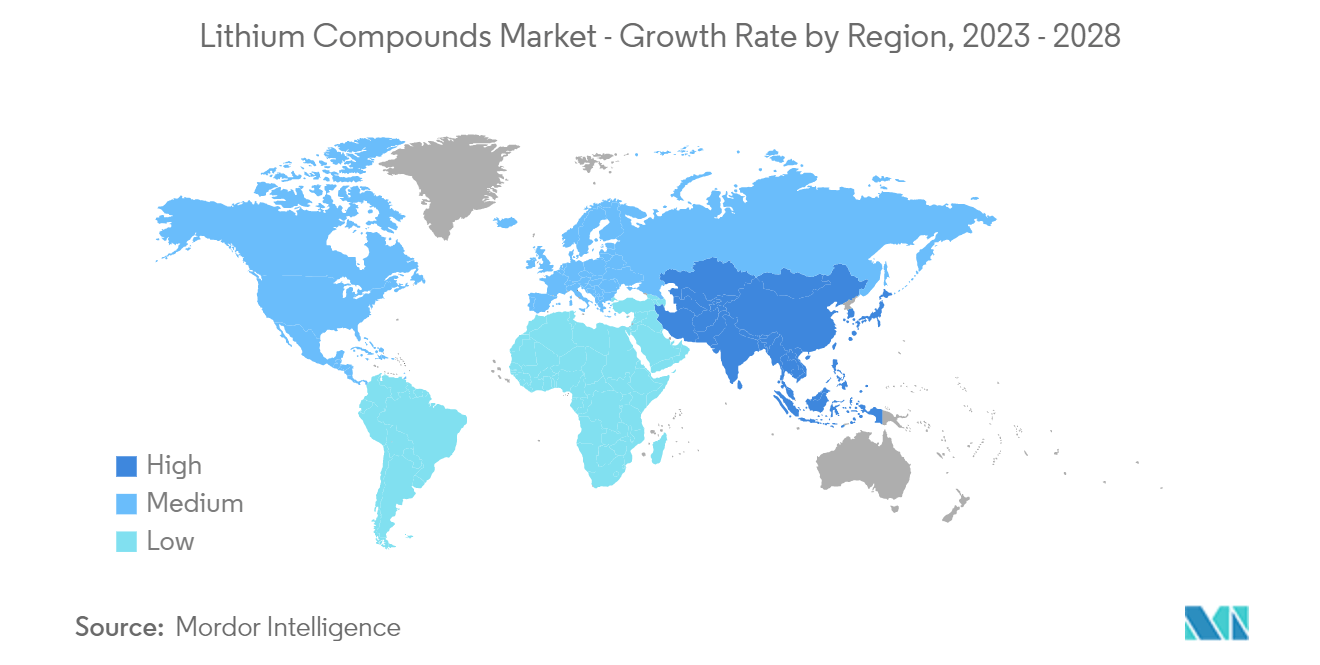

- Dennoch dürfte die steigende Nachfrage nach Elektrofahrzeugen auf dem Markt eine Gelegenheit für Marktstudien bieten. Der asiatisch-pazifische Raum stellt aufgrund massiver Investitionen in der Bau- und Automobilindustrie den größten Markt für Lithiumverbindungen dar und wird im Prognosezeitraum weiterhin dominieren.

Markttrends für Lithiumverbindungen

Wachsende Nachfrage nach Batterien

- Lithiumverbindungen werden in der wiederaufladbaren Lithium-Ionen-Batterietechnologie häufig verwendet, um Energie zu sparen und zu sparen. Lithium-Ionen-Batterien werden in Geräten wie Mobiltelefonen, Kameras, Laptops, Elektrogeräten und Fahrzeugen verwendet.

- Lithium-Ionen-Batterien spielen eine wichtige Rolle in Fahrzeugen, sowohl mit Verbrennungsmotor als auch mit Elektroantrieb. Aufgrund ihrer Eigenschaften wie hoher Energiedichte, geringer Selbstentladung, langer Lebensdauer, kostengünstiger Wartung, schnellem Laden und geringem Gewicht werden Lithium-Ionen-Batterien im Automobilbereich bevorzugt. Auch die Nachfrage nach Ni-Cd-Batterien ist hoch, da diese derzeit in einigen Hybrid-Elektrofahrzeugen eingesetzt werden. Der Verkauf und die Nachfrage nach Hybridfahrzeugen in Indien, Südostasien und Südkorea verzeichneten im Vergleich zu den Vorjahren ein ordentliches Wachstum.

- Nach Angaben des Bureau of Economic Analysis (BEA) belief sich die Wertschöpfung durch die Herstellung von Elektrogeräten, Ausrüstung und Komponenten in den Vereinigten Staaten im dritten Quartal 2022 auf rund 73,8 Milliarden US-Dollar, was einem Anstieg von etwa 8 % gegenüber dem gleichen Zeitraum entspricht vorheriges Jahr. Die Gesamtwertschöpfung belief sich in den ersten drei Quartalen auf knapp 220 Milliarden US-Dollar.

- Darüber hinaus belief sich die Bruttoproduktion der Computer- und Elektronikproduktherstellung in den Vereinigten Staaten in den ersten drei Quartalen des Jahres 2022 auf etwa 1.300 Milliarden US-Dollar. Im Jahr 2022 gab es einen Zuwachs von 7 % im Vergleich zum gleichen Zeitraum im Jahr 2021 (1.200 Milliarden US-Dollar).

- Unterdessen berichtete die Internationale Energieagentur (IEA) in ihrem September 2022 Electric Vehicles Outlook, dass die Verkäufe von Elektroautos trotz Lieferkettenbeschränkungen und der anhaltenden Covid-19-Pandemie im Jahr 2021 ein Rekordhoch erreichten. Die Verkäufe haben sich im Vergleich dazu auf 6,6 Millionen fast verdoppelt bis 2020, was die Gesamtzahl der Elektrofahrzeuge auf der Straße auf 16,5 Millionen erhöht.

- Die steigende Zahl von Elektrofahrzeugen und der zunehmende Einsatz elektronischer Geräte in Entwicklungsländern treiben die Nachfrage nach wiederaufladbaren Batterien voran, was den Markt für Lithiumbatterien in den kommenden Jahren ankurbeln könnte.

Asien-Pazifik wird den Markt dominieren

- Aufgrund der hoch entwickelten Elektronik-, Automobil-, Keramik- und Glassektoren in China, Indien, Japan und Korea sowie der kontinuierlichen Investitionen in der Region zur Weiterentwicklung der Batterietechnologie wird der asiatisch-pazifische Raum voraussichtlich den Gesamtmarkt für Lithiumverbindungen dominieren Branche im Laufe der Jahre.

- Aufgrund staatlicher Verbote von Verbrennungsmotoren und hoher Abgaben auf Fahrzeuge mit Verbrennungsmotor in China hat die Herstellung von Elektro- und Hybridfahrzeugen in China und Indien in den letzten Jahren zugenommen.

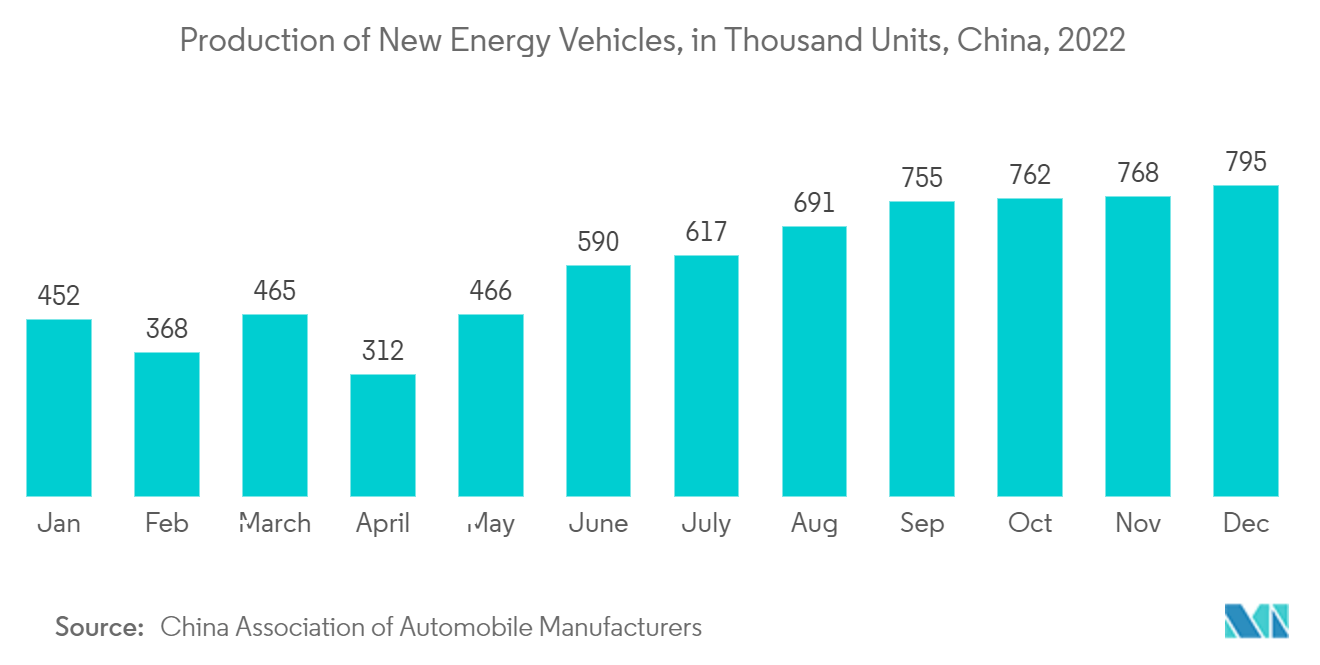

- China ist sowohl der größte Produzent als auch der größte Verbraucher von Elektrofahrzeugen und deckt rund die Hälfte des weltweiten Marktes ab. Nach Angaben der China Association of Automobile Manufacturers (CAAM) belief sich die Gesamtproduktion von New Energy Vehicles (NEVs) in China im Jahr 2022 auf etwa 7 Millionen Einheiten. Im Vergleich zur Fahrzeugproduktion im Jahr 2021 (3,54 Millionen Einheiten) war dies eine satte Steigerung von fast 97 %.

- Indien konzentriert sich seit einigen Jahren auch auf den Markt für Elektrofahrzeuge für das Land. Eine Studie des CEEW Center for Energy Finance sieht bis 2030 ein Potenzial für Elektrofahrzeuge in Höhe von 206 Milliarden US-Dollar in Indien, was eine Investition von 180 Milliarden US-Dollar in die Fahrzeugherstellung und Ladeinfrastruktur im Land erforderlich macht.

- Den Prognosen von IQVIA zufolge wird China, das zweitgrößte Pharmaausgabenland der Welt, seit 2021 das Segmentvolumen über einen Zeitraum von fünf Jahren um 8 % steigern, während die Ausgaben um 19 % steigen werden, eine langsamere Rate als in den Vorjahren, aber immer noch mit einer Steigerung Der Schwerpunkt liegt auf der Verbesserung des Zugangs zu modernsten Medikamenten.

- Auch die indische Pharmaindustrie soll bis 2030 ein Volumen von 130 Milliarden US-Dollar erreichen, wie die India Brand Equity Foundation (IBEF) vermutet. Das Land ist der größte Impfstoffproduzent weltweit und stellt im Jahr 2021 etwa 60 % der gesamten Impfstoffe her. Gemessen am Volumen liegt das Land bei der pharmazeutischen Produktion weltweit an dritter Stelle.

- Laut den vom indischen Ministerium für Chemikalien und Düngemittel vorgelegten Statistiken stieg die Produktion wichtiger Chemikalien im Zeitraum 2022-23 (bis Juli 2022) um 5,73 % auf 43,51 Lakh-Tonnen (4,351 Millionen Tonnen), verglichen mit 41,15 Lakh-Tonnen (4,115 Millionen Tonnen). ) im Vergleichszeitraum des Vorjahres.

- Der wachsende Bedarf an hocheffizienten Batterien erfordert fortschrittliche technologische Verbesserungen bei Lithiumverbindungen. Es wird erwartet, dass das kontinuierliche Wachstum bei energiesparenden Geräten zusammen mit der wachsenden Pharma- und Chemieindustrie in der Region den Markt für Lithiumverbindungen in den kommenden Jahren antreiben wird.

Überblick über die Lithiumverbindungen-Branche

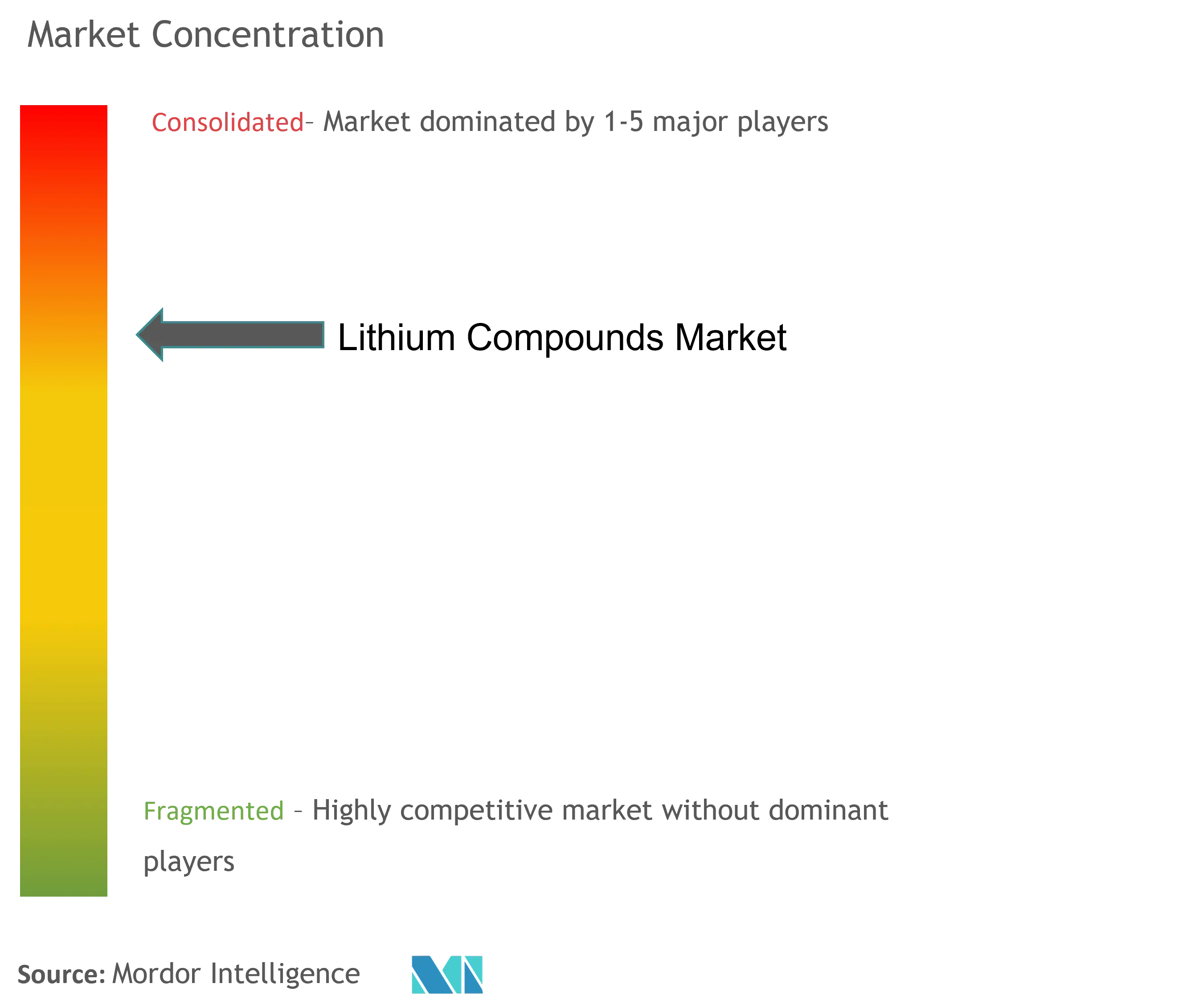

Der Markt für Lithiumverbindungen ist von Natur aus teilweise konsolidiert, wobei einige große Akteure einen erheblichen Teil des Marktes dominieren. Zu den größten Unternehmen gehören FMC Corporation, SQM SA, Lithium Americas Corp., Albemarle Corporation und Neometals Ltd.

Marktführer bei Lithiumverbindungen

FMC Corporation

Lithium Americas Corp.

Albemarle Corporation

Neometals Ltd

SQM SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Lithiumverbindungen

- Februar 2023 Lithium Americas gab den Abschluss der ersten 320-Millionen-Dollar-Tranche der zuvor angekündigten 650-Millionen-Dollar-Investition von General Motors (GM) bekannt, die den Autohersteller zu seinem größten Anteilseigner und Abnahmepartner macht. Der Erlös aus der Investition von GM wird verwendet, um die Entwicklung des Thacker Pass-Projekts in Nevada zu beschleunigen, der größten bekannten Lithiumressource in den USA, deren Bau vollständig genehmigt wurde. Lithium Americas geht davon aus, die zweite und letzte Tranche nach der erwarteten Trennung seines US-amerikanischen und argentinischen Geschäfts im zweiten Halbjahr 2023 abzuschließen.

- September 2022 Lithium Americas Corporation geht eine strategische Zusammenarbeit mit Green Technology Metals ein. Ziel der Zusammenarbeit ist es, das beträchtliche Fachwissen beider Parteien für die gemeinsame Entwicklung eines strategisch gelegenen, integrierten Lithiumchemieunternehmens in Nordamerika zu nutzen und die laufende Entwicklung der Ontario-Lithiumprojekte von Green Technology Metals zu beschleunigen.

- März 2022 Das Batterierecycling-Joint-Venture von Neometals treibt die Gespräche mit Mercedes-Benz über den Bau einer Recyclinganlage für Lithium-Ionen-Batterien mit einer Kapazität von 2.500 Tonnen pro Jahr in Deutschland voran, während die Automobilgiganten der Welt verstärkt auf die steigende Nachfrage nach Elektrofahrzeugen reagieren. Angesichts der rasant hohen Lithiumpreise, da die Nachfrage nach Batterien das Angebot übersteigt, bestätigte das in Perth ansässige Unternehmen Neometals die Pläne von Mercedes, mit seinem 50 %-igen Unternehmen Primobius bei der Planung und dem Bau des Werks in Kuppenheim zusammenzuarbeiten.

Segmentierung der Lithiumverbindungen-Branche

Lithium ist ein weiches, silbrig-weißes Alkalimetall, das das Metall mit der geringsten Dichte sowie ein festes Element darstellt. Wie alle Alkalimetalle ist Lithium hochreaktiv und brennbar und muss in einem Vakuum, einer inerten Atmosphäre oder einer inerten Flüssigkeit wie gereinigtem Kerosin oder Mineralöl gelagert werden. Die wichtigste Verwendung von Lithium findet sich in wiederaufladbaren Batterien für Mobiltelefone, Laptops, Digitalkameras und Elektrofahrzeuge.

Der Markt für Lithiumverbindungen ist nach Verbindung, Anwendung und Geografie segmentiert. Nach Verbindungen ist der Markt in Lithiumnitrid, Lithiummetall, Lithiumcarbonat, Lithiumhydroxid, Lithiumchlorid, Butyllithium und andere Verbindungen unterteilt. Je nach Anwendung ist der Markt in Keramik und Glas, Batterien, Schmierstoffe, Pharmazeutika, Chemikalien, Metallurgie und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Lithiumverbindungen in 15 Ländern weltweit.

Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Lithiumnitrid |

| Lithiummetall |

| Lithiumcarbonat |

| Lithiumhydroxid |

| Lithiumchlorid |

| Butyllithium |

| Andere Verbindungen |

| Keramik und Glas |

| Schmierstoffe |

| Arzneimittel |

| Batterien |

| Chemikalien |

| Metallurgie |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Verbindungen | Lithiumnitrid | |

| Lithiummetall | ||

| Lithiumcarbonat | ||

| Lithiumhydroxid | ||

| Lithiumchlorid | ||

| Butyllithium | ||

| Andere Verbindungen | ||

| Anwendung | Keramik und Glas | |

| Schmierstoffe | ||

| Arzneimittel | ||

| Batterien | ||

| Chemikalien | ||

| Metallurgie | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung zu Lithiumverbindungen

Wie groß ist der Markt für Lithiumverbindungen derzeit?

Der Markt für Lithiumverbindungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 8 % verzeichnen.

Wer sind die Hauptakteure auf dem Lithiumverbindungen-Markt?

FMC Corporation, Lithium Americas Corp., Albemarle Corporation, Neometals Ltd, SQM SA sind die wichtigsten Unternehmen, die auf dem Markt für Lithiumverbindungen tätig sind.

Welches ist die am schnellsten wachsende Region im Lithiumverbindungen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Lithiumverbindungen?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Lithiumverbindungen.

Welche Jahre deckt dieser Markt für Lithiumverbindungen ab?

Der Bericht deckt die historische Marktgröße für Lithiumverbindungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Lithiumverbindungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Lithiumverbindungen

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Lithiumverbindungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Lithiumverbindungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.