Indien Kollagen-Marktgröße und -Anteil

Indien Kollagen-Marktanalyse von Mordor Intelligence

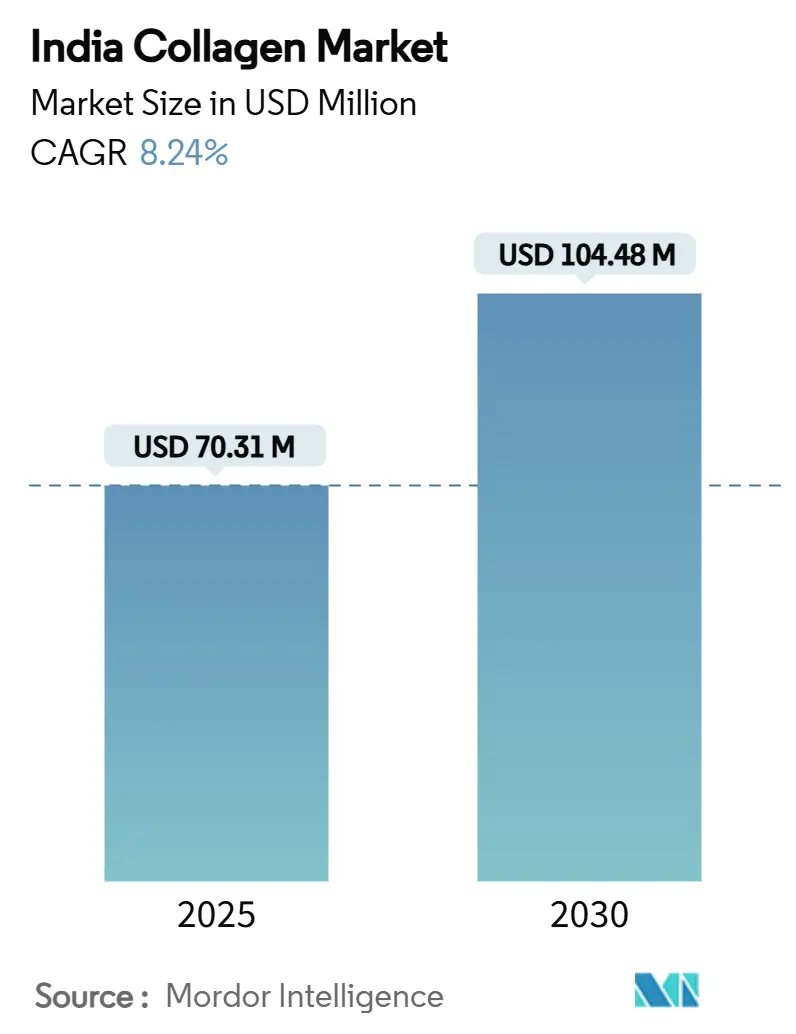

Die Größe des indischen Kollagen-Marktes wird voraussichtlich von USD 70,31 Millionen im Jahr 2025 auf USD 104,48 Millionen bis 2030 bei einer CAGR von 8,24 % wachsen. Das Marktwachstum wird durch erhebliche demografische Veränderungen angetrieben, einschließlich einer alternden Bevölkerung und eines gestiegenen Gesundheitsbewusstseins bei jüngeren Verbrauchern sowie steigender verfügbarer Einkommen in städtischen Gebieten. Staatliche Regulierungen verbessern weiterhin die Qualitätsstandards und fördern die inländische Produktion durch die Umsetzung von Herstellungsanreizen und Qualitätskontrollmaßnahmen. Die expandierende Fitnesskultur, insbesondere in Großstädten, kombiniert mit der wachsenden Nachfrage nach funktionalen Lebensmitteln und Premium-Tiernahrungsprodukten, schafft vielfältige Möglichkeiten für mit Kollagen angereicherte Produkte in mehreren Segmenten. Zu den jüngsten regulatorischen Entwicklungen gehört die Verpackungsnovelle 2025 der Food Safety and Standards Authority of India (FSSAI), die die Verwendung von recyceltem PET zur Förderung nachhaltiger Verpackungslösungen ermöglicht, und die mögliche Übertragung der Nutraceutical-Aufsicht an die Central Drugs Standard Control Organization (CDSCO). Diese Übertragung deutet auf erhöhte Compliance-Anforderungen und strengere Qualitätskontrollmaßnahmen für Hersteller und Importeure im Kollagen-Markt hin.

Wichtige Berichtsergebnisse

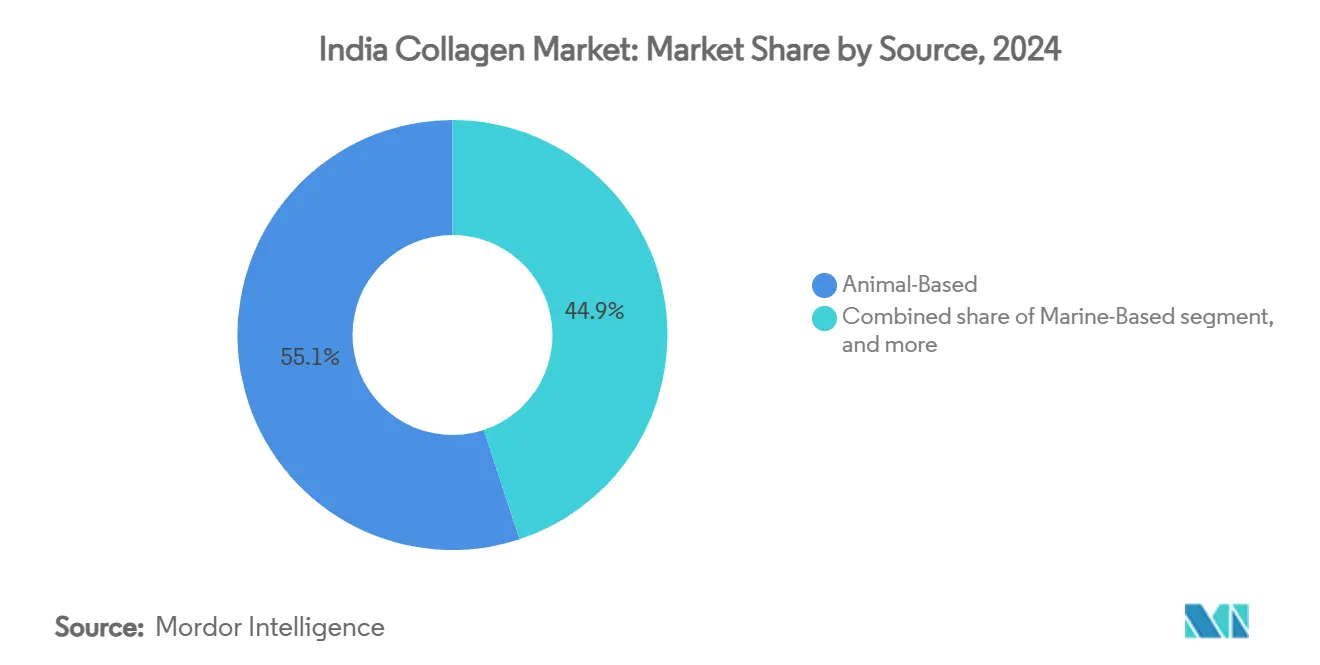

- Nach Quelle führte tierbasiertes Kollagen mit 55,06 % des indischen Kollagen-Marktanteils im Jahr 2024; meeresbasiertes Kollagen wird voraussichtlich mit einer CAGR von 9,28 % von 2025-2030 steigen.

- Nach Produkttyp dominierte Gelatine mit 48,51 % der indischen Kollagen-Marktgröße im Jahr 2024, jedoch wird hydrolysiertes Kollagen voraussichtlich mit einer CAGR von 8,81 % expandieren.

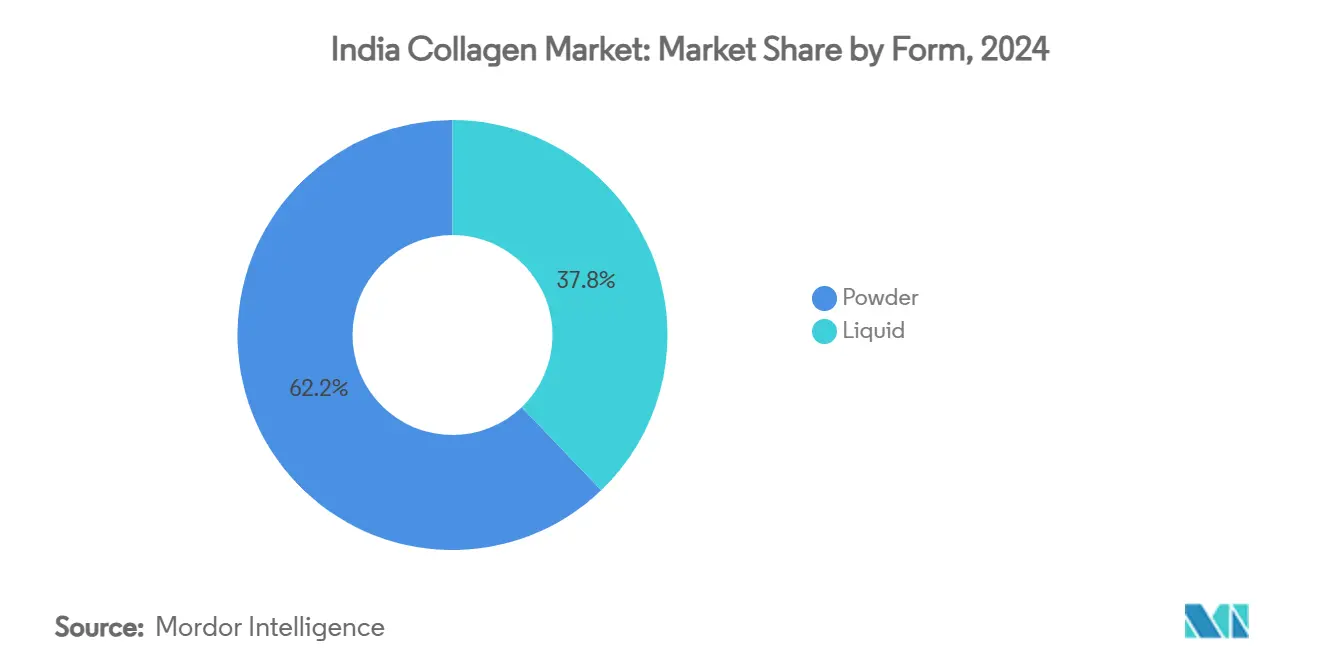

- Nach Form machten Pulverformate 62,17 % des indischen Kollagen-Marktanteils im Jahr 2024 aus, während flüssige Formate auf Kurs für eine CAGR von 8,70 % sind.

- Nach Anwendung eroberten Nahrungsergänzungsmittel 58,45 % der indischen Kollagen-Marktgröße 2024; Kosmetik und Körperpflege werden voraussichtlich am schnellsten mit einer CAGR von 9,12 % bis 2030 wachsen.

Indien Kollagen-Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Alternde Bevölkerung und Schönheitsbewusstsein | +1.8% | National, mit frühen Gewinnen in Mumbai, Delhi, Bangalore | Langfristig (≥ 4 Jahre) |

| Sport- und Leistungsernährung | +1.2% | Städtische Zentren, Maharashtra, Karnataka, Tamil Nadu | Mittelfristig (2-4 Jahre) |

| Ausweitung des funktionalen Lebensmittel- und Getränkeangebots | +1.0% | National, konzentriert in Tier-1- und Tier-2-Städten | Mittelfristig (2-4 Jahre) |

| Tiergesundheit und Tierernährung | +0.8% | Großstadtgebiete, Gujarat, Maharashtra, Delhi NCR | Langfristig (≥ 4 Jahre) |

| Zunehmende vegane und spezielle Quellenoptionen | +0.6% | Städtische Märkte, Südindien, Westbengalen | Mittelfristig (2-4 Jahre) |

| Produktkennzeichnungstransparenz und Clean-Label-Nachfrage | +0.4% | National, Premium-Segment-Fokus | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung und Schönheitsbewusstsein

Indiens demografischer Wandel bietet aufgrund seiner großen Bevölkerung im erwerbsfähigen Alter und beschleunigter Alterungstrends deutliche Marktchancen für Kollagenprodukte. Das Land hat die größte Jugendpopulation der Welt, während sein Seniorensegment erheblich wächst. Laut dem Bevölkerungsfonds der Vereinten Nationen wird die Bevölkerung im Alter von 60 Jahren und darüber voraussichtlich von 153 Millionen im Jahr 2023 auf 347 Millionen bis 2050 ansteigen[1]Quelle: The United Nations Population Fund, India's ageing population: Why it matters more than ever,

unfpa.org. Dieser demografische Wandel erzeugt Nachfrage in therapeutischen und lifestyle-verbessernden Anwendungen, angetrieben durch gesteigertes Alterungsbewusstsein und Schönheitsbewusstsein. Klinische Belege, die Kollagens Vorteile für Gelenkgesundheit, Hautelastizität und Knochenmineraldichte über 12-Monats-Zeiträume demonstrieren, haben dazu beigetragen, Verbraucherskeptizismus zu adressieren und die Marktakzeptanz zu erhöhen[2]Quelle: International Journal of Orthopaedics Sciences, Specific collagen peptides in osteoporosis management: Unraveling therapeutic potential through expert perspectives and scientific insights,

orthopaper.com. Das jüngere Bevölkerungssegment nutzt Kollagen zunehmend für präventive Zwecke, während ältere Verbraucher sich auf seine therapeutischen Anwendungen konzentrieren. Bundesstaaten wie Kerala und Tamil Nadu, die voraussichtlich um 2040 ihren Bevölkerungshöhepunkt erreichen, sind positioniert, um frühe Anwender von Altersmanagement-Produkten zu sein. Während FSSAI-Regulierungen derzeit Sicherheitsstandards regeln, kann die potenzielle Aufsicht durch die Central Drugs Standard Control Organization (CDSCO) Qualitätsanforderungen erhöhen und zu Marktkonsolidierung führen.

Sport- und Leistungsernährung

Sport- und Leistungsernährung in Indien erlebt aufgrund erhöhter staatlicher Investitionen erhebliches Wachstum. Das Ministerium für Jugendangelegenheiten und Sport hat ₹3.790,50 Crore für 2021-22 bis 2025-26 bereitgestellt, um die Programmabdeckung zu erweitern und die Sportinfrastruktur zu verbessern[3]Quelle: Ministry of Youth Affairs and Sports, India's Growing Focus on Youth and Sports,

pib.gov. Diese verstärkte Unterstützung fördert die sportliche Teilnahme, was die Nachfrage nach fortgeschrittenen Ernährungslösungen, einschließlich Kollagenergänzungen, bei Profisportlern und Fitness-Enthusiasten erhöht. Die regulatorische Aufsicht über Proteinangaben hat die Marktposition von Kollagenpeptiden verbessert, unterstützt durch ihren Generally Recognized as Safe (GRAS)-Status und bewiesene Vorteile im Diabetes-Management und der Gelenkgesundheit. Die Adoption von Leistungsernährungsprodukten wächst in Großstadtgebieten, angetrieben durch erhöhte Fitnessstudio-Mitgliedschaften und Fitnessbewusstsein. Spezialisierte Formulierungen, wie Rousselots Nextida GC, die eine 42%ige Reduktion der Blutzuckerspitzen nach den Mahlzeiten demonstriert, erweitern den Markt über traditionelle Gelenkgesundheitsanwendungen hinaus[4]Quelle: Darling Ingredients, Darling Ingredients Introduces Nextida™ GC,

darlingii.com. Die strengen Proteinergänzungsregulierungen der Food Safety and Standards Authority of India (FSSAI) bieten Chancen für konforme Kollagenhersteller. Zusätzlich stärkt die Präferenz der jüngeren Demografie für Clean-Label, wissenschaftlich validierte Ernährungsprodukte Kollagens Marktposition im Vergleich zu synthetischen Alternativen.

Ausweitung des funktionalen Lebensmittel- und Getränkeangebots

Die Ausweitung des funktionalen Lebensmittel- und Getränkeangebots wird zu einem wichtigen Wachstumstreiber für den indischen Kollagen-Markt, da Verbraucher zunehmend Produkte suchen, die sowohl Nährwert als auch Lifestyle-Vorteile liefern. Kollagen wird in eine vielfältige Palette von Formaten eingearbeitet - von angereicherten Milchprodukten, Proteinriegeln und trinkfertigen Getränken bis hin zu funktionaler Süßwarenherstellung - wodurch Marken mehrere Konsumgelegenheiten ansprechen können. Die steigende Beliebtheit von Beauty-from-within-Produkten verschmilzt mit dem Wellness-Trend und ermutigt Hersteller, Kollagen mit ergänzenden Inhaltsstoffen wie Vitaminen, Antioxidantien und pflanzlichen Proteinen zu mischen, um Anziehungskraft und Wirksamkeit zu erhöhen. Diese Konvergenz steigert nicht nur die Produktinnovation, sondern erweitert auch Kollagens Reichweite über Nischensupplementkategorien hinaus in Mainstream-Einzelhandels- und E-Commerce-Regale. Der Wandel hin zu Clean-Label, premium-positionierten funktionalen Produkten ist besonders stark bei städtischen Millennials und Gen Z, die Bequemlichkeit, wissenschaftlich unterstützte Vorteile und sensorische Anziehungskraft priorisieren. Internationale Marken und inländische Akteure lancieren gleichermaßen kollagenreiche Snacks und Getränke, die auf indische Geschmackspräferenzen zugeschnitten sind, während sie Angaben wie Hautelastizität, Gelenkunterstützung und Muskelregeneration hervorheben. Mit FSSAI-Regulierungen, die Sicherheit und Transparenz in der Inhaltsstoffkennzeichnung gewährleisten, profitiert die Kategorie von steigendem Verbrauchervertrauen und ebnet den Weg für anhaltende Marktdurchdringung und höheren Pro-Kopf-Kollagenkonsum.

Tiergesundheit und Tierernährung

Die Segmente Tiergesundheit und Tierernährung bieten erhebliche Wachstumschancen für den indischen Kollagen-Markt, unterstützt durch zunehmende Haustierhaltung und höhere Ausgaben für Premium-Tierpflegeprodukte. Laut Agriculture and Agri-Food Canada verzeichnete Indien etwa 23 Millionen Haushalte mit Haushunden und 1,7 Millionen mit Hauskatzen im Jahr 2023. Der Markt erkennt Kollagen, besonders in hydrolysierter und Peptidform, für seine Vorteile bei der Verbesserung von Gelenkgesundheit, Mobilität, Hautzustand und Fellqualität bei Haustieren an. Die Kombination aus Urbanisierung, höheren verfügbaren Einkommen und Kleinfamilien-Trends hat die Haustierhaltungsraten erhöht, was Besitzer dazu veranlasst, spezialisierte Ernährungsprodukte mit funktionalen Inhaltsstoffen wie Kollagen über generisches Futter zu wählen. Dieser Wandel schafft Chancen für Hersteller, kollagenreiche Leckereien, Kauartikel und Ergänzungen zu entwickeln, die sowohl präventive als auch therapeutische Anforderungen adressieren. Das Wachstum in diesem Segment stimmt mit der Expansion von Indiens Viehzucht-, Aquakultur- und Geflügelsektoren überein, wo kollagenreiche Ernährungsprodukte Wachstumsleistung, Immunität und allgemeine Tiergesundheit verbessern. Das steigende Bewusstsein bei Tierärzten, Tierfutterformulierern und Viehzüchtern bezüglich Kollagens Vorteilen hat zu einer größeren Einbeziehung dieses Inhaltsstoffs in Futter- und Ergänzungsformulierungen geführt.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Rohstoffversorgungsbeschränkungen | -1.4% | National, Küstenregionen für Meeresquellen | Mittelfristig (2-4 Jahre) |

| Religiöse und ethische Ernährungsbeschränkungen | -1.0% | National, konzentriert in mehrheitlich muslimischen Regionen | Langfristig (≥ 4 Jahre) |

| Stabilitäts- und Haltbarkeitsprobleme | -0.8% | Pan-Indien, akut in Regionen mit hoher Luftfeuchtigkeit | Kurzfristig (≤ 2 Jahre) |

| Evidenzlücke und Verbraucherskeptizismus bezüglich Wirksamkeit | -0.6% | Ländliche und halbstädtische Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Rohstoffversorgungsbeschränkungen

Indiens Kollagen-Lieferkette steht aufgrund ihrer Abhängigkeit von importierten Rohstoffen für die Gelatineproduktion vor strukturellen Einschränkungen. Die Verfügbarkeit von Meereskollagen ist durch saisonale Fischereimuster und unzureichende Verarbeitungsinfrastruktur begrenzt. Die Konzentration von Meeresfrüchte-Verarbeitungsanlagen in Küstenstaaten schafft logistische Herausforderungen, während religiöse und kulturelle Faktoren die Verfügbarkeit von Rinder- und Schweine-Rohstoffen einschränken. GELITA entwickelte spezialisierte Technologien, wie RXL-Gelatine, um Verarbeitungseinschränkungen in der Asien-Pazifik-Region zu adressieren, was die Anerkennung der Industrie für Infrastrukturbeschränkungen demonstriert. Die Preise für meeresbasiertes Kollagen schwanken aufgrund klimabedingter Variationen in den Fischfangvolumen. Das Fehlen einer integrierten Kühlketteninfrastruktur zwischen Quellstandorten und Verarbeitungsanlagen erhöht die Rohstoffverschlechterung und Betriebskosten. Hersteller, insbesondere kleinere ohne langfristige Lieferverträge, stehen vor Versorgungssicherheitsrisiken und Währungsexposition aufgrund ihrer Abhängigkeit von importiertem spezialisierten Kollagen.

Religiöse und ethische Ernährungsbeschränkungen

Religiöse Speisegesetze beeinflussen das Kollagen-Marktwachstum durch Halal- und Koscher-Zertifizierungsanforderungen und schaffen Lieferkettenkomplexitäten für tierbasierte Produkte. Die Abhängigkeit des globalen Marktes von schweinefleischbasierter Gelatine steht im Konflikt mit islamischen Ernährungsbeschränkungen, während rindfleischbasierte Produkte Beschränkungen in hinduistischen Märkten gegenüberstehen. Die Herausforderungen bei der Authentifizierung von Halal- und Koscher-Gelatine beeinträchtigen das Verbrauchervertrauen, da aktuelle Erkennungsmethoden die vollständige Einhaltung religiöser Ernährungsanforderungen nicht gewährleisten können. Während Biotechnologie pflanzliche Kollagenalternativen ermöglicht, stehen diese im Labor gezüchteten veganen Optionen vor höheren Produktionskosten und Verbraucherakzeptanz-Herausforderungen. Meereskollagen bietet eine religiös akzeptable Alternative, stößt jedoch auf Versorgungsengpässe und höhere Preise. Die verschiedenen Zertifizierungsanforderungen religiöser Autoritäten schaffen zusätzliche Compliance-Herausforderungen für Hersteller, die mehrere Verbrauchersegmente bedienen.

Segmentanalyse

Nach Quelle: Meeresquellen treiben Nachhaltigkeitswandel voran

Tierbasiertes Kollagen hält einen dominierenden Marktanteil von 55,06 % im Jahr 2024, unterstützt durch etablierte Lieferketten und Kostenvorteile. Meeresbasiertes Kollagen erlebt schnelles Wachstum mit einer CAGR von 9,28 % bis 2030, angetrieben durch Nachhaltigkeitsüberlegungen und breitere religiöse Ernährungsakzeptanz. Rinderkollagen führt das Tiersegment aufgrund reichlicher Rohstoffe und bestehender Verarbeitungsinfrastruktur an. Seine Marktreichweite ist jedoch in Regionen mit erheblichen hinduistischen Bevölkerungsanteilen begrenzt. Schweinekollagen steht aufgrund islamischer Ernährungsbeschränkungen vor Marktbeschränkungen und schafft Vertriebsherausforderungen für Hersteller. Meereskollagen bietet trotz höherer Preise religiöse Akzeptabilität und Umweltvorteile, die umweltbewusste Verbraucher anziehen. Die Nutzung von Fischverarbeitungsabfällen bietet eine kosteneffektive Quelle für die Meereskollagenproduktion.

Biotechnologie-Fortschritte haben die Entwicklung pflanzlicher Kollagenalternativen ermöglicht. Diese umfassen im Labor produziertes veganes Kollagen, das durch Einführung menschlicher Kollagengene in Mikroorganismen geschaffen wird. Während diese Alternativen tierfreie Optionen bieten, überschreiten ihre Produktionskosten traditionelle Kollagenquellen. Die Kombination aus steigenden Nachhaltigkeitsanforderungen und religiösen Ernährungsüberlegungen unterstützt das anhaltende Wachstum von Meereskollagen trotz seiner Premium-Preisgestaltung.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkttyp: Hydrolysierte Formulierungen gewinnen Bioverfügbarkeitsvorteil

Hydrolysiertes Kollagen zeigt die höchste Wachstumsrate mit 8,81 % CAGR bis 2030, während Gelatine mit einem Anteil von 48,51 % im Jahr 2024 die Marktdominanz beibehält. Gelatines Marktführungsposition resultiert aus ihrer weit verbreiteten Verwendung in Lebensmittel- und Pharmaanwendungen, Kosteneffizienz und funktionaler Vielseitigkeit in mehreren Endverwendungen. Natives/undenaturiertes Kollagen dient spezifischen therapeutischen Segmenten, insbesondere in Gelenkgesundheitsanwendungen, wo die strukturellen Eigenschaften von Typ-II-Kollagen wesentlich sind und Premium-Preise erzielen.

Hydrolysierte Kollagenpeptide gewinnen zunehmend an Akzeptanz in Nahrungsergänzungsmitteln und Kosmetik aufgrund überlegener Absorptionsraten, unterstützt durch klinische Belege. Hersteller nutzen fortgeschrittene Verarbeitungstechnologien, um hydrolysiertes Kollagen mit spezifischen Molekulargewichten für verschiedene Anwendungen zu produzieren. Zum Beispiel demonstriert Rousselots Nextida GC-Plattform die expandierenden Anwendungen von hydrolysiertem Kollagen, indem es eine 42%ige Reduktion der Blutzuckerspiegel nach den Mahlzeiten erreicht und über traditionelle Gelenkgesundheitsmärkte hinausgeht.

Nach Form: Flüssigformate erfassen Premiumisierungstrends

Flüssige Kollagenformate beschleunigen mit 8,70 % CAGR bis 2030, angetrieben durch Verbraucherpräferenz für bequemen Konsum und wahrgenommene Absorptionsvorteile, während Pulverformate mit einem Anteil von 62,17 % im Jahr 2024 die Marktdominanz behalten, unterstützt durch ihre Kosteneffizienz und Vielseitigkeit in Produktformulierungen. Die Führungsposition des Pulversegments resultiert aus effizienten Herstellungsprozessen, längerer Haltbarkeit und etablierten Vertriebsnetzen, insbesondere in preissensitiven Märkten. Während flüssige Formulierungen aufgrund von Bequemlichkeit und beworbenen Absorptionsvorteilen höhere Preise erzielen, bleiben wissenschaftliche Belege für überlegene Bioverfügbarkeit im Vergleich zu Pulverformaten begrenzt.

Städtische Verbraucher wählen zunehmend flüssige Formate für ihre verzehrfertige Natur und bequemlichkeitsfokussierten Lifestyle-Präferenzen. Indiens Klimabedingungen stellen erhebliche Stabilitätsherausforderungen für flüssige Kollagenprodukte dar, obwohl technologische Lösungen wie GELITAs RXL Produktdegradation und Vernetzungsprobleme adressieren, die die Produktintegrität beeinträchtigen. Die Anforderungen für spezialisierte Herstellungsprozesse und temperaturkontrollierte Vertriebsinfrastruktur beschränken die Verfügbarkeit von flüssigen Formaten in ländlichen Gebieten und schaffen unterschiedliche Marktsegmente basierend auf geografischer Zugänglichkeit und Vertriebsfähigkeiten.

Nach Anwendung: Kosmetiksegment beschleunigt Beauty-from-Within-Trend

Das Kosmetik- und Körperpflege-Segment wird voraussichtlich mit einer CAGR von 9,12 % bis 2030 wachsen, während Nahrungsergänzungsmittel mit einem Anteil von 58,45 % im Jahr 2024 die Marktdominanz behalten. Dieses Wachstum spiegelt zunehmendes Verbraucherinteresse an Beauty-from-within-Produkten und den Premiumisierungstrend in der Körperpflege wider. Das Wachstum des Kosmetiksegments wird durch höhere Gewinnmargen, Möglichkeiten zur Markendifferenzierung und Verbraucherakzeptanz von Premium-Preisen für Schönheitsprodukte unterstützt. Nahrungsergänzungsmittel behalten ihre Marktführungsposition durch etablierte Vertriebsnetze, therapeutische Positionierung und breite Preiszugänglichkeit.

Das Lebensmittel- und Getränkesegment bietet Wachstumschancen, da Hersteller Meereskollagen in funktionale Lebensmittel integrieren, beispielhaft demonstriert durch Daburs Einführung von Meereskollagen-Formulierungen in FMCG-Kanälen. FSSAI-Regulierungen erfordern von Herstellern, kosmetische Gesundheitsvorteilsangaben zu belegen, was Wettbewerbsvorteile für Unternehmen mit klinischer Validierung bietet. Die Integration von nutraceutical- und kosmetischen Eigenschaften hat zu Hybridprodukten geführt, die Marktchancen sowohl in Ergänzungs- als auch Schönheitskategorien erweitern. Zusätzliche Anwendungen in medizinischen und veterinären Segmenten, obwohl kleiner, bieten spezialisierte Möglichkeiten für Hersteller mit entsprechender regulatorischer Compliance.

Geografische Analyse

Indiens Kollagen-Markt zeigt erhebliches inländisches Wachstumspotenzial, angetrieben durch demografische Veränderungen, regulatorische Änderungen und steigendes Gesundheitsbewusstsein in städtischen und halbstädtischen Gebieten. Die alternde Bevölkerung, steigende verfügbare Einkommen und wachsendes Interesse an präventiver Gesundheitsversorgung tragen zur Marktexpansion bei. Die vorgeschlagene Übertragung der Nutraceutical-Aufsicht von FSSAI an CDSCO kann Qualitätsstandards verbessern, die Produktsicherheitsüberwachung verbessern und Konsolidierungsmöglichkeiten für Hersteller schaffen, die Compliance-Anforderungen erfüllen.

Großstadtgebiete wie Mumbai, Delhi und Bangalore führen die Marktadoption aufgrund höherer verfügbarer Einkommen, fortgeschrittener Gesundheitsinfrastruktur und erhöhtem Gesundheitsbewusstsein an. Die südlichen Bundesstaaten, insbesondere Karnataka und Tamil Nadu, zeigen robustes Wachstum in Herstellung und Verbrauch, unterstützt durch etablierte Pharma- und Biotechnologie-Hubs, Forschungsinstitutionen und qualifizierte Arbeitskräfteverfügbarkeit. Küstenregionen haben Zugang zu Meereskollagen-Rohstoffen aus Fischverarbeitungsindustrien, stehen jedoch vor Verarbeitungsinfrastrukturbeschränkungen, die die Versorgungskapazität begrenzen. Diese Beschränkungen umfassen unzureichende Kühllagermöglichkeiten, Verarbeitungstechnologie-Lücken und Qualitätskontrollherausforderungen.

Die BioE3-Politik der Regierung zielt darauf ab, Bioproduktionskapazitäten durch Infrastrukturentwicklung, Technologieadoptions-Anreize und Qualifikationsentwicklungsprogramme zu stärken. Ländliche Märkte stehen vor Herausforderungen in Vertriebsnetzen, Preissensitivität und Bewusstseinslücken, obwohl die Expansion des digitalen Handels neue Zugangskanäle für Kollagenprodukte schafft. Die begrenzte Gesundheitsinfrastruktur, unzuverlässige Stromversorgung und saisonale Zugänglichkeitsprobleme beeinträchtigen die Marktdurchdringung weiter. Jedoch bieten Regierungsinitiativen für ländliche Entwicklung, zunehmende mobile Konnektivität und das Wachstum von Telemedizin-Diensten Möglichkeiten für Marktexpansion in diesen Regionen.

Wettbewerbslandschaft

Der indische Kollagen-Markt zeigt moderate Konsolidierung mit einer Bewertung von 6 von 10. Diese Marktstruktur ermöglicht sowohl etablierten multinationalen Unternehmen als auch aufstrebenden inländischen Firmen, durch unterschiedliche Strategien Marktanteile zu gewinnen. Etablierte Unternehmen wie GELITA nutzen technologische Innovationen, einschließlich RXL-Gelatine, um regionale Klimaherausforderungen zu adressieren, insbesondere bei der Aufrechterhaltung der Produktstabilität während Lagerung und Transport.

Marktchancen bestehen in spezialisierten Segmenten wie Glukosemanagement, Kollagen für Diabetiker, meeresbasierte Formulierungen aus Fischschuppen und -haut und Tiernahrungsergänzungen für den wachsenden Heimtiermarkt, wo regulatorische Anforderungen Wettbewerbsvorteile schaffen. Unternehmen, die in Bioverfügbarkeitsverbesserung durch Peptidoptimierung, Stabilitätslösungen für tropische Klimate durch fortgeschrittene Einkapselungstechniken und nachhaltige Beschaffungsmethoden wie rückverfolgbare Lieferketten investieren, gewinnen Vorteile in Premium-Marktsegmenten.

Der regulatorische Rahmen der Food Safety and Standards Authority of India (FSSAI) begünstigt etablierte Unternehmen mit robusten Qualitätssystemen, einschließlich Good Manufacturing Practice (GMP)-Zertifizierungen und Qualitätsprüfungsprotokollen. Die potenzielle Aufsicht der Central Drugs Standard Control Organisation (CDSCO) kann den Markt weiter konsolidieren, indem sie Eingangsbarrieren durch strengere Qualitätskontrollanforderungen und Dokumentationsprozesse erhöht. Neue Marktteilnehmer entwickeln pflanzliche Alternativen unter Verwendung von Erbsenprotein und biotechnologie-basiertem Kollagen durch rekombinante Proteinexpression, obwohl hohe Produktionskosten und begrenzte Verbraucherakzeptanz derzeit eine weit verbreitete Adoption einschränken.

Indien Kollagen-Branchenführer

Jellice Group

Nitta Gelatin Inc.

Gelita AG

Titan Biotech

Rousselot (Darling Ingredients)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juli 2025: Nitta Gelatin India Ltd. (NGIL) kündigte einen ₹200 Crore Expansionsplan während seiner goldenen Jubiläumsfeier an. Der Plan umfasst eine ₹60 Crore Kollagenpeptid-Produktionsanlage in Kerala, die Mitte 2025 den Betrieb aufnehmen wird. Diese Investition umfasst sowohl Gelatine- als auch Kollagenpeptid-Operationen zur Adressierung der steigenden globalen Nachfrage in den Lebensmittel- und Pharmasektoren.

- Dezember 2024: Lonza Capsules & Health Ingredients (CHI) implementierte neue Produktionslinien für Hartgelatinekapseln (HGCs) in seinen Anlagen in Rewari, Indien, und Suzhou, China. Die erweiterten Linien wurden Ende 2024 betriebsbereit, mit zusätzlicher Kapazität geplant für das dritte Quartal 2025. Die Kapseln dienen sowohl pharmazeutischen als auch nutraceutical Anwendungen und ermöglichen feste und flüssige Füllungen. Die Expansion verbessert regionale Versorgungskapazitäten mit verbesserter Flexibilität, Qualitätskontrolle und Anpassungsoptionen für Größe und Farbe.

- Dezember 2024: Pioneer Jellice India Pvt. Ltd. und Ashok Matches & Timber Industries Pvt. Ltd. erwarben eine Kontrollbeteiligung an India Gelatine & Chemicals Ltd (IGCL). Die Akquisition begann mit einem Kauf von 39,42 % der IGCL-Anteile durch ein Share Purchase Agreement (SPA), gefolgt von einem offenen Angebot zum Erwerb zusätzlicher 26 % von öffentlichen Aktionären.

Indien Kollagen-Marktberichtsumfang

Kollagen kann als das vom Körper produzierte Strukturprotein definiert werden. Kollagen spielt eine entscheidende Rolle in der Struktur und Funktion von Knorpel, Bindegewebe, Haut und Knochen.

Indiens Kollagen-Markt ist nach Form und Endverbraucher segmentiert. Nach Form ist der Markt in tierbasiert und meeresbasiert segmentiert. Nach Endverbraucher ist der Markt in Tierfutter, Körperpflege & Kosmetik, Lebensmittel & Getränke und Ergänzungen segmentiert. Das Lebensmittel & Getränke-Segment ist weiter in Bäckerei, Getränke, Frühstückszerealien und Snacks untersegmentiert. Zusätzlich ist das Ergänzungssegment weiter in Seniorenernährung und medizinische Ernährung sowie Sport-/Leistungsernährung segmentiert.

Die Marktdimensionierung wurde in Werttermen in USD und für Volumentermen in Volumen in Tonnen für alle oben genannten Segmente durchgeführt.

| Tierbasiert |

| Meeresbasiert |

| Pflanzenbasiert |

| Gelatine |

| Hydrolysiertes Kollagen |

| Natives/Undenaturiertes Kollagen |

| Pulver |

| Flüssig |

| Lebensmittel und Getränke |

| Kosmetik und Körperpflege |

| Nahrungsergänzungsmittel |

| Sonstige |

| Nach Quelle | Tierbasiert |

| Meeresbasiert | |

| Pflanzenbasiert | |

| Nach Produkttyp | Gelatine |

| Hydrolysiertes Kollagen | |

| Natives/Undenaturiertes Kollagen | |

| Nach Form | Pulver |

| Flüssig | |

| Nach Anwendung | Lebensmittel und Getränke |

| Kosmetik und Körperpflege | |

| Nahrungsergänzungsmittel | |

| Sonstige |

Wichtige im Bericht beantwortete Fragen

Was ist der prognostizierte Wert des indischen Kollagen-Marktes im Jahr 2030?

Der Markt wird voraussichtlich USD 104,48 Millionen bis 2030 erreichen und mit einer CAGR von 8,24 % ab 2025 wachsen.

Welche Kollagenquelle expandiert am schnellsten in Indien?

Meereskollagen ist die am schnellsten wachsende Quelle und soll eine CAGR von 9,28 % aufgrund von Nachhaltigkeits- und Religionsneutralitätsvorteilen erreichen.

Warum gewinnen hydrolysierte Kollagenprodukte an Popularität?

Hydrolysierte Formate bieten kleinere Peptide, die effizienter absorbiert werden, unterstützen Gelenk-, Haut- und Stoffwechselgesundheitsangaben und treiben eine CAGR von 8,81 % voran.

Wie formt die Regulierung den indischen Kollagenbereich?

FSSAI-Kennzeichnungsreformen und der mögliche Wechsel der Nutraceutical-Aufsicht zu CDSCO verschärfen Qualitätskontrollen und begünstigen Hersteller mit GMP-Anlagen.

Seite zuletzt aktualisiert am: