Marktanalyse für Kollageninhaltsstoffe in Nordamerika

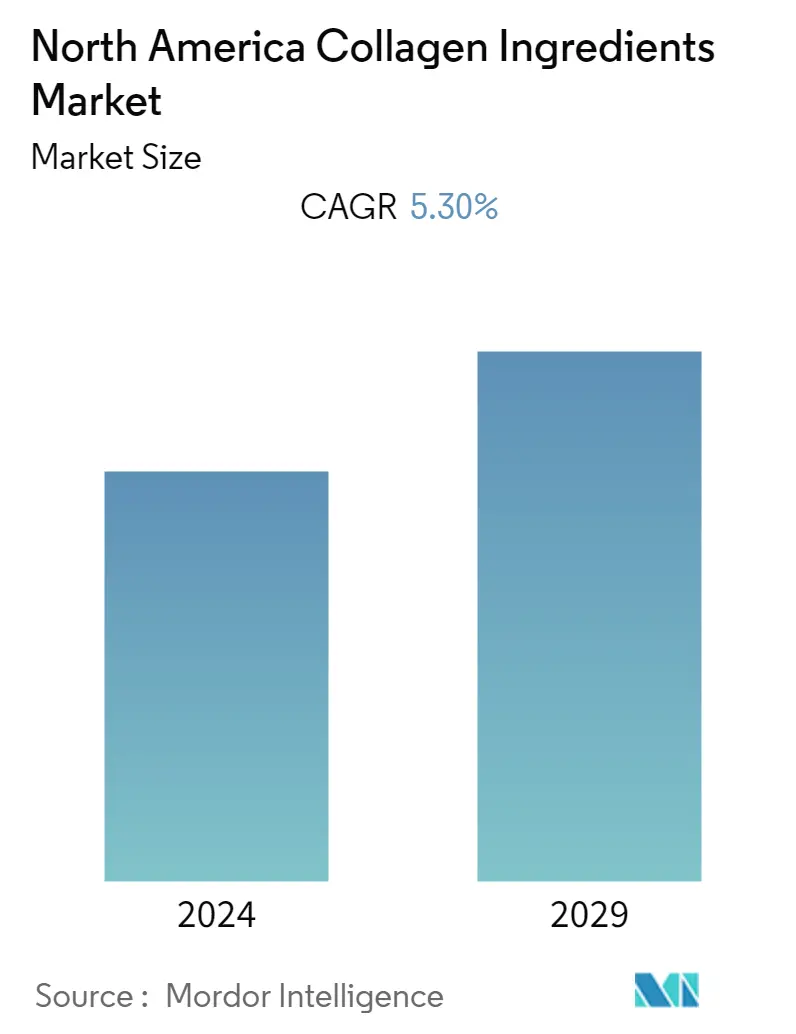

Der nordamerikanische Markt für Kollageninhaltsstoffe wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,30 % verzeichnen.

- Der nordamerikanische Markt für Kollageninhaltsstoffe verzeichnete in den letzten Jahren ein deutliches Wachstum, angetrieben durch das zunehmende Bewusstsein für die Vorteile des Kollagenkonsums und seiner vielfältigen Anwendung in verschiedenen Branchen wie Lebensmittel und Getränke, Kosmetik und Körperpflege, und Nahrungsergänzungsmittel treiben das Wachstum voran Markt. Kollagen, ein Strukturprotein, das im Bindegewebe von Tieren vorkommt, hat aufgrund seiner Rolle bei der Förderung der Hautgesundheit, der Gelenkunterstützung und des allgemeinen Wohlbefindens an Bedeutung gewonnen.

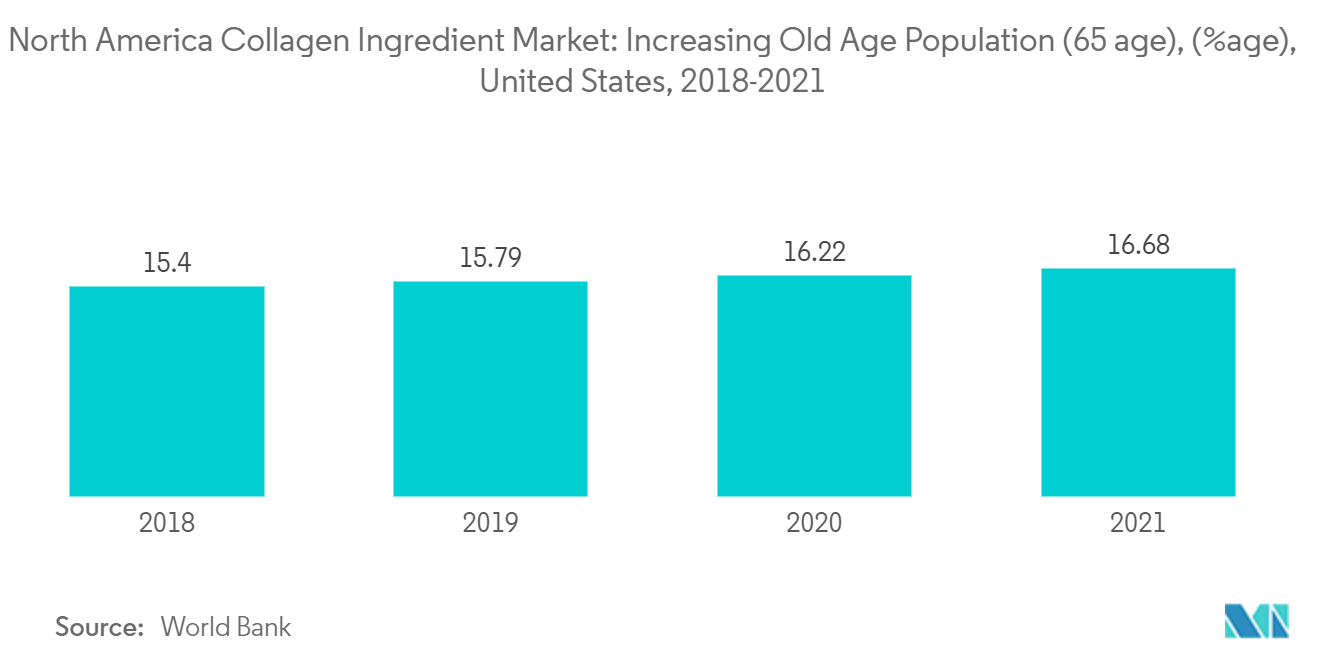

- Laut Statistique Canada war im Jahr 2022 fast jeder fünfte Kanadier, also rund 18,8 % der Bevölkerung, also 7.329.910 Menschen, mindestens 65 Jahre alt. Da die Bevölkerung immer älter wird, steigt die Nachfrage nach Produkten, die ein gesundes Altern unterstützen. Kollagen ist für seine Rolle bei der Erhaltung jugendlicher Haut und der Förderung der Gelenkgesundheit bekannt, was es zu einer attraktiven Option für Verbraucher im höheren Alter macht. Es wird erwartet, dass dadurch ein riesiger Raum für den nordamerikanischen Markt für Kollageninhaltsstoffe geschaffen wird.

- Darüber hinaus ist Kollagen der Hauptbestandteil vieler Schönheits- und Hautpflegeprodukte, da es Falten glättet und die Hautstruktur verbessert. Das Interesse der Schönheitsindustrie an Kollageninhaltsstoffen hat zur Marktexpansion beigetragen. Darüber hinaus integrieren Sportler und Fitnessbegeisterte aufgrund ihrer potenziellen Vorteile für die Gesundheit der Gelenke und die Muskelregeneration nach dem Training zunehmend Kollagenpräparate in ihre Routine, was das Marktwachstum im Prognosezeitraum weiter angekurbelt hat.

Markttrends für Kollageninhaltsstoffe in Nordamerika

Zunehmende Anwendung von Kollagen in der Körperpflegeindustrie

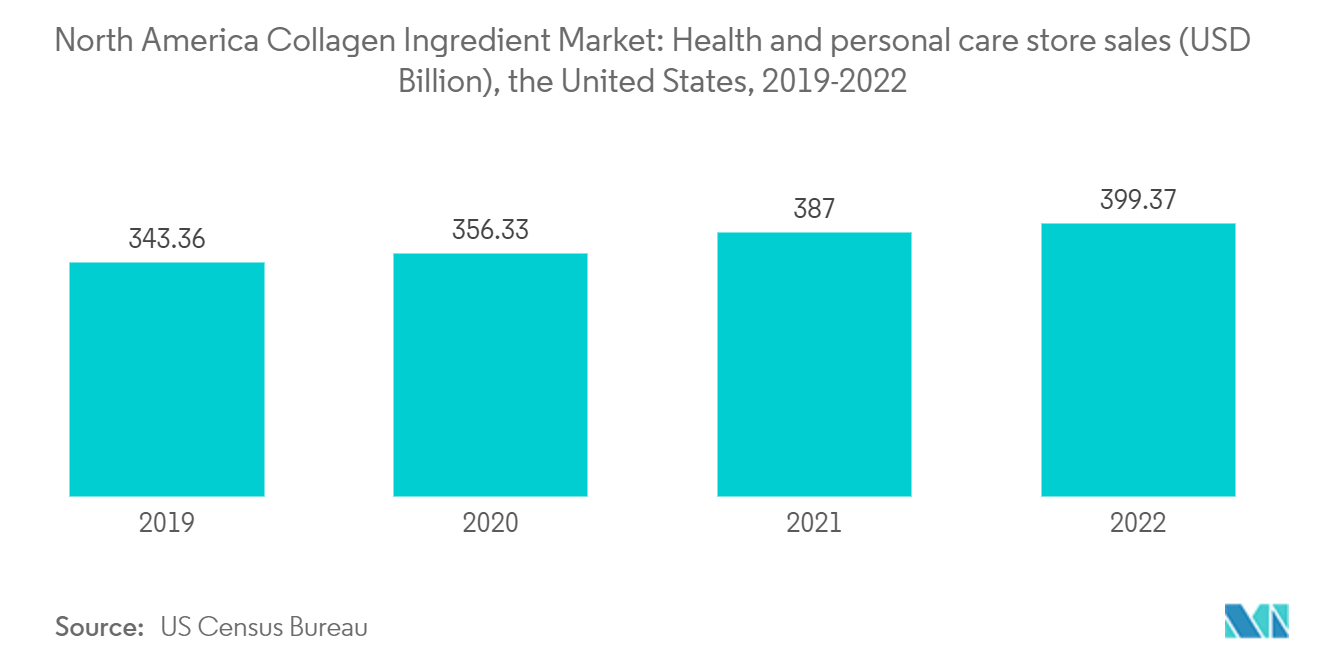

- Die nordamerikanische Nachfrage nach Kollagen in der Körperpflegeindustrie ist in den letzten Jahren stark gestiegen, was auf seine nachgewiesenen Vorteile für die Hautgesundheit und seine vielseitige Anwendung in verschiedenen Schönheits- und Hautpflegeprodukten zurückzuführen ist. Dieses bemerkenswerte Protein, das natürlicherweise im Bindegewebe des Körpers vorkommt, spielt eine entscheidende Rolle bei der Aufrechterhaltung der Hautelastizität, der Feuchtigkeitsversorgung und des insgesamt jugendlichen Aussehens. Die Faszination der Körperpflegeindustrie für Kollagen hat dazu geführt, dass eine breite Palette von Produkten sein Potenzial nutzt, von Anti-Aging-Cremes bis hin zu Seren, Masken und vielem mehr.

- Darüber hinaus werden Kollagenfasern in kosmetischen Cremes unter anderem als Nahrungsergänzungsmittel zur Knochenregeneration, Knorpelregeneration, Gefäß- und Herzrekonstruktion, Hautersatz und Weichhautvergrößerung verwendet. Kollageninhaltsstoffe sind in vielen Seifen, Shampoos, Gesichtscremes, Körperlotionen und anderen Kosmetika enthalten.

- Hydrolysiertes Kollagen ist ein wichtiger Bestandteil in Haut- und Haarpflegeprodukten. In der Körperpflegeindustrie wird hydrolysiertes Kollagen in Shampoos und Duschgels mit Tensiden und waschaktiven Wirkstoffen kombiniert. Dies sind die Faktoren, von denen erwartet wird, dass sie die Produktnachfrage im Prognosezeitraum ankurbeln.

- Darüber hinaus hat der Aufstieg der personalisierten Hautpflege Unternehmen dazu veranlasst, innovativ zu sein und maßgeschneiderte Lösungen auf Kollagenbasis zu entwickeln, die auf die individuellen Bedürfnisse zugeschnitten sind. Dadurch verzeichnen die Unternehmen ein positives Umsatzwachstum.

- Beispielsweise stiegen die Beauty-Verkäufe der Marke Sephora in den Filialen von Kohl's zwischen 2021 und 2022 im Jahresvergleich um rund 150 %. Ebenso stieg der Nettoumsatz von Ulta Beauty um 12,3 %, der vergleichbare Umsatz stieg um 9,3 % und der Nettogewinn stieg um 4,7 %. Somit entwickelt sich die Branche mit der Vielseitigkeit, Effizienz und dem Innovationspotenzial von Kollagen weiter weiter.

Die Vereinigten Staaten halten den größten Anteil

- Es wird erwartet, dass der Markt für Kollagen in den Vereinigten Staaten durch das Wachstum verschiedener Endverbraucherbranchen wie unter anderem Gesundheitswesen, Kosmetik sowie Lebensmittel und Getränke angetrieben wird. Darüber hinaus wird erwartet, dass der Markt in der Region durch die steigende Präferenz der Verbraucher für Gesundheitsgetränke positiv beeinflusst wird. Es wird erwartet, dass der regionale Markt von der Präsenz einer starken Gesundheitsbranche in Verbindung mit höheren öffentlichen Ausgaben für das Gesundheitswesen, insbesondere in den Vereinigten Staaten, profitieren wird. Es wird erwartet, dass die Nachfrage nach dem Produkt durch die steigende Nachfrage nach gummiartigen Süßwarenprodukten getrieben wird.

- Darüber hinaus nimmt mit zunehmendem Alter die körpereigene Kollagenproduktion ab und auch die Integrität des in den Knochen vorkommenden Kollagens nimmt mit zunehmendem Alter ab, was zu einer Verringerung der Knochenstärke führt. Somit schafft die zunehmende ältere Bevölkerung in den Vereinigten Staaten in den kommenden Jahren neue Chancen für den Markt für Kollageninhaltsstoffe. Um Marktanteile zu gewinnen, konzentrieren sich die Marktteilnehmer auf Produkteinführungen speziell für die Gelenkgesundheit. Beispielsweise erweiterte das in den USA ansässige Unternehmen Lonza im Jahr 2021 seine Produktlinie an UC-II-Inhaltsstoffen für nicht denaturiertes Kollagen für Nahrungsergänzungsmittel für die Gelenkgesundheit. Das neue UC-II-Nahrungsergänzungsmittel ist zertifiziert mit Bio-Kollagen hergestellt und Non-GMO Project Verified.

Überblick über die nordamerikanische Kollagenzutaten-Branche

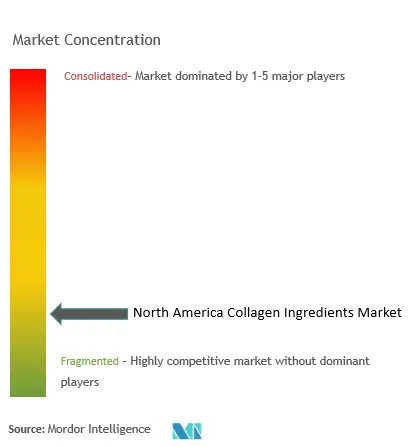

Der nordamerikanische Markt für Kollageninhaltsstoffe umfasst führende Akteure wie Darling Ingredients Inc., GELITA AG, Nitta Gelatin, Nippi Collagen und Regenity (Collagen Matrix inc). Der Markt für Kollageninhaltsstoffe ist angesichts der bestehenden Unternehmen sehr umfangreich. Angesichts der vorherrschenden FDA-Vorschriften haben die führenden Anbieter einen Vorsprung und dominieren weiterhin den Markt. Darüber hinaus verfügen wichtige Hauptakteure über eine geografische Reichweite und eine hohe Markenbekanntheit bei den Verbrauchern, was ihnen die Oberhand verschafft.

Marktführer für Kollageninhaltsstoffe in Nordamerika

Darling Ingredients Inc.

GELITA AG

Nitta Gelatin

Nippi Collagen

Regenity (Collagen Matrix inc)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kollageninhaltsstoffe in Nordamerika

- Januar 2023 TELA Bio, Inc. kündigt die Einführung des NIVIS Fibrillar Collagen Pack an und markiert damit einen bedeutenden Meilenstein für das kommerziell tätige Medizintechnikunternehmen. TELA Bio, Inc. widmet sich der Entwicklung innovativer Technologien, die die klinischen Ergebnisse verbessern, indem sie der Erhaltung und Wiederherstellung der anatomischen Strukturen der Patienten Priorität einräumen.

- Januar 2022 Rousselot Health (US), eine Tochtergesellschaft von Darling Ingredients, und das Terasaki Institute for Biomedical Innovation (TIBI) in den Vereinigten Staaten bündeln ihre Kräfte, um bei der Entwicklung und klinischen Anwendung gelatinebasierter Behandlungen zusammenzuarbeiten.

- März 2021 Gelita USA feierte die Eröffnung seiner neuen Kollagenpeptid-Einheit, einer weitläufigen 30.000 Quadratmeter großen Produktionsanlage am südöstlichen Ende des Komplexes im Industriegebiet Port Neal in der Nähe von Sioux City, Iowa. Diese Expansion war in erster Linie auf das bemerkenswerte zweistellige Marktwachstum der Kollagenpeptide von Gelita zurückzuführen, insbesondere im Gesundheits- und Schönheitssektor, und es gibt keine Anzeichen für eine Verlangsamung in absehbarer Zukunft.

Branchensegmentierung für Kollageninhaltsstoffe in Nordamerika

Die wichtigsten Aminosäuren, aus denen Kollagen besteht, sind Prolin, Glycin und Hydroxyprolin. Diese Aminosäuren gruppieren sich zu Proteinfibrillen in einer Dreifachhelix-Struktur. Kollagen ist ein Protein, das in vielen Teilen des Körpers vorkommt, darunter in der Haut, den Knochen und dem Bindegewebe. Aufgrund seiner einzigartigen Eigenschaften, beispielsweise seiner Fähigkeit, die Gewebereparatur und -regeneration zu fördern, wird es auch in verschiedenen medizinischen und kosmetischen Anwendungen eingesetzt.

Der nordamerikanische Markt für Kollageninhaltsstoffe ist nach Form, Endverbraucher und Land segmentiert. Die Form wird weiter in tierbasierte und marinebasierte Formen unterteilt. Ebenso ist das Endverbrauchersegment weiter in Tierfutter, Körperpflege und Kosmetika, Lebensmittel und Getränke sowie Nahrungsergänzungsmittel unterteilt. Nach Ländern ist der Markt in die Vereinigten Staaten, Kanada, Mexiko und den Rest Nordamerikas unterteilt.

Die Marktgröße wurde für alle oben genannten Segmente wertmäßig in USD und volumenmäßig in Tonnen ermittelt.

| Tierbasiert |

| Marinebasiert |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Tierfutter | |

| Körperpflege und Kosmetik | |

| Essen und Getränke | Bäckerei |

| Getränke | |

| Frühstücksflocken | |

| Snacks | |

| Ergänzungen | Ernährung älterer Menschen und medizinische Ernährung |

| Sport-/Leistungsernährung |

| Nach Form | Tierbasiert | |

| Marinebasiert | ||

| Nach Land | Kanada | |

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Vom Endbenutzer | Tierfutter | |

| Körperpflege und Kosmetik | ||

| Essen und Getränke | Bäckerei | |

| Getränke | ||

| Frühstücksflocken | ||

| Snacks | ||

| Ergänzungen | Ernährung älterer Menschen und medizinische Ernährung | |

| Sport-/Leistungsernährung | ||

Häufig gestellte Fragen zur Marktforschung für Kollageninhaltsstoffe in Nordamerika

Wie groß ist der Markt für Kollageninhaltsstoffe in Nordamerika derzeit?

Der nordamerikanische Markt für Kollageninhaltsstoffe wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,30 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Kollagenzutaten?

Darling Ingredients Inc., GELITA AG, Nitta Gelatin, Nippi Collagen, Regenity (Collagen Matrix inc) sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für Kollagenzutaten tätig sind.

Welches ist die am schnellsten wachsende Region im nordamerikanischen Markt für Kollagenzutaten?

Es wird geschätzt, dass Lebensmittel und Getränke im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am nordamerikanischen Markt für Kollagenzutaten?

Im Jahr 2024 haben die Vereinigten Staaten den größten Marktanteil am nordamerikanischen Markt für Kollagenzutaten.

Welche Jahre deckt dieser nordamerikanische Markt für Kollagenzutaten ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für Kollagenzutaten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für Kollagenzutaten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Kollageninhaltsstoffen für Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kollageninhaltsstoffen in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der nordamerikanischen Kollageninhaltsstoffe umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.