Marktgröße und Marktanteil für ästhetische Geräte in Indien

Marktanalyse für ästhetische Geräte in Indien von Mordor Intelligence

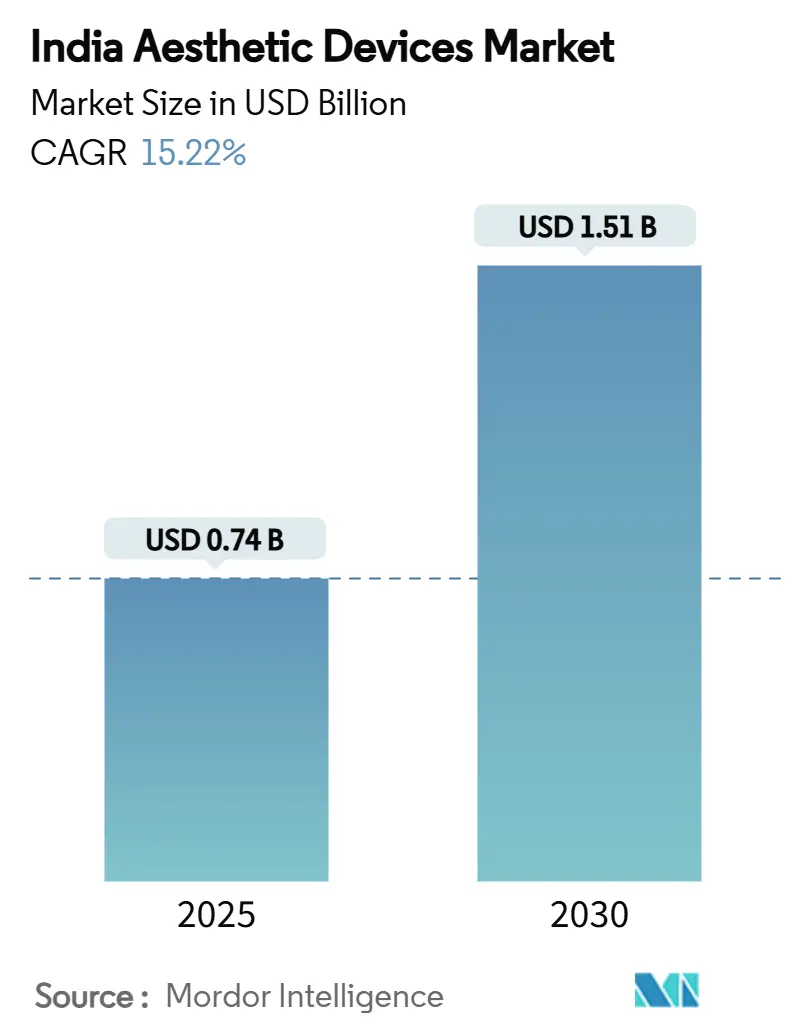

Die Marktgröße für ästhetische Geräte in Indien wird auf USD 0,74 Milliarden im Jahr 2025 geschätzt und soll USD 1,51 Milliarden bis 2030 erreichen, mit einer CAGR von 15,22 % während des Prognosezeitraums (2025-2030).

Die starke Nachfrage resultiert aus steigenden verfügbaren Einkommen, Zuflüssen im Medizintourismus und politischen Anreizen, die die Importabhängigkeit reduzieren und die lokale Produktion steigern. Energiebasierte Systeme dominieren Behandlungsräume, Kliniken setzen KI für die Behandlungsplanung ein, und staatliche Produktionssubventionen ziehen frisches Kapital in Fertigungszentren. Verbraucher in Metropolen treiben die frühe Einführung voran, aber Tier-2-Städte zeigen nun rasante Aufnahme, da das Bewusstsein wächst und Finanzierungsoptionen sich verbessern. Gerätehersteller sehen Chancen in anpassbaren Plattformen, die mehrere Modalitäten bündeln, während Anbieter soziale Medien nutzen, um ästhetische Behandlungen bei Männern und Frauen gleichermaßen zu normalisieren. Partnerschaften zwischen globalen OEMs und indischen Auftragfertigern verkürzen Lieferketten und verstärken eine Verschiebung von importlastigen Vertriebsmodellen zu gemischten inländischen Produktionsmodellen.

Wichtige Erkenntnisse des Berichts

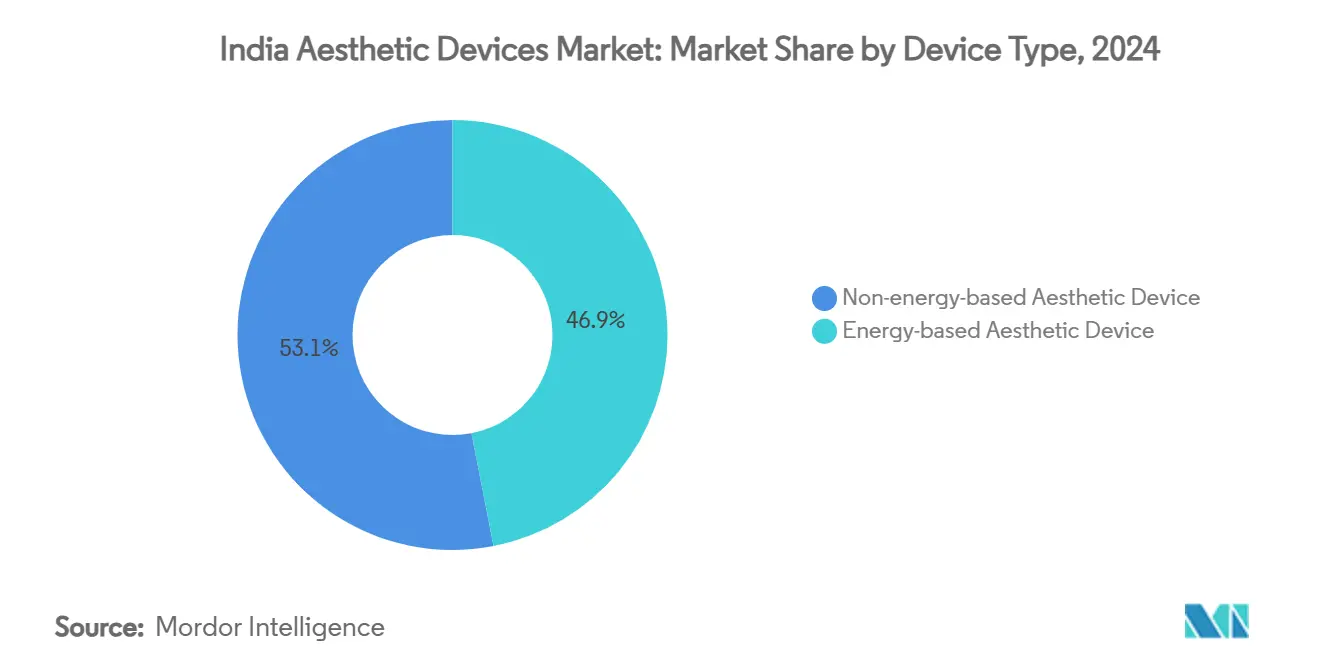

- Nach Gerätetyp eroberten energiebasierte Systeme 46,94 % des Marktanteils für ästhetische Geräte in Indien im Jahr 2024; radiofrequenzbasierte Plattformen werden voraussichtlich eine CAGR von 18,41 % bis 2030 verzeichnen.

- Nach Anwendung machten Hauterneuerung und Straffung 26,86 % der Marktgröße für ästhetische Geräte in Indien im Jahr 2024 aus, während Haarentfernungsbehandlungen voraussichtlich mit einer CAGR von 16,82 % über 2025-2030 expandieren werden.

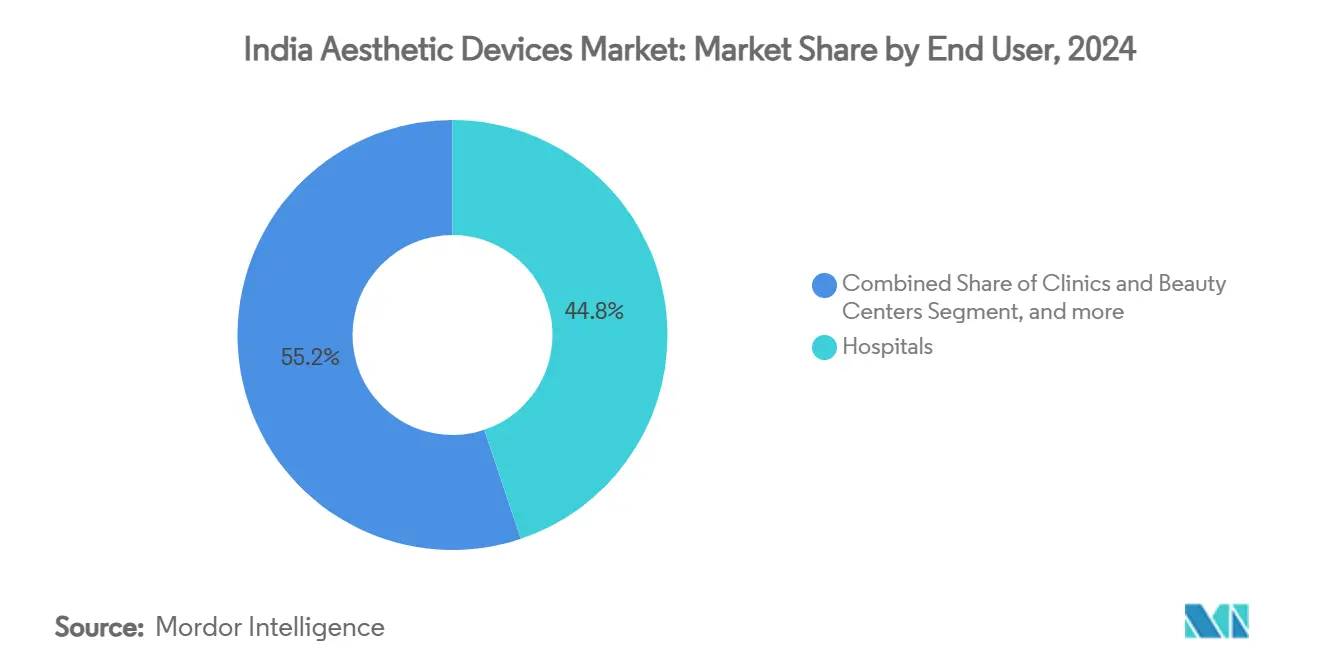

- Nach Endbenutzer hielten Krankenhäuser 44,84 % des Umsatzanteils des Marktes für ästhetische Geräte in Indien im Jahr 2024, während Kliniken und Schönheitszentren voraussichtlich eine CAGR von 19,73 % bis 2030 verbuchen werden.

Trends und Einblicke des Marktes für ästhetische Geräte in Indien

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigendes Bewusstsein für ästhetische Verfahren | +2.8% | Metropolen und große Tier-2-Städte | Mittelfristig (2-4 Jahre) |

| Steigendes verfügbares Einkommen & Medizintourismus | +3.2% | Urbane Zentren; Tourismuskorridore | Langfristig (≥ 4 Jahre) |

| Rasante technologische Fortschritte | +2.1% | Tier-1-Städte expandieren zu Tier-2 | Kurzfristig (≤ 2 Jahre) |

| Alternde Bevölkerung & Fokus auf Anti-Aging | +1.9% | National, städtisch gewichtet | Langfristig (≥ 4 Jahre) |

| Staatliches PLI-Schema fördert inländische Fertigung | +2.4% | Gujarat, Tamil Nadu Cluster | Mittelfristig (2-4 Jahre) |

| KI-getriebene personalisierte Behandlungsprotokolle | +1.8% | Große Metropolen, Premium-Kliniken | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Bewusstsein für ästhetische Verfahren

Städtische Verbraucher betrachten kosmetische Verbesserungen als routinemäßige Wellness statt als Eitelkeit, eine Wahrnehmungsverschiebung, die durch Prominenten-Endorsements und Social-Media-Narrative verstärkt wird. Indien rangiert nun an zweiter Stelle beim Rhinoplastik-Volumen und an dritter Stelle bei den Liposuktions-Zahlen weltweit, was Kliniken tiefere Fallexpertise verleiht, die weitere Akzeptanz nährt. Die männliche Nachfrage wächst für Gynäkomastie-Korrekturen und Haarwiederherstellung, was die Geschlechtermischung erweitert, die einst zu weiblicher Klientel geneigt war. Beratungszahlen steigen in Tier-2-Städten, dennoch begrenzen Infrastrukturlücken immer noch den Verfahrensdurchsatz außerhalb von Metropolen. Ausbildungsinstitute reagieren mit kurzen intensiven Programmen, die wiederum neue Kliniken in kleineren urbanen Clustern ansiedeln.[1] ILAMED Faculty, "Geographic Distribution of Aesthetic Training," ilamed.org

Steigendes verfügbares Einkommen & Medizintourismus

Die inländische Kaufkraft steigt ebenfalls, wobei das Luxus-Schönheitssegment die Bereitschaft signalisiert, für nicht-erstattete Verfahren zu zahlen. Wettbewerbsfähige Paketpreise für ästhetische Behandlungen liegen 60-80 % unter westlichen Benchmarks, eine Lücke, die groß genug ist, um Reisekosten für ausländische Kunden auszugleichen. Die Hauptstadtregion behandelte 1.851 ausländische Organtransplantations-Patienten im Jahr 2023, was Indiens wahrgenommene klinische Kompetenz unterstreicht. Dieses duale inländisch-internationale Nachfrageprofil ermutigt Anbieter, in fortschrittliche multimodale Plattformen zu investieren, die Menüangebote erweitern.

Rasante technologische Fortschritte

KI-fähige Diagnose-Apps von Marken wie Kaya analysieren hochauflösende Selfies, um Protokolle für indische Hautphänotypen anzupassen, was Konversionsraten beim ersten Besuch und Verfahrenszufriedenheit erhöht. Radiofrequenzsysteme verfügen nun über Impedanzüberwachung, die Pulsbreite in Echtzeit anpasst und epidermale Überhitzung während der fraktionierten Oberflächenbehandlung eindämmt.[2]Modern Aesthetics Editorial, "EXION Platform Launch," modernaesthetics.com Kombinationsgeräte wie EMSCULPT NEO verschmelzen RF mit hochintensiven elektromagnetischen Feldern, um Fettvolumen zu reduzieren und gleichzeitig Myofibrill-Hypertrophie in einer einzigen 30-Minuten-Sitzung zu stimulieren. Die Übernahme von 10-Sekunden-KI-verstärktem LASIK in der Augenheilkunde signalisiert fachübergreifende Diffusion algorithmischer Kontrollen, die Durchsatz und Sicherheit steigern. Technologieanbieter koppeln Cloud-Dashboards mit patientenseitigen mobilen Apps und geben Kliniken Datenkreisläufe, die helfen, Energieeinstellungen zu verfeinern und Ergebnisse in verbraucherfreundlichen Infografiken zu vermarkten.

Staatliches PLI-Schema fördert inländische Fertigung

Der produktionsgebundene Anreizplan sieht INR 3.420 Crore (USD 390 Millionen) für Medizinprodukte vor und gewährt 5 % Top-Line-Anreize für Unternehmen, die die lokale Produktion skalieren. Sechsundzwanzig genehmigte Projekte decken nun 138 Geräte ab und reduzieren die Importabhängigkeit, die einst auf nahezu 80 % geschätzt wurde.[3]Press Information Bureau, "PLI Scheme for Medical Devices," pib.gov.in Grünfeld-Parks in Himachal Pradesh, Tamil Nadu, Madhya Pradesh und Uttar Pradesh integrieren Komponentenlieferanten mit Sterilisations- und Verpackungseinheiten, verkürzen Vorlaufzeiten und erfüllen gleichzeitig CDSCO-Rückverfolgbarkeitsnormen. Das 2024 eingeführte nationale einheitliche Fenster-System reduziert Multi-Behörden-Freigaben von neun Monaten auf 45 Tage und senkt Eintrittsbarrieren für indische Start-ups. Da Kapitalausrüstung nun lokal beschafft wird, verhandeln Kliniken in Tier-2-Städten 10-15 % niedrigere Beschaffungspreise, was Amortisationszeiten verbessert und die Anbieter-Basis erweitert.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kosten für ästhetische Verfahren & Geräte | -2.1% | Landesweit, schärfer in Tier-2/3 | Langfristig (≥ 4 Jahre) |

| Soziale Stigmatisierung & ethische Bedenken | -1.4% | Ländliche und konservative Gebiete | Mittelfristig (2-4 Jahre) |

| Regulatorische Unklarheit unter CDSCO-Klassifizierungen | -1.6% | Importeure und OEMs | Kurzfristig (≤ 2 Jahre) |

| Mangel an ausgebildeten Praktikern jenseits von Tier-1-Städten | -1.8% | Tier-2/3-Cluster | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kosten für ästhetische Verfahren & Geräte

Energiebasierte Systeme zwischen INR 15-50 Lakh (USD 17,1 bis 57 Tausend) fordern kleinere Kliniken heraus, die aufstrebende städtische Einzugsgebiete bedienen, und begrenzen die Gerätepenetration außerhalb von Metropolen. Versicherungen zahlen selten für kosmetische Indikationen, was Selbstzahler-Modelle erzwingt, die Mittelschichtbudgets belasten. Importzölle erhöhen Anlandungskosten, obwohl frühe PLI-Ausgaben beginnen, die Preislücke bei ausgewählten RF-Handstücken zu schließen. Tragbare Einheiten helfen einigen Praktikern beim Markteintritt, dennoch beschränken Leistungsbewertungen und Arbeitszyklen solcher Geräte sie oft auf Einstiegsdienstleistungen. Von OEMs gebündelte Finanzierungsprogramme erleichtern Vorabbelastungen, verlängern aber Break-even-Horizonte, wenn Patientenvolumen in entstehenden Geografien stagnieren.

Mangel an ausgebildeten Praktikern jenseits von Tier-1-Städten

Akkreditierte ästhetische Kurse bleiben in Delhi, Mumbai und Bengaluru konzentriert und schaffen regionale Angebots-Nachfrage-Ungleichgewichte für qualifizierte Injektoren und Energiegeräte-Operateure. Einzelne staatliche plastische Chirurgie-Einheiten bedienen manchmal ganze Bundesstaaten und produzieren Wartelisten, die Patienten zu nicht-lizenzierten Zentren umleiten. Fellowship-Abschlüsse hinken dem Bevölkerungsbedarf hinterher, wobei jährlich nur 300-400 neue Spezialisten in allen Modalitäten zertifiziert werden. Bundesstaatliche Zertifizierungsnormen unterscheiden sich darin, wer Klasse-C-Laser bedienen darf, was Investoren verwirrt, die Klinikexpansionspfade bewerten. Tele-Mentoring und VR-basierte Simulatorlabore entstehen, haben aber noch nicht bedeutsam über erstklassige Institutionen hinaus skaliert.

Segmentanalyse

Nach Gerätetyp: Energiebasierte Dominanz treibt Innovation voran

Energiebasierte Ausrüstung generierte 46,94 % der Marktgröße für ästhetische Geräte in Indien im Jahr 2024 und wird führend bleiben, da Radiofrequenzsysteme eine CAGR von 18,41 % bis 2030 verbuchen. Laserplattformen verankern immer noch Haarentfernungsmenüs und hochfluente Pigmentkorrektur, während Ultraschallsysteme Anklang für nicht-chirurgische Fettunterbrechung bei Mittelteil-Behandlungen gewinnen. Multi-modale Konsolen, die RF mit gepulstem Licht oder HIFEM paaren, locken Kliniken, die eine Kopfeinheit für mehrere Indikationen suchen und Immobilien-Fußabdrücke in kompakten Behandlungsräumen reduzieren.

Indische Hersteller entwickeln nun Handstücke mit für lokale Ergonomie passender Größe und ersetzen importierte Optiken mit inländisch beschafften Faserbündeln, um 30-40 % niedrigere BOM-Kosten zu erreichen. KI-Dashboards visualisieren Impedanzkurven und Hauttemperaturdaten und führen Operateure zur Mikrojustierung von Verweilzeiten für Fitzpatrick IV-V Hauttypen, die in Indien üblich sind. Einweg-Spitzen-Umsätze schaffen Annuitätsströme für OEMs, während prädiktive Wartungsalarme ungeplante Ausfallzeiten reduzieren und Geräte-Betriebszeit-Vertragsgarantien über 96 % für erstklassige Anbieter steigern. Kliniken vermarkten ausfallzeitfreie fraktionale Oberflächenbehandlungssitzungen, die um Festivalzeiten gerahmt sind, wenn Patientenvolumen steigen.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Anwendung: Hautverfahren führen Marktentwicklung an

Hauterneuerung und Straffung beherrschten 26,86 % des Marktanteils für ästhetische Geräte in Indien im Jahr 2024, dank kultureller Präferenz für ebenmäßige, straffe Haut über invasive Lifting-Chirurgie. Haarentfernungsservices sind auf Kurs für eine CAGR von 16,82 % bis 2030, angetrieben von Diodenlaser-Durchsatzgewinnen und steigender männlicher Grooming-Akzeptanz in Unternehmensarbeitsplätzen.

Kombinationsregime, die Microneedling mit plättchenreichem Plasma mischen, übertrafen Single-Modalitäts-Sitzungen in Metro-Kliniken und verstärkten die Verschiebung zu holistischen Protokollen, die Textur und Laxheit gleichzeitig behandeln. Geräte wie Venus Bliss MAX paaren Dioden-Lipolyse mit RF-Straffung und lassen Kliniker Fettpölsterchen und Hautlaxheit in einer Sitzung behandeln, ein Wertversprechen, das bei zeitknappen Profis Resonanz findet. Anbieter nutzen KI-Gesichtsmapping, um erwartete Ergebnisse zu simulieren, Konversionsraten zu erhöhen und Premium-Paketpreise zu rechtfertigen. Die Aufnahme in männlichen Bevölkerungsgruppen spornt Marketing an, das natürliche Looks über dramatische Veränderungen stellt und gesellschaftliche Normen mit angestrebter Ästhetik verschmilzt.

Nach Endbenutzer: Kliniken beschleunigen Markttransformation

Krankenhäuser machten 44,84 % der Marktgröße für ästhetische Geräte in Indien im Jahr 2024 aus und profitierten von integrierten Intensivstationen und Anästhesie-Teams, die Hochrisiko-Patienten beruhigen. Dennoch sind spezialisierte Kliniken darauf eingestellt, eine CAGR von 19,73 % bis 2030 zu verbuchen, ermächtigt durch schlanke Kostenstrukturen und digitales Marketing, das hyperlokale Einzugsgebiete anvisiert.

Klinik-Netzwerke skalieren über Franchise-Formate, standardisieren SOPs und Geräteaufstellungen, um Mengenrabatte mit OEMs zu sichern, die nun Teile in Indien unter dem PLI-Schirm beschaffen. Heimgeräte setzen auf E-Commerce-Penetration und verkaufen LED-basierte Aknemasken und Mikrostrom-Roller direkt an Verbraucher, die in-Klinik-Ergebnisse verlängern möchten. Krankenhäuser schwenken um, indem sie markierte Med-Spa-Flügel eröffnen, die ihr zertifiziertes Marken-Equity nutzen, um Abflüsse zu eigenständigen Kliniken zurückzugewinnen. In Provider-Apps eingebettete Tele-Konsultationen maximieren Arztbandbreite und ermöglichen Multi-Stadt-Präsenz ohne proportionale Immobilienerweiterung.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Geografische Analyse

Nordindien bleibt der Hauptumsatzgenerator, angeführt von Delhi-NCR, wo internationale Patienten ästhetische Makeover mit komplexen Transplantationen kombinieren und die hochwertige Verfahrensmischung der Region verstärken. Visa-on-Arrival und Direktflüge aus Westasien stärken Auslastungsraten in Privatkrankenhäusern und gewährleisten anhaltende Gerätenutzung, die frühe Einführung von Combo-Plattformen fördert.

Westindien, verankert von Mumbai und Gujarat, zieht Filmindustrie-Profis und Industrieunternehmer an, deren diskretionäre Ausgaben Premium-Geräteakquisitionen unter Dermatologie-Ketten beschleunigen. Anbieter hier pilotieren Influencer-geführte Marketingkampagnen, die KI-unterstützte Ergebnis-Visualisierungen präsentieren, Verbrauchererwartungen steigern und Kliniken dazu drängen, Konsolen alle drei bis vier Jahre zu aktualisieren.

Südindien entsteht als Technologie-Vorreiter; Bengaluru-Kliniken integrieren Cloud-Analytics mit HIFEM-Körperformung, während Chennais Fertigungsparks kalibrierte RF-Elektroden unter dem PLI-Schema liefern. Die östlichen und zentralen Korridore bleiben zurück, gewinnen aber Momentum, da Landesregierungen Industrieland für Med-Tech-Hersteller subventionieren und Hilfszulieferer anlocken, die ästhetische Geräte-Montagelinien speisen. Nordost-Cluster wie Guwahati sehen First-Mover-Kliniken grenzüberschreitende Kunden aus Bhutan und Bangladesch anziehen, dennoch dämpfen Praktiker-Knappheit und Logistikhürden das Wachstum der installierten Basis kurzfristig.

Wettbewerbslandschaft

Der indische Markt für medizinische ästhetische Geräte ist ziemlich konsolidiert, mit der Präsenz mehrerer globaler Player mit etablierten Markenidentitäten. Internationale Größen wie Allergan Aesthetics, Galderma und Cutera vertiefen indische Fußabdrücke durch Auftragsfertigung-Pakte, die PLI-lokale Wertschwellen erfüllen und gleichzeitig globale Qualitätssysteme bewahren. Inländische Unternehmen reagieren mit kostenoptimierten RF- und IPL-Konsolen und nutzen regulatorische Vertrautheit, um CDSCO-Freigaben zu beschleunigen und Time-to-Market zu verkürzen.

Der Wettbewerb im mittleren Segment bleibt fragmentiert; mehr als 200 Distributoren verkaufen importierte Handstücke, dennoch besitzen nur wenige technische Service-Netzwerke, die OEM-Standards entsprechen, was Kliniken zu Marken drängt, die Betriebszeit-Garantien und Bedienerschulung bündeln. Kombinationsplattformen fungieren als Wettbewerbs-Gleichmacher: BTLs EXION wird mit drei austauschbaren Modalitäten geliefert, was Kliniken ermöglicht, Multi-Indikations-Pakete anzubieten, ohne separate Einheiten zu kaufen, ein Angebot, das Single-Funktions-Anbieter aussticht.

KI-zentrierte Start-ups schnitzen Nischen mit cloud-gehosteten Diagnose-Engines und Patientenengagement-Portalen und kooperieren gelegentlich mit Hardware-Incumbents, um Software-Lizenzen mit Konsolen-Verkäufen zu bündeln. Etablierte Ketten investieren in Tele-Dermatologie, Remote-Wartung und Workflow-Automatisierung, um Stuhl-Zeit-Produktivität über 85 % zu heben und Capex schnell in einem preissensiblen, aber volumenreichen Markt zu amortisieren.

Branchenführer für ästhetische Geräte in Indien

-

Alma Lasers

-

Allergan Aesthetics

-

Cutera Inc.

-

Lumenis Ltd.

-

Bausch Health

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Galderma startete den ALASTIN Restorative Skin Complex mit Next Generation TriHex Technology, zunächst in den USA verfügbar mit geplanter internationaler Expansion einschließlich Indien, der Octapeptide-45 und Magnolol für verbesserte Kollagen- und Elastinproduktion einbezieht.

- Oktober 2024: Skinnovation startete zwei fortschrittliche Medizinprodukte, Meta Cell Technology (MCT) und MIRApeel, in Mumbai, Indien. Diese Geräte behandeln häufige Probleme wie hängende Haut, feine Linien, Aknenarben und Texturverbesserung. MIRApeel, ein Medi-Gesichtsgerät, bietet anpassbare Behandlungen für Pigmentierung, Aknenarben und Texturverbesserung. Solche Fortschritte verbessern die Wirksamkeit und Attraktivität ästhetischer Therapien und steigern damit das Wachstumspotenzial des Marktes.

- Juni 2024: Kosmoderma Skin, Hair & Body Clinic eröffnete eine neue Filiale in Mumbai, Indien, und führte fortschrittliche Ausrüstung wie Soprano Titanium, Morpheus 8 & Forma und HydraFacial ein. Diese Entwicklungen erhöhen den Standard ästhetischer Behandlungen in Indien, ziehen eine breitere Verbraucherbasis an und treiben die Nachfrage nach innovativen Geräten voran. Die zunehmende Verfügbarkeit von Premium-Services soll die Wachstumsaussichten des Marktes stärken.

- Februar 2024: Dynotech Instruments Pvt. Ltd. stellte indischen Dermatologen Zimmer Aesthetics vor. Zimmer Aesthetics, eine Abteilung von Zimmer MedizinSysteme GmbH, spezialisiert sich auf Ästhetik, Schönheit, Körperformung und dermatologische Geräte. Die Einführung fortschrittlicher Technologien, wie der Faserlaser-Schneidkopf und Hochleistungs-Femtosekundenlaser, verbessert die Fähigkeiten dermatologischer Praxen in Indien. Diese Entwicklungen sollen die Einführung ästhetischer Geräte vorantreiben und den Markt weiter expandieren.

Berichtsumfang für den Markt ästhetischer Geräte in Indien

Der Umfang des indischen Marktes für medizinische ästhetische Geräte umfasst alle Arten von Medizinprodukten, die für verschiedene kosmetische Verfahren verwendet werden. Diese Verfahren umfassen Haarentfernung, Anti-Aging, ästhetische Implantate und Hautstraffung, unter anderem, die für Verschönerung, Veränderung und Verbesserung des Körpers verwendet werden. Der indische Markt für medizinische ästhetische Geräte ist segmentiert nach Gerätetyp (energiebasierte ästhetische Geräte (laserbasierte ästhetische Geräte, Radiofrequenz (RF) basierte ästhetische Geräte, lichtbasierte ästhetische Geräte, Ultraschall-ästhetische Geräte), nicht-energiebasierte ästhetische Geräte (Botulinum-Toxin, Dermalfüller und ästhetische Fäden, Mikrodermabrasion, Implantate, andere ästhetische Geräte)), Anwendung (Hauterneuerung und Straffung, Körperformung und Cellulite-Reduktion, Haarentfernung, Gesichts-ästhetische Verfahren, Brustvergrößerung, andere Anwendungen) und Endbenutzer (Krankenhäuser, Kliniken und Schönheitszentren, Heimeinstellungen). Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Energiebasierte ästhetische Geräte | Laserbasierte ästhetische Geräte |

| Radiofrequenzbasierte ästhetische Geräte | |

| Lichtbasierte ästhetische Geräte | |

| Ultraschall-ästhetische Geräte | |

| Andere energiebasierte ästhetische Geräte | |

| Nicht-energiebasierte ästhetische Geräte | Botulinum-Toxin |

| Dermalfüller & Fäden | |

| Mikrodermabrasion | |

| Implantate | |

| Andere nicht-energiebasierte ästhetische Geräte |

| Hauterneuerung & Straffung |

| Körperformung & Cellulite-Reduktion |

| Gesichts-ästhetische Verfahren |

| Haarentfernung |

| Brustvergrößerung |

| Andere Anwendungen |

| Krankenhäuser |

| Kliniken & Schönheitszentren |

| Heimbetreuungseinstellungen |

| Nordindien |

| Westindien |

| Südindien |

| Ostindien |

| Zentralindien |

| Nordostindien |

| Nach Gerätetyp | Energiebasierte ästhetische Geräte | Laserbasierte ästhetische Geräte |

| Radiofrequenzbasierte ästhetische Geräte | ||

| Lichtbasierte ästhetische Geräte | ||

| Ultraschall-ästhetische Geräte | ||

| Andere energiebasierte ästhetische Geräte | ||

| Nicht-energiebasierte ästhetische Geräte | Botulinum-Toxin | |

| Dermalfüller & Fäden | ||

| Mikrodermabrasion | ||

| Implantate | ||

| Andere nicht-energiebasierte ästhetische Geräte | ||

| Nach Anwendung | Hauterneuerung & Straffung | |

| Körperformung & Cellulite-Reduktion | ||

| Gesichts-ästhetische Verfahren | ||

| Haarentfernung | ||

| Brustvergrößerung | ||

| Andere Anwendungen | ||

| Nach Endbenutzer | Krankenhäuser | |

| Kliniken & Schönheitszentren | ||

| Heimbetreuungseinstellungen | ||

| Nach Region | Nordindien | |

| Westindien | ||

| Südindien | ||

| Ostindien | ||

| Zentralindien | ||

| Nordostindien | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der Markt für ästhetische Geräte in Indien im Jahr 2025?

Der Sektor wird auf USD 0,74 Milliarden im Jahr 2025 bewertet und soll USD 1,5 Milliarden bis 2030 überschreiten.

Welches Gerätesegment führt die Verkäufe an?

Energiebasierte Systeme machen 46,94 % des Umsatzes im Jahr 2024 aus, angeführt von Radiofrequenzkonsolen, die mit einer CAGR von 18,41 % bis 2030 wachsen.

Was treibt die Nachfrage jenseits von Metropolen an?

Steigendes Bewusstsein, verbesserte Finanzierung und niedrigere Gerätepreise unter dem PLI-Schema katalysieren die Einführung in Tier-2-Städten.

Wer sind wichtige internationale Player, die in Indien tätig sind?

Globale Anbieter wie Allergan Aesthetics, Galderma, Cutera und BTL arbeiten mit lokalen Partnern zusammen, um CDSCO-Normen und PLI-Wertschöpfungsziele zu erfüllen.

Wie beeinflusst der Medizintourismus die Geräteaufnahme?

Ausländische Patienten, die kosteneffektive kosmetische Behandlungen suchen, stärken die High-End-Gerätenutzung, besonders in Delhi-NCR und Mumbai-Zentren.

Was hemmt schnelleres Wachstum?

Hohe Vorab-Ausrüstungskosten und Mangel an ausgebildeten Praktikern in kleineren Städten dämpfen die Penetration trotz starker latenter Nachfrage.

Seite zuletzt aktualisiert am: