Marktanalyse für das Gastgewerbe in Thailand

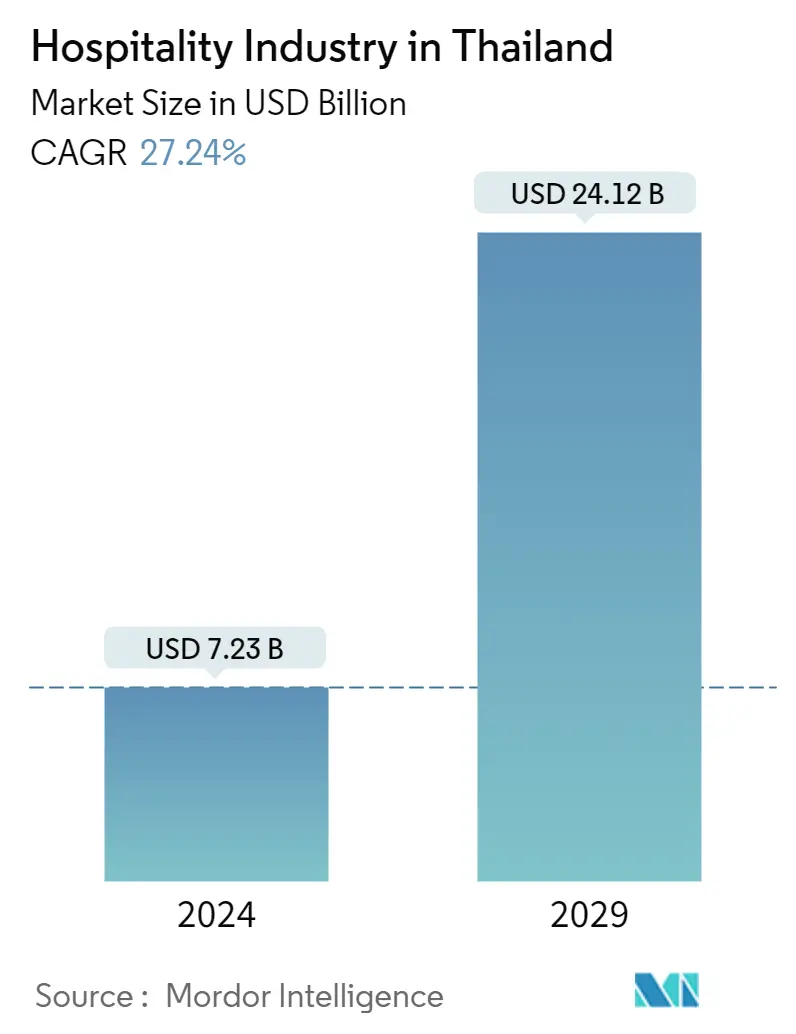

Die Marktgröße der Hotelbranche in Thailand wird im Jahr 2024 auf 7,23 Milliarden US-Dollar geschätzt und soll bis 2029 24,12 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 27,24 % im Prognosezeitraum (2024–2029) entspricht.

- Die Tourismusbranche in Thailand ist auf dem Vormarsch und belegt den neunten Platz in der Liste der meistbesuchten Länder der Welt, was die Hotelbranche im Land vorantreibt. Die Schlüsselindikatoren für die Leistungsfähigkeit eines Hotels steigen und damit auch die touristischen Einnahmen und Einnahmen aus dem Tourismus.

- Der ostasiatische Markt ist mit 810 Milliarden THB der größte Beitragszahler und macht 40 % des Gesamtanteils aus, wobei allein die Chinesen 581 Milliarden THB beisteuerten. Der europäische Markt trug 500 Milliarden THB bei und der russische Markt machte 120 Milliarden THB aus. Auch der Inlandstourismus in Thailand nimmt zu und verzeichnete im Jahresvergleich eine Wachstumsrate von 3,6 %. Die Bürger unternahmen im Jahr 2018 rund 164 Millionen Reisen, was vor allem durch das Wirtschaftswachstum und den ausgeweiteten Tourismus in Zweitstädten des Landes gefördert wurde. Nach Angaben der thailändischen Flughafenbehörde stieg die Auslastung zahlreicher Inlandsflüge im Vergleich zum Vorjahr um 1,1 %.

- Den Daten des Ministeriums für Tourismus und Sport zufolge zeigten die wichtigsten Leistungsindikatoren im Jahr 2018 Wachstumsraten mit einem Anstieg der Auslastung (OR) von 70,6 % im Jahr 2017 auf 71,4 %. Bangkok, das Reise- und Tourismuszentrum Thailands , verzeichnete eine OR von 81,2 %, was 79,4 % im Jahr 2017 entspricht. Die OR in Chon Buri stieg auf 79,4 %, was 77,6 % im Jahr 2017 entspricht. Phuket konnte nach dem Fährunfall im Juli, der sich auf die Ankünfte aus China auswirkte, eine Wachstumsrate von 0,5 % erzielen. Auch der Umsatz pro verfügbarem Zimmer (RevPAR) verzeichnete im Jahresvergleich eine Wachstumsrate von 10,2 %.

Trends auf dem thailändischen Gastgewerbemarkt

Steigende internationale Besucher in Thailand treiben den Markt voran

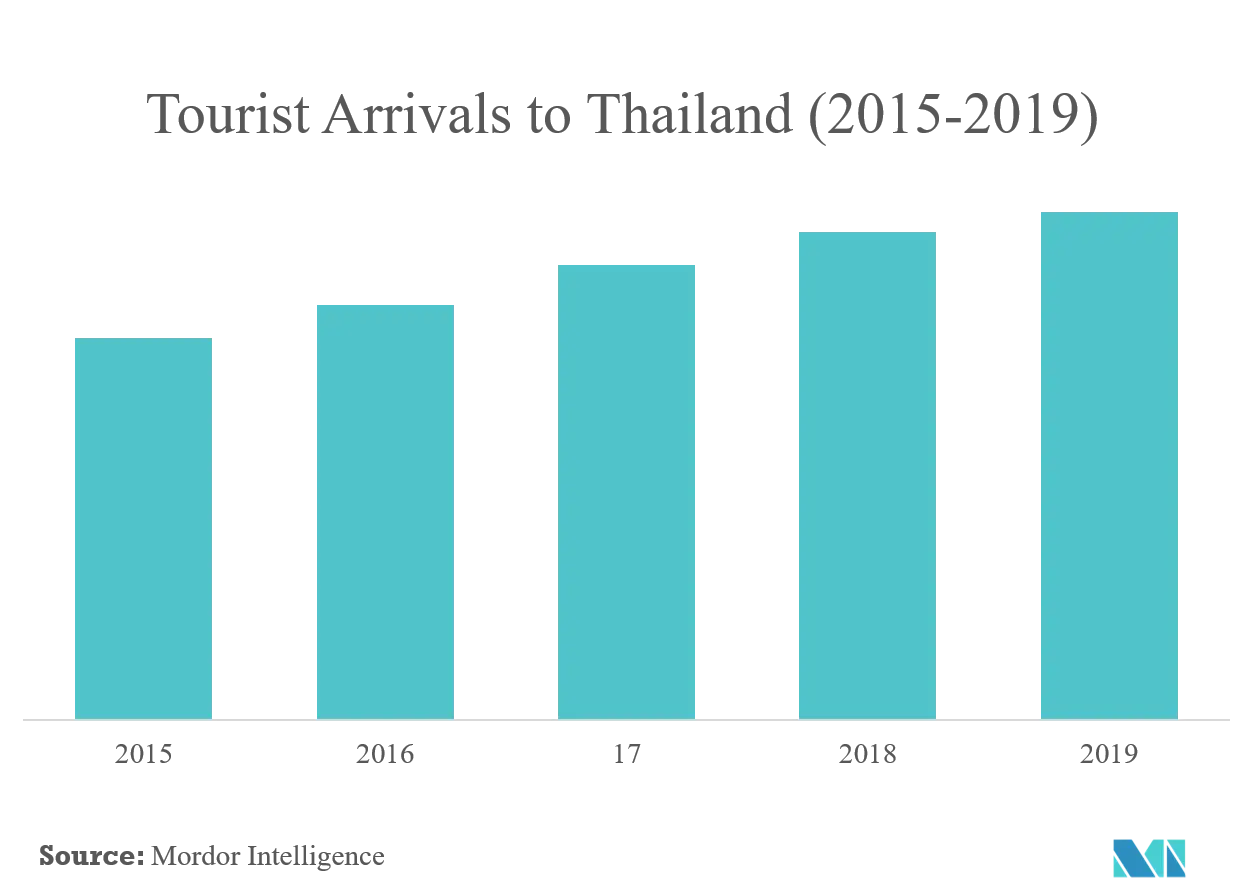

Thailand ist das neunte Land in der Liste der meistbesuchten Länder der Welt. Die Zahl der internationalen Besucher des Landes steigt seit den 2000er Jahren, und es gab nur zwei Jahre (aufgrund der Tsunami-Unruhen in Thailand 2004 und 2009 sowie der globalen Rezession), in denen die Gesamtzahl der internationalen Ankünfte zurückging. Die Zahl der Besucher in Thailand hat sich im Jahr 2019 im Vergleich zu den Ankünften im Jahr 2011 fast verdoppelt. China leistet den größten Beitrag zu dieser Zahl, gefolgt von Malaysia und Indien.

Die Initiativen der Regierung zur Entwicklung anderer Regionen als Touristenzentren schaffen mehr Investitionsmöglichkeiten

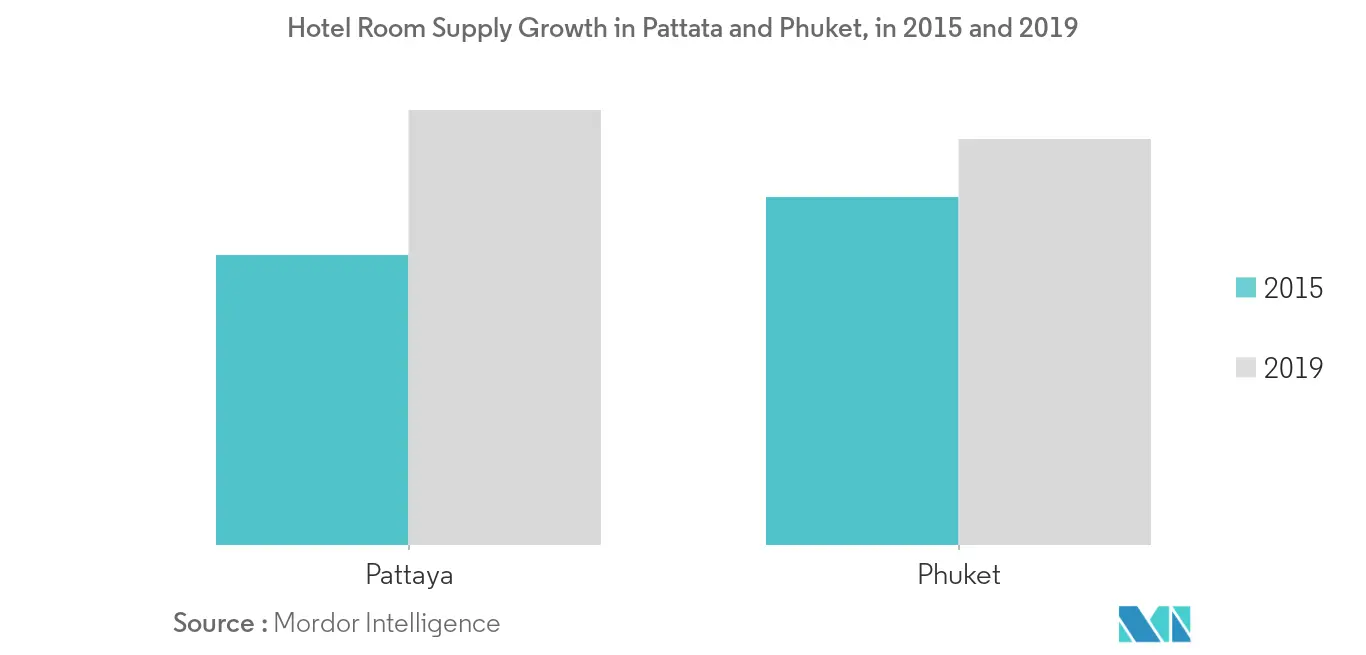

In Thailand konzentrierten sich die meisten Hotelentwicklungen auf Bangkok, da es das Reise- und Tourismuszentrum des Landes ist. Die Regierung hat sich auf die Entwicklung anderer Regionen des Landes konzentriert, um mehr Besucher anzuziehen und mehr Einnahmen aus ihren Besuchen zu generieren, und hat schließlich bessere Transport- und Konnektivitätsmöglichkeiten zu Regionen wie Pattaya, Chiang Mai, Phuket, Koh Samui (Surat Thani) entwickelt und verbessert ) und Karbi. Laut Bank of Ayudhya, UNWTO, führte dies zu einem Anstieg der Hotelentwicklungen in diesen Regionen und verzeichnete im Jahr 2015 im Vergleich zum Jahr 2000 eine Verdoppelung des Zimmerangebots. Mehrere einheimische Hotelketten, unabhängige Hotels sowie internationale Hotelmarken und deren Ketten sind Teil dieser Expansion.

Überblick über die thailändische Hotelbranche

Die Hotelbranche in Thailand ist eine Kombination aus internationalen Hotelkettenmarken, inländischen Marken und unabhängigen Hotels. Accor SA nimmt mit rund 16.000 Zimmern einen großen Anteil am gesamten Zimmer-/Schlüsselangebot ein, gefolgt von Marriott International und InterContinental Hotel Groups, die zusammen die Gesamtzahl der von Accor SA allein angebotenen Zimmer abdecken können. Die einheimische Marke Centara Hotel Group bietet ein großes Angebot von rund 6.300 Zimmern, während Aspira Hospitality mit 41 Hotelimmobilien über das größte Portfolio des Landes verfügt.

Thailands Marktführer im Gastgewerbe

Centara Hotels

Accor SA

InterContinental Hotels Group

Onyx Hospitality Group

Marriott International, Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der thailändischen Hotelbranche

Der Bericht enthält eine vollständige Hintergrundanalyse der Hotelbranche in Thailand, die eine Bewertung der Branchenverbände, der Gesamtwirtschaft und der Trends in den Schwellenländern nach Segmenten, bedeutende Veränderungen in der Marktdynamik und einen Marktüberblick umfasst.

| Kettenhotels |

| Unabhängige Hotels |

| Service-Apartments |

| Budget- und Economy-Hotels |

| Hotels der mittleren und gehobenen Mittelklasse |

| Luxushotels |

| Nach Typ | Kettenhotels |

| Unabhängige Hotels | |

| Nach Segment | Service-Apartments |

| Budget- und Economy-Hotels | |

| Hotels der mittleren und gehobenen Mittelklasse | |

| Luxushotels |

Häufig gestellte Fragen zur Marktforschung im Gastgewerbe in Thailand

Wie groß ist der thailändische Hotelmarkt?

Es wird erwartet, dass der thailändische Gastgewerbemarkt im Jahr 2024 ein Volumen von 7,23 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 27,24 % auf 24,12 Milliarden US-Dollar wachsen wird.

Wie groß ist der thailändische Hotelmarkt derzeit?

Im Jahr 2024 wird die Größe des thailändischen Gastgewerbemarkts voraussichtlich 7,23 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem thailändischen Hotelmarkt?

Centara Hotels, Accor SA, InterContinental Hotels Group, Onyx Hospitality Group, Marriott International, Inc sind die größten Unternehmen im Gastgewerbe in Thailand.

Welche Jahre deckt dieser thailändische Hotelmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des thailändischen Hotelmarkts auf 5,68 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des thailändischen Gastgewerbemarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des thailändischen Gastgewerbemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der thailändischen Hotelbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des thailändischen Gastgewerbes im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des thailändischen Gastgewerbes umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.