Marktgröße und Marktanteil von Fruchtkonzentraten

Fruchtkonzentrat-Marktanalyse von Mordor Intelligence

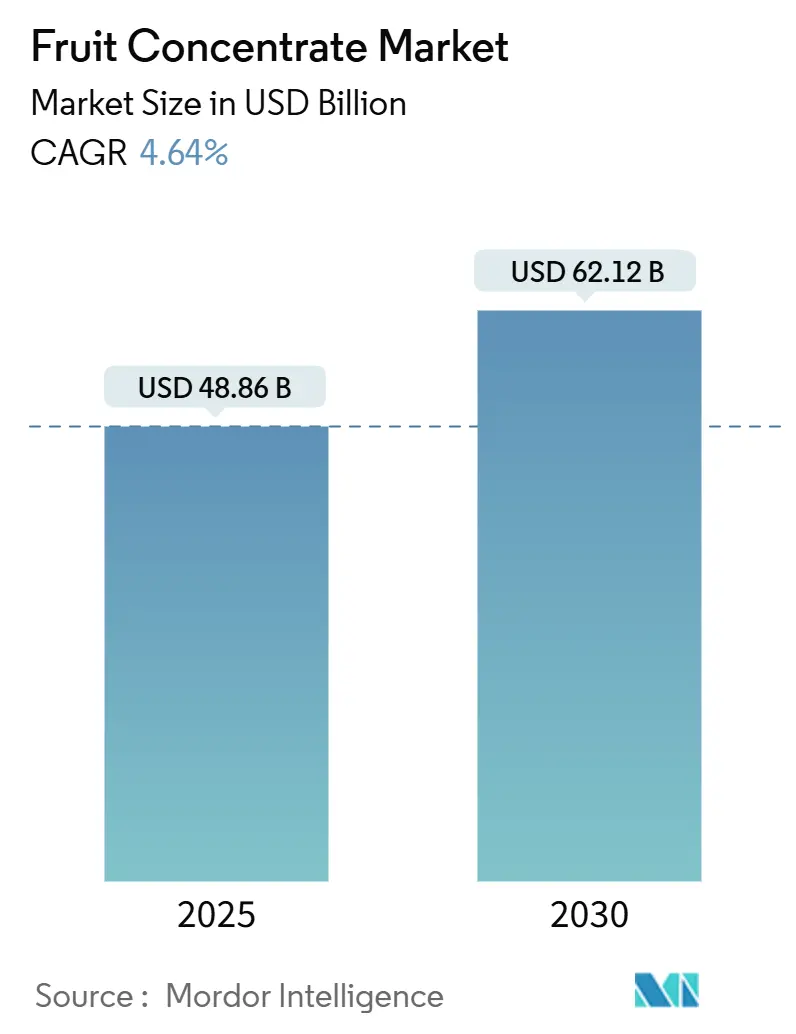

Die Marktgröße für Fruchtkonzentrate belief sich 2025 auf USD 48,86 Milliarden und wird voraussichtlich bis 2030 auf USD 62,12 Milliarden anwachsen, bei einer CAGR von 4,64%. Dieser stetige Anstieg spiegelt eine entscheidende Verlagerung von Rohstoff-Saftbasen hin zu Premium-Funktionszutaten wider, gefördert durch die aktualisierte \"gesund\"Definition der US-FDA, die im Februar 2025 in Kraft trat und schärfere Grenzen für zugesetzte Zucker festlegte. Erhöhte Verbraucherpräferenz für natürliche Komponenten, breitere Adoption energiearmer Membran- und Gefrierkonzentrationstechnologien sowie größeres Interesse an immunitätsunterstützenden Getränken verschaffen Verarbeitern neue Umsatzströme und höhere Margen. Gleichzeitig hat die Volatilität der Lieferkette - exemplifiziert durch Brasiliens 27,4%igen Rückgang der Orangenproduktion 2024/25 - den Wert geografischer Diversifikation und lagerstabiler Formate verstärkt, so das CEPEA - Center for Advanced Studies on Applied Economics[1]CEPEA, "Orange supply may continue below demand in the 2025/26 season", www.cepea.org.br. Department of Economy, Administration and Sociology. Kategorienübergreifend wandelt sich der Fruchtkonzentrat-Markt von volumengesteuertem Handel zu einer Plattform für Clean-Label-, Ernährungs- und Nachhaltigkeitslösungen.

Wichtige Berichtsergebnisse

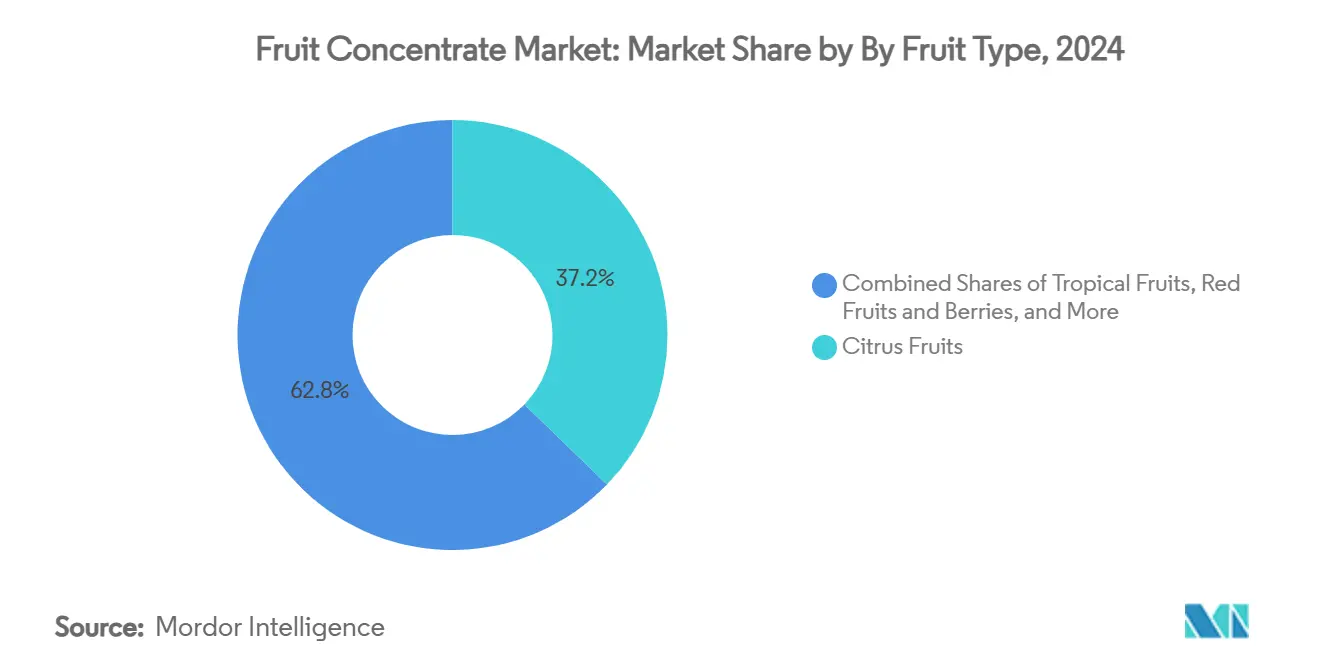

- Nach Fruchtart hielten Zitrusfrüchte 37,23% des Fruchtkonzentrat-Marktanteils von 2024 und tropische Früchte werden voraussichtlich mit einer CAGR von 6,12% bis 2030 beschleunigen.

- Nach Produktform beherrschten Flüssigkonzentrate 58,23% des Umsatzes von 2024, während Pulverkonzentrate voraussichtlich eine CAGR von 5,34% zwischen 2025-2030 verzeichnen werden.

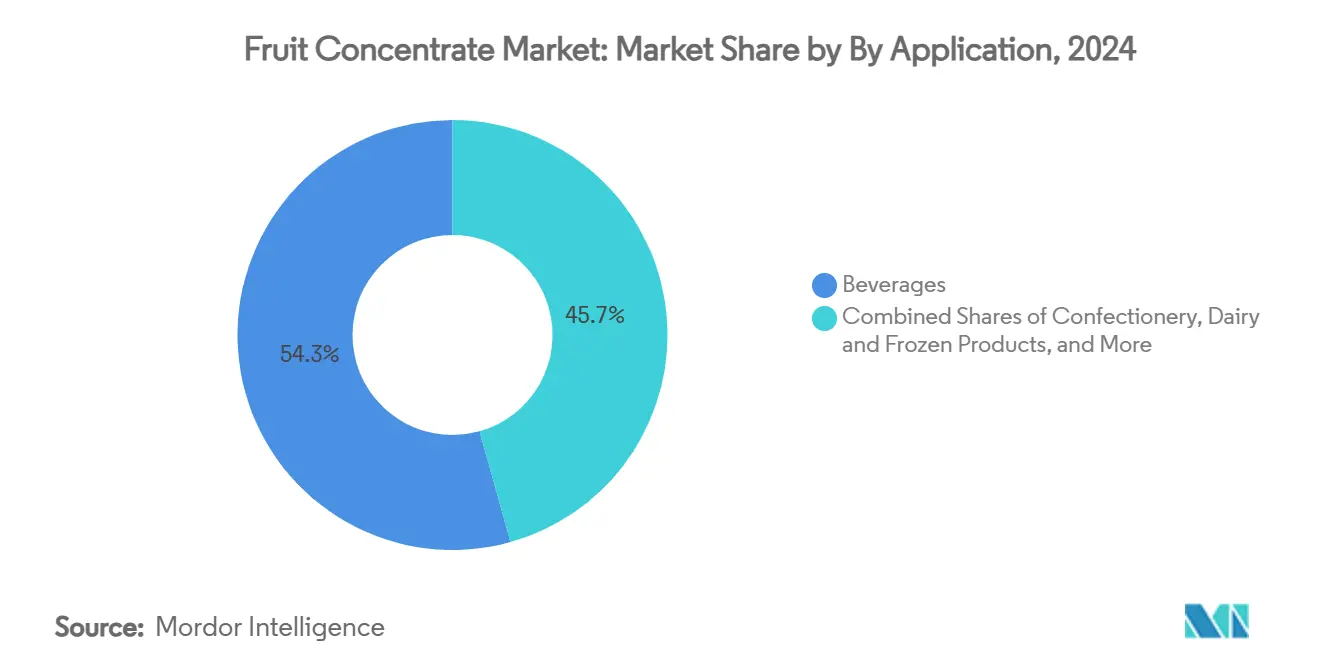

- Nach Anwendung eroberten Getränke 54,34% der Verkäufe in 2024, während Milchprodukte und Tiefkühlprodukte für das schnellste Wachstum mit einer CAGR von 5,67% bis 2030 positioniert sind.

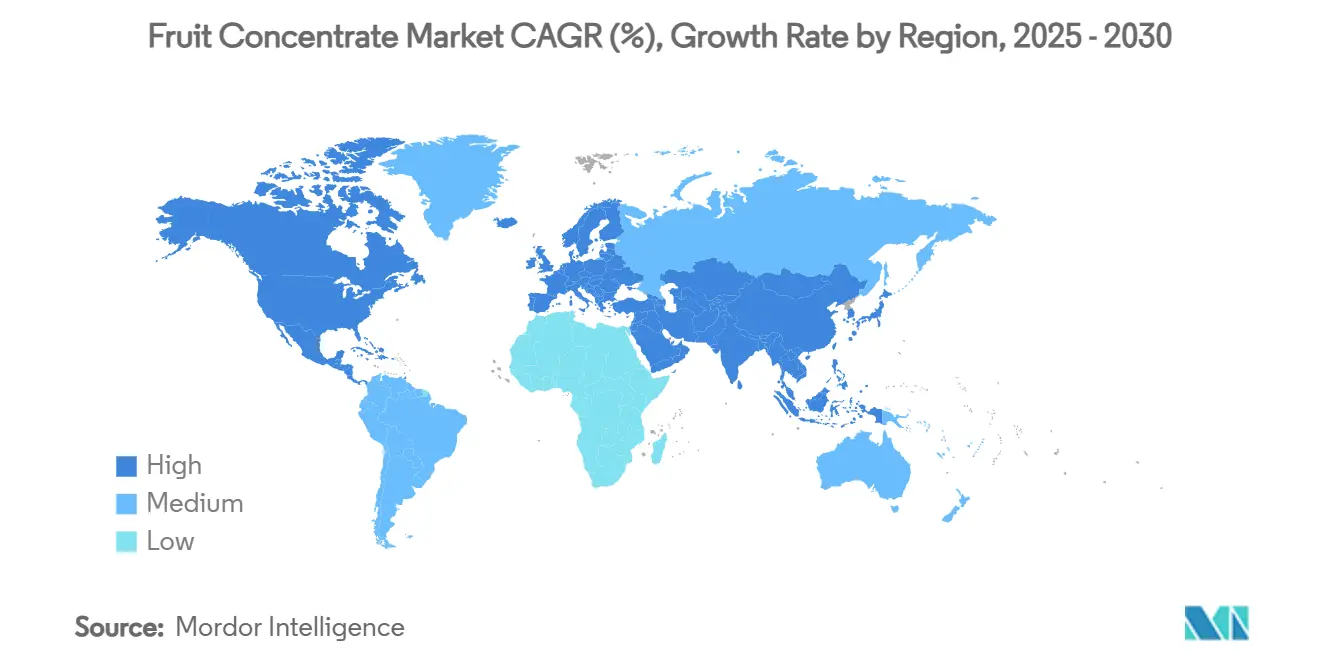

- Nach Geografie führte Nordamerika mit einem Anteil von 31,50% in 2024, doch der asiatisch-pazifische Raum wird voraussichtlich eine CAGR von 6,45% verzeichnen, angetrieben von chinesischen und südostasiatischen Verarbeitungsinvestitionen.

Globale Fruchtkonzentrat-Markttrends und Einsichten

Treiber-Auswirkungsanalyse

| Treiber | ~(%) Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Nachfrage nach natürlichen Zutaten | +1.2% | Global, mit Premium-Positionierung in Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Wachstum bei funktionellen Getränken | +1.0% | Nordamerika & Asien-Pazifik-Kern, Übertragung auf EU | Kurzfristig (≤ 2 Jahre) |

| Technologische Fortschritte in Produktion und Verarbeitung | +0.8% | Global, mit früher Adoption in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Gesundheitsgetriebene Zuckerersatz-Adoption | +0.9% | Nordamerika & EU regulativ getrieben, Expansion nach APAC | Mittelfristig (2-4 Jahre) |

| Steigendes Wachstum in Schwellenmärkten | +0.6% | Asien-Pazifik, Lateinamerika, MEA | Langfristig (≥ 4 Jahre) |

| Stabile Haltbarkeit treibt die Nachfrage | +0.4% | Globale Lieferkettenoptimierung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach natürlichen Zutaten

Kerrys Forschung von 2025 zeigt, dass 86% der Verbraucher bereit sind, einen Aufpreis für funktionelle Vorteile zu zahlen, was eine bedeutende Verschiebung in den Fruchtkonzentrat-Spezifikationen unterstreicht, die von der Nachfrage nach Clean-Label-Produkten angetrieben wird. Dieser Trend geht über traditionelle Anwendungen hinaus, da Lebensmittelhersteller zunehmend künstliche Aromen durch Fruchtkonzentrate ersetzen, um Transparenzerwartungen zu erfüllen. Der California Food Safety Act hat diesen Übergang weiter beschleunigt und viele Marken dazu veranlasst, ausschließlich auf natürliche Farb- und Aromastoffe zu setzen, wodurch die anhaltende Nachfrage nach fruchtbasierten Alternativen vorangetrieben wird. Fortgeschrittene Stabilisierungstechniken verbessern die Leistung natürlicher Farben und machen Fruchtkonzentrate zu einer praktischen Option in Anwendungen, die zuvor von synthetischen Alternativen dominiert wurden. Diese Veränderung spiegelt eine permanente Evolution im Markt wider und nicht nur einen vorübergehenden Trend, da regulatorische Rahmenwerke weiterhin natürliche Zutaten-Lösungen bevorzugen.

Wachstum bei funktionellen Getränken

Fruchtkonzentrate sind zunehmend wichtig in immunitätsstärkenden Formulierungen, wobei 51% der Verbraucher sich auf Hautunterstützung und 44% auf Immunvorteile in ihren Getränkepräferenzen konzentrieren. Die wachsende Beliebtheit adaptogener Getränke, die Fruchtkonzentrate mit botanischen Extrakten kombinieren, spiegelt eine Verschiebung von traditionellen Saftanwendungen hin zu pharmazeutischer Funktionalität wider. Unternehmen wie Kerry mit ihrer Tastesense-Technologie entwickeln spezialisierte Konzentratmischungen, die spezifische Gesundheitsvorteile bieten und dabei den Geschmack bewahren, wodurch Zuckerreduktion ohne Geschmackseinbußen erreicht wird. Um der steigenden Nachfrage nach zuckerarmen und darmgesunden Getränken gerecht zu werden, nutzt die Industrie Fruchttrester und faserreiche Konzentrate. Dieser Trend zeigt sich in der steigenden Anzahl präbiotischer und probiotischer Getränkeeinführungen, die für 2025 erwartet werden. Folglich wandelt sich die Rolle von Fruchtkonzentraten von einfachen Rohstoff-Süßungsmitteln zu Premium-Zutaten mit Mehrwert.

Technologische Fortschritte in Produktion und Verarbeitung

Innovationen in der Verarbeitungstechnologie haben sich als entscheidender Differenzierungsfaktor erwiesen. Membrandestillations- und Gefrierkonzentrationstechnologien reduzieren nun den Energieverbrauch um über 60% im Vergleich zu herkömmlichen Verdampfungsmethoden, während sie gleichzeitig die organoleptische und ernährungsphysiologische Qualität erhalten, wie von ScienceDirect hervorgehoben. Große Hersteller investieren in 3D-gedruckte Membranen, die die selektive Extraktion von Polyphenolen und Bioaktivmitteln ermöglichen und dadurch den funktionellen Wert ihrer Konzentrate verstärken. Diese technologische Evolution beschränkt sich nicht auf Industrieriesen; regionale Akteure in Asien und Lateinamerika übernehmen modulare, energieeffiziente Ausrüstung, die sowohl Kosten als auch Nachhaltigkeit ausbalanciert. Diese Fortschritte sind eng mit dem Bestreben der Industrie verbunden, sich entwickelnde regulatorische Standards für Qualität und Kennzeichnung einzuhalten, insbesondere da FDA und USDA ihre Spezifikationen für Fruchtsaftkonzentrate verfeinern, wie von Food Compliance International[2]Food Compliance International, "USDA updates specifications for frozen fruit juices", www.foodcomplianceinternational.com hervorgehoben.

Gesundheitsgetriebene Zuckerersatz-Adoption

Stevia und Mönchsfrucht, nun für die Verwendung in Großbritannien und der EU zugelassen, sind entscheidend geworden, um Herstellern die Entwicklung kalorienfreier Getränke mit verbesserten Geschmacksprofilen zu ermöglichen. Die wachsende Nachfrage nach natürlichen Süßungsmitteln wird weiter durch aktualisierte FDA-Richtlinien angeheizt, die strengere Grenzen für zugesetzte Zucker in als \"gesund\"beworbenen Lebensmitteln auferlegen. Diese regulatorische Verschiebung zwingt Marken dazu, ihre Produkte unter Verwendung fruchtbasierter Konzentrate und innovativer Süßungsmittelmischungen zu reformulieren. Zusätzlich gewinnt dieser Trend in Regionen wie Südostasien und Lateinamerika an Schwung, wo Unternehmen wie BlueTree aktiv ihre patentierten Zuckerreduktionstechnologien skalieren, um sowohl lokale Verbraucher als auch Exportmärkte zu bedienen und dadurch die globale Nachfrage nach gesünderen Getränkeoptionen zu adressieren.

Beschränkungs-Auswirkungsanalyse

| Beschränkungen | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Volatile Rohstoffpreise | -1.3% | Brasilien, USA, EU, China | Kurzfristig (≤ 2 Jahre) |

| Strenge Regierungsbestimmungen | -0.7% | Nordamerika, EU, China | Mittelfristig (2-4 Jahre) |

| Saisonalität und Lieferketten-Probleme | -0.6% | Global, mit akuter Auswirkung in Brasilien, Südostasien | Kurzfristig (≤ 2 Jahre) |

| Adoption alternativer Süßungsmittel und Zutateninnovationen | -0.5% | Nordamerika, EU, APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Rohstoffpreise

Die Volatilität der Rohstoffpreise stellt eine konstante Herausforderung dar, insbesondere für Zitrus- und Tropenfrüchte. Im Jahr 2025 führten wetterbedingte Produktionsrückgänge zu Rekord-Orangenpreisen in Brasilien. Gleichzeitig suchten europäische Käufer reduzierte Vertragspreise angesichts eines vorgeschlagenen 50%igen US-Zolls auf Importe. Solche Störungen führten dazu, dass Brasiliens Saftbestände auf null sanken und Floridas Orangenernte um 20% reduziert wurde. Zusätzlich spielt der Import-Export von Rohstoffen eine bedeutende Rolle. Laut den Daten der Observatory of Economic Complexity[3]The Observatory of Economic Complexity, "Tropical Fruits in Canada Trade", www.oec.world aus 2024 importierte Kanada tropische Früchte im Wert von USD 966 Millionen. Dies unterstreicht die Dringlichkeit diversifizierter Beschaffung und anpassbarer Beschaffungsstrategien, wie vom Center for Advanced Studies on Applied Economics hervorgehoben. Als Reaktion investieren Unternehmen in Vertragslandwirtschaft und regenerative Landwirtschaft, um Rückverfolgbarkeit und Versorgungsstabilität zu stärken. Zusätzlich erkunden Unternehmen fortgeschrittene Technologien wie Präzisionslandwirtschaft und Blockchain, um die Lieferkettentransparenz zu verbessern und Risiken im Zusammenhang mit Preisschwankungen zu mindern. Diese Maßnahmen werden voraussichtlich eine entscheidende Rolle bei der Gewährleistung langfristiger Nachhaltigkeit und Stabilität in den Zitrus- und Tropenfruchtmärkten spielen.

Strenge Regierungsbestimmungen

Große Märkte kämpfen mit steigenden Compliance-Kosten und -Komplexitäten aufgrund sich entwickelnder regulatorischer Rahmenwerke. Die FDA-Aktualisierung von 2025 der Definition \"gesunder\"Lebensmittelkennzeichnung erlegt Beschränkungen für zugesetzte Zucker und gesättigte Fette auf. Dies zwingt Marken dazu, sich in ihren Reformulierungen fruchtbasierten Zutaten und natürlichen Süßungsmitteln zuzuwenden, um die aktualisierten Kriterien zu erfüllen. Gleichzeitig hat das USDA mit seinen überarbeiteten Standards für gefrorene Fruchtsäfte die Qualitäts- und Dokumentationsanforderungen verschärft und betont strengere Einhaltung von Produktspezifikationen und Rückverfolgbarkeit. Währenddessen intensiviert die EU ihren Fokus auf Nachhaltigkeit und Clean-Label-Angaben und drängt Unternehmen dazu, umweltfreundliche Praktiken und transparente Zutatenbeschaffung zu übernehmen. Diese regulatorischen Verschiebungen treiben Marken dazu, ihre analytischen Fähigkeiten zu stärken, in fortgeschrittene Testtechnologien zu investieren und die Lieferkettentransparenz zu verbessern, um Compliance sicherzustellen und den Marktzugang aufrechtzuerhalten.

Segmentanalyse

Nach Fruchtart: Zitrusfrüchte führen, Tropenfrüchte gewinnen

Im Jahr 2024 beherrschten Zitrusfrüchte mit einem dominanten Anteil von 37,23% den Markt und unterstrichen ihre zentrale Rolle in der Getränke- und Lebensmittelverarbeitung. Ihre weit verbreitete Verwendung in Säften, Aromatisierungsmitteln und verarbeiteten Lebensmitteln hebt ihre etablierte Position in der Industrie hervor. Dennoch stürmen Tropenfrüchte mit einer CAGR von 6,12% bis 2030 nach vorn, angetrieben von einem wachsenden Verbraucherappetit auf exotische Aromen und gestärkten Lieferketten in Südostasien und Lateinamerika. Die zunehmende Verfügbarkeit von Tropenfrüchten wie Mangos, Ananas und Papayas in verarbeiteten Formen wie Pürees und gefrorenen Produkten treibt ihr Wachstum weiter voran. Während rote Beeren und Früchte ein kleineres Volumen einnehmen, steigt ihre Bedeutung in funktionellen und Premium-Produkten für die gesundheitsbewusste Zielgruppe. Diese Früchte, einschließlich Erdbeeren, Himbeeren und Heidelbeeren, werden zunehmend in Produkten eingesetzt, die für ihre antioxidativen und ernährungsphysiologischen Vorteile beworben werden.

Die Kategorie "Sonstige", die Äpfel, Birnen und Steinfrüchte umfasst, profitiert von Fortschritten im Vertragsanbau und Nachhaltigkeitsinitiativen, insbesondere bei biologischer und rückverfolgbarer Beschaffung. Diese Initiativen stärken das Verbrauchervertrauen und erfüllen die wachsende Nachfrage nach ethisch beschafften Erzeugnissen. Darüber hinaus spielt die regulatorische Aufsicht von FDA und USDA, insbesondere bezüglich Saftgehalt und Kennzeichnung, eine zentrale Rolle bei der Gestaltung der Fruchtauswahl und Produktpositionierung. Die Einhaltung dieser Bestimmungen gewährleistet Transparenz und beeinflusst Verbraucherkaufentscheidungen, wodurch die Marktdynamik weiter beeinflusst wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produktform: Flüssigkonzentrate führen, während Pulverkonzentrate an Schwung gewinnen

Im Jahr 2024 beherrschten Flüssigkonzentrate mit einem dominanten Marktanteil von 58,23%, gestärkt durch ihre Anpassungsfähigkeit in der Getränkeproduktion und ein gut etabliertes Vertriebsnetz. Ihre Vielseitigkeit ermöglicht es Herstellern, eine breite Palette von Getränkeanwendungen zu bedienen, von kohlensäurehaltigen Getränken bis hin zu funktionellen Getränken, was sie zu einer bevorzugten Wahl in verschiedenen Branchen macht. Währenddessen entwickelten sich Pulverkonzentrate als das am schnellsten wachsende Segment mit einer CAGR von 5,34%. Dieser Anstieg wird durch die Präferenz der Hersteller für lagerstabile, leichtgewichtige Formate angetrieben, ideal für Export- und E-Commerce-Kanäle. Pulverkonzentrate sind besonders vorteilhaft zur Reduzierung von Transportkosten und Verlängerung der Haltbarkeit, was entscheidende Faktoren im globalen Handel sind. Darüber hinaus ebnen Innovationen wie Gefrierkonzentrierung und Membranfiltration den Weg für hochwertige Pulverkonzentrate, die Geschmacks- und Nährstoffintegrität gewährleisten - entscheidend für Marken, die sich auf funktionelle Getränke konzentrieren. Diese Technologien ermöglichen es Herstellern, die Verbrauchernachfrage nach gesünderen und natürlicheren Produkten zu erfüllen, ohne Geschmack oder Qualität zu beeinträchtigen.

Zusätzlich erobert sich die Kategorie "Sonstige", die Pürees und Spezialformate umfasst, Nischenpositionen in Bäckerei- und Süßwaren. Dieses Wachstum wird durch Fortschritte im Zutatenmischen und den Drang nach Clean-Label-Formulierungen gestärkt. Pürees beispielsweise gewinnen in Premium-Backwaren an Zugkraft, während Spezialformate in handwerklichen Süßwaren zur Verbesserung der Geschmacksprofile eingesetzt werden. Um Qualitäts- und Sicherheitsstandards für Endverbraucher aufrechtzuerhalten, entsprechen Produktform-Bestimmungen den Richtlinien von 21 CFR Part 146 und den damit verbundenen Standards. Diese Bestimmungen gewährleisten, dass alle Produktformen strenge Sicherheits- und Qualitätsbenchmarks erfüllen und dadurch Verbrauchervertrauen und Branchenkonformität fördern.

Nach Anwendung: Getränke dominieren den Markt, während Milchprodukte & Tiefkühlprodukte wachsen

Im Jahr 2024 dominierten Getränke den Markt und eroberten einen beträchtlichen Anteil von 54,34%. Dies unterstreicht die zentrale Rolle von Fruchtkonzentraten bei der Herstellung von Säften, Erfrischungsgetränken und sogar alkoholischen Getränken. Fruchtkonzentrate werden in diesen Getränken weit verbreitet eingesetzt, um den Geschmack zu verbessern, natürliche Süße zu bieten und die Haltbarkeit zu verbessern, was sie zu einem Eckpfeiler des Segments macht. Währenddessen entwickelte sich das Segment Milchprodukte und Tiefkühlprodukte als am schnellsten wachsende Anwendung mit einer CAGR von 5,67%. Hier werden Fruchtkonzentrate zur Aromatisierung, Färbung und Steigerung des Nährwerts in Produkten wie Joghurts, Eiscreme und deren pflanzlichen Pendants eingesetzt. Die wachsende Verbraucherpräferenz für gesündere und natürlichere Zutaten treibt diesen Trend an, wobei Hersteller zunehmend Fruchtkonzentrate einsetzen, um diese Anforderungen zu erfüllen.

Zusätzlich wendet sich der Süßwarensektor, der Bonbons, Gummibärchen und Fruchtriegel umfasst, Fruchttrester und faserreichen Konzentraten zu. Diese Verschiebung wird durch den Drang angetrieben, Clean-Label-Standards und die Nachfrage nach funktionellen Zutaten zu erfüllen. Die Verwendung von Fruchtkonzentraten in Süßwaren verbessert nicht nur Geschmack und Textur, sondern entspricht auch dem steigenden Trend, Produkte mit zusätzlichen Gesundheitsvorteilen anzubieten. Darüber hinaus spielen regulatorische Maßnahmen wie 21 CFR 101.30, die Saftgehaltsangaben regeln, eine entscheidende Rolle bei der Gewährleistung von Transparenz und der Förderung von Verbrauchervertrauen in diesen Anwendungen. Diese Bestimmungen helfen, die Produktintegrität aufrechtzuerhalten und sicherzustellen, dass Verbraucher gut über den Inhalt der Produkte informiert sind, die sie kaufen.

Geografieanalyse

Im Jahr 2024 beherrschte Nordamerika mit einem dominanten Marktanteil von 31,50%, gestärkt durch seine etablierte Verarbeitungsinfrastruktur, klare Bestimmungen und einen robusten Verbraucherappetit auf funktionelle und Clean-Label-Getränke. Jedoch kämpft die starke Lieferkette der Region mit klimabedingten Herausforderungen, insbesondere in der Zitrus- und Kirschproduktion, was die dringende Notwendigkeit von Investitionen in diversifizierte Beschaffung und modernste Verarbeitungstechnologien unterstreicht.

Der asiatisch-pazifische Raum ist positioniert als die am schnellsten wachsende Region und prognostiziert eine CAGR von 6,45% von 2025 bis 2030. Dieses Wachstum wird durch eine aufstrebende Mittelschicht, erhöhte Investitionen in Verarbeitungskapazitäten und den Aufstieg sowohl lokaler als auch regionaler Marken angetrieben. Chinas Expansion in der Zitrusproduktion, gekoppelt mit Vietnams Annahme fortgeschrittener IQF-Verarbeitung, unterstreicht das Engagement der Region für sowohl Volumen als auch Qualität. Währenddessen machen Indien und Indonesien Fortschritte mit neuen Verarbeitungsanlagen und Vertragsanbau-Initiativen und sichern eine stetige Rohstoffversorgung für heimischen Bedarf und Exportmöglichkeiten.

Europas Markt navigiert durch eine strenge regulatorische Landschaft und einen zunehmenden Fokus auf Nachhaltigkeit. Die Saison 2023/2024 sah die EU-Zitrusproduktion mit Herausforderungen durch Dürren und erhöhte Temperaturen kämpfen. Dennoch steht Europa an der Spitze von Clean-Label- und Bio-Zertifizierungen, angetrieben durch einen robusten Verbraucherdruck für Zutatentransparenz und Umweltverantwortung. Südamerika und Afrika erobern sich ihre Nischen als zentrale Lieferanten tropischer und Zitruskonzentrate. Brasilien und Ghana, die ihre Kostenvorteile und Nähe zu großen Importmärkten nutzen, führen den Vormarsch an. Dennoch sind diese Regionen nicht ohne Herausforderungen; sie kämpfen mit erheblichen Lieferkettenschwachstellen aufgrund von Wetterschwankungen und Zollveränderungen. Als Reaktion darauf gibt es eine erkennbare Wendung hin zur Stärkung lokaler Verarbeitungs- und Exportinfrastrukturen.

Wettbewerbslandschaft

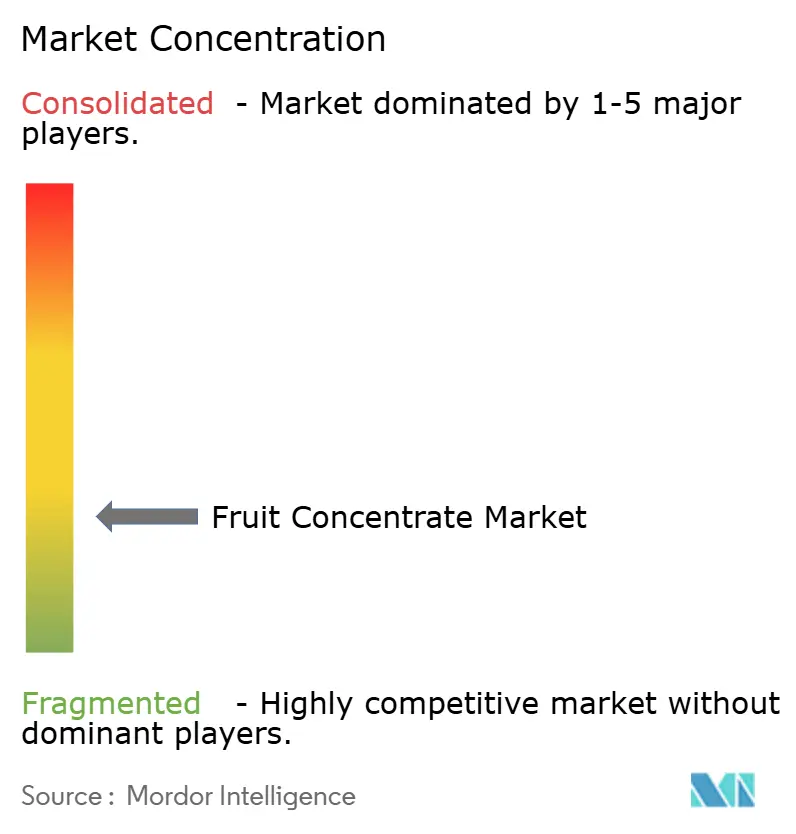

Der globale Fruchtkonzentrat-Markt ist hochumkämpft aufgrund mehrerer lokaler und internationaler Akteure. Neue Produkteinführungen, Partnerschaften, Expansionen und Akquisitionen sind die wichtigsten globalen Strategien, die von den führenden Unternehmen im Fruchtkonzentrat-Markt übernommen werden. Einige wichtige globale Fruchtkonzentrat-Marktakteure sind Döhler, Ingredion Inc., Kerry Inc. und Archer Daniels Midland Company. Der Fruchtkonzentrat-Markt bleibt stark fragmentiert und spiegelt eine Vielzahl regionaler Akteure und wenige globale Marktführer wider.

Strategische Muster verschieben sich hin zu vertikaler Integration und Nachhaltigkeit, da Unternehmen die Rohstoffversorgung sichern und sich durch regenerative Landwirtschaft und Vertragsanbau differenzieren möchten. Technologieadoption, insbesondere bei Membranfiltration und Gefrierkonzentrierung, ermöglicht kleineren Akteuren, bei Qualität und Haltbarkeit zu konkurrieren und die Lücke zu etablierten Unternehmen zu verringern. White-Space-Möglichkeiten entstehen bei funktionellen und Clean-Label-Anwendungen, insbesondere da regulatorische Änderungen natürliche und gesundheitsfördernde Zutaten bevorzugen.

Disruptoren nutzen proprietäre Technologien für Zuckerreduktion und Faseranreicherung, wie in BlueTree's patentiertem Prozess und Kerry's Tastesense-Plattform zu sehen. Regulatorischer Einfluss ist am stärksten in den USA und der EU ausgeprägt, wo die Einhaltung von FDA- und EFSA-Standards sowohl Barriere als auch Katalysator für Innovation ist. Ein bemerkenswertes Beispiel ist ADMs \"re:generations\"Initiative, die darauf abzielt, bis 2025 vier Millionen Acres in regenerative Landwirtschaft einzuschreiben und Nachhaltigkeitsverpflichtungen direkt mit Lieferkettenstabilität und Marktpositionierung zu verknüpfen. Diese strategische Ausrichtung von Umwelt- und Geschäftszielen wird zu einem definierenden Merkmal des Wettbewerbsvorteils im Sektor.

Branchenführer im Fruchtkonzentrat-Bereich

Ingredion Inc.

Kerry Inc.

Archer Daniels Midland Company

Döhler GmbH

SunOpta Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Oktober 2023: iTi Tropicals formulierte sowohl ein Püree als auch ein Konzentrat aus Acerola-Frucht, auch bekannt als Barbados-Kirsche oder Westindische Kirsche. Diese Produktinnovation wurde für ihren hohen Vitamin-C-Gehalt und ihre Fähigkeit hervorgehoben, zugesetzte Ascorbin- oder Zitronensäure zu ersetzen, den pH-Wert zu senken, die Haltbarkeit möglicherweise zu verlängern und einen sauren Geschmack zu verleihen. Das Acerola-Püree und -Konzentrat wurden für den Einsatz in einer breiten Palette von Anwendungen eingeführt, einschließlich Marmeladen, Gelees, Gesundheitsshots, Smoothies, Saftmischungen, Gummibärchen, Fruchtsnacks, Fruchtleder, Sorbets, gefrorenen Neuheiten, Soßen, Marinaden und Dressings.

- Oktober 2023: Okanagan Specialty Fruits eröffnete eine neue Apfelverarbeitungsanlage auf einem 42,5 Acres großen Gelände in Moses Lake, Washington. Die Anlage wurde gebaut, um die Arctic-Apfelprodukte des Unternehmens zu verarbeiten, zu schneiden und zu verpacken und befindet sich in der Nähe ihrer Obstgärten, um die betriebliche Effizienz und Qualität zu verbessern und den Transport zu minimieren.

Umfang des globalen Fruchtkonzentrat-Marktberichts

Fruchtkonzentrat ist eine Frucht mit entferntem Wasser. Fruchtkonzentrate werden hergestellt, indem die Früchte gewaschen, geschrubbt und zu einem Brei zerkleinert werden. Der globale Fruchtkonzentrat-Markt ist segmentiert nach Fruchtart, Produktform, Anwendung und Geografie. Das Fruchtsegment des Marktes umfasst Zitrusfrüchte, rote Früchte und Beeren, Tropenfrüchte und sonstige. Nach Produktform ist der Markt segmentiert in flüssig, pulverförmig und sonstige. Der Markt ist segmentiert nach Getränken, Backwaren, Süßwaren, Milchprodukten und sonstigen. Weiterhin deckt die Studie die regionale Analyse von Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika ab. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen in Wertbegriffen (USD Millionen) durchgeführt.

| Zitrusfrüchte |

| Rote Früchte & Beeren |

| Tropenfrüchte |

| Sonstige |

| Flüssigkonzentrat |

| Pulverkonzentrat |

| Sonstige |

| Getränke | Fruchtsäfte und Getränke |

| Erfrischungsgetränke und kohlensäurehaltige Getränke | |

| Alkoholische Getränke | |

| Brot- und Backwaren | |

| Süßwaren | Bonbons und Gummibärchen |

| Gelees und Fruchtpastillen | |

| Fruchtriegel und Snacks | |

| Sonstige | |

| Milchprodukte und Tiefkühlprodukte | |

| Sonstige |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Übriger Asien-Pazifik-Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Übriger Naher Osten und Afrika |

| Nach Fruchtart (Wert) | Zitrusfrüchte | |

| Rote Früchte & Beeren | ||

| Tropenfrüchte | ||

| Sonstige | ||

| Nach Produktform (Wert) | Flüssigkonzentrat | |

| Pulverkonzentrat | ||

| Sonstige | ||

| Nach Anwendung (Wert) | Getränke | Fruchtsäfte und Getränke |

| Erfrischungsgetränke und kohlensäurehaltige Getränke | ||

| Alkoholische Getränke | ||

| Brot- und Backwaren | ||

| Süßwaren | Bonbons und Gummibärchen | |

| Gelees und Fruchtpastillen | ||

| Fruchtriegel und Snacks | ||

| Sonstige | ||

| Milchprodukte und Tiefkühlprodukte | ||

| Sonstige | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Übriger Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Übriger Naher Osten und Afrika | ||

Hauptfragen, die im Bericht beantwortet werden

Wie groß ist der globale Fruchtkonzentrat-Markt im Jahr 2025?

Die Marktgröße für Fruchtkonzentrate erreichte USD 48,86 Milliarden im Jahr 2025 und wird voraussichtlich mit einer CAGR von 4,64% auf USD 62,12 Milliarden bis 2030 wachsen.

Welche Fruchtart wächst am schnellsten?

Tropische Fruchtkonzentrate führen das Wachstum mit einer prognostizierten CAGR von 6,12% dank Verbraucherappetit auf exotische Aromen und Premium-Positionierung an.

Warum erhalten Pulverkonzentrate Aufmerksamkeit?

Pulverformate verzeichnen eine CAGR von 5,34%, weil sie eine zweijährige Haltbarkeit, niedrigere Frachtkosten und Eignung für E-Commerce- und Sporternährungskanäle bieten.

Welche Region wird das höchste Wachstum bis 2030 verzeichnen?

Der asiatisch-pazifische Raum ist für eine CAGR von 6,45% positioniert, angetrieben von Verarbeitungsinvestitionen in China, Vietnam und Indien sowie steigendem Mittelschichtverbrauch.

Seite zuletzt aktualisiert am: