Marktgröße und Marktanteil für Cloud-Netzwerksicherheit

Cloud-Netzwerksicherheits-Marktanalyse von Mordor Intelligence

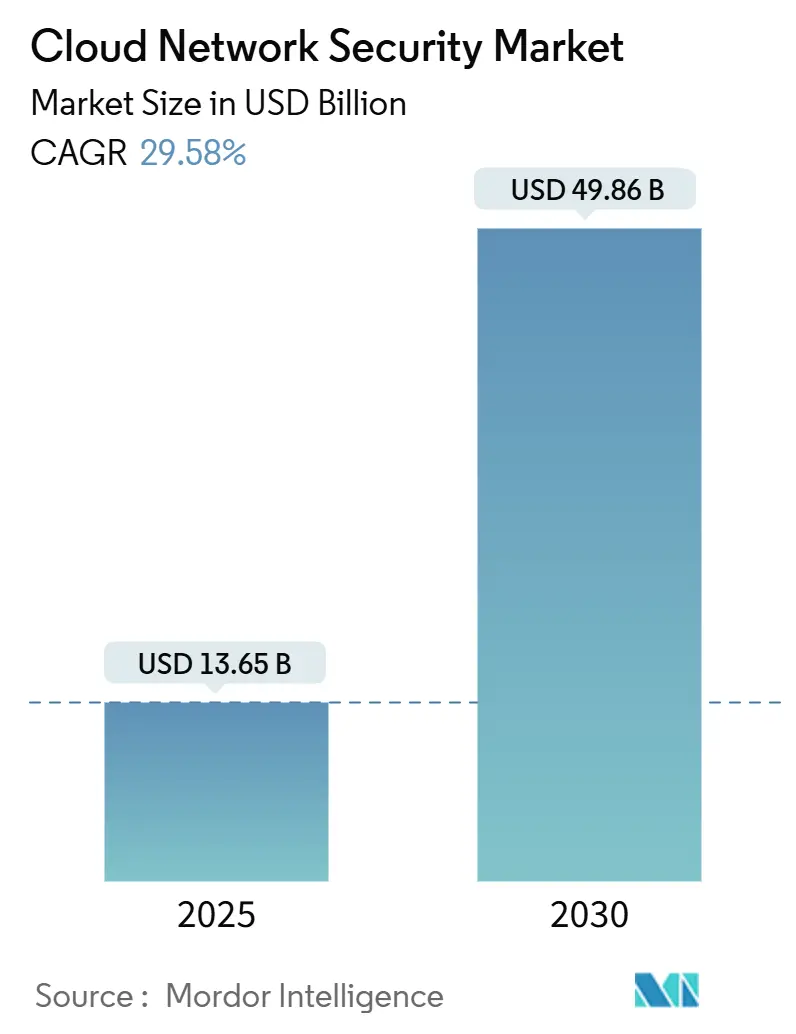

Die Marktgröße für Cloud-Netzwerksicherheit belief sich 2025 auf USD 13,65 Milliarden und wird voraussichtlich bis 2030 USD 49,86 Milliarden erreichen, mit einer CAGR von 29,58%. Das starke Wachstum spiegelt die Umstellung der Unternehmen von Perimeter-Geräten auf einheitliche, Cloud-native Plattformen wider, die Secure Access Service Edge (SASE)-Designs mit Zero-Trust-Verifizierung vereinen. Erhöhte Ransomware-Verluste - projiziert, um die weltweiten Cybercrime-Kosten auf USD 10,5 Billionen im Jahr 2025 zu heben - halten Sicherheitsausgaben als nicht-diskretionär, auch wenn FinOps-Teams breitere IT-Budgets kürzen. Post-Quantum-Verschlüsselungs-Pilotprojekte, Large Language Model-Adoption und automatisierte Policy-Orchestrierung erweitern die adressierbare Nachfrage in allen Branchen. Anbieterkonsolidierung beschleunigt sich, da CISOs integrierte Kontrollen wünschen, die Tool-Wildwuchs reduzieren, während KI-gesteuerte Analytik den 4,8-Millionen-Personen-Talentmangel kompensiert. Regional behält Nordamerika die Early-Mover-Skalierung bei, aber Asien-Pazifik verzeichnet die schnellsten Zuwächse dank Sovereign-Cloud-Mandaten, 5G-Rollouts und neuen Datenresidenz-Gesetzen.

Wichtige Berichtsergebnisse

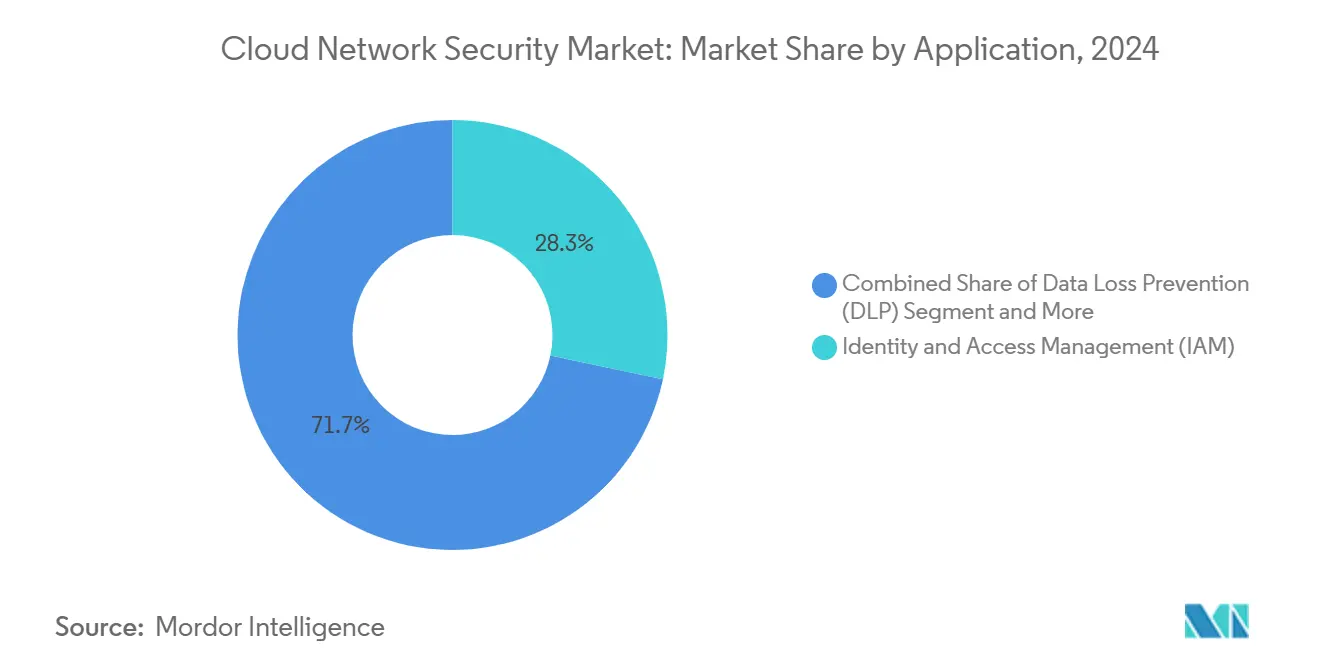

- Nach Anwendung führte Identitäts- und Zugangsmanagement (IAM) mit 28,3% Umsatzanteil am Cloud-Netzwerksicherheits-Markt im Jahr 2024, während Cloud Infrastructure Entitlement Management (CIEM) voraussichtlich mit 34,5% CAGR bis 2030 expandiert.

- Nach Sicherheitstyp machte Netzwerksicherheit 32,4% Anteil an der Cloud-Netzwerksicherheits-Marktgröße im Jahr 2024 aus; Cloud Workload Protection Platform (CWPP) steigt mit 31,8% CAGR bis 2030.

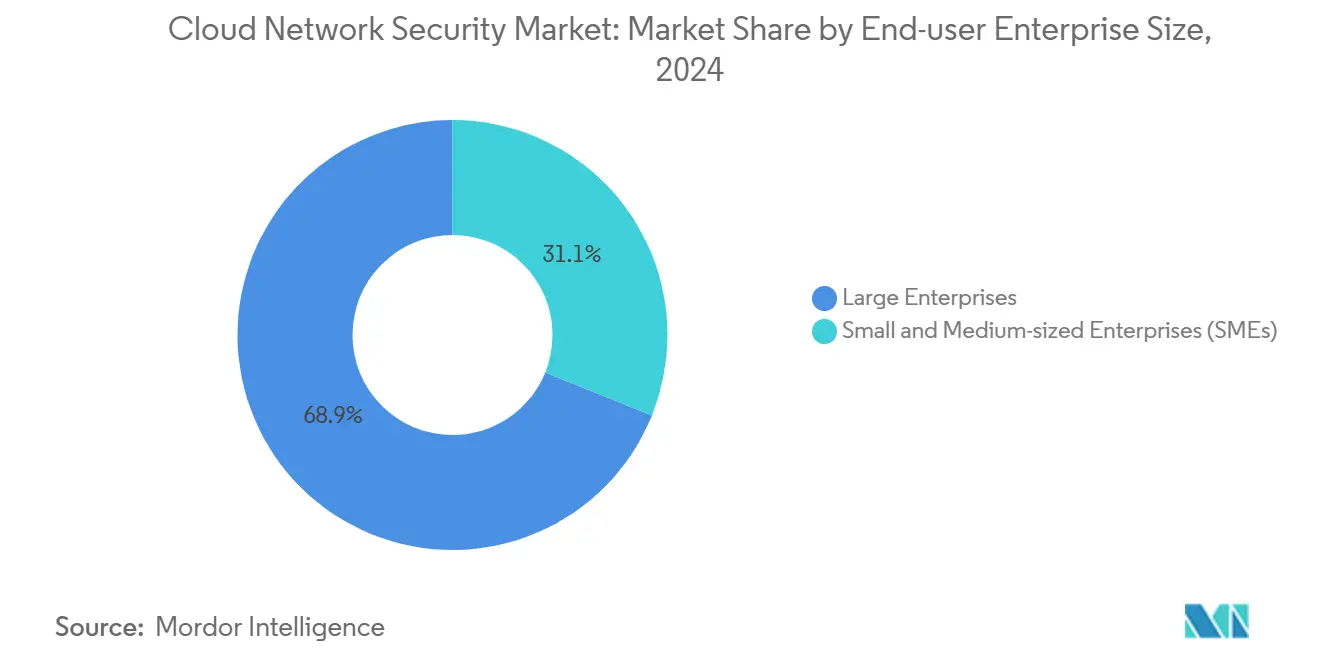

- Nach Organisationsgröße beherrschten Großunternehmen 68,9% Anteil am Cloud-Netzwerksicherheits-Markt im Jahr 2024, und dasselbe Segment verzeichnet die höchste projizierte CAGR von 29,8% bis 2030.

- Nach Endbenutzer-Branche hielt IT und Telekom 16,3% Umsatzanteil im Jahr 2024, während für Einzelhandel/E-Commerce eine CAGR von 32,4% bis 2030 prognostiziert wird.

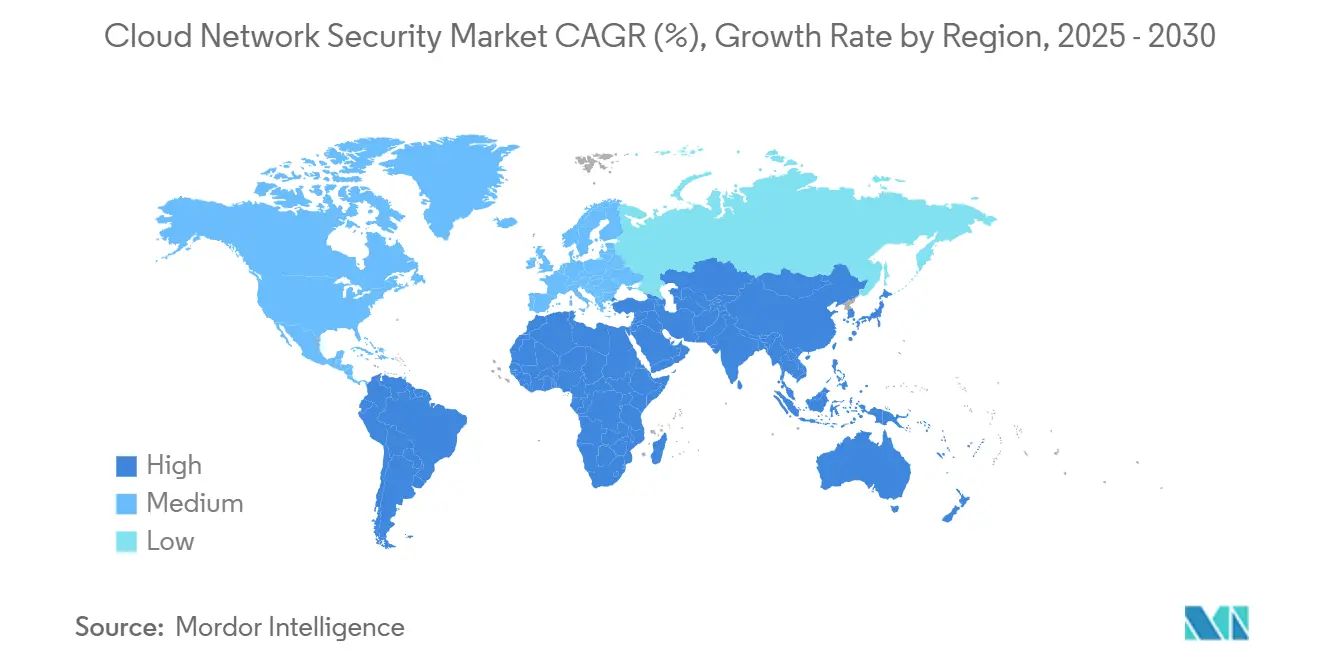

- Nach Geografie eroberte Nordamerika 34,7% der Cloud-Netzwerksicherheits-Marktgröße im Jahr 2024; Asien-Pazifik soll die schnellste CAGR von 37,2% bis 2030 verzeichnen.

- Die Top 20 Anbieter kontrollierten 65% der globalen Ausgaben im Jahr 2024, wobei Palo Alto Networks allein 9% Cloud-Netzwerksicherheits-Marktanteil hält nach einem USD 5,5 Milliarden mehrjährigen Akquisitionsprogramm.[1]Palo Alto Networks, "Investor Presentation Q1 FY 2025," paloaltonetworks.com

Globale Cloud-Netzwerksicherheits-Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Schnelle Adoption von Cloud-Services | +8.5% | Global, Asien-Pazifik am stärksten | Mittelfristig (2-4 Jahre) |

| Anstieg von Cyber-Angriffen und Ransomware-Vorfällen | +7.2% | Global, Südamerika höchstes Wachstum | Kurzfristig (≤2 Jahre) |

| Strenge Datenschutzvorschriften | +5.8% | Europa und Nordamerika, Ausweitung auf Asien-Pazifik | Langfristig (≥4 Jahre) |

| BYOD / CYOD und Remote-Work-Verbreitung | +4.3% | Global, entwickelte Märkte voraus | Mittelfristig (2-4 Jahre) |

| Konvergenz von SASE und Cloud-Netzwerksicherheit | +6.1% | Nordamerika und Europa führen, Asien-Pazifik folgt | Langfristig (≥4 Jahre) |

| Quantum-resistente Verschlüsselungs-Investitionszyklen | +2.8% | Global, Fokus auf Finanzen und Regierung | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Adoption von Cloud-Services

Enterprise-Cloud-Ausgaben überstiegen USD 825 Milliarden im Jahr 2025, und 87% der Unternehmen betreiben jetzt Workloads bei mehreren Anbietern. Integrationslücken in diesen Umgebungen vervielfachen das Risiko, daher bevorzugen Käufer Plattformen, die einheitliche Richtlinien und Mikrosegmentierung im großen Maßstab durchsetzen. Finanzinstitute verdeutlichen die Dringlichkeit: 75% betrachten Cloud-Migration als zentral für die Modernisierung, doch weniger als 55% verbrauchen ihre verpflichteten Ausgaben, was Asien-Pazifik für zusätzliche Sicherheits-Rollouts offen lässt. SASE-Roadmaps verkürzen Bereitstellungszyklen, während nutzungsbasierte Preise mit FinOps-Governance übereinstimmen. Zusammen erhöhen diese Faktoren die Nachfrage nach elastischen Kontrollen, die Workloads von der Erstellung bis zur Laufzeit verfolgen.

Anstieg von Cyber-Angriffen und Ransomware-Vorfällen

Gruppen wie RansomHub, 8Base und Cl0P bewaffnen Zero-Day-Exploits, um Endpoint-Erkennung zu umgehen. Lateinamerika verzeichnet 2.569 wöchentliche Angriffe - 40% über dem globalen Durchschnitt - und drängt Gesundheitswesen und Regierungsnetze über Legacy-Abwehrmechanismen hinaus. Active Directory bleibt ein bevorzugter Ausgangspunkt auch nach Microsofts Härtungs-Updates, was Organisationen zwingt, KI-angereicherte Erkennung zu adoptieren, die laterale Bewegung vor Privilegien-Eskalation vorhersagt.[2]Microsoft Corporation, "Introducing Microsoft Security Copilot," microsoft.com Kontinuierliche Threat-Intelligence-Feeds und Verhaltensanalytik verschieben sich daher von optional zu grundlegenden Fähigkeiten in jedem modernen Bündel des Cloud-Netzwerksicherheits-Markts.

Strenge Datenschutzvorschriften

Die EU-NIS2-Richtlinie, wirksam ab Oktober 2024, erweitert die obligatorische Cyber-Hygiene auf mehr als 100.000 Betreiber wesentlicher und wichtiger Dienste. Geldstrafen steigen auf EUR 10 Millionen oder 2% des globalen Umsatzes für Nicht-Compliance, was breitere Investitionen in Verschlüsselung, Vorfallsberichterstattung und Supply-Chain-Due-Diligence anregt.[3]European Commission, "NIS2 Directive: Higher Level of Cybersecurity Across the EU," ec.europa.euÄhnliche Mandate erscheinen in Kanada, Japan und Saudi-Arabien, was die grenzüberschreitende Compliance-Komplexität intensiviert. Anbieter, die Policy-Bibliotheken und Audit-Templates in ihre Konsolen einbetten, gewinnen Wettbewerbsvorteile, da regulierte Kunden vorgefertigte Ausrichtung schätzen.

BYOD / CYOD und Remote-Work-Verbreitung

Nachdem die Pandemie hybride Arbeit normalisiert hat, formalisierten 80% der Unternehmen BYOD-Richtlinien und 68% schreiben Produktivitätssteigerungen dem Modell zu. Dennoch erlebten 21% der Remote-Mitarbeiter, die im Ausland arbeiten, Datendiebstahl; unverschlüsselte Dateiübertragung und Passwort-Wiederverwendung sind für die meisten Vorfälle verantwortlich. Endpoint-Posture-Assessment, sichere Browser-Isolation und Cloud Access Security Broker (CASB)-Integration sind jetzt genauso wichtig wie traditionelle Next-Generation-Firewalls im Cloud-Netzwerksicherheits-Markt.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Datenschutz- und Residenz-Bedenken | -4.2% | Europa und Asien-Pazifik mit strengen Souveränitätsregeln | Mittelfristig (2-4 Jahre) |

| Multi-Cloud-Komplexität und Integrations-Overhead | -3.8% | Global, Enterprise-Konten | Kurzfristig (≤2 Jahre) |

| Mangel an Cloud-Sicherheits-Talenten | -2.9% | Global, akut in entwickelten Volkswirtschaften | Langfristig (≥4 Jahre) |

| FinOps-Budget-Squeeze bei Sicherheitsprojekten | -3.1% | Global, kostenzentrierte Adopter | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Datenschutz- und Residenz-Bedenken

Neunzehn Prozent der Organisationen im asiatisch-pazifischen Raum planen höhere Sovereign-Cloud-Ausgaben, und 64% der australischen Unternehmen bewerten Residenz-Strategien, doch Sovereign-Architekturen erhöhen die Kosten pro geschützter Workload. Europa spiegelt das Muster wider, da Schrems II Druck auf grenzüberschreitende Datenflüsse begrenzt und regional gesperrte Bereitstellungen erzwingt, die operative Teams aufteilen. Das Ergebnis ist fragmentierte Sichtbarkeit plus doppelte Werkzeuge, die den ROI belasten und die gesamte Cloud-Netzwerksicherheits-Markt-Adoption verlangsamen.

Multi-Cloud-Komplexität und Integrations-Overhead

Sechsundsiebzig Prozent der Unternehmen zitieren Verwirrung durch Dutzende von Punktlösungen, die blinde Flecken in AWS-, Azure- und Google Cloud-IAM-Konstrukten hinterlassen. Über-privilegierte Identitäten, inkonsistente RBAC-Zuordnung und API-zentrierte Angriffe zwingen CISOs, Drittanbieter-Konnektoren zu orchestrieren, die die Gesamtbetriebskosten erhöhen statt sie zu reduzieren. Bis Anbieter Plug-and-Play-Policy-Rationalisierung liefern, verschieben einige Käufer Plattform-Erneuerungen, was kurzfristige Einnahmen in der Cloud-Netzwerksicherheits-Branche begrenzt.

Segmentanalyse

Nach Anwendung: IAM-Dominanz verankert Kontrolle; CIEM beschleunigt Privileged-Access-Governance

Identitäts- und Zugangsmanagement generierte den größten Anteil von 28,3% am Cloud-Netzwerksicherheits-Markt im Jahr 2024, da Identität zum de-facto-Perimeter wurde. Laufende MFA-Rollouts und Conditional-Access-Analytik halten IAM als Kernbudgetposten auch für kostensensible Käufer. IAM-Suiten erweitern sich jetzt über menschliche Benutzer hinaus in Machine-to-Machine-Secrets-Management, Zertifikat-Rotation und Just-in-Time-Berechtigungs-Workflows, die Angriffsflächen reduzieren.

CIEM, mit 34,5% CAGR wachsend, reagiert auf grassierende Privilegien-Drift in Multi-Cloud-Umgebungen. Jede neue SaaS-Integration multipliziert Berechtigungsobjekte, daher suchen Sicherheitsteams graph-basierte Engines, die Least-Privilege über Tenants hinweg basislinen. CIEMs Policy-Simulation und Sanierungsempfehlungen integrieren sich in CI/CD-Pipelines und verbessern DevSecOps-Geschwindigkeit. Anbieter, die IAM- und CIEM-Dashboards kombinieren, gewinnen Upsell-Läufe in Verlängerungen und verstärken Platform-Lock-in im Cloud-Netzwerksicherheits-Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Sicherheitstyp: Netzwerkschutz führt; Workload-Abschirmung läuft voraus

Netzwerksicherheit hielt 32,4% der Cloud-Netzwerksicherheits-Marktgröße im Jahr 2024, da Firewalls, Gateways und Segmentierungs-Richtlinien für Compliance-Audits unverzichtbar bleiben. Jedoch weichen reine virtuelle Appliance-Modelle jetzt Policy-as-Code und Service-Mesh-basierter Durchsetzung, die Identitäts-Header auf Paketebene einfügen.

CWPP expandiert jährlich um 31,8%, da Container- und Serverless-Adoption die Nachfrage nach Runtime-Kernel-Telemetrie, eBPF-basierter Drift-Erkennung und Snapshot-Isolation ansporen. Zero-Trust-Overlay-Networking fusioniert mit CWPP, sodass Microservices nur autorisierte APIs aufrufen. Distributoren berichten über höhere Attach-Raten, wenn CWPP-Module mit Intrusion-Prevention- und Vulnerability-Scanning-Features gebündelt werden, was Cross-Sell-Logik im Cloud-Netzwerksicherheits-Markt untermauert.

Nach Endbenutzer-Unternehmensgröße: Enterprise-Geldbörsen dominieren, dennoch reiten KMU auf SaaS-Demokratisierung

Große Konzerne trugen 68,9% Umsatz im Jahr 2024 bei und verzeichnen immer noch die schnellste CAGR von 29,8%, da ihre Migrations-Roadmaps mehrere Petabytes Daten in SaaS-first-Modelle strecken. FedRAMP High, PCI-DSS 4.0 und ISO 27001:2022-Updates verpflichten diese Unternehmen, Audit-Trails über globale Tochtergesellschaften zu vereinheitlichen. Gepaart mit Vorstandsebenen-Prüfung von Cyber-Versicherungsprämien, treibt der Impetus mehrjährige Master-Service-Agreements an, die Single-Vendor-Ökosysteme bevorzugen.

Kleine und mittlere Unternehmen gewinnen Hebelwirkung durch abonnement-basierte Bündel, die Capex vermeiden. Low-Touch-Bereitstellung und KI-unterstützte Policy-Templates kompensieren die akute Talentlücke, die interne Security-Operations behindert. Anbieter kalibrieren daher Freemium-Tarife mit Auto-Scaling-Sensoren, um Volumen zu erfassen und zu erweiterten Analytik-Add-ons zu konvertieren, sobald die Kundenreife steigt - was die Exposition für den Cloud-Netzwerksicherheits-Markt verbreitert.

Nach Endbenutzer: IT und Telekom vorweg; Einzelhandel sprintet bei Digital-Commerce-Exposition

IT- und Telekom-Anbieter behielten 16,3% Anteil, da ihre Backbone-Infrastruktur und Managed-Service-Angebote luftdichte Leitplanken erfordern, die Betriebszeit und Vertrauen bewahren. Telekommunikationsunternehmen betten Inspektions-Engines in 5G-Edge-Knoten ein, während Hyperscaler DDoS-Mitigation und Zero-Trust-Konnektivität in ihre Backbone-Abonnements einpacken und Cross-Tier-Monetarisierung verstärken.

Einzelhandel und E-Commerce zeigen die steilste CAGR von 32,4%, da Omnichannel-Zahlungen das Risiko persönlich identifizierbarer Informationen (PII) erhöhen. Tokenisierung, Verhaltensbiometrie und Echtzeit-Betrugs-Scoring verankern Cloud-native Sicherheitsportfolios für Händler. Öffentliche Offenlegungen hochkarätiger Verstöße erhöhen die Executive-Dringlichkeit und entfachen Allianzen mit Managed Detection and Response (MDR)-Partnern, die sich auf den Cloud-Netzwerksicherheits-Markt spezialisieren.

Geografieanalyse

Nordamerika führte weiterhin mit einem Umsatzanteil von 34,7% im Jahr 2024, angetrieben von USD 13 Milliarden föderaler Cybersicherheits-Ausgaben und White House-mandatierter Zero-Trust-Architektur in Behörden. Achtzig Prozent der US-Regierungs-Cloud-Käufer betreiben bereits hybride Umgebungen, während 71% Workloads auf zwei oder mehr öffentlichen Clouds multi-homen, was die Nachfrage nach aggregierten Telemetrie-Pipelines intensiviert. Private-Sector-Unternehmen spiegeln das Muster wider und leiten Compliance-Dollar in FedRAMP-ausgerichtete SaaS, die Audit-Zyklen verkürzen. Der Cloud-Netzwerksicherheits-Markt profitiert daher von Early-Mover-Referenzarchitekturen und einem reifen Channel-Ökosystem.

Asien-Pazifik verzeichnet die schnellste CAGR von 37,2% bis 2030 aufgrund von Sovereign-Cloud-Frameworks, 5G-Verdichtung und Hyperscale-Rechenzentrum-Investitionen. China allein zielt auf eine Verdopplung der Cloud-Ausgaben bis 2025 ab und unterstützt 448 operative Rechenzentren und USD 9,2 Milliarden jährliche Infrastruktur-Ausgaben. Gleichzeitig landen 31% der globalen Cyber-Angriffe in der Region und beschleunigen die Adoption von In-Country-Security-Knoten, die Residenz-Klauseln erfüllen. Australische Organisationen testen Confidential-Computing-Enklaven, während Indien Digital Personal Data Protection Act-Compliance-Kits fördert, die in den Cloud-Netzwerksicherheits-Markt gebündelt sind.

Europa hält Momentum aufgrund des NIS2-Regimes, das Verpflichtungen auf zusätzliche 150.000 Unternehmen ausdehnt, und GDPR-Strafen unterstreichen, dass Datenschutz perpetuell ist. Supply-Chain-Risikobewertung umfasst jetzt Upstream-SaaS-Anbieter und veranlasst breitere Aufnahme automatischer Software-Bill-of-Materials (SBOM)-Generatoren in Sicherheitssuiten. Währenddessen projiziert der Nahe Osten und Afrika Netzwerksicherheits-Ausgaben von über USD 500 Millionen im Jahr 2025, mit 12,5% jährlichem Wachstum, da Regierungen KI-Aufsichtsgesetze einführen. Lateinamerika, konfrontiert mit 2.569 wöchentlichen Ransomware-Angriffen und USD 4,45 Millionen durchschnittlichen Breach-Kosten, importiert verwaltete SOC-Asien-Pazifik und drängt verschlüsselte Verkehrs-Inspektion an den Cloud-Edge, was Bereitschaft im Cloud-Netzwerksicherheits-Markt vorantreibt.

Wettbewerbslandschaft

Der Cloud-Netzwerksicherheits-Markt zeigt moderate Fragmentierung, aber aktive Konsolidierung. Palo Alto Networks schloss 17 Deals im Wert von USD 5,5 Milliarden seit 2018 ab - einschließlich des Kaufs von IBM QRadar SaaS-Assets - um eine vollständige Lebenszyklus-Cloud-Sicherheitsplattform zu liefern. Microsoft bettet Security Copilot in Azure ein und verarbeitet 84 Billionen tägliche Signale, die kontinuierliches Modell-Tuning antreiben. Fortinet nutzt ASIC-beschleunigte Firewalls, um Campus-Netzwerke mit Zero-Trust-Edge-Fabric zu verbinden, und integrierte kürzlich CrowdStrike-KI-Sensoren für Endpoint-zu-Firewall-Telemetrie-Korrelation.

Strategische Partnerschaften gestalten auch Rivalitäten um. Zscaler schloss sich NVIDIA an, um generative KI-Assistenten zu co-engineeren, die 400 Milliarden tägliche Transaktionen für Anomalie-Erkennung parsen. Cisco und Splunk richten Beobachtbarkeit mit Threat-Intelligence-Graphen nach Ciscos USD 28 Milliarden-Akquisition des Analytik-Anbieters aus und öffnen bidirektionale Abfragen, die Mean-Time-to-Respond in hybriden Clouds beschleunigen.

Aufkommende Herausforderer differenzieren sich durch selbstlernende KI und Quantum-sichere Kryptografie-Module. Darktrace, Netskope und Wiz skalieren von KMU zu Enterprise-Anwendungsfällen via agentlose Scans und API-Hooks. Währenddessen schafft Kundennachfrage nach verwalteten Sicherheitsdiensten Co-Sell-Bewegungen zwischen Telcos und Softwareunternehmen und fügt einen weiteren Distributions-Hebel im Cloud-Netzwerksicherheits-Markt hinzu.

Cloud-Netzwerksicherheits-Branchenführer

-

Palo Alto Networks Inc.

-

Cisco Systems Inc.

-

Fortinet Inc.

-

Cisco Systems Inc.

-

Microsoft Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Zscaler ging eine Partnerschaft mit NVIDIA ein, um ZDX Copilot zu starten, das generative KI mit Zscalers Zero Trust Exchange kombiniert, das bereits 400 Milliarden tägliche Transaktionen verarbeitet.

- April 2025: IBM schloss seine USD 6,4 Milliarden All-Cash-Übernahme von HashiCorp ab und integrierte Terraform und Vault in IBM Hybrid Cloud Management.

- März 2025: Google unterzeichnete ein Abkommen zum Kauf von Wiz für USD 32 Milliarden und stärkt Google Clouds Security-Posture-Management über KI- und Multi-Cloud-Umgebungen.

- Februar 2025: Fortinet kündigte die Akquisition von Lacework an und fügte eine KI-gesteuerte CNAPP mit fast 1.000 Kunden zu Fortinet Security Fabric hinzu.

Globaler Cloud-Netzwerksicherheits-Marktberichtsumfang

Cloud-Sicherheit ist eine Reihe von Richtlinien, Technologien, Anwendungen und Kontrollen, die zum Schutz virtualisierter IP, Daten, Anwendungen, Services und der zugehörigen Infrastruktur des Cloud-Computing verwendet werden. Sie hilft beim Schutz vor Missbrauch oder Hacken von Systemdateien oder -verzeichnissen. Die häufigsten Bedrohungen für das Netzwerk umfassen Viren, Würmer, Trojaner, Spyware, Adware, Zero-Day-Angriffe, Hacker-Angriffe, DDoS-Angriffe und Identitätsdiebstahl.

Der Cloud-Netzwerksicherheits-Markt ist segmentiert nach Unternehmensgröße (kleine und mittlere Unternehmen, Großunternehmen), nach Sicherheitstyp (Anwendung, Datenbank, Netzwerk, Web und E-Mail), nach Anwendungstyp (IAM, DLP, SIEM), nach Endbenutzer-Branche (Regierung, BFSI, Gesundheitswesen) und nach Geografie.

Die Marktgrößen und Prognosen werden in Werteinheiten (USD Millionen) für alle oben genannten Segmente bereitgestellt.

| Identitäts- und Zugangsmanagement (IAM) |

| Datenverlustprävention (DLP) |

| Security Information and Event Management (SIEM) |

| Andere |

| Netzwerksicherheit |

| Anwendungssicherheit |

| Datenbanksicherheit |

| Web- und E-Mail-Sicherheit |

| Cloud-Workload-Schutz |

| Verschlüsselung und Tokenisierung |

| Großunternehmen |

| Kleine und mittlere Unternehmen |

| BFSI |

| Gesundheitswesen und Lebenswissenschaften |

| Einzelhandel und Verbraucherservices |

| Fertigung |

| Transport und Logistik |

| IT und Telekom |

| Regierung und öffentlicher Sektor |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Kenia | ||

| Rest von Afrika | ||

| Nach Anwendung | Identitäts- und Zugangsmanagement (IAM) | ||

| Datenverlustprävention (DLP) | |||

| Security Information and Event Management (SIEM) | |||

| Andere | |||

| Nach Sicherheitstyp | Netzwerksicherheit | ||

| Anwendungssicherheit | |||

| Datenbanksicherheit | |||

| Web- und E-Mail-Sicherheit | |||

| Cloud-Workload-Schutz | |||

| Verschlüsselung und Tokenisierung | |||

| Nach Endbenutzer-Unternehmensgröße | Großunternehmen | ||

| Kleine und mittlere Unternehmen | |||

| Nach Endbenutzer | BFSI | ||

| Gesundheitswesen und Lebenswissenschaften | |||

| Einzelhandel und Verbraucherservices | |||

| Fertigung | |||

| Transport und Logistik | |||

| IT und Telekom | |||

| Regierung und öffentlicher Sektor | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Kolumbien | |||

| Rest von Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Kenia | |||

| Rest von Afrika | |||

Schlüsselfragen, die im Bericht beantwortet werden

Welches Anwendungssegment hält den größten Anteil?

Identitäts- und Zugangsmanagement führt mit 28,3% Umsatzanteil am Cloud-Netzwerksicherheits-Markt im Jahr 2024, was Identitäts Rolle als neuer Perimeter widerspiegelt.

Welche Region wächst am schnellsten?

Asien-Pazifik verzeichnet die höchste CAGR von 37,2% bis 2030, angetrieben von Sovereign-Cloud-Mandaten und schneller Digitalisierung in Schwellenländern.

Wer sind die Schlüsselakteure in der Cloud-Netzwerksicherheits-Branche?

Marktführer umfassen Palo Alto Networks, Fortinet, Microsoft, Zscaler und CrowdStrike, wobei die Top 20 Anbieter 65% der globalen Ausgaben erfassen.

Was treibt Investitionen in Quantum-resistente Verschlüsselung an?

Organisationen zielen darauf ab, langlebige Daten gegen zukünftige Quantenangriffe zu schützen, was frühe Adoption von Post-Quantum-Kryptografie in Cloud-nativen Plattformen veranlasst.

Seite zuletzt aktualisiert am: