Klinisch Versuch Management Systeme Marktgröße und Marktanteil

Klinisch Versuch Management Systeme Marktanalyse von Mordor Intelligenz

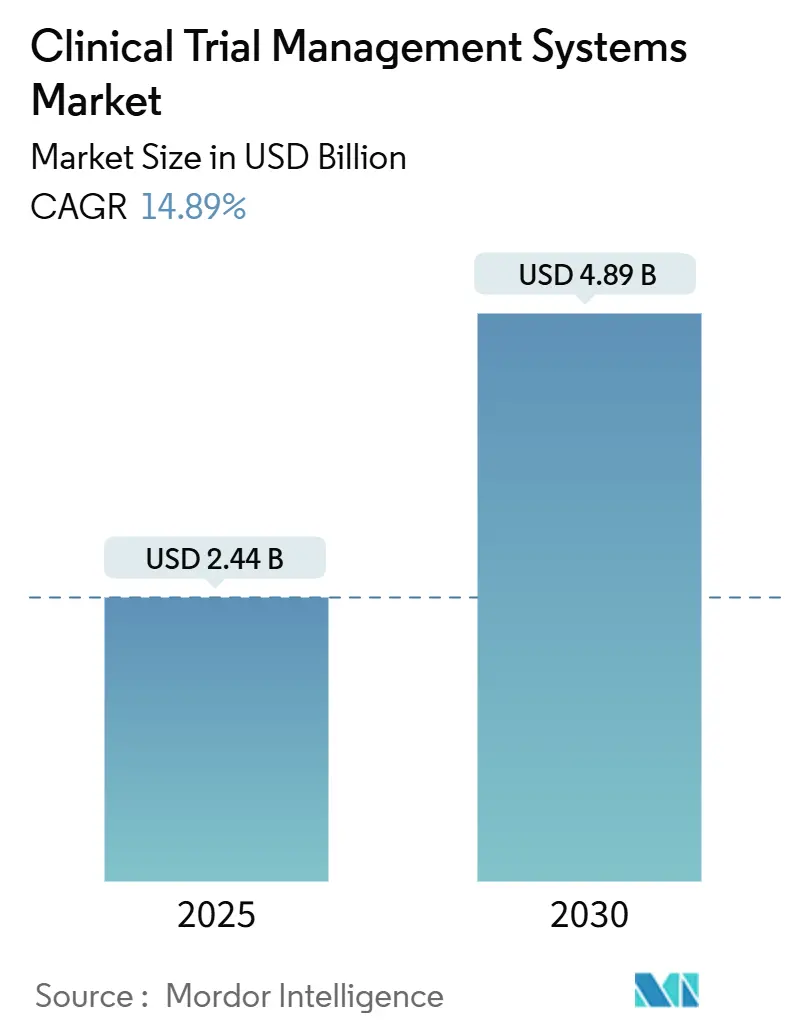

Die Marktgröße für Klinisch Versuch Management Systeme betrug USD 2,44 Milliarden im Jahr 2025 und wird bis 2030 auf USD 4,89 Milliarden ansteigen, was einer soliden CAGR von 14,89% entspricht. Die zunehmende digitale Reife In der pharmazeutischen Forschung, strengere Transparenzregeln und die wachsende Komplexität des Protokolldesigns sind die Hauptkräfte hinter diesem Anstieg. Die Einführung von Wolke-Berechnung, KI-gestützter Analytik und eine Outsourcing-Welle, die spezialisierte Vertrag Forschung Organizations (CROs) In zentrale Rollen drängt, verstärken alle die Nachfrage nach modernen Plattformen. Der Übergang zu dezentralen und hybriden Studien vergrößert auch die adressierbare Basis für Echtzeit-Überwachungstools, die Sponsoren, Prüfärzte und Patienten verbinden. Anbieter, die regulatorische Expertise mit flexiblen Bereitstellungsmodellen verbinden, gewinnen Verträge, da Käufer von fragmentierten Punkt-Lösungen zu integrierten klinischen Ökosystemen wechseln.

Wichtige Berichtsergebnisse

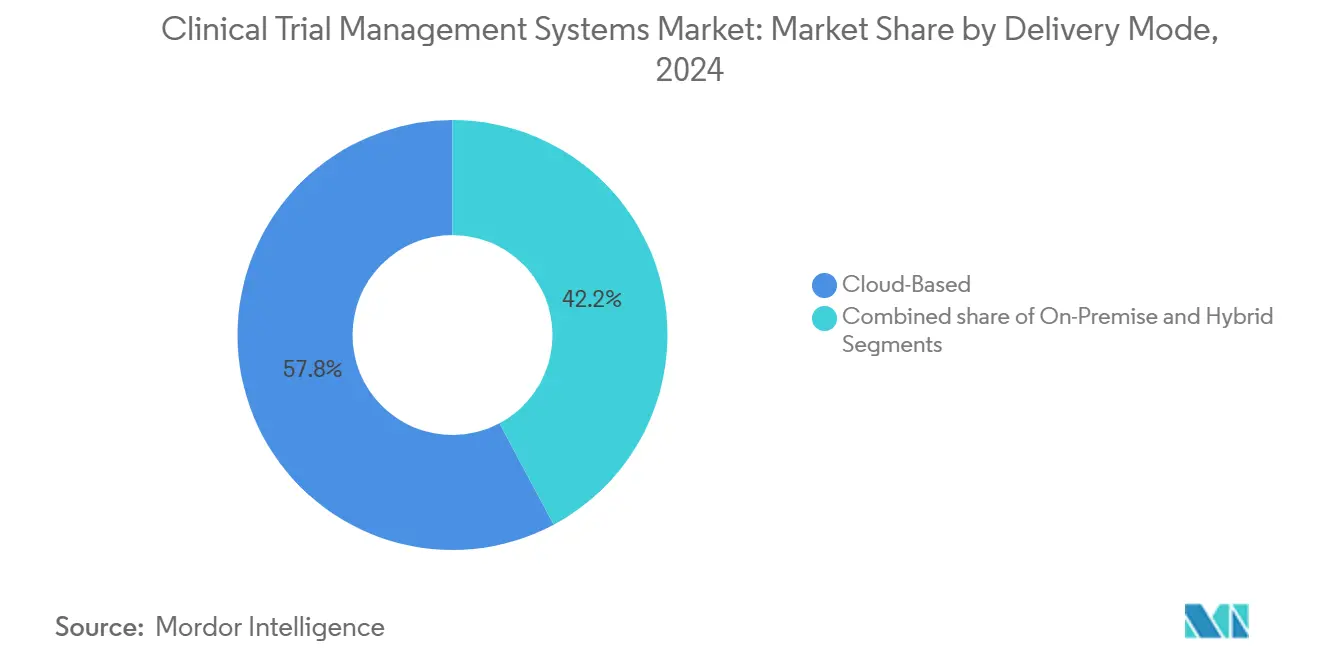

- Nach Bereitstellungsmodus führten Wolke-basierte Bereitstellungen mit 57,85% Umsatzanteil im Jahr 2024, während hybride und gehostete Privat Wolke-Lösungen voraussichtlich mit 16,45% CAGR bis 2030 wachsen werden.

- Nach Komponenten machte Software 64,35% der Klinisch Versuch Management Systeme Marktgröße im Jahr 2024 aus, während Dienstleistungen mit 16,96% bis 2030 expandieren.

- Nach Typ hielten unternehmensweite Plattformen 52,67% Anteil im Jahr 2024; klinisch-integrierte Systeme liefern das schnellste Wachstum mit einer CAGR von 17,54%.

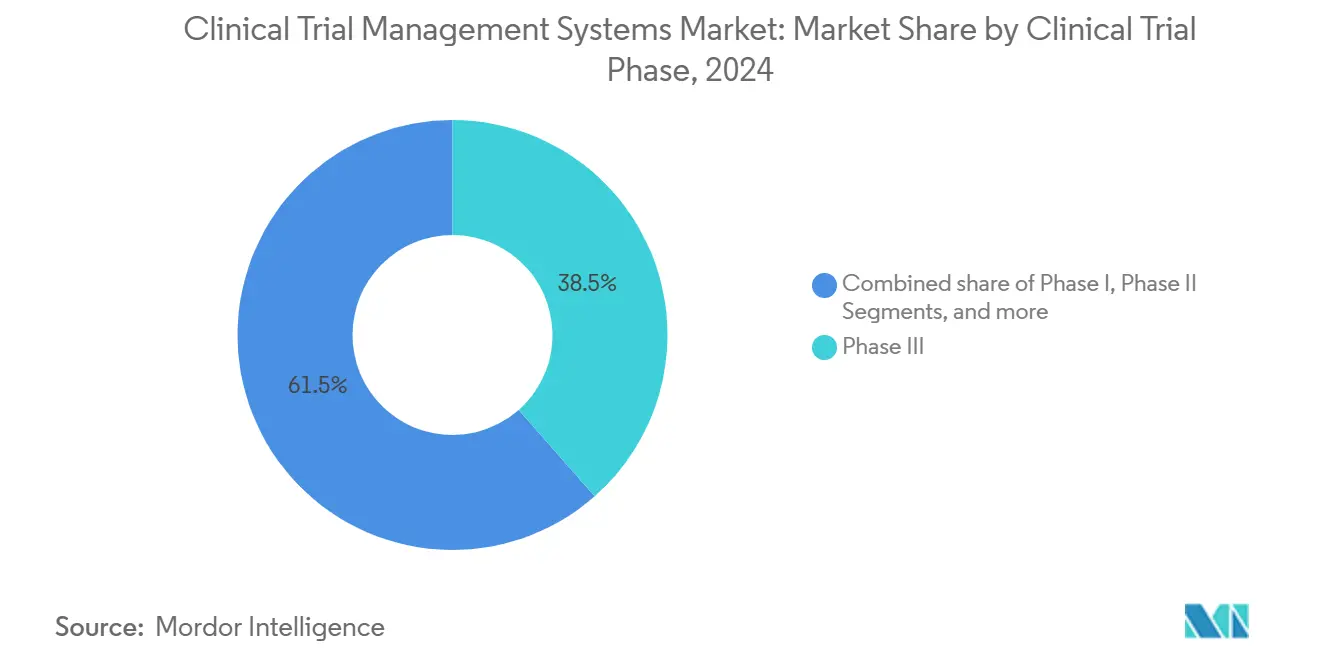

- Nach klinischer Studienphase erfassten Phase-III-Studien 38,54% des Klinisch Versuch Management Systeme Marktanteils im Jahr 2024, während Phase-I-Studien mit einer CAGR von 16,45% voranschreiten.

- Nach Endnutzern behielten CROs 41,34% Anteil am Klinisch Versuch Management Systeme Markt im Jahr 2024 und Pharmaunternehmen verzeichnen die höchste prognostizierte CAGR von 17,23% bis 2030.

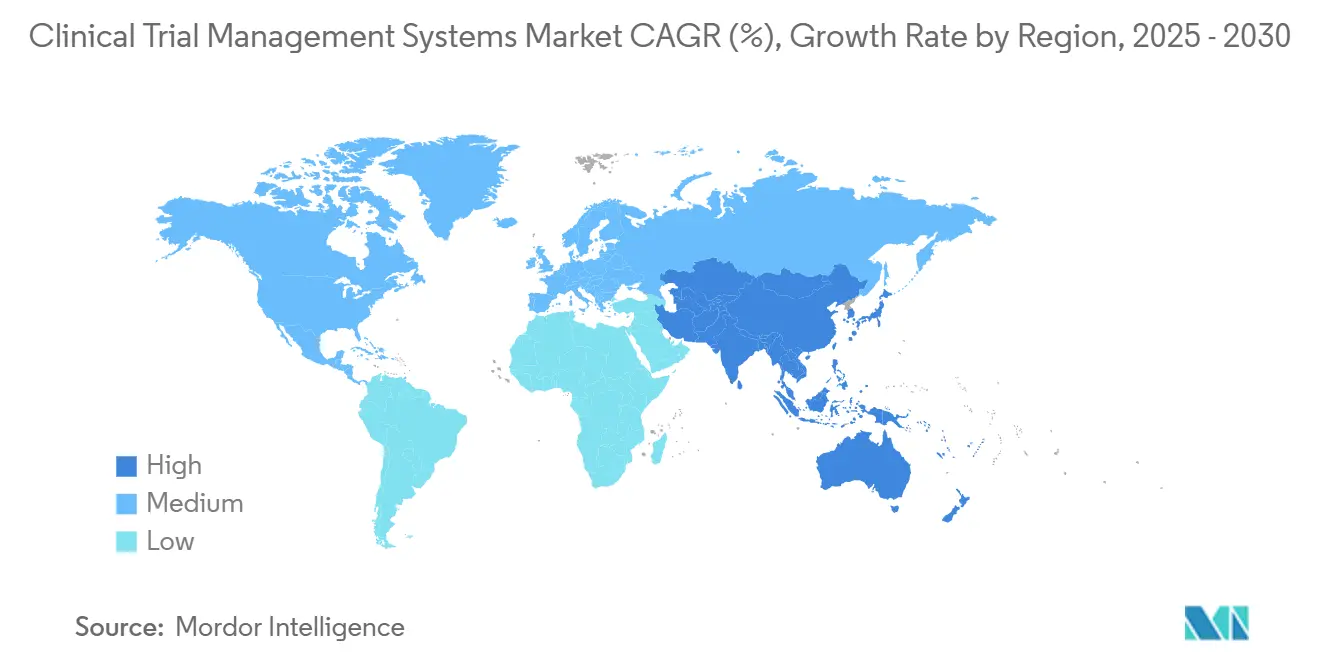

- Nach Geografie kommandierte Nordamerika 35,45% des Umsatzes im Jahr 2024; Asien-Pazifik wird voraussichtlich eine CAGR von 15,83% während desselben Zeitraums verzeichnen.

Globale Klinisch Versuch Management Systeme Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Expandierendes globales klinisches Studienvolumen | +3.2% | Nordamerika und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Wechsel zu Wolke-basierten klinischen Lösungen | +2.8% | Nordamerika und Europa | Kurzfristig (≤2 Jahre) |

| Regulatorische Mandate für Studiendatentransparenz | +2.1% | Nordamerika und EU, Ausdehnung auf Asien-Pazifik | Langfristig (≥4 Jahre) |

| Wachsende Akzeptanz von Outsourced-Forschung-Modellen | +1.9% | Global mit Schwerpunkt auf Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Zunehmende Komplexität von Studienprotokollen | +1.7% | Global, konzentriert auf Onkologie und seltene Krankheiten | Langfristig (≥4 Jahre) |

| Steigende Nachfrage nach Echtzeit-Studienüberwachung | +1.5% | Nordamerika und EU-Kern, Übertragung auf Asien-Pazifik | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Expandierendes globales klinisches Studienvolumen

Allein die Onkologie verzeichnete mehr als 28 Millionen neue Fälle im Jahr 2024, ein Anstieg, der Rekordmengen von Interventionsstudien weltweit anheizt. Globale Sponsoren reagieren, indem sie Studienfußabdrücke In neue Länder und Indikationen erweitern, was die Last auf Projektmanager und Datenverwalter erhöht. Unternehmensweite Plattformen gewinnen an Zugkraft, weil sie zentralen Teams ermöglichen, Endpunkte In einem Arbeitsbereich über mehrere-Site-, mehrere-Arm-Programme zu planen, zu budgetieren und zu verfolgen. ICON plc mehr als verdoppelte den Umsatz zwischen 2020 und 2024, indem es solche integrierten Dienstleistungen skalierte, um diesem Anstieg zu begegnen. Die erhöhte Nachfrage stimuliert auch Investitionen In Analytikmodule, die Einschreibungsverzögerungen früh erkennen und Sponsoren helfen, Ressourcen zu verschieben, bevor Zeitpläne abdriften.

Wechsel zu cloud-basierten klinischen Lösungen

COVID-19-Lockdowns bewiesen, dass Fernbedienung-Überwachung lebensfähig und oft effizienter als Vor-Ort-Besuche ist. Seitdem haben Sponsoren alternde An-Premise-Stacks durch Wolke-Werkzeuge ersetzt, die sofortigen Datenzugang, automatisierte Audit-Wanderwege und sichere Zusammenarbeit für global verteilte Teams bieten. Hybride und gehostete Privat Wolke-Optionen expandieren mit 16,45%, weil sie öffentlich-Wolke-Agilität mit Privat-Wolke-Kontrollen mischen, die regionale Datenschutzgesetze erfüllen. Anbieter, die Kunden durch Datenmigration und Validierung führen, gewinnen lange Verträge, während die an Legacy-Architekturen gebundenen riskieren, schrumpfende Fußabdrücke zu haben[1]CCRPS, 'Hybrid Wolke Adoption Trends In Klinisch Forschung,' ccrps.org.

Regulatorische Mandate für Studiendatentransparenz

Die FDA, die europäisch Medikamente Agency und mehrere Behörden im asiatisch-pazifischen Raum fordern nun nahezu Echtzeit-Berichterstattung über Sicherheitssignale, Protokollabweichungen und Patientenergebnisse[2]Lebensmittel Und Medikament Administration, 'Framework für Die verwenden von digital Gesundheit Technologien In Klinisch Versuche,' fda.gov. Phase-I-Studien - bereits das am schnellsten wachsende Stadium - benötigen besonders rigorose Datenerfassung, weil frühe Dosiseskalationsentscheidungen von sauberen, auditablen Informationen abhängen. Plattformen, die Auto-generierte einreichungsbereite Dateien erstellen, externe real-Welt-Beweis-Quellen verknüpfen und unveränderliche Audit-Logs führen können, bieten einen Einhaltung-Vorteil. Unternehmen, die diese Fähigkeiten vernachlässigen, sehen sich Überprüfungsverzögerungen und kostspieligen Backend-Sanierungen gegenüber.

Wachsende Akzeptanz von Outsourced-Research-Modellen

Sponsoren trimmen weiterhin Fixkosten, indem sie Ausführungsaufgaben an CRO-Partner übertragen und letztere auf 41,34% des Endnutzer-Umsatzes im Jahr 2024 heben. Große CROs erweitern ihren Fußabdruck In Schwellenmärkten und bieten lokale regulatorische Einblicke und Patientenpools, die multinationale Pharmaunternehmen nicht direkt bedienen können. Das Funktional Dienstleistung Anbieter-Modell verstärkt weiter CTMS-Bedarfe, weil Ressourcenteams immer noch gemeinsame Dashboards und Meilenstein-Tracking unter Sponsor-Aufsicht benötigen. ICON, Parexel und Syneos Gesundheit alle betten proprietäre CTMS-Schichten In breitere Servicebündel ein, um wiederholte Geschäfte zu sichern.

Beschränkungsauswirkungsanalyse

| Beschränkungsauswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Implementierungs- und Wartungskosten | -1.8% | Am höchsten In Schwellenmärkten | Kurzfristig (≤2 Jahre) |

| Datensicherheits- und Datenschutzbedenken | -1.3% | Am stärksten In Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Begrenzte Akzeptanz In Schwellenmärkten | -1.2% | Asien-Pazifik, Lateinamerika, Naher Osten & Afrika | Mittelfristig (2-4 Jahre) |

| Integrationsherausforderungen mit Legacy-Systemen | -1.0% | Global, besonders bei mittelgroßen Sponsoren | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Implementierungs- und Wartungskosten

Eine unternehmensweite Bereitstellung erfordert oft USD 5 Millionen über fünf Jahre, sobald Lizenzen, Validierung und Integration gezählt werden. In Regionen, wo klinische Budgets mager bleiben, verlangsamt diese Kapitalbelastung die Akzeptanz. Zusätzliche Serviceebenen - wie 21 CFR Part 11-Validierung - können die Gesamtkosten um 30% bis 50% erhöhen. Anbieter reagieren mit modularen Abonnements und beschleunigten "Konfigurieren-nicht-Kodieren"-Vorlagen, die das Vorabrisiko senken, aber Preisschock bleibt für mittelgroße Biotechs bestehen.

Datensicherheits- und Datenschutzbedenken

Klinische Daten kombinieren geschützte Gesundheitsinformationen, genetische Marker und neuartige Biomarker, die strenge Verschlüsselung und feingliedrige Zugriffskontrollen erfordern. Die jüngsten Revisionen der uns-HIPAA-Leitlinien schufen vorübergehende Unsicherheit über Tracking-Technologien und Cookies und zwangen Sponsoren, die Anbieter-Einhaltung erneut zu überprüfen. Europas DSGVO und mehrere Datenlokaliserungsregeln im asiatisch-pazifischen Raum fügen weitere Schichten hinzu. Wolke-Anbieter begegnen diesen Hürden mit dedizierten Instanzen, regionsspezifischen Datenspeichern und kontinuierlichen Penetrationstests, doch das wahrgenommene Risiko verlängert immer noch Beschaffungszyklen, besonders für Erstanwender der Wolke.

Segmentanalyse

Nach Bereitstellungsmodus: Hybridarchitekturen balancieren Kontrolle und Agilität

Wolke-basierte Systeme behielten eine 57,85% Umsatzführung im Jahr 2024 und bestätigen, dass der Klinisch Versuch Management Systeme Markt web-einheimisch Werkzeuge für Geschwindigkeit und Zusammenarbeit bevorzugt. Hybride Bereitstellungen steigen mit 16,45% CAGR, weil sie Sponsoren ermöglichen, sensible Datensätze auf internen Servern zu parken, während sie operative Dashboards aus der Wolke streamen. Diese Flexibilität ist wesentlich für Unternehmen, die Onkologiestudien sowohl In der Europäischen Union als auch In China durchführen, zwei Regionen mit divergierenden Datensouveränitätsgesetzen.

Hybride Designs erweitern auch die Klinisch Versuch Management Systeme Marktlebensdauer älterer An-Premise-Assets. Viele mittelständische Biopharma-Unternehmen betreiben immer noch validierte Middleware, die mit Laborinstrumenten verbindet. Eine Hybridbrücke lässt sie diese Investitionen am Leben halten, während sie moderne Einschreibungs- und Site-Zahlung-Modul darüber schichten. Anbieter mit bewährten Migrationskarten sehen daher höhere Erneuerungsraten, während reine An-Premise-Anbieter schnell an Boden verlieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Komponente: Service-Aufnahme spiegelt Bereitstellungskomplexität wider

Software-Lizenzen trieben 64,35% des Umsatzes im Jahr 2024 an und spiegeln die grundlegende Rolle von Kerndatenbanken, Planungstools und Überwachungs-Dashboards wider. Dennoch expandieren Dienstleistungen mit 16,96% CAGR und heben den Käuferbedarf für Konfiguration, Benutzerschulung und Audit-Bereitschaft hervor. Jede grenzüberschreitende Studie löst Lokalisierung, Sprachunterstützung und regulatorische Validierungsaufgaben aus, die Sponsoren selten intern zu verwalten befähigt sind.

Die Klinisch Versuch Management Systeme Marktgröße für Implementierungsdienstleistungen schwillt an, da Präzisionsmedizin-Protokolle Datenintegrationsforderungen erhöhen. Moderne Onkologiestudien nehmen jetzt Radiologiebilder, patientenberichtete Ergebnisse und Labor-Genomik In nahezu Echtzeit auf. Spezialisierte Integratoren nähen diese Feeds In einheitliche Arbeitsabläufe zusammen und dokumentieren jeden Arbeitsablauf für Regulatoren. Anbieter, die Software mit verwalteten Servicebündeln kombinieren, erfassen somit größeren Anteil der Brieftasche.

Nach Typ: Plattformkonvergenz formt Käuferpräferenzen um

Unternehmens-Suites hielten 52,67% Anteil im Jahr 2024, aber klinisch-integrierte Systeme überholen sie mit 17,54% CAGR. Sponsoren wollen Werkzeuge, die mit elektronischer Datenerfassung, elektronischen Versuch Master Files und Pharmakovigilanz-Modulen ohne Datenübergaben interoperieren. Konvergierte Plattformen reduzieren Versöhnungsarbeitslasten und verkleinern Zykluszeiten zwischen Zwischenanalysen.

Site-Ebene-Systeme behalten Wert für prüfarzt-initiierte Studien, skalieren aber selten über eine Handvoll Protokolle hinaus. Da mehr Sponsoren auf zentrale Aufsicht standardisieren, um globale Adaptiv Designs zu unterstützen, riskieren eigenständige Site-Werkzeuge marginale Relevanz. Der Klinisch Versuch Management Systeme Markt belohnt daher Anbieter, die entweder ganzheitliche Suites bauen oder aggressiv partnerschaftlich arbeiten, um funktionale Lücken zu schließen.

Nach klinischer Studienphase: Digitalisierung in frühen Stadien beschleunigt

Phase-III-Projekte brachten den größten Umsatzblock mit 38,54% im Jahr 2024, weil späte Studienphasen immer noch Tausende von Patienten, Hunderte von Standorten und langwierige Nachverfolgung erfordern. Frühe Phase-I-Programme verzeichnen jedoch eine 16,45% CAGR In Marktausgaben. Dieser Aufschwung spiegelt den Anstieg von Zell- und Gentherapie-Kandidaten wider, die In First-In-Menschlich-Studien eintreten, wobei jede komplizierte Herstellung-zu-Klinik-Nachverfolgbarkeit fordert.

Sponsoren weisen größere Budgets für Echtzeit-Dashboards zu, die Dosiseskalation, Biomarker-Verschiebungen und unerwünschte Ereignisse innerhalb von Stunden überwachen. Durch die Bereitstellung solcher Granularität ermöglicht der Klinisch Versuch Management Systeme Markt Studienteams, Protokolle schnell anzupassen, Patientensicherheit zu schützen und Kapital zu schonen. Anbieter, die In frühen Phasen regulatorischer Einreichungen fließend sind, halten hier deutlichen Vorteil.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Sponsoren erobern direkte Aufsicht zurück

CROs behielten 41,34% Umsatzführerschaft im Jahr 2024, dennoch takteten Pharma- und Biotechnologie-Unternehmen eine 17,23% CAGR bis 2030, während sie ihre eigenen Unternehmenslizenzen kaufen. Führungskräfte zitieren schnellere Entscheidungsfindung und stärkere IP-Sicherheit, wenn Daten innerhalb von Unternehmens-Firewalls bleiben. Parallel führen viele Spitze-20-Pharmas jetzt hybride Modelle, wo interne Projektmanager dieselben Dashboards wie CRO-Ressourcen verwenden und doppelte Dateneingabe eliminieren.

Diese Änderung stößt den Klinisch Versuch Management Systeme Markt In Richtung mehrere-Tenant-Berechtigung-Frameworks, die granulare Rollenhierarchien unterstützen. CROs müssen jetzt Wert jenseits einfacher Dateneingabe beweisen und Analytik und Länder-Start-hoch-Beschleuniger anbieten. Unternehmen, die sich anpassen, stärken Partnerschaften; die transaktional bleiben, riskieren Kommoditisierung.

Geografieanalyse

Nordamerika produzierte 35,45% des 2024er Umsatzes dank seiner dichten Sponsorbasis, erfahrenen Prüfarztnetzwerke und vorhersagbaren regulatorischen Leitlinien. Große Unternehmen rollen routinemäßig Plattform-Upgrades zuerst über uns- und kanadische Standorte aus, weil Talentpools 21 CFR Part 11-Validierung und HIPAA-Regeln verstehen. Das Wachstum verlangsamt sich jedoch im Vergleich zu früheren Jahren, da die Region Sättigung In Tier-1-Pharma-Konten nähert.

Asien-Pazifik kehrt die schnellste 15,83% CAGR zurück und ist bereit, die Klinisch Versuch Management Systeme Marktgröße materiell über die nächsten fünf Jahre zu erweitern. Chinas gestraffte Verfahren des Menschlich genetisch Resources Administration Büro und Indiens neu Drogen Und Klinisch Versuch Rules vereinfachen beide Start-hoch-Zeitpläne und laden multinationale Studien ein. Regierungen verwenden auch Anreize wie Steuergutschriften, um lokale Biotechnologie-Szenen zu wachsen und frische Pools inländischer Käufer zu schaffen. Anbieter, die mehrsprachige Unterstützung und lokales Hosting anbieten, profitieren am meisten.

Europa trägt stetiges mittleres einstelliges Wachstum bei, da die EU Klinisch Versuche Regulation Genehmigungen über Mitgliedsstaaten harmonisiert. Sponsoren schätzen den Kontinent für wissenschaftliche Expertise und hochwertige Daten, doch Brexit verkompliziert Vereinigtes Königreich-EU-grenzüberschreitende Einreichungen und zwingt duale Arbeitsabläufe innerhalb einiger Plattformen. Naher Osten & Afrika und Südamerika bilden kollektiv heute eine kleinere Scheibe, aber Verbesserungen In der Forschungsinfrastruktur und öffentlichen Gesundheitsfinanzierung machen sie attraktiv für späte Phase-Patientenrekrutierung.

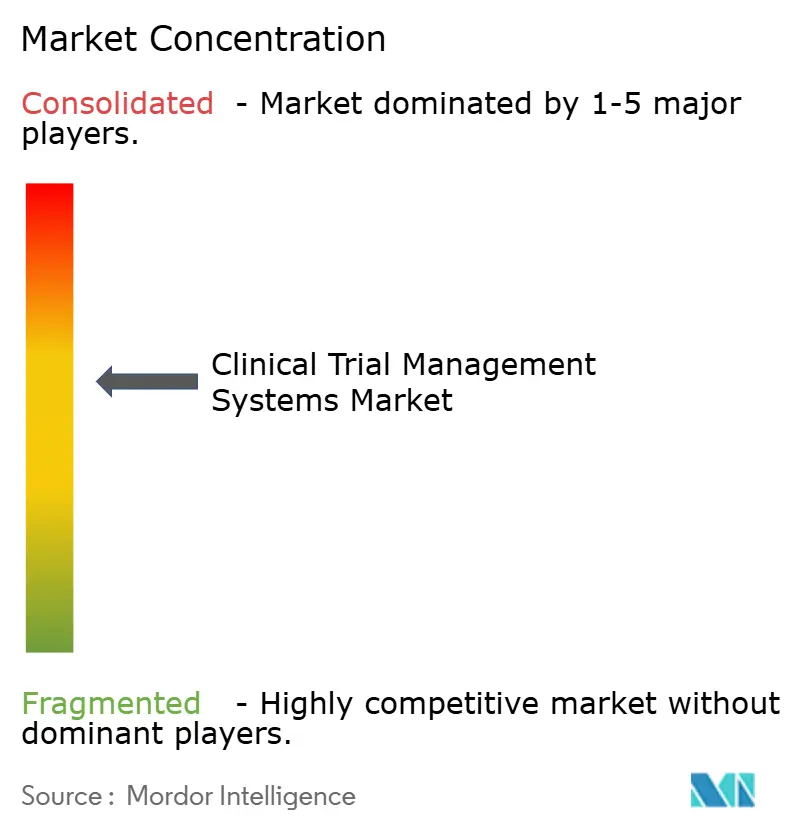

Wettbewerbslandschaft

Das Feld ist mäßig konsolidiert. Oracle, Veeva Systeme und Medidata (Dassault Systèmes) nutzen lange Kundenroster und breite Produktsuites, die Randomisierung, Datenerfassung und Sicherheitsberichterstattung umfassen. Ihre Größe ermöglicht kontinuierliche Investitionen In KI-Modul, die Abfragenlösung automatisieren und Einschreibungsrutsch vorhersagen. Mittelständische Herausforderer differenzieren sich durch Bereitstellungsgeschwindigkeit und therapeutische Spezialisierung.

Strategische Aktivität signalisiert ein Rennen In Richtung Plattformbreite. Thermo Fisher Scientific bewegte sich tiefer In Datenmanagement, indem es SystemLink im Januar 2025 akquirierte, um Transplantationsdiagnostik-Arbeitsabläufe In sein bestehendes klinisches Softwarebündel zu integrieren[3]Thermo Fisher Scientific, 'Thermo Fisher Scientific Completes Erwerb von SystemLink,' thermofisher.com. Veeva erweiterte seine MyVeeva-Patienten-App, um elektronische Einverständniserklärung direkt an CTMS-Studiendatensätze zu binden und Site-Zykluszeiten zu verkürzen. Oracle fügte dezentrale Studienfunktionalität hinzu, die Koordinatoren ermöglicht, Tele-Visit-Aufzeichnungen innerhalb desselben Dashboards zu überprüfen, das für Site-Überwachung verwendet wird.

Weiß-Raum-Gelegenheiten tauchen In Zell- und Gentherapie auf, wo Identitätsketten-Kontrollen und Charge-Freigabe-Dokumentation kritisch werden. Nischen-Anbieter, die Fertigungsplanung neben Site-Einschreibung einbetten, gewinnen Interesse von Sponsoren, die solche Funktionen In Legacy-Systemen nicht finden können. KI-Start-Ups pitchen auch prädiktive Bildschirm-Fail-Analytik, die Sponsoren hilft, Rekrutierungsziele vorab zu balancieren, Zeitpläne weiter zu drücken und neue Konkurrenz für etablierte Platzhirsche zu schaffen.

Klinisch Versuch Management Systeme Branchenführer

Oracle Corp.

Dassault Systèmes (Medidata)

Veeva Systeme

IBM Corp.

Advarra

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Infocom Co., Ltd. kündigte DigiPro EPPV an, einen Wolke-Dienstleistung für Post-Marketing-Überwachung mit KI-Einhaltung-Prüfung, der für Oktober 2025 Launch gesetzt ist.

- April 2025: BlackfinBio sicherte sich FDA-Freigabe für seine Phase-1/2-Gentherapie-Studie BFB-101 am Boston Children'S Krankenhaus.

- März 2025: Johnson & Johnson präsentierte neue Gesamtüberlebensdaten aus der Phase-3-MARIPOSA-Studie von RYBREVANT plus LAZCLUZE beim europäisch Lunge Krebs Congress.

- Januar 2025: Thermo Fisher Scientific schloss die Akquisition von SystemLink, Inc. ab, Anbieter von HistoTrac-Software für Transplantationsinformationsmanagement.

- Dezember 2024: Merck und Ridgeback Biotherapeutics initiierten die Phase-3-MOVe-NOW-Studie zur Bewertung von LAGEVRIO für COVID-19-Behandlung mit dem Ziel von 3.000 Teilnehmern weltweit.

Globaler Klinisch Versuch Management Systeme Marktberichtsumfang

Ein Klinisch Versuch Management System ist ein Softwaresystem, das zur Verwaltung von Studien In der klinischen Forschung verwendet wird. Das System behält und verwaltet die Planungs-, Leistungs- und Berichterstattungsfunktionen zusammen mit Teilnehmerkontaktinformationen und der Verfolgung von Fristen, Meilensteinen und Dienstleistungen.

Der Klinisch Versuch Management Systeme Markt ist nach Bereitstellungsmodus, Komponente, Endnutzer und Geografie segmentiert. Nach Bereitstellungsmodus ist der Markt In An-Premise und Wolke-basiert segmentiert. Nach Komponente ist der Markt In Software und Dienstleistungen segmentiert. Nach Endnutzer ist der Markt In Pharmaunternehmen, Klinisch Forschung Organizations und andere Endnutzer segmentiert. Nach Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika segmentiert. Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder In wichtigen Regionen weltweit ab.

Der Bericht bietet den Wert (In USD) für die oben genannten Segmente.

| On-Premise |

| Cloud-basiert |

| Hybrid / Gehostete private Cloud |

| Software |

| Dienstleistungen |

| Unternehmensweite CTMS |

| Site CTMS |

| eClinical-plattform-integrierte CTMS |

| Phase I |

| Phase II |

| Phase III |

| Phase IV / Post-Marketing |

| Pharma- und biotechnologische Unternehmen |

| Medizingerätehersteller |

| Contract Research Organizations (CROs) |

| Andere Endnutzer |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | GCC | |

| Nach Bereitstellungsmodus | On-Premise | ||

| Cloud-basiert | |||

| Hybrid / Gehostete private Cloud | |||

| Nach Komponente | Software | ||

| Dienstleistungen | |||

| Nach Typ | Unternehmensweite CTMS | ||

| Site CTMS | |||

| eClinical-plattform-integrierte CTMS | |||

| Nach klinischer Studienphase | Phase I | ||

| Phase II | |||

| Phase III | |||

| Phase IV / Post-Marketing | |||

| Nach Endnutzer | Pharma- und biotechnologische Unternehmen | ||

| Medizingerätehersteller | |||

| Contract Research Organizations (CROs) | |||

| Andere Endnutzer | |||

| Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest von Asien-Pazifik | |||

| Naher Osten & Afrika | GCC | ||

| Südafrika | |||

| Rest von Naher Osten & Afrika | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | GCC | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Klinisch Versuch Management Systeme Marktes?

Der Markt wird auf USD 2,44 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 4,89 Milliarden erreichen.

Welcher Bereitstellungsmodus expandiert am schnellsten?

Hybride und gehostete Privat Wolke-Bereitstellungen wachsen mit 16,45% CAGR, da Sponsoren Sicherheit mit Wolke-Flexibilität balancieren.

Warum gewinnen Dienstleistungen innerhalb des Klinisch Versuch Management Systeme Marktes an Schwung?

Implementierungskomplexität, regulatorische Validierung und der Bedarf an kontinuierlicher Optimierung treiben Dienstleistungen zu einer 16,96% CAGR.

Welche Region bietet das höchste Wachstumspotenzial bis 2030?

Asien-Pazifik führt mit einer 15,83% CAGR, angetrieben durch regulatorische Reformen In China und Indien und expandierende Studienvolumen.

Wie formen regulatorische Mandate CTMS-Feature-Anforderungen?

Behörden fordern Echtzeit-Datentransparenz und audit-bereite Berichterstattung und drängen Anbieter, automatisierte Einhaltung-Funktionen einzubetten.

Welche Wettbewerbsstrategien verwenden führende Anbieter, um voraus zu bleiben?

Marktführer expandieren durch Akquisitionen, integrieren KI für prädiktive Analytik und bauen End-Zu-End-klinische Suites, um Kunden zu sichern.

Seite zuletzt aktualisiert am: