Marktanalyse für Sporternährung in Deutschland

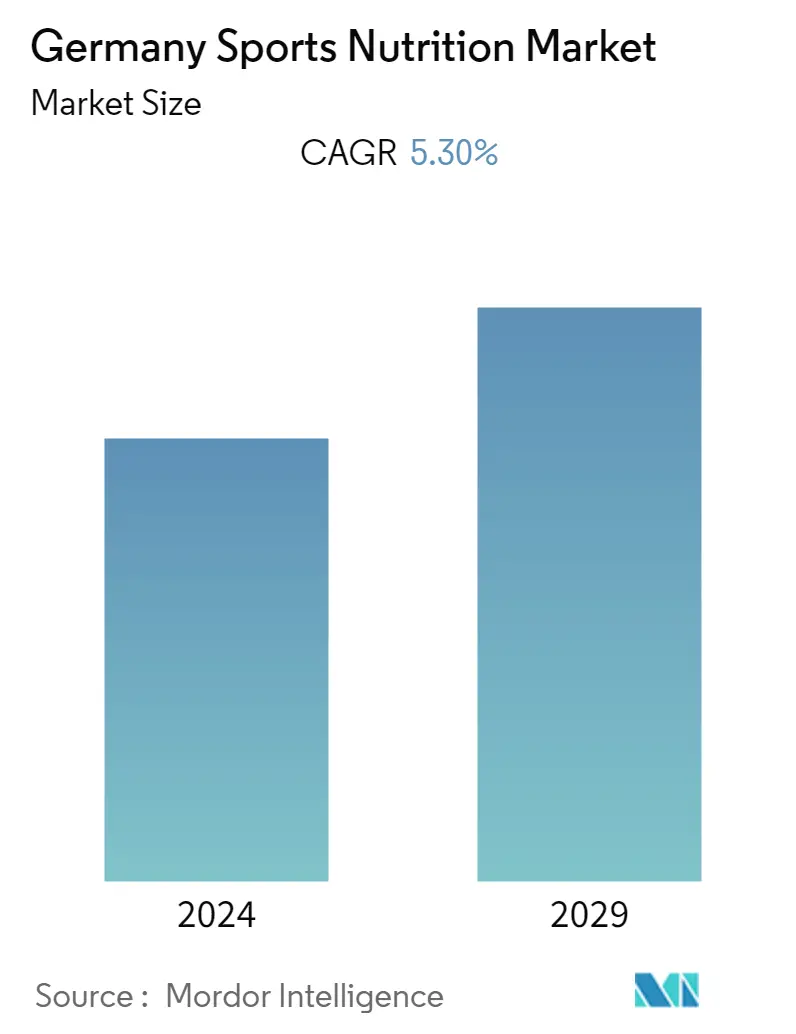

Der deutsche Sporternährungsmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,3 % verzeichnen.

Bei Sportproteinprodukten sind pflanzliche Proteine weiterhin auf dem Vormarsch, aber Marken, die auf ein vollständiges Protein abzielen, werden einen Vorsprung haben. Darüber hinaus können funktionelle Vorteile, die normalerweise nicht mit Sporternährungsprodukten verbunden sind, einbezogen werden, um den dringenden Bedürfnissen der Verbraucher gerecht zu werden, wie z. B. Immununterstützung oder mentale Konzentration. Nach der Pandemie kam es zu einer Verhaltensänderung der Verbraucher. Verbraucher bevorzugen gesunde Produkte, die ihr Immunsystem stärken. Aufgrund der Schließung mehrerer Einzelhandelsgeschäfte, Einkaufszentren, Verbrauchermärkte/Supermärkte usw. bevorzugten die Verbraucher E-Commerce-Websites für den Kauf dieser Produkte. Glanbia, einer der Hauptakteure in diesem Segment, verzeichnete im Jahr 2021 ein organisches Umsatzwachstum von 34 %.

Die Beteiligung der Regierung an verschiedenen Sportveranstaltungen ermutigt auch die Millennials, an sportlichen Aktivitäten teilzunehmen, was letztendlich dazu führt, dass die Pro-Kopf-Ausgaben in Richtung Markt tendieren. Die steigende Nachfrage der Verbraucher nach einem gesünderen Lebensstil ist einer der Hauptgründe für das Wachstum des Sporternährungsmarktes im Land.

Ernährung und Diät sind für maximale Leistung unerlässlich. Sporternährungsprodukte bieten Vorteile wie optimale Trainingszuwächse, verbesserte Erholung zwischen Trainingseinheiten und Wettkämpfen, die Aufrechterhaltung und Erreichung des idealen Körpergewichts, ein geringeres Verletzungsrisiko und eine gleichbleibende Leistung. Darüber hinaus wird erwartet, dass die zunehmende Nutzung von Social-Media-Plattformen wie YouTube und Instagram durch Hersteller zur Werbung für ihre Produkte die Nachfrage nach Sporternährungsprodukten ankurbeln wird.

Markttrends für Sporternährung in Deutschland

Steigende Zahl von Fitnessclubs

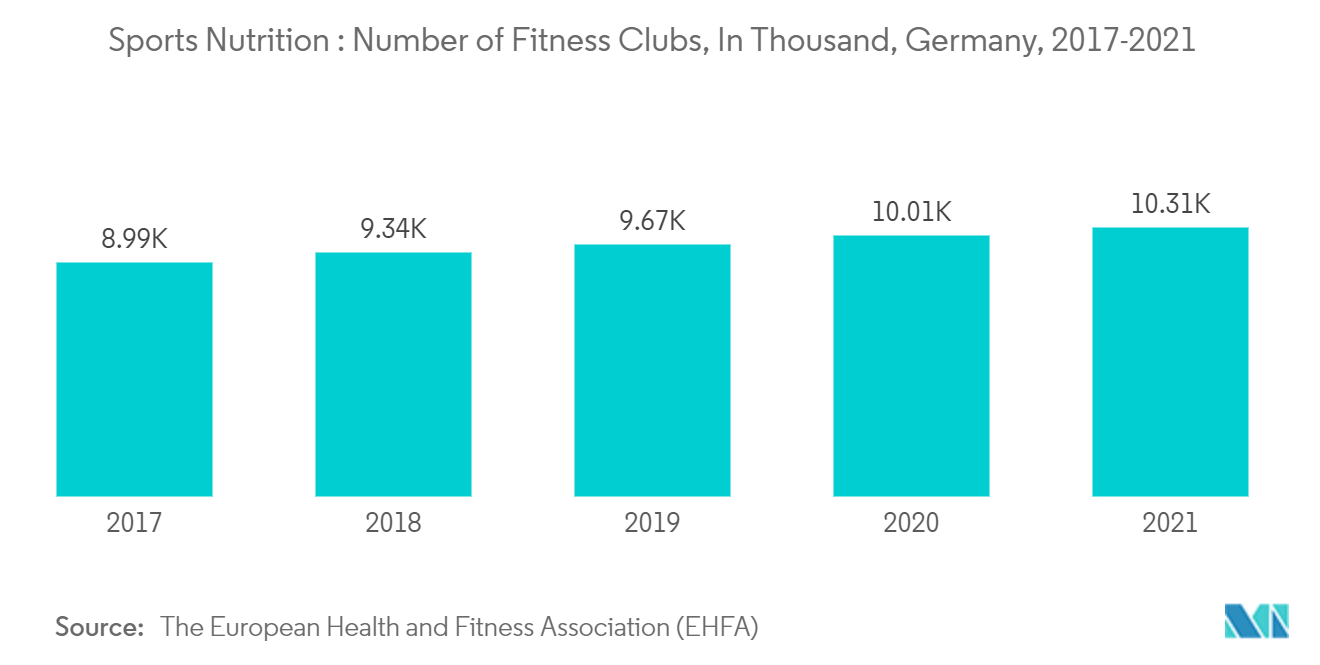

Die zunehmende Zahl von Gesundheitsclubs, Fitnesscentern und Fitnessstudios und die zunehmende Einführung verschiedener Trainingsprogramme in diesen Zentren, bei denen Ernährungsberater den Verzehr von Sporternährung steuern, treiben den Markt für Sporternährung voran. Mit 11,7 Millionen Mitgliedern belegte Deutschland im Jahr 2020 den zweiten Platz. Mit der steigenden Zahl gesundheitsbewusster Verbraucher im Land steigt auch die Nachfrage nach Fitnessaktivitäten, da Fitnessaktivitäten dazu beitragen können, Stress abzubauen und eine gute Durchblutung des Körpers zu fördern Schützen Sie den Einzelnen vor verschiedenen Krankheiten. Sportliche Aktivitäten bauen Gewebe und Energie ab. Daher bevorzugen Verbraucher Sporternährung, um ihre Energie zu steigern und den Nährstoffbedarf des Körpers zu decken. Im Land besteht eine wachsende Nachfrage nach Sporternährungsprodukten. Der deutsche Sporternährungsmarkt wurde in den letzten Jahren durch die flächendeckende Verbreitung von Sporternährungsprodukten vorangetrieben. Mit der Vergrößerung der Regalfläche gesundheitsfördernder Produkte hat die Nachfrage nach Sport- und Nahrungsergänzungsmitteln an Verkaufsfläche im Markt gewonnen. Nutraceutical-Produkte gewinnen bei den Millennials zunehmend an Bedeutung und die Nachfrage nach gezielteren Gesundheitslösungen steigt. Hoher/zugesetzter Proteingehalt ist der wichtigste Anspruch bei der Einführung von Leistungsernährungsprodukten in Europa und Molke dominiert weiterhin bei Sporternährungsprodukten, das Interesse an pflanzlichen Proteinen wächst. Einige Sporternährungsmarken haben damit begonnen, funktionelle Inhaltsstoffe in ihre Produkte zu integrieren, insbesondere solche aus natürlichen pflanzlichen Quellen. All diese Faktoren treiben den Markt an.

Erhöhte Nachfrage nach Sportgetränken

Der Konsum von Sportgetränken hilft Sportlern und Sportlern, das Nährstoffgleichgewicht des Körpers aufrechtzuerhalten und die Leistung zu verbessern. Die Hauptaufgabe eines Sportgetränks besteht darin, eine schnelle Flüssigkeitsaufnahme zu stimulieren, Kohlenhydrate als Substrat für den Einsatz während des Trainings bereitzustellen, die Rehydrierung zu beschleunigen und die allgemeine Erholung nach dem Training zu fördern. Sportgetränke dominieren aufgrund ihrer Bequemlichkeit den Markt. Auch die Nachfrage nach Sportgetränken steigt, da Verbraucher heutzutage gesündere Produkte gegenüber zuckerhaltigen und kohlensäurehaltigen Getränken bevorzugen. Daher erfreuen sich Sportgetränke vor allem bei jungen Sportlern und Personen, die verschiedene körperliche Aktivitäten ausüben, zunehmender Beliebtheit. Der Markt für Sportgetränke profitiert exponentiell von der Millennial-Generation aufgrund ihrer Neigung zu Fitnesssportarten, ihrer größeren Kaufkraft und ihrer Zahlungsbereitschaft für Gesundheitsprodukte. Auch immer mehr Berufstätige konsumieren diese Getränke, vor allem um den Konsum ungesunder Getränke auszuschließen. Diese Sportgetränke helfen ihnen, während der Arbeitszeit Energie zu tanken. Daher steigt die Nachfrage nach Sportgetränken rasant, was den Markt deutlich ankurbelt.

Überblick über die Sporternährungsbranche in Deutschland

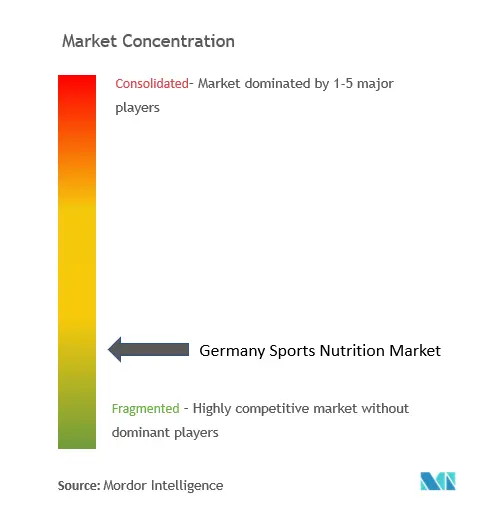

Der deutsche Sporternährungsmarkt ist fragmentiert und durch die Präsenz mehrerer Akteure gekennzeichnet. Zu den prominenten Akteuren zählen Glanbia PLC, Pepsico Inc., Clif Bar Company, nu3 GmbH und Squeezy Sports Nutrition GmbH. Die Hauptakteure konzentrieren sich auf Produktentwicklung und Innovation, um die Bedürfnisse der Verbraucher zu erfüllen, indem sie eine Vielfalt an Geschmacksrichtungen und Produktqualität anbieten und so die Premiumisierung aufrechterhalten. Einige der großen Player nutzen Fusionen und Übernahmen als Schlüsselstrategie, um eine führende Position in der Branche zu behaupten und zu sichern. Dies wird es den Unternehmen ermöglichen, ihre Dominanz gegenüber anderen Akteuren aufrechtzuerhalten.

Deutschlands Marktführer für Sporternährung

Glanbia plc

Pepsico Inc

Clif Bar Company

Squeezy Sports Nutrition GmbH

Shop Apotheke

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Sporternährungsmarkt in Deutschland

- Im Januar 2023 gab das Team BORA-hansgrohe bekannt, dass es eine Partnerschaft mit dem deutschen Sporternährungshersteller MoN Sports für Sporternährungsprodukte eingegangen ist.

- Im April 2021 ging FrieslandCampina Ingredients mit Sitz in den Niederlanden eine Partnerschaft mit Cayuga Milk Ingredients, Auburn, NY, ein, um die Refit-Milchproteine MPI 90 und MPC 85 herzustellen Finger Lakes-Region in New York.

- Im Februar 2021 brachte Pepsico Inc. ein neues Sportgetränk auf den deutschen Markt Rockstar Energy + Hemp Drink, gewonnen aus Hanfsamen. Der Rockstar Energy + Hemp enthält Koffein, Guarana und Taurin. Die Hauptstrategie hinter dieser Neueinführung besteht darin, das Produktportfolio zu erweitern.

Segmentierung der Sporternährungsbranche in Deutschland

Die Sporternährung konzentriert ihre Studien auf die Art und Menge der Flüssigkeit und Nahrung, die ein Sportler zu sich nimmt. Dabei geht es um die Aufnahme von Nährstoffen wie Vitaminen, Mineralien, Nahrungsergänzungsmitteln und organischen Substanzen, darunter Kohlenhydrate, Proteine und Fette.

Der deutsche Sporternährungsmarkt ist nach Produkttypen segmentiert, zu denen Sportnahrung, Sportgetränke und Sportergänzungsmittel gehören. Der Markt ist auch nach Vertriebskanälen unterteilt, darunter Supermärkte/Hypermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle. Der Bericht bietet Marktgrößen und Prognosen für den Sporternährungsmarkt im Wert (in Mio. USD) für alle oben genannten Segmente.

| Sportnahrung |

| Sportgetränke |

| Sportergänzungsmittel |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nach Produkttyp | Sportnahrung |

| Sportgetränke | |

| Sportergänzungsmittel | |

| Nach Vertriebskanal | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur Sporternährungsmarktforschung in Deutschland

Wie groß ist der deutsche Sporternährungsmarkt derzeit?

Der deutsche Sporternährungsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,30 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Sporternährungsmarkt?

Glanbia plc, Pepsico Inc, Clif Bar Company, Squeezy Sports Nutrition GmbH, Shop Apotheke sind die größten Unternehmen auf dem deutschen Sporternährungsmarkt.

Welche Jahre deckt dieser deutsche Sporternährungsmarkt ab?

Der Bericht deckt die historische Marktgröße des deutschen Sporternährungsmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des deutschen Sporternährungsmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Sporternährung in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Sporternährung in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Sporternährung in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.