Marktanalyse für Echtzeitzahlungen in Deutschland

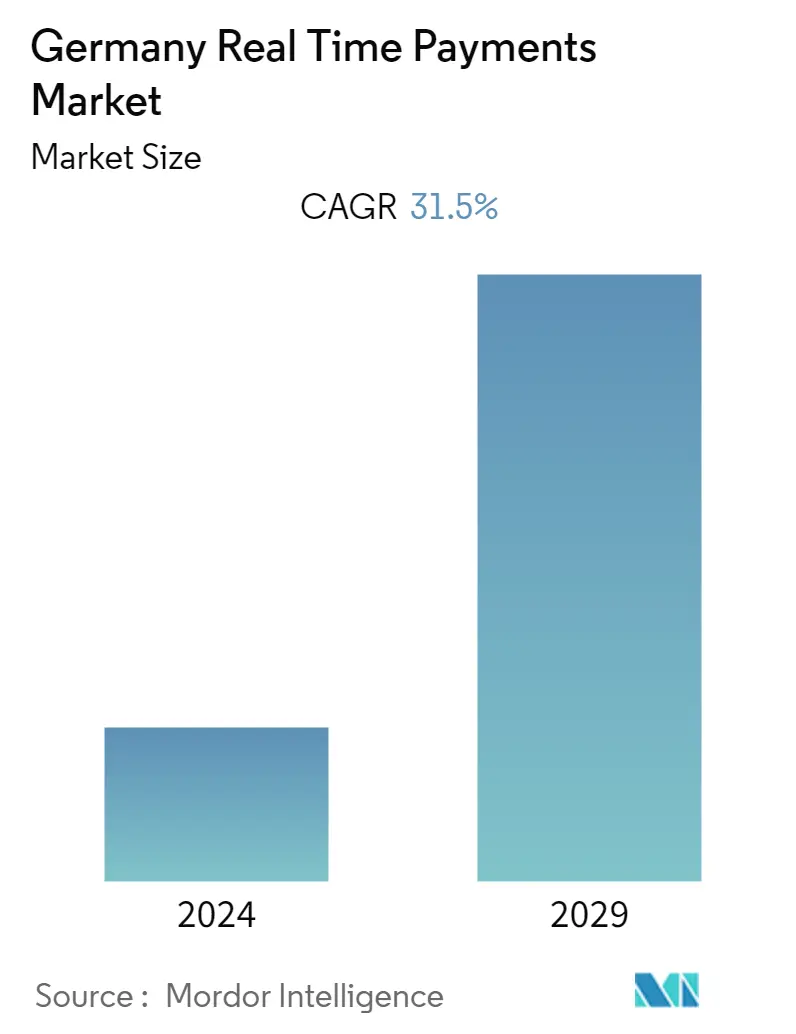

Es wird erwartet, dass der deutsche Markt für Echtzeitzahlungen im Prognosezeitraum (2022–2027) eine CAGR von 31,5 % verzeichnen wird. Echtzeitzahlungen konzentrieren sich in der Regel auf Kleinbetrags-Massenzahlungssysteme (RPS); Sie unterscheiden sich von Echtzeit-Bruttoabwicklungssystemen (RTGS) und verteilten Ledger-Zahlungssystemen. Echtzeitzahlungen erfüllen nicht nur die Anforderungen und Erwartungen, sondern haben auch das Interesse der Regulierungsbehörden, Wettbewerbsbehörden und Zahlungsdienstleister geweckt. Die Regulierungsbehörden glauben, dass Instant Payments den Zugang zu Bankdienstleistungen erweitern, das Wirtschaftswachstum unterstützen, Alternativen zu Visa/Mastercard-Netzwerken bieten und die Verwendung von Bargeld und Schecks reduzieren werden.

- Mit dem Aufkommen neuer Zahlungstechnologien, die von Nichtbanken-Zahlungsdienstleistern (PSPs) und Banken entwickelt wurden, verfügen Unternehmen und Verbraucher heute über eine breite Palette von Zahlungsinstrumenten. Mit dem Aufkommen des technologischen Fortschritts gestalten diese Einrichtungen die Fintech-Welt neu und nutzen die Leistungsfähigkeit fortschrittlicher API-, KI- und Mobile-Banking-Lösungen.

- Echtzeitzahlungen werden als bahnbrechend angepriesen, um bargeldliebende Deutsche zum digitalen Zahlungsverkehr zu bewegen. SCT Inst löst die negative kulturelle Assoziation von Kreditkarten. Laut den Daten von FSI haben sich viele kleinere Banken dafür entschieden, Zahlungen über einen technischen Dienstleister zu nutzen, um den Verbrauchern Transaktionsdienste und -lösungen im Echtzeit-Zahlungsmodus bereitzustellen. Es wird erwartet, dass Echtzeitzahlungen in Deutschland bis 2027 37 Prozent des gesamten Massenzahlungsverkehrs ausmachen werden.

- Deutschland hat mit den jüngsten Regulierungsreformen in der Eurozone einen großen Wandel erlebt. Viele große Akteure versuchen, die Gelegenheit zu nutzen, sich als Anbieter von Geschäfts- und Fintech-Lösungen zu etablieren. So haben beispielsweise die Einrichtung des einheitlichen Euro-Zahlungsverkehrsraums (SEPA), der Zahlungsdiensterichtlinie (PSD2) und der Einrichtung des Euro Retail Payments Board (ERPB) das Wachstum des Marktes unterstützt.

- Die COVID-19-Pandemie hat sich als Katalysator für die digitale Transformation und damit als Innovationsbeschleuniger für die Wirtschaft erwiesen. Der Markt hat bereits einen großen Wandel durchlaufen, da die Teilnehmer den Fokus auf den E-Commerce verlagert haben, um mehr online einzukaufen. Die Verschärfung der Pandemie und Änderungen der Vorschriften wie Lockdown und berührungsloses Bezahlen kamen der Branche zugute. Es kamen Funktionen wie Versicherungen als zusätzlicher Service, insbesondere im Käuferschutz (z. B. von PayPal und Kreditkartenanbietern). Cashback-Punkte für Prämien und Sonderangebote sprechen einige Teilnehmer an.

- Die Echtzeit-Zahlungslösung hat Verbrauchern und Unternehmen den Luxus eines einfachen Zugriffs auf Gelder und die Bequemlichkeit der Überweisung mit einem einzigen Knopfdruck ermöglicht. Es gibt jedoch auch Herausforderungen im Zusammenhang mit den Kosten für die Einführung einer neuen Zahlungsinfrastruktur, Finanzkriminalität im Zusammenhang mit Zahlungen, technologischem Versagen und Cyberangriffen, mit denen die Branche seit ihrer Gründung konfrontiert ist.

Markttrends für Echtzeitzahlungen in Deutschland

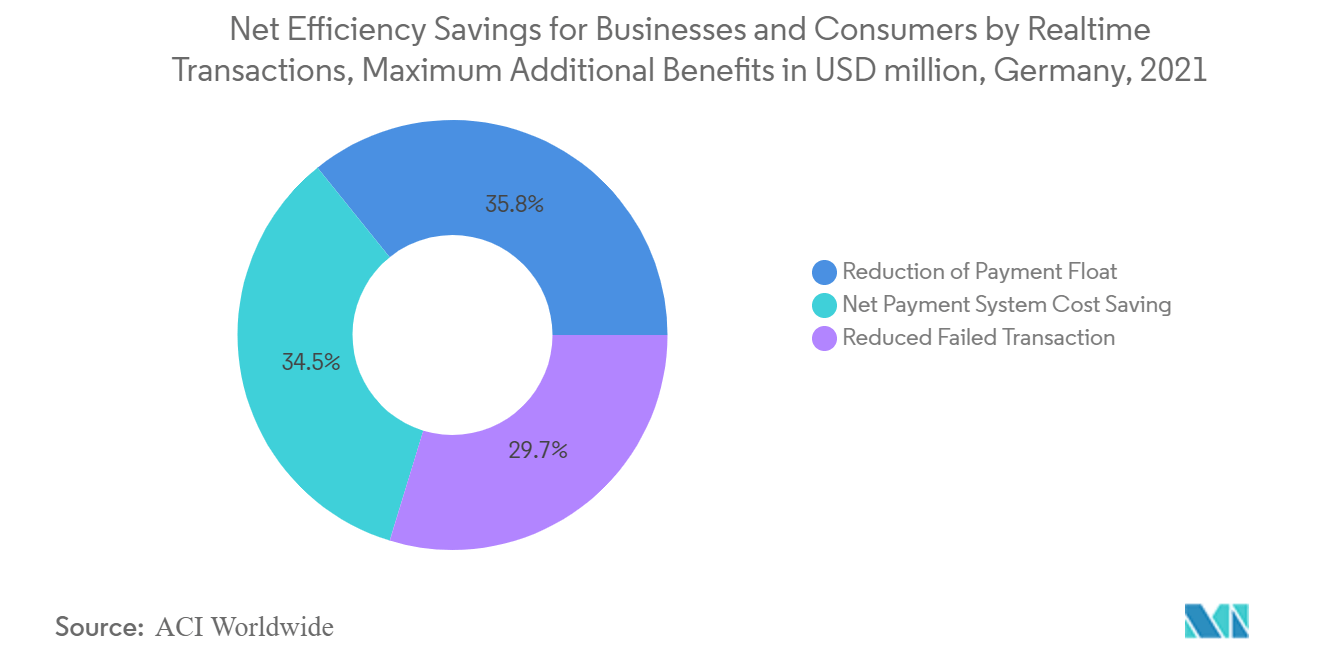

Das P2B-Segment wird den größten Marktanteil halten

- Laut einem von ACI Worldwide veröffentlichten Bericht ist ein Zahlungsfloat eine Einzahlung auf ein Bankkonto, das noch nicht ausgeglichen wurde. Mit dem derzeitigen Anteil an der Echtzeitakzeptanz werden deutsche Unternehmen und Verbraucher im Jahr 2021 eine geschätzte Nettoeffizienzeinsparung von 313 Millionen US-Dollar erzielen, die auf eine Reduzierung des Zahlungspuffers zurückzuführen ist. Instant Payments ermöglichte im Jahr 2021 durch eine reduzierte Float-Zeit in Deutschland einen Gesamttransaktionswert von 4.823 Millionen US-Dollar täglich. Dieses Betriebskapital ermöglichte im selben Jahr eine geschätzte Unternehmensproduktion von 114 Millionen US-Dollar.

- Kürzlich, im Juni 2022, veröffentlicht EPC (European Payment Council) die endgültige Version der Standardisierung von QR-Codes (mobil initiierte (SEPA) Zahlungen), die den P2B-Transaktionsmodus betreffen und die Notwendigkeit einer Regulierungsbehörde für Instant Credit Transfer (SCT)-Zahlungen und -Überweisungen berücksichtigen, die Echtzeitzahlungen in naher Zukunft sicherer zu machen scheint. Mit Blick auf diese regulatorischen Reformen wird erwartet, dass Deutschland sein Echtzeit-Zahlungsvolumen bis 2026 verdoppeln wird.

- Laut der Studie der Deutschen Bundesbank von Ende 2021 erfolgten drei von vier (73 %) Zahlungen mit der Debitkarte in Deutschland kontaktlos über die NFC-Technologie. In Deutschland sind mehr als 100 Millionen Karten im Umlauf. Das System wird vom deutschen Bankensektor betrieben und ist unabhängig von internationalen Kreditkartenunternehmen wie Visa und Mastercard, die Deutschland in naher Zukunft bei der Echtzeit-Zahlungsabwicklung begünstigen dürften.

- Der Markt für Echtzeitzahlungen hat sich mit der Einführung neuer Akteure enorm verändert, was ein Schlüsselfaktor war, um den Markt für Instant Germany voranzutreiben Die N26 Bank, eine der ersten Organisationen, die Echtzeit-Zahlungslösungen in der Region anbietet, liegt in den neuen digitalen Programmierschnittstellen für Bankanwendungen - APIs.

- Vor kurzem haben die Sparkassen eine neue Funktion eingeführt, mit der Kunden eine Transaktion als Instant Payment tätigen können. Es funktioniert aber nur, wenn die Empfängerbank auch Instant Payments unterstützt. Mit dem technologischen Fortschritt und der Anpassungsrate des Echtzeit-Zahlungsmodus in der Region haben sich bereits immer mehr Kreditgeber in Deutschland der Gruppe der Early Adopters der Technologie angeschlossen, die ein Schlüsselfaktor für den Echtzeit-Zahlungsmarkt in Deutschland war.

E-Commerce wird der Schlüssel sein, um den Markt voranzutreiben

- Das E-Commerce-Geschäft in Deutschland hat sich seit der Pandemie stark ausgeweitet, und der Umsatz ist während der Coronavirus-Pandemie in der gesamten Region gestiegen. Der von Postnord veröffentlichte Bericht über das E-Commerce-Geschäft 2021 spiegelt beispielsweise wider, dass etwa 94 % der Bevölkerung online einkaufen, was 62,1 Millionen Verbrauchern entspricht. Der Bericht deutet auch darauf hin, dass die meisten B2C-Unternehmen die Echtzeit-Zahlungsabwicklung mit Anbietern wie PayPal, Apple Pay und Google Pay in Deutschland bevorzugen.

- Die jüngste Umfrage von Postnord zeigt auch, dass Deutschland in den Ländern, in denen die Europäer online einkaufen, auf Platz 4 liegt (Anzahl der Millionen, die in jedem Land (China, USA und Großbritannien) eingekauft haben). Das sind etwa 26 % der Gesamtverbraucher in der europäischen Region. Die Studie schlug auch vor, dass das bevorzugte Zahlungsgateway in diesem Bereich PayPal oder eine ähnliche Option mit 50 % ist, gefolgt von Rechnungen mit 21 %, Debit- oder Kreditkarte mit 17 %.

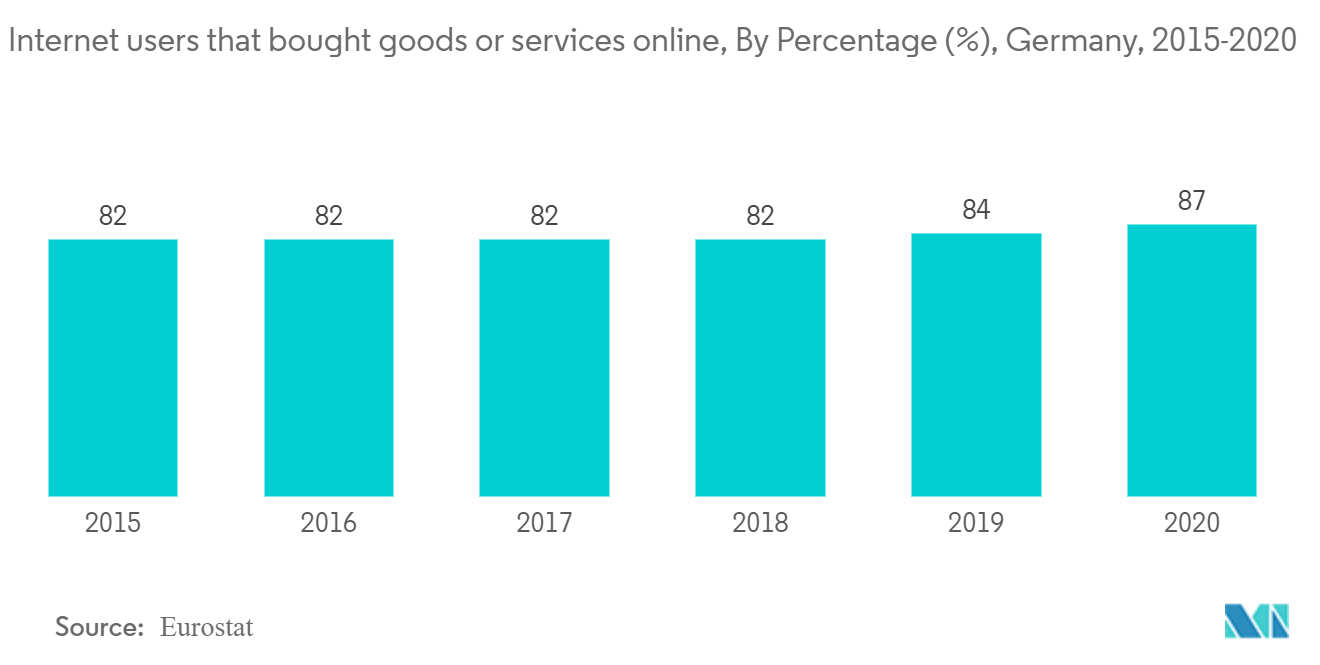

- Laut dem veröffentlichten Bericht (2021 European E-Commerce Report) haben 96 % der Gesamtbevölkerung in Deutschland Zugang zum Internet, eine geschätzte Wachstumsrate von 1 % und 88 % der Internetnutzer, die Waren oder Dienstleistungen online gekauft haben, eine Wachstumsrate von 2 % gegenüber dem Vorjahr 2020.

- Die globale Pandemie hat das gesamte Szenario der Geschäftstätigkeit verändert; ein erhöhter Bedarf an sofortigen Transaktionen und verbesserten digitalen Zahlungslösungen in allen Branchen ist notwendig geworden. Contextual Commerce ist auf dem Vormarsch und ermöglicht es Arbeitnehmern, Händlern, Kunden und Lieferanten, eine schnellere Art der Geschäftsabwicklung zu implementieren, die in ihren 24/7/365-Lebensstil passt.

- Mit den neuen technologischen Reformen und regulatorischen Fortschritten des Landes hat Deutschland einen heterogenen Markt für Echtzeit-Zahlungssysteme. Die Hauptgründe sind der wachsende Digitalisierungsgrad, das veränderte Kundenverhalten und das Aufkommen der PSD2-Verordnung durch den Einsatz von Technologien wie NFC oder QR-Codes.

Deutschland Echtzeit-Zahlungen Branchenübersicht

Da sich die Verbraucherpräferenzen schnell ändern, ist der Markt zu einer lukrativen Option geworden und hat daher eine große Menge an Investitionen angezogen. Aufgrund des enormen Wachstumspotenzials bewegt sich der Markt aufgrund der Neueinsteiger in Richtung Fragmentierung. Die Dienstleister gehen Partnerschaften ein, um Produktinnovationen zu fördern.

- Juni 2022 - Das in Deutschland ansässige Unternehmen für digitale Zahlungsabwicklung ePay und Euronet Worldwide kündigten weitere Produkteinführungen an. ePay bietet ein Portfolio von Geschäftsanreizen, Geschenkkarten und Zahlungslösungen wie E-Commerce, Kartenakzeptanz und Mobile für den Omnichannel-Handel. Zu diesen Dienstleistungen gehören Point-of-Sale (POS), End-to-End-Geldautomaten, Karten-Outsourcing-Lösungen, Kartenausgabe und Händlerakquisedienste.

- Mai 2022 - Ria Money Transfer, ein Geschäftsbereich von Euronet Worldwide, Inc., einem wichtigen Akteur in der grenzüberschreitenden Geldtransferbranche, gab eine neue Partnerschaft mit Rebtel, einem internationalen Telefondienstanbieter mit Sitz in Schweden, bekannt. Die Partnerschaft bettet den internationalen Geldtransferdienst von Ria direkt in die digitale Plattform von Rebtel ein und macht es den Kunden von Rebtel einfach und bequem, Geld an ihre Lieben weltweit zu senden. Ria bietet Zahlungen auf Bankkonten, mobile Geldbörsen und Bargeld in 170 Ländern und Territorien an und wird vom Dandelion-Service von Euronet unterstützt, dem weltweit größten internationalen Echtzeit-Zahlungsnetzwerk. Die Einbettung einer Geldtransferfunktion bietet eine einzigartige Wachstumschance für Telekommunikationsunternehmen, die in den Fintech-Bereich einsteigen möchten.

- Juni 2021 - Die Deutsche Bank und Fiserv gehen ein Joint Venture ein, um eine Zahlungslösung für Händler anzubieten. Das Joint Venture soll die Zahlungsakzeptanzlösung von Clover mit den integrierten Bankdienstleistungen der Deutschen Bank kombinieren. Das Joint Venture wird kleine, mittlere und kleine, mittlere Unternehmen (KMU) bedienen und vorbehaltlich der behördlichen Genehmigung seinen Sitz in Frankfurt am Main haben.

Deutschland Real Time Payments Marktführer

ACI Worldwide, Inc.

Mastercard Inc.

Finastra

Visa Inc.

PayPal Holdings, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Echtzeitzahlungen in Deutschland

- Im Juni 2022 hat sich Mambu, eine in Deutschland ansässige Cloud-Banking-Plattform, mit Western Union zusammengetan. Mamby wird seine Lösung in die digitale Banking-Plattform von Western Union und die digitale Echtzeit-Geldbörse der nächsten Generation in Europa integrieren. Mambu wird es Western Union ermöglichen, ein neues Bankerlebnis zu schaffen und die Beziehung zu seinen Kunden auszubauen. Mambu hat mit seiner Cloud-nativen Plattform über 230 Banken und Finanzinstitute als Kunden und 70 Millionen tägliche Nutzer.

- Im Juni 2022 hat die in Deutschland ansässige Fidor Bank geplant, neue kontaktlose Bankkarten, einschließlich Fingerabdruck-ID, einzuführen, um Zahlungen zu autorisieren. Die neuartigen Karten werden vom Fintech Zwipe entwickelt, das sich auf biometrische Technologie spezialisiert hat. Es bietet Dienstleistungen mit Mastercard- und Visa-Karten über seine Zwipe Pay-Plattform an, die voraussichtlich bis Ende des Geschäftsjahres 2022 eingeführt wird.

- Im Juni 2022 geht der Anbieter von Blockchain- und Kryptolösungen für Unternehmen, Ripple, eine Partnerschaft mit Lunu ein, um die Luxushändler des in Deutschland ansässigen Unternehmens bei der Akzeptanz von Kryptowährungen zu unterstützen. Lunu ermöglicht es Luxus- und High-End-Einzelhändlern in Großbritannien und Europa, Krypto-Zahlungen im Geschäft über ein Online-Widget und das Point of Sale (POS)-Terminal von Lunu zu akzeptieren. Ripple hat Liquidity Hub eingeführt, um die langfristige Einführung von Kryptowährungen zu unterstützen.

Branchensegmentierung für Echtzeitzahlungen in Deutschland

Der deutsche Markt für Echtzeitzahlungen ist nach Zahlungsarten (Person-to-Person (P2P) und Person-to-Business (P2B)) unterteilt. Echtzeitzahlungen sind sofortige Zahlungen, schnellere Zahlungen und sofortige Zahlungen. Die Echtzeitzahlungen ermöglichen die sofortige Verfügbarkeit von Geldern für den Begünstigten der Transaktion und sind unwiderruflich. Die Bestätigung der Überweisung erfolgt sofort und der Restbetrag wird sofort vom Absender abgezogen.

| P2P |

| P2B |

| Nach Zahlungsart | P2P |

| P2B |

Deutschland Real Time Payments Marktforschung FAQs

Wie groß ist der aktuelle deutsche Markt für Echtzeitzahlungen?

Der deutsche Markt für Echtzeitzahlungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 31,5 % verzeichnen

Wer sind die Hauptakteure auf dem deutschen Markt für Echtzeitzahlungen?

ACI Worldwide, Inc., Mastercard Inc., Finastra, Visa Inc., PayPal Holdings, Inc. sind die wichtigsten Unternehmen, die auf dem deutschen Markt für Echtzeitzahlungen tätig sind.

Welche Jahre deckt dieser deutsche Markt für Echtzeitzahlungen ab?

Der Bericht deckt die historische Marktgröße des deutschen Echtzeitzahlungsmarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Echtzeitzahlungen für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Echtzeitzahlungen in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Real Time Payments in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Real Time Payments in Deutschland enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.