Marktgröße für technische Kunststoffe in Deutschland

| Studienzeitraum | 2017 - 2029 | |

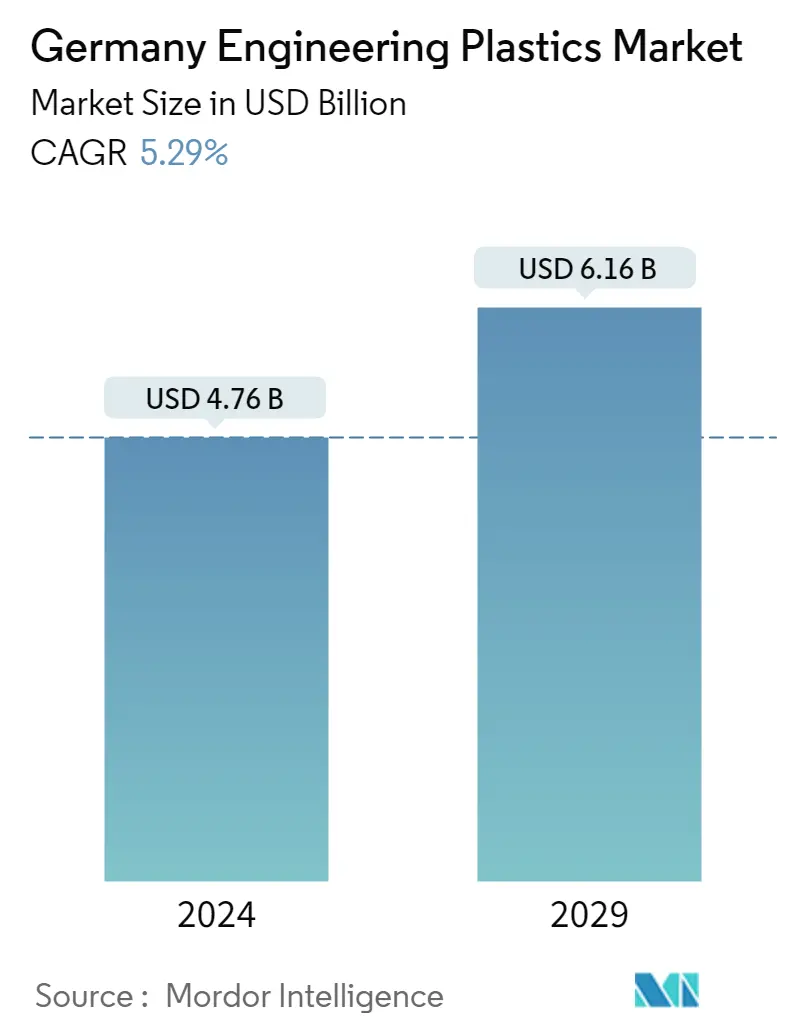

| Marktgröße (2024) | 4.76 Milliarden | |

| Marktgröße (2029) | 6.16 Milliarden | |

| Größter Anteil nach Endnutzerbranche | Verpackung | |

| CAGR (2024 - 2029) | 5.29 % | |

| Am schnellsten wachsend nach Endbenutzerbranche | Luft- und Raumfahrt | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für technische Kunststoffe in Deutschland

Die Größe des deutschen Marktes für technische Kunststoffe wird im Jahr 2024 auf 4,76 Milliarden US-Dollar geschätzt und soll bis 2029 6,16 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 5,29 % im Prognosezeitraum (2024–2029) entspricht.

Steigende Einführung fortschrittlicher Materialien, um die Nachfrage nach technischen Kunststoffen anzukurbeln

- Der deutsche Markt für technische Kunststoffe machte im Jahr 2022 wertmäßig rund 21,5 % des europäischen Marktes für technische Kunststoffe aus. Einer der Hauptgründe für den steigenden Verbrauch technischer Kunststoffe ist deren zunehmende Anwendung in der Verpackungs- sowie der Elektro- und Elektronikindustrie.

- Die Verpackungsindustrie ist mit einer wertmäßigen Wachstumsrate von 5,9 % im Jahr 2022 im Vergleich zum Vorjahr die größte Branche auf dem Markt. Mit der gestiegenen Nachfrage nach verzehrfertigen Convenience-Lebensmitteln und dem aufkommenden Trend zum mobilen Lebensstil stieg der Verbrauch von Verpackungsmaterialien und steigerte den Absatz von technischen Kunststoffen. Der aufkommende Trend zum Online-Shopping über E-Commerce-Websites ist auch ein treibender Faktor in der Verpackungsindustrie.

- Die Elektro- und Elektronikindustrie ist die zweitgrößte Industrie, die im Jahr 2023 voraussichtlich einen Volumenverbrauch von 12 % im Vergleich zu 2022 verzeichnen wird. Trends wie der Einsatz fortschrittlicher Materialien, organische Elektronik, Miniaturisierung und disruptive Technologien wie künstliche Intelligenz (KI) und das Internet der Dinge (IoT) haben intelligente Fertigungspraktiken ermöglicht und als Wachstumstreiber für die Branche gewirkt.

- Es wird erwartet, dass der Markt im Prognosezeitraum (2023–2029) eine CAGR von 5,53 % verzeichnen wird, wobei die Luft- und Raumfahrtindustrie aufgrund einer Steigerung der Produktion von Luft- und Raumfahrtkomponenten die höchste CAGR von 7,55 % meldet. Beispielsweise wird erwartet, dass der Umsatz mit der Produktion von Luft- und Raumfahrtkomponenten bis 2029 66,2 Milliarden US-Dollar erreichen wird, verglichen mit 42,3 Milliarden US-Dollar im Jahr 2022.

Markttrends für technische Kunststoffe in Deutschland

- Zivilluftfahrtsektor soll die Produktion von Luft- und Raumfahrtkomponenten vorantreiben

- Neue Investitionen in Elektromobilität zur Förderung der Automobilproduktion

- Erhöhung der verfügbaren Einkommen und Investitionen zur Stärkung der Bauindustrie

- Lebensmittelverpackungen sollen die Produktion von Kunststoffverpackungen vorantreiben

- Lokale Fertigungskapazitäten zur Steigerung der Exporte in der Zukunft

- Steigende Rohölpreise wirken sich auf die Preise für technische Kunststoffe aus

- Deutschland strebt eine 100-prozentige Wiederverwertung mit nahezu 100-prozentiger Verwertung von Kunststoffabfällen an

- Das mechanische Recycling von Polycarbonat-Kunststoffen stellt aufgrund der schlechten Qualität des zurückgewonnenen Materials eine Herausforderung dar

- Deutschland hatte im Jahr 2021 eine Recyclingquote von 98 %, wobei der gesamte PET-Abfall 2,5 Millionen Tonnen ausmachte

- Deutschland erzeugte im Jahr 2019 über 1,6 Millionen Tonnen Elektro- und Elektronik-Altgeräte, was eine Chance für Hersteller sein könnte, R-ABS zu produzieren

Überblick über die Industrie für technische Kunststoffe in Deutschland

Der deutsche Markt für technische Kunststoffe ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 59,43 % ausmachen. Die Hauptakteure in diesem Markt sind BASF SE, Celanese Corporation, Covestro AG, Equipolymers und Indorama Ventures Public Company Limited (alphabetisch sortiert).

Deutschlands Marktführer für technische Kunststoffe

BASF SE

Celanese Corporation

Covestro AG

Equipolymers

Indorama Ventures Public Company Limited

Other important companies include 3M, BARLOG Plastics GmbH, Domo Chemicals, DuBay Polymer GmbH, Evonik Industries AG, Grupa Azoty S.A., INEOS, LANXESS, Röhm GmbH, Trinseo.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für technische Kunststoffe in Deutschland

- Februar 2023 Die Covestro AG führt das Polycarbonat Makrolon 3638 für Anwendungen im Gesundheitswesen und in den Biowissenschaften ein, beispielsweise Geräte zur Medikamentenverabreichung, Wellness- und tragbare Geräte sowie Einwegbehälter für die biopharmazeutische Herstellung.

- November 2022 Die Celanese Corporation hat die Übernahme des Mobility Materials (MM)-Geschäfts von DuPont abgeschlossen. Diese Akquisition erweiterte das Produktportfolio des Unternehmens an technischen Thermoplasten durch die Hinzufügung bekannter Marken und geistigen Eigentums von DuPont.

- Oktober 2022 BASF SE führt zwei neue nachhaltige POM-Produkte ein, Ultraform LowPCF (Low Product Carbon Footprint) und Ultraform BMB (Biomass Balance), um den CO2-Fußabdruck zu reduzieren, fossile Ressourcen zu schonen und die Reduzierung von Treibhausgasemissionen (THG) zu unterstützen.

Deutschland-Marktbericht für technische Kunststoffe – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Endbenutzertrends

- 4.1.1 Luft- und Raumfahrt

- 4.1.2 Automobil

- 4.1.3 Bauwesen und Konstruktion

- 4.1.4 Elektrik und Elektronik

- 4.1.5 Verpackung

- 4.2 Import- und Exporttrends

- 4.3 Preistrends

- 4.4 Recycling-Übersicht

- 4.4.1 Recyclingtrends bei Polyamid (PA).

- 4.4.2 Recyclingtrends bei Polycarbonat (PC).

- 4.4.3 Trends beim Recycling von Polyethylenterephthalat (PET).

- 4.4.4 Recyclingtrends bei Styrolcopolymeren (ABS und SAN).

- 4.5 Gesetzlicher Rahmen

- 4.5.1 Deutschland

- 4.6 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Endverbraucherindustrie

- 5.1.1 Luft- und Raumfahrt

- 5.1.2 Automobil

- 5.1.3 Bauwesen und Konstruktion

- 5.1.4 Elektrik und Elektronik

- 5.1.5 Industrie und Maschinen

- 5.1.6 Verpackung

- 5.1.7 Andere Endverbraucherbranchen

- 5.2 Harztyp

- 5.2.1 Fluorpolymer

- 5.2.1.1 Nach Unterharztyp

- 5.2.1.1.1 Ethylentetrafluorethylen (ETFE)

- 5.2.1.1.2 Fluoriertes Ethylen-Propylen (FEP)

- 5.2.1.1.3 Polytetrafluorethylen (PTFE)

- 5.2.1.1.4 Polyvinylfluorid (PVF)

- 5.2.1.1.5 Polyvinylidenfluorid (PVDF)

- 5.2.1.1.6 Andere Unterharztypen

- 5.2.2 Flüssigkristallpolymer (LCP)

- 5.2.3 Polyamid (PA)

- 5.2.3.1 Nach Unterharztyp

- 5.2.3.1.1 Leistung

- 5.2.3.1.2 Polyamid (PA) 6

- 5.2.3.1.3 Polyamid (PA) 66

- 5.2.3.1.4 Polyphthalamid

- 5.2.4 Polybutylenterephthalat (PBT)

- 5.2.5 Polycarbonat (PC)

- 5.2.6 Polyetheretherketon (PEEK)

- 5.2.7 Polyethylenterephthalat (PET)

- 5.2.8 Polyimid (PI)

- 5.2.9 Polymethylmethacrylat (PMMA)

- 5.2.10 Polyoxymethylen (POM)

- 5.2.11 Styrol-Copolymere (ABS und SAN)

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 3M

- 6.4.2 BARLOG Plastics GmbH

- 6.4.3 BASF SE

- 6.4.4 Celanese Corporation

- 6.4.5 Covestro AG

- 6.4.6 Domo Chemicals

- 6.4.7 DuBay Polymer GmbH

- 6.4.8 Equipolymers

- 6.4.9 Evonik Industries AG

- 6.4.10 Grupa Azoty S.A.

- 6.4.11 Indorama Ventures Public Company Limited

- 6.4.12 INEOS

- 6.4.13 LANXESS

- 6.4.14 Röhm GmbH

- 6.4.15 Trinseo

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Industrie für technische Kunststoffe in Deutschland

Luft- und Raumfahrt, Automobilbau, Bauwesen, Elektrik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Fluorpolymer, Flüssigkristallpolymer (LCP), Polyamid (PA), Polybutylenterephthalat (PBT), Polycarbonat (PC), Polyetheretherketon (PEEK), Polyethylenterephthalat (PET), Polyimid (PI), Polymethylmethacrylat (PMMA), Polyoxymethylen (POM), Styrol-Copolymere (ABS und SAN) werden als Segmente nach Harztyp abgedeckt.

- Der deutsche Markt für technische Kunststoffe machte im Jahr 2022 wertmäßig rund 21,5 % des europäischen Marktes für technische Kunststoffe aus. Einer der Hauptgründe für den steigenden Verbrauch technischer Kunststoffe ist deren zunehmende Anwendung in der Verpackungs- sowie der Elektro- und Elektronikindustrie.

- Die Verpackungsindustrie ist mit einer wertmäßigen Wachstumsrate von 5,9 % im Jahr 2022 im Vergleich zum Vorjahr die größte Branche auf dem Markt. Mit der gestiegenen Nachfrage nach verzehrfertigen Convenience-Lebensmitteln und dem aufkommenden Trend zum mobilen Lebensstil stieg der Verbrauch von Verpackungsmaterialien und steigerte den Absatz von technischen Kunststoffen. Der aufkommende Trend zum Online-Shopping über E-Commerce-Websites ist auch ein treibender Faktor in der Verpackungsindustrie.

- Die Elektro- und Elektronikindustrie ist die zweitgrößte Industrie, die im Jahr 2023 voraussichtlich einen Volumenverbrauch von 12 % im Vergleich zu 2022 verzeichnen wird. Trends wie der Einsatz fortschrittlicher Materialien, organische Elektronik, Miniaturisierung und disruptive Technologien wie künstliche Intelligenz (KI) und das Internet der Dinge (IoT) haben intelligente Fertigungspraktiken ermöglicht und als Wachstumstreiber für die Branche gewirkt.

- Es wird erwartet, dass der Markt im Prognosezeitraum (2023–2029) eine CAGR von 5,53 % verzeichnen wird, wobei die Luft- und Raumfahrtindustrie aufgrund einer Steigerung der Produktion von Luft- und Raumfahrtkomponenten die höchste CAGR von 7,55 % meldet. Beispielsweise wird erwartet, dass der Umsatz mit der Produktion von Luft- und Raumfahrtkomponenten bis 2029 66,2 Milliarden US-Dollar erreichen wird, verglichen mit 42,3 Milliarden US-Dollar im Jahr 2022.

| Luft- und Raumfahrt |

| Automobil |

| Bauwesen und Konstruktion |

| Elektrik und Elektronik |

| Industrie und Maschinen |

| Verpackung |

| Andere Endverbraucherbranchen |

| Fluorpolymer | Nach Unterharztyp | Ethylentetrafluorethylen (ETFE) |

| Fluoriertes Ethylen-Propylen (FEP) | ||

| Polytetrafluorethylen (PTFE) | ||

| Polyvinylfluorid (PVF) | ||

| Polyvinylidenfluorid (PVDF) | ||

| Andere Unterharztypen | ||

| Flüssigkristallpolymer (LCP) | ||

| Polyamid (PA) | Nach Unterharztyp | Leistung |

| Polyamid (PA) 6 | ||

| Polyamid (PA) 66 | ||

| Polyphthalamid | ||

| Polybutylenterephthalat (PBT) | ||

| Polycarbonat (PC) | ||

| Polyetheretherketon (PEEK) | ||

| Polyethylenterephthalat (PET) | ||

| Polyimid (PI) | ||

| Polymethylmethacrylat (PMMA) | ||

| Polyoxymethylen (POM) | ||

| Styrol-Copolymere (ABS und SAN) |

| Endverbraucherindustrie | Luft- und Raumfahrt | ||

| Automobil | |||

| Bauwesen und Konstruktion | |||

| Elektrik und Elektronik | |||

| Industrie und Maschinen | |||

| Verpackung | |||

| Andere Endverbraucherbranchen | |||

| Harztyp | Fluorpolymer | Nach Unterharztyp | Ethylentetrafluorethylen (ETFE) |

| Fluoriertes Ethylen-Propylen (FEP) | |||

| Polytetrafluorethylen (PTFE) | |||

| Polyvinylfluorid (PVF) | |||

| Polyvinylidenfluorid (PVDF) | |||

| Andere Unterharztypen | |||

| Flüssigkristallpolymer (LCP) | |||

| Polyamid (PA) | Nach Unterharztyp | Leistung | |

| Polyamid (PA) 6 | |||

| Polyamid (PA) 66 | |||

| Polyphthalamid | |||

| Polybutylenterephthalat (PBT) | |||

| Polycarbonat (PC) | |||

| Polyetheretherketon (PEEK) | |||

| Polyethylenterephthalat (PET) | |||

| Polyimid (PI) | |||

| Polymethylmethacrylat (PMMA) | |||

| Polyoxymethylen (POM) | |||

| Styrol-Copolymere (ABS und SAN) | |||

Marktdefinition

- Endverbraucherindustrie - Verpackung, Elektrotechnik und Elektronik, Automobil, Bauwesen und andere sind die Endverbraucherbranchen, die im Markt für technische Kunststoffe berücksichtigt werden.

- Harz - Im Rahmen der Studie wird der Verbrauch von Neuharzen wie Fluorpolymer, Polycarbonat, Polyethylenterephthalat, Polybutylenterephthalat, Polyoxymethylen, Polymethylmethacrylat, Styrolcopolymeren, Flüssigkristallpolymer, Polyetheretherketon, Polyimid und Polyamid in den Primärformen berücksichtigt. Recycling wurde in einem eigenen Kapitel separat aufgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen