Schuhmarkt Größe und Anteil

Schuhmarkt-Analyse von Mordor Intelligenz

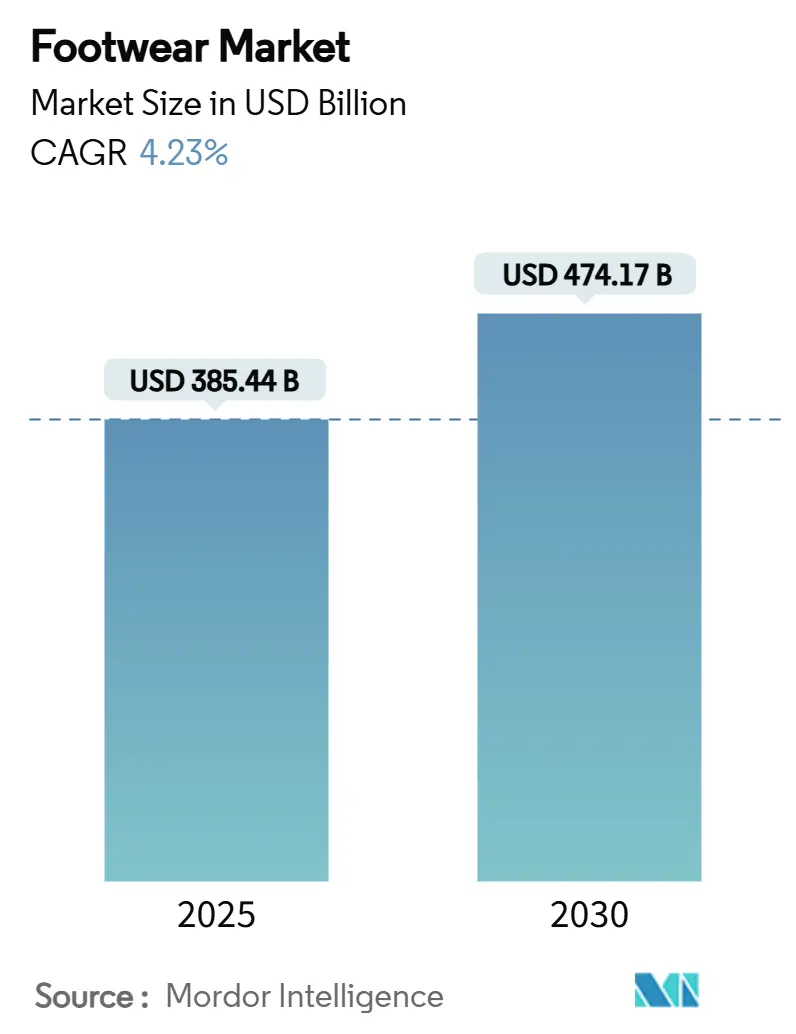

Die globale Schuhmarktgröße belief sich auf USD 385,44 Milliarden In 2025 und wird voraussichtlich USD 474,17 Milliarden bis 2030 erreichen, mit einem Wachstum von 4,23% CAGR über 2025-2030. Während sich die Branche an den steigenden Trend der Athleisure anpasst, Nachhaltigkeitsanforderungen übernimmt und den Aufstieg von Direct-Zu-Verbraucher (D2C) Marken miterlebt, expandiert sie kontinuierlich stetig. Die wachsende Beliebtheit von Athleisure spiegelt veränderte Verbraucherpräferenzen für vielseitige und komfortable Kleidung wider, während Nachhaltigkeitsanforderungen Innovation In Materialien und Produktionsprozessen vorantreiben. Der Aufstieg von D2C-Marken gestaltet traditionelle Einzelhandelsmodelle um, indem er Marken ermöglicht, direkte Beziehungen zu Verbrauchern aufzubauen, Kundenerfahrung und -loyalität zu verbessern. Während Asien-Pazifik als Zentrum sowohl für Produktion als auch Verbrauch steht, werden globale Design- und Lieferkettenstrategien von regulatorischen Verschiebungen beeinflusst, insbesondere der EU-Ökodesign-Verordnung für nachhaltige Produkte (ESPR), die darauf abzielt, Produktnachhaltigkeit zu verbessern und Umweltauswirkungen zu reduzieren[1]Quelle: Europäische Kommission,"Neue EU-Regeln zur Messung der Umweltauswirkungen von Kleidung und Schuhen", environment.ec.europa.eu. Die Landschaft wird weiter durch Konsolidierungsbemühungen von Finanzsponsoren und Einzelhändlern verkompliziert, da Unternehmen ihre Marktpositionen durch Fusionen und Übernahmen stärken möchten. Erhöhter Wettbewerb aufgrund schwankender Materialpreise setzt Gewinnmargen unter Druck, während das Aufkommen neuer Einnahmequellen durch verstärktes digitales Engagement, wie e-Handel und Sozial-Medien-Plattformen, Möglichkeiten für Wachstum und Innovation schafft.

Wichtige Berichtsergebnisse

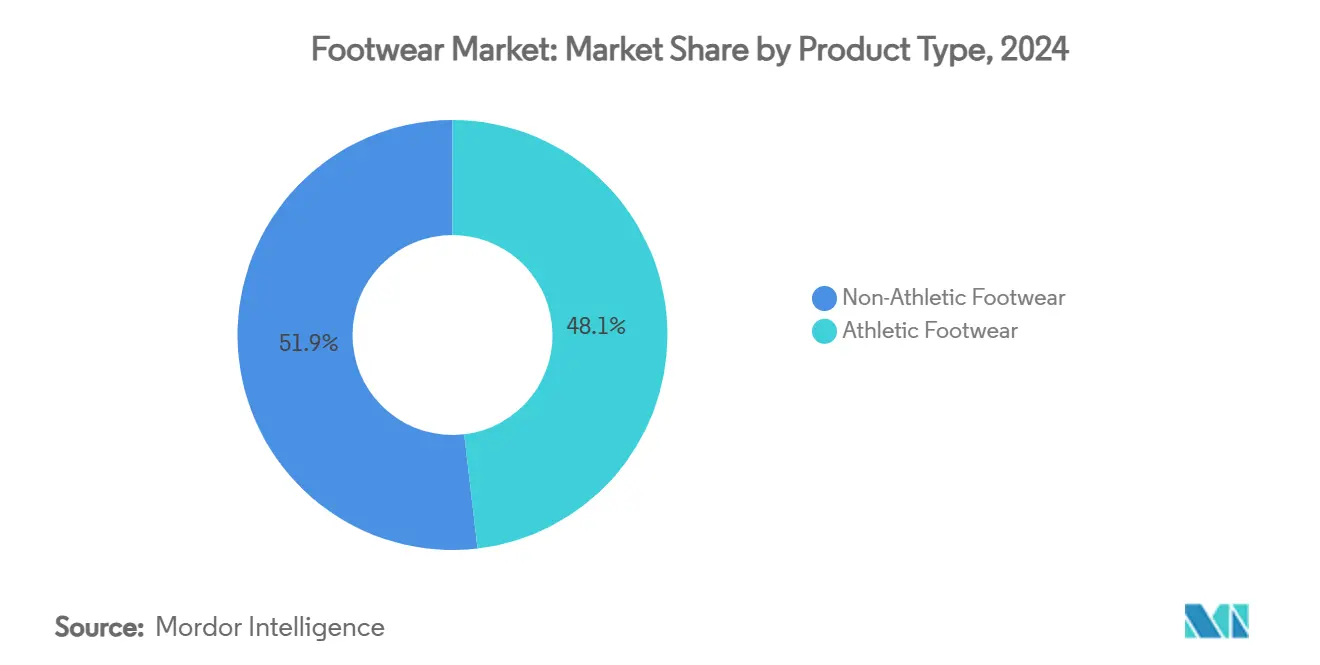

- Nach Produkttyp hielten Nicht-Sportschuhe 51,86% des Schuhmarktanteils In 2024, während Sportschuhe voraussichtlich die schnellste CAGR von 6,86% über 2025-2030 verzeichnen werden.

- Nach Geschlecht machten Frauen 48,53% der Verkäufe 2024 aus, und das Kindersegment wird voraussichtlich mit einer CAGR von 6,35% bis 2030 expandieren.

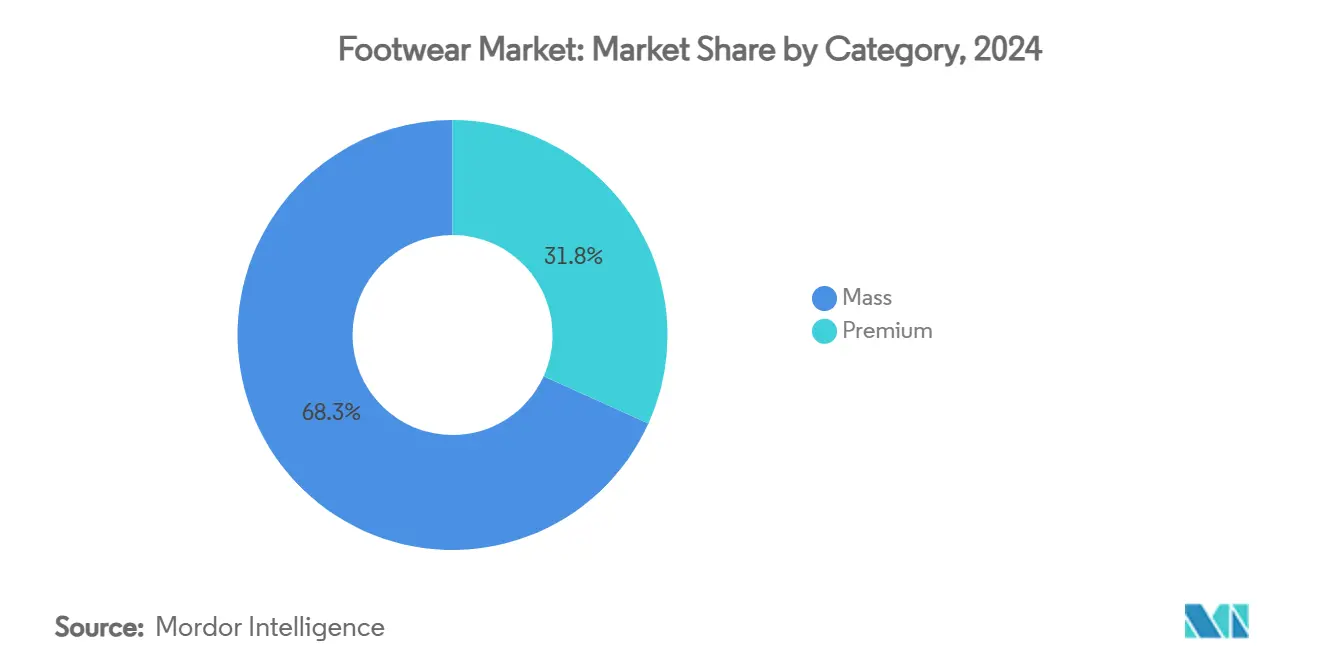

- Nach Kategorie dominierte das Massensegment mit 68,25% Umsatz In 2024, während Prämie-Angebote voraussichtlich mit einer CAGR von 5,45% im gleichen Horizont wachsen werden.

- Nach Vertriebskanal machten Fachgeschäfte 57,38% der Verkäufe In 2024 aus, und online-Einzelhandel wird voraussichtlich eine CAGR von 5,84% bis 2030 verzeichnen.

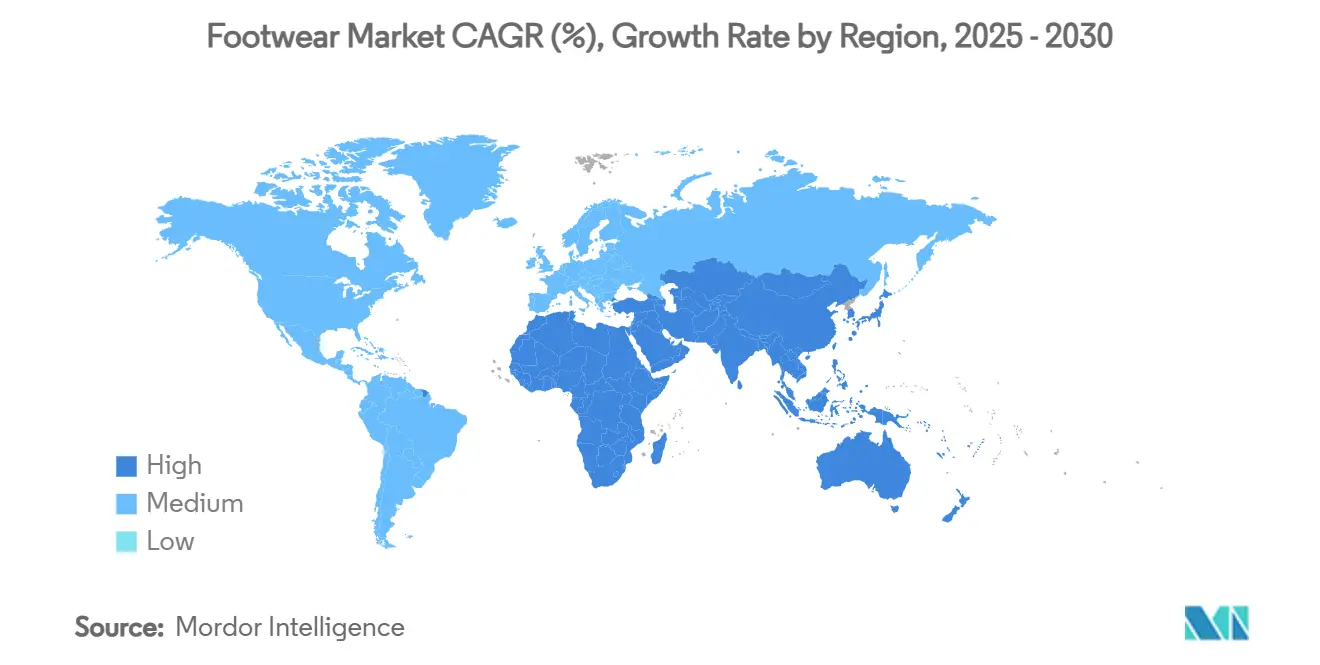

- Nach Region repräsentierte Asien-Pazifik 41,68% der Nachfrage 2024, während die Region Naher Osten und Afrika für eine CAGR von 7,23% über den Prognosezeitraum bereit ist.

Globale Schuhmarkt Trends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Athleisure-Schuhen | +1.2% | Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Aggressives Marketing und Influencer-Bindungen | +0.8% | Globale urbane Zentren | Kurzfristig (≤ 2 Jahre) |

| Aufkommen nachhaltiger und biobasierter Materialien | +0.6% | Europa, Nordamerika, Expansion nach Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Wachstum von D2C digital-nativen Marken | +0.9% | Entwickelte Märkte weltweit | Mittelfristig (2-4 Jahre) |

| Massenverbreitung intelligenter und vernetzter Schuhe | +0.4% | Nordamerika, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Expansion der Wiederverkaufs- und Sneakerhead-Kultur | +0.3% | Nordamerika, Europa, urbanes Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Athleisure-Schuhen

Athleisure verschmilzt zunehmend die Bereiche Sport und Freizeitkleidung und wird zu einem festen Bestandteil der täglichen Garderobe, was robuste Verkäufe antreibt, selbst In etablierten Märkten. Im Jahr 2024 verzeichnete Adidas einen Anstieg der Schuhverkäufe um 17%, hauptsächlich angetrieben durch leistungsorientierte Designs. Moderne Marken integrieren leichte Schäume und energierückgebende Platten In ihre Lifestyle-Designs, wodurch ein einzelnes Stück nahtlos vom Fitnessstudio ins Büro und zu gesellschaftlichen Veranstaltungen wechseln kann. Diese Verschmelzung entzieht nicht nur traditionellen Modemarken Marktanteile, sondern zwingt auch Luxusnamen dazu, sportthematische Kollektionen einzuführen. Die wachsende Beliebtheit von Athleisure hat auch zu bedeutenden Verschiebungen In den Verbraucherpräferenzen geführt, mit einer erhöhten Nachfrage nach Produkten, die Funktionalität, Komfort und Stil kombinieren. Als Reaktion darauf gestalten Einzelhändler ihre Angebote um, widmen mehr Raum laufzentrierten Sneakers und anpassungsfähigen Trainingsschuhen, während sie auch In Marketingstrategien investieren, die die Vielseitigkeit und Leistung dieser Produkte hervorheben.

Aggressives Marketing und Influencer-Kooperationen

Markenentdeckung im Sozial Handel stützt sich zunehmend auf echte Creator-Partnerschaften und treibt schnelle Konversionen an, insbesondere bei Gen Z. Diese Partnerschaften ermöglichen es Marken, sich auf einer persönlicheren Ebene mit ihrer Zielgruppe zu verbinden, Vertrauen, Loyalität und tiefere Bindung zu fördern. Mikro-Influencer, die Nischen-Glaubwürdigkeit bieten, erreichen dies zu einem Bruchteil der Kosten traditioneller Medien und ermöglichen es Herausforderer-Marken, schnell zu skalieren und effektiv am Markt zu konkurrieren. Ihre Fähigkeit, bei bestimmten Gemeinschaften Anklang zu finden, macht sie zu einem wertvollen Gut für Marken, die eine starke Basis etablieren möchten. Der heutige Erfolg ist an konstante Inhalt-Updates und klare Offenlegungen geknüpft; Publikum verliert schnell das Interesse, wenn Kooperationen einstudiert oder unecht wirken. Um dieser Verschiebung zu begegnen, stärken traditionelle Akteure ihre internen Studios, investieren In Inhalt-Erstellungskapazitäten und experimentieren mit live-Stream-Shopping-Pilotprojekten, um ihre Relevanz zu behalten und sich an das sich entwickelnde Verbraucherverhalten anzupassen. Diese Strategien zielen darauf ab, die Lücke zwischen traditionellen Ansätzen und den dynamischen Anforderungen des Sozial Handel zu überbrücken.

Aufkommen nachhaltiger und biobasierter Materialien

Mit der ESPR, die die Vernichtung unverkaufter Bestände verbietet und digitale Produktpässe für Rückverfolgbarkeit vorschreibt, hat sich Nachhaltigkeit von einer bloßen Positionierungstaktik zu einer entscheidenden Lizenzanforderung entwickelt[2]Quelle: Recht der Europäischen Union,"Schaffung eines Rahmens für die Festlegung von Ökodesign-Anforderungen für nachhaltige Produkte, Änderung der Richtlinie (EU) 2020/1828 und Verordnung (EU) 2023/1542 und Aufhebung der Richtlinie 2009/125/EG", eur-lex.europa.eu. Diese Maßnahmen zielen darauf ab, Transparenz und Verantwortlichkeit entlang der Lieferkette zu verbessern und sicherzustellen, dass Produkte strenge Umweltstandards erfüllen. Im Jahr 2025 führten Lieferanten wie Dow Bio-zirkuläre Harzportfolios ein und boten Marken eine kommerzielle Alternativ zu traditionellen erdölbasierten Inputs. Diese Bio-zirkulären Harze stammen aus erneuerbaren Quellen und reduzieren die Abhängigkeit von fossilen Brennstoffen und senken den Gesamt-CO2-Fußabdruck von Produktionsprozessen. Marken, die diese Änderungen schnell übernehmen, erzielen nicht nur Prämie-Preispunkte, sondern stärken auch ihr Marken-Eigenkapital durch Ausrichtung an der Verbrauchernachfrage nach nachhaltigen Praktiken. Im Gegensatz dazu kämpfen diejenigen, die zurückbleiben, mit Einhaltung-Kosten, potenziellen Bußgeldern und Reputationsschäden, die das Kundenvertrauen untergraben könnten. Prinzipien des zirkulären Designs, wie vollständig recycelbare Mittelsohlen und nachfüllbare Fußbetten, wechseln von Pilotprojekten zu Mainstream-Markteinführungen, zunächst In Europa und bald weltweit. Diese Innovationen reduzieren nicht nur Abfall, sondern fördern auch ein Geschlossen-Loop-System, In dem Materialien wiederverwendet und recycelt werden, und tragen zu einer nachhaltigeren Zukunft für die Branche bei.

Wachstum von D2C digital-nativen Schuhmarken

Reine D2C-Neueinsteiger nutzen Echtzeitdaten zur Feinabstimmung von Produkten und Preisen und gewinnen Margen zurück, die einst an Großhändler abgegeben wurden. Jedoch haben steigende Kundenakquisitionskosten und ein gesättigter online-Marktplatz zu einer Verschiebung hin zu einem Omnichannel-Ansatz geführt. Die Marken der nächsten Generation, die heute erfolgreich sind, finden ein Gleichgewicht zwischen ihren eigenen Geschäften und Einzelhandelspartnerschaften. Durch die Integration physischer und digitaler Kanäle verbessern diese Marken Kundenerfahrungen und bieten nahtlose Einkaufsreisen, die vielfältigen Verbraucherpräferenzen gerecht werden. Diese Strategie reduziert nicht nur Erfüllungskosten, sondern erweitert auch ihre Reichweite, während sie eine konsistente Markenstimme beibehalten. Darüber hinaus ermöglichen Einzelhandelspartnerschaften Marken, etablierte Kundenstämme zu erschließen und von der operativen Expertise ihrer Partner zu profitieren. Infolgedessen erhöht dieser Hybridansatz die Serviceerwartungen im gesamten Schuhmarkt und zwingt Wettbewerber zur Innovation und Anpassung an die sich entwickelnde Landschaft. Die Verschiebung unterstreicht auch die wachsende Bedeutung von Agilität und Anpassungsfähigkeit bei der Erfüllung von Verbraucheranforderungen über mehrere Berührungspunkte hinweg.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Umfangreiche Verfügbarkeit gefälschter Waren | -0.7% | Asien-Pazifik, MEA, globale online-Kanäle | Mittelfristig (2-4 Jahre) |

| Flüchtig Rohstoffpreise und Störungen | -0.9% | Produktionszentren weltweit | Kurzfristig (≤ 2 Jahre) |

| ESG-Prüfung von Arbeitspraktiken | -0.4% | Asiatische Produktionsländer | Langfristig (≥ 4 Jahre) |

| Anti-Plastik-Gesetzgebung zu synthetischen Materialien | -0.3% | Europa, Nordamerika, Ausbreitung global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Umfangreiche Verfügbarkeit gefälschter Produkte

Illegale Schuhe im Wert von verblüffenden USD 467 Milliarden überfluten die globale e-Handel-Landschaft, untergraben Vertrauen und leiten Verkäufe von legitimen Quellen ab. Das komplizierte Netz der Lieferketten macht die Rückverfolgung der Herkunft dieser Produkte zu einer Herausforderung, da Fälscher Lücken In Transparenz und Überwachung ausnutzen, um gefälschte Waren zu vertreiben. Diese Fälschungsoperationen umfassen oft mehrere Vermittler, wodurch es noch schwieriger wird, ihre Quelle zu lokalisieren. Marktplatz-Algorithmen, trotz Fortschritten, haben Schwierigkeiten, zwischen echten Artikeln und hochwertigen Fälschungen zu unterscheiden, wodurch diese Produkte unkontrolliert proliferieren können. Birkenstocks jüngste gerichtlich angeordnete Inspektionen von Fabriken In Indien unterstreichen die kostspieligen Durchsetzungsherausforderungen, denen echte Rechteinhaber begegnen, da sie gezwungen sind, stark In rechtliche Maßnahmen, Fabrikinspektionen und Überwachungsmaßnahmen zu investieren, um ihr geistiges Eigentum zu schützen. Diese Durchsetzungsbemühungen erfordern oft Zusammenarbeit mit lokalen Behörden und Rechtssystemen, was die Komplexität und Kosten weiter erhöht. Da Marken ihre Ausgaben für Schutzmaßnahmen erhöhen, entzieht dies nicht nur Ressourcen aus Forschung und Entwicklung, sondern erhöht auch Betriebskosten In der gesamten Schuhindustrie und beeinträchtigt letztendlich Rentabilität, Innovation und die Fähigkeit, In einem zunehmend gesättigten Markt zu konkurrieren.

Volatile Rohstoffpreise und Lieferketten-Störungen

Geopolitische Spannungen und extreme Wetterschwankungen verursachen Preisschwankungen bei Gummi, Ethylen-Vinyl-Acetat und Baumwolle und komprimieren dadurch Bruttomargen. Diese Preisschwankungen werden durch Lieferkettenstörungen, Handelsbeschränkungen und unvorhersagbare klimatische Bedingungen angetrieben, die direkt Rohstoffverfügbarkeit und -kosten beeinträchtigen. Mit über 50% seiner Schuhe aus Vietnam bezogen, ist Nike anfällig für potenzielle Zollerhöhungen und Hafenverlangsamungen, die Sendungen verzögern und Betriebskosten erhöhen könnten. Der mehrstufige Produktionsprozess des Unternehmens - Beschaffung von Obermaterialien aus Indonesien, Mittelsohlen aus China und Montage In Vietnam - erhöht das Risiko von Störungen, da jeder Engpass In einer Stufe durch die gesamte Lieferkette kaskadieren kann. Während Marken die Nahverlagerung bestimmter SKUs beschleunigen und ihre Lieferantenbasen diversifizieren, um diese Risiken zu mildern, lässt der langwierige Prozess des Kapazitätsaufbaus, der erhebliche Investitionen und Zeit erfordert, sie kurzfristigen Schwachstellen ausgesetzt.

Segmentanalyse

Nach Produkttyp: Sportschuh-Momentum beschleunigt sich

Im Jahr 2024 dominierten Nicht-Sportschuhe den Markt und eroberten 51,86% des Gesamtumsatzes. Sneakers, die trendige Designs mit komfortorientierter Technologie verschmelzen, sind zu einem festen Bestandteil für viele Verbraucher geworden. Stiefel, ein saisonaler Favorit, profitieren von wechselndem Wetter und kulturellen Trends. Gleichzeitig finden umdrehen-Flops ihre Nische unter budgetbewussten Strandbesuchern. Innovationen wie fortschrittliche Dämpfung und Strick-Obermaterialien, einst exklusiv für Leistungsschuhe, haben die Linien zwischen Freizeit- und Sportschuhen verwischt. Führende Marken, die diese Verschiebung erkennen, verschmelzen Freizeit- und Sportlinien und stellen sicher, dass ihre Angebote bei Verbrauchern während der ganzen Woche Anklang finden. Diese Verschmelzung von Stilen und Technologien festigt die Position von Nicht-Sportschuhen als Marktführer, gefeiert für ihre Anpassungsfähigkeit und weitreichende Anziehungskraft.

Sportschuhe sind nun das am schnellsten wachsende Segment der Branche und werden voraussichtlich eine CAGR von 6,86% bis 2030 erreichen, wodurch sie ihre nicht-athletischen Gegenstücke übertreffen. Kontinuierliche Innovationen, wie intelligente Mittelsohlen und biobasierte Schäume, definieren Komfort und Leistung neu und ermöglichen es Marken, Prämie-Preise zu verlangen. Laufschuhe, die auf der Welle des Wellness-Trends und steigender Marathon-Teilnahme reiten, treffen bei gesundheitsbewussten Verbrauchern einen Nerv. Gleichzeitig erlebt im Freien-Trekkingschuhwerk einen Nachfrageschub, angetrieben durch einen Boom im Abenteuertourismus, insbesondere In Nordamerika und Asien-Pazifik. Zum Beispiel berichtete die Sport Und Fitness Branche Association, dass etwa 247,1 Millionen Amerikaner 2024 an Sport- und Fitnessaktivitäten teilnahmen[3]Quelle: Sport Und Fitness Branche Association,"SFIA`S Topline Participation Bericht Shows 247.1 Million Americans Were Aktiv In 2024", sfia.org. Die Unterscheidung zwischen Sport- und Lifestyle-Schuhen verwischt zunehmend, wobei Elite-Sport-Features nahtlos In Mainstream-Designs integriert werden, was die Marktattraktivität erweitert. Jedoch verkürzt dieses schnelle Innovationstempo Produktlebenszyklen und zwingt Marken, agile Lagerstrategien zu übernehmen, um mit Verbrauchertrends Schritt zu halten. Diese dynamische Landschaft treibt nicht nur das Wachstum des Sektors voran, sondern bietet auch lukrative Möglichkeiten für Marken, die Agilität und Innovation betonen.

Nach Endverbraucher: Frauen führen, Kinder steigen

Im Jahr 2024 dominiert Damenschuhwerk den Markt, erzielt USD 187 Milliarden und macht 48,53% des Gesamtumsatzes aus. Diese Dominanz wird durch eine breite Palette von Stilen angetrieben, von klassischen Pumps bis zu trendiger Athleisure, die verschiedene Anlässe und Geschmäcker bedienen. Eine so breite Auswahl lockt nicht nur zu häufigen Käufen, sondern sieht auch Verbraucher regelmäßig ihre Auswahl aktualisieren, um sich an Modetrends und saisonale Verschiebungen anzupassen. Innovative Features, wie atmungsaktive Stoffe und antimikrobielle Behandlungen, halten Damenschuhlinien frisch und adressieren die wachsende Nachfrage nach Komfort, Funktionalität und gesundheitsbewussten Materialien. Der steigende Trend von Unisex-Stilen und -Größen In Damenkollektionen signalisiert eine bedeutende Branchenverschiebung hin zu Inklusivität, die Stil über traditionelle Geschlechternormen priorisiert. Großmarken nutzen diese Trends und schaffen Kollektionen für verschiedene Lifestyle-Archetypen, erweitern ihre Marktreichweite und verfeinern ihre Produktlinien. Dieser umfassende Ansatz festigt Damenschuhwerk als das größte und dynamischste Segment der Branche.

Andererseits ist Kinderschuhwerk das zu beobachtende Segment, mit Projektionen, die auf eine robuste CAGR von 6,35% In den kommenden Jahren hindeuten. Dieser Anstieg wird durch erhöhtes elterliches Bewusstsein für ordnungsgemäße Fußentwicklung und verstärkte Teilnahme an Schule und Sport angetrieben, was zu häufigeren Ersätzen führt. Führende Marken ergreifen diese Gelegenheit und führen Innovationen auf Erwachsenenniveau, wie atmungsaktive Strickmaterialien und antimikrobielle Auskleidungen, In ihre Jugend- und Kinderlinien ein. Diese Strategie erhöht nicht nur durchschnittliche Verkaufspreise für kleinere Schuhe, sondern erfüllt auch elterliche Anforderungen nach Funktionalität und Gesundheitsvorteilen. Folglich hat sich Kinderschuhwerk über grundlegende Stile und traditionelle Schulschuhe hinaus entwickelt und umfasst nun modische und sportliche Designs, die bei Erwachsenen- und Teenagertrends Anklang finden. Die Branchenverschiebung hin zu inklusiven, geschlechtsneutralen Designs und geteilten Größenrastern zwischen Kindern und Erwachsenen unterstreicht diese Konvergenz weiter. Mit Messaging, das sich zunehmend auf gesunde Lebensstile und aktives Spielen konzentriert, ist das Kinderschuhsegment bereit, seine Aufwärtstrajektorie im globalen Markt fortzusetzen.

Nach Kategorie: Premium-Aufstieg testet Massenskala

Im Jahr 2024 dominiert das Massensegment den globalen Schuhmarkt und macht 68,25% des Gesamtumsatzes aus. Dies unterstreicht die dauerhafte Anziehungskraft der Erschwinglichkeit für die Mehrheit der Verbraucher. Große Hersteller nutzen Skaleneffekte und ermöglichen es ihnen, komfortsteigernde Technologien zu integrieren, ohne Preispunkte zu belasten. Diese Strategie stellt kleinere Konkurrenten vor Herausforderungen, die profitable Margen anstreben. Durch die Übernahme von Features wie Öko-Schäumen und recycelten Garnen verengen Massenmarken die Innovationslücke zu Prämie-Kategorien und stellen sicher, dass ihre Produkte In Qualität und Nachhaltigkeit mithalten. Solche Fortschritte stärken ihre Marktposition und versichern budgetbewussten Verbrauchern, dass moderne Features nicht mit einem hohen Preisschild einhergehen müssen. Darüber hinaus verstärken aggressive Rabatte und Aktionen ihre Anziehungskraft auf preissensible Käufer, die eifrig nach Einsparungen suchen. Die Entwicklung des Massensegments unterstreicht die überragende Bedeutung der Lieferung von erhöhtem Wert, selbst zu zugänglichen Preispunkten, und gewährleistet sowohl Volumenverkäufe als auch unerschütterliche Verbrauchertreue.

Umgekehrt wird das Prämie-Schuhsegment voraussichtlich mit einer robusten CAGR von 5,45% expandieren und den Gesamtmarkt übertreffen. Dieses Wachstum wird durch das zunehmende Verlangen wohlhabender Verbraucher nach Exklusivität, Markenerbe und nachhaltigen Materialien angetrieben. Käufer In diesem Segment werden anspruchsvoller und schätzen Herkunft und limitierte Editionen. Sie stehen oft Schlange für exklusive Kapselkollektionen, die Momente nach ihrem Debüt verschwinden. hoch-End-Marken, insbesondere die In Zusammenarbeit mit Sportikonen, verschmelzen traditionelles Handwerk geschickt mit modernster Leistungstechnologie. Diese Fusion führt zu Produkten, die sowohl In Stil als auch Funktionalität glänzen. Solche aspirationelle Anziehungskraft hat den Markt polarisiert: Während wertorientierte Käufer nach Schnäppchen jagen, zahlen aspirationelle Käufer bereitwillig einen Aufschlag für herausragende Stücke und umweltfreundliche Referenzen. Mid-Bereich-Marken, In diesem Kreuzfeuer gefangen, stehen unter zunehmendem Druck von beiden Seiten und müssen ihre Markenerzählungen verfeinern, um relevant zu bleiben. Da Luxus- und Prämie-Marken ihren Fokus auf Innovation, Storytelling und Nachhaltigkeit intensivieren, setzen sie nicht nur neue Begehrlichkeitsmaßstäbe, sondern zeichnen auch eine konsistente Aufwärtstrajektorie für das Segment vor. Das kräftige Wachstum des Prämie-Segments unterstreicht die Wertschätzung des Schuhmarkts nicht nur für Funktion und Erschwinglichkeit, sondern auch für emotionale Resonanz und wahrgenommenes Prestige.

Nach Vertriebskanal: Omnichannel gewinnt

Im Jahr 2024 dominierten Fachgeschäfte die Schuheinzelhandelsszene und eroberten 57,38% des Gesamtumsatzes. Ihre dauerhafte Anziehungskraft entspringt Expertenanpassungen, aufmerksamem Dienstleistung und einer kuratierten Auswahl, die bei anspruchsvollen Käufern Anklang findet. Um das Ladenerlebnis zu verbessern, integrieren Einzelhändler fortschrittliche Dienstleistungen wie Ganganalyse und maßgeschneiderte 3D-gedruckte Orthesen. Diese Innovationen helfen Kunden nicht nur dabei, die ideale Passform zu erreichen, sondern bedienen auch spezifische Komfort- und Leistungsanforderungen. Solche maßgeschneiderten Erfahrungen kultivieren Vertrauen und nähren langfristige Loyalität, wodurch sich Fachkanäle von generischem Masseneinzelhandel absetzen. Diese einzigartigen Dienstleistungen treiben nicht nur Wiederholungsbesuche an, sondern steigern auch die Ausgaben, da Verbraucher personalisierte Beratung und Anpassung suchen, die online-Plattformen nicht bieten können. Folglich verteidigen Fachgeschäfte nicht nur ihre Marktposition, sondern erweitern auch ihren Vorsprung, indem sie sachkundiges persönlich geschickt mit modernster Technologie verschmelzen. Ihr Fokus auf Expertise, Personalisierung und Engagement festigt die zentrale Rolle des stationären Kanals bei Prämie- und technischen Schuhverkäufen.

Andererseits steigt online-Einzelhandel schnell als führender Kanal für Schuhverkäufe auf und wird voraussichtlich mit einer beeindruckenden CAGR von 5,84% In den kommenden Jahren wachsen. Der meteorische Aufstieg des e-Handel ist In seiner unvergleichlichen Bequemlichkeit verankert und rühmt sich mit Features wie Same-Day-Lieferung und AR-gestützten Größentools, die Passform-Unsicherheiten mildern und Rücksendequoten reduzieren. Digitale Fortschritte glänzen auch beim Checkout, mit Sozial-Medien-Integrationen, die Impulskäufe direkt aus Livestreams erleichtern und die Reise von Entdeckung zu Kauf erheblich beschleunigen. Marken reagieren auf die Nachfrage nach einem fließenden Einkaufserlebnis, indem sie Hybridmodelle wie Click-Und-Collect umarmen, wodurch Kunden online bestellen und entweder ihre Artikel im Geschäft anprobieren oder abholen können. Diese Verschmelzung digitaler und physischer Interaktionen rationalisiert nicht nur den Kaufprozess, sondern verbessert auch Markenbindung und bietet wertvolle Dateneinblicke. Für Familien bieten Abonnement-Boxen einen neuartigen Ansatz und liefern personalisierte Schuhwerklösungen für die sich entwickelnden Bettürfnisse von Kindern. Der Anstieg von online- und Omnichannel-Taktiken unterstreicht die Bedeutung von Agilität und Anpassung bei der Förderung von Kundenloyalität und Anpassung an die dynamische Landschaft des Schuhmarkts.

Geografieanalyse

Asien-Pazifik, das 41,68% der globalen Nachfrage ausmacht, sticht sowohl als Weltfabrik als auch als primäres Verbraucherzentrum hervor. Lieferketten, vorwiegend In China, Vietnam und Indien zentriert, rationalisieren die Reise von Design bis Lieferung. Diese geclusterten Lieferketten ermöglichen schnellere Produktionszyklen, reduzieren Vorlaufzeiten und verbessern Effizienz. Im Jahr 2024 sicherte sich Tamil Nadu einen bedeutenden Schub und zog INR 17.550 Crore (USD 2,1 Milliarden) an Nicht-Leder-Investitionen von Branchengiganten wie Nike, Puma, Crocs und Adidas an. Diese Investition wird voraussichtlich 230.000 Arbeitsplätze schaffen und die Position der Region als Produktionskraftwerk und wichtigen Beitragszahler zum globalen Schuhmarkt weiter festigen.

Nordamerika, mit seinem Fokus auf Innovation, steht an der Spitze der Übernahme nachhaltiger und intelligenter Schuhe. Verbraucher sind bereit, einen Aufschlag für umweltfreundliche Produkte zu zahlen, wie kohlenstoffneutrale Snowboardstiefel und Bluetooth-fähige Laufschuhe, was eine wachsende Präferenz für technologieintegrierte und umweltbewusste Produkte widerspiegelt. Jedoch entstehen Herausforderungen mit Zollproblemen In Vietnam und steigenden Arbeitskosten, die Gewinnmargen drücken. Als Reaktion diversifizieren Unternehmen ihre Operationen und schauen nach Mexiko und Zentralamerika, um Risiken zu mildern und Kosten zu optimieren. Die Einzelhandelslandschaft verschiebt sich ebenfalls, hervorgehoben durch Dick`S strategische Übernahme von Fuß Locker für USD 2,4 Milliarden In 2025. Diese Konsolidierung gestaltet Kanalhebel um und ermöglicht es Einzelhändlern, ihre Marktposition zu stärken und bessere Konditionen mit Lieferanten auszuhandeln.

Europa setzt das Tempo In Nachhaltigkeit. Verordnungen wie das ESPR-Verbot der Vernichtung unverkaufter Waren und Mandate für digitale Inventarpässe drängen Marken weltweit zur Ausrichtung. Diese Maßnahmen zielen darauf ab, Abfall zu reduzieren und Transparenz entlang der Lieferkette zu verbessern. Marken In Deutschland und Skandinavien, insbesondere die, die sich In biobasierte Lederalternativen wagen, ernten aufgrund der starken Verbrauchernachfrage der Region nach nachhaltigen Produkten bedeutende Belohnungen. Währenddessen ist der Nahe Osten und Afrika auf einer Aufwärtstrajektorie, mit Projektionen einer robusten CAGR von 7,23%. Dieses Wachstum wird durch eine jugendliche urbane Demografie, steigende verfügbare Einkommen und expandierende Einzelhandelsinfrastruktur angetrieben, einschließlich der Entwicklung moderner Einkaufszentren und e-Handel-Plattformen. Südamerika, gestärkt durch steigende Einkommen, präsentiert einen vielversprechenden Markt für Schuhe. Jedoch stellen Währungsschwankungen und wirtschaftliche Instabilität Herausforderungen für Prämie-Importe dar und begrenzen möglicherweise das Wachstum von hoch-End-Produktsegmenten.

Wettbewerbslandschaft

Der globale Schuhmarkt zeigt eine moderate Konzentration. Während Giganten wie Nike, Adidas, Skechers, Puma und neu Balance das Rudel anführen, ebnet ihre kollektive Dominanz immer noch den Weg für spezialisierte Newcomer. Ein bemerkenswertes Zeichen dieser sich entwickelnden Landschaft ist 3G Capitals USD 9,4 Milliarden Gebot für Skechers In 2025, das das scharfe Interesse von Privat Eigenkapital an der Nutzung operativer Effizienzen hervorhebt. Währenddessen schnitzen sich mittelgroße Akteure wie An, Hoka und Veja ihre Nischen heraus, ziehen loyale Kunden mit ihrem Fokus auf Leistung und Nachhaltigkeit an und dringen allmählich In das Territorium etablierter Marken ein.

In dieser Wettbewerbsarena sind Technologieinvestitionen entscheidend. Nikes Flaggschiff-"House von Innovation"-Stores In Europa rühmen sich RFID-fähiger Bestandsverfolgung und unterstreichen ihren technikorientierten Ansatz. Adidas, nicht zu übertreffen, hat mit 3D-gedruckten Mittelsohlen für angepasste Dämpfung experimentiert. Nachhaltigkeit ist ein weiterer wichtiger Differenziator: Dows 2025er Portfolio kohlenstoffarmer Harze positioniert sie als Vorreiter und gewährt ihnen exklusiven Materialzugang. Währenddessen schwenken kleinere Marken, die vor Herausforderungen mit Prämie-Materialien stehen, zu einzigartigen Stilen oder lokalisierten Lieferketten.

Die Dynamik der Kanalmacht verschiebt sich. Marken etablieren schnell Direct-Zu-Verbraucher (D2C) Geschäfte und zielen darauf ab, wertvolle Daten zu nutzen und Gewinnmargen zu steigern. Dennoch bleiben traditionelle Großhandelskanäle lebenswichtig für die Erweiterung geografischer Reichweite. Als Reaktion führen Einzelhändler ihre eigenen Sneaker-Etiketten und exklusive Kooperationen ein und streben danach, FußGängerfrequenz zu erhalten. Darüber hinaus spielen Wiederverkaufsplattformen, einst am Rande, nun eine bedeutende Rolle bei der Gestaltung von Preiswahrnehmungen und Produkteinführungsstrategien und markieren eine neue Wettbewerbsdimension In der Schuhlandschaft.

Schuhindustrie-Marktführer

-

Nike Inc.

-

Adidas AG

-

Puma SE

-

Skechers USA, Inc.

-

VF Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Reebok hat seine neueste Ergänzung enthüllt, den Reebok FloatZig 2 Laufschuh. Dieses neue Modell rühmt sich SuperFloat+ stickstoffinjiziertem Schaum und einer überarbeiteten Zig Tech Mittelsohle, die ein federnderes und stabileres Erlebnis verspricht. Die Marke behauptet, dass diese Verbesserungen Energierückgabe und Stabilität steigern und ihn ideal für tägliches Ausbildung machen.

- Juni 2025: Pair-ie-tales hat seine Damenschuhmarke In Indien debütiert. Die Schuhe, für Komfort gefertigt, verfügen über das Wolke Comfort™ Sohlensystem - eine dreischichtige Innovation, die für den täglichen Gebrauch maßgeschneidert ist. Dieses System ist darauf ausgelegt, verbesserte Dämpfung, Unterstützung und Haltbarkeit zu bieten und ein komfortables Erlebnis für Benutzer den ganzen Tag über zu gewährleisten.

- Juni 2025: Nike, In Zusammenarbeit mit NorBlack NorWhite, enthüllte eine frische Damenschuhlinie. Die neue Kollektion rühmt sich vier verschiedener Sneaker-Silhouetten: den Nike Luft Max Craze, Motiva, Pegasus 41 und die Calm Sandale. Diese Partnerschaft hebt Nikes Engagement für die Verschmelzung innovativen Designs mit kulturellen Einflüssen hervor und bietet eine einzigartige und stilvolle Palette, die für Frauen maßgeschneidert ist.

- Mai 2025: Skechers USA Inc hat den Skechers Aero Tempo enthüllt, einen leistungsorientierten Schuh, der leichtes Design und responsive Dämpfung betont. Diese neue Ergänzung zu seinem Produktportfolio ist speziell für Läufer entwickelt, die Geschwindigkeit und Agilität priorisieren, und bietet verbesserten Komfort und Unterstützung zur Optimierung ihrer Leistung. Der Aero Tempo spiegelt Skechers Engagement für Innovation In Sportschuhen wider, verbindet fortschrittliche Materialien und modernste Designs, um den Anforderungen von Wettkampf- und Freizeitläufern gerecht zu werden.

Globaler Schuhmarkt-Berichtsumfang

Schuhe sind eine schützende Abdeckung für Füße, wie Schuhe, Sandalen und andere Typen. Diese Produkte schützen die Füße vor Verletzungen und helfen bei alltäglichen körperlichen Aktivitäten.

Der Umfang des globalen Schuhmarkts umfasst Typ, Endverbraucher, Vertriebskanal und Geografie. Basierend auf dem Typ ist der Markt unter Sportschuhen und Nicht-Sportschuhen segmentiert. Das Sportschuhsegment umfasst Laufschuhe, Sportschuhe, Trekking-/Wanderschuhe und andere Sportschuhtypen. Das Nicht-Sportschuhsegment umfasst Stiefel, umdrehen-Flops/Hausschuhe, Sneakers und andere Nicht-Sportschuhe. Weitere Segmentierung erfolgt basierend auf Endverbrauchern, die Männer, Frauen und Kinder umfassen. Die Segmentierung basierend auf dem Vertriebskanal umfasst Offline-Einzelhandelsgeschäfte und online-Einzelhandelsgeschäfte. Der Bericht skizziert die Einblicke aller globalen Regionen, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika.

Die Marktgrößenbestimmung wurde In Wertbegriffen In USD für alle oben genannten Segmente durchgeführt.

| Sportschuhe | Laufschuhe |

| Sportschuhe | |

| Trekking-/Wanderschuhe | |

| Andere Sportschuhe | |

| Nicht-Sportschuhe | Stiefel |

| Flip-Flops/Hausschuhe | |

| Sneakers | |

| Andere Nicht-Sportschuhe |

| Männer |

| Frauen |

| Kinder |

| Massenmarkt |

| Premium |

| Supermärkte/Hypermärkte |

| Fachgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Niederlande | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Restlicher Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Sportschuhe | Laufschuhe |

| Sportschuhe | ||

| Trekking-/Wanderschuhe | ||

| Andere Sportschuhe | ||

| Nicht-Sportschuhe | Stiefel | |

| Flip-Flops/Hausschuhe | ||

| Sneakers | ||

| Andere Nicht-Sportschuhe | ||

| Nach Endverbraucher | Männer | |

| Frauen | ||

| Kinder | ||

| Nach Kategorie | Massenmarkt | |

| Premium | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Fachgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Niederlande | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Restlicher Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des globalen Schuhmarkts?

Die Schuhmarktgröße erreichte USD 385,44 Milliarden In 2025 und wird voraussichtlich USD 474,17 Milliarden bis 2030 erreichen.

Welche Region führt die globale Schuhnachfrage an?

Asien-Pazifik machte 41,68% der Verkäufe 2024 aus und spiegelt seine duale Rolle In Produktion und Verbrauch wider.

Welche Produktkategorie wächst am schnellsten?

Sportschuhe werden voraussichtlich die schnellste CAGR von 6,86% bis 2030 verzeichnen aufgrund kontinuierlicher Athleisure-Adoption.

Was treibt das Wachstum von Prämie-Schuhen an?

Verbraucher zahlen für limitierte Editionen, umweltfreundliche Materialien und fortschrittliche Dämpfung und unterstützen eine CAGR von 5,45% im Prämie-Segment.

Seite zuletzt aktualisiert am: