Eyewear-Marktgröße und -anteil

Eyewear-Marktanalyse von Mordor Intelligence

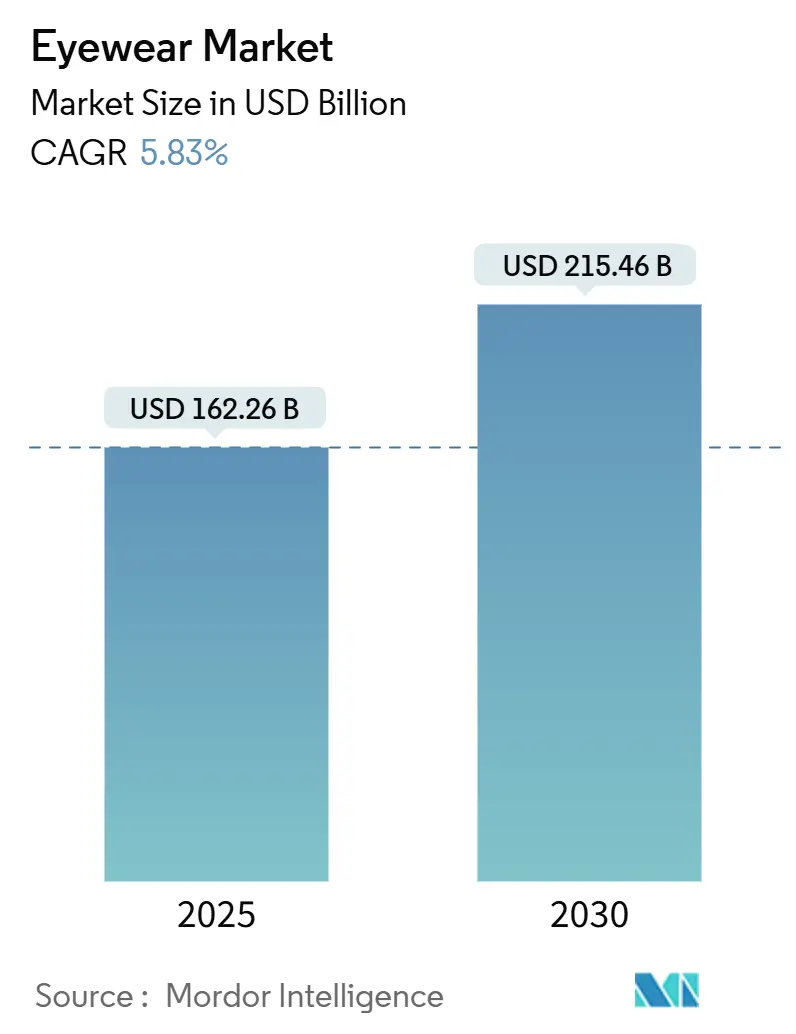

Der globale Eyewear-Markt, der 2025 mit USD 162,26 Milliarden bewertet wird, wird voraussichtlich bis 2030 USD 215,46 Milliarden erreichen und dabei eine CAGR von 5,83% verzeichnen. Das Marktwachstum resultiert aus gestiegenem Gesundheitsbewusstsein, der Einführung von Smart Glasses und der dualen Wahrnehmung von Eyewear als medizinische Notwendigkeit und Fashion-Statement. Technologische Fortschritte gestalten die Branche um. Augmented-Reality-(AR-)Fassungen kombinieren digitale und physische Umgebungen und erweitern sich über die traditionelle Sehkorrektur hinaus. Künstliche Intelligenz (KI) verbessert den Anpassungsprozess und ermöglicht eine genaue Eyewear-Auswahl. Diese technologischen Integrationen generieren zusätzliche Umsatzströme jenseits des konventionellen Linsen- und Fassungsverkaufs. Luxuskooperationen, strenge UV-Schutzvorschriften und ein sich erweiternder Online-Kanal unterstützen eine stetige Nachfrage. Währenddessen stellen Fälschungsrisiken und Rohstoffkostenschwankungen die Margenerhaltung vor Herausforderungen und drängen Unternehmen dazu, in Authentifizierungstools, diversifizierte Lieferketten und Premium-Positionierung zu investieren, um die Preismacht zu schützen.

Wichtige Berichtsergebnisse

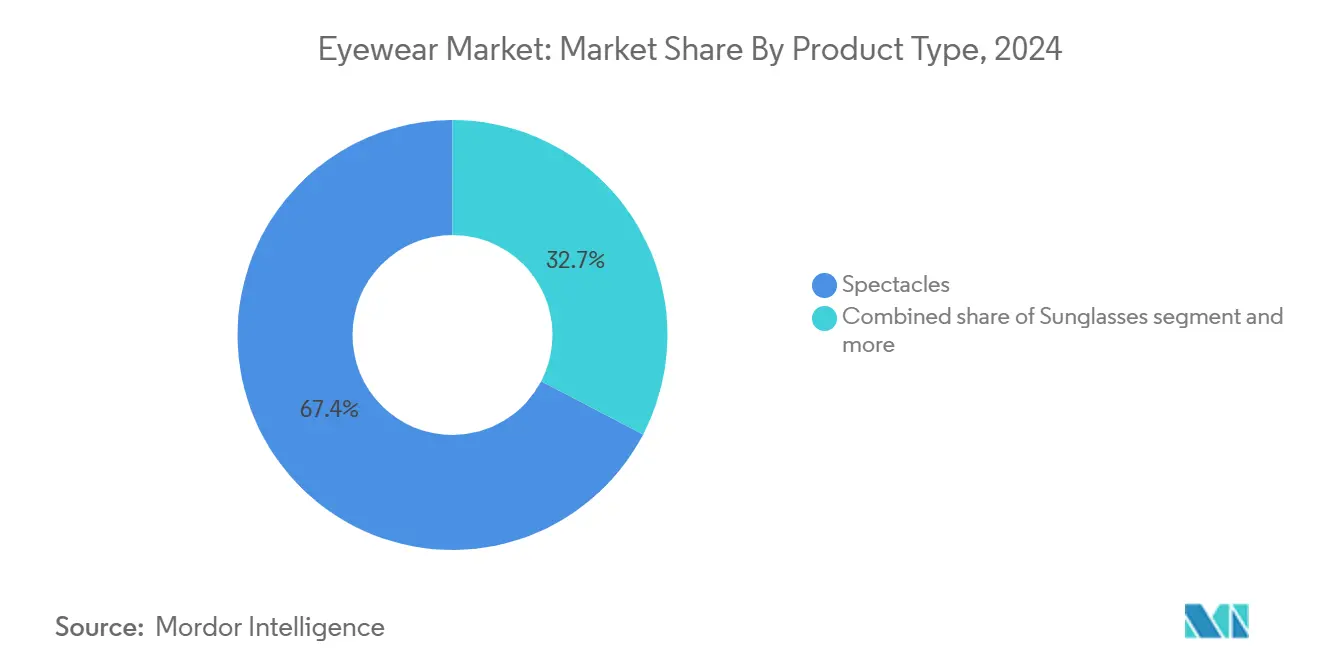

- Nach Produkttyp führten Brillen mit 67,35% Umsatzanteil im Jahr 2024; Sonnenbrillen werden voraussichtlich mit einer CAGR von 6,24% bis 2030 wachsen.

- Nach Kategorie hielt das Massensegment 68,55% des Eyewear-Marktanteils im Jahr 2024, während Premium die höchste prognostizierte CAGR von 6,54% bis 2030 verzeichnete.

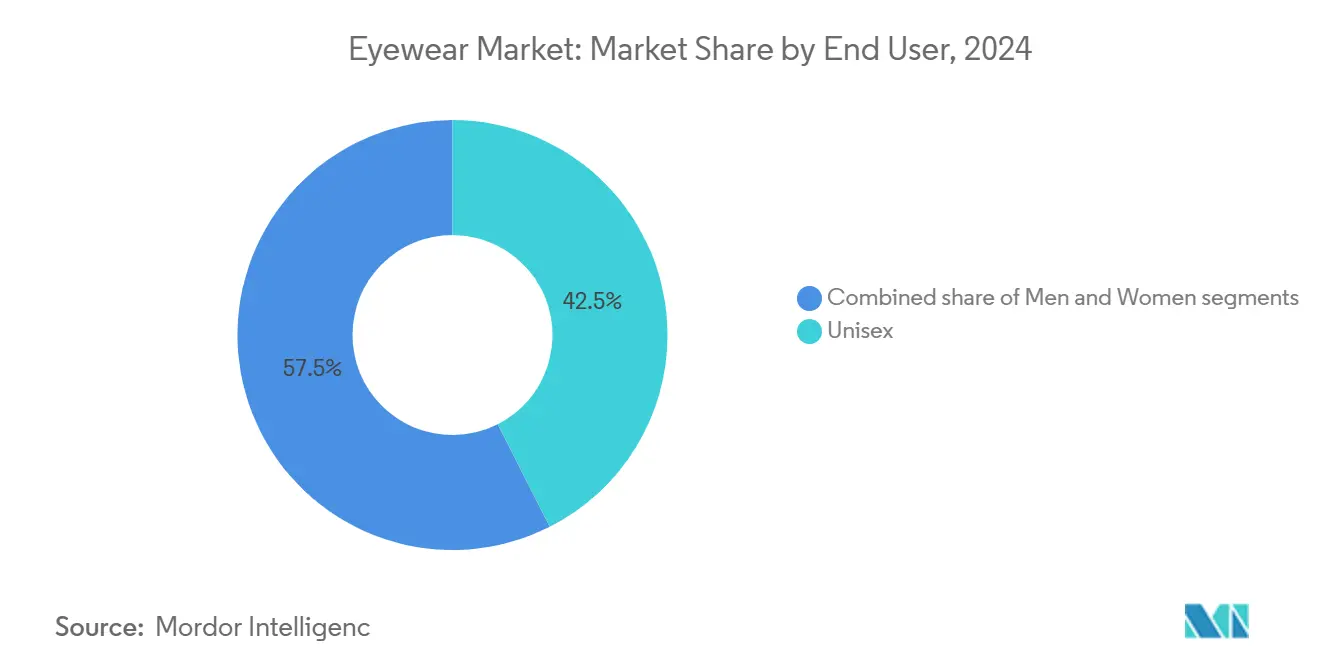

- Nach Endverbrauchern dominierten Unisex-Modelle mit einem 42,54%-Anteil im Jahr 2024; Damen-Eyewear soll zwischen 2025-2030 mit 7,25% CAGR expandieren.

- Nach Vertriebskanal machten Offline-Verkaufsstellen 84,55% der Eyewear-Marktgröße im Jahr 2024 aus, während Online mit einer CAGR von 7,64% bis 2030 voranschreitet.

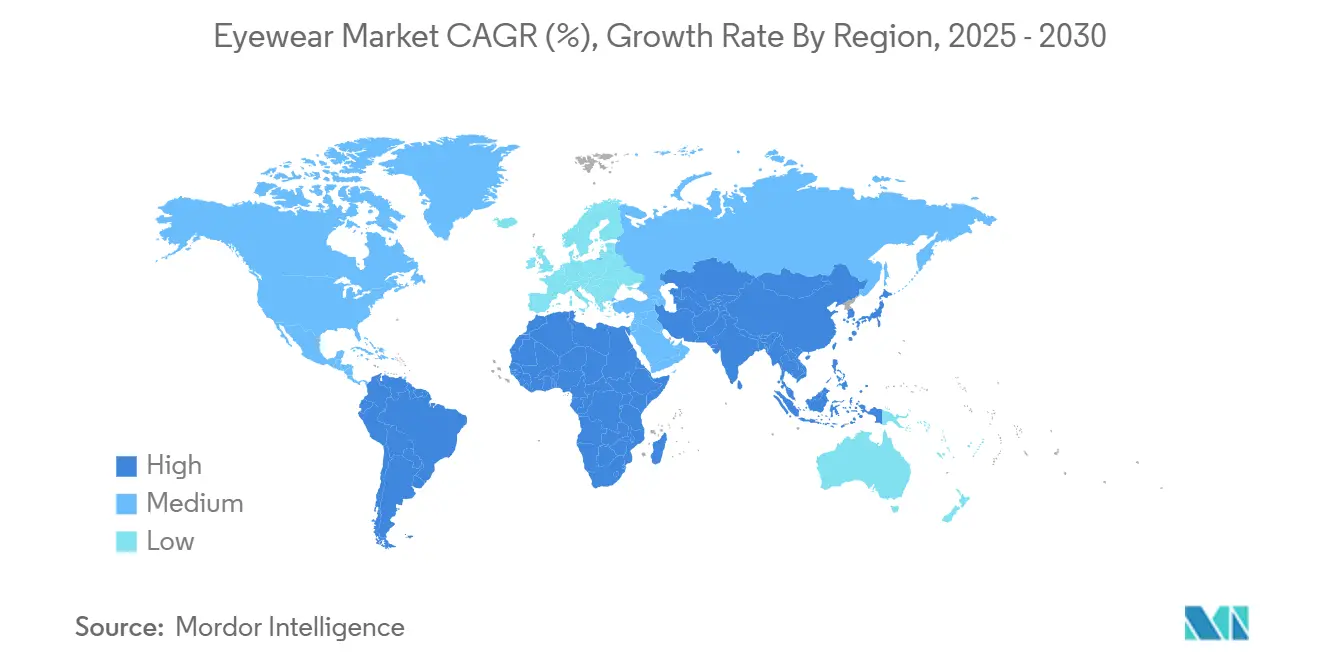

- Nach Geografie erfasste Nordamerika 33,53% des Umsatzes von 2024, aber Asien-Pazifik wird voraussichtlich das Wachstum mit einer CAGR von 8,04% bis 2030 anführen.

Globale Eyewear-Markttrends und Erkenntnisse

Treiber-Impaktanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Luxus- und Premium-Sonnenbrillen | +1.2% | Global, am stärksten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Zunehmende Verbreitung von Sehproblemen | +1.5% | Global, höchster Einfluss in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte und Smart Eyewear | +0.8% | Nordamerika und Europa, Ausweitung nach Asien | Kurzfristig (≤ 2 Jahre) |

| Wachsendes Bewusstsein für UV-Schutz und Augengesundheit | +0.9% | Global, beschleunigt in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Einfluss von Prominenten-Endorsements und sozialen Medien | +0.6% | Global, am stärksten in städtischen Märkten | Kurzfristig (≤ 2 Jahre) |

| Expansion von E-Commerce und Online-Try-On-Services | +1.1% | Global, angeführt von entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Luxus- und Premium-Sonnenbrillen

Der Luxus-Sonnenbrillen-Markt wächst weiterhin, da Verbraucher diese Produkte als Statussymbole über ihren funktionalen Zweck hinaus betrachten. Besonders Generation-Z-Verbraucher sehen Luxus-Sonnenbrillen als zugänglichen Einstiegspunkt in Premium-Mode. Das steigende verfügbare Einkommen, sich wandelnde Modepräferenzen und das wachsende Bewusstsein für Augenschutz treiben die Verbrauchernachfrage nach hochwertigen Sonnenbrillen an. Verbraucher zeigen eine erhöhte Bereitschaft, premium-preisige Sonnenbrillen zu kaufen, die innovative Designs, etablierte Markennamen und hochwertige Materialien kombinieren. Die Integration fortschrittlicher Linsentechnologien, nachhaltiger Materialien und Anpassungsoptionen verstärkt die Attraktivität von Luxus-Sonnenbrillen weiter. Kooperationen zwischen etablierten Modehäusern und Eyewear-Herstellern fördern das Marktwachstum durch die Schaffung von Exklusivität und Stärkung des Markenwerts. Beispielsweise starteten Maison Margiela und Gentle Monster im Februar 2025 ihre dritte Zusammenarbeit, nach erfolgreichen Kollektionen in 2023 und 2024. Die Kollektion umfasst acht Sonnenbrillen-Designs und 12 optische Fassungen, wobei frühere Veröffentlichungen schnelle Ausverkaufsraten erlebten.

Zunehmende Verbreitung von Sehproblemen

Die globale Zunahme von Refraktionsfehlern wie Myopie, Hyperopie und Astigmatismus treibt die Nachfrage nach Korrektur-Sonnenbrillen an, die Sehkorrektur mit UV-Schutz kombinieren. Die Weltgesundheitsorganisation berichtet, dass mindestens 2,2 Milliarden Menschen weltweit Nah- oder Fernsehbeeinträchtigungen haben, was das erhebliche Marktpotenzial für Sehkorrektionslösungen unterstreicht [1]Quelle: World Health Organization, "Blindness and vision impairment", who.int. Laut dem British Journal of Ophthalmology (BJO) von 2023 betrifft Myopie (Kurzsichtigkeit) ein Drittel der Kinder und Jugendlichen global, was einen erheblichen Bedarf für frühzeitige Sehkorrektur-Interventionen anzeigt [2]Quelle: Liang, Jinghong, Yingqi Pu, "Global Prevalence, Trend and Projection of Myopia in Children and Adolescents From 1990 to 2050: A Comprehensive Systematic Review and Meta-analysis." British Journal of Ophthalmology, bjo.bmj. Fortschritte in der photochromischen Linsentechnologie verstärken den Korrektur-Sonnenbrillen-Markt durch verbesserte Funktionalität. Im April 2024 lancierte Indizen Optical Technologies of America (IOT America) Neochromes FT-28 Flach-Top-Polycarbonat-photochromische Linsen und stärkte das Bifokal-Linsen-Segment mit verbesserten lichtadaptiven Fähigkeiten und Haltbarkeit. Die steigende Bildschirmzeit führt zu erhöhter digitaler Augenbelastung und treibt die Adoption von Blaulicht-Filterlinsen an. Zusätzlich schaffen alternde Bevölkerungen in entwickelten Märkten anhaltende Nachfrage nach spezialisierten Sehkorrekturprodukten.

Technologische Fortschritte und Smart Eyewear

Smart Glasses kombinieren Augmented Reality (AR) und Virtual Reality (VR) Fähigkeiten, um Echtzeitinformationen und interaktive Erfahrungen zu bieten. Diese tragbaren Geräte ermöglichen Benutzern den Zugang zu digitalen Inhalten, Benachrichtigungen und Navigations-Overlays direkt in ihrem Sichtfeld. Beispielsweise ging die Vuzix® Corporation, ein Anbieter von KI-gestützten Smart Glasses, Wellenleitern und Augmented-Reality-(AR-)Technologien, im Juni 2025 eine Partnerschaft mit Wyr.ai Private Limited ein, um eine Qualitätssicherungs-Inspektionsplattform zu entwickeln. Die Plattform, die auf Vuzix M400™ Smart Glasses betrieben wird, integriert Extended-Reality-Algorithmen und künstliche Intelligenz für visuelle Qualitätskontrollprozesse. Unternehmen implementieren Virtual-Try-On-Technologie, die höhere Konversionsraten und reduzierte Rücksendungsraten aufweist und ihre Online-Geschäftsleistung verbessert. Die Integration von KI-basierter Personalisierung und biometrischer Größenbestimmung schafft Wettbewerbsvorteile für technologieorientierte Marken, da diese Funktionen präzise Produktempfehlungen und verbesserte Passgenauigkeit ermöglichen. Beispielsweise bieten Marken wie Bailey Nielsen, Ray-Ban und Lenskart eine Virtual-Try-On-Funktion auf ihren jeweiligen Websites an.

Wachsendes Bewusstsein für UV-Schutz und Augengesundheit

Die FDA empfiehlt Sonnenbrillen mit UV400-Rating oder "100% UV-Schutz"-Kennzeichnung, die mehr als 99% der UVA- und UVB-Strahlung blockieren[3]Quelle: FDA, "Tips to Stay Safe in the Sun: From Sunscreen to Sunglasses" fda.gov. Diese Schutzlinsen dienen als kritische Barriere gegen schädliche ultraviolette Strahlen, die die Augen schädigen können. The Vision Councils Betonung der Verbindung von UV-Licht zu Katarakten und Makuladegeneration hat Schutz-Eyewear von einer Modeentscheidung zu einer medizinischen Notwendigkeit erhoben und beeinflusst die Expansion der Versicherungsabdeckung[4]Quelle: The Vision Council, "The Vision Council Kicks off 2025 National Sunglasses Day Campaign", thevisioncouncil.org. Geografische Unterschiede in UV-Exposition und Klimabedingungen schaffen unterschiedliche Marktchancen, besonders in Hochgebirgs- und tropischen Regionen, wo die Adoption von fortschrittlichem UV-Schutz zunimmt. Die Nachfrage nach UV-schützendem Eyewear variiert erheblich nach Region, wobei Küsten- und Äquatorialgebiete höhere Konsummuster zeigen. Jüngere Verbraucher, besonders Millennials und Generation Z, betrachten Schutz-Eyewear als fundamentalen Bestandteil der präventiven Gesundheitsversorgung anstatt als diskretionären Kauf. Diese Verschiebung in der Verbraucherwahrnehmung hat zu einer erhöhten Marktpenetration hochwertiger UV-schützender Sonnenbrillen in verschiedenen Preissegmenten beigetragen.

Beschränkungen-Impaktanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Verbreitung gefälschter Produkte | -0.7% | Global, höchster Einfluss in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Sehkorrektur-Operationen | -0.4% | Entwickelte Märkte, globale Expansion | Langfristig (≥ 4 Jahre) |

| Schwankende Rohstoffpreise | -0.5% | Global, stärkster Einfluss in Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Hohe Kosten für Forschung, Design und Technologie | -0.3% | Nordamerika und Europa, Expansion nach Asien | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung gefälschter Produkte

Der Anstieg gefälschter Sonnenbrillen-Verkäufe über E-Commerce-Plattformen stellt eine erhebliche Herausforderung dar. Das Problem resultiert aus anonymen Verkäuferkonten und attraktiven, niedrigen Preisen. Diese Faktoren führen dazu, dass Verbraucher unbeabsichtigt gefälschte Produkte kaufen, was legitimen Herstellern und Einzelhändlern schadet. Gefälschte Sonnenbrillen stellen ernsthafte Gesundheits- und Sicherheitsrisiken dar, da ihre minderwertigen Materialien und unzureichender UV-Schutz permanente Augenschäden verursachen können. Diese Produkte schaden Verbrauchern nicht nur physisch, sondern untergraben auch das Verbrauchervertrauen in legitime Marken. Die Verwendung minderwertiger Materialien, unsachgemäße Herstellungsprozesse und mangelnde Qualitätskontrolle in der Produktion gefälschter Sonnenbrillen schaffen erhebliche Sicherheitsbedenken. Laut den U.S. Customs and Border Protection (CBP) Intellectual Property Rights Seizure Statistics von 2024 stiegen gefälschte Sonnenbrillen-Beschlagnahmungen auf 7,7 Millionen Einheiten von 1,4 Millionen im Geschäftsjahr 2023, was ein wachsendes Problem im Markt anzeigt [5]Quelle: U.S. Customs and Border Protection, 'Intellectual Property Rights Seizure Statistics FY 2024", cbp.gov. Zudem beschlagnahmten Zollbeamte am O'Hare Airport im Juni 2025 eine Sendung gefälschter Luxusartikel im Wert von USD 638.000. Bei der Inspektion einer als Mode-Sonnenbrillen

bezeichneten Sendung fanden sie 61 Paare mit gefälschten Markenzeichen renommierter Designer wie Louis Vuitton, Versace und Chanel.

Sehkorrektur-Operationen

Die wachsende Adoption von LASIK und anderen refraktiven Operationen beeinflusst die globale Nachfrage nach Eyewear-Produkten. Fortschrittliche chirurgische Techniken, einschließlich klingenloser Verfahren und wellenfront-geführter Technologie, zusammen mit reduzierten Verfahrenskosten, erhöhen die Adoptionsraten, besonders unter Millennials mit höherem verfügbarem Einkommen. Die Kosten für LASIK-Operationen sind im letzten Jahrzehnt erheblich gesunken und machen sie zu einer machbareren Sehkorrektur-Option. Die Expansion der Versicherungsabdeckung für Wahleingriffehat auch die Zugänglichkeit zu diesen Operationen verbessert. Refraktive Chirurgie bietet Patienten langfristige finanzielle Vorteile durch Eliminierung laufender Ausgaben für Eyewear-Produkte, einschließlich Fassungen, Linsen, Kontaktlinsen und Wartungsmaterialien. Jedoch stellt das Aufkommen von Eyewear als Mode-Accessoire einen Gegentrend dar, wobei jüngere Verbraucher modische Brillen als Stil-Statements wählen, anstatt chirurgische Alternativen zu suchen. Diese Balance zwischen chirurgischen Optionen und Modepräferenzen beeinflusst Verbraucherentscheidungen und Marktwachstumstrends.

Segmentanalyse

Nach Produkttyp: Brillen behalten Führung während Smart-Optionen entstehen

Brillen hielten einen 67,35%-Anteil des Eyewear-Markts im Jahr 2024, angetrieben durch steigende Sehkorrektur-Anforderungen. Das Segmentwachstum setzt sich fort aufgrund verlängerter Bildschirmnutzung, alternder Demografie und steigender Myopie-Raten weltweit. Die Verbreitung digitaler Geräte in Arbeits- und Freizeitaktivitäten hat Augenbelastungsprobleme intensiviert, während demografische Verschiebungen hin zu älteren Bevölkerungen den Bedarf für Lesebrillen und Bifokale erhöht haben. Das Wachstum der Kontaktlinsen-Verkäufe resultiert aus Verbraucherpräferenzen für aktive Lebensstile, technologischen Verbesserungen in Linsenmaterialien und geplanten Austauschzyklen, die konsistente Umsatzströme schaffen.

Das Sonnenbrillen-Segment wird voraussichtlich mit einer CAGR von 6,24% bis 2030 wachsen. Angetrieben durch gestiegenes Bewusstsein für UV-Schutz und die wachsende Betonung der Augengesundheit steigt das Sonnenbrillen-Segment schnell im globalen Eyewear-Markt. Modetrends, gekoppelt mit Prominenten-Endorsements, haben Sonnenbrillen zu einem prominenten Stil-Statement erhoben und die Nachfrage in verschiedenen Altersgruppen angespornt. Darüber hinaus fesseln technologische Fortschritte, einschließlich polarisierter und smarter Sonnenbrillen, technikaffine Verbraucher und treiben das Marktwachstum voran.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Kategorie: Masse dominiert, aber Premium beschleunigt

Im Jahr 2024 dominierten Massen-Fassungen den Markt und eroberten 68,55% des Umsatzes. Dieser Erfolg resultierte aus Produktions-Skaleneffekten und Preisstrategien, die bei einem breiten Spektrum von Einkommensniveaus Anklang fanden. Einzelhändler, die standardisierte Designs und robuste globale Liefernetzwerke nutzten, stellten sicher, dass Eyewear für viele zum Grundbedarf wurde. Das Massensegment mit seiner Hochvolumen-Fertigung und effizienten Distribution verfügt über eine große Einzelhandels-Präsenz und ermöglicht eine vielfältige Produktpalette zu budgetfreundlichen Preisen. Die Stärke dieses Segments ist sowohl in städtischen als auch ländlichen Gebieten evident, wo Preissensibilität oft Kaufentscheidungen antreibt.

Andererseits befindet sich das Premium-Segment auf einem Aufwärtstrend und wird voraussichtlich mit einer CAGR von 6,54% bis 2030 expandieren. Dieses Wachstum wird durch aspirative Käufe und sich wandelnde Modetrends angeheizt. Jüngere Verbraucher sind besonders entscheidend und behandeln limitierte Auflagen und Designer-Kollaborationen als unbedingt notwendige Sammlerstücke. Selbst angesichts wirtschaftlicher Gegenwinde hat diese Begeisterung die Expansion des Premium-Segments gestützt. Um ihre höheren Preise zu rechtfertigen, betonen Premium-Eyewear-Marken einzigartige Designs, erstklassige Materialien und exklusive Kollaborationen und sprechen anspruchsvolle Verbraucher an, die Einzigartigkeit und Qualität priorisieren. Darüber hinaus hat der Aufstieg sozialer Medien und Influencer-Endorsements den Status von Luxus-Eyewear als begehrtes Lifestyle-Emblem zementiert.

Nach Endverbraucher: Frauen treiben die nächste Wachstumswelle voran

Unisex-Designs machten 42,54% der Eyewear-Nachfrage im Jahr 2024 aus, angetrieben durch vereinfachtes Bestandsmanagement und breite Stil-Anpassungsfähigkeit. Das Segment behält starke Leistung durch geschlechtsneutrale Modepräferenzen und minimalistische Design-Ansätze. Einzelhändler profitieren von reduzierter Lagerkomplexität, während Verbraucher vielseitige Optionen schätzen, die traditionelle Geschlechtsgrenzen überschreiten. Der Erfolg der Unisex-Kategorie spiegelt auch sich wandelnde Verbrauchereinstellungen gegenüber Geschlechtsausdruck in Mode und Accessoires wider.

Das Damen-Eyewear-Segment wird voraussichtlich mit einer CAGR von 7,25% bis 2030 wachsen und die Herren-Kategorie übertreffen. Dieses Wachstum resultiert aus sozialen Medien-beeinflussten Fassungsaustauschzyklen und gestiegenem verfügbarem Einkommen unter berufstätigen Frauen. Das Segment profitiert von Luxus-Sonnenbrillen-Käufen, besonders unter Verbrauchern, die saisonale Stil-Updates suchen. Modebewusste weibliche Verbraucher betrachten Eyewear zunehmend als essentielles Accessoire, was zu Mehrfachkäufen in verschiedenen Stilen und Anlässen führt. Der Aufstieg digitaler Plattformen hat Trendadoption und Kauffrequenz beschleunigt, während sich erweiternde Vertriebskanäle größeren Zugang zu vielfältigen Eyewear-Optionen bieten.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Vertriebskanal: Digital gewinnt gegenüber physischer Dominanz

Offline-Geschäfte halten einen Marktanteil von 84,55% im Jahr 2024 und spiegeln die taktile Natur der Eyewear-Branche und die Anforderung für professionelle Anpassungsdienstleistungen wider. Physische Einzelhandelsstandorte bieten wesentliche Dienstleistungen, einschließlich umfassender Augenuntersuchungen, präziser Fassungsanpassungen, Linsenanpassung und sofortiger Problemlösung, die Online-Kanäle nicht bieten können. Die Dominanz des Offline-Segments resultiert aus Verbraucherpräferenzen, Produkte vor dem Kauf zu testen, besonders für höherwertige Artikel und komplexe Verschreibungen, die professionelle Beratung erfordern. Zusätzlich bieten physische Geschäfte personalisierte Beratungen, Expertenempfehlungen und sofortige Produktverfügbarkeit, die entscheidende Faktoren in Verbraucherentscheidungen bleiben.

Online-Geschäfte werden voraussichtlich mit einer CAGR von 7,64% bis 2030 wachsen, angetrieben durch Virtual-Try-On-Technologien, die traditionelle Anpassungsherausforderungen adressieren und Einkaufskomfort verbessern. Zoffs Implementierung von Virtual-Try-On-Technologie resultierte in einer 4-fachen Verbesserung der Konversionsraten bei Aufrechterhaltung niedriger Rücksendungsraten und demonstriert die Wirksamkeit digitaler Lösungen bei der Überwindung von Online-Eyewear-Einzelhandelsbarrieren. Verbesserte digitale Messtools, umfangreiche Produktkataloge, wettbewerbsfähige Preise und der steigende Verbraucherkomfort mit digitalen Shopping-Plattformen unterstützen das Wachstum der Online-Eyewear-Verkäufe weiter. E-Commerce-Plattformen bieten auch Vorteile wie 24/7-Zugänglichkeit, Heimlieferungsoptionen und vereinfachte Nachbestellungsprozesse für Wiederholungskäufe.

Geografieanalyse

Nordamerika macht 33,53% des Eyewear-Marktumsatzes im Jahr 2024 aus, unterstützt durch hohe Verbraucherkaufkraft, umfassende Versicherungsabdeckung und Verbraucherbereitschaft zur Adoption von Smart-Eyewear-Fassungen. Die Marktdominanz der Region wird weiter durch fortschrittliche Einzelhandelsinfrastruktur, steigendes Bewusstsein für Augengesundheit und eine wachsende alternde Bevölkerung, die Sehkorrektur benötigt, gestärkt.

Die Asien-Pazifik-Region wird voraussichtlich mit einer CAGR von 8,04% bis 2030 wachsen und als schnellstwachsender Markt hervorgehen. Dieses Wachstum resultiert aus steigenden Myopie-Fällen, wachsenden Mittelklasse-Einkommensniveaus und weit verbreiteter Mobile-Commerce-Adoption. China bleibt ein Schlüsselmarkt, besonders in funktionalem Eyewear, unterstützt durch regierungsgeführte ländliche Sehscreening-Programme. Das Wachstum der Region wird weiter durch schnelle Digitalisierung, steigende Bildschirmzeit unter jungen Bevölkerungen und expandierende E-Commerce-Penetration verstärkt.

Europa behält stabiles Wachstum durch etablierte Handwerkskunst und starke Luxusmarkenpräsenz. Italienische und französische Hersteller beeinflussen weiterhin globale Trends und behalten Premium-Preispunkte. Der Fokus der Region auf nachhaltige Materialien und Bioplastik-Innovationen hilft, Wettbewerbsfähigkeit gegen niedrigpreisige Importe zu erhalten. Europäische Hersteller investieren in Forschung und Entwicklung zur Schaffung innovativer Linsentechnologien und Fassungsdesigns. Südamerika und die Märkte des Nahen Ostens und Afrikas zeigen Wachstumspotenzial, angetrieben durch zunehmende Urbanisierung, sich verbessernde Gesundheitseinrichtungen und steigende Verbraucherausgaben. Diese Regionen erleben schnelle Entwicklung in optischen Einzelhandelsketten und wachsendes Bewusstsein für Sehpflegebedürfnisse in ihren Bevölkerungen.

Wettbewerbslandschaft

Der Eyewear-Markt zeigt moderate Konsolidierung, wobei etablierte Unternehmen ihre Positionen durch strategische Partnerschaften stärken. Wichtige Akteure behalten Wettbewerbsvorteile durch ihre umfangreichen Vertriebsnetzwerke, Markenportfolios und Fertigungskapazitäten. Diese Partnerschaften erleichtern gemeinsame Forschungsinitiativen, Technologieaustausch und koordinierte Marktexpansion.

Technologieunternehmen transformieren die Wettbewerbslandschaft. Meta und Apple verfolgen Augmented-Reality-(AR-)Führerschaft durch Integration ihrer Ökosysteme in Eyewear-Produkte, einschließlich virtueller Displays, Gestensteuerung und Gerätekonnektivität. Regionale Unternehmen wie Lenskart expandieren durch Omnichannel-Strategien, wie durch seine Owndays-Akquisition in Japan belegt. Dieses Wachstum umfasst physische Einzelhandelsexpansion, E-Commerce-Entwicklung und digitale Try-On-Lösungen. Mittlere Marken differenzieren sich durch nachhaltige Materialien, 3D-Druck und KI-gestützte Größenbestimmungslösungen und bieten biologisch abbaubare Fassungen, angepasste Passform und personalisierte Designs. Unternehmen implementieren Blockchain-Tracking und Mikrogravur-Technologien zur Bekämpfung von Fälschungen, erhöhen Betriebskosten während sie Verbrauchervertrauen stärken.

Kapitalanforderungen in der Branche steigen aufgrund von Investitionen in Smart-Linsen-Forschung, biometrische Sensoren und Cloud-Analytik. Diese Investitionen unterstützen verschreibungsadaptive Linsen, Gesundheitsüberwachungskapazitäten und datengesteuerte Benutzererfahrungen. EssilorLuxotticas Akquisition von Pulse Audition im Januar 2025 signalisiert die Konvergenz von Audiologie- und optischen Technologien und deutet auf multisensorische tragbare Geräte hin, die Hörverstärkung, Sehkorrektur und digitale Konnektivität kombinieren. Unternehmen ohne Ressourcen für kontinuierliche Innovation riskieren Marktverdrängung, während gut finanzierte neue Marktteilnehmer durch personalisierte Online-Erfahrungen und schnelle Produktentwicklung Marktanteile gewinnen können. Diese Evolution erfordert erhebliche Investitionen in digitale Infrastruktur, Benutzeroberflächendesign und Lieferketten-Optimierung.

Eyewear-Branchenführer

-

Safilo Group S.p.A.

-

Fielmann AG

-

EssilorLuxottica SA

-

The Cooper Companies, Inc.

-

Johnson & Johnson AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Rokid, ein chinesischer Augmented-Reality-(AR-)Brillen-Hersteller, lancierte neue AR Spatial Eyewear global über AliExpress, Alibaba Group Holdings E-Commerce-Plattform, während es sich international ausweitet inmitten steigender Marktkonkurrenz.

- Mai 2025: Lawaken lancierte drei neue KI-Smart-Brillen-Modelle in Hefei: die Lawaken City AI Glasses (Fashion Edition), die Lawaken City Air AI Glasses (Business Edition) und die Lawaken View AI Glasses (Travel Edition).

- April 2025: Das finnische Eyewear-Unternehmen IXI sicherte sich USD 36,5 Millionen in Series-A-Finanzierung zur Einführung von Autofokus-Brillen. Das Unternehmen zielt darauf ab, traditionelles Verschreibungs-Eyewear in technologie-verstärkte Accessoires für zeitgenössische Nutzer zu transformieren.

- Februar 2025: Lenskart, ein Hersteller von Verschreibungsbrillen und Sonnenbrillen, führte seine ersten Smartglasses mit Bluetooth-Audio-Fähigkeiten in Indien ein. Die neuen Phonic Smartglasses ermöglichen Benutzern, Musik zu hören, mit Sprachassistenten zu interagieren und Sprachanrufe zu tätigen, ohne separate Audiogeräte wie Kopfhörer oder Ohrhörer zu benötigen.

Globaler Eyewear-Marktberichtsumfang

Eyewear besteht aus Accessoires, die über den Augen getragen werden, um die Sicht zu korrigieren oder die Augen vor Schmutz, Strahlung oder übermäßigem Licht zu schützen. Der globale Eyewear-Markt ist nach Produkttyp, Endverbraucher, Vertriebskanal und Geografie segmentiert. Nach Produkttyp ist der Markt nach Brillen, Sonnenbrillen, Kontaktlinsen und anderen Schutz-Eyewear segmentiert, die verschiedene Linsenmaterialien umfassen. Nach Endverbrauchern ist der Markt in Männer, Frauen und Unisex segmentiert. Basierend auf Vertriebskanälen ist der Markt in Offline-Kanäle und Online-Kanäle segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika segmentiert. Der Bericht bietet die Marktgröße in Wertbegriffen in USD für alle oben genannten Segmente.

| Brillen |

| Sonnenbrillen |

| Kontaktlinsen |

| Andere Produkttypen |

| Masse |

| Premium |

| Männer |

| Frauen |

| Unisex |

| Offline-Geschäfte |

| Online-Geschäfte |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Produkttyp | Brillen | |

| Sonnenbrillen | ||

| Kontaktlinsen | ||

| Andere Produkttypen | ||

| Nach Kategorie | Masse | |

| Premium | ||

| Nach Endverbraucher | Männer | |

| Frauen | ||

| Unisex | ||

| Nach Vertriebskanal | Offline-Geschäfte | |

| Online-Geschäfte | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Übriger Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie groß ist der aktuelle Eyewear-Markt und wie schnell wächst er?

Der Eyewear-Markt steht bei USD 162,26 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 215,46 Milliarden bis 2030 bei einer CAGR von 5,83% expandieren.

Welche Produktkategorie wächst am schnellsten?

Prognostiziert mit einer CAGR von 6,24% bis 2030 zu wachsen, werden Sonnenbrillen zunehmend attraktiv für alle Altersgruppen aufgrund von Modetrends, Prominenten-Endorsements und technologischen Innovationen.

Wie bedeutend ist der Online-Verkauf im Eyewear-Markt?

Online-Kanäle machen 15,45% des Umsatzes von 2025 aus und steigen mit einer CAGR von 7,64% dank Virtual-Try-On-Tools, die Konversionen steigern und Rücksendungsraten senken.

Welche Region bietet die besten Wachstumsaussichten?

Asien-Pazifik wird voraussichtlich eine CAGR von 8,04% bis 2030 verzeichnen, angeheizt durch hohe Myopie-Verbreitung, steigende Mittelklasse-Einkommen und schnelle Adoption von Smart-Eyewear-Technologien.

Seite zuletzt aktualisiert am: