Marktgröße und Marktanteil für europäische Schrumpf- und Dehnhülsenetiketten

Analyse des europäischen Marktes für Schrumpf- und Dehnhülsenetiketten von Mordor Intelligenz

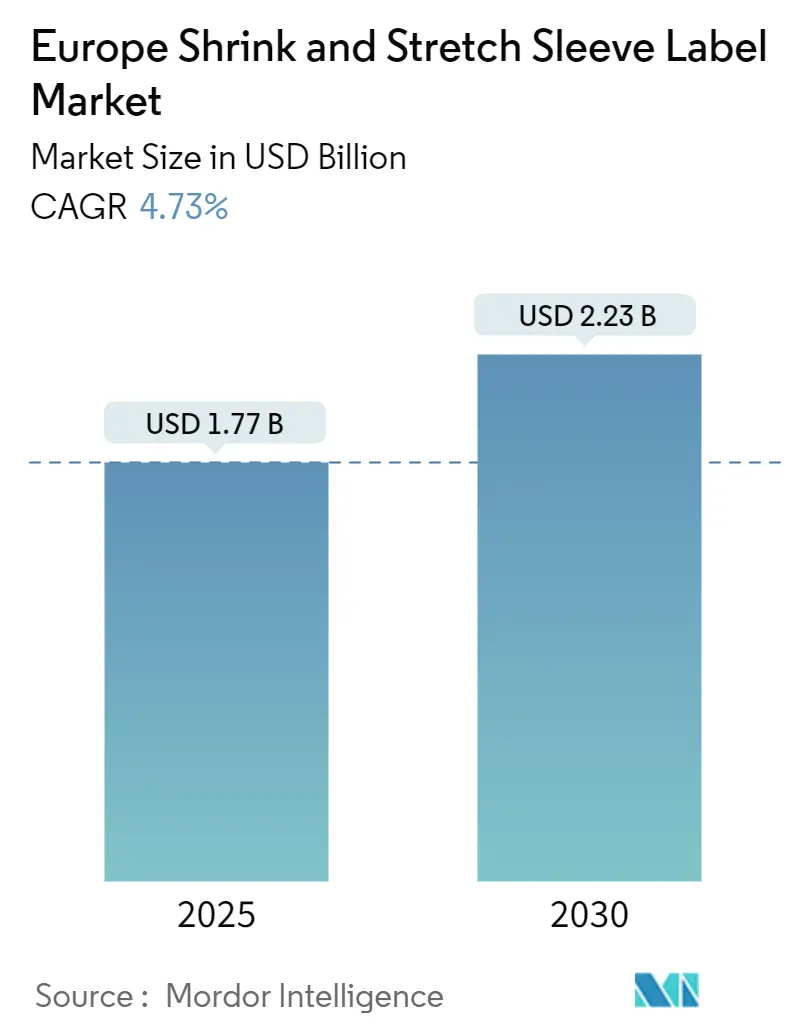

Die Marktgröße für europäische Schrumpf- und Dehnhülsenetiketten beträgt 2025 1,77 Milliarden USD und soll bis 2030 2,23 Milliarden USD erreichen, was einer CAGR von 4,73% entspricht.[1]Amt für Veröffentlichungen der Europäischen Union, "Verordnung (EU) 2025/40 über Verpackungen und Verpackungsabfälle," eur-lex.europa.eu Die anhaltende Nachfrage von Prämie-Konsumgütern, strengere Recyclingvorschriften und schnelle Investitionen In Polyolefin-Konvertierungslinien untermauern diese stetige Entwicklung. Getränkemarken entwickeln Hülsen neu, um Pfandsysteme zu überstehen, ohne die visuelle Wirkung zu beeinträchtigen, während Körperpflegeanbieter 360-Grad-Grafiken skalieren, um Prämie-Regalpreise zu rechtfertigen. Die Materialsubstitution In Richtung Polyethylen beschleunigt sich, da Konvertierer nach Substraten suchen, die EU-Sortierverfahren bestehen. Die Wettbewerbsintensität steigt, da die petrochemische Konsolidierung die Harzkosten erhöht und mittelgroße Konvertierer zwischen Kapazitätserweiterungen und Marktaustritt wählen müssen. Inline-Digitaldruck ermöglicht kosteneffektive kurze Auflagen, die Markeninhabern helfen, Kampagnen zu lokalisieren und Lagerrisiken zu reduzieren.

Wichtige Berichtserkenntnisse

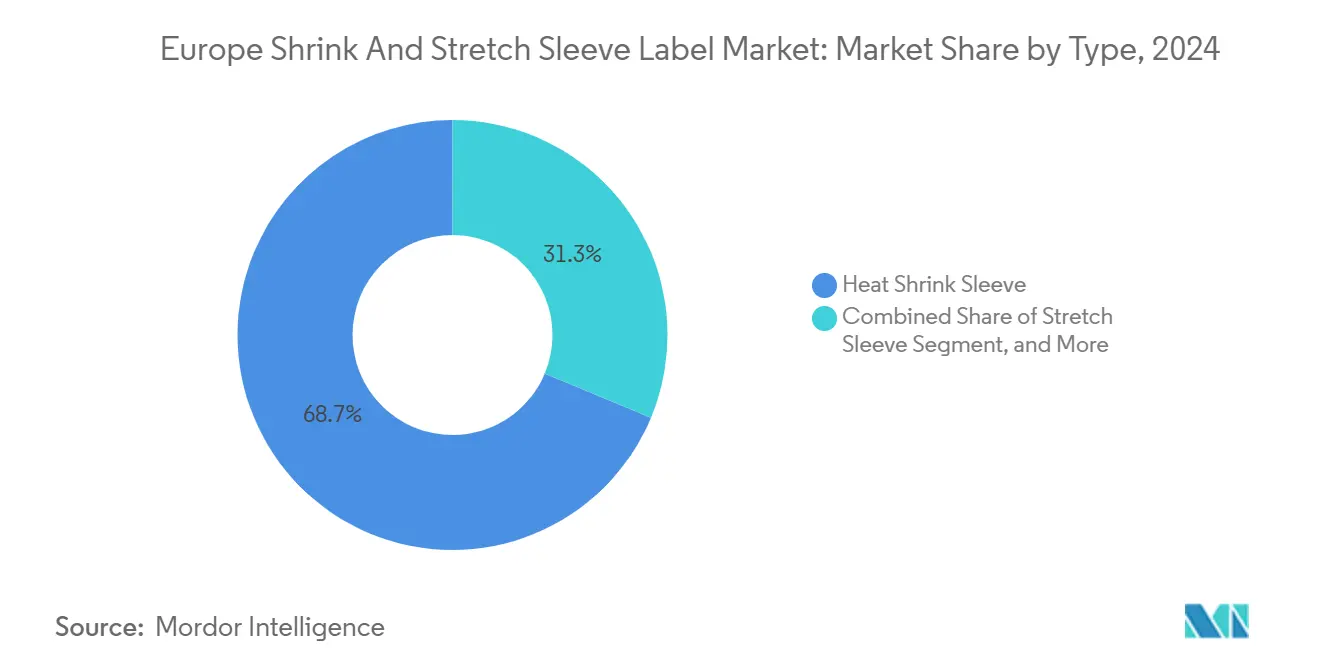

- Nach Typ führten Wärmeschrumpfhülsen 2024 mit 68,71% des Marktanteils für europäische Schrumpf- und Dehnhülsenetiketten; Dehnhülsen sollen bis 2030 mit einer CAGR von 5,89% expandieren.

- Nach Material hielt Haustier-G 2024 40,23% der Marktgröße für europäische Schrumpf- und Dehnhülsenetiketten, während Polyethylen bis 2030 mit einer CAGR von 5,94% voranschreitet.

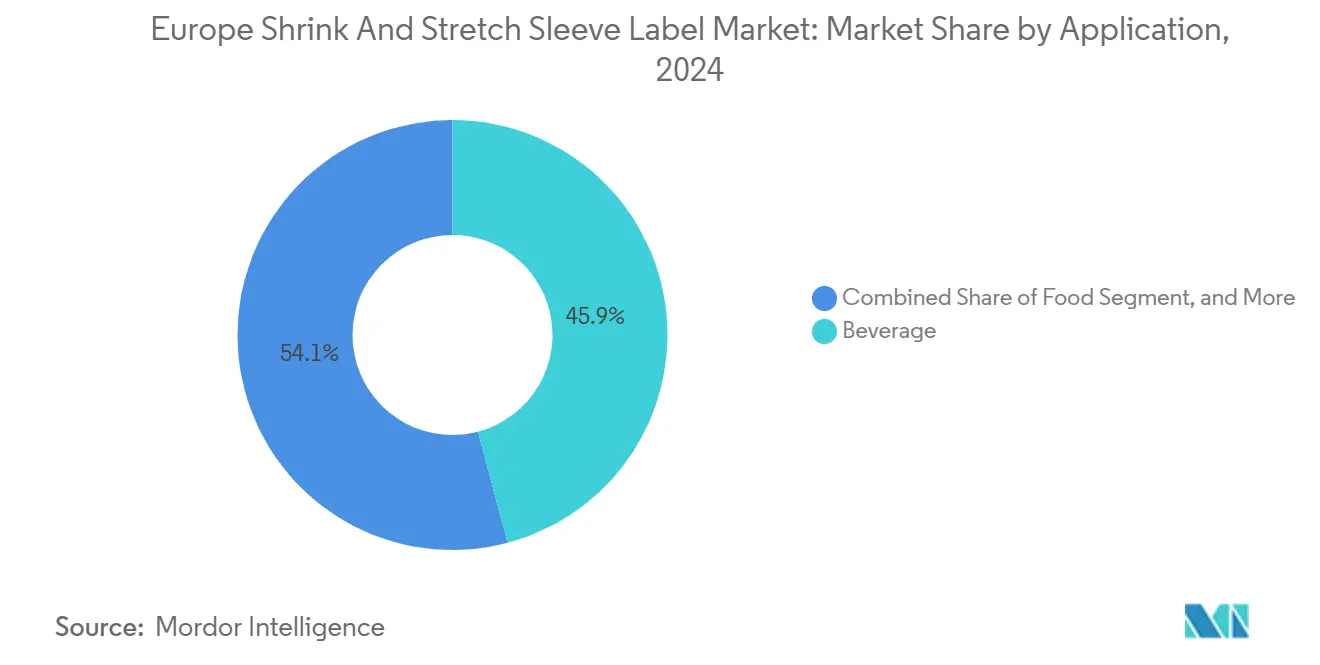

- Nach Anwendung entfielen 2024 45,89% der Marktgröße für europäische Schrumpf- und Dehnhülsenetiketten auf Getränke; Körperpflege wächst bis 2030 mit einer CAGR von 5,78%.

- Nach Geografie hielt Deutschland 2024 25,67% des Marktanteils für europäische Schrumpf- und Dehnhülsenetiketten, während Polen voraussichtlich die höchste CAGR von 6,13% bis 2030 verzeichnen wird.

Trends und Einblicke im europäischen Markt für Schrumpf- und Dehnhülsenetiketten

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Nachfrage zur Steigerung der Regalattraktivität | +0.8% | Westeuropa-Kern, Ausweitung nach Mittel- und Osteuropa | Mittelfristig (2-4 Jahre) |

| Bedarf an manipulationssicherer Schutzfunktion | +0.6% | EU-weit, am stärksten In Pharmaunternehmenszentren | Kurzfristig (≤ 2 Jahre) |

| Wandel zu 360°-Brandingflächen | +0.9% | Prämie-Märkte: Deutschland, Frankreich, Niederlande | Mittelfristig (2-4 Jahre) |

| Einführung recycelbarer Polyolefin-Schrumpffolien | +1.2% | EU-weite Einhaltung-getrieben | Langfristig (≥ 4 Jahre) |

| Integration von Inline-Digitaldruck | +0.7% | Produktionszentren: Deutschland, Italien, Polen | Mittelfristig (2-4 Jahre) |

| Lithium-Metall-Zusatzstoff-Tinten ermöglichen ultradünne Hülsen | +0.4% | hoch-Tech-Märkte: Deutschland, Niederlande, Nordisch | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Nachfrage zur Steigerung der Regalattraktivität

Die Rationalisierung der Einzelhandels-Regalflächen intensiviert den visuellen Wettbewerb und veranlasst Markeninhaber dazu, Vollkörperhülsen zu verwenden, die einen gewöhnlichen Behälter In eine 360-Grad-Werbetafel verwandeln. Handwerk-Getränkelinien nutzen limitierte Grafiken zur Steigerung der Einheitsmargen, während Massenmarkt-Sodamarken saisonale Kunstwerke rotieren, ohne die Abfüllliniengeschwindigkeiten zu beeinträchtigen. Westeuropäische Verbraucher belohnen weiterhin Prämie-Ästhetik mit Wiederholungskäufen und helfen Hülsen dabei, Preise gegenüber druckempfindlichen Etiketten zu verteidigen. Da Einzelhändler ihre Eigenmarkensortimente ausweiten, setzen nationale Marken verstärkt auf differenzierte Dekoration, um eine Kommoditisierung zu vermeiden. Der breitere europäische Verpackungssektor-Wertanstieg von 153 Milliarden EUR 2024 auf 186 Milliarden EUR bis 2029 signalisiert Spielraum für gehobene Formate.

Bedarf an manipulationssicherer Schutzfunktion

EU-Pharmakovigilanzvorschriften verlangen offensichtliche Sicherheitsmerkmale, was Schrumpfhülsen attraktiv macht, da das Entfernen sichtbare Schäden hinterlässt. Nahrungsergänzungsmittelhersteller integrieren Mikrotext und farbwechselnde Tinten zur Authentifizierung von Paketen am Verkaufspunkt. Die Fälschungsbedenken sind seit 2024 stark gestiegen, was Supermärkte dazu drängt, manipulationssichere Formate sogar für Prämie-Säfte zu bevorzugen. Behördenprüfer bevorzugen auch Hülsen, die während Kühlketten-Audits sofort Verletzungen signalisieren. Der wachsende e-Handel fügt einen weiteren Berührungspunkt hinzu, wo Pakete kompromittiert werden können, was die Nachfrage weiter erhöht.

Wandel zu 360°-Brandingflächen

Prämie-Seifen-, Haarpflege- und Kosmetikmarken bevorzugen Storytelling durch umlaufende Grafiken, die obligatorische mehrsprachige Texte ohne Unordnung integrieren. Wärmeschrumpf-Klarheit ermöglicht fotografische Bilder über gekrümmte Schultern, während hochdeckende weiße Tinten metallische Effekte auf Dehnhülsen ermöglichen. Digitaldruckmaschinen unterstützen jetzt Spot-Glanz und taktile Beschichtungen inline, wodurch Pilotläufe In unter zwei Wochen In die Regale gelangen. Deutschland und Frankreich führen die Einführung an, da Luxusgüterkonglomerate Anlagen für hybride Dekorationslinien nachrüsten. Der Ansatz entspricht auch den PPWR-Einzeletiketten-Richtlinien und reduziert Mix-Material-SKUs.

Einführung recycelbarer Polyolefin-Schrumpffolien

PPWR 2025/40 verpflichtet alle Verbraucherverpackungen bis 2030 recycelbar zu sein, was Konvertierer von PVC und mehrschichtigem Haustier-G weg zu Monomaterial-Polyethylen lenkt. Polyolefin-Hülsen schwimmen während der Schwimm-Sink-Trennung und ermöglichen es Haustier-Flaschen, In Lebensmittelqualität zu recyceln. Investitionsmomentum ist In Italien und Spanien sichtbar, wo 2024 drei neue Blasfolienlinien gestartet wurden. Rohmateriallieferanten arbeiten mit Konvertierern zusammen, um Hülsen unter RecyClass-Protokollen zu zertifizieren. Da die Polyolefin-Nachfrage steigt, integrieren sich Harzhersteller rückwärts In mechanische Recyclingströme, um Rohstoffe zu sichern.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Strengere EU-Kunststoffverpackungsabfall-Richtlinien | -1.1% | EU-weit, stärkste Durchsetzung In Westeuropa | Kurzfristig (≤ 2 Jahre) |

| Steigende Preise für Virgin-Haustier-G und PVC-Harze | -0.9% | Produktionszentren: Deutschland, Italien, Frankreich | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Recyclingströme für mehrschichtige Folien | -0.7% | EU-weite Infrastrukturbeschränkungen | Mittelfristig (2-4 Jahre) |

| Hülsenentfernung-Engpässe In EU-Pfandsystemen | -0.6% | DRS-Märkte: Deutschland, Niederlande, Vereinigtes Königreich | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strengere EU-Kunststoffverpackungsabfall-Richtlinien

PPWR führt Design-für-Recycling-Checklisten ein, die viele Legacy-Hülsenkonstruktionen über Nacht ungültig machen. Konvertierer müssen Linienversuche, Labortests und Drittpartei-Zertifizierungen vor 2027 finanzieren, während sie EPR-Gebühren absorbieren, die jährlich eskalieren. Markeninhaber nutzen die Gesetzgebung zur Preisverhandlung und drücken Lieferanten während Investitionsspitzen. Westeuropäische Vollzugsbehörden verhängten bereits 2024 7 Millionen EUR Verpackungsbußgelder, was das kurzfristige Einhaltung-Risiko unterstreicht.[2]Europäische Kommission, "Vorschlag Verpackungen und Verpackungsabfälle," europa.eu Liquiditätsschwache KMU verschieben Upgrades und riskieren den Marktaustritt.

Begrenzte Recyclingströme für mehrschichtige Folien

EU-Sammelsysteme bevorzugen Monomaterial-Ströme; mehrschichtige Haustier-G-Hülsen verunreinigen die Flockenqualität und verursachen Wiederaufbereitungszuschläge. Nur acht mechanische Recycler In Europa akzeptieren gemischtstrukturierte Etiketten In Großem Maßstab. Ohne kritische Masse bleiben chemische Recycling-Unternehmen finanziell nicht rentabel. Konvertierer kämpfen darum, Hülsen unter RecyClass-Richtlinien zu qualifizieren, was neue Produkteinführungen verzögert. Einzelhändler drohen mit Delistierung, es sei denn, Lieferanten liefern bis 2026 Recycelbarkeitsbeweise.

Segmentanalyse

Nach Typ: Wärmeschrumpf-Dominanz steht Dehn-Innovation gegenüber

Wärmeschrumpfhülsen repräsentierten 2024 68,71% der Marktgröße für europäische Schrumpf- und Dehnhülsenetiketten dank bewährter Konformität um komplizierte Flaschenkonformen und integrierter Manipulationsevident auf Getränkelinien. Sie bleiben die erste Wahl für Hochvolumen-Soda- und Wassermarken, die Behälter durch Dampftunnel mit 50.000 Flaschen pro Stunde laufen lassen. Dennoch ermutigen regulatorische und Kostengegenwinde Markeninhaber, Dehnhülsen zu testen, insbesondere wo Behälterdesigns Reibungsanwendung ohne Wärme ermöglichen. Der europäische Markt für Schrumpf- und Dehnhülsenetiketten erwartet, dass Dehnformate bis 2030 eine CAGR von 5,89% verzeichnen, da Entfernungsleichtigkeit zu einem Einhaltung-Differenzierer wird.

Konvertierer, die Risiken absichern, betreiben jetzt Doppelfähigkeits-Applikatoren und wechseln zwischen Harz-Schrumpfraten und Dehn-Rollenmaterialien, um Kundenspezifikationen zu entsprechen. Das neue Gleichgewicht kommt auch Niedrigdichte-Polyethylen-Substraten zugute, die beide Technologien mit geringfügigen Ofenanpassungen aufnehmen. Frühe Dehn-Adopter In der Körperpflege berichten über 4% Materialeinsparungen gegenüber Schrumpfalternativen, was hilft, Harzinflation auszugleichen. Investitionen In Perforationstechnologie machen Wärmeschrumpflinien zusätzlich zukunftssicher, indem sie die Post-Verbraucher-Ablösung vereinfachen.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Material: PET-G-Führerschaft durch Polyolefin-Aufstieg herausgefordert

Haustier-G eroberte 2024 immer noch 40,23% des Marktanteils für europäische Schrumpf- und Dehnhülsenetiketten wegen seiner Klarheit und Steifigkeit, die hochauflösende Grafiken unterstützen. Polyolefine genießen jedoch die schnellste CAGR von 5,94% bis 2030, da europäische Recycler Schwimm-Sink-Trennung validieren, die saubere Haustier-Flaschenflocken gewinnt. Marken-Nachhaltigkeits-Scorecards vergeben jetzt Bonuspunkte für Monomaterial-Dekorationen, was Beschaffungsverschiebungen antreibt. Harzmajors haben reagiert, indem sie Weißgrad-Metallocen-Polyethylenlinien In Belgien und den Niederlanden hinzufügten.

Regulierer bevorzugen Polyolefine, weil sie Recycling-Verweilzeiten um 12 Minuten pro Tonne verkürzen. Konvertierer, die In Oberflächenenergie-Primer investieren, berichten über Druckretentions-Parität mit Haustier-G. Die Marktgröße für europäische Schrumpf- und Dehnhülsenetiketten für Polyolefine soll bis 2030 680 Millionen USD überschreiten und das Differential gegen Haustier-G verengen. Mehrschichtige PVC-Anwendungen ziehen sich weiter zurück inmitten negativer Verbraucherwahrnehmung und straffender REACH-Beschränkungen.

Nach Anwendung: Getränkedruck treibt Körperpflegewachstum

Getränke hielten 2024 45,89% der Marktgröße für europäische Schrumpf- und Dehnhülsenetiketten und nutzten Vollkörpergrafiken, um Gewichtsreduzierungsrippen an Dünnwandigen Haustier-Flaschen zu maskieren. Pfandmandaten rekalibrieren jetzt Designkriterien um Barcode-Lesbarkeit und einfache Ablösung, wodurch Abfüller zu klaren Fenstern oder Teilhülsen gedrängt werden. Körperpflege erweist sich als der am schnellsten wachsende Anwendungsfall mit 5,78% CAGR, da Marken zylindrische Shampoo- und Lotionflaschen für Storytelling und Prämie-Oberflächen ausnutzen. Glastiegel-Hautpflege-Einführungen spezifizieren zunehmend Mattlack-Schrumpfhülsen zur Differenzierung In überfüllten Regalen.

Lebensmittelanwendungen bleiben stabil, da Manipulationsevident für gekühlte Fertiggerichte Priorität gewinnt. Pharmazeutische Aufnahme profitiert von EU-Falsifizierte-Arzneimittel-Richtlinie-Serialisierungszonen, die leicht auf Vollkörperhülsen passen. Während sich Getränke an DRS-Komplexität anpassen, diversifizieren Konvertierer In Nahrungsergänzungsmittelpulver und Haushaltsreiniger, wo Hülsengrafiken vor Feuchtigkeit schützen und gleichzeitig lebendige Farbpaletten ermöglichen.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Geografieanalyse

Deutschland macht 2024 25,67% des europäischen Verbrauchs von Schrumpf- und Dehnhülsenetiketten aus und nutzt ein ausgereiftes DRS-Netzwerk, das jährlich über 17 Milliarden Behälter verarbeitet. Lokale Konvertierer kooperieren mit Haustier-Recyclern, um schwimmfähige Tinten zu qualifizieren, wodurch Kontaminationsbußen reduziert werden, die von Grün-Dot-Einhaltung-Schemata auferlegt werden. Staatliche F&e-Zuschüsse, die bis zu 30% der Investitionsausgaben abdecken, beschleunigen die Einführung digitaler Hybridpressen und halten einheimische Lieferanten trotz hoher Arbeitskosten wettbewerbsfähig.

Polen verzeichnet die schnellste CAGR von 6,13% bis 2030, verankert durch Lebensmittelverarbeitungsleistung, die 35 Milliarden EUR übersteigt, und steigende Exportsendungen nach Westeuropa.[3] Lebensmittelexport-Verband, "2025 UES-Marktbewertung - Europa," foodexport.org Neu etablierte Hülsenanlagen In der Nähe von ŁóDź profitieren von niedrigeren Lohnniveaus und Nähe zu Flexodruck-Tintenherstellern. EU-Kohäsionsfonds finanzieren Abfallsortierungs-Upgrades, die PPWR-Einhaltung unterstützen und multinationale Unternehmen ermutigen, regionale Verpackungszentren im Land anzusiedeln.

Frankreich, Vereinigtes Königreich, Italien und Niederlande halten bedeutende Anteile als Legacy-Konsumgüter-Cluster. Die bestätigte DRS-Einführung des Vereinigten Königreichs im Oktober 2027 injiziert kurzfristige Volatilität, da Konvertierer Designversuche vorziehen. Die spanische Nachfrage wächst auf der Grundlage von Getränkeexportverträgen nach Lateinamerika, während nordische Märkte Preisaufschläge durch Öko-Etiketten befehlen, die die Recycelbarkeit von Hülsen zertifizieren. Regulatorische Konvergenz baut schrittweise grenzüberschreitende Lieferbarrieren ab und ermöglicht es Hochvolumen-Anlagen In Deutschland und Polen, periphere Märkte mit wettbewerbsfähigen Lieferzeiten zu bedienen.

Wettbewerbslandschaft

Die Marktkonzentration ist moderat; die fünf größten Konvertierer kontrollieren gemeinsam etwa 48% des Umsatzes. Berry Global betreibt 94 Einrichtungen In ganz Europa und verschafft ihm Skalierung zur Lokalisierung von Einhaltung-Lösungen wie perforierten Polyolefin-Hülsen. Avery Dennison nutzt seine Materialien Gruppe, um Schrumpfhülsen mit druckempfindlichen Angeboten zu bündeln und den Wallet Share bei Markeninhabern zu verbessern. Constantia Flexibles expandiert In Dehnhülsen nach der Übernahme eines polnischen Konvertierers im Jahr 2024 und zielt auf Körperpflege-Kunden ab.

Rohmaterial-Volatilität löst Konsolidierung aus: Drei mittelgroße italienische Konvertierer fusionierten 2025, um Harzbeschaffungshebelwirkung zu sichern. Digitaldruckfähigkeiten wirken als Burggraben; Konvertierer mit HP Indigo- und Bobst-Hybrid-Assets gewinnen limitierte Getränkeläufe mit 20% Preisaufschlägen. Nachhaltigkeitszeugnisse beeinflussen zunehmend RFQs, wobei CELAB-Europa-Mitgliedschaft jetzt eine Voraussetzung für viele FMCG-Ausschreibungen ist. Technologiepartnerschaften um ultradünne Lithium-Tinten-Hülsen schaffen Differenzierung und Patente stärken die Preismacht.

Branchenführer für europäische Schrumpf- und Dehnhülsenetiketten

-

CCL Industries Inc.

-

Fuji Seal International Inc.

-

Amcor PLC

-

Klockner Pentaplast GmbH Und Co. KG

-

mehrere-Color Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: EU-Verordnung über Verpackungen und Verpackungsabfälle (PPWR) 2025/40 tritt In Kraft und schreibt Recycelbarkeit für alle Verpackungen bis 2030 vor sowie Mindestrecycling-Inhaltsschwellen fest.

- Dezember 2024: Eurostat bestätigt, dass die Kunststoffverpackungs-Recyclingrate 2022 41% erreichte.

- Oktober 2024: Britische Regierung bestätigt Pfandsystem-Einführung bis Oktober 2027 für England und Nordirland.

- September 2024: Avery Dennison gibt an, dass Schrumpfhülsen etwa 20% des 11 Milliarden USD schweren druckempfindlichen Etikettensektors repräsentieren während des Investor Days.

Berichtsumfang für den europäischen Markt für Schrumpf- und Dehnhülsenetiketten

Dehn- und Schrumpfhülsenetiketten sind Polyester- oder Kunststoffetiketten, die den gesamten Umfang eines Produkts umhüllen und sich der einzigartigen Geometrie jeder Verpackung anpassen. Die Marktstudie umfasst eine Analyse nach Typ, Material und Anwendung. Die Studie deckt auch verschiedene wichtige europäische Länder ab.

Die Auswirkungen der COVID-19-Pandemie auf die wichtigsten Kundensektoren und die Kunst der Produktlieferung werden ebenfalls bereitgestellt, und diese Bewertung erfolgt unter Berücksichtigung einer breiten Palette regionaler Faktoren.

| Wärmeschrumpfhülse |

| Dehnhülse |

| Andere Typen |

| Polyvinylchlorid (PVC) |

| Polyethylenterephthalat-Glykol-modifiziert (PET-G) |

| Polyethylen (PE) |

| Polypropylen (PP) |

| Andere Materialien |

| Getränke |

| Lebensmittel |

| Körperpflege |

| Andere Anwendungen |

| Deutschland |

| Frankreich |

| Vereinigtes Königreich |

| Italien |

| Russland |

| Polen |

| Niederlande |

| Spanien |

| Übriges Europa |

| Nach Typ | Wärmeschrumpfhülse |

| Dehnhülse | |

| Andere Typen | |

| Nach Material | Polyvinylchlorid (PVC) |

| Polyethylenterephthalat-Glykol-modifiziert (PET-G) | |

| Polyethylen (PE) | |

| Polypropylen (PP) | |

| Andere Materialien | |

| Nach Anwendung | Getränke |

| Lebensmittel | |

| Körperpflege | |

| Andere Anwendungen | |

| Nach Land | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Italien | |

| Russland | |

| Polen | |

| Niederlande | |

| Spanien | |

| Übriges Europa |

Schlüsselfragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert des europäischen Schrumpf- und Dehnhülsenetikettenbereichs?

2025 verzeichnet die Region 1,77 Milliarden USD im Verkauf von Schrumpf- und Dehnhülsenetiketten und steuert auf 2,23 Milliarden USD bis 2030 mit einer CAGR von 4,73% zu.

Welcher Hülsentyp gewinnt In Europa am schnellsten?

Dehnhülsen wachsen mit einer CAGR von 5,89% bis 2030, da Marken einfache Entfernung für Pfand-Einhaltung bevorzugen.

Wie Groß ist Deutschlands Anteil an der regionalen Hülsennachfrage?

Deutschland macht 25,67% des europäischen Verbrauchs aus dank seines ausgereiften Recyclingnetzwerks und früher DRS-Erfahrung.

Welches Endverbrauchersegment zeigt die meiste Dynamik?

Körperpflegeverpackungen führen das Wachstum mit einer CAGR von 5,78% an, angetrieben von Prämie-Positionierung und 360-Grad-Branding.

Warum ziehen Polyolefin-Hülsen Investitionen an?

Monomaterial-Polyethylen schwimmt während des Haustier-Recyclings und erfüllt PPWR-Recycelbarkeits-Ziele sowie unterstützt Konvertierer-Nachhaltigkeitsversprechen.

Wie konzentriert ist die Wettbewerbslandschaft?

Die fünf größten Konvertierer halten etwa 48% des Umsatzes und verleihen dem Sektor eine moderate Konzentrationsbewertung von 6.

Seite zuletzt aktualisiert am: