Größe des Schmierstoffmarktes in Europa

|

|

Studienzeitraum | 2015 - 2026 |

|

|

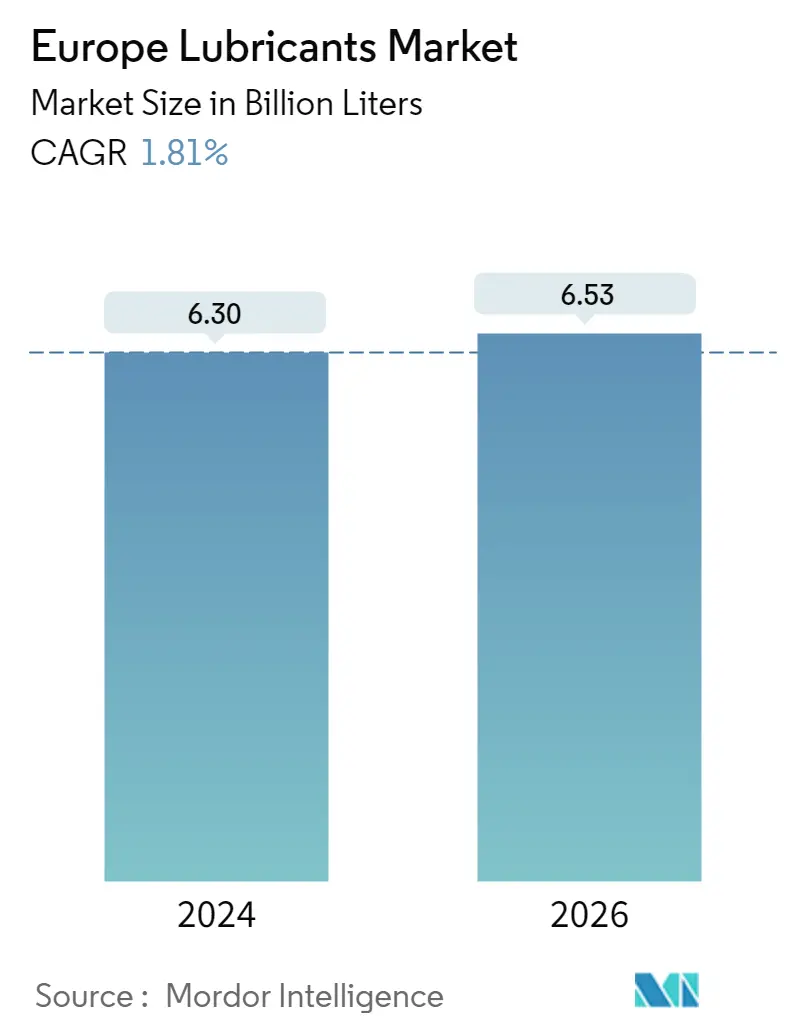

Marktvolumen (2024) | 6.52 Milliarden Liter |

|

|

Marktvolumen (2026) | 7.13 Milliarden Liter |

|

|

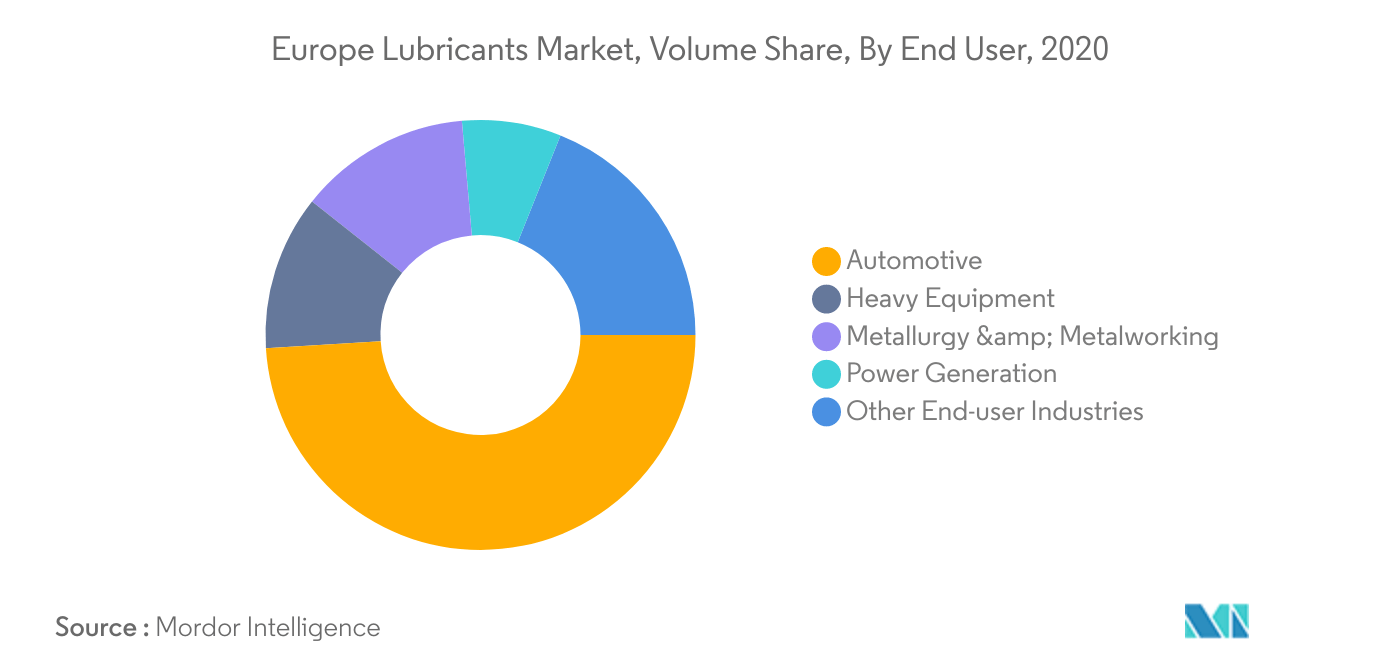

Größter Anteil nach Endbenutzer | Automobil |

|

|

CAGR (2024 - 2026) | 1.81 % |

|

|

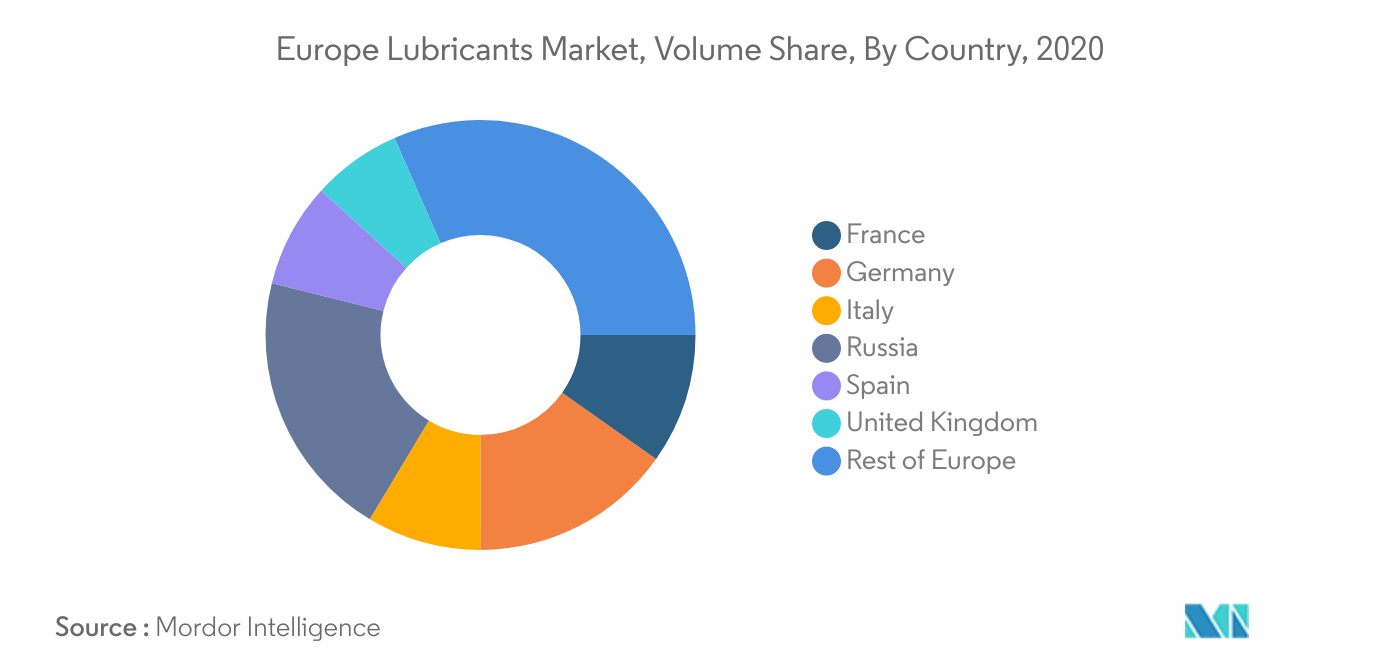

Größter Anteil nach Land | Russland |

|

|

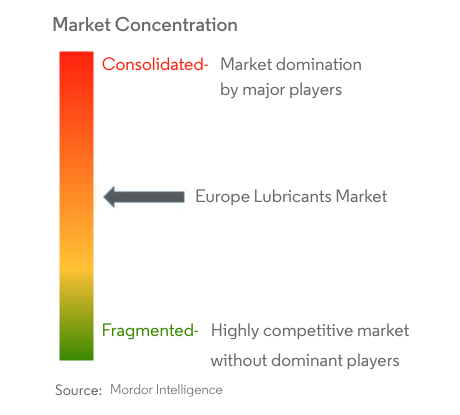

Marktkonzentration | Hoch |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Schmierstoffe in Europa

Die Größe des europäischen Schmierstoffmarktes wird im Jahr 2024 auf 6,30 Milliarden Liter geschätzt und soll bis 2026 6,53 Milliarden Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 1,81 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Endverbraucherbranche – Automobilindustrie Aufgrund des hohen Volumens an Motor- und Getriebeöl, das in Kraftfahrzeugen im Vergleich zu anderen Industrieanwendungen verwendet wird, war die Automobilindustrie der größte Endverbraucher aller Kategorien.

- Schnellstes Segment nach Endverbraucherbranche – Stromerzeugung Aufgrund des steigenden Energiebedarfs von Windkraftanlagen und eines starken Rückgangs der Installationskosten von Windkraftanlagen ist die Stromerzeugung der am schnellsten wachsende Schmierstoff-Endverbraucher in Europa.

- Größter Landesmarkt – Russland Deutschland ist der größte Schmierstoffverbraucher in Europa und verfügt über eine höhere Anzahl an Kraftfahrzeugen, Windkraftanlagen und Industriemaschinen als jedes andere Land in der Region.

- Am schnellsten wachsender Ländermarkt – Frankreich Aufgrund der zunehmenden Endverbraucher erneuerbarer Energien und der zunehmenden Verbreitung von Elektrofahrzeugen ist Frankreich in Bezug auf den Schmierstoffverbrauch das am schnellsten wachsende Land unter allen europäischen Ländern.

Größtes Segment nach Endbenutzer Automobil

- Im Jahr 2020 wurde der europäische Schmierstoffmarkt von der Automobilindustrie dominiert, auf die rund 49 % des gesamten Schmierstoffverbrauchs in der Region entfielen. Im Zeitraum 2015–2019 stieg der Schmierstoffverbrauch in der Automobilindustrie um rund 3,5 %.

- Im Jahr 2020 führten COVID-19-bedingte Einschränkungen in mehreren Branchen zu einem Rückgang des Wartungsbedarfs. Die größten Auswirkungen waren in der Automobilindustrie zu beobachten, die im Zeitraum 2019–2020 einen Rückgang von 15,7 % verzeichnete, gefolgt von der Schwermaschinenindustrie (11,45 %).

- Die Stromerzeugung dürfte mit einer durchschnittlichen jährlichen Wachstumsrate von 2,54 % im Zeitraum 2021–2026 die am schnellsten wachsende Endverbraucherbranche im untersuchten Markt sein, gefolgt von der Automobilindustrie (2,49 %). In Europa dürfte die wachsende Stromerzeugungskapazität, insbesondere die Kapazität für erneuerbare Energien, den Schmierstoffverbrauch in der Stromerzeugungsindustrie ankurbeln.

Größtes Land Russland

- Im Jahr 2020 war Russland mit einem Anteil von rund 20 % am gesamten Schmierstoffverbrauch der größte Schmierstoffverbraucher im europäischen Raum. Im Zeitraum 2015–2019 stieg der Schmierstoffverbrauch in Russland um etwa 9 %, mehr als in den meisten Ländern der Region.

- Im Jahr 2020 schränkte die COVID-19-Pandemie den Betrieb mehrerer Sektoren ein und dämpfte dadurch den Schmierstoffverbrauch in der gesamten europäischen Region. Deutschland war mit einem Rückgang des Schmierstoffverbrauchs um 13,6 % im Zeitraum 2019–2020 am stärksten betroffen, gefolgt von Frankreich mit einem Rückgang um 13,4 %.

- Frankreich dürfte im Zeitraum 2021–2026 der am schnellsten wachsende Schmierstoffmarkt sein und eine jährliche Wachstumsrate von 2,33 % aufweisen, dicht gefolgt von Russland (2,32 %). Die erwartete Erholung der Automobilproduktion und des Automobilabsatzes in Frankreich dürfte den Anstieg des Schmierstoffverbrauchs im Land vorantreiben.

Überblick über die europäische Schmierstoffindustrie

Der europäische Schmierstoffmarkt ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 40,14 % ausmachen. Die Hauptakteure in diesem Markt sind BP Plc (Castrol), ExxonMobil Corporation, Lukoil, Royal Dutch Shell Plc und TotalEnergies (alphabetisch sortiert).

Europas Marktführer für Schmierstoffe

BP Plc (Castrol)

ExxonMobil Corporation

Lukoil

Royal Dutch Shell Plc

TotalEnergies

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Schmierstoffmarkt

- Mai 2022 TotalEnergies und NEXUS Automotive verlängern strategische Partnerschaft um fünf Jahre. Im Rahmen dieser Partnerschaft wird TotalEnergies Lubricants seine Präsenz im aufstrebenden N! Community, die ein rasantes Umsatzwachstum von 7,2 Milliarden Euro im Jahr 2015 auf fast 35 Milliarden Euro bis Ende 2021 verzeichnete.

- März 2022 Das Unternehmen ExxonMobil Corporation hat Jay Hooley zum leitenden Geschäftsführer des Unternehmens ernannt.

- Januar 2022 Mit Wirkung zum 1. April wurde die ExxonMobil Corporation in drei Geschäftsbereiche organisiert ExxonMobil Upstream Company, ExxonMobil Product Solutions und ExxonMobil Low Carbon Solutions.

Europa-Schmierstoffmarktbericht – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. Wichtige Branchentrends

- 3.1 Trends in der Automobilindustrie

- 3.2 Trends in der Fertigungsindustrie

- 3.3 Trends in der Energieerzeugungsbranche

- 3.4 Gesetzlicher Rahmen

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

-

4.1 Vom Endbenutzer

- 4.1.1 Automobil

- 4.1.2 Schwere Ausrüstung

- 4.1.3 Metallurgie und Metallverarbeitung

- 4.1.4 Energieerzeugung

- 4.1.5 Andere Endverbraucherbranchen

-

4.2 Nach Produkttyp

- 4.2.1 Motoröle

- 4.2.2 Fette

- 4.2.3 Hydraulikflüssigkeiten

- 4.2.4 Metallbearbeitungsflüssigkeiten

- 4.2.5 Getriebe- und Getriebeöle

- 4.2.6 Andere Produkttypen

-

4.3 Nach Land

- 4.3.1 Frankreich

- 4.3.2 Deutschland

- 4.3.3 Italien

- 4.3.4 Russland

- 4.3.5 Spanien

- 4.3.6 Großbritannien

- 4.3.7 Rest von Europa

5. Wettbewerbslandschaft

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

-

5.3 Firmenprofile

- 5.3.1 BP Plc (Castrol)

- 5.3.2 Chevron Corporation

- 5.3.3 Eni SpA

- 5.3.4 ExxonMobil Corporation

- 5.3.5 FUCHS

- 5.3.6 Gazprom

- 5.3.7 Lukoil

- 5.3.8 Rosneft

- 5.3.9 Royal Dutch Shell Plc

- 5.3.10 TotalEnergies

6. Anhang

- 6.1 Anhang-1 Referenzen

- 6.2 Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Segmentierung der europäischen Schmierstoffindustrie

| Automobil |

| Schwere Ausrüstung |

| Metallurgie und Metallverarbeitung |

| Energieerzeugung |

| Andere Endverbraucherbranchen |

| Motoröle |

| Fette |

| Hydraulikflüssigkeiten |

| Metallbearbeitungsflüssigkeiten |

| Getriebe- und Getriebeöle |

| Andere Produkttypen |

| Frankreich |

| Deutschland |

| Italien |

| Russland |

| Spanien |

| Großbritannien |

| Rest von Europa |

| Vom Endbenutzer | Automobil |

| Schwere Ausrüstung | |

| Metallurgie und Metallverarbeitung | |

| Energieerzeugung | |

| Andere Endverbraucherbranchen | |

| Nach Produkttyp | Motoröle |

| Fette | |

| Hydraulikflüssigkeiten | |

| Metallbearbeitungsflüssigkeiten | |

| Getriebe- und Getriebeöle | |

| Andere Produkttypen | |

| Nach Land | Frankreich |

| Deutschland | |

| Italien | |

| Russland | |

| Spanien | |

| Großbritannien | |

| Rest von Europa |

Marktdefinition

- Fahrzeugtypen und Industrieausrüstung - Der Schmierstoffmarkt umfasst die Automobilbranche (Personenkraftwagen, Nutzfahrzeuge und Motorräder), die Energieerzeugung, Schwermaschinenbau, Metallurgie und Metallverarbeitung sowie andere Endverbraucherindustrien (Schifffahrt, Luftfahrt usw.).

- Produkttypen - Für den Zweck dieser Studie werden Schmierstoffe wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten, Metallbearbeitungsflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Schmierstoffverbrauchs für jedes Fahrzeug und jede Ausrüstung wird im Rahmen der Studie das Nachfüllen von Service/Wartung berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen für neu produzierte Fahrzeuge und Industrieanlagen berücksichtigt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.