Marktgröße für Futtersaatgut in Europa

| Studienzeitraum | 2016 - 2030 | |

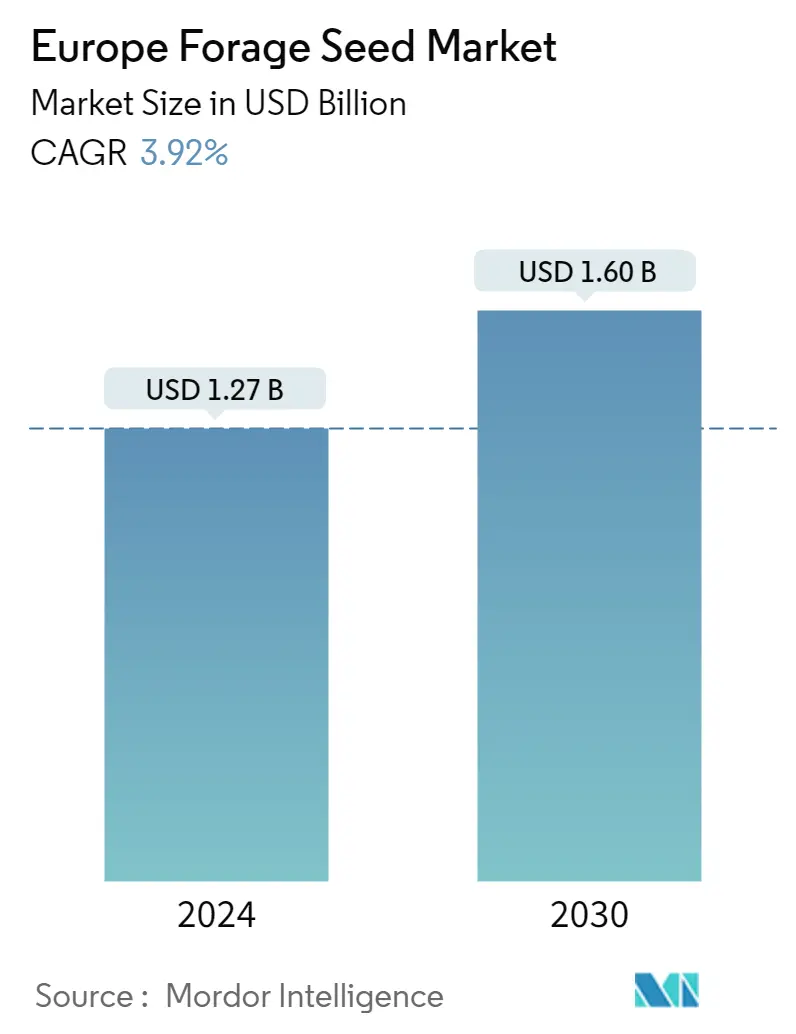

| Marktgröße (2024) | 1.32 Milliarden US-Dollar | |

| Marktgröße (2030) | 1.60 Milliarden US-Dollar | |

| Größter Anteil nach Züchtungstechnologie | Hybriden | |

| CAGR (2024 - 2030) | 3.92 % | |

| Größter Anteil nach Land | Deutschland | |

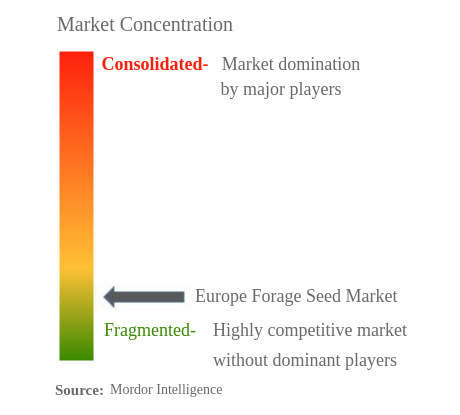

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtersaatgut in Europa

Die Größe des europäischen Futtersaatgutmarktes wird im Jahr 2024 auf 1,27 Milliarden US-Dollar geschätzt und soll bis 2030 1,60 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,92 % im Prognosezeitraum (2024–2030) entspricht.

- Futtermais ist die größte Nutzpflanze: Europa verzeichnete einen Anstieg der Nachfrage nach Futtermais-Saatgut aufgrund einer gestiegenen Futtermittelnachfrage der Milchbauern und einer Steigerung der Biogasproduktion.

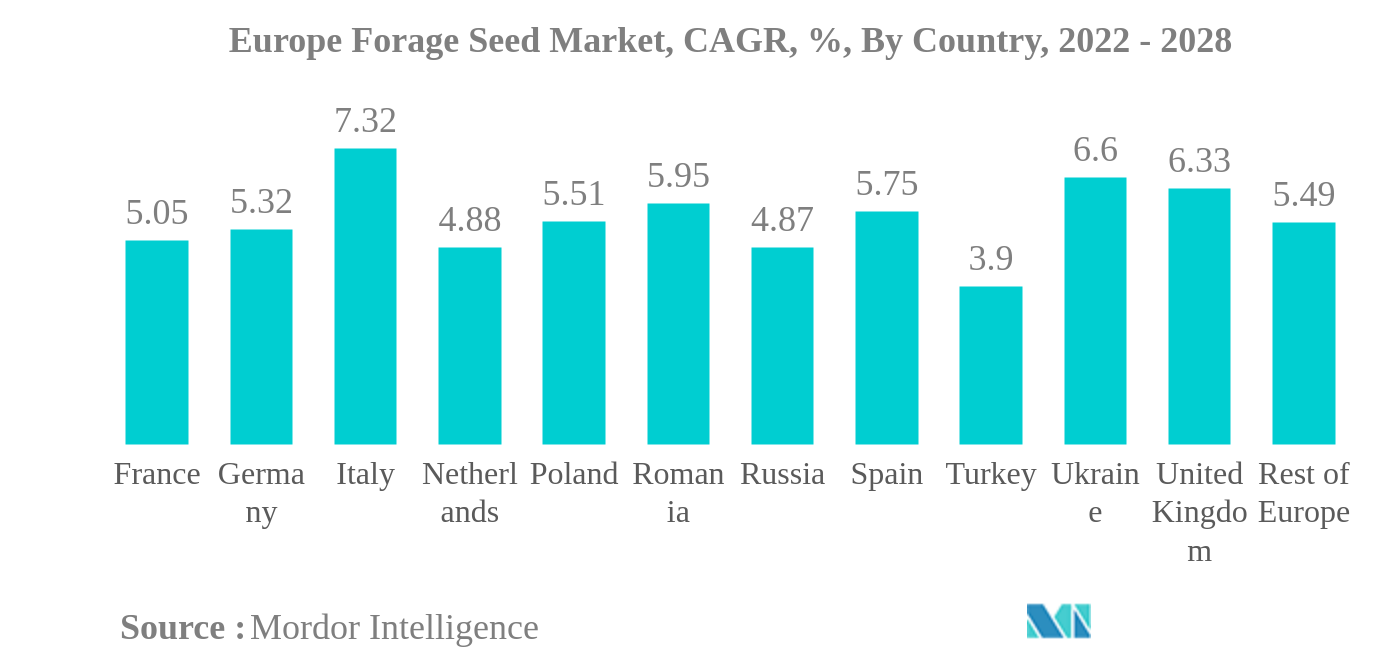

- Deutschland ist das größte Land: Der Markt in Deutschland verzeichnete ein Wachstum aufgrund der wachsenden Nachfrage nach Futtermitteln, der Verbrauchernachfrage nach Tierprodukten und der schrumpfenden Fläche für Weidetiere.

- Luzerne ist die am schnellsten wachsende Kulturpflanze: Luzerne erfreut sich in der Region einer hohen Nachfrage von Milchbauern als Tierfutter, sie kann 10–12 Mal pro Erntesaison geerntet werden und hat einen hohen Nährproteingehalt.

- Italien ist das am schnellsten wachsende Land: Italien hat eine hohe Nachfrage nach Futterpflanzen aufgrund der Nachfrage nach qualitativ besserem Fleisch, einer hohen Kapitalrendite, dem Bewusstsein der Landwirte und der Zunahme von Viehfutter.

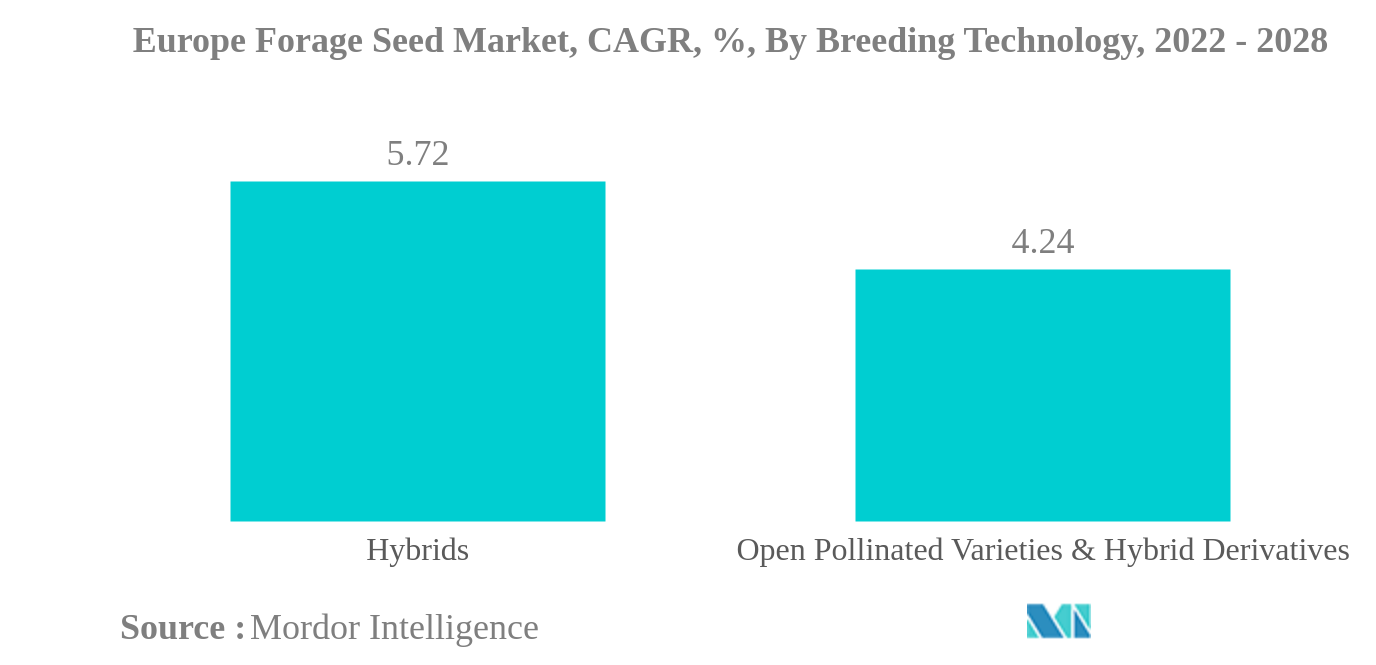

Hybriden sind die größte Züchtungstechnologie

- Im Jahr 2021 dominierten Hybriden den europäischen Futtersaatgutmarkt und machten 80,4 % des Marktanteils aus. Der Anteil der freiblühenden Sorten betrug im selben Jahr 19,6 %. Der hohe Anteil an Hybriden ist mit Merkmalen wie hohem Ertrag, Krankheitsresistenz, hoher Vitalität und hoher Schmackhaftigkeit verbunden.

- Aufgrund des Verbots von gentechnisch veränderten Pflanzen sind nur nicht-transgene Hybridsorten für den Anbau zugelassen, da ihnen transgene Eigenschaften für Nutztiere und Tiergesundheit zugeschrieben werden.

- Im Jahr 2021 hatte Futtermais aufgrund der großen Anbaufläche und der höheren Verbreitung von Hybriden mit 88,8 % den größten Anteil im Hybridsegment. Das Hybridsaatgutvolumen stieg im Jahr 2020 im Vergleich zum Vorjahr um 3,7 %. Der Anstieg des Mengenanteils war hauptsächlich auf die gestiegene Futternachfrage großer kommerzieller Milchviehbetriebe zurückzuführen.

- Aufgrund der hohen Saatgutersatzrate und der hohen Nachfrage aus der Viehwirtschaft hielt Alfalfa im Jahr 2021 einen Anteilswert von 10,4 % am europäischen Markt für Hybridfuttersaatgut, was den Verkauf von Hybridsaatgut im Prognosezeitraum weiter steigern könnte.

- Europa ist einer der größten Produzenten von nicht-transgenem Hybrid-Futtermais und trägt im Jahr 2021 einen Anteil von 80,2 % am europäischen Futtersaatgutmarkt bei. Die Nachfrage nach nicht-transgenem Hybrid-Futtermais-Saatgut in der Region könnte im Prognosezeitraum weiter steigen aufgrund ihres hohen Nährwerts.

- Deutschland war im Jahr 2021 das Land mit der größten OPV-Anbaufläche. Das Land verfügt über einen Anteil von 50 % an der gesamten europäischen Futterfläche für freiblühende Sorten und Hybridderivate, da im Land einheimische und nicht verbesserte Weiden vorherrschen. Der Einsatz von OPVs senkt die Anbaukosten, was deren Einsatz in Zukunft voraussichtlich weiter steigern wird.

Deutschland ist das größte Land

- Europa ist der Hauptproduzent von Futtermitteln. Im Jahr 2021 trug es wertmäßig 15,2 % zum europäischen Saatgutmarkt und 32,7 % zum globalen Futtersaatgutmarkt bei. Der Futtermarkt in der Region wird durch die wachsende Tierpopulation und den steigenden Fleischkonsum angetrieben.

- Deutschland ist der größte Futtermaisproduzent in Europa mit einem Marktanteil von 30,8 % am weltweiten Futtermais-Saatgutmarkt im Jahr 2021, gefolgt von Frankreich mit einem Anteilswert von 29,4 %. Zu den treibenden Faktoren gehören die wachsende Nachfrage nach Futtermitteln, die Verbrauchernachfrage nach tierischen Produkten, ein Anstieg des Viehbestands und schrumpfende Flächen für Weidetiere.

- Italien, Frankreich und Spanien waren die größten Luzerneproduzenten in Europa und machten im Jahr 2021 16,2 % des weltweiten Luzerne-Saatgutmarktes aus. Die Exportnachfrage nach Luzerne treibt den Markt in diesen Ländern an.

- Im Jahr 2021 hielten Frankreich, Italien und Russland den größten Anteil an Futtersorghum in Europa und trugen 4,2 % zum weltweiten Markt für Futtersorghumsaatgut bei. Frankreich verfügte mit einem wertmäßigen Anteil von 38,7 % über den größten Futtersorghum-Saatgutmarkt in Europa. Nach Angaben des USDA hat sich die Produktionsmenge an Sorghumfutter in Frankreich in den letzten Jahren verdoppelt und erreichte im Jahr 2021 422.900 Tonnen.

- Die Regulierung des europäischen Saatgutverbandes, die den Futtersaatgutmarkt regelt, hat erhebliche Investitionen in die Futtersaatgutproduktion getätigt, um die Unvorhersehbarkeit des Saatzyklus, der Bodenbedingungen und der zeitlichen Anreizerträge zu verbessern. Daher wird geschätzt, dass der Futtersaatgutmarkt im Prognosezeitraum eine jährliche Wachstumsrate von 5,3 % verzeichnen wird.

Überblick über die europäische Futtersaatgutindustrie

Der europäische Markt für Futtersaatgut ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 30,26 % einnehmen. Die Hauptakteure auf diesem Markt sind Advanta Seeds – UPL, DLF, InVivo, RAGT Semences und Royal Barenbrug Group (alphabetisch sortiert).

Europas Marktführer für Futtersaatgut

Advanta Seeds - UPL

DLF

InVivo

RAGT Semences

Royal Barenbrug Group

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Futtersaatgutmarkt

- Juli 2020 Die Royal Barenbrug Group richtet in Nijmegen ein neues Labor für klimaresistente Graslösungen unter Einsatz von Saatguttechnologie ein. Das neue Labor ist eines von drei Kompetenzzentren für Saatgutveredelung innerhalb der Forschungs- und Entwicklungsabteilung des Unternehmens.

- September 2018 Die Barenbrug Group hat das Geschäft zur Saatgutveredelung aufgenommen und ist außerdem weltweit führend in Forschung und Entwicklung im Bereich Gras- und Futterhülsenfruchtgenetik. Die Saatgutveredelungsgeschäfte trugen zusätzlich dazu bei, den Fokus auf die Wertschöpfung für Kunden weltweit zu legen.

Europa-Marktbericht für Futtersaatgut – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anbaufläche

- 4.2 Die beliebtesten Eigenschaften

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Zuchttechnologie

- 5.1.1 Hybriden

- 5.1.1.1 Nicht-transgene Hybriden

- 5.1.2 Offen bestäubte Sorten und Hybridderivate

- 5.2 Ernte

- 5.2.1 Alfalfa

- 5.2.2 Futtermais

- 5.2.3 Futterhirse

- 5.2.4 Andere Futterpflanzen

- 5.3 Land

- 5.3.1 Frankreich

- 5.3.2 Deutschland

- 5.3.3 Italien

- 5.3.4 Niederlande

- 5.3.5 Polen

- 5.3.6 Rumänien

- 5.3.7 Russland

- 5.3.8 Spanien

- 5.3.9 Truthahn

- 5.3.10 Ukraine

- 5.3.11 Großbritannien

- 5.3.12 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Advanta Seeds - UPL

- 6.4.2 DLF

- 6.4.3 Euralis Semences

- 6.4.4 Groupe Limagrain

- 6.4.5 InVivo

- 6.4.6 KWS SAAT SE & Co. KGaA

- 6.4.7 Pennington Seed, Inc.

- 6.4.8 RAGT Semences

- 6.4.9 Royal Barenbrug Group

- 6.4.10 S & W Seed Co.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SEEDS-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der europäischen Futtersaatgutindustrie

Hybriden, frei bestäubte Sorten und Hybridderivate werden von Breeding Technology als Segmente abgedeckt. Luzerne, Futtermais und Futterhirse werden als Segmente von Crop abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Polen, Rumänien, Russland, Spanien, Türkei, Ukraine und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.| Hybriden | Nicht-transgene Hybriden |

| Offen bestäubte Sorten und Hybridderivate |

| Alfalfa |

| Futtermais |

| Futterhirse |

| Andere Futterpflanzen |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Polen |

| Rumänien |

| Russland |

| Spanien |

| Truthahn |

| Ukraine |

| Großbritannien |

| Rest von Europa |

| Zuchttechnologie | Hybriden | Nicht-transgene Hybriden |

| Offen bestäubte Sorten und Hybridderivate | ||

| Ernte | Alfalfa | |

| Futtermais | ||

| Futterhirse | ||

| Andere Futterpflanzen | ||

| Land | Frankreich | |

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Polen | ||

| Rumänien | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Ukraine | ||

| Großbritannien | ||

| Rest von Europa |

Marktdefinition

- Kommerzielles Saatgut - Für die Zwecke dieser Studie wurde nur kommerzielles Saatgut in den Umfang einbezogen. Auf dem Bauernhof gespeichertes Saatgut, das nicht kommerziell gekennzeichnet ist, ist vom Geltungsbereich ausgenommen, auch wenn ein geringer Prozentsatz des auf dem Bauernhof gespeicherten Saatguts kommerziell zwischen Landwirten ausgetauscht wird. Vom Anwendungsbereich ausgeschlossen sind auch vegetativ vermehrte Nutzpflanzen und Pflanzenteile, die kommerziell auf dem Markt verkauft werden dürfen.

- Anbaufläche - Bei der Berechnung der Anbaufläche für verschiedene Kulturen wurde die Bruttoanbaufläche berücksichtigt. Laut der Ernährungs- und Landwirtschaftsorganisation (FAO) wird dies auch als Erntefläche bezeichnet und umfasst die Gesamtfläche, die über die Jahreszeiten hinweg unter einer bestimmten Kulturpflanze angebaut wird.

- Saatgutersatzrate - Die Saatersatzrate ist der Prozentsatz der gesäten Fläche an der Gesamtfläche der in der Saison gepflanzten Kulturpflanzen, bei der zertifiziertes/Qualitätssaatgut verwendet wird, bei dem es sich nicht um vom Bauernhof gespeichertes Saatgut handelt.

- Geschützter Anbau - Der Bericht definiert geschützten Anbau als den Prozess des Anbaus von Pflanzen in einer kontrollierten Umgebung. Dazu gehören Gewächshäuser, Gewächshäuser, Hydrokultur, Aeroponik oder jedes andere Anbausystem, das die Kulturpflanze vor abiotischem Stress schützt. Allerdings ist der Anbau im Freiland unter Verwendung von Plastikmulch von dieser Definition ausgenommen und wird dem Freiland zugerechnet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen