Marktgröße für Futtervitamine in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 439.10 Millionen US-Dollar | |

| Marktgröße (2029) | 525.40 Millionen US-Dollar | |

| Größter Anteil nach Zusatzstoff-Untergruppe | Vitamin E | |

| CAGR (2024 - 2029) | 3.92 % | |

| Größter Anteil nach Land | Spanien | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtervitamine in Europa

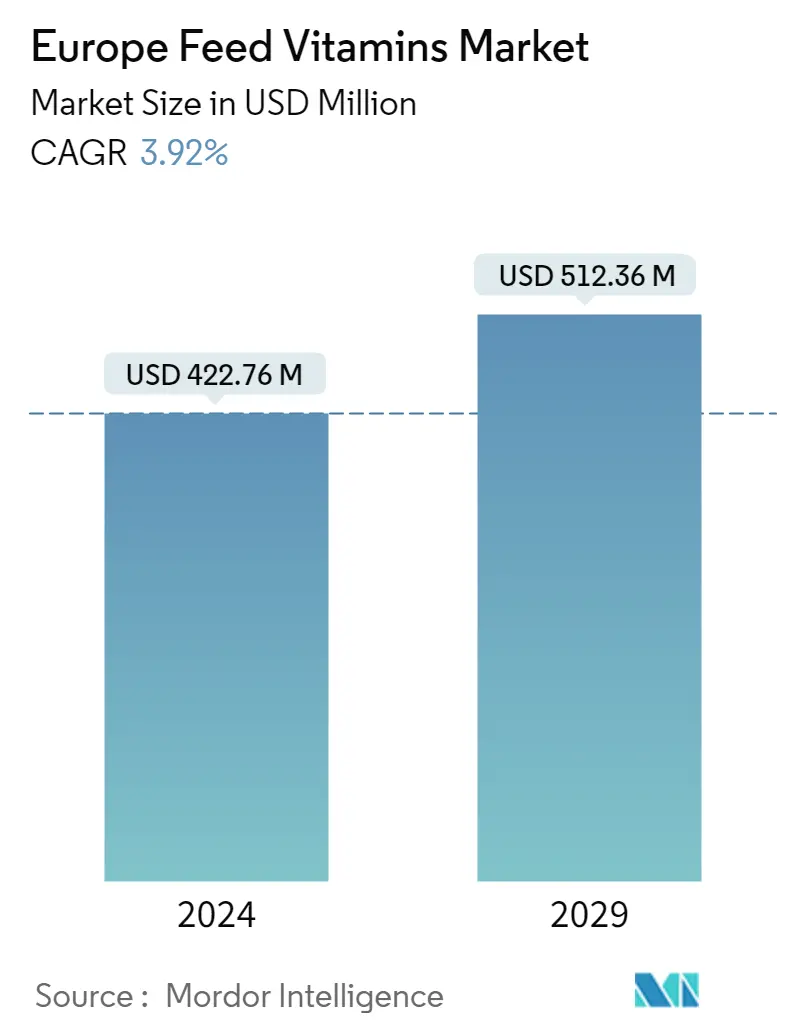

Die Marktgröße für Futtervitamine in Europa wird im Jahr 2024 auf 422,76 Millionen US-Dollar geschätzt und soll bis 2029 512,36 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,92 % im Prognosezeitraum (2024–2029) entspricht.

- Der europäische Markt für Futtermittelvitamine wuchs stetig, mit einem Anstieg des Marktanteils um 7,5 % zwischen 2017 und 2022 und machte im Jahr 2022 5,1 % des gesamten Marktes für Futtermittelzusatzstoffe aus. Futtermittelvitamine spielen eine wichtige Rolle beim Tierwachstum, regulieren Körperfunktionen und fördern Krankheiten Widerstand und Knochenentwicklung. Unter den Futtervitaminen war Vitamin E mit einem Marktwert von 107,2 Millionen US-Dollar im Jahr 2022 das am häufigsten konsumierte Vitamin in der Region und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,0 % verzeichnen. Vitamin E hilft bei der Erhöhung der Infektionsresistenz bei Nutztieren und fördert die Immunantwort gegen Infektionen.

- Vitamin A ist das zweitwichtigste Vitamin, das in Europa konsumiert wird, mit einem Marktwert, der von 2017 bis 2022 um 7,9 % gestiegen ist. Es ist aufgrund seiner Rolle bei der richtigen Knochenbildung, dem Wachstum, dem Energiestoffwechsel sowie der Erhaltung von Haut und Hufgewebe sehr gefragt. und Vision. Spanien, Frankreich, Deutschland und Russland sind die wichtigsten Ländermärkte in Europa für Futtermittelvitamine und hielten im Jahr 2022 zusammen einen Anteil von 53,9 % am europäischen Futtermittelvitaminmarkt. Spanien hatte aufgrund seiner höheren Futtermittelproduktion den größten Marktanteil. Dies entspricht im Jahr 2022 etwa 12,1 % der gesamten Futtermittelproduktion in der Region.

- Es wird erwartet, dass das Vitamin-C-Segment im Prognosezeitraum mit einer durchschnittlichen jährlichen Wachstumsrate von 4,1 % das am schnellsten wachsende Segment im europäischen Markt für Futtermittelvitamine sein wird. Vitamin C spielt eine wesentliche physiologische Rolle im Enzymsystem, der Immunentwicklung, dem Nährstoffstoffwechsel, der Entgiftung und der Fortpflanzung von Tieren. Die Bedeutung von Vitaminen in der Tierernährung treibt das Wachstum des Marktes voran, der im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,9 % verzeichnen wird. Futtervitamine sind für das Wachstum und die Gesundheit von Tieren von entscheidender Bedeutung, und ihr Bedarf wird in den kommenden Jahren voraussichtlich weiter steigen.

- Die europäische Region war weltweit ein bedeutender Markt für Futtermittelvitamine, mit einem Marktwert, der zwischen 2017 und 2022 um 7,5 % stieg und 5,1 % des europäischen Marktes für Futtermittelzusatzstoffe ausmachte. Futtervitamine spielen eine entscheidende Rolle bei der Förderung der Widerstandskraft gegen Krankheiten, der Regulierung von Körperfunktionen, der Verbesserung der Immungesundheit und der Gesunderhaltung von Tieren.

- Vitamin E hielt mit 27,3 % den größten Marktanteil in der Region. Gleichzeitig wird erwartet, dass Vitamin C mit einem prognostizierten CAGR von 4,1 % im Prognosezeitraum das am schnellsten wachsende Segment sein wird. Spanien, Frankreich, Deutschland, Russland und das Vereinigte Königreich waren die wichtigsten Märkte für Futtermittelvitamine in der Region und machten im Jahr 2022 zusammen 64,4 % des Marktanteils von Futtermittelvitaminen in der Region aus.

- Spanien hielt mit seinem Viehbestand den größten Markt für Futtervitamine mit einem Wert von 61,6 Millionen US-Dollar im Jahr 2022. Frankreich war der zweitgrößte Markt für Futtervitamine in der Region, der voraussichtlich wachsen und eine jährliche Wachstumsrate von 3,5 verzeichnen wird Während das Vereinigte Königreich voraussichtlich der am schnellsten wachsende Markt in der Region sein wird, mit einem prognostizierten CAGR von 4,8 % im Prognosezeitraum (2023–2029), angetrieben durch einen Anstieg der Viehbestände.

- Die gesamte Futtermittelproduktion in Europa belief sich im Jahr 2022 auf 262,9 Millionen Tonnen und stieg damit gegenüber 2017 um 2,0 %. Die erhöhte Futtermittelproduktion in Verbindung mit einem wachsenden Viehbestand und Fleischkonsum dürfte den Markt mit einer durchschnittlichen jährlichen Wachstumsrate von 3,9 % im Jahr antreiben Prognosezeitraum (2023-2029). Es wird erwartet, dass die Bedeutung von Futtervitaminen für die Förderung der Tiergesundheit und -produktivität den Wachstumstrend des europäischen Marktes für Futtervitamine aufrechterhalten wird.

Markttrends für Futtervitamine in Europa

- Der Milchsektor in Europa verzeichnet ein Wachstum und Rindfleisch ist das drittgrößte Fleisch, das in der Region konsumiert wird, was zum Wachstum der Wiederkäuerpopulation beiträgt

- Der spanische Schweinebestand machte 24,3 % des europäischen Schweinebestands aus, und die staatliche Unterstützung der Schweinehaltung in Ungarn trägt zusätzlich dazu bei, die Nachfrage nach Schweinen zu steigern

- Der Ausbruch der Vogelgrippe und der Krieg zwischen Russland und der Ukraine hatten negative Auswirkungen auf die Futtermittelproduktion, aber das Wachstum der Geflügelpopulation hat die Nachfrage nach Geflügelfutter erhöht

- Staatliche Förderung und geringere finanzielle Risiken tragen dazu bei, die Futtermittelproduktion für Wiederkäuer zu steigern, doch Tierschutzmaßnahmen und steigende Betriebskosten stellen für die Region Hemmnisse dar

- Die Afrikanische Schweinepest (ASP)-Epidemie in den östlichen EU-Ländern und die hohen Getreidepreise wirkten sich im Zeitraum 2020-2021 negativ aus, und die steigende Schweinepopulation wird die Nachfrage nach der Produktion von Schweinefutter erhöhen

Überblick über die Futtermittelvitaminindustrie in Europa

Der europäische Markt für Futtermittelvitamine ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 54,04 % ausmachen. Die Hauptakteure in diesem Markt sind Adisseo, Archer Daniel Midland Co., BASF SE, Brenntag SE und DSM Nutritional Products AG (alphabetisch sortiert).

Europas Marktführer für Futtervitamine

Adisseo

Archer Daniel Midland Co.

BASF SE

Brenntag SE

DSM Nutritional Products AG

Other important companies include Biovet S.A., Dangschat T.O.H. GmbH & Co. KG, Impextraco NV, Lonza Group Ltd., Prinova Group LLC.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtervitamine in Europa

- Juli 2022 BASF investiert in eine Vitamin-A-Anlage in Ludwigshafen, Deutschland, um die Vitamin-A-Versorgung zu verbessern und ihre Position als Zutatenpartner für Tierernährung zu stärken.

- Dezember 2021 Brenntag erweitert seinen Tierernährungsstandort in Kedzierzyn-Kozle, Polen. Mit dieser Erweiterung steigert das Unternehmen seine Produktionseffizienz und Kapazitäten in der Tierernährungsbranche.

- Oktober 2021 DSM erweitert seine Reichweite durch die Gründung eines Analytical Center of Excellence in Tulln, Niederösterreich. Die hochmodernen Anlagen werden zur Durchführung von Ernährungsbewertungen genutzt, die als Grundlage für die Unterstützung der Landwirte bei der deutlichen Verbesserung der Ernährung, Gesundheit und Nachhaltigkeit von Rindern dienen werden.

Europa-Marktbericht für Futtervitamine – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Tierbestand

- 4.1.1 Geflügel

- 4.1.2 Wiederkäuer

- 4.1.3 Schwein

- 4.2 Futtermittelproduktion

- 4.2.1 Aquakultur

- 4.2.2 Geflügel

- 4.2.3 Wiederkäuer

- 4.2.4 Schwein

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Frankreich

- 4.3.2 Deutschland

- 4.3.3 Italien

- 4.3.4 Niederlande

- 4.3.5 Russland

- 4.3.6 Spanien

- 4.3.7 Truthahn

- 4.3.8 Großbritannien

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Sub-Additiv

- 5.1.1 Vitamin A

- 5.1.2 Vitamin B

- 5.1.3 Vitamin C

- 5.1.4 Vitamin E

- 5.1.5 Andere Vitamine

- 5.2 Tier

- 5.2.1 Aquakultur

- 5.2.1.1 Von Sub Animal

- 5.2.1.1.1 Fisch

- 5.2.1.1.2 Garnele

- 5.2.1.1.3 Andere Aquakulturarten

- 5.2.2 Geflügel

- 5.2.2.1 Von Sub Animal

- 5.2.2.1.1 Broiler

- 5.2.2.1.2 Schicht

- 5.2.2.1.3 Andere Geflügelvögel

- 5.2.3 Wiederkäuer

- 5.2.3.1 Von Sub Animal

- 5.2.3.1.1 Rinder

- 5.2.3.1.2 Milchkühe

- 5.2.3.1.3 Andere Wiederkäuer

- 5.2.4 Schwein

- 5.2.5 Andere Tiere

- 5.3 Land

- 5.3.1 Frankreich

- 5.3.2 Deutschland

- 5.3.3 Italien

- 5.3.4 Niederlande

- 5.3.5 Russland

- 5.3.6 Spanien

- 5.3.7 Truthahn

- 5.3.8 Großbritannien

- 5.3.9 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Biovet S.A.

- 6.4.5 Brenntag SE

- 6.4.6 Dangschat T.O.H. GmbH & Co. KG

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Impextraco NV

- 6.4.9 Lonza Group Ltd.

- 6.4.10 Prinova Group LLC

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Futtermittelvitamine-Industrie in Europa

Vitamin A, Vitamin B, Vitamin C und Vitamin E werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Der europäische Markt für Futtermittelvitamine wuchs stetig, mit einem Anstieg des Marktanteils um 7,5 % zwischen 2017 und 2022 und machte im Jahr 2022 5,1 % des gesamten Marktes für Futtermittelzusatzstoffe aus. Futtermittelvitamine spielen eine wichtige Rolle beim Tierwachstum, regulieren Körperfunktionen und fördern Krankheiten Widerstand und Knochenentwicklung. Unter den Futtervitaminen war Vitamin E mit einem Marktwert von 107,2 Millionen US-Dollar im Jahr 2022 das am häufigsten konsumierte Vitamin in der Region und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,0 % verzeichnen. Vitamin E hilft bei der Erhöhung der Infektionsresistenz bei Nutztieren und fördert die Immunantwort gegen Infektionen.

- Vitamin A ist das zweitwichtigste Vitamin, das in Europa konsumiert wird, mit einem Marktwert, der von 2017 bis 2022 um 7,9 % gestiegen ist. Es ist aufgrund seiner Rolle bei der richtigen Knochenbildung, dem Wachstum, dem Energiestoffwechsel sowie der Erhaltung von Haut und Hufgewebe sehr gefragt. und Vision. Spanien, Frankreich, Deutschland und Russland sind die wichtigsten Ländermärkte in Europa für Futtermittelvitamine und hielten im Jahr 2022 zusammen einen Anteil von 53,9 % am europäischen Futtermittelvitaminmarkt. Spanien hatte aufgrund seiner höheren Futtermittelproduktion den größten Marktanteil. Dies entspricht im Jahr 2022 etwa 12,1 % der gesamten Futtermittelproduktion in der Region.

- Es wird erwartet, dass das Vitamin-C-Segment im Prognosezeitraum mit einer durchschnittlichen jährlichen Wachstumsrate von 4,1 % das am schnellsten wachsende Segment im europäischen Markt für Futtermittelvitamine sein wird. Vitamin C spielt eine wesentliche physiologische Rolle im Enzymsystem, der Immunentwicklung, dem Nährstoffstoffwechsel, der Entgiftung und der Fortpflanzung von Tieren. Die Bedeutung von Vitaminen in der Tierernährung treibt das Wachstum des Marktes voran, der im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,9 % verzeichnen wird. Futtervitamine sind für das Wachstum und die Gesundheit von Tieren von entscheidender Bedeutung, und ihr Bedarf wird in den kommenden Jahren voraussichtlich weiter steigen.

| Vitamin A |

| Vitamin B |

| Vitamin C |

| Vitamin E |

| Andere Vitamine |

| Aquakultur | Von Sub Animal | Fisch |

| Garnele | ||

| Andere Aquakulturarten | ||

| Geflügel | Von Sub Animal | Broiler |

| Schicht | ||

| Andere Geflügelvögel | ||

| Wiederkäuer | Von Sub Animal | Rinder |

| Milchkühe | ||

| Andere Wiederkäuer | ||

| Schwein | ||

| Andere Tiere |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Sub-Additiv | Vitamin A | ||

| Vitamin B | |||

| Vitamin C | |||

| Vitamin E | |||

| Andere Vitamine | |||

| Tier | Aquakultur | Von Sub Animal | Fisch |

| Garnele | |||

| Andere Aquakulturarten | |||

| Geflügel | Von Sub Animal | Broiler | |

| Schicht | |||

| Andere Geflügelvögel | |||

| Wiederkäuer | Von Sub Animal | Rinder | |

| Milchkühe | |||

| Andere Wiederkäuer | |||

| Schwein | |||

| Andere Tiere | |||

| Land | Frankreich | ||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.