Marktgröße und Marktanteil für Europa Molkerei Protein

Europa Molkerei Protein Marktanalyse von Mordor Intelligenz

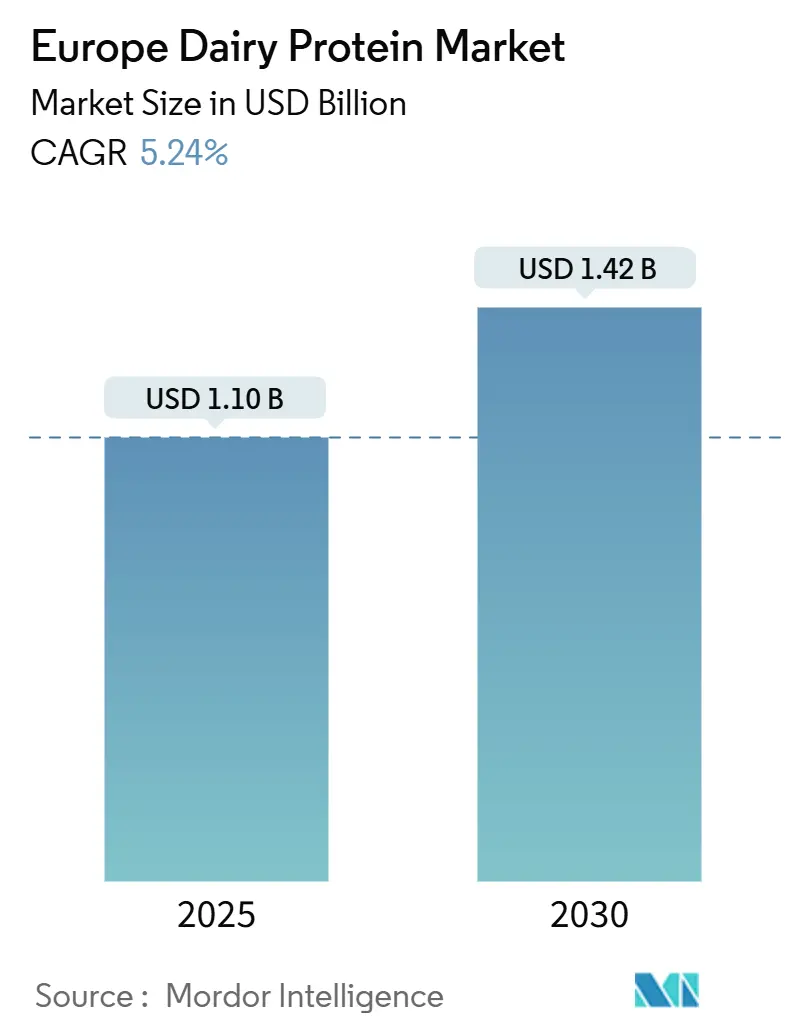

Der europäisch Molkerei Protein Markt wird im Jahr 2025 auf USD 1,10 Milliarden geschätzt und soll bis 2030 USD 1,42 Milliarden erreichen, was einer CAGR von 5,24% während des Prognosezeitraums (2025-2030) entspricht. Das Marktwachstum wird durch die wachsende Mittelschichtbevölkerung und den erhöhten Konsum von Gesundheitsgetränken und proteinbasierten Diäten unterstützt. Die europäische Milchindustrie behält eine starke Position bei der Erfüllung der Verbrauchernachfrage nach sauberen Etiketten und Produktionskomfort bei und passt sich gleichzeitig an Nachhaltigkeitsinitiativen durch Hybridformulierungen an, die Milch- und Pflanzenproteine kombinieren. Der Markt steht jedoch vor Herausforderungen durch die wachsende Beliebtheit pflanzlicher Alternativen und zunehmende Fälle von Laktoseintoleranz. Die Reaktion der Industrie auf diese Herausforderungen umfasst Investitionen In Forschung und Entwicklung zur Verbesserung der Proteinverdaulichkeit und Reduzierung der Allergenität In Milchprodukten. Darüber hinaus konzentrieren sich Hersteller auf innovative Verarbeitungstechnologien zur Verbesserung der funktionellen Eigenschaften von Milchproteinen, um sie für verschiedene Lebensmittelanwendungen geeigneter zu machen. Europäische Molkerei Protein Produzenten betonen auch Transparenz In ihren Lieferketten und implementieren nachhaltige Praktiken, um Verbrauchervertrauen und Marktwettbewerbsfähigkeit zu erhalten. Trotz der Herausforderungen wird erwartet, dass der Markt seine Wachstumstrajektorie beibehält, angetrieben durch kontinuierliche Innovation, zunehmendes Gesundheitsbewusstsein der Verbraucher und die Anpassungsfähigkeit der Hersteller an sich entwickelnde Marktanforderungen.

Wichtige Erkenntnisse des Berichts

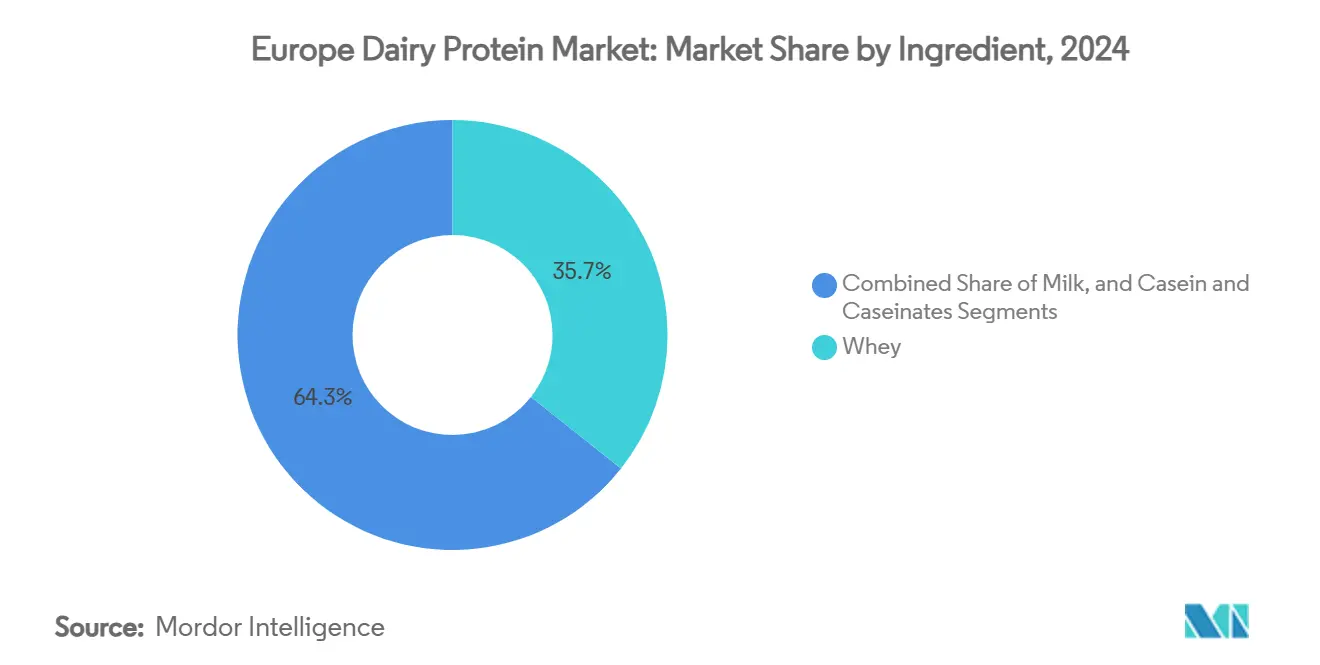

- Nach Zutat hielten Molkenproteinkonzentrate 35,66% des europäischen Molkerei Protein Marktanteils im Jahr 2024; Milchproteinisolate sollen mit einer CAGR von 8,23% bis 2030 expandieren.

- Nach bilden erfasste das Pulverformat 79% der europäischen Molkerei Protein Marktgröße im Jahr 2024, während flüssige (rtd) Angebote mit einer CAGR von 10,40% bis 2030 wachsen.

- Nach Beschaffenheit kommandierte das konventionelle Segment 93% des Marktes im Jahr 2024; während das Bio-Segment mit einer CAGR von 11,26% zwischen 2025-2030 voranschreitet.

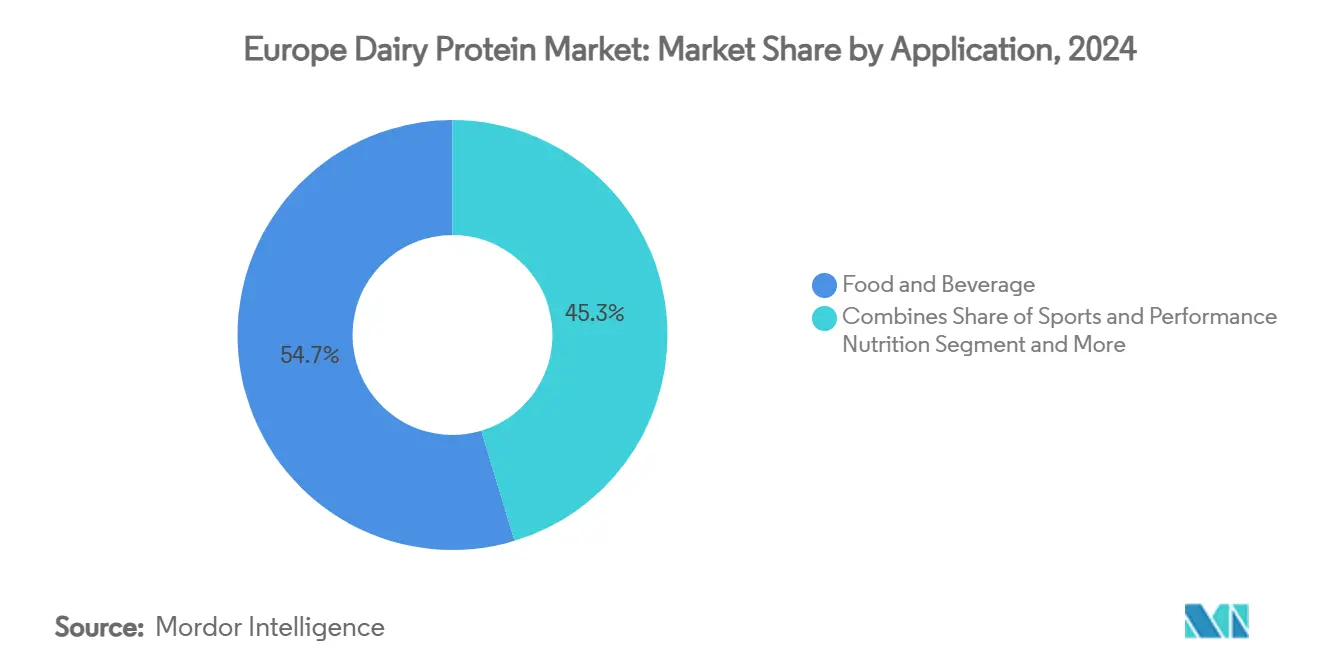

- Nach Anwendung machten Lebensmittel und Getränke 54,66% Anteil im Jahr 2024 aus, während Sport- und Leistungsernährung das zukünftige Wachstum mit einer CAGR von 9,13% anführt.

- Nach Geographie führte Deutschland mit 25% des europäischen Molkerei Protein Marktanteils im Jahr 2024, und Spanien verzeichnet die schnellste prognostizierte CAGR von 7,20% bis 2030

Europa Molkerei Protein Markttrends und Einblicke

Treiber-Wirkungsanalyse

| TREIBER | (~) % WIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | WIRKUNGSZEITPLAN |

|---|---|---|---|

| Steigende Akzeptanz proteinreicher Diäten bei alternden Europäern | +1.8% | Deutschland, Großbritannien, Frankreich, Italien | Mittelfristig (2-4 Jahre) |

| Sauber-Etikett-Nachfrage In Säuglings- und klinischer Ernährung | +1.2% | Deutschland, Frankreich, Großbritannien, Niederlande | Mittelfristig (2-4 Jahre) |

| Wachstum von Hybrid-(Pflanze-Milch)-Formulierungen, die Proteininnovation vorantreiben | +0.9% | Deutschland, Niederlande, Großbritannien, Frankreich | Langfristig (≥4 Jahre) |

| Steigende Nachfrage nach funktioneller und Sporternährung | +1.5% | Spanien, Großbritannien, Deutschland, Italien | Kurzfristig (≤2 Jahre) |

| Technologische Fortschritte In der Proteinverarbeitung | +1.1% | Deutschland, Niederlande, Dänemark, Frankreich | Mittelfristig (2-4 Jahre) |

| Nachhaltige Produktionspraktiken unterstützen Marktwachstum | +0.8% | EU-weit, stärker In Nordeuropa und Deutschland | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Akzeptanz proteinreicher Diäten bei alternden Europäern

Der demografische Alterungstrend In Europa ist ein bedeutender Treiber der Molkerei Protein Marktexpansion. Forschungen zeigen, dass ältere Personen einen erhöhten Proteinbedarf haben, wobei die Europäische Behörde für Lebensmittelsicherheit (EFSA) eine Bevölkerungsreferenzaufnahme (PRI) von 0,83 G Protein/kg Körpergewicht pro Tag festlegt. Die PROT-AGE Studie Gruppe, unterstützt von der europäisch Union Geriatric Medizin Society, empfiehlt sogar einen höheren Proteinkonsum: 1,0-1,2 G pro Kilogramm täglich für Personen über 65 und 1,2-1,5 G/kg für solche mit bestehenden Gesundheitsproblemen. Laut aktuellen Eurostat-Daten vom Januar 2024 beträgt die EU-Bevölkerung 449,3 Millionen, wobei mehr als ein Fünftel 65 Jahre oder älter ist[1]Quelle: Eurostat, Bevölkerungsstruktur und Alterung,

ec.europa.eu. Die Europäische Kommission hat sitzende ältere Bevölkerungsgruppen als besonders anfällig für Proteinmangel identifiziert, was erhebliche Chancen für proteinangereicherte Milchprodukte schafft. Diese demografische Verschiebung hat Milchhersteller dazu veranlasst, spezialisierte Produktlinien zu entwickeln, die auf die Ernährungsbedürfnisse älterer Verbraucher abzielen. Das zunehmende Bewusstsein für die Rolle von Protein bei der Erhaltung der Muskelmasse und Verhinderung von Sarkopenie bei älteren Erwachsenen hat das Marktwachstum weiter stimuliert.

Clean-Label-Nachfrage in Säuglings- und klinischer Ernährung

Sauber-Etikett Molkerei Protein erleben eine zunehmende Nachfrage auf dem europäischen Markt, insbesondere bei Säuglingsernährungsprodukten. Eltern suchen Produkte mit einfachen, erkennbaren Zutaten, was Hersteller dazu veranlasst, mit Sauber-Etikett Molkerei Protein zu reformulieren. Der Trend beeinflusst auch klinische Ernährungsprodukte, wo Gesundheitsdienstleister und Patienten transparente Zutatenerklärungen und natürliche Proteinkomponenten bevorzugen. Die Vorschriften der Europäischen Kommission zur Zusammensetzung von Säuglingsnahrung bieten spezifische Richtlinien für Zutaten und Zusatzstoffe. Mit 3,67 Millionen Babys, die 2023 In der Europäischen Union geboren wurden, laut Europas Fruchtbarkeitsstatistiken, treibt diese beträchtliche Säuglingsbevölkerung die Nachfrage nach natürlichen, minimal verarbeiteten Molkerei Protein Zutaten In Babynahrung und Säuglingsernährungsprodukten voran[2]Quelle: Europäische Kommission, "Fruchtbarkeitsstatistiken", ec.europa.eu. Hersteller reagieren auf diese Nachfrage, indem sie In Forschung und Entwicklung investieren, um innovative Molkerei Protein Formulierungen zu schaffen, die sowohl regulatorische Anforderungen als auch Verbraucherpräferenzen für Sauber-Etikett-Produkte erfüllen. Darüber hinaus unterstützt das wachsende Bewusstsein für die ernährungsphysiologischen Vorteile von Molkerei Protein die Expansion des Sauber-Etikett Molkerei Protein Marktes In der Säuglingsernährung weiter.

Wachstum von Hybrid-(Pflanze-Milch)-Formulierungen

Hybridformulierungen, die Molkerei und Pflanzenproteine kombinieren, ermöglichen es Milchherstellern, Nachhaltigkeitstrends zu nutzen, während sie ihre etablierten Produktionskapazitäten verwenden. Kerry Groups Smug-Hybrid-Reihe, die im Juli 2024 eingeführt wurde, bietet gemischte Milchprodukte, die reduzierten Gehalt an gesättigten Fettsäuren und niedrigere CO2-Emissionen liefern[3]Quelle: Kerry Gruppe, "Kerry Gruppe Halbjahresergebnisse 2024," kerrygroup.com. Diese innovativen Hybridprodukte sprechen gesundheitsbewusste Verbraucher an und adressieren die rückläufigen Milchkonsumtrends In Europa. Die Produkte ermöglichen es Milchunternehmen, sich mit jüngeren Demografien zu beschäftigen, während sie die funktionellen Vorteile und vertrauten Geschmacksprofile liefern, die rein pflanzliche Alternativen nur schwer erreichen können. Der Hybridansatz stellt einen strategischen Mittelweg dar, der es Unternehmen ermöglicht, ihr Milcherbe zu bewahren, während sie sich an sich entwickelnde Verbraucherpräferenzen anpassen.

Steigende Nachfrage nach funktioneller und Sporternährung

Der zunehmende Verbraucherfokus auf funktionelle und Sporternährungsprodukte treibt ein signifikantes Wachstum im europäischen Molkerei Protein Markt voran. Das steigende Gesundheitsbewusstsein unter Europäern, gepaart mit einer wachsenden Fitnesskultur, hat zu einem höheren Konsum von proteinreichen Nahrungsergänzungsmitteln und funktionellen Lebensmitteln geführt. Sportler, Fitness-Enthusiasten und gesundheitsbewusste Personen integrieren Molkerei Protein Produkte In ihre täglichen Routinen für Muskelregeneration und -erhaltung. Der Markt wird weiter durch die sich erweiternde Demografie aktiver alternder Bevölkerungsgruppen gestärkt, die proteinreiche Ernährung suchen, sowie durch die überlegene Verdaulichkeit und das vollständige Aminosäureprofil von Molkerei Protein. Als Antwort auf diese Marktnachfrage startete FrieslandCampina Zutaten im März 2025 Nutri Molke ProHeat, speziell entwickelt für die Leistungs- und aktive Ernährungsmarktbedürfnisse. Dieser Trend ist besonders evident In Großen europäischen Märkten wie Deutschland, Großbritannien und Frankreich, wo Sportbeteiligung und Fitnessstudio-Mitgliedschaften weiter steigen.

Beschränkungen-Wirkungsanalyse

| BESCHRÄNKUNG | (~) % WIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | WIRKUNGSZEITPLAN |

|---|---|---|---|

| Wachsende Beliebtheit pflanzlicher und veganer alternativer Proteine | -1.3% | Deutschland, Großbritannien, Niederlande, Schweden | Langfristig (≥4 Jahre) |

| Steigende Laktoseintoleranz und Allergien | -0.8% | Südeuropa, Großbritannien, Deutschland | Mittelfristig (2-4 Jahre) |

| Preisschwankungen und Rohstoffvolatilität | -0.7% | EU-weit, höher In Deutschland und Frankreich | Kurzfristig (≤2 Jahre) |

| Lieferkettenunterbrechungen beeinträchtigen europäischen Molkerei Protein Markt | -1.0% | EU-weit, besonders Osteuropa | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Beliebtheit pflanzlicher und veganer alternativer Proteine

Die Verschiebung hin zu pflanzlichen und veganen Proteinalternativen stellt eine bedeutende Herausforderung für den Molkerei Protein Markt dar. Die Verbraucherakzeptanz veganer und flexitarischer Diäten, insbesondere unter jüngeren Demografien, hat die Nachfrage nach traditionellen Molkerei Protein reduziert. Dieser Übergang wird durch Umweltnachhaltigkeitsbedenken, Tierschutzüberlegungen und die wahrgenommenen Gesundheitsvorteile pflanzlicher Optionen angetrieben. Lebensmittelhersteller haben reagiert, indem sie Proteinalternativen aus Soja, Erbsen und anderen Pflanzenquellen entwickelten. Verbesserungen In der Pflanzenprotein-Verarbeitungstechnologie haben Geschmack und Textur dieser Alternativen verbessert. Die erhöhte Einzelhandelsverfügbarkeit und wettbewerbsfähige Preisgestaltung pflanzlicher Proteine schaffen zusätzlichen Druck auf traditionelle Molkerei Protein Produkte im europäischen Markt. Diese Marktverschiebung stellt eine bedeutende Beschränkung für Molkerei Protein Hersteller dar und erfordert eine Anpassung ihrer Strategien zur Erhaltung ihrer Marktposition.

Preisschwankungen und Rohstoffvolatilität

Die Preisvolatilität im europäischen Molkerei Protein Markt eskaliert weiter, angetrieben durch Angebotsmangel bei Molkenproteinkonzentraten und -isolaten. Die Euro-Aufwertung hat Gewinnmargen für europäische Milchproduzenten verringert und ihre globale Marktposition beeinträchtigt. Laut USDA gab es signifikante Milchviehreduzierungen In Frankreich, Deutschland, den Niederlanden und Belgien während 2024, hauptsächlich aufgrund erhöhter Inputkosten, Dürrebedingungen und Blauzungenvirus-Ausbrüchen. Preisvolatilität hat Herausforderungen für Hersteller geschaffen, die unsicheren Kostenstrukturen gegenüberstehen, während sie Produktqualität beibehalten und Lieferverpflichtungen erfüllen müssen. Die Situation wird durch Chinas Anti-Subventions-Untersuchung europäischer Union Milchexporte weiter kompliziert, die etablierte Handelsmuster stören könnte. Preisinstabilität hat Hersteller dazu gedrängt, ihre Beschaffungsstrategien zu diversifizieren und Produktionseffizienz zu verbessern. Darüber hinaus haben Marktteilnehmer ihren Fokus auf langfristige Vertragsverhandlungen und Risikomanagementansätze erhöht.

Segmentanalyse

Nach Zutat: Molke dominiert während Milchisolate sprunghaft ansteigen

Molkenproteinkonzentrate behalten den größten Marktanteil mit 35,66% im Jahr 2024. Diese Dominanz stammt von ihrer Vielseitigkeit In Lebensmittelanwendungen und Kosteneffektivität im Vergleich zu Isolaten. Die Position des Segments wird durch seine Integration mit Käseproduktion gestärkt, was operative Effizienz für Milchverarbeiter bietet. Milchproteinisolate stellen das am schnellsten wachsende Segment mit einer prognostizierten CAGR von 8,23% (2025-2030) dar. Dieses Wachstum wird ihrem überlegenen Aminosäureprofil und funktionellen Eigenschaften In Prämie-Anwendungen zugeschrieben. Verbesserungen In Filtrations- und Trennungstechnologien haben Produktqualität verbessert, während Produktionskosten für hochreine Isolate reduziert wurden.

Das Kasein- und Kaseinat-Segment behält bedeutende Marktpräsenz, insbesondere In Käseanalogen und verarbeiteten Lebensmitteln, jedoch mit langsamerem Wachstum als Molken- und Milchproteinsegmente. Hydrolysierte Proteine erleben zunehmende Nachfrage In allen Kategorien, besonders In klinischen Ernährungs- und Säuglingsnahrungsanwendungen, aufgrund ihrer verbesserten Verdaulichkeit und reduzierten Allergenität. Der Markt für hydrolysierte Proteine profitiert von zunehmendem Verbraucherbewusstsein für Proteinabsorptionsraten und Verdauungsgesundheit. Hersteller reagieren auf diesen Trend, indem sie ihre hydrolysierten Proteinproduktportfolios erweitern und In Forschung und Entwicklung investieren, um Produktionsprozesse zu verbessern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Form: Pulvervielseitigkeit trifft auf Flüssigkeitskomfort

Pulverformate machen 79,00% des europäischen Molkerei Protein Marktes im Jahr 2024 aus. Diese Dominanz wird ihrer längeren Haltbarkeit, effizienten Transportierung und vielseitigen Anwendungen zugeschrieben. Das Pulversegment behält seine Marktführerschaft durch kostengünstige Formulierungsprozesse und genaue Proteinkonzentrationskontrolle In Endprodukten. Das Flüssig-(rtd)-Segment soll mit einer CAGR von 10,40% während 2025-2030 wachsen und sich als das am schnellsten wachsende Format etablieren. Dieses Wachstum wird durch zunehmende Verbrauchernachfrage nach praktischen, verzehrfertigen Produkten angetrieben, besonders In Sporternährung und funktionellen Getränken.

Hersteller implementieren fortschrittliche Technologien zur Überwindung von Proteinstabilitätsherausforderungen In flüssigen Formaten. Diese Innovationen ermöglichen die Produktion verzehrfertiger Getränke mit verbesserter Textur und reduzierter Viskosität bei neutralem pH. Die technologischen Fortschritte adressieren traditionelle Formulierungsbeschränkungen In verzehrfertigen Anwendungen und unterstützen das Wachstum des Flüssigsegments. Während die Technologie sich weiter entwickelt, erweitern flüssige Formate allmählich ihre Marktpräsenz neben traditionellen Pulverformaten.

Nach Anwendung: Lebensmittel- und Getränkebasis unterstützt Sporternährungswachstum

Das Lebensmittel- und Getränkesegment hält 54,66% Marktanteil im Jahr 2024 und führt den europäischen Molkerei Protein Markt an. Milchprodukte und Desserts repräsentieren das größte Untersegment, wo Molkerei Protein funktionelle und ernährungsphysiologische Zwecke erfüllen. Der Bäckerei- und Süßwarensektor integriert Molkerei Protein zur Verbesserung von Textur, Verlängerung der Haltbarkeit und Steigerung des Nährwerts. Die Getränkekategorie, besonders proteinangereicherte Milch- und Joghurtgetränke, zeigt signifikantes Wachstum, da Hersteller auf Verbrauchernachfrage nach praktischen Proteinbereitstellungsformaten reagieren.

Sport- und Leistungsernährung soll mit einer CAGR von 9,13% während 2025-2030 wachsen, angetrieben durch zunehmendes Verbraucherbewusstsein für die Rolle von Protein bei Muskelregeneration und sportlicher Leistung. Das Wachstum des Segments spiegelt Verbesserungen In Proteinqualität und Absorptionseffizienz wider, da Hersteller spezialisierte Molkerei Protein Zutaten für Sporternährungsprodukte entwickeln. Der Markt hat sich über Proteinpulver hinaus diversifiziert und umfasst nun verzehrfertige Optionen und proteinverbesserte Hydratationsprodukte, die Elektrolyte mit Molkerei Protein kombinieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Beschaffenheit: Bio-Wachstum überholt konventionelle Basis

Das konventionelle Segment hält 93,00% des europäischen Molkerei Protein Marktes im Jahr 2024, unterstützt durch etablierte Lieferketten und kostengünstige traditionelle Milchproduktionsmethoden. Dieses Segment behält seine Position durch Größenvorteile und effiziente Verarbeitungstechnologien, die gleichbleibende Qualität zu wettbewerbsfähigen Preisen gewährleisten. Das Bio-Segment, obwohl kleiner, wächst mit einer CAGR von 11,26% (2025-2030) und übertrifft die Gesamtwachstumsrate des Marktes. Diese Expansion stammt von verstärktem Verbraucherfokus auf Umweltnachhaltigkeit, Tierschutz und Gesundheitsvorteile von Bio-Produkten.

Das Bio-Segment behält starke Wachstumsdynamik trotz Herausforderungen durch höhere Preise und Inflationsdruck auf Verbraucherkaufkraft bei. Forschungen zeigen, dass Bio-Milch höhere Konzentrationen vorteilhafter Fettsäuren und Antioxidantien im Vergleich zu konventioneller Milch enthält, was die Prämie-Preisgestaltung von Bio Molkerei Protein unterstützt. Der robuste regulatorische Rahmen der EU für biologische Landwirtschaft, kombiniert mit diesen dokumentierten Qualitätsunterschieden, bietet eine starke Grundlage für die anhaltende Expansion des Bio-Segments.

Geografieanalyse

Deutschland behält seine Position als größter Markt für Molkerei Protein In Europa mit einem 25%-Anteil im Jahr 2024 bei und nutzt seine robuste Milchverarbeitungsinfrastruktur und starke inländische Nachfrage nach proteinangereicherten Produkten. Die Führung des Landes stammt von Investitionen In Verarbeitungstechnologie und einem etablierten Vertriebsnetz, das Produzenten mit inländischen und Exportmärkten verbindet. Der deutsche Markt zeigt hohe Innovation In spezialisierten Proteinzutaten für klinische Ernährungs- und Sportanwendungen, unterstützt durch seine Lebensmitteltechnologie-Forschungskapazitäten.

Spanien entwickelt sich als am schnellsten wachsender Markt mit einer prognostizierten CAGR von 7,20% (2025-2030), angetrieben durch zunehmendes Verbraucherbewusstsein für gesundheitliche Vorteile von Protein und die Expansion des Sporternährungssegments. Der spanische Markt profitiert von steigendem Gesundheitsbewusstsein und zunehmender Akzeptanz proteinreicher Diäten für Gewichtsmanagement und aktive Lebensstile. Lokale Produktionskapazitätsinvestitionen und erweiterte Vertriebskanäle für spezialisierte Proteinprodukte unterstützen dieses Wachstum.

Das Vereinigte Königreich und Frankreich stellen beträchtliche Märkte mit diversen Anwendungsprofilen dar, wobei das Vereinigte Königreich sich auf Sporternährung konzentriert und Frankreich sich auf Säuglingsnahrung und klinische Ernährungsanwendungen spezialisiert. Italien integriert Molkerei Protein In traditionelle Lebensmittelprodukte, während die Niederlande und Belgien als Verarbeitungs- und Vertriebszentren für den europäischen Markt fungieren. Russland zeigt Wachstumspotenzial bei konventionellen Molkerei Protein, trotz regulatorischer und geopolitischer Marktzugangsherausforderungen. Diese regionalen Variationen spiegeln unterschiedliche Verbraucherpräferenzen, regulatorische Umgebungen und industrielle Kapazitäten In ganz Europa wider.

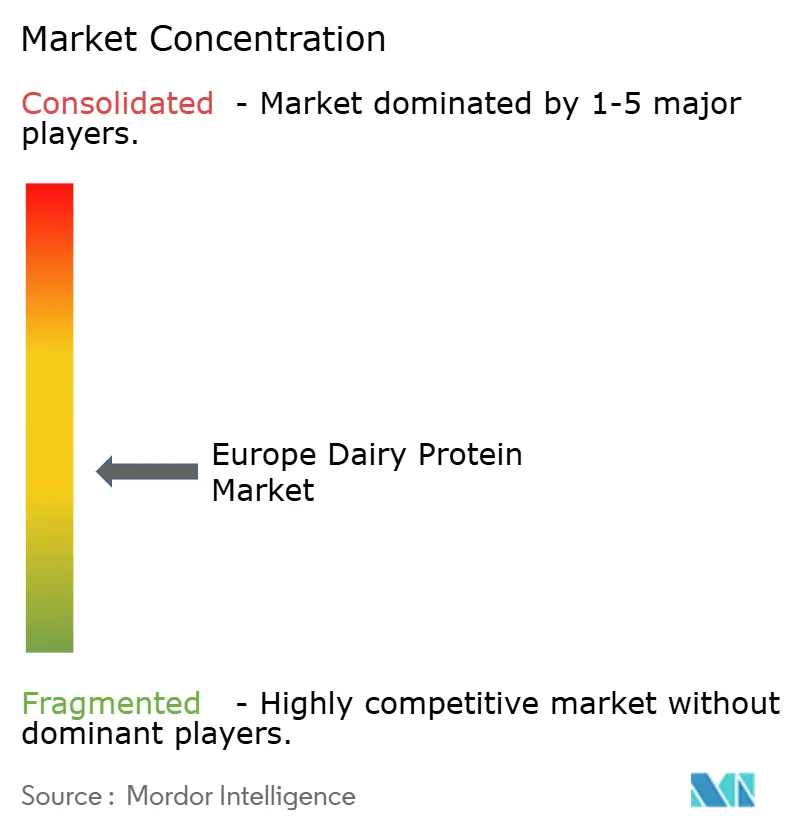

Wettbewerbslandschaft

Der europäische Molkerei Protein Markt zeigt moderate Fragmentierung, wobei mittelgroße Genossenschaften und multinationale Konzerne wie Agrial Gruppe, Arla Lebensmittel Amba, Kerry Gruppe Plc und Glanbia Plc bedeutende Marktpositionen halten. Diese Unternehmen implementieren vertikale Integrationsstrategien zur Sicherung der Rohstoffversorgung, während sie spezialisierte Produkte für Anwendungssegmente mit hohem Wachstum entwickeln.

Marktteilnehmer investieren In proprietäre Verarbeitungstechnologien zur Verbesserung der Produktdifferenzierung, insbesondere In Bereichen der Hitzestabilität, Löslichkeit und sensorischen Eigenschaften. Dieser Fokus auf technologischen Fortschritt wird durch FrieslandCampinas Ankündigung im März 2024 einer EUR 30 Millionen Investition In seine deutschen Produktionsanlagen verdeutlicht, die auf die Entwicklung innovativer Molkerei Protein Produkte und die Implementierung nachhaltiger Herstellungsprozesse abzielt.

Der Markt bietet Chancen In Hybridproteinformulierungen, die Molkerei und Pflanzenquellen kombinieren, sowie spezialisierte Zutaten für das klinische Ernährungssegment. Industrielle Konsolidierung setzt sich fort, da Unternehmen Größenvorteile und breitere geografische Präsenz suchen, um Margendruck zu adressieren. Technologische Fähigkeiten sind zu einem entscheidenden Faktor für die Aufrechterhaltung von Wettbewerbsvorteilen In dieser sich entwickelnden Marktlandschaft geworden.

Europa Molkerei Protein Industrieführer

-

Glanbia plc

-

Agrial Gruppe

-

Arla Lebensmittel Amba

-

FrieslandCampina Zutaten

-

Kerry Gruppe Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Fonterra startete MyNZMP Link, eine digitale Verkaufsplattform, die europäischen Käufern 24-Stunden-Zugang zu Milchzutaten bietet. Die e-Handel-Plattform ermöglicht es europäischen Zutatenkäufern, Molkenproteinkonzentrat und Laktose direkt aus den regionalen Lagern des Unternehmens zu kaufen.

- März 2025: Verley startete drei tierfreie Molkenproteinpulver: FermWhey einheimisch für Sporternährung, FermWhey MicroStab für Getränke und Milchprodukte und FermWhey Gel für Milchprodukte und Käseprodukte.

- November 2024: Arla Lebensmittel Zutaten entwickelte Lacprodan DI-3092, ein Molkenproteinhydrolysat mit 10g Protein pro 100ml, verglichen mit den standardmäßigen 6-7g In ähnlichen Produkten, für die Verwendung In peptidbasierten medizinischen Ernährungsanwendungen.

- November 2024: Arla Lebensmittel Zutaten erwarb Volacs Molke Ernährung Geschäft, was dem Unternehmen zusätzliche Molkenversorgungskapazität zur Adressierung steigender Marktnachfrage verschaffte.

Europa Molkerei Protein Marktbericht Umfang

Der europäische Molkerei Protein Markt wurde basierend auf Zutat, bilden, Beschaffenheit, Anwendung und Geographie segmentiert. Der Markt ist basierend auf Zutat In Milch und Molke segmentiert. Sie sind weiter In Isolate, Konzentrate und hydrolysierte unterteilt. Nach bilden ist der Markt In Pulver und Flüssig segmentiert. Nach Beschaffenheit ist er In konventionell und Bio unterteilt. Nach Anwendung ist der Markt In Lebensmittel & Getränke (Bäckerei & Süßwaren, Milchprodukte & Desserts und Getränke), Sport- & Leistungsernährung, Säuglings- & Frühkindernährung und andere Anwendungen segmentiert. Außerdem bietet die Studie eine Analyse des Molkerei Protein Marktes In den aufstrebenden und etablierten Märkten In der Region, einschließlich Deutschland, Vereinigtes Königreich, Frankreich, Spanien, Italien, Belgien, Niederlande, Russland und dem Rest Europas. Die Marktbemessung erfolgte In Werten In USD für alle oben genannten Segmente.

| Milch | Isolat |

| Konzentrate | |

| Hydrolysiert | |

| Molke | Konzentrate |

| Isolate | |

| Hydrolysiert | |

| Kasein und Kaseinate |

| Pulver |

| Flüssig |

| Konventionell |

| Bio |

| Lebensmittel und Getränke | Bäckerei und Süßwaren |

| Milchprodukte und Desserts | |

| Getränke | |

| Sport- und Leistungsernährung | |

| Säuglings- und Frühkindernährung | |

| Seniorenernährung und medizinische Ernährung | |

| Andere Anwendungen |

| Deutschland |

| Frankreich |

| Vereinigtes Königreich |

| Spanien |

| Niederlande |

| Italien |

| Schweden |

| Polen |

| Belgien |

| Rest Europas |

| Nach Zutat | Milch | Isolat |

| Konzentrate | ||

| Hydrolysiert | ||

| Molke | Konzentrate | |

| Isolate | ||

| Hydrolysiert | ||

| Kasein und Kaseinate | ||

| Nach Form | Pulver | |

| Flüssig | ||

| Nach Beschaffenheit | Konventionell | |

| Bio | ||

| Nach Anwendung | Lebensmittel und Getränke | Bäckerei und Süßwaren |

| Milchprodukte und Desserts | ||

| Getränke | ||

| Sport- und Leistungsernährung | ||

| Säuglings- und Frühkindernährung | ||

| Seniorenernährung und medizinische Ernährung | ||

| Andere Anwendungen | ||

| Geographie | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Spanien | ||

| Niederlande | ||

| Italien | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Rest Europas | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Europa Molkerei Protein Markt und wie schnell wächst er?

Der Europa Molkerei Protein wird im Jahr 2025 auf USD 1,10 Milliarden geschätzt und soll bis 2030 USD 1,42 Milliarden erreichen, mit einer CAGR von 5,24%.

Welches Land führt den Europa Molkerei Protein Markt im Umsatz an?

Deutschland trägt 25,00% des Gesamtumsatzes im Jahr 2024 bei. Die starke Industriebasis und der technologische Fortschritt des Landes treiben signifikantes Marktwachstum voran.

Warum gewinnen Flüssig-(rtd) Anteile In der Europa Molkerei Protein bilden?

Das Flüssig-(bereit-Zu-trinken)-Segment soll mit einer CAGR von 10,40% wachsen, angetrieben durch zunehmende Verbrauchernachfrage nach praktischen, verzehrfertigen Produkten.

Welcher Zutatentyp soll mit der schnellsten CAGR wachsen?

Milchproteinisolate sollen mit einer CAGR von 8,23% für den Prognosezeitraum wachsen.

Seite zuletzt aktualisiert am: