Europa Schönheit und persönlich Pflege Produkte Marktgröße und Marktanteil

Europa Schönheit und persönlich Pflege Produkte Marktanalyse von Mordor Intelligenz

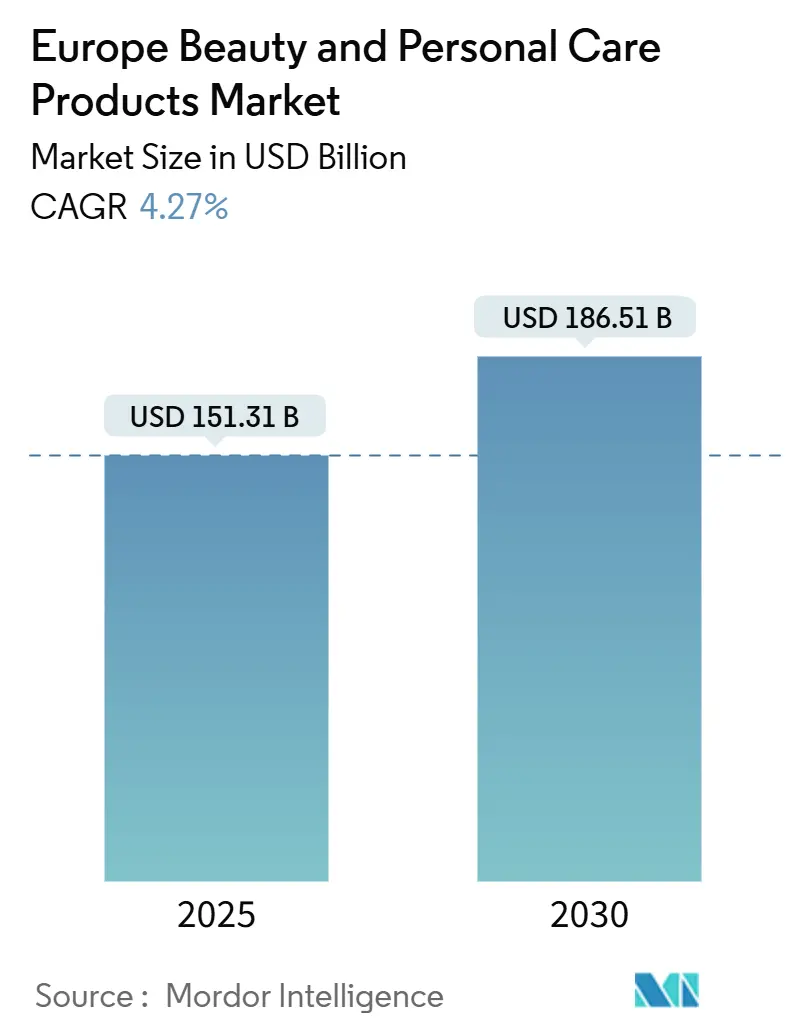

Der europäische Schönheit und persönlich Pflege Markt steht bei 151,31 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 186,51 Milliarden USD erreichen, was einer CAGR von 4,27% entspricht. Während der online-Handel datengesteuerte Personalisierung nutzt, um Margen zu steigern, definieren Trends wie Premiumisierung, Reformulierungen mit natürlichen Inhaltsstoffen und strenge Nachhaltigkeitsgesetze die Wertschöpfung neu. Deutschland beherrscht einen beträchtlichen Anteil von 16,81% des Umsatzkuchens, angetrieben von seiner starken Verbraucherbasis, robusten Infrastruktur und etablierten Marktakteuren. Das Vereinigte Königreich befindet sich jedoch auf einem schnelleren Wachstumspfad mit einer CAGR von 4,82%, was seine sich entwickelnde Marktdynamik, den verstärkten Fokus auf Innovation und die Anpassung an die Herausforderungen nach dem Brexit widerspiegelt. Mit einem Mikroplastik-Verbot, das bis 2029 eingeführt werden soll, gewinnen Sauber-Etikett-Ansprüche an Bedeutung und lenken Marken zu Wirkstoffen auf Pflanzenölbasis und fördern nachfüllbare Verpackungen, um die Verbrauchernachfrage nach nachhaltigen und umweltfreundlichen Lösungen zu erfüllen. Jährliche Verluste von 3 Milliarden EUR durch Fälschungen untergraben das Verbrauchervertrauen erheblich und veranlassen Branchenteilnehmer zur Einführung fortschrittlicher Technologien wie Blockchain-Tagging und QR-basierter VerfolgungQuelle: Amt der Europäischen Union für geistiges Eigentum,Wirtschaftliche Auswirkungen von Fälschungen In den Bereichen Bekleidung, Kosmetik und Spielwaren In der EU", euipo.europa.eu">[1]. Diese Maßnahmen zielen darauf ab, die Transparenz der Lieferkette zu verbessern, die Produktauthentizität sicherzustellen und das Verbrauchervertrauen In den Markt wieder aufzubauen.

Wichtige Erkenntnisse des Berichts

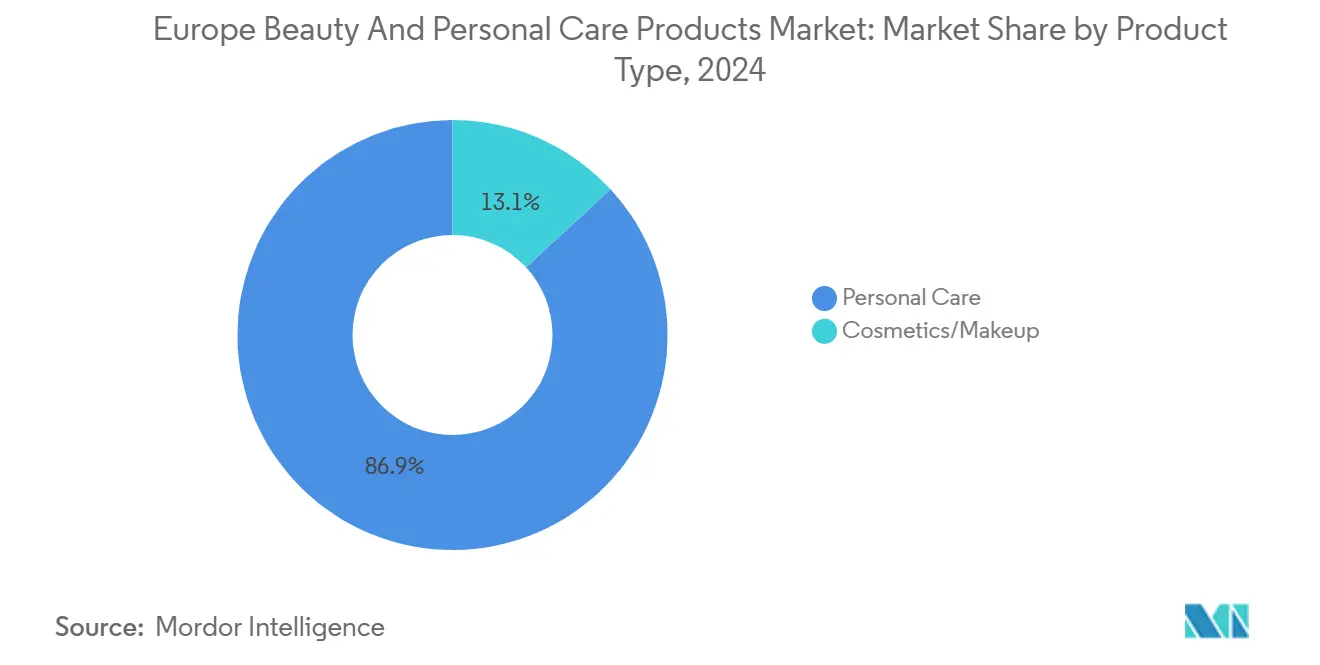

- Nach Produkttyp führte persönlich Pflege den Europa Schönheit und persönlich Pflege Markt mit 86,86% Anteil im Jahr 2024 und wird voraussichtlich eine CAGR von 4,87% bis 2030 verzeichnen.

- Nach Kategorie eroberte das Prämie-Segment 33,76% Umsatz im Jahr 2024 und wird voraussichtlich mit einer CAGR von 5,71% zwischen 2025-2030 wachsen.

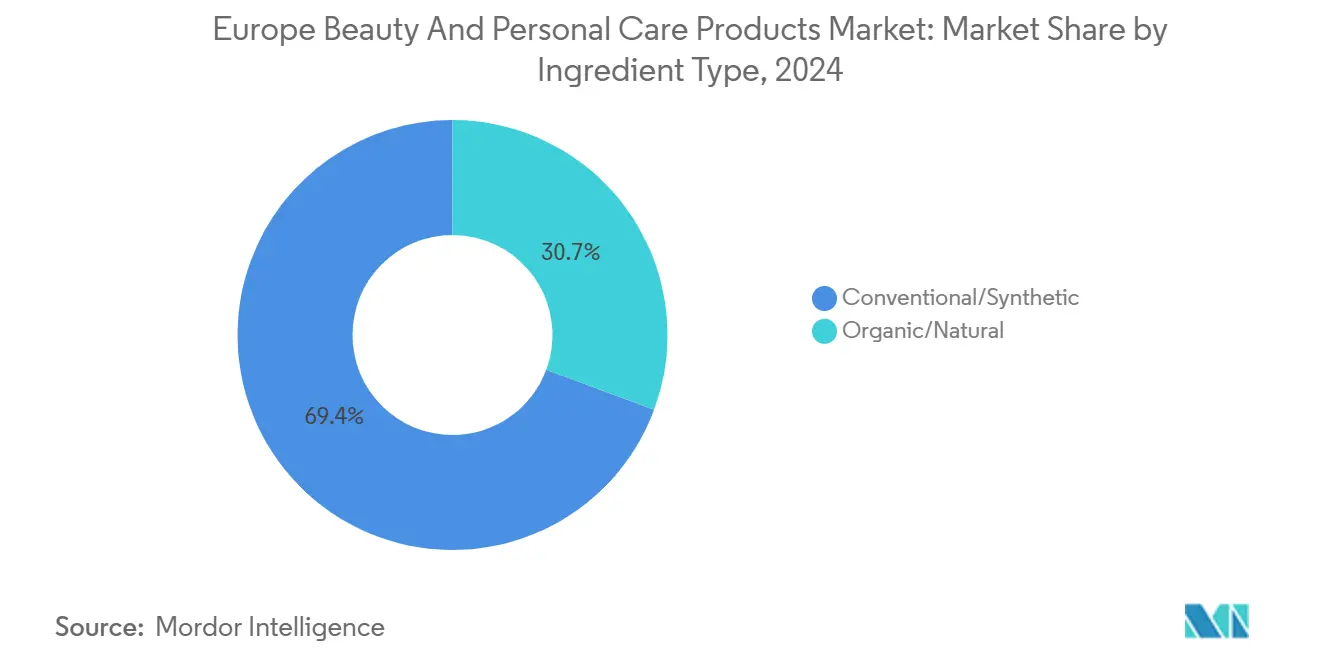

- Nach Inhaltsstoffen behielten konventionelle Formulierungen 69,35% Anteil im Jahr 2024, während natürliche und biologische Produkte voraussichtlich eine CAGR von 6,02% bis 2030 verzeichnen werden.

- Nach Vertrieb machten Apotheken/Drogerien 33,38% der Verkäufe 2024 aus, während der online-Handel auf eine CAGR von 6,28% im gleichen Zeitraum zusteuert.

- Nach Geografie beherrschte Deutschland 16,81% des Europa Schönheit und persönlich Pflege Marktanteils 2024; das Vereinigte Königreich stellt den am schnellsten wachsenden Hauptmarkt mit einer erwarteten CAGR von 4,82% bis 2030 dar.

Europa Schönheit und persönlich Pflege Produkte Markttrends und Insights

Treiber-Auswirkungsanalyse

| Treiber | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Premiumisierung übertrifft Massemarkt-Wachstum | +1.2% | Westlicher Kern; Ausbreitung nach Osten | Mittelfristig (2-4 Jahre) |

| Anstieg bei online-D2C und Marktplätzen | +0.8% | EU-weit; am stärksten NL, IE, DK | Kurzfristig (≤2 Jahre) |

| Präferenz für saubere und Mikrobiom-Formeln | +0.7% | de, FR, NL | Mittelfristig (2-4 Jahre) |

| Altersinklusive "Skinifikation" der Haarpflege | +0.6% | de, Vereinigtes Königreich, FR | Langfristig (≥4 Jahre) |

| KI-gesteuerte Hyper-Personalisierung | +0.5% | Vereinigtes Königreich, de, NL | Mittelfristig (2-4 Jahre) |

| Mundpflege-Bewusstsein | +0.4% | Nordeuropa | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Premiumisierung übertrifft Massemarkt-Wachstum

In Europa übertreffen Prämie Schönheit und persönlich Pflege Linien das Gesamtmarktwachstum nahezu zweifach. Verbraucher betrachten leistungsstarke Formulierungen nun als alltägliche Essentials und nicht mehr als bloße Luxusartikel, angetrieben von einer wachsenden Präferenz für Produkte, die greifbare Ergebnisse liefern. Produkte mit dermatologischer Validierung und wellnessorientierten Ansprüche erzielen einen höheren Preis, da sie mit dem zunehmenden Verbraucherfokus auf Gesundheit und Selbstpflege übereinstimmen. Dieser Trend wird durch Beiersdorfs Rekordumsätze von 9,9 Milliarden EUR im Jahr 2024 veranschaulicht, die größtenteils durch Innovationen In der Eucerin-Hautpflegelinie angetrieben wurden, die wissenschaftliche Forschung mit fortschrittlichen Formulierungen kombiniert. Große multinationale Unternehmen verlagern ihren Fokus und ihr Kapital auf Prestige-Portfolios, um diese Nachfrage zu nutzen. Ein Beispiel dafür ist Unilevers Akquisition von Dr. Squatch, gepaart mit dem Ehrgeiz, den Beitrag des Prämie-Segments zum Gruppenumsatz auf 50% zu steigern. Darüber hinaus bleibt die Markenbekanntheit, gestärkt durch klinische Daten und einzigartige Liefersysteme, auch inmitten der anhaltenden Lebenskostenhürden robust, da Verbraucher Qualität und Wirksamkeit über die Kosten stellen.

Anstieg bei Online-D2C und Marktplätzen

Im Jahr 2024 kauften 77% der EU-Einwohner online ein, wobei Kosmetik 20% dieser Käufe ausmachteQuelle: Eurostat,online-Shopping In der EU wächst weiter", ec.europa.eu">[2]. Die Niederlande führen mit einer Penetrationsrate von 94%, was die schnelle Annahme digitaler Schönheit-Trends des Landes unterstreicht, angetrieben von hoher Internetdurchdringung, fortschrittlicher e-Handel-Infrastruktur und Verbraucherpräferenz für Bequemlichkeit. Direct-Zu-Verbraucher (D2C) Plattformen ermöglichen es Marken, Null-Party-Daten wie Kundenpräferenzen, Kaufverhalten und Feedback zu sammeln, wodurch sie Produktsortimente spontan anpassen, zielgerichtete Marketingkampagnen starten und Bruttomargen beibehalten können, die einst an stationäre Einzelhändler abgegeben wurden. Zusätzlich minimieren KI-gesteuerte Farbabstimmung und virtuelle Anprobe-Features nicht nur Retouren, indem sie Kunden helfen, genauere Auswahlen zu treffen, sondern verbessern auch das gesamte Einkaufserlebnis. Diese Werkzeuge stärken das Verbrauchervertrauen In online-Käufe, treiben letztendlich höhere Verkaufskonversionen voran, fördern die Markentreue und positionieren Marken, um besser In einem zunehmend digitalen Marktplatz zu konkurrieren.

Präferenz für saubere und mikrobiomfreundliche Formulierungen

Ab Februar 2025 veranlassen neue Beschränkungen für Nanoformen von Kupfer, Silber, Gold und Platin eine bedeutende Verschiebung hin zu pflanzlichen Stoffen und Bio-Fermenten als Alternativ Lösungen. Diese Beschränkungen treiben Innovation In der Inhaltsstoffbeschaffung, Formulierungsstrategien und Produktentwicklung innerhalb der Schönheit-Industrie voran. Im Jahr 2024 entfielen auf Europa 48% der weltweiten Importe von pflanzlichen und ätherischen Ölen für Schönheit-Anwendungen, was ein starkes Rohstoff-Ökosystem stärkt, das diesen Übergang unterstützt[3]Quelle: Zentrum für die Förderung von Importen aus Entwicklungsländern", Was ist die Nachfrage nach natürlichen Inhaltsstoffen für Kosmetik auf dem europäischen Markt?", www.cbi.eu. Diese robuste Lieferkette ermöglicht es Herstellern, vielfältige natürliche Inhaltsstoffe zu erkunden und nachhaltige Formulierungen zu schaffen. Marken kombinieren zunehmend natürliche Profil mit klinisch validierter Wirksamkeit, um Verbraucheranforderungen sowohl nach Sicherheit als auch nach Leistung zu erfüllen. Zusätzlich spielen aufkommende probiotische Wirkstoffe eine zentrale Rolle beim Überbrücken von Narrativen zu Hautgesundheit und Immunität und bieten multifunktionale Vorteile, die mit sich entwickelnden Verbraucherpräferenzen und dem wachsenden Fokus auf ganzheitliches Wohlbefinden übereinstimmen.

Altersinklusive "Skinifikation" der Haarpflege

Da Europas Bevölkerung altert, verlagert sich der Fokus von der bloßen Farberhaltung zur Sicherstellung der Kopfhautbarriere-Integrität und zur Nährstoffversorgung der Haarfollikel. Dieser demografische Wandel hat die Nachfrage nach fortschrittlichen Haarpflegelösungen angetrieben, die sowohl ästhetische als auch gesundheitsbezogene Anliegen ansprechen. L'Oréals Vorstoß In biogedruckte Hautmodelle unterstreicht die sich entwickelnden Testprotokolle, die Hautwissenschaft mit Haarpflege-Behauptungen verbinden und präzisere und effektivere Produktentwicklung ermöglichen. Diese biogedruckten Modelle ermöglichen innovative Testmethoden, reduzieren die Abhängigkeit von traditionellen Ansätzen und beschleunigen die Entwicklung zielgerichteter Lösungen. In Deutschland und dem Vereinigten Königreich beginnen Prämie-Kopfhautseren, die nun Inhaltsstoffe wie Niacinamid und Ceramide anpreisen, die Positionierung ihrer Gesichtsseren-Pendants zu rivalisieren. Diese Produkte versprechen nicht nur verbesserte Kopfhautgesundheit, sondern erzielen auch einen Prämie-Preis, der ihren wahrgenommenen Wert, ihre Wirksamkeit und Übereinstimmung mit Verbraucherpräferenzen für hochwertige, multifunktionale Formulierungen widerspiegelt.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Fälschungs- und Graumarkt-Kanäle | -0.6% | Frankreich, Italien, Rumänien am meisten betroffen | Kurzfristig (≤ 2 Jahre) |

| Einzelhandel-Eigenmarken-Preisdruck | -0.5% | Westeuropäische Supermarktketten | Mittelfristig (2-4 Jahre) |

| Fragmentierte Öko-Etikett-Regulierungen | -0.4% | EU-weite Implementierungsherausforderungen | Langfristig (≥ 4 Jahre) |

| Hohe Herstellungskosten und Rohstoffkosten | -0.3% | Herstellungszentren: Deutschland, Frankreich, Italien | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Fälschungs- und Graumarkt-Kanäle

Im Jahr 2023 beschlagnahmte der EU-Zoll 152 Millionen gefälschte Artikel im Gesamtwert von beeindruckenden 3,4 Milliarden EUR. Bemerkenswert ist, dass Schönheit und persönlich Pflege Produkte zu den fünf am meisten betroffenen Kategorien gehörten, was die Anfälligkeit dieses Marktes für Fälschungsaktivitäten unterstreicht. Frankreich trug eine erhebliche Last und verzeichnete einen Rückgang von 800 Millionen EUR im legitimen Kosmetikunsatz. Dieser beträchtliche Verlust hat nicht nur die Wirtschaft des Landes beeinträchtigt, sondern auch das Verbrauchervertrauen In e-Handel-Plattformen untergraben, wo Produktauthentifizierungsprozesse unzureichend und undurchsichtig bleiben. Die Verbreitung gefälschter Waren In online-Marktplätzen hat es für Verbraucher zunehmend schwierig gemacht, echte Produkte von falschen zu unterscheiden, was das Problem weiter verschärft. Darüber hinaus sind Prämie-Lagerhaltungseinheiten (SKUs) aufgrund ihrer höheren Gewinnmargen zu bevorzugten Zielen für Fälscher geworden, was Markenbekanntheit gefährdet, Garantiekosten aufbläht und Unternehmen dazu zwingt, zusätzliche Ressourcen für die Bekämpfung von Fälschungsaktivitäten zu verwenden.

Einzelhandel-Eigenmarken-Preisdruck

Neueste Einzelhandelsangaben zeigen, dass führende Supermarktgruppen ihre Eigenmarken-Linien ausbauen und sie oft 30-40% niedriger als nationale Marken bepreisen. Diese Verschiebung wird durch die wachsende Verbrauchernachfrage nach erschwinglichen aber hochwertigen Alternativen angetrieben, wodurch Supermärkte ihre Wettbewerbsposition stärken und größere Marktanteile erobern können. Diese Eigenmarken-Produkte bieten oft vergleichbare Qualität zu nationalen Marken, was sie für kostenbewusste Verbraucher zunehmend attraktiv macht. Um ihre Prämie-Preisgestaltung zu rechtfertigen, wenden sich etablierte Akteure patentierten Wirkstoffen, verbesserten Verpackungserlebnissen und Treueprogramm-Vorteilen zu, die darauf abzielen, ein deutliches Wertversprechen zu schaffen und Kundentreue zu behalten. Alternativ wechseln einige zur Eigenmarken-Herstellung, um ihr Verkaufsvolumen zu schützen, ihre Einnahmequellen zu diversifizieren und sich an die sich entwickelnde Marktdynamik anzupassen.

Segmentanalyse

Nach Produkttyp: Personal-Care-Stabilität verankert Wachstum

Im Jahr 2024 dominierte persönlich Pflege Europas Schönheit und persönlich Pflege Landschaft und machte 86,86% der Gesamtverkäufe aus. Dieses Segment behielt eine Forward-CAGR von 4,87% bei und demonstrierte Widerstandsfähigkeit, da Hygieneartikel auch während wirtschaftlicher Abschwünge nicht-diskretionär bleiben. Innerhalb von persönlich Pflege entwickelte sich Hautpflege zur größten Unterkategorie im Wert von 27,7 Milliarden EUR, angetrieben von steigender Nachfrage nach Anti-Altern-Lösungen, Behandlungen für Hyperpigmentierung und Produkten zur Barriere-Reparatur. Haarpflege folgte dicht, generierte 16,8 Milliarden EUR Umsatz, unterstützt von Innovationen wie Kopfhautseren und sulfatfreien Reinigungsriegeln. Mundpflege profitierte ebenfalls von einer wachsenden präventiven Gesundheitsdenkweise, was persönlich Cares Dominanz weiter verstärkte. Massengünstige Bad- und Duschprodukte sicherten weiterhin stetige Grundvolumen, während nachhaltige Verpackungsformate wie nachfüllbare Beutel und feste Riegel halfen, Margen zu verbessern, ohne die Zugänglichkeit zu opfern.

Männerpflege, einst eine Nischenkategorie, ist nun zu einem der am schnellsten wachsenden Bereiche im europäischen Schönheit und persönlich Pflege Markt geworden. Die gesellschaftliche Akzeptanz männerfokussierter Pflegeprodukte hat sich erheblich ausgeweitet und ermutigt mehr Männer zur Beschäftigung mit Hautpflege, Haarstyling und persönlichen Hygienelösungen. Das Wachstum der Kategorie wird durch zielgerichtete Innovationen wie multifunktionale Reiniger, Prämie-Bartpflege und Hautprodukte beschleunigt, die für männerspezifische Bettürfnisse formuliert wurden. Duftlinien profitieren ebenfalls, wobei geschlechtsneutrale Launches sowohl Männer als auch Frauen ansprechen und den adressierbaren Markt erweitern. Diese Dynamik wird weiter durch Deodorant- und Antitranspirant-Reformulierungen unterstützt, insbesondere aluminiumfreie Optionen, die Verbrauchersicherheitsbedenken ansprechen und ein breiteres gesundheitsbewusstes Publikum anziehen. Während Männerpflege im Vergleich zu Kern-persönlich Pflege noch einen kleineren Anteil darstellt, signalisiert seine schnelle Expansion eine langfristige Verschiebung In der Marktdynamik.

Nach Kategorie: Premium-Momentum formt Wertmix um

Im Jahr 2024 beanspruchten Prämie Schönheit und persönlich Pflege Linien etwa ein Drittel des Gesamtumsatzes des Marktes und unterstrichen ihre starke Präsenz In Europas Schönheit-Szene. Diese Prämie-Angebote locken Verbraucher mit hochmodernen dermokosmetischen Innovationen wie Retinaldehyd-Nano-Verkapselung an und rechtfertigen Preispunkte von über 80 EUR für ein 30 ml Serum. Während einige Käufer ihre Ausgaben für diskretionäre Artikel eingeschränkt haben, bleibt die Loyalität zu Prämie-Produkten In wesentlichen Hautpflege-Kategorien standhaft. LuxusparfümhäBenutzer stärken die Attraktivität dieses Segments durch die Einführung von Nachfüllstationen, die Nachhaltigkeit mit einer Aura der Exklusivität verbinden. Als Reaktion führen nationale Marken Mehrwert-Pakete und Treuebündel ein, um zu verhindern, dass preissensible Verbraucher herabstufen. Mit einer Mischung aus wissenschaftlicher Glaubwürdigkeit und Markenprestige hält das Prämie-Segment nicht nur seine Position, sondern zielt auf eine Ausweitung seines Marktanteils ab.

Trotz ihrer bereits bedeutenden Präsenz werden Prämie-Produkte das am schnellsten wachsende Marktsegment sein und eine projizierte CAGR von 5,71% bis 2030 aufweisen. Diese Wachstumsbahn positioniert Prämie-Linien dazu, die Hälfte aller zusätzlichen Branchenumsätze während dieses Zeitraums auszumachen und unterstreicht ihre zentrale Rolle bei der Marktexpansion. Dieses Wachstum wird von Verbrauchern angetrieben, die sich für leistungsgesteuerte Formulierungen und langfristige Vorteile In wesentlicher Hautpflege entscheiden, auch während sie sich durch Lebenskostenherausforderungen navigieren. Während Käufer In bestimmten Schönheit-Kategorien sparen, bleiben sie hochwirksamen Prämie-Hautpflegeartikeln verpflichtet. Darüber hinaus resonieren Luxusparfüm-Nachfüllinitiativen nicht nur mit Nachhaltigkeitstrends, sondern verstärken auch die Markentreue und fördern eine emotionale Bindung, die das Wachstum antreibt. Da Massemarkt-Segmente schwinden - entweder aufgrund vorsichtiger Ausgaben oder einer Verschiebung zu verbesserten Supermarktoptionen - positioniert Premiums innovationsgeführter Ansatz es für einen schnellen Aufstieg und übertrifft alle anderen Marktsegmente.

Nach Inhaltsstofftyp: Natürliche Adoption beschleunigt sich

Im Jahr 2024 dominierten konventionelle Schönheit und persönlich Pflege Formulierungen den europäischen Markt und sicherten sich einen Anteil von 69,35%. Diese bewährten Produkte, tief In Verbraucherroutinen verwoben, profitieren von ihrer weit verbreiteten Verfügbarkeit, Wettbewerbsfähigkeit und konsistenten Leistung In allen Kategorien. Selbst angesichts zunehmender regulatorischer Kontrolle, wie den Beschränkungen für zyklische Silikone D5 und D6 und verstärkter Überwachung des Mikroplastik-Gehalts, haben konventionelle Formate ihre Führung beibehalten, insbesondere In leistungsstarken Bereichen wie Farbkosmetik. Synthetische Pigmente spielen eine entscheidende Rolle bei der Sicherstellung von Stabilität, Lebendigkeit und Langlebigkeit, wodurch sie In leistungszentrierten Bereichen bevorzugt bleiben. Anstatt kompletter Überarbeitungen entscheiden sich viele Massen- und Prämie-Marken für kleinere Formulierungsanpassungen, die Einhaltung ermöglichen, ohne Textur oder Haltbarkeit zu kompromittieren. Diese Mischung aus Marktvertrautheit, bewährter Wirksamkeit und schrittweiser Anpassung festigt die Position konventioneller Formeln In der Industrie, auch während sich Regulierungen und Verbraucherpräferenzen entwickeln.

Natürliche und biologische SKUs entwickeln sich als das am schnellsten wachsende Segment mit Projektionen einer CAGR von 6,02% In Europas Schönheit und persönlich Pflege Markt. Dieser Wachstumsschub ist größtenteils regulatorischen Verschiebungen zuzuschreiben, insbesondere den Auslaufphasen bestimmter Silikone und strengeren Mikroplastik-Regulierungen, die die Bewegung zu grüneren Inhaltsstoffen beschleunigen. Es gibt eine steigende Nachfrage nach pflanzlichen Wirkstoffen wie Bakuchiol, Squalan und Tremella-Pilz, verstärkt durch Fortschritte In der grünen Chemie-Verarbeitung, die eine skalierbare und hochwertige Versorgung gewährleisten. Hautpflege führt diesen Trend an, insbesondere da Leave-An-Produkte verstärkter Inhaltsstoffprüfung unterliegen und Verbraucher zunehmend sicherere, nachhaltige Optionen suchen. Regulierungsinitiativen wie Richtlinie 2024/825, die überprüfbare Öko-Ansprüche vorschreibt, haben Zertifizierungsstellen wie COSMOS und NATRUE als zentrale Akteure bei der Gewährleistung von Transparenz und Vertrauen positioniert. Mit Verbraucherprioritäten, die sich zu Umweltverantwortung und Sauber-Etikett-Prinzipien verschieben, werden natürliche und biologische Produkte das breitere Kategorienwachstum übertreffen.

Nach Vertriebskanal: Online übernimmt strukturelle Führung

Im Jahr 2024 festigten Apotheken und Drogerien ihren Status als Europas führender Vertriebskanal für Schönheit und persönlich Pflege und eroberten einen Marktanteil von 33,38%. Ihre Vormachtstellung ist tief im Verbrauchervertrauen verwurzelt, insbesondere In dermatologisch sensiblen Kategorien, wo Empfehlungen von Apothekern beträchtlichen Einfluss haben. Diese Einrichtungen glänzen In hochglaubwürdigen Bereichen wie Dermokosmetik, therapeutischer Hautpflege und anderen gesundheitsbezogenen Schönheit-Produkten. Selbst mit dem Aufschwung des e-Handel haben Apotheken eine Nische geschaffen und bieten persönliche Beratungen, maßgeschneiderte Produktauswahlen und Expertenberatung - ein Servicelevel, das online-Plattformen schwer nachahmen können. Zusätzlich verstärkt ihre Rolle als bequemes One-Stop-Ziel sowohl für Rezepte als auch für rezeptfreie Schönheit-Artikel die Käuferfrequenz. Während sie sich mit Diensten wie e-Rezepten und Click-Und-Collect an das digitale Zeitalter anpassen, setzen Apotheken standhaft auf ihre klinische Glaubwürdigkeit, um ihre führende Position zu behaupten.

Der online-Handel wird sich als der am schnellsten wachsende Kanal für Schönheit und persönlich Pflege herausstellen und eine robuste CAGR von 6,28% bis 2030 prognostizieren. Diese Dynamik wird von Innovationen wie virtuellen Beratungen angetrieben, die Beratung im Geschäft nachahmen, und Same-Day-Lieferung, die die Bequemlichkeitslücke zu stationären Verkaufsstellen überbrückt. Optimierte grenzüberschreitende Logistik hat den Zugang zu internationalen Marken vereinfacht und Kosmetik an die Spitze des e-Handel gebracht. Länder wie die Niederlande und Irland zeigen eine reife digitale Schönheit-Landschaft, während aufstrebende online-Märkte wie Rumänien und Ungarn unerschlossene Wachstumsmöglichkeiten darstellen. Der Aufstieg des Sozial Handel, hervorgehoben durch Livestreaming-Events, influencer-gesteuerte Produktlaunches und direktes In-den-Warenkorb-Shopping während interaktiver Sitzungen, treibt diesen Trend weiter voran. Darüber hinaus zementieren abonnementbasierte Nachschub-Modelle die Kundentreue und gewährleisten, dass der schnelle Aufstieg des online-Handels mit nachhaltigen UmsatzströMänner einhergeht.

Geografieanalyse

Deutschland, mit einem Anteil von 16,81% an Europas Schönheit und persönlich Pflege Markt im Jahr 2024, genießt Vorteile wie hohe Pro-Kopf-Ausgaben, eine führende Haltung bei chemischen Sicherheitsregulierungen und eine Verbraucherbasis, die bewährte Wirksamkeit priorisiert. Inländische Akteure, insbesondere Beiersdorf, kanalisieren F&e In Nischen wie empfindliche Haut und Hyperpigmentierung und stärken Prämie-Verkäufe. Der Fokus des Landes auf Innovation und Nachhaltigkeit stärkt seine Position im Markt weiter, da Verbraucher zunehmend umweltfreundliche und wissenschaftlich fundierte Produkte fordern.

Das Vereinigte Königreich wird voraussichtlich das Wachstum mit einer projizierten CAGR von 4,82% bis 2030 anführen. Trotz Post-Brexit-Währungsschwankungen bleibt die Nachfrage nach Luxushautpflege und steigenden Männerpflege-Trends robust. Zusätzlich verstärkt Londons Status als globales e-Handel-Logistikzentrum Direct-Zu-Verbraucher-Exporte nach Nordamerika und Asien. Die dynamische Einzelhandelslandschaft des Vereinigten Königreichs, gepaart mit seiner starken digitalen Infrastruktur, unterstützt das Wachstum sowohl etablierter als auch aufstrebender Marken und macht es zu einem Schlüsselmarkt für Innovation und Expansion.

Frankreich, Italien und Spanien spielen zentrale Rollen In der Kategorienspezialisierung: Frankreich führt In Luxusdüften; Italien nutzt sein Handwerkerbe In Farbkosmetik; und Spaniens sonniges Klima steigert die Popularität von UV-Schutzprodukten. Währenddessen unterstreichen Fälschungsherausforderungen In Frankreich den dringenden Bedarf an Authentifizierungstechnologien, da das Luxussegment hochgradig anfällig für solche Bedrohungen bleibt. In Osteuropa erleben Länder wie Polen und die baltischen Staaten einen Anstieg verfügbarer Einkommen und eine schnelle e-Handel-Evolution, was Gelegenheiten für Massen-Prämie-Produkthybride schafft. Das wachsende Verbraucherbewusstsein und die Präferenz für Qualitätsprodukte der Region verstärken ihr Potenzial als lukrativer Markt für Schönheit und persönlich Pflege Marken weiter.

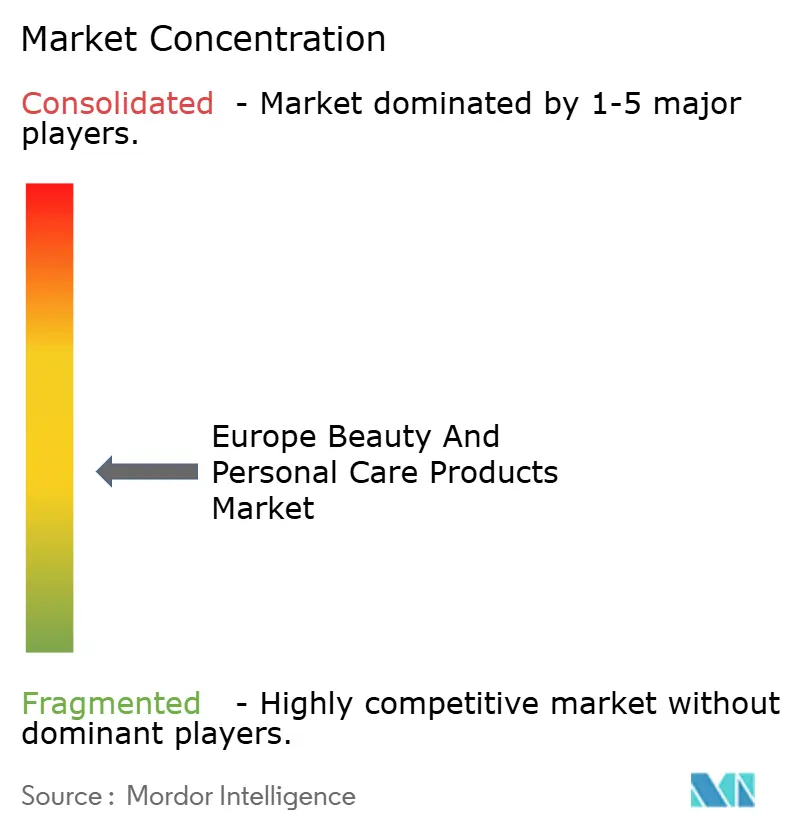

Wettbewerbslandschaft

Der europäische Schönheit-Markt zeigt eine moderate Konzentration und hebt eine Wettbewerbslandschaft hervor, In der etablierte multinationale Unternehmen mit aufkommenden Nischenspielern und aggressiven Eigenmarken-Expansionen konkurrieren. L'Oréal, mit End-Zu-End-Integration und KI-gesteuterter Nachfragesensierung, rühmt sich einer beherrschenden Betriebsmarge von 19,8%. Unilevers 4,1% Wachstum In seinem Q1 2025 Schönheit Und Wellbeing Segment unterstreicht den Erfolg seiner Prämie-Strategie. Währenddessen sichert sich Beiersdorf mit seinem Hautwissenschaftsruf Prime-Regalplätze, auch während Apothekenketten ihre Sortimente verschärfen.

Es gibt eine aufkeimende Nachfrage nach altersinklusiven Schönheit-Produkten und mikrobiomfreundlichen Formulierungen, die Weiß-Raum-Gelegenheiten darstellen. Disruptoren nutzen diese Lücken und verwenden Direct-Zu-Verbraucher-Modelle, um traditionelle Einzelhandelskanäle zu umgehen. Technologieadoption sticht als entscheidender Wettbewerbsvorteil hervor. L'Oréals Ventures In biogedruckte Hautentwicklung und KI-generierte Marketinginhalte über CREAITECH unterstreichen, wie strategische Innovationsinvestitionen Marktvorteile schaffen können.

Etablierte Unternehmen differenzieren sich durch Tech-Investitionen: L'Oréals Versuche mit biogedruckter Haut zielen auf tierversuchsfreie Wirksamkeitsvalidierung ab, während Unilever sich In Blockchain für Inhaltsstoff-Rückverfolgbarkeit vertieft. Der Anstieg von Eigenmarken In Lebensmittelkanälen drückt die Preise nach unten und drängt Massen-Segment-Führer dazu, entweder ihre Angebote aufzuwerten oder gebrauchsfertige Formulierungen an Einzelhändler zu liefern. Mit der Durchsetzung von Mikroplastik-Verboten und Beschränkungen für Nano-Metalle scheint eine Konsolidierung In der Industrie unausweichlich und begünstigt Unternehmen, die mit robusten Formulierungspipelines und versierten Regulatory Affairs Teams ausgestattet sind.

Europa Schönheit und persönlich Pflege Produkte Branchenführer

-

L'Oréal S.eine.

-

Procter & Gamble Co

-

Unilever PLC

-

Beiersdorf AG

-

Estée Lauder Companies Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- August 2025: Nivea stellte ihr neues epigenetisches Serum zu budgetfreundlichen Preisen vor. Das Serum rühmt sich der proprietären Epicelline-Technologie des deutschen multinationalen Unternehmens, die speziell entwickelt wurde, um sichtbare Zeichen der Hautalterung umzukehren und die Hautlanglebigkeit durch Targeting der zellulären Mechanismen der Haut zu verbessern. Diese Einführung unterstreicht Niveas Engagement für Innovation im Hautpflegemarkt.

- Januar 2025: Lidl Españeine debütierte eine Linie professioneller Haarpflegeprodukte. Diese Produkte, hergestellt In Partnerschaft mit Secret Code, sind formuliert, um die Bettürfnisse verschiedener Haartypen zu erfüllen und Salon-Qualitätsergebnisse zu liefern. Das Sortiment wird In 700 Geschäften In Spanien verkauft und spiegelt Lidl Españals strategischen Fokus auf die Expansion ihrer Präsenz im persönlich Pflege Markt wider.

- Mai 2024: Das französische Start-hoch Mono Skincare hat seine Linie wasserlöslicher, natürlicher Produkte wieder eingeführt. Das überarbeitete Gesichtspflege-Lineup umfasst einen Reiniger, Make-hoch-Entferner, Peeling, Toner, Nachtserum und Feuchtigkeitslotion. Diese Produkte sind sorgfältig mit einem spezialisierten Protokoll formuliert, das darauf abzielt, die Hautfeuchtigkeit zu verbessern und Zeichen der Alterung zu reduzieren und Verbrauchern dient, die nachhaltige und wirksame Hautpflegelösungen suchen.

- April 2024: In Zusammenarbeit mit dem renommierten Stylisten Rossano Ferretti, genannt der Welt-Haar-Maestro, stellte Kiko Milano eine umfassende Haarpflegelinie vor. Dieses Sortiment umfasst wesentliche Produkte wie Shampoo, Spülung, Maske, Serum und Haarspray, entwickelt, um vielfältige Haarpflegebedürfnisse zu erfüllen und gleichzeitig die Expertise und Innovation sowohl der Marke als auch des Stylisten widerzuspiegeln.

Europa Schönheit und persönlich Pflege Produkte Marktbericht-Umfang

Der Schönheit und persönlich Pflege Markt wird hier als Konsumgüter für Kosmetik und Körperpflege definiert. Der Umfang umfasst Schönheit-Kosmetik für Gesicht und Lippen, Hautpflegeprodukte, Düfte und persönlich Pflege Produkte wie Haarpflege, Deodorants und Rasierprodukte.

Europas Schönheit und persönlich Pflege Markt ist nach Produkttyp, Vertriebskanal, Kategorie und Geografie segmentiert. Nach Produkttyp ist der Markt In persönlich Pflege Produkte und Kosmetik-/bilden-Produkte segmentiert. Das persönlich Pflege Produkte Segment ist weiter klassifiziert In Haarpflegeprodukte, Hautpflegeprodukte, Bad- und Duschprodukte, Mundpflegeprodukte, Parfüms und Düfte sowie Deodorants und Antitranspirante. Das Kosmetik-/bilden-Produkte Segment ist weiter segmentiert In Gesichtsmakeup-Produkte, Augen-bilden-Produkte und Lippen- und Nagel-bilden-Produkte. Nach Vertriebskanal ist der Markt In Fachgeschäfte, Supermärkte/Verbrauchermärkte, Convenience-Stores/Lebensmittelgeschäfte, Apotheken/Drogerien, online-Einzelhandelskanäle und andere Vertriebskanäle segmentiert. Nach Kategorie ist der untersuchte Markt In Prämie-/Luxus- und Massenprodukte segmentiert. Der Markt ist nach Geografie In Spanien, Vereinigtes Königreich, Deutschland, Frankreich, Italien, Russland und den Rest Europas segmentiert.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Basis von Werten (USD) erstellt.

| Personal Care | Haarpflege | Shampoo |

| Conditioner | ||

| Haarfärbemittel | ||

| Haarstyling-Produkte | ||

| Sonstige | ||

| Hautpflege | Gesichtspflegeprodukte | |

| Körperpflegeprodukte | ||

| Lippen- und Nagelpflegeprodukte | ||

| Bad und Dusche | Duschgels | |

| Seifen | ||

| Sonstige | ||

| Mundpflege | Zahnbürste | |

| Zahnpasta | ||

| Mundspülungen und Spüllösungen | ||

| Sonstige | ||

| Männerpflegeprodukte | ||

| Deodorants und Antitranspirante | ||

| Parfüms und Düfte | ||

| Kosmetik-/Makeup-Produkte | Gesichtskosmetik | |

| Augenkosmetik | ||

| Lippen- und Nagel-Makeup-Produkte | ||

| Premium-Produkte |

| Massenprodukte |

| Natürlich und Bio |

| Konventionell/Synthetisch |

| Supermärkte/Verbrauchermärkte |

| Apotheken/Drogerien |

| Online-Einzelhandelsgeschäfte |

| Andere Kanäle |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Rest Europas |

| Nach Produkttyp | Personal Care | Haarpflege | Shampoo |

| Conditioner | |||

| Haarfärbemittel | |||

| Haarstyling-Produkte | |||

| Sonstige | |||

| Hautpflege | Gesichtspflegeprodukte | ||

| Körperpflegeprodukte | |||

| Lippen- und Nagelpflegeprodukte | |||

| Bad und Dusche | Duschgels | ||

| Seifen | |||

| Sonstige | |||

| Mundpflege | Zahnbürste | ||

| Zahnpasta | |||

| Mundspülungen und Spüllösungen | |||

| Sonstige | |||

| Männerpflegeprodukte | |||

| Deodorants und Antitranspirante | |||

| Parfüms und Düfte | |||

| Kosmetik-/Makeup-Produkte | Gesichtskosmetik | ||

| Augenkosmetik | |||

| Lippen- und Nagel-Makeup-Produkte | |||

| Kategorie | Premium-Produkte | ||

| Massenprodukte | |||

| Inhaltsstofftyp | Natürlich und Bio | ||

| Konventionell/Synthetisch | |||

| Vertriebskanal | Supermärkte/Verbrauchermärkte | ||

| Apotheken/Drogerien | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Kanäle | |||

| Nach Geografie | Europa | Deutschland | |

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Niederlande | |||

| Polen | |||

| Belgien | |||

| Schweden | |||

| Rest Europas | |||

Schlüsselfragen im Bericht beantwortet

Wie Groß ist der Europa Schönheit und persönlich Pflege Markt im Jahr 2025?

Er wird auf 151,31 Milliarden USD bewertet, mit einer projizierten CAGR von 4,27% bis 2030.

Welche Produktkategorie wächst am schnellsten In Europa?

Prämie Schönheit expandiert mit einer CAGR von 5,71% aufgrund von Verbraucher-Aufstufungen In klinisch validierte Hautpflege.

Was ist der führende Vertriebskanal für europäische Schönheit-Verkäufe?

Apotheken bleiben am größten, aber der online-Handel verzeichnet das schnellste Wachstum mit einer CAGR von 6,28%.

Welches europäische Land hält den größten Schönheit-Marktanteil?

Deutschland führt mit 16,81% Anteil dank hoher Verbraucherausgaben und Produktsicherheitsfokus.

Seite zuletzt aktualisiert am: