Marktgröße für tierisches Protein in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.28 Milliarden US-Dollar | |

| Marktgröße (2029) | 2.95 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.72 % | |

| Größter Anteil nach Land | Russland | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in Europa

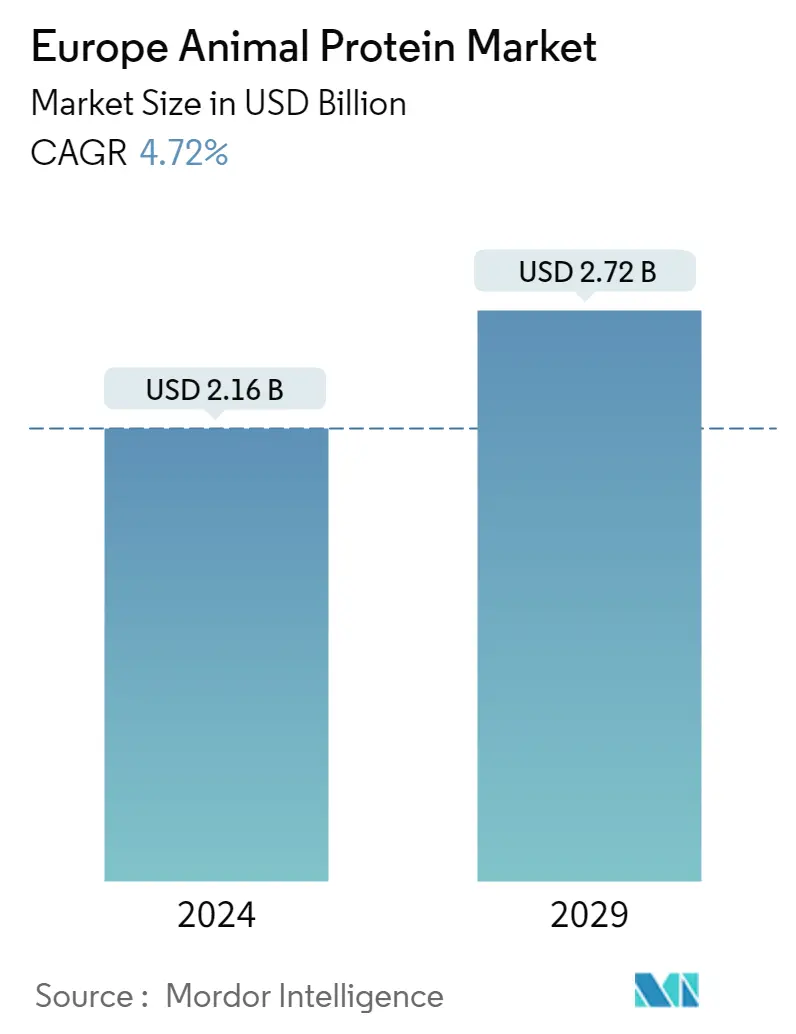

Die Größe des europäischen Tierproteinmarkts wird im Jahr 2024 auf 2,16 Milliarden US-Dollar geschätzt und soll bis 2029 2,72 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,72 % im Prognosezeitraum (2024–2029) entspricht.

FB und Nahrungsergänzungsmittel machten im Jahr 2022 zusammen mehr als 50 % des Anteils aus, was auf die steigende Zahl von Fitnessbegeisterten und die steigende Nachfrage nach proteinbasierten Lebensmitteln in der gesamten Region zurückzuführen ist

- Der Markt bietet Anwendungen für tierisches Protein in vielen Endverbrauchersegmenten, hauptsächlich angetrieben durch die Segmente FB und Nahrungsergänzungsmittel. Im Jahr 2022 hatten die beiden Segmente zusammen einen Anteil von 40 % der in Europa konsumierten tierischen Proteinmenge. Der erhöhte Verbrauch von Gelatine als Emulgator in proteinbasierten Produkten ist der Haupttreiber des Marktes. Im Jahr 2021 suchten 60 % der Millennials und Verbraucher der Generation Z in Europa nach kuratierten Backbäckereien, die funktionelle Backwaren anboten.

- Die Nahrungsergänzungsmittel erfreuen sich zunehmender Akzeptanz bei der wachsenden Zahl von Fitnessbegeisterten in der Region. Tatsächlich blieb Sport-/Leistungsernährung im Nahrungsergänzungsmittel-Segment das dominanteste und dennoch am schnellsten wachsende Teilsegment mit einer prognostizierten durchschnittlichen jährlichen Wachstumsrate (CAGR) von 5,40 % nach Volumen im Prognosezeitraum. Im Berichtszeitraum stieg die Zahl der Mitglieder in Gesundheits- und Fitnessclubs in Europa um rund 12 Millionen. Dieser Anstieg stellt ein enormes Potenzial für Produkte wie Proteinpulver dar. Spitzensportler beeinflussen zunehmend die Millennials weltweit. Aus diesem Grund steigt die Nachfrage nach energiespendenden Produkten und Sporternährung zur Gewichtskontrolle.

- Insektenprotein dominiert den Tierfuttermarkt und wird im gesamten Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 2,39 % verzeichnen. In Europa wurden seit seiner Gründung mehr als 1 Milliarde US-Dollar in diesen Sektor investiert, und diese Zahl wird am Ende des Prognosezeitraums voraussichtlich 2,95 Milliarden US-Dollar erreichen. Die Verwendung von insektenverarbeiteten tierischen Proteinen (PAPs) in Geflügel- und Schweinefutter wurde 2021 von der Europäischen Union genehmigt, was voraussichtlich neue Möglichkeiten eröffnen wird, beginnend mit der Einführung solcher Komponenten in die Ernährung dieser Tiere.

Aufgrund der starken Nachfrage russischer Bäckereien nach tierischem Eiweiß hält Russland im Jahr 2022 einen erheblichen Anteil

- Nach Ländern behielt Russland seine Spitzenposition im Jahr 2022. Lebensmittel und Getränke blieben der größte Verbraucher tierischer Proteine, wobei das Backwarensegment im Basisjahr mit 54 % den größten Anteil ausmachte. Tierische Proteine wie Gelatine und Kollagen werden häufig bei der Herstellung von Kuchen und Gebäck verwendet. Kuchen und Gebäck stellen mit 11 % Marktanteil in der Region den zweitgrößten Wirtschaftszweig dar. Ein durchschnittlicher russischer Bürger verzehrt etwa 260 Pfund Backwaren pro Jahr. Im Jahr 2020 gab es im Land über 690 Großbäckereien, 4.800 mittelständische Unternehmen und mehr als 7.000 Klein- und Kleinstbäckereien.

- Der britische Molkenproteinmarkt hat in Europa einen Anteil von 26,27 %. Es ist einer der stärksten Märkte in Europa. Molkenprotein findet im Vereinigten Königreich zunehmend Anwendung in der Nahrungsergänzungsmittel- sowie der Lebensmittel- und Getränkeindustrie. Im Jahr 2020 litten nachweislich fast 3,5 Millionen Briten an Typ-3-Diabetes. Zur Bewältigung von Diabetes ist Molkenprotein wirksam, da es den Insulinspiegel sofort erhöht. Die Einnahme von Molkenproteinpräparaten hilft Menschen mit Typ-3-Diabetes, ihren Blutzuckerspiegel zu kontrollieren. Dadurch steigt die Nachfrage nach Molkenprotein im Nahrungsergänzungsmittel-Segment stetig.

- Deutschland hat einen erheblichen Anteil am Markt für tierisches Eiweiß. Gelatineprotein (26,85 %) und Molkenprotein (20,14 %) halten die größten Marktanteile im Land. Gelatineprotein wird vom Lebensmittel- und Getränkesektor dominiert und das Getränkeuntersegment ist das am schnellsten wachsende auf dem Markt. Im Jahr 2021 konsumierte ein durchschnittlicher Deutscher pro Kopf 9,9 Liter Fruchtsaft. Gelatine ist wirksam bei der Entfernung von Fruchtsaftniederschlägen, die Trübungen verursachen könnten. Wenn Gelatine in Konzentrationen von 1–5 % verwendet wird, unterstützt sie die Retention natürlicher Flüssigkeiten und verbessert die Textur und den Geschmack.

Markttrends für tierische Proteine in Europa

- Die Marktreife und sinkende Geburtenraten sind für das langsame Wachstum verantwortlich

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Innovationen bei Schokolade steigern den Umsatz

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Die wachsende Nachfrage nach ernährungsspezifischen Diäten könnte die Marktnachfrage ankurbeln

- Innovationen bei Produktformulierungen haben auf dem Markt einen größeren Spielraum

- Ein-Kopf-Haushalte treiben den RTE/RTC-Markt voran

- Gesünderes Naschen dürfte den Markt ankurbeln

- Die wachsende Verbraucherbasis könnte dem Markt für Sportergänzungsmittel zugute kommen

- Erhöhte Fleischproduktion, um das Marktwachstum voranzutreiben

- Natürliche und biologische Produkte erobern den Markt

Überblick über die europäische Tierproteinindustrie

Der europäische Markt für tierische Proteine ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 41,77 % ausmachen. Die Hauptakteure in diesem Markt sind Agrial Enterprise, Arla Foods amba, Darling Ingredients Inc., Koninklijke FrieslandCampina NV und SAS Gelatines Weishardt (alphabetisch sortiert).

Europas Marktführer für tierisches Protein

Agrial Enterprise

Arla Foods amba

Darling Ingredients Inc.

Koninklijke FrieslandCampina NV

SAS Gelatines Weishardt

Other important companies include Groupe LACTALIS, Lactoprot Deutschland GmbH, LAÏTA , Ÿnsect.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierische Proteine in Europa

- November 2021 Lactalis Ingredients bringt neue proteinreiche Produktkonzepte auf den Markt, die Pronativ® Native Micellar Casein und Pronativ® Native Whey Protein verwenden. Einige der abgeleiteten Konzepte sind proteinreiche Shakes und proteinreicher Pudding.

- April 2021 Ÿnsect übernimmt Protifarm, einen der führenden Hersteller von Insektenproteinen für menschliche Anwendungen. Das gemeinsame Angebot beschleunigte seine Produktionskapazitäten mit einem dritten Produktionsstandort und stärkte damit die Position von Ÿnsect auf dem globalen Markt für Insektenproteine.

- Februar 2021 Lactalis Ingredients bringt ein neues Pronativ Native Micellar Casein auf den Markt, das als reines und natürliches Protein vermarktet wird. Es nutzt eine Kaltfiltrationsmethode, um Molke direkt aus der Milch zu extrahieren, ohne Zusatzstoffe oder Chemikalien hinzuzufügen.

Europa-Marktbericht für tierisches Protein – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Frankreich

- 3.4.2 Deutschland

- 3.4.3 Italien

- 3.4.4 Großbritannien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Belgien

- 4.3.2 Frankreich

- 4.3.3 Deutschland

- 4.3.4 Italien

- 4.3.5 Niederlande

- 4.3.6 Russland

- 4.3.7 Spanien

- 4.3.8 Truthahn

- 4.3.9 Großbritannien

- 4.3.10 Rest von Europa

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods amba

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Groupe LACTALIS

- 5.4.5 Koninklijke FrieslandCampina NV

- 5.4.6 Lactoprot Deutschland GmbH

- 5.4.7 LAÏTA

- 5.4.8 SAS Gelatines Weishardt

- 5.4.9 Ÿnsect

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der europäischen Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Belgien, Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Der Markt bietet Anwendungen für tierisches Protein in vielen Endverbrauchersegmenten, hauptsächlich angetrieben durch die Segmente FB und Nahrungsergänzungsmittel. Im Jahr 2022 hatten die beiden Segmente zusammen einen Anteil von 40 % der in Europa konsumierten tierischen Proteinmenge. Der erhöhte Verbrauch von Gelatine als Emulgator in proteinbasierten Produkten ist der Haupttreiber des Marktes. Im Jahr 2021 suchten 60 % der Millennials und Verbraucher der Generation Z in Europa nach kuratierten Backbäckereien, die funktionelle Backwaren anboten.

- Die Nahrungsergänzungsmittel erfreuen sich zunehmender Akzeptanz bei der wachsenden Zahl von Fitnessbegeisterten in der Region. Tatsächlich blieb Sport-/Leistungsernährung im Nahrungsergänzungsmittel-Segment das dominanteste und dennoch am schnellsten wachsende Teilsegment mit einer prognostizierten durchschnittlichen jährlichen Wachstumsrate (CAGR) von 5,40 % nach Volumen im Prognosezeitraum. Im Berichtszeitraum stieg die Zahl der Mitglieder in Gesundheits- und Fitnessclubs in Europa um rund 12 Millionen. Dieser Anstieg stellt ein enormes Potenzial für Produkte wie Proteinpulver dar. Spitzensportler beeinflussen zunehmend die Millennials weltweit. Aus diesem Grund steigt die Nachfrage nach energiespendenden Produkten und Sporternährung zur Gewichtskontrolle.

- Insektenprotein dominiert den Tierfuttermarkt und wird im gesamten Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 2,39 % verzeichnen. In Europa wurden seit seiner Gründung mehr als 1 Milliarde US-Dollar in diesen Sektor investiert, und diese Zahl wird am Ende des Prognosezeitraums voraussichtlich 2,95 Milliarden US-Dollar erreichen. Die Verwendung von insektenverarbeiteten tierischen Proteinen (PAPs) in Geflügel- und Schweinefutter wurde 2021 von der Europäischen Union genehmigt, was voraussichtlich neue Möglichkeiten eröffnen wird, beginnend mit der Einführung solcher Komponenten in die Ernährung dieser Tiere.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Belgien |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Belgien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.