Enterprise-Video-Marktgröße und Marktanteil

Enterprise-Video-Marktanalyse von Mordor Intelligence

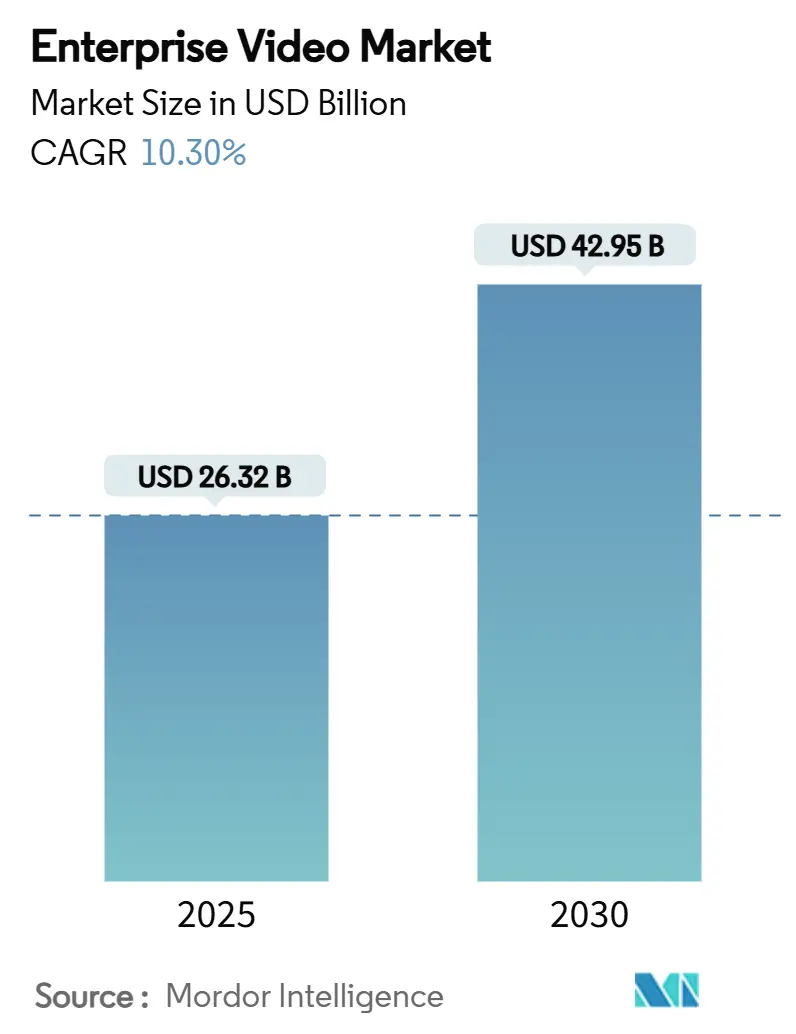

Der Enterprise-Video-Markt wird mit 26,32 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 auf 42,95 Milliarden USD anwachsen, mit einer CAGR von 10,3 %. Die Expansion spiegelt den Wandel von Video als Meeting-Tool hin zu einer geschäftskritischen Infrastruktur wider, die Workflow-Automatisierung, datengestützte Entscheidungsfindung und globale Zusammenarbeit unterstützt. Cloud-native Plattformen, KI-gestützte Analytics und private 5G-Netzwerke verbessern Skalierbarkeit, Untertitelgenauigkeit und End-zu-End-Latenzen unter 25 Millisekunden, was zusammen die Nutzererwartungen für immer verfügbare, ultra-responsive Erfahrungen erhöht[1]Ericsson AB, "Private 5G Networks Enable Sub-25 ms Latency," ericsson.com. Steigende Hybrid-Work-Normen verankern weiterhin Budgetzuweisungen für Video, während Anbieterkonsolidierung-veranschaulicht durch die Brightcove-Akquisition-ein Plattform-Rennen hin zu Full-Stack-Angeboten signalisiert. Gleichzeitig dämpfen steigende Cybersicherheits-Versicherungsprämien und Fachkräftemangel in der Video-Workflow-Orchestrierung die Adoptionskurven für einige sich langsam bewegende Unternehmen.

Wichtige Berichtserkenntnisse

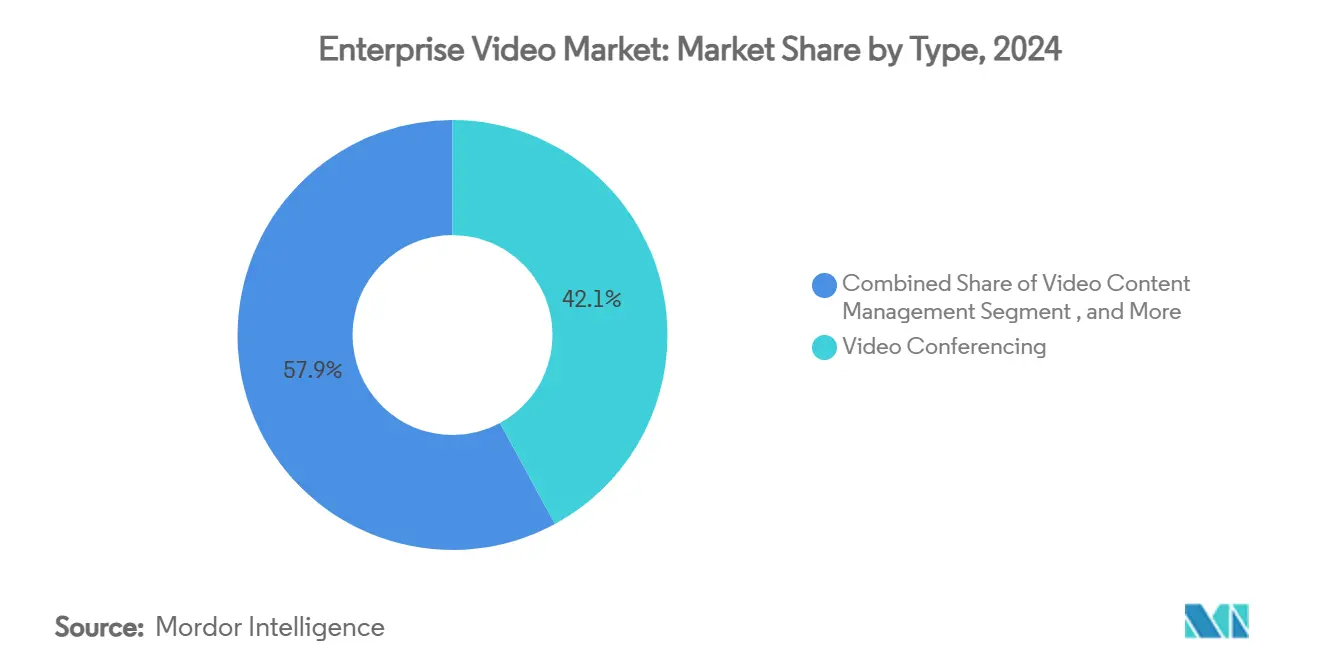

- Nach Typ führten Videokonferenzen mit 42,1 % des Enterprise-Video-Marktanteils in 2024; Video-Analytics soll durch 2030 eine CAGR von 18,7 % verzeichnen.

- Nach Komponente machte Software 51,7 % der Enterprise-Video-Marktgröße in 2024 aus; Services soll mit einer CAGR von 14,2 % bis 2030 voranschreiten.

- Nach Bereitstellungsmodus hielt On-Premises 57,2 % Anteil des Enterprise-Video-Marktes in 2024; Cloud-Bereitstellung wird voraussichtlich mit einer CAGR von 13,1 % expandieren.

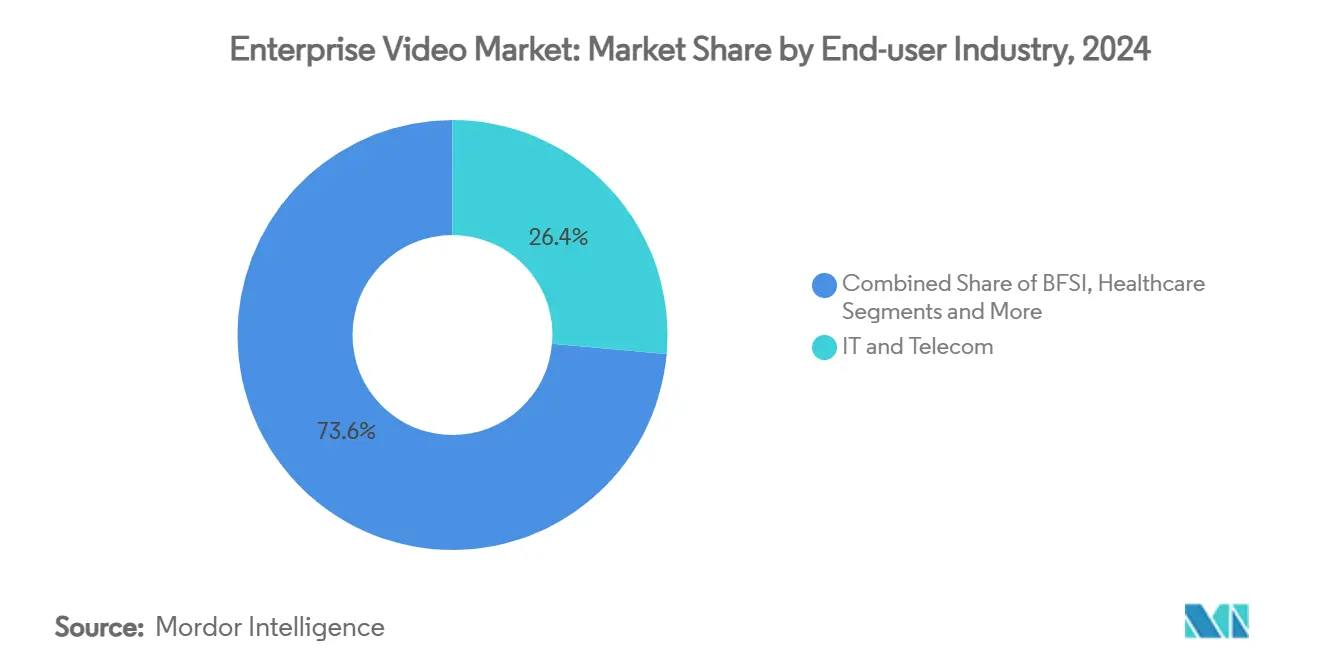

- Nach Endnutzerindustrie eroberte IT und Telekommunikation 26,4 % Umsatzanteil in 2024, während Gesundheitswesen mit einer CAGR von 16,13 % wachsen soll.

- Nach Organisationsgröße beherrschten Großunternehmen 64,5 % Anteil der Enterprise-Video-Marktgröße in 2024; kleine und mittlere Unternehmen wachsen am schnellsten mit einer CAGR von 13,9 %.

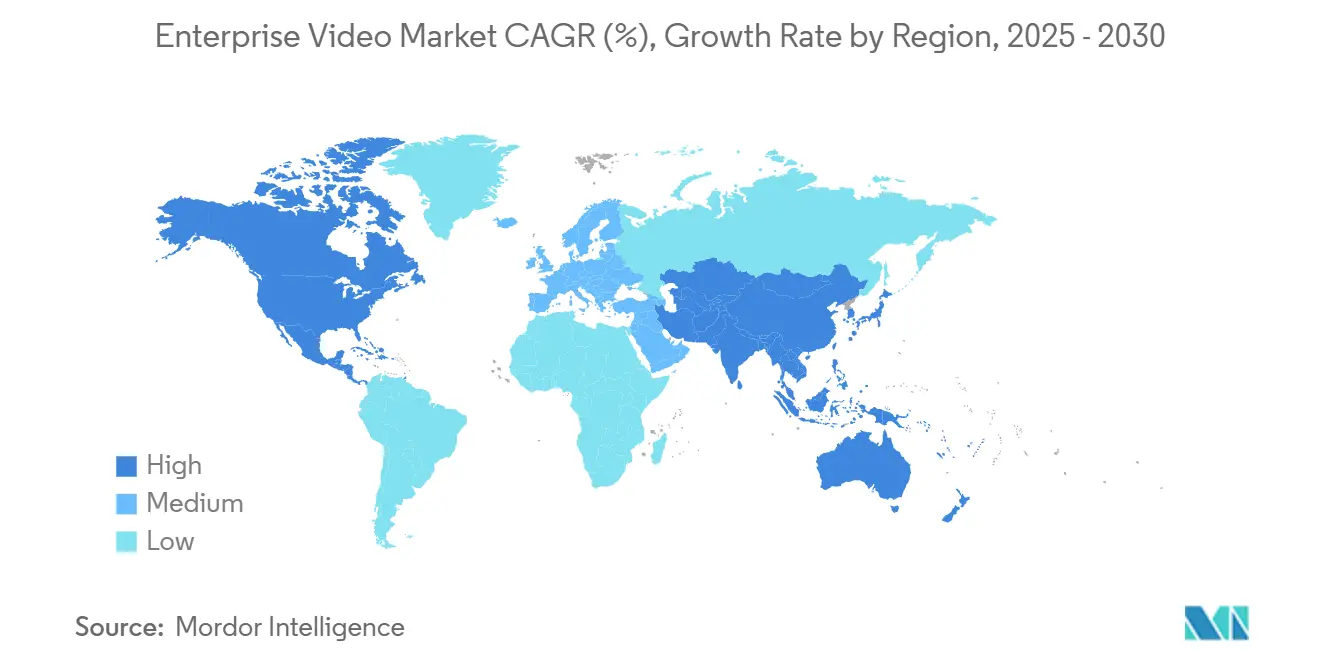

- Nach Geografie hielt Nordamerika 34,6 % Anteil in 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 12,8 % bis 2030.

Globale Enterprise-Video-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Cloud-first Video-Architektur-Adoption | +2.1% | Global, mit Nordamerika und EU führend | Mittelfristig (2-4 Jahre) |

| KI-gestützte Live-Untertitel-Genauigkeitsdurchbrüche | +1.8% | Global, mit Asien-Pazifik zeigt schnelle Adoption | Kurzfristig (≤ 2 Jahre) |

| Wachstum hybrider und Remote-Arbeitskräfte | +2.4% | Global, konzentriert in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| BYOD-Verbreitung in Unternehmen | +1.3% | Nordamerika und EU primär | Mittelfristig (2-4 Jahre) |

| Niedrig-Latenz 5G-private Netzwerke in Campus-Bereichen | +1.6% | Asien-Pazifik Kern, Übertragung nach Nordamerika | Langfristig (≥ 4 Jahre) |

| Compliance-getriebene Nachfrage nach sicherer Archivierung | +1.1% | Global, mit regulatorischem Fokus in EU und Nordamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Cloud-first Video-Architektur-Adoption

Die Migration zu cloud-nativen Stacks ermöglicht elastische Skalierung, API-gesteuerte Integrationen und globale Content-Distribution zu niedrigeren Vorabkosten. Unternehmen behalten sensible Archive on-premises, verlagern aber rechenintensive Analytics in öffentliche Clouds und reduzieren dadurch lokale Hardware-Refresh-Zyklen. Multi-Cloud-Routing schützt vor Vendor-Lock-in und Latenzvariationen und ermöglicht IT-Teams, diverse Workloads mit der optimalen Kosten-Leistungs-Region zu matchen. Dennoch entstehen "Cloud-Exit"-Strategien, da einige Firmen Ausgaben hin zu privater Infrastruktur umschichten, wenn monatliche Egress-Gebühren die Elastizitätsvorteile überwiegen.

KI-gestützte Live-Untertitel-Genauigkeitsdurchbrüche

Automatische Spracherkennung-Modelle liefern nun bis zu 98 % Präzision unter günstigen Akustikbedingungen und heben Video-Barrierefreiheit über regulatorische Compliance hinaus zu einem Produktivitätsvorteil. Umfangreiche Sprachunterstützung-über 140 Sprachen-erleichtert grenzüberschreitende Zusammenarbeit, während durchsuchbare Transkripte dauerhafte Wissensrepositorien erschließen. Unternehmen betten diese KI-Untertitel direkt in Content-Management-Systeme ein, um Engagement-Metriken zu steigern und Content-Lokalisierung zu beschleunigen. Der Fortschritt befeuert auch inklusive Einstellungspraktiken, da gehörlose und schwerhörige Mitarbeiter in Echtzeit auf Meetings zugreifen können, ohne externe Untertitler.

Wachstum hybrider und Remote-Arbeitskräfte

Büro-Anwesenheitserwartungen haben sich bei zwei bis drei Tagen pro Woche in vielen entwickelten Volkswirtschaften stabilisiert und zementieren Video als Bindegewebe zwischen verteilten Teams. Unternehmensweite Town Halls, Onboarding-Module und Kundendemos streamen zunehmend durch zentralisierte Video-Portale statt durch isolierte Konferenz-Links. Performance-Dashboards verfolgen View-Through-Raten, Sprecher-Effektivität und Wissensretentions-Scores und machen Video zu einem messbaren Produktivitätsinput statt zu versunkenen Kosten.

BYOD-Verbreitung in Unternehmen

Zwei Drittel der Unternehmen planen bis 2025 die Implementierung von Bring Your Own Meeting-Workflows und ermächtigen Mitarbeiter, Sitzungen von jeder bevorzugten Anwendung aus zu hosten, während sie installierte Konferenzraum-Ausstattung nutzen. Dieser Trend drängt Anbieter dazu, hardware-agnostische SDKs zu liefern und Gerätezertifikat-Management-Schichten zu härten, die persönliche Laptops und Smartphones sichern. Netzwerkadministratoren stützen sich wiederum auf rollenbasierte Zugriffskontrollen und Zero-Trust-Verifizierung, um zu verhindern, dass Rouge-Geräte Corporate-Video-Archive preisgeben.

Restraint-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Gesamtkosten ultra-niedrig-Latenz-Infrastruktur | -1.4% | Global, mit höherer Auswirkung in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Zwischenstaatliche Datensouveränitäts-Barrieren | -0.9% | Global, mit EU und Asien-Pazifik regulatorischem Fokus | Langfristig (≥ 4 Jahre) |

| IT-Personal-Fachkräftemangel in Video-Workflow-Orchestrierung | -1.2% | Global, akut in Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Steigende Cyber-Versicherungsprämien bei Video-Breaches | -0.8% | Global, konzentriert in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Gesamtkosten ultra-niedrig-Latenz-Infrastruktur

Unternehmen, die sub-25 Millisekunden Round-Trip-Performance anstreben, müssen in private 5G, Edge-CDN-Knoten und GPU-beschleunigte Encoder investieren. Kapitalpläne übersteigen häufig Budgetzuweisungen, da Hyperscaler 75 Milliarden USD in 2025 Capex für KI- und Netzwerk-Backbones einplanen, die nachgelagerte Kunden teilweise absorbieren müssen. LED-Video-Walls allein kosten zwischen 380 und 1.200 USD pro ft², wodurch großformatige Displays nur für kapitalreiche Organisationen machbar werden. Laufende operative Kosten-von On-Call-Ingenieuren bis zu Redundanz-Leitungen-erweitern die Total Cost of Ownership weiter.

IT-Personal-Fachkräftemangel in Video-Workflow-Orchestrierung

Moderne Ökosysteme erfordern Fachkräfte, die in Container-Orchestrierung, KI-Inference-Tuning und Compliance-Auditing versiert sind. Der Arbeitspool bleibt dünn und zwingt CIOs dazu, das Management an Spezialanbieter auszulagern, was wiederum die 14,2 % CAGR im Services-Segment antreibt. Talentlücken verlangsamen Bereitstellungszeiträume und erhöhen Konfigurationsfehler, die Datenschutzverletzungen oder Performance-Engpässe auslösen können. Weiterbildungsinitiativen haben begonnen; jedoch hinken Zertifizierungsprogramme dem Tempo der Toolchain-Updates hinterher, sodass Qualifikationsverfügbarkeit eine mittelfristige Beschränkung bleibt.

Segmentanalyse

Nach Typ: Analytics-geführte Innovation prägt Wachstum

Das Videokonferenzen-Segment erzielte 11,08 Milliarden USD und hielt 42,1 % des Enterprise-Video-Marktanteils in 2024, was seine Verankerung als Standard-Kollaborationsmedium widerspiegelt. Video-Analytics, obwohl kleiner im absoluten Wert, soll alle anderen Kategorien mit einer CAGR von 18,7 % übertreffen und bis 2030 mehr als 4 Milliarden USD zur Enterprise-Video-Marktgröße hinzufügen. Diese Dynamik stammt von KI-Engines, die Anomalien erkennen, Metadaten extrahieren und Workflow-Automatisierungen in Sicherheits-, Fertigungs- und Einzelhandelsumgebungen auslösen[2]Isarsoft GmbH, "Intelligent Video Analytics Solutions," isarsoft.com.

Adoptionsmuster zeigen Konvergenz zwischen einst unterschiedlichen Kategorien. Konferenzanbieter bündeln Analytics für Sprecher-Sentiment, während Content-Management-Plattformen Live-Stream-Module einbetten, um hybride Events zu unterstützen. KI-Video-Generatoren wie Googles Veo 3 verwischen Produktions- und Distributionsgrenzen, indem sie Nicht-Spezialisten ermöglichen, Marken-Assets in Sekunden zu erstellen. Das Ergebnis ist ein Mosaik-Ökosystem, in dem Unternehmen flexible Module wählen, die sich durch offene APIs integrieren, statt monolithische Suites-eine Dynamik, die Innovationszyklen innerhalb des Enterprise-Video-Marktes weiter beschleunigt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Komponente: Services übertreffen Software

Software-Produkte behielten 51,7 % Anteil der Enterprise-Video-Marktgröße in 2024 und untermauern Meeting-, Streaming- und Archivfunktionen. Doch die Services-Kategorie wird am schnellsten mit einer CAGR von 14,2 % steigen. Ausgelagerte Orchestrierung, 24/7-Monitoring-SLAs und KI-Tuning-Services sprechen Organisationen an, denen hauseigene Expertise fehlt. Hardware bleibt essentiell für Encoding, Raum-Endpunkte und Edge-Caching, aber der Wert migriert zu software-definierten Komponenten, die auf Commodity-Geräten vorinstalliert sind.

Gebündelte "Video-as-a-Service"-Angebote veranschaulichen den Wandel. Anbieter stellen verwaltete Encoder-Racks, Transcoding-Software und Analytics-Dashboards unter einer vorhersagbaren monatlichen Gebühr bereit und bündeln proaktive Wartung und Feature-Updates. Dieses Modell senkt die Total Cost of Ownership und unterstützt KMU, die zuvor dedizierte Video-Teams nicht rechtfertigen konnten. Infolgedessen erweitern Service-Provider schnell Beratungsabteilungen, Zertifizierungsprogramme und verwaltete eCDN-Portfolios und verteidigen Margen, da reine Software-Lizenzierung preislich wettbewerbsfähig wird.

Nach Bereitstellungsmodus: Cloud-Adoption beschleunigt, aber Hybrid besteht

Cloud-Bereitstellungen sollen mit einer CAGR von 13,1 % steigen und die Lücke zu on-premises Setups verringern, die noch 57,2 % des Enterprise-Video-Marktanteils in 2024 ausmachten. Treiber umfassen schnelle Bereitstellung, elastisches Transcoding und vereinfachte globale Zugriffskontrolle. Branchenspezifische Compliance veranlasst hybride Topologien, bei denen sensible Aufnahmen in souveränen Rechenzentren verbleiben, während weniger kritische Workloads in Multi-Cloud-Clustern ausgeführt werden.

Unternehmen leiten Traffic zunehmend zwischen mehreren Hyperscalern weiter, um Egress-Gebühren zu minimieren und Content näher an lokale Zielgruppen zu positionieren. Jedoch haben Kostensteigerungen und Data-Gravity-Herausforderungen selektive "Cloud-Rückholung" angespornt, was zu edge-schweren privaten Clouds führt, die für latenz-sensitive Anwendungen optimiert sind. Entscheidungsrahmen wägen nun Workload-Typ, Zielgruppen-Geografie und regulatorische Haltung ab und produzieren ein Spektrum von Bereitstellungsmischungen statt einer binären Cloud/On-Premises-Dichotomie innerhalb des Enterprise-Video-Marktes.

Nach Endnutzerindustrie: Gesundheitswesen führt den Aufschwung

IT und Telekommunikation blieb der größte Beitragszahler mit 26,4 % Umsatzanteil in 2024, aber Gesundheitswesen soll eine CAGR von 16,13 % verzeichnen, die steilste über alle Verticals. Telehealth-Konsultationen, chirurgische Trainings-Simulationen und Remote-Patientenüberwachung treiben kontinuierliche Streaming-Nachfrage, während Datenschutzgesetze Investitionen in verschlüsselte Archivierung und Audit-Trail-Fähigkeiten beschleunigen. Banken folgen eng und nutzen sichere Video-Räume für Vermögensverwaltungsberatung und Post-Trade-Compliance-Belege.

Hersteller setzen Maschinenvisions-Analytics ein, um Defektraten und Maschinenstillstand zu reduzieren, und integrieren Video-Alerts in MES-Dashboards. Einzelhändler streamen personalisierte Shopping-Assistance von Live-Agenten und verwandeln Browsing-Sessions in hochkonvertierende Sales-Funnels. Bildung migriert weiterhin zu asynchronen Video-Bibliotheken, die Wissensretention steigern und flexible Studienpläne bedienen. Jede Branche verhängt einzigartige Compliance-, Latenz- und Integrationsbeschränkungen, die Nischenlösungsentwicklung innerhalb des Enterprise-Video-Marktes anspornen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Organisationsgröße: Demokratisierung spornt KMU-Aufnahme an

Großunternehmen generierten fast zwei Drittel des 2024-Umsatzes und nutzten umfangreiche Budgets für Multi-Tenant-eCDN-Bereitstellungen und globale Content-Redundanzen. Kleine und mittlere Unternehmen zeigen jedoch eine CAGR von 13,9 %, da barrierensenkende SaaS-Lizenzstufen und Freemium-Modelle den Eintritt freischalten. Das Pay-as-you-grow-Preismodell lässt KMU Features hinzufügen-KI-Untertitel, Live-Übersetzung, NDI-Routing-nur wenn ROI offensichtlich wird.

Gebündelte Support-Pakete ersetzen Teilzeit-IT-Anstellungen, während Drag-and-Drop-Studio-Interfaces Video-Editing-Komplexität eliminieren. KMU nutzen auch öffentliche Marktplätze, die Video-APIs in CRM- und ERP-Workflows mit minimalem Code integrieren. Folglich komprimiert sich Feature-Parität zwischen Stufen, was Anbieter dazu drängt, sich über Branchen-Templates, erweiterte Compliance-Sammlungen und regionale Datensouveränitäts-Zusicherungen statt über reine Funktionalitätszahlen zu differenzieren.

Geografieanalyse

Nordamerika sicherte sich 34,6 % des Enterprise-Video-Marktanteils in 2024 aufgrund umfangreicher Breitband-Penetration, früher SaaS-Adoption und robuster föderaler Investitionen in Telework-Infrastruktur. Wachstum moderiert sich, da große Unternehmen bestehende Bereitstellungen optimieren und KI-Add-ons und erweiterte Analytics statt Netto-neue Sitz-Lizenzen priorisieren. Dennoch erweitern Edge-Beschleunigungsknoten um Tier-2-Städte niedrig-Latenz-Streaming in unterversorgte Gebiete und bewahren inkrementellen Umsatz.

Asien-Pazifik ist das am schnellsten wachsende Territorium mit einer CAGR von 12,8 %, da mobile Breitband-Upgrades und 5G-Private-Network-Piloten proliferieren. Indigene Champions-Tencent Meeting in China und Itochu-unterstütztes EasyRooms in Japan-schneidern Interfaces, Compliance-Module und Sprachpakete auf lokale Normen zu[3]. Regierungsdigitalisierungs-programme und Fertigungsmodernisierungs-bemühungen untermauern Nachfrage nach inspektions-tauglichen Video-Analytics und stärken regionale Aufnahme innerhalb des Enterprise-Video-Marktes weiter.

Europa folgt einer stetigen Trajektorie, die von DSGVO-Compliance-Mandaten geprägt ist. Unternehmen gravitieren zu Anbietern, die In-Region-Rechenzentren und strenge Datenschutzzertifizierungen bieten, und treiben Kooperationen zwischen US-Plattformen und EU-basierten Cloud-Hosts an. Südamerika plus Naher Osten und Afrika repräsentieren entstehende Stützpunkte, wo Cloud-first-Strategien Legacy-On-Premises-Rollouts überspringen. Telco-Partnerschaften, die Video-Suites mit Hochgeschwindigkeits-Konnektivität bündeln, senken Adoptionshürden für Mid-Market-Firmen über diese Regionen.

Wettbewerbslandschaft

Der Enterprise-Video-Markt weist moderate Konzentration auf und neigt zur Konsolidierung. Bending Spoons' 233 Millionen USD-Gebot für Brightcove unterstreicht einen strategischen Schwenk von Mobile-first-Entwicklern, die End-to-End-Video-Distributions-Playbooks suchen. Gleichzeitig verdoppeln langjährige Anbieter wie Cisco und Microsoft auf KI-Copilots und vereinen Kommunikation, Workflow-Automatisierung und Analytics unter einheitlichen Interfaces.

Differenzierung dreht sich um KI-Breite. Kalturas Work Genie schichtet generative Content-Snippets über traditionelle Portale, während Vbricks Universal eCDN Bandbreitenschonung mit Zero-Touch-Edge-Bereitstellung verschmilzt. Start-ups fokussieren auf Spezial-Segmente: geräte-eingebettete Video-Analytics für Fertigung, verdeckte Wasserzeichen für Medienrechte oder Ultra-Low-Bitrate-Codecs für bandbreitenbeschränkte Geografien.

Strategische Partnerschaften sind paramount. Hardware-Firmen partnern mit Caption-API-Start-ups, und Cloud-Provider umwerben Systemintegratoren, die Video in Line-of-Business-Suites einbetten. Kein einzelner Player kann über Codecs, Compliance-Frameworks und Edge-Architekturen hinweg agieren, was Multi-Layer-Allianzen antreibt, die ein ganzheitliches Wertversprechen für Kunden des Enterprise-Video-Marktes zusammenfügen.

Enterprise-Video-Industrieführer

-

Microsoft Corporation

-

Cisco Systems, Inc.

-

Zoom Video Communications, Inc.

-

Adobe Inc.

-

Google LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juli 2025: Google startete Veo 3, das Gemini-Nutzern in 159 Ländern ermöglicht, fotorealistische Videos aus Text oder Bildern zu generieren.

- Mai 2025: XTM International akquirierte TXTOmedia zur Stärkung mehrsprachiger Video-Automatisierung.

- April 2025: Cvent kaufte Prismm zur Verbesserung des räumlichen Designs für hybride Events.

- April 2025: Adobe führte Clip Maker, Generate Video und Dynamic Animation in Adobe Express ein.

Globaler Enterprise-Video-Marktbericht Umfang

Der Enterprise-Video-Markt ist segmentiert nach Typ, Komponenten, Endnutzerindustrie und Geografie. Nach Typ ist der untersuchte Markt segmentiert in Videokonferenzen, Video-Content-Management, Webcasting und andere. Nach Komponenten ist der untersuchte Markt segmentiert in Hardware und Software. Integrierte Lösungen von Anbietern werden auch im Studienumfang berücksichtigt. Nach Endnutzerindustrie ist der untersuchte Market segmentiert in BFSI, IT & Telekommunikation, Einzelhandel, Gesundheitswesen, öffentlicher Sektor & Bildung, Medien & Unterhaltung und andere.

| Videokonferenzen |

| Video-Content-Management |

| Webcasting und Live-Streaming |

| Video-Analytics |

| Andere Typen |

| Hardware |

| Software |

| Services |

| On-Premises |

| Cloud |

| BFSI |

| Gesundheitswesen |

| IT und Telekommunikation |

| Einzelhandel und E-Commerce |

| Bildung |

| Regierung und öffentlicher Sektor |

| Fertigung |

| Medien und Unterhaltung |

| Andere |

| Kleine und mittlere Unternehmen (KMU) |

| Großunternehmen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordics | ||

| Rest von Europa | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Nigeria | ||

| Rest von Afrika | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN | ||

| Australien | ||

| Neuseeland | ||

| Rest von Asien-Pazifik | ||

| Nach Typ | Videokonferenzen | ||

| Video-Content-Management | |||

| Webcasting und Live-Streaming | |||

| Video-Analytics | |||

| Andere Typen | |||

| Nach Komponente | Hardware | ||

| Software | |||

| Services | |||

| Nach Bereitstellungsmodus | On-Premises | ||

| Cloud | |||

| Nach Endnutzerindustrie | BFSI | ||

| Gesundheitswesen | |||

| IT und Telekommunikation | |||

| Einzelhandel und E-Commerce | |||

| Bildung | |||

| Regierung und öffentlicher Sektor | |||

| Fertigung | |||

| Medien und Unterhaltung | |||

| Andere | |||

| Nach Organisationsgröße | Kleine und mittlere Unternehmen (KMU) | ||

| Großunternehmen | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Nordics | |||

| Rest von Europa | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Ägypten | |||

| Nigeria | |||

| Rest von Afrika | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| ASEAN | |||

| Australien | |||

| Neuseeland | |||

| Rest von Asien-Pazifik | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des Enterprise-Video-Marktes?

Der Enterprise-Video-Markt steht bei 26,32 Milliarden USD in 2025.

Wie schnell wird der Enterprise-Video-Markt voraussichtlich wachsen?

Er soll mit einer CAGR von 10,3 % expandieren und bis 2030 42,95 Milliarden USD erreichen.

Welches Enterprise-Video-Segment wächst am schnellsten?

Video-Analytics führt mit einer erwarteten CAGR von 18,7 % bis 2030, was die Nachfrage nach KI-gestützten Einblicken widerspiegelt.

Warum ist Gesundheitswesen die am schnellsten wachsende Nutzerindustrie?

Telemedizin, strenge Patientendaten-Regulierungen und steigende Remote-Care-Adoption geben Gesundheitswesen eine prognostizierte CAGR von 16,13 %.

Seite zuletzt aktualisiert am: