Dolomit-Marktanalyse

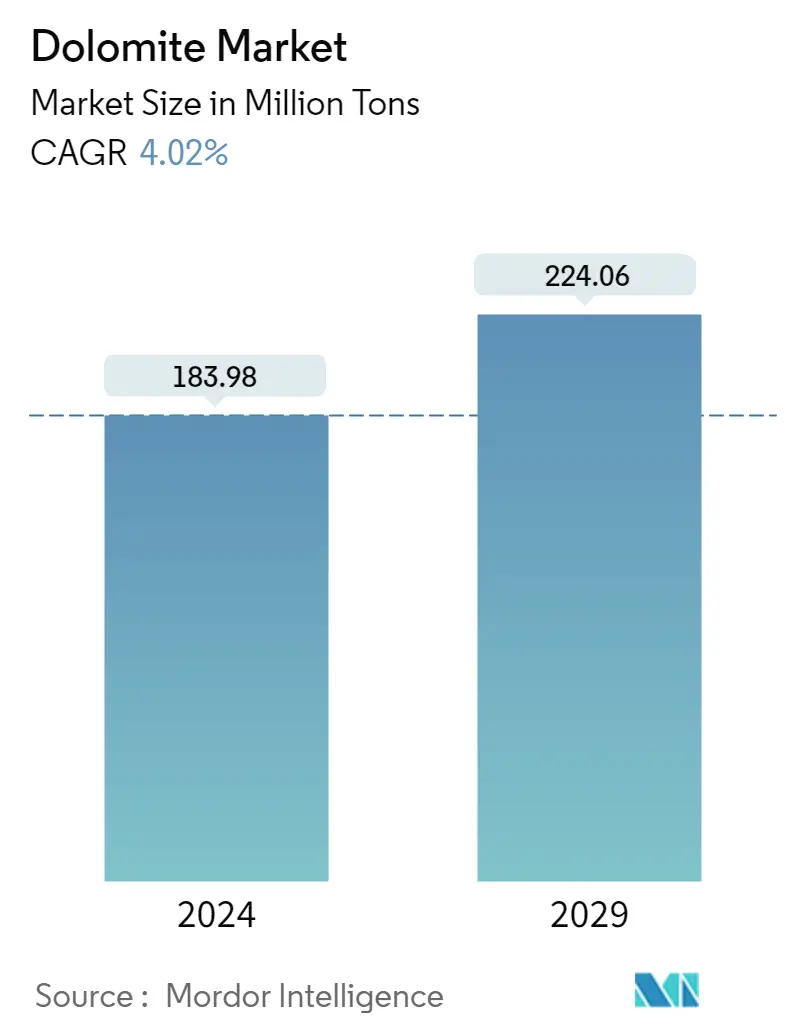

Die Größe des Dolomitmarktes wird im Jahr 2024 auf 183,98 Millionen Tonnen geschätzt und soll bis 2029 224,06 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 4,02 % im Prognosezeitraum (2024-2029) entspricht.

Der Markt wurde durch die COVID-19-Pandemie im Jahr 2020 negativ beeinflusst, da es zu einer Verlangsamung der Produktion und Mobilität kam, wodurch Industrien wie Zement, Keramik usw. aufgrund von Eindämmungsmaßnahmen und wirtschaftlichen Störungen gezwungen waren, ihre Produktion zu verzögern. Derzeit hat sich der Markt von der Pandemie erholt. Der Markt erreichte im Jahr 2022 das Niveau vor der Pandemie und wird voraussichtlich in Zukunft stetig wachsen.

- Die zunehmenden Anwendungen in der Bauindustrie und die wachsende Stahlproduktion im asiatisch-pazifischen Raum haben das Marktwachstum vorangetrieben.

- Der Ersatz von Rohdolomiten durch magmatisches Gestein, das Olivinmineralien enthält, könnte jedoch die Nachfrage für den untersuchten Markt beeinträchtigen.

- Darüber hinaus wird prognostiziert, dass die Verwendung von Dolomit als Kalzium- und Magnesiumergänzung eine Marktchance in der Pharmaindustrie schaffen wird.

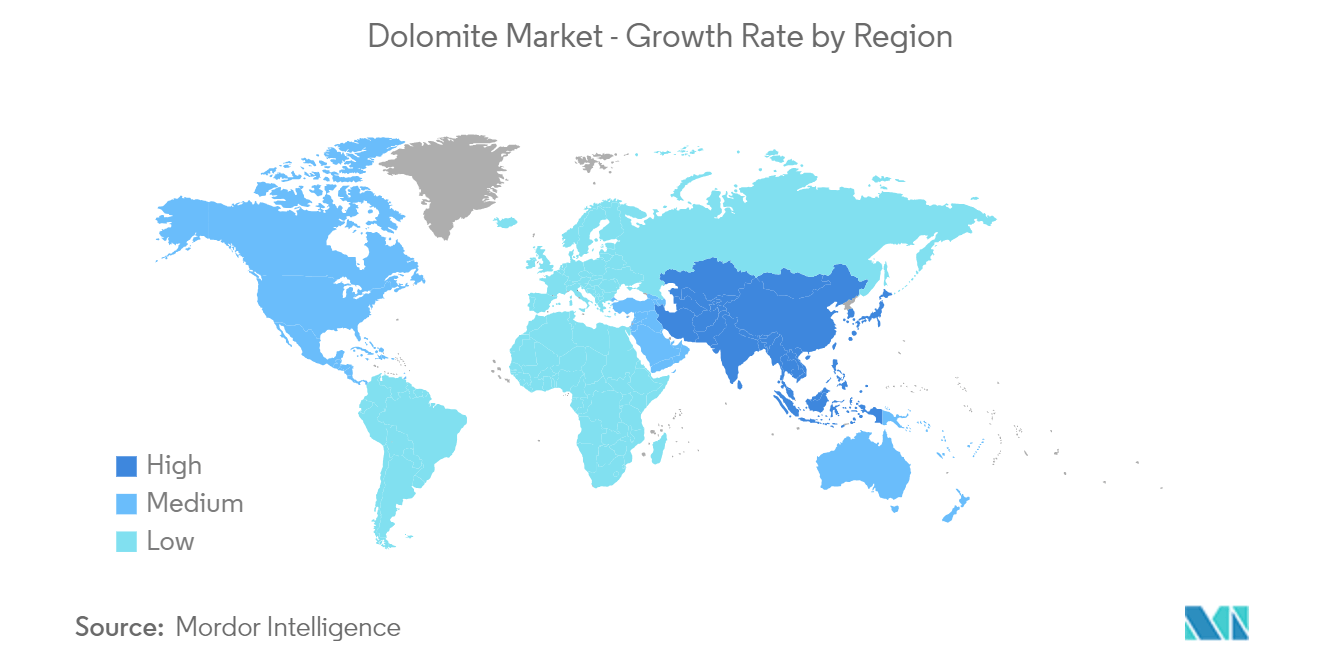

- Der asiatisch-pazifische Raum dominierte die Marktnachfrage weltweit, wobei Länder wie China, Indien und Japan die größten Verbraucher waren.

Dolomitmarkttrends

Steigende Nachfrage aus der Bauindustrie

- Dolomit wird als Zuschlagstoff in Portlandzementbeton verwendet, der für Straßen, Gebäude und andere Bauwerke verwendet wird. Dolomit wird auch in Kombination mit bituminösen Materialien für Straßen und ähnliche Bauwerke verwendet. Dolomitboden findet aufgrund seiner Festigkeit und Kompatibilität bei der Reinigung von Eisen und Stahl eine große Anwendung in der Eisen- und Stahlindustrie.

- Bei der Herstellung von Zement wird Dolomit kalziniert und anschließend in Blöcke einer bestimmten Größe geschnitten. Die Bauindustrie ist einer der größten Zementverbraucher. Die wachsenden Gewerbe- und Industriebauaktivitäten erleben weltweit einen Boom.

- Nach Angaben des US Census Bureau stiegen die Bauausgaben in den ersten neun Monaten des Jahres 2023 im Vergleich zum gleichen Zeitraum im Jahr 2022 um etwa 4,6 % auf 1,46 Billionen US-Dollar.

- Der Bausektor im asiatisch-pazifischen Raum ist der größte der Welt, und das größte Wachstum im Wohnungsbau wird aufgrund der expandierenden Wohnungsbaumärkte in China und Indien voraussichtlich im asiatisch-pazifischen Raum verzeichnet.

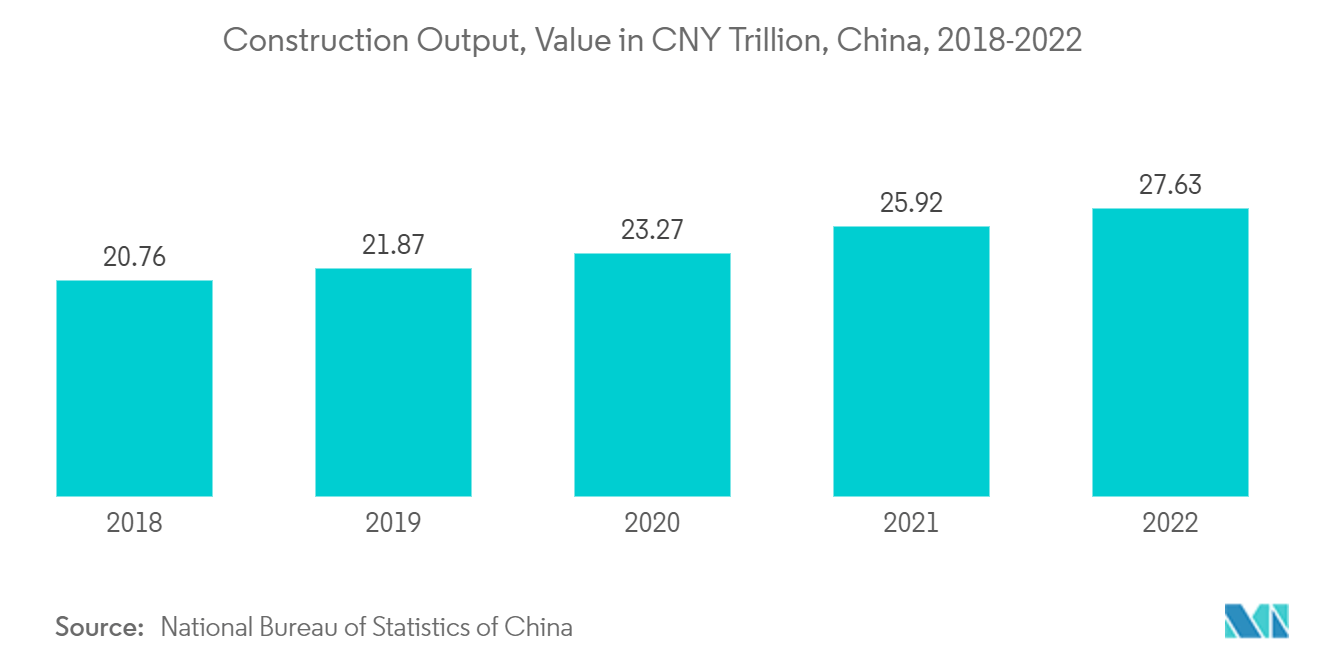

- Nach Angaben des National Bureau of Statistics of China erreichte die inländische Bauproduktion im Jahr 2022 mit einem Wert von rund 4,11 Billionen US-Dollar ihren Höhepunkt.

- Darüber hinaus baut Indien seinen Handelssektor aus. Im Land wurden mehrere Projekte durchgeführt. Beispielsweise wurde im ersten Quartal 2022 mit dem Bau des kommerziellen Bürokomplexes CommerzIII im Wert von 900 Millionen US-Dollar begonnen. Das Projekt umfasst den Bau eines 43-stöckigen kommerziellen Bürokomplexes mit einer zulässigen Grundfläche von 2.60.128 Quadratmetern in Goregaon, Mumbai. Das Projekt wird voraussichtlich im vierten Quartal 2027 abgeschlossen sein und somit im Prognosezeitraum gleichzeitig dem untersuchten Markt zugute kommen.

- Aufgrund der oben genannten Faktoren wird erwartet, dass der Dolomitverbrauch der Bauindustrie im Prognosezeitraum kräftig ansteigt.

Asien-Pazifik wird den Markt dominieren

- Es wird erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum den größten Anteil am globalen Dolomitmarkt ausmachen wird, da in wichtigen Ländern wie China, Indien, Japan usw. expandierende Industriesektoren wie das Baugewerbe und das Gesundheitswesen wachsen.

- China beherbergt einen riesigen Bausektor, und die Entwicklungen im Infrastruktur- und Wohnungssektor in den letzten zwei Jahren haben das Wachstum des Bausektors insgesamt gefördert, sowohl hinsichtlich des Volumens als auch des Wertes.

- China ist der größte Zementproduzent weltweit und die Nachfrage nach Zement steigt stetig, unterstützt durch die schnell wachsende Bauindustrie. Nach Angaben des National Bureau of Statistics (NBS) Chinas stieg beispielsweise die Zementproduktion im ersten Halbjahr 2023 von 979 Millionen Tonnen im gleichen Zeitraum im Jahr 2022 auf 980 Millionen Tonnen und unterstützte damit das Wachstum des Marktes.

- Außerdem erwirtschaftete die Bauindustrie in China nach Angaben des National Bureau of Statistics of China im Jahr 2022 eine Wertschöpfung von etwa 8,3 Billionen CNY (~ 1,23 Billionen USD), was einer Steigerung von mehr als 3 % im Vergleich zum Vorjahr entspricht.

- Darüber hinaus wird erwartet, dass der expandierende Gesundheitssektor das Marktwachstum ankurbeln wird. Indien ist beispielsweise ein globales Pharmazentrum. Laut IBEF ist die indische Pharmaindustrie volumenmäßig die drittgrößte und wertmäßig die 14. größte der Welt. Der indische Pharmasektor trägt fast 1,72 % zum BIP des Landes bei.

- Aufgrund der oben genannten Trends wird daher erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Dolomitmarkt dominieren wird.

Überblick über die Dolomitindustrie

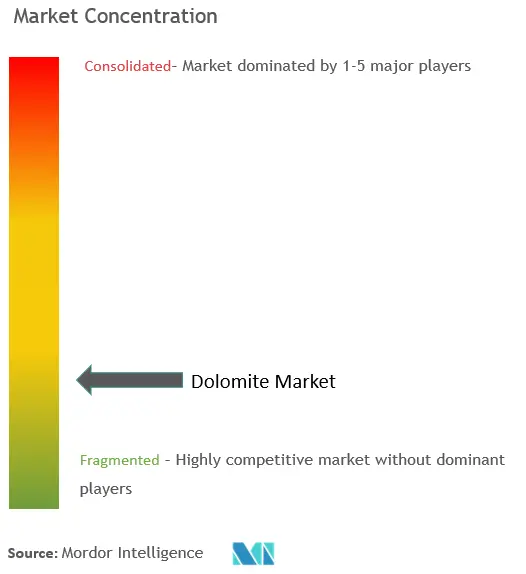

Der Dolomitmarkt ist teilweise fragmentiert. Zu den Hauptakteuren auf dem untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem Sibelco, Calcinor, RHI Magnesita, JFE Mineral Alloy Company, Ltd. und Dillon.

Dolomiten-Marktführer

Sibelco

Calcinor

JFE Mineral & Alloy Company,Ltd.

Dillon

RHI Magnesita

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten vom Dolomitenmarkt

- Januar 2023 RHI Magnesita gibt den Erwerb einer Mehrheitsbeteiligung an Jinan New Emei Industries Co. Ltd., einem chinesischen Feuerfesthersteller, bekannt. Durch die Übernahme kann RHI Magnesita seine Produktpalette im Bereich feuerfester Stahlflusskontrollmaterialien erweitern. Darüber hinaus werden zusätzliche Produktionskapazitäten bereitgestellt, um die Versorgung mit Feuerfestmaterialien in China und im weiteren Raum Ostasien zu erhöhen.

- Januar 2022 Sibelco und CelSian unterzeichneten eine Vereinbarung zur Aufteilung der Laborverantwortung und zur gemeinsamen Forschung, um den Kunden in der Glasindustrie bessere Dienstleistungen zu bieten und so die Nachfrage nach Dolomit in der Glasindustrie zu erhöhen.

Dolomitmarkt – Branchensegmentierung

Dolomit ist ein wasserfreies Carbonatmineral mit hohem Magnesium-, Kalzium- und etwas Eisengehalt. Der Dolomitabbau ist ein nichtmetallisches Mineral, das zur Herstellung von Keramik, Verbundwerkstoffen, Glas und feuerfesten Materialien verwendet werden kann. Dolomit wird unter anderem im Bergbau, in der Fertigung, in der Raffinierung und im Baugewerbe verwendet.

Der Dolomitmarkt ist nach Mineraltyp, Endverbraucherindustrie und Geografie segmentiert. Nach Mineraltyp ist der Markt in agglomerierte, kalzinierte und gesinterte Mineralien unterteilt. Nach Endverbraucherindustrie ist der Markt in Landwirtschaft, Keramik und Glas, Zement, Bergbau und Metallurgie, Pharmazeutika, Wasseraufbereitung und andere (Tierfutter usw.) unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in 15 Ländern weltweit ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Agglomeriert |

| Kalziniert |

| Gesintert |

| Landwirtschaft |

| Keramik und Glas |

| Zement |

| Bergbau und Metallurgie |

| Arzneimittel |

| Wasserversorgung |

| Andere Endverbraucherindustrien (Tierfutter usw.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Mineraltyp | Agglomeriert | |

| Kalziniert | ||

| Gesintert | ||

| Endverbraucherindustrie | Landwirtschaft | |

| Keramik und Glas | ||

| Zement | ||

| Bergbau und Metallurgie | ||

| Arzneimittel | ||

| Wasserversorgung | ||

| Andere Endverbraucherindustrien (Tierfutter usw.) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Dolomit-Marktforschung

Wie groß ist der Dolomitenmarkt?

Die Größe des Dolomitmarktes wird im Jahr 2024 voraussichtlich 183,98 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,02 % auf 224,06 Millionen Tonnen wachsen.

Wie groß ist der Dolomitmarkt derzeit?

Im Jahr 2024 wird die Größe des Dolomitmarktes voraussichtlich 183,98 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Dolomitmarkt?

Sibelco, Calcinor, JFE Mineral & Alloy Company,Ltd., Dillon, RHI Magnesita sind die wichtigsten Unternehmen, die auf dem Dolomitenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Dolomitenmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Dolomitenmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Dolomitenmarkt.

Welche Jahre deckt dieser Dolomitenmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Dolomitmarktes auf 176,87 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Dolomitmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Dolomitmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Dolomitindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Dolomit im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Dolomite-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.