Cone-Beam-Computertomographie-Marktgröße und -anteil

Cone-Beam-Computertomographie-Marktanalyse von Mordor Intelligence

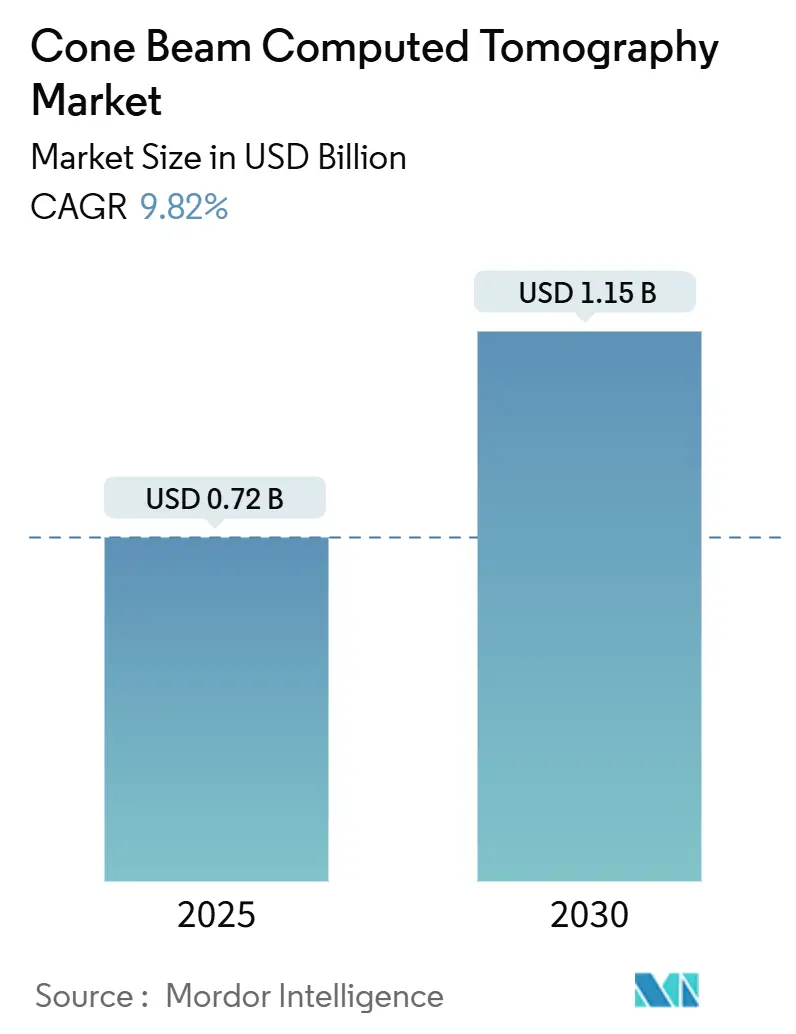

Der Cone-Beam-Computertomographie-Markt steht bei 0,72 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 bei 1,15 Milliarden USD liegen, mit einem Wachstum von 9,82% CAGR. Steigende Fallzahlen in der Kieferorthopädie, breitere HNO- und Schlafstörungsanwendungen [1]Burak İncebeyaz, Evaluation of osteomeatal complex by cone-beam computed tomography in patients with maxillary sinus pathology and nasal septum deviation,

BMC Oral Health, bmcoralhealth.biomedcentral.com und die stetige Integration künstlicher Intelligenz in Bildrekonstruktions-Arbeitsabläufe untermauern gemeinsam diese Vorwärtsdynamik. Zahnmedizinische Serviceorganisationen führen standortübergreifende Geräteprogramme ein, die Bildgebungsprotokolle standardisieren und die Systemadoption beschleunigen, während kostengünstigere Mini-Sichtfeld-Einheiten die Technologie für kleinere Praxen geöffnet haben. Cloud-Konnektivität, Fernberatung und Erstattungserweiterung für 3D-Atemwegsbeurteilung erweitern die adressierbare Basis des Cone-Beam-Computertomographie-Marktes weiter. Laufende FDA-Klarstellungen zu Strahlenschutzvorschriften und jüngste 510(k)-Zulassungen schaffen einen unterstützenden regulatorischen Rahmen, der Produkteinführungen beschleunigt und die Compliance-Unsicherheit reduziert.

Wichtige Berichts-Erkenntnisse

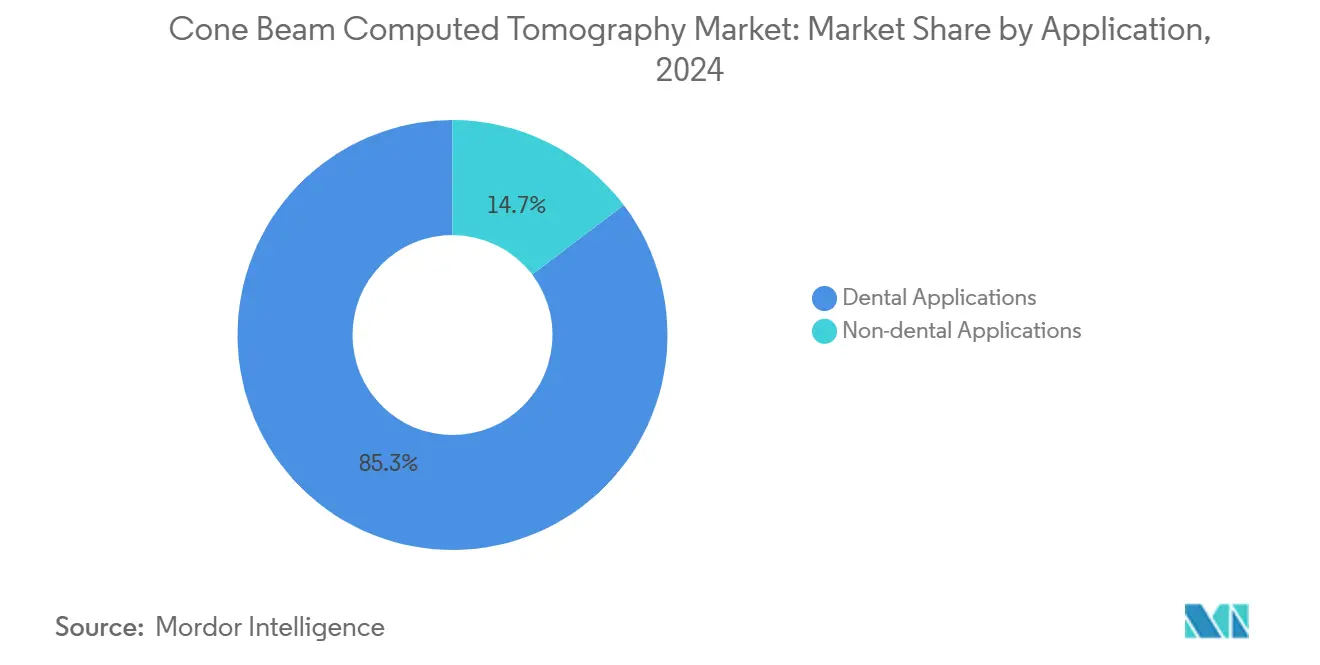

- Nach Anwendung führte die dentale Bildgebung mit 85,34% des Cone-Beam-Computertomographie-Marktanteils im Jahr 2024, während die nicht-dentale Bildgebung voraussichtlich mit einer CAGR von 10,56% bis 2030 steigen wird.

- Nach Patientenposition hielten Stehend/Sitzend-Systeme 51,23% der Cone-Beam-Computertomographie-Marktgröße im Jahr 2024, während Sitzsysteme mit einer CAGR von 10,45% bis 2030 voranschreiten.

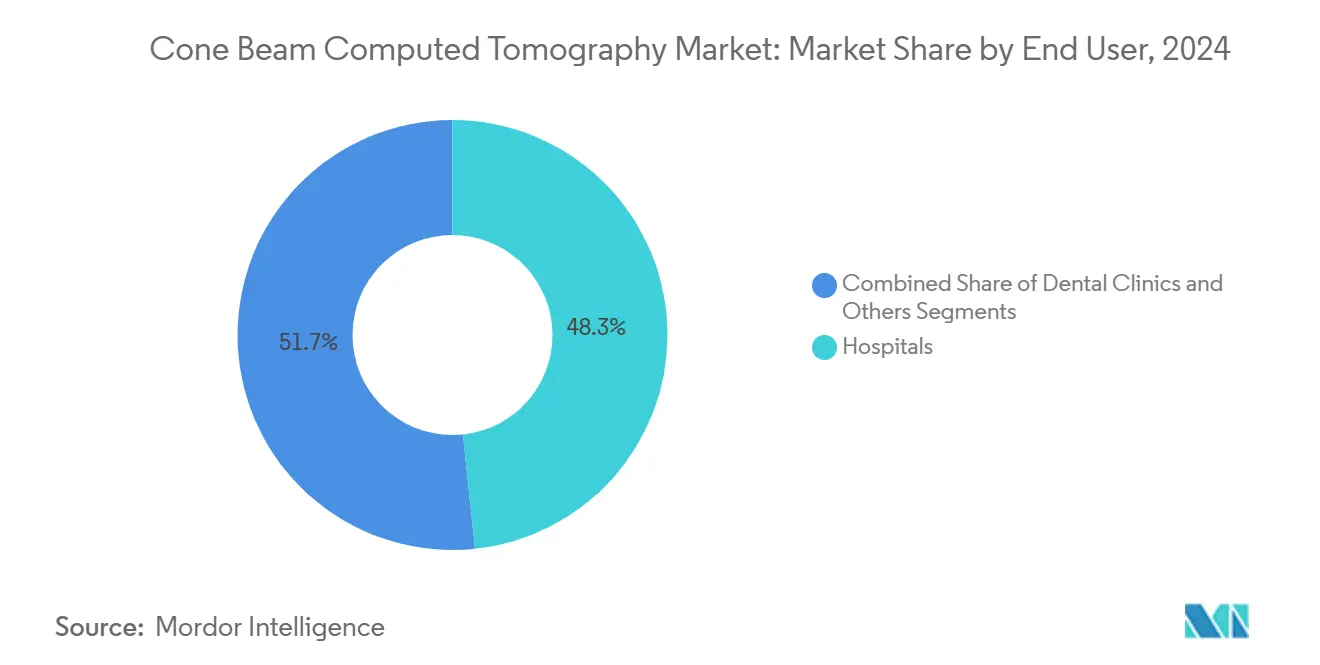

- Nach Endnutzer eroberten Krankenhäuser 48,34% der Cone-Beam-Computertomographie-Marktgröße im Jahr 2024; Zahnarztpraxen verzeichnen die höchste Wachstumstrajektorie mit 10,91% CAGR.

- Nach Mobilität kontrollierten konventionelle Festeinheiten 75,34% des Cone-Beam-Computertomographie-Marktanteils im Jahr 2024, doch mobile Einheiten expandieren mit einer CAGR von 11,21%.

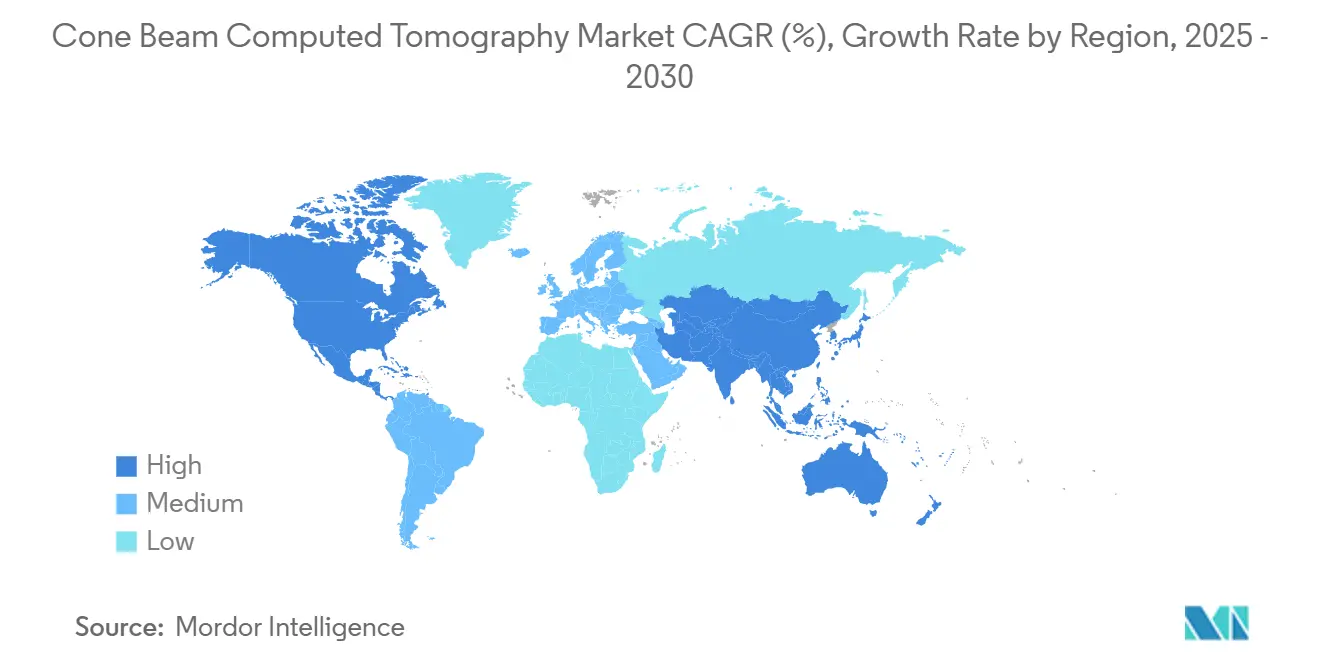

- Nach Geografie entfielen auf Nordamerika 39,41% des Umsatzanteils im Jahr 2024, während Asien-Pazifik positioniert ist, eine CAGR von 10,87% bis 2030 zu erreichen.

Globale Cone-Beam-Computertomographie-Markttrends und Erkenntnisse

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Prävalenz von kieferorthopädischen Malokklusionen bei Erwachsenen & Jugendlichen | +2.1% | Global, mit Konzentration in Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Erstattungserweiterung für 3D-Atemwegsbewertung bei schlafbezogenen Atmungsstörungen | +1.8% | Nordamerika & EU, Ausweitung auf APAC | Langfristig (≥ 4 Jahre) |

| KI-gestützte Bildrekonstruktion reduziert Scanzeit & Dosis, fördert Adoption | +2.3% | Global, angeführt von entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Proliferation von zahnmedizinischen Serviceorganisationen beschleunigt CBCT-Einführungen | +1.4% | Nordamerika, Ausweitung auf Europa | Mittelfristig (2-4 Jahre) |

| Wachsende HNO- & Nasennebenhöhlenoperations-Anwendungsfälle außerhalb der Zahnmedizin | +1.2% | Global, mit früher Adoption in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Rapider Preisverfall von Einstiegs-Mini-FOV-Einheiten in Schwellenmärkten | +1.0% | APAC, Lateinamerika, MEA | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

KI-gestützte Bildrekonstruktion reduziert Scanzeit und Dosis

Künstliche-Intelligenz-Algorithmen reduzieren nun Scanzeiten um etwa 40%, während die diagnostische Qualität durch Rauschunterdrückung und Artefaktkorrektur erhalten bleibt. Deep-Learning-Metallartefakt-Reduktion hat die Bildklarheit um Zahnimplantate deutlich verbessert und ermöglicht zuverlässige Bewertungen in komplexen kieferorthopädischen Fällen. Die Markteinführung des DEXIS-Digital-Ökosystems 2024 verschmolz KI-gestützte Analyse mit Behandlungsplanungssoftware und gab Anbietern End-to-End-Workflow-Unterstützung. Dosisreduktionen kommen besonders in der pädiatrischen Zahnmedizin an, wo Strahlungsgrenzwerte strikt sind, und kleinere Praxen profitieren von den Zeiteinsparungen, die den täglichen Scan-Durchsatz erhöhen. Diese Gewinne erweitern gemeinsam den Cone-Beam-Computertomographie-Markt über volumenstarke Kliniken hinaus in kommunale Einrichtungen.

Steigende Prävalenz von kieferorthopädischen Malokklusionen bei Erwachsenen und Jugendlichen

Die Nachfrage nach Erwachsenen-Kieferorthopädie steigt weiter, da Clear-Aligner-Systeme die Ästhetik verbessern und das Behandlungsstigma reduzieren. Die Malokklusions-Prävalenz ist sowohl in Nordamerika als auch in Europa gestiegen und veranlasst Zahnärzte und Kieferorthopäden, 3D-Bildgebung für präzise Wurzel- und Knochenbewertungen zu adoptieren. CBCT bietet vollständige volumetrische Visualisierung, die es Klinikern ermöglicht, die kortikale Knochendicke und Zahnneigung vor der Bewegung zu bestätigen, was die Behandlungszeit verkürzt und das Nachbehandlungsrisiko mindert. Dieser klinische Vorteil drängt Anbieter dazu, von zweidimensionalen kephalometrischen Werkzeugen aufzurüsten, was Geräteumsätze in reifen Märkten verstärkt.

Erstattungserweiterung für 3D-Atemwegsbewertung bei schlafbezogenen Atmungsstörungen

UnitedHealthcares Update von 2024 erstattet nun 3D-Atemwegsanalyse für komplexe Schlafstörungsevaluationen. Die Anerkennung durch Kostenträger signalisiert, dass CBCT diagnostische Einblicke über die Routinezahnmedizin hinaus bietet, insbesondere wenn kieferorthopädische Geräte für die obstruktive Schlafapnoe-Therapie in Betracht gezogen werden [2]Jorge Faber, The role of orthodontists in the multidisciplinary management of obstructive sleep apnea,

Progress in Orthodontics, progressinorthodontics.springeropen.com. Anbieter gewinnen einen neuen Umsatzstrom und Patienten profitieren von kürzeren diagnostischen Wegen im Vergleich zur Polysomnographie allein. Die Richtlinienänderung spornt auch Querverweise zwischen Schlafmedizinern und kieferorthopädischen Teams an und stärkt die multidisziplinäre Adoption im Cone-Beam-Computertomographie-Markt.

Proliferation von zahnmedizinischen Serviceorganisationen beschleunigt CBCT-Einführungen

DSOs schlossen 2024 Akquisitionen im Wert von 9 Milliarden USD ab, da sich die Konsolidierung beschleunigte. Ihre standardisierten Beschaffungsstrategien übersetzen sich in vorhersagbare Multi-Unit-Bestellungen, geben Herstellern Skaleneffekte und fördern unternehmenstaugliche Features wie Cloud-Dashboards für Flottenübersicht. Volumenbasierte Preisgestaltung plus zentralisierte Schulungen beschleunigen die Technologiediffusion und verringern Adoptionslücken zwischen städtischen und ländlichen Kliniken.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Hohe Vorabkapitalkosten & begrenzte Versicherungsdeckung in vielen Ländern | -1.9% | Global, besonders akut in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Strahlendosis-Vorschriften werden strenger, begrenzen Wiederholungsscans | -1.1% | Global, angeführt von EU und Nordamerika | Mittelfristig (2-4 Jahre) |

| Mangel an CBCT-versierten Radiologen/Zahnärzten in Entwicklungsregionen | -0.8% | APAC, Lateinamerika, MEA | Langfristig (≥ 4 Jahre) |

| Flachbild-Detektor-Lieferketten-Engpässe durch Seltene-Erden- Beschaffung | -0.7% | Globale Fertigungsauswirkung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Vorabkapitalkosten und begrenzte Versicherungsdeckung

Systempreise zwischen 80.000 USD und 500.000 USD bleiben ein Hindernis für Ein-Stuhl-Praxen, besonders in Ländern mit niedrigerem Einkommen, wo Verfahrenserstattung begrenzt ist. Währungsvolatilität und Importsteuern verstärken die Belastung. Überholte Geräte und Abonnement-Modelle entstehen, aber weit verbreitete Deckungslücken dämpfen immer noch die Cone-Beam-Computertomographie-Marktexpansion.

Flachbild-Detektor-Lieferketten-Engpässe

Chinas Exportbeschränkungen von 2024 auf Seltene-Erden-Elemente wie Gadolinium und Yttrium legen Beschaffungsrisiken für Szintillatoren offen, die für digitale Detektoren essentiell sind. Hersteller sichern alternative Lieferanten und untersuchen CMOS-Ansätze, doch jede Störung könnte Komponentenkosten treiben und Lieferungen verzögern, was Reibung im Kaufzyklus hinzufügt.

Segmentanalyse

Nach Anwendung: Dentale Dominanz sieht nicht-dentaler Disruption entgegen

Die dentale Bildgebung hielt weiterhin 85,34% der Cone-Beam-Computertomographie-Marktgröße im Jahr 2024, unterstützt durch routinemäßige kieferorthopädische, endodontische und Implantatprotokolle. Dentale Untersegmente profitieren nun von KI-geführter Wurzelkanal-Navigation und Metallartefakt-Reduktion, die diagnostische Gewissheit vertiefen und chairside-Entscheidungen unterstützen [3]Elham Saberian, Applications of artificial intelligence in regenerative dentistry: promoting stem cell therapy and the scaffold development,

Frontiers in Cell and Developmental Biology, frontiersin.org. Die Kieferorthopädie bleibt der größte Beitragszahler, da die Nachfrage nach Erwachsenenausrichtung steigt, während die Implantologie auf Basis präziser 3D-Knochenkartierung wächst, die kritische anatomische Strukturen schützt. Kinderzahnärzte setzen auf ultra-niedrige Dosisvoreinstellungen, um diagnostischen Gewinn mit Strahlensicherheit zu balancieren.

Die nicht-dentale Bildgebung ist bereit, die langjährige Dominanz zu durchbrechen, da HNO-, Schlafmedizin- und plastische Chirurgie-Teams CBCT in ihre präoperativen Arbeitsabläufe integrieren. HNO-Kliniker berichten über klarere Visualisierung des osteomeatalen Komplexes und innerer Ohrwege bei Strahlendosen bis zu 10-mal niedriger als Multi-Slice-CT. Schlafmediziner nutzen volumetrische Atemwegsrekonstruktionen zur Planung von Unterkiefervorverlagerungsgeräten. Plastische Chirurgen schätzen CBCT für Nasen- und Mittelgesichtsknochenanalyse, obwohl die Adoption aufgrund von Gerätekosten auf volumensstarke Zentren beschränkt bleibt. Zusammen untermauern diese Anwendungsfälle eine CAGR von 10,56% für nicht-dentale Anwendungen und rebalancieren progressiv den Cone-Beam-Computertomographie-Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Patientenposition: Ergonomische Evolution treibt Sitzend-Wachstum

Stehend/Sitzend-Systeme behielten 51,23% des Cone-Beam-Computertomographie-Marktanteils im Jahr 2024, ein Erbe früher Plattform-Designs, die Geschwindigkeit und kompakte Stellflächen priorisieren. Der vertraute Arbeitsablauf reduziert Raumanpassungsherausforderungen und bewältigt hohen Patientendurchsatz in geschäftigen Kliniken. Bewegungskorrektur-Algorithmen verbessern weiterhin die Bildqualität auch bei geringfügigen Kopfbewegungen und bewahren Relevanz für Routinediagnostik.

Sitzsysteme hingegen werden mit einer CAGR von 10,45% steigen, da Anbieter Patientenkomfort bei längeren oder pädiatrischen Scans priorisieren. Die Sitzposition verringert Bewegungsartefakte und erleichtert den Zugang für Patienten mit eingeschränkter Mobilität. Hersteller bringen Dual-Modus-Plattformen heraus, die zwischen Positionen ohne umfangreiche Rekonfiguration wechseln und Kapitalkosten über breitere Patientensegmente verteilen. Liegende Designs bleiben die Wahl für Krankenhäuser, wo Integration mit anderen Radiologie-Suiten Konsistenz diktiert, obwohl Raumbedarf breiteren Einsatz begrenzt. Im Laufe der Zeit wird erwartet, dass flexible Ergonomie konvergiert und Multi-Positions-Fähigkeit innerhalb einer einzigen Architektur ermöglicht und Käuferpräferenz für vielseitige Modelle im Cone-Beam-Computertomographie-Markt verstärkt.

Nach Endnutzer: Krankenhaus-Klinik-Dynamiken verschieben sich zur ambulanten Versorgung

Krankenhäuser machten 48,34% der Cone-Beam-Computertomographie-Marktgröße im Jahr 2024 aus und nutzten multidisziplinäre Überweisungen und Kapitalreserven, um Spitzensysteme mit KI-bereiter Hardware zu adoptieren. Akademische Zentren pilotieren oft neuartige Algorithmen und neue klinische Indikationen und liefern Belege, die später in die Mainstream-Praxis diffundieren. Dennoch sind Krankenhaus-Beschaffungszyklen länger aufgrund von Ausschussgenehmigungen und Budgetzuteilungen, die mit anderen Bildgebungsprioritäten konkurrieren.

Zahnarztpraxen, die mit einer CAGR von 10,91% voranschreiten, erreichen nun Krankenhaus-Diagnose-Fähigkeiten durch Installation von Mini-Sichtfeld- oder Mittelvolumen-Systemen, die in Standard-Behandlungsräume passen. DSO-Einkaufsmaßstab senkt Stückpreise, während verbesserte Herstellerfinanzierung Vorab-Hürden für unabhängige Kliniken beseitigt. Allgemeinzahnärzte betrachten CBCT zunehmend als unentbehrlich für umfassende Versorgung, von Implantatplanung bis endodontischer Nachbehandlung. Cloud-basierter Bildaustausch ermöglicht nahtlose Überweisungen an Radiologen für Zweitmeinungen, ohne dass Patienten die Klinik verlassen, was den Standard der ambulanten Zahnmedizin anhebt und den Cone-Beam-Computertomographie-Markt zur dezentralisierten Versorgungserbringung treibt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Mobilität: Digitale Konnektivität transformiert konventionelle Systeme

Konventionelle Festsysteme beherrschten 75,34% des Cone-Beam-Computertomographie-Marktanteils im Jahr 2024, da installierte Basen beträchtlich bleiben und Bildqualität tägliche klinische Bedürfnisse erfüllt. Krankenhäuser und große Kliniken setzen auf Festinstallationen für höchstauflösende Scans, die mit elektronischen Patientenakten-Archivierung integrieren.

Digital-verbundene mobile Systeme, die mit 11,21% CAGR wachsen, integrieren sichere Cloud-Gateways, die sofortige Uploads zu Diagnose-Portalen und KI-Engines ermöglichen. Remote-Spezialisten können daher Scans innerhalb von Minuten annotieren, was Behandlungsgeschwindigkeit und Patientenzufriedenheit verbessert. Konnektivität untermauert auch prädiktive Wartung und lässt Hersteller Geräte proaktiv warten und Ausfallzeiten begrenzen. Mobile Einheiten hinken bei breiter Adoption hinterher aufgrund von Strahlenschutz-Vorschriften und kleineren Sichtfeld-Beschränkungen, doch sie bedienen Nischennachfrage bei ländlicher Betreuung und Notfallversorgung. Im Laufe der Zeit können Hybridplattformen mit abnehmbaren Detektorköpfen kategorische Linien verwischen und Interesse an portabler Bildgebung im Cone-Beam-Computertomographie-Markt erneuern.

Geografieanalyse

Nordamerika sicherte sich 39,41% des globalen Umsatzes im Jahr 2024 aufgrund früher Technologieadoption, robuster Versicherungsrahmen und hoher Dentalausgaben. Die FDA-Strahlenschutz-Leitlinien von 2024 geben Herstellern klarere Designwege, was wiederum Produktzulassungen wie Epicas See Factor CT3-System beschleunigt. US-amerikanische DSOs dominieren das Beschaffungsvolumen, und Kanadas Provinzpläne erstatten nun ausgewählte CBCT-Indikationen und heben stetig die Penetration in Sekundärstädten. Mexiko erlebt private Klinikexpansion, besonders in Tourismuskorridoren, obwohl Geräteimporte sensibel auf Peso-Schwankungen reagieren.

Asien-Pazifik wird voraussichtlich mit 10,87% CAGR expandieren, angetrieben von steigendem verfügbarem Einkommen, staatlichen Mundgesundheitskampagnen und rapidem Klinikkettenwachstum in China, Indien und dem Verband Südostasiatischer Nationen. Südkorea und Japan behalten hohe Pro-Kopf-Einheitsdichten bei, dennoch bestehen inkrementelle Gewinne durch Hardware-Ersatz mit KI-bereiten Modellen fort. Chinas Seltene-Erden-Exportbeschränkungen unterstreichen Lieferketten-Abhängigkeit, stimulieren aber gleichzeitig heimische Detektor-Innovation, was Komponentenbeschaffung lokalisieren und Fremdwährungsrisiko reduzieren könnte. Indiens Privatversicherungsadoption steigt und erweitert Patientenerschwinglichkeit und erhöht Klinikerbereitschaft zu investieren.

Europa liefert stetigen Fortschritt, untermauert von universeller Abdeckung, die strahlendosis-optimierte dentale Bildgebung erstattet. Die Regulierer der Region setzen strenge Belastungsgrenzwerte durch, die gut mit CBCTs niedrigem Dosisprofil harmonieren. Hersteller wie Planmeca verfeinern weiterhin ultra-niedrige Dosisprotokolle, die europäische Sicherheitsschwellen erfüllen und dabei diagnostische Klarheit beibehalten. Mittel- und osteuropäische Märkte expandieren, da EU-Strukturfonds Zahnarztpraxen modernisieren, dennoch hinkt das Wachstum Westeuropa aufgrund niedrigerer Pro-Kopf-Ausgaben hinterher. Der Nahe Osten und Afrika bieten hohes langfristiges Potenzial, besonders in Golfkooperationsrat-Staaten, wo private Dentalgruppen Premium-Geräte inmitten wachsender Medizintourismus-Ströme importieren, obwohl breitere Adoption durch Kapitalkosten-Barrieren und begrenzte ausgebildete Fachkräfte eingeschränkt ist.

Wettbewerbslandschaft

Der Cone-Beam-Computertomographie-Markt ist mäßig fragmentiert, wobei der Wettbewerb auf Bildqualität, KI-Integration und Konnektivität statt auf Preis allein zentriert ist. Etablierte Marktführer-Carestream Health, Danaher Corporation und Planmeca Group-verfolgen vertikale Integration, die Detektor-Versorgung sichert und proprietäre Rekonstruktionssoftware über ihre Portfolios einbettet. Carestream Dental erhielt 2024 525 Millionen USD neue Finanzierung, um Schulden zu tilgen und Innovation in KI-erweiterten Arbeitsabläufen zu beschleunigen. Planmecas Viso-Linie koppelt Bewegungskorrektur mit ultra-niedrigen Dosisalgorithmen und differenziert durch patientenzentrierte Sicherheitsfeatures. Danaher nutzt sein umfangreiches Verbrauchsmaterialnetzwerk, um Scanner mit Praxismanagement-Plattformen zu bündeln und Ökosystem-Lock-in zu fördern.

Aufstrebende Akteure fokussieren auf spezifische Nischen. CurveBeam AI vermarktet KI-first-Diagnose-Suiten, die sich in Krankenhaus-Radiologie-Netzwerke einklinken, während Vatech kostengünstige Mini-FOV-Systeme für Schwellenmärkte positioniert. Lieferketten-Drücke drängen Hersteller zu Multisourcing von Flachbild-Komponenten, und einige suchen direkte Akquisitionen von Detektorfirmen, um Kontinuität zu garantieren. Das F&E-Rennen dreht sich zunehmend um Software statt Hardware, wobei Deep-Learning-Modelle für automatische Pathologie-Erkennung in akademischen Zentren getestet werden.

Wettbewerb zeigt sich auch in Service-Modellen: abonnement-basierte Equipment-as-a-Service-Verträge senken Vorabkosten und beinhalten kontinuierliche Software-Upgrades, ein Angebot, das schnell wachsende DSOs anspricht, die finanzielle Flexibilität priorisieren. Kollektiv unterstreichen diese Dynamiken eine Industrie, die sich vom hardware-zentrierten Wettbewerb zu integrierten Bildgebungsökosystemen verschiebt, die Geräte, Software und Analytik verbinden.

Cone-Beam-Computertomographie-Industrie-Marktführer

J. Morita Mfg. Corp.

Planmeca Group

Dentsply Sirona

Carestream Health, Inc.

Vatech

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Die FDA klassifizierte radiologische Akquisitions- und Optimierungsführungssysteme als Klasse II und senkte regulatorische Hürden für innovative Bildgebungsgeräte.

- Mai 2025: GE HealthCare veröffentlichte CleaRecon DL basierend auf Deep-Learning-Rekonstruktion zur Verbesserung der CBCT-Bildqualität.

- September 2024: Carestream Dental sicherte sich eine 525-Millionen-USD-Investition von General Atlantic Credits Atlantic Park-Fonds zur Förderung von CBCT-Innovation und Einführung eines Oral Healthcare Innovation Hub.

- Juli 2024: Epica erhielt 510(k)-Zulassung für das See Factor CT3-System und erweiterte klinische Optionen in dentalen und medizinischen Einrichtungen.

Globaler Cone-Beam-Computertomographie-Marktbericht-Umfang

Gemäß dem Umfang des Berichts wird Cone-Beam-Computertomographie als medizinische Bildgebungsmodalität charakterisiert, die durch divergente Röntgenstrahlung gekennzeichnet ist. Cone-Beam-Computertomographie (CBCT) ist eine fortgeschrittene Bildgebungsmodalität mit hohen klinischen Anwendungen im Bereich der Zahnmedizin. Die Nutzung der Cone-Beam-Computertomographie hat sich über die Jahre erweitert und wird dominierend als nützlich in Diagnose und Behandlungsplanung der Implantatzahnmedizin, Endodontie, HNO, maxillofazialen Chirurgien und anderen erachtet. Integrierte CBCT wird auch in Patientenpositionierung während chirurgischer Verfahren verwendet. Der Cone-Beam-Computertomographie-Markt ist segmentiert nach Anwendung (Dentale Anwendungen (Kieferorthopädie, Endodontie, Parodontologie, Allgemeine Zahnmedizin und andere) und andere Anwendungen), Patientenposition (Stehend/Sitzend Position, Sitzend Position und Liegende Position), Endnutzer (Krankenhäuser, Bildgebungszentren und andere) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Dentale Anwendungen | Kieferorthopädie |

| Endodontie | |

| Parodontologie | |

| Allgemeine Zahnmedizin | |

| Zahnimplantate | |

| Andere | |

| Nicht-dentale Anwendungen |

| Stehend/Sitzend |

| Sitzend |

| Liegend |

| Krankenhäuser |

| Zahnarztpraxen |

| Andere |

| Eigenständige CBCT-Systeme |

| Mobile CBCT-Systeme |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Übriger Asien-Pazifik-Raum | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Anwendung | Dentale Anwendungen | Kieferorthopädie |

| Endodontie | ||

| Parodontologie | ||

| Allgemeine Zahnmedizin | ||

| Zahnimplantate | ||

| Andere | ||

| Nicht-dentale Anwendungen | ||

| Nach Patientenposition | Stehend/Sitzend | |

| Sitzend | ||

| Liegend | ||

| Nach Endnutzer | Krankenhäuser | |

| Zahnarztpraxen | ||

| Andere | ||

| Nach Mobilität | Eigenständige CBCT-Systeme | |

| Mobile CBCT-Systeme | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Übriger Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Cone-Beam-Computertomographie-Marktes?

Der Markt wird auf 0,72 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 1,15 Milliarden USD erreichen, was eine CAGR von 9,82% widerspiegelt.

Welche Region führt den Cone-Beam-Computertomographie-Markt an?

Nordamerika führt mit 39,41% Umsatzanteil im Jahr 2024, unterstützt durch hohe Dentalausgaben, günstige Erstattung und frühe Technologieadoption.

Welches Segment wächst am schnellsten im Cone-Beam-Computertomographie-Markt?

Digital-verbundene mobile CBCT-Systeme expandieren mit einer CAGR von 11,21%, weil Cloud-Konnektivität Fernberatungen und KI-gestützte Diagnostik unterstützt.

Wie beeinflusst künstliche Intelligenz die Cone-Beam-Computertomographie-Adoption?

KI verkürzt Scanzeiten, senkt Strahlendosis und automatisiert Bildinterpretation, was zusammen kleinere Praxen ermutigt zu investieren.

Was sind die wichtigsten Beschränkungen, die breitere Cone-Beam-Computertomographie-Marktpenetration begrenzen?

Hohe Vorab-Gerätekosten, verschärfende Strahlungsvorschriften, Mangel an ausgebildeten Nutzern in Entwicklungsregionen und Detektor-Lieferketten-Risiken dämpfen das Wachstum.

Wie formen zahnmedizinische Serviceorganisationen die Gerätenachfrage?

DSOs nutzen standortübergreifende Einkaufsmacht, um CBCT-Deployment zu standardisieren, Stückpreise zu senken und integrierte KI-Arbeitsabläufe in ihren Netzwerken zu fördern.

Seite zuletzt aktualisiert am: