Computertomographie (CT)-Marktgröße und -anteil

Computertomographie (CT)-Marktanalyse von Mordor Intelligence

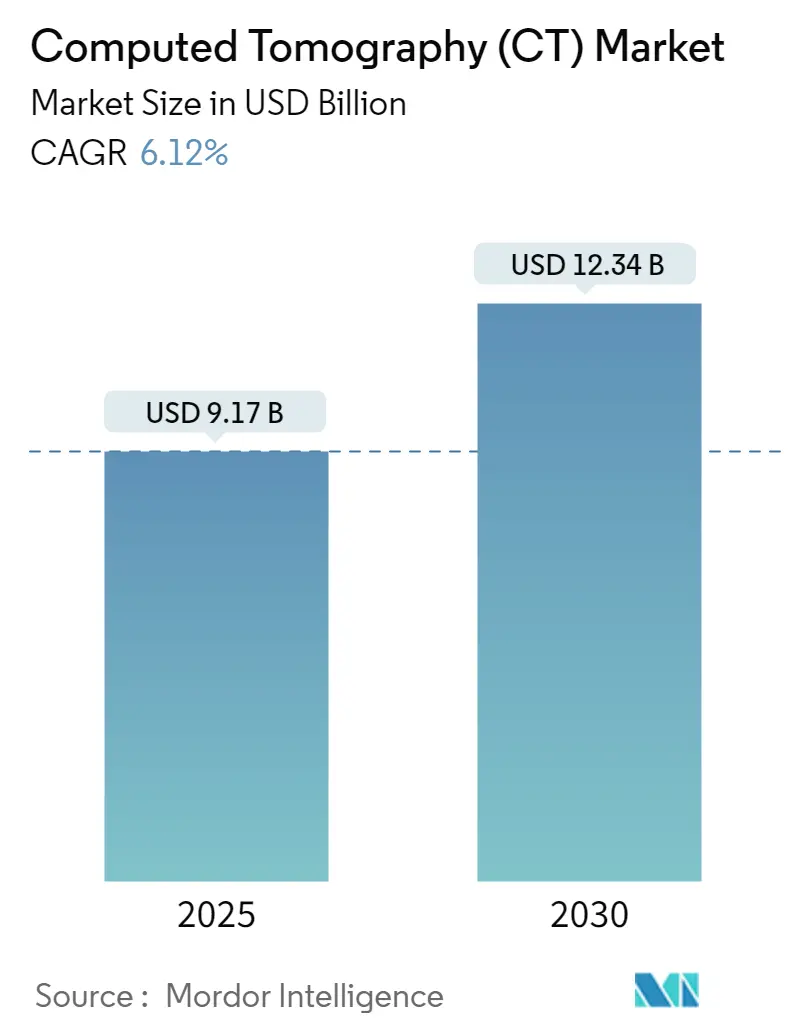

Die CT-Scanner-Marktgröße erreichte USD 9,17 Milliarden im Jahr 2025 und ist auf Kurs, bis 2030 auf USD 12,34 Milliarden zu steigen, mit einer Expansion von 6,12% CAGR. Anhaltende Zuwächse kommen von der beschleunigten Einführung von Photonen-Zähler-Detektoren, KI-gestützter Workflow-Orchestrierung und höheren Scan-Volumen für Onkologie, Kardiologie und Ganzkörper-Präventivbildgebung. Der CT-Scanner-Markt profitiert auch von einer wachsenden geriatrischen Bevölkerung, die minimal-invasive Diagnostik benötigt, während mobile Schlaganfall-Einheiten und ländliche Outreach-Programme die geografische Reichweite erweitern. Die Konkurrenz intensiviert sich, da GE HealthCare, Siemens Healthineers und Philips Produktzyklen verkürzen, Cloud-Konnektivität einbetten und strategische Allianzen bilden, die Hardware mit Software verschmelzen. Lieferketten-Fragilität bei Halbleiterkomponenten und anhaltende Radiologe-Technologen-Engpässe dämpfen die Dynamik, lösen aber gleichzeitig Investitionen in Automatisierung und Fernbedienungs-Fähigkeiten aus, die den CT-Scanner-Marktzugang erweitern.

Wichtige Bericht-Erkenntnisse

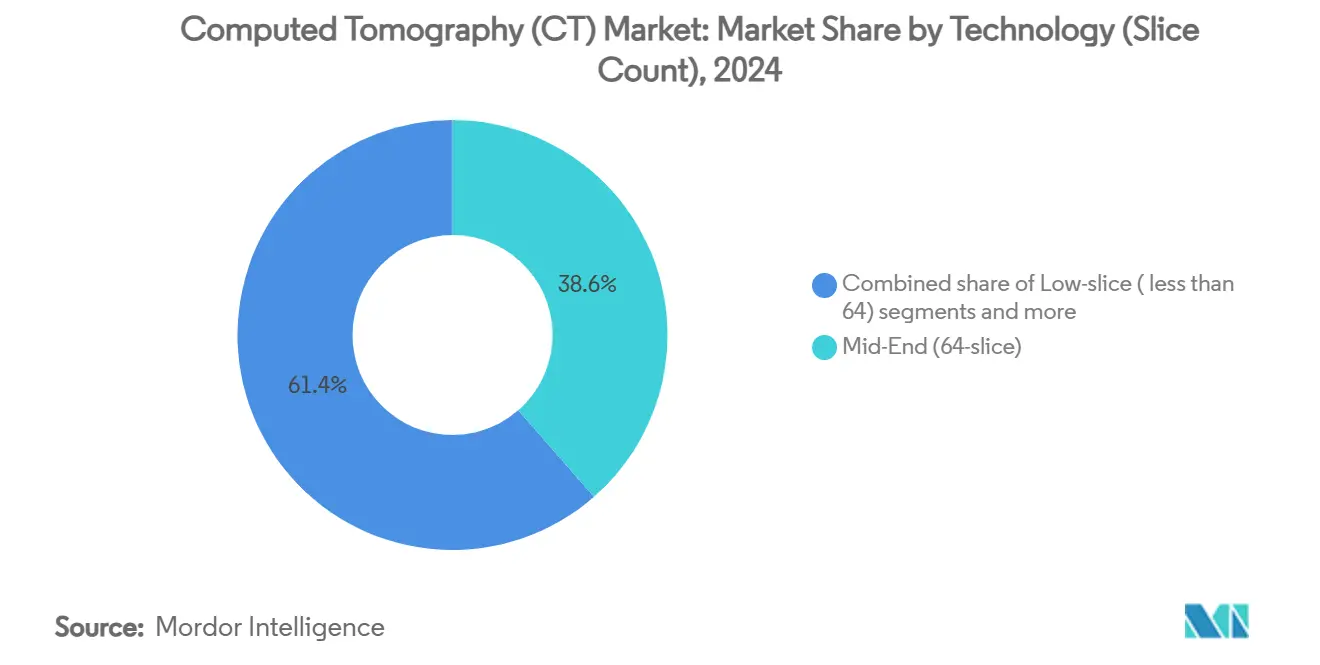

- Nach Technologie führten Mid-Slice-Systeme mit 38,56% des CT-Scanner-Marktanteils 2024, während High-Slice-Konfigurationen mit einer CAGR von 6,89% bis 2030 voranschreiten.

- Nach Produkttyp machten stationäre Scanner 79,79% der CT-Scanner-Marktgröße 2024 aus, während portable und mobile Einheiten den stärksten Wachstumspfad verzeichnen.

- Nach Anwendung hielt die Onkologie 31,82% Anteil des CT-Scanner-Marktes 2024, während die zahnmedizinische und maxillofaziale Bildgebung mit einer CAGR von 7,11% bis 2030 wächst.

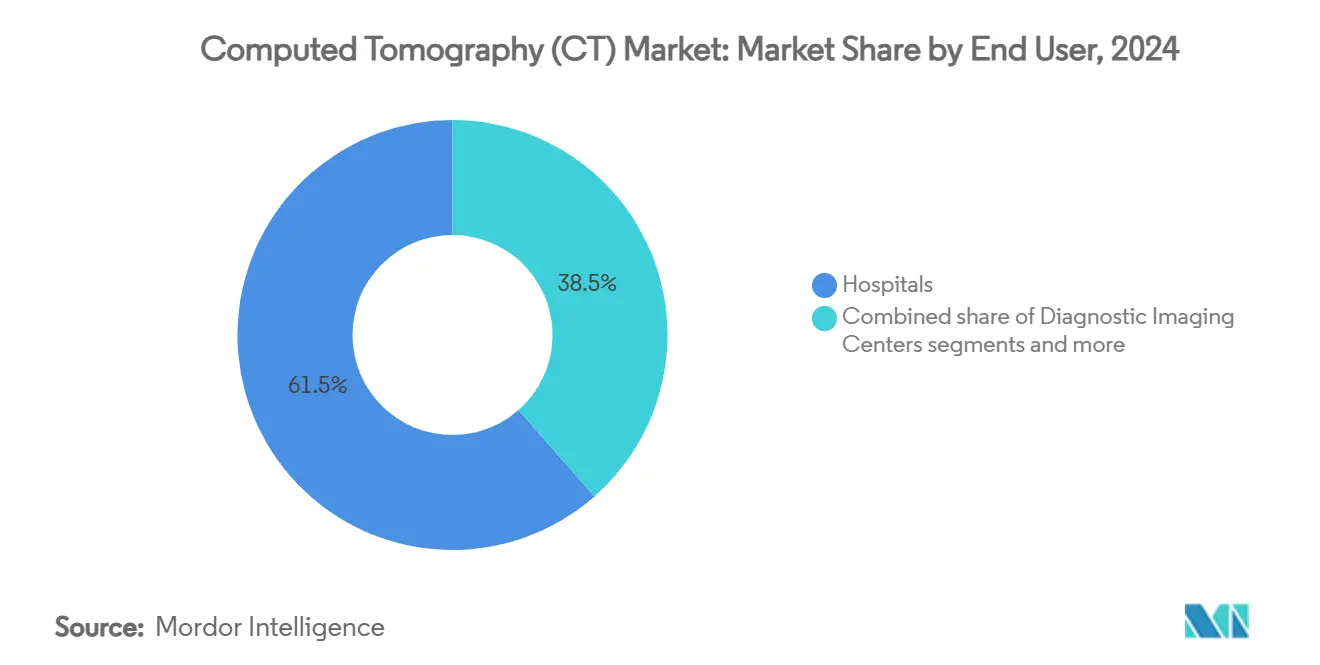

- Nach Endverbraucher kontrollierten Krankenhäuser 61,48% Anteil des CT-Scanner-Marktes 2024, während ambulante Chirurgiezentren eine CAGR von 7,34% bis 2030 verzeichnen.

- Nach Gerätearchitektur repräsentierten Spiral-Systeme 68,82% Anteil der CT-Scanner-Marktgröße 2024, und Ring-Gantry-Systeme zeigen die schnellste CAGR-Aussicht von 7,58%.

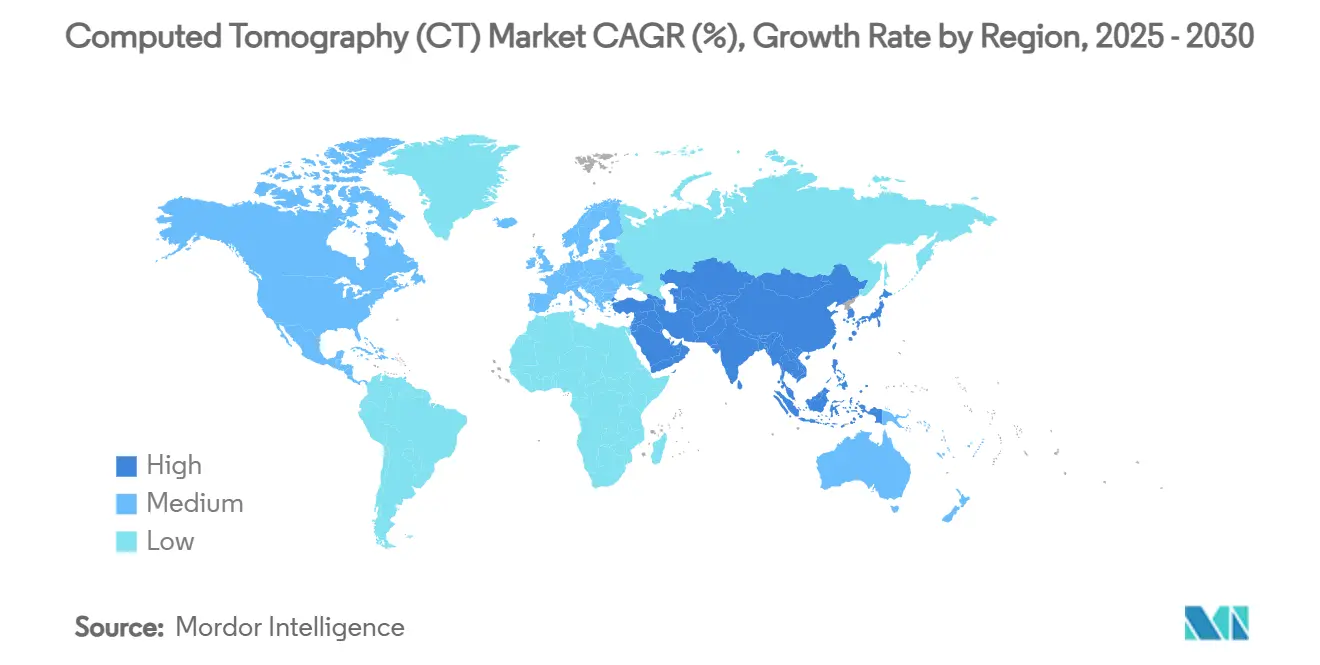

- Nach Geographie befehligte Nordamerika 42,23% des CT-Scanner-Marktanteils 2024, während Asien-Pazifik eine CAGR von 7,82% bis 2030 demonstriert.

Globale Computertomographie (CT)-Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Ansteigende chronische Krankheitslast | +1.2% | Global, mit höchster Auswirkung in Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Schnelle Detektor- & Spektral-CT-Innovationen | +1.8% | Nordamerika & EU führend, APAC-Adoption folgend | Mittelfristig (2-4 Jahre) |

| Wachsende Nachfrage nach minimal-invasiver Diagnostik | +1.0% | Global, mit beschleunigter Adoption in APAC | Mittelfristig (2-4 Jahre) |

| Expandierende geriatrische Bevölkerungsbasis | +0.9% | Global, konzentriert in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Öko-Nachhaltigkeit-Mandate treiben Niedrigdosis-CT-Investitionen | +0.6% | EU & Nordamerika primär | Kurzfristig (≤ 2 Jahre) |

| Kardiale CT-Angiographie-Richtlinien-Adoption | +0.7% | Nordamerika & EU, expandierend nach APAC | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Ansteigende chronische Krankheitslast

Die steigende Prävalenz von Herz-Kreislauf-Erkrankungen, die voraussichtlich bis 2030 mehr als 23 Millionen Todesfälle verursachen wird, erhöht die Nachfrage nach kardiothorakaler Bildgebung stark. CT-Scans machen bereits 25,87% des Bildgebungsvolumens in pharmazeutischen Studien aus und unterstreichen ihre zentrale Rolle in der Onkologie und kardiovaskulären Medikamentenbewertung. Niedrigdosis-Lungenkrebsscreening-Programme skalieren über mehrere Regionen und demonstrieren Mortalitätsreduktionen von nahezu 25% in Hochrisiko-Kohorten. Gesundheitssysteme integrieren KI-Triage, die Inter-Reader-Variabilität um 42,5% reduziert und Berichts-Turnaround um 63% verkürzt, was höheren Durchsatz ohne Qualitätsverlust ermöglicht. Schwellenländer, unterstützt durch Infrastruktur-Upgrades, erweitern schnell die CT-Scanner-Marktpenetration zur Adressierung zuvor unerfüllter diagnostischer Bedürfnisse.

Schnelle Detektor- & Spektral-CT-Innovationen

Photonen-Zähler-Detektoren wie Siemens Healthineers' Naeotom Alpha-Klasse erreichen Raumauflösungs-Ratings von 134,7 HU/mm bei gleichzeitiger Reduzierung der Strahlendosis und definieren Bildklarheit für vaskuläre Studien neu[1]Quelle: Cassling Editorial Team, "Naeotom Alpha Class of Photon-Counting CT Scanners Cleared by FDA," cassling.com . Spektralbildgebung fügt Materialzerlegung und quantitative Jod-Kartierung hinzu, die onkologische Stadienbestimmung und kardiologische Plaque-Analyse unterstützen. Mobile Schlaganfall-Einheiten, ausgestattet mit Hochleistungs-Scannern, beschleunigen Thrombolyse durch Verkürzung der Door-to-Needle-Zeiten. Kapitalallokation folgt Technologieführerschaft, da Siemens USD 350 Millionen ausschließlich für CT-Fortschritt innerhalb seines breiteren Med-Tech-Programms verpflichtet.

Wachsende Nachfrage nach minimal-invasiver Diagnostik

CT-geführte Interventionen senken chirurgische Morbidität und verkürzen Patientenerholung, was höhere elektive Nutzung in ambulanten Zentren antreibt. Bildgebungsdienste werden voraussichtlich von 40% auf 46% der Verfahren in ambulanten Einrichtungen innerhalb von drei Jahren steigen, was Kostensensibilität und Komfort widerspiegelt. Kompakte Cone-Beam-Plattformen produzieren jetzt Gehirnbilder vergleichbar mit Multidetektor-Systemen bei kleineren Stellflächen und niedrigeren Betriebskosten. Präventives Ganzkörper-Scanning stellt ein schnell wachsendes Verbraucher-Segment dar, das mit zweistelligen Raten voranschreitet und eine breitere Wellness-Orientierung signalisiert. KI-Module, die Knochenmineraldichte aus routinemäßigen Bauch-Scans extrahieren, illustrieren, wie einzelne Expositionen multiple diagnostische Erkenntnisse liefern.

Expandierende geriatrische Bevölkerungsbasis

Bevölkerungsalterung wird voraussichtlich die CT-Nutzung bis 2055 um bis zu 59% anheben, zusammenfallend mit anhaltenden Engpässen bei Radiologen und Technologen. Die Koronar-CT-Angiographie-Nutzung stieg um 67% über fünf Jahre für Schwindel- und Kopfschmerz-Indikationen, was breitere klinische Akzeptanz signalisiert[2]ACR Bulletin. "Radiology Workforce Shortage and Growing Demand Something Has to Give." July 3, 2024. www.acr.org. . KI-Workflows eliminieren etwa 40% der manuellen Schritte und helfen Einrichtungen, höhere Fallzahlen bei Personallücken zu bewältigen. Portable C-Arm- und Kopf-CT-Geräte liefern Bildgebung am Krankenbett, ein Vorteil für gebrechliche Ältere oder Landbewohner, die Transportrisiken haben. Asien-Pazifik-Krankenhauserweiterung beschleunigt weitere Nachfrage, da Regierungen Kapital in Richtung Seniorenbetreuungs-Infrastruktur lenken.

Hemmnis-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Anschaffungs- & Wartungskosten | -1.5% | Global, schwerwiegendste in preissensitiven Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Strahlendosis-Bedenken und verschärfte Regulierung | -0.8% | EU & Nordamerika primär, expandierend global | Mittelfristig (2-4 Jahre) |

| Erstattungsdruck in preissensitiven Ländern | -1.2% | APAC & Lateinamerika primär | Mittelfristig (2-4 Jahre) |

| Mangel an CT-ausgebildeten radiologischen Technologen | -0.9% | Nordamerika & EU, aufkommend in APAC | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anschaffungs- & Wartungskosten

Kapitalaufwendungen für Premium-Scanner können USD 2 Millionen pro Einheit übersteigen und die Lieferketten-Last entspricht bis zu 20% des Herstellungserlöses, was Margen für Anbieter komprimiert. Halbleiter-Vulnerabilitäten, hervorgehoben durch Störungen im hochreinen Quarz-Bergbau, bedrohen nachgelagerte Komponentenverfügbarkeit, die CT-Scanner-Marktproduktion termingerecht hält. Anbieter mildern Kostenbarrieren durch Verlängerung von Asset-Lebenszyklen, Nutzung Cloud-gehosteter Rekonstruktions-Engines und Adoption von Anbieterfinanzierung, die Zahlungen mit Scan-Volumen ausrichtet. Kleinere Zentren, konfrontiert mit erhöhten Contract-Labor-Ausgaben, müssen Technologie-Upgrades gegen finanzielle Nachhaltigkeit abwägen.

Strahlendosis-Bedenken und verschärfte Regulierung

Vakanz-Raten für Technologen stiegen von 8,7% 2021 auf 17,7% 2023 und erreichten 18,1% 2024. Mehr als 1.400 offene Radiologen-Positionen in den Vereinigten Staaten belasten Interpretations-Kapazität. KI-geführte Positionierung, Protokollauswahl und automatische Dosisanpassung reduzieren Bedienereinbindung und beschleunigen Scan-Abschluss. Remote-Scanner-Betriebs-Pilotprojekte demonstrieren, dass Technologen Geräte über mehrere Standorte von einem zentralisierten Hub überwachen können, obwohl regulatorische Rahmenwerke noch entwickelt werden.

Segmentanalyse

Nach Technologie: Mid-Slice-Systeme verankern installierte Basis

Die CT-Scanner-Marktgröße für Mid-Slice-Plattformen stand bei USD 3,54 Milliarden 2024, was 38,56% der globalen Installationen widerspiegelt. Diese Kohorte balanciert Durchsatz und Erschwinglichkeit für Routine-Diagnostik, doch die Nachfrage verschiebt sich zu High-Slice-Scannern, die Subsekunden-Herzbildgebung und Submillimeter-isotrope Auflösung liefern. High-Slice-Modelle wachsen jetzt mit 6,89% CAGR, da Kardiologie-, Onkologie- und Trauma-Spezialisten spektrale Zerlegung und Gangorgan-Perfusion priorisieren. Photonen-Zähler-Detektoren heben das Premium-Segment weiter durch Verbesserung von Kontrast-zu-Rauschen-Verhältnissen bei gleichzeitiger Strahlendosis-Reduzierung an, ein Wertversprechen, geschätzt von pädiatrischen und Serien-Follow-up-Protokollen. Hersteller nutzen modulare Gantry-Designs, die In-Field-Upgrades von 128-Slice auf 256-Slice ermöglichen und Kapitalbudgets schützen. Klinische Evidenz unterstreicht diagnostische Überlegenheit: Gefäß-Schärfe-Scores von 134,7 HU/mm versus 100,9 HU/mm für energie-integrierende Vorgänger. Gesundheitssysteme konsolidieren Beschaffung um weniger, fähigere Einheiten und verstärken High-Slice-Momentum innerhalb des CT-Scanner-Marktes.

Am anderen Ende bewahren Low-Slice-Scanner Relevanz in Notfall- und Point-of-Care-Einsätzen, wo schneller Aufbau, minimale Abschirmung und günstige Preise Auflösungsanforderungen übertreffen. Ländliche Krankenhäuser adoptieren 16-Slice-Einheiten montiert auf mobilen Anhängern für Trauma-Triage, expandieren CT-Scanner-Marktzugang ohne teure Raum-Konstruktion. Konvergenz zwischen Cone-Beam und Multidetektor-Domänen verwischt Grenzen, da Algorithmen Cone-Beam-Artefakte korrigieren und ihren klinischen Umfang erweitern.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtkauf

Nach Produkttyp: Mobile Lösungen gewinnen an Momentum

Stationäre Scanner machten 79,79% des CT-Scanner-Marktanteils 2024 aus, verankert in Krankenhäusern und Diagnostikzentren, die hohe Betriebszeit und Integration mit RIS/PACS-Netzwerken benötigen. Anbieter differenzieren durch KI-Rekonstruktions-Engines, die Scan-to-View-Zeiten verkürzen und durch iterative Dosis-Reduktions-Software, die mit kommenden Strahlungsberichts-Mandaten übereinstimmt. Jedoch repräsentieren mobile und portable Geräte die am schnellsten wachsende Kategorie, da Notfallmedizin-Teams sie in Krankenwagen und Feldkliniken einsetzen. ARPA-H's USD 12 Millionen Grant zur Entwicklung robuster mobiler Plattformen validiert institutionelles Vertrauen in transportable Lösungen.

Umsatzgelegenheit eskaliert, wenn mobile Schlaganfall-Einheiten 30-Minuten-Reduktionen in Zeit zur Thrombolyse demonstrieren, was zu verbesserten Patienten-Outcomes und niedrigeren langfristigen Neuro-Rehabilitations-Ausgaben führt. ICU-Adoption ist hoch, mit 97% der Ärzte, die portable Kopf-CT-Nutzen berichten, um Transport instabiler Patienten zu vermeiden. Fertigungs-Kooperationen wie GE HealthCare und Kalbe's Anlagen-Erweiterung in Südostasien verkürzen Lieferzeiten und lokalisieren Service, unterstützen mobile-Segment-Expansion.

Nach Anwendung: Onkologie-Führerschaft mit Dental-Surge

Onkologie bleibt der größte Umsatz-Beitragssteller mit 31,82% Anteil der CT-Scanner-Marktgröße 2024. Niedrigdosis-Protokolle und spektrale Kartierung verfeinern Tumor-Abgrenzung, während KI-Konturierung Strahlentherapie-Planung für Kopf-Hals- und Lungen-Fälle beschleunigt. Bevölkerungsbasierte Lungenkrebs-Screening-Programme verstärken Baseline-Bildgebungsvolumen und erfordern Scanner, die zu Sub-Niedrigdosis-Betrieb fähig sind ohne Kompromiss bei Knötchen-Erkennbarkeit. Kardiologie folgt eng, gestärkt durch Medicare-Zahlungssprung für Koronar-CT-Angiographie auf USD 357, was vorherige Erstattung verdoppelt und ambulante Aufnahme stärkt.

Zahnmedizinische und maxillofaziale Indikationen zeigen die höchste CAGR von 7,11%, da Cone-Beam-CT für Implantat-Planung und orthognathische Bewertung Routine wird. Zahnkliniken schätzen kompakte Stellflächen und Plug-and-Play-Installation, die kostspielige Bleiabschirmung umgehen. Traumatologie und Notfallmedizin setzen weiterhin auf ultra-schnelle Gantry-Rotation und erweiterte Abdeckung zur Polytrauma-Patienten-Untersuchung binnen Sekunden. Muskuloskelettale Sub-Segmente profitieren von Photonen-Zähler-Klarheit, die kortikale Knochen-Mikroarchitektur von angrenzenden Weichgeweben unterscheidet.

Nach Endverbraucher: Ambulante Zentren beschleunigen Wachstum

Krankenhäuser kontrollierten 61,48% des CT-Scanner-Marktanteils 2024, nutzten 24/7-Personalbesetzung und multidisziplinäre Teams, die komplexe Fälle managen. Integration mit Unternehmens-Data-Lakes ermöglicht KI-Triage, die Ressourcenallokation an Akuität ausrichtet, obwohl Personalmangel Workflow-Engpässe auslöst. Diagnostische Bildgebungszentren erhalten Volumen durch bequeme Terminplanung und transparente Preisgestaltung, fangen elektive Überweisungen ab. Ambulante Chirurgiezentren, gestärkt durch gelockerte Certificate-of-Need-Regulierungen, zeigen 7,34% CAGR, da Versicherer Verfahren in Richtung kostengünstigere Orte drängen.

Zahnarztpraxen und oral-chirurgische Suiten umarmen In-Office-Cone-Beam-Einheiten, die Patientenengagement durch Same-Day-Diagnostik verbessern. Veterinärkliniken beginnen, dedizierte Scanner für fortgeschrittene orthopädische und onkologische Betreuung bei Begleittieren zu adoptieren, deutend auf eine entstehende aber spezialisierte CT-Scanner-Markt-Nische. Akademische Institutionen expandieren High-Slice-Kapazität zur Unterstützung von Bildgebungsstudien im Wert von USD 1,23 Milliarden 2024, positionieren sich zur Anziehung von Grant-Funding und pharmazeutischen Partnerschaften.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtkauf

Nach Gerätearchitektur: Spiral-Systeme behalten Dominanz

Spiral- oder helikale Systeme behielten 68,82% Anteil der CT-Scanner-Marktgröße 2024, validiert durch Jahrzehnte klinischer Vertrautheit und stetige Verbesserungen in iterativer Rekonstruktion, die Rauschen halbiert bei gleichzeitiger Dosis-Reduzierung. Ihre kontinuierliche Tischbewegung eignet sich für Angiographie, Trauma und mehrphasige Organuntersuchungen. Ring-Gantry-Systeme, wachsend mit 7,58% CAGR, finden Gunst in Strahlentherapie-Suiten und spezialisierten Kardiologie-Laboren, die stationäre Patiententische für bewegungsfreie Akquisitionen ausnutzen. Anbieter setzen Ring-Gantry-Photonen-Zähler-Designs ein, die ultra-hochauflösende Innenohr-Bildgebung und Koronar-Plaque-Charakterisierung in Subsekunden-Sequenzen ermöglichen.

C-Arm- und O-Arm-Konfigurationen dominieren intraoperative Bildgebung, besonders in Wirbelsäulen- und orthopädischer Chirurgie, wo Echtzeit-Führung Schrauben-Platzierungs-Genauigkeit verbessert. Flachpanel-Detektor-CT-Geräte kombinieren hohen dynamischen Bereich mit kompakter Geometrie, dienen bildgeführten Interventionen in Hybrid-ORs ohne Platz für vollgroße Scanner. Architektur-Diversifikation signalisiert, dass Hersteller Gantry-Mechanik an setting-spezifische Beschränkungen anpassen und dadurch gesamte CT-Scanner-Markt-Adressierbarkeit erweitern.

Geographie-Analyse

Nordamerika hielt 42,23% des CT-Scanner-Marktanteils 2024, verankert durch extensive Modalitäts-Flotten, robuste Erstattung und schnelle Adoption von Photonen-Zähler-Systemen. Medicare's verdoppelte Zahlung für Koronar-CT-Angiographie incentiviert ambulante Service-Expansion. Strategische Allianzen wie GE HealthCare's siebenjähriger Deal mit Sutter Health paaren Kapitalinvestment mit Workforce-Development-Programmen, die darauf zielen, Technologen-Engpässe zu lindern. Die Region bereitet sich auf obligatorische Strahlendosis-Berichterstattung bis 2027 vor, was Krankenhäuser dazu veranlasst, auf Niedrigdosis-Software und Analytics-Dashboards zu upgraden. Teleradiologie und Remote-Scanner-Betriebs-Studien gewinnen Momentum als Mitigations-Strategie für ländliche Personaldefizite.

Asien-Pazifik registriert die schnellste CAGR von 7,82% bis 2030, angetrieben durch groß angelegte Regierungsinvestition in Healthcare-Infrastruktur und Expansion von Point-of-Care-Bildgebung. Lokale Fertigungs-Partnerschaften, einschließlich GE HealthCare-Kalbe's indonesischer Anlage und Wipro GE's USD 959 Millionen Kapazitäts-Aufbau, verkürzen Lieferketten und reduzieren Kostenbarrieren für regionale Käufer. Bevölkerungsalterung und eskalierende lifestyle-bedingte Krankheiten untermauern höhere Bildgebungsnachfrage, während cloud-aktivierte KI-Plattformen Eintrittsbarrieren für kleinere Zentren senken. Nationale Krebsscreening-Mandate quer durch China, Japan und Südkorea stimulieren nachhaltige Beschaffung von Niedrigdosis-CT-Technologie.

Europa behält eine robuste installierte Basis, angetrieben durch strenge Qualitätsstandards, die Premium-Detektor-Technologie und umweltfreundliche Workflow-Lösungen bevorzugen. Umweltpolitiken ermutigen Beschaffung von Scannern mit intelligenten Energiespar-Modi und recycelbaren Komponenten-Designs. Naher Osten und Afrika durchlaufen schnelle Modernisierung mit öffentlich-privaten Partnerschaften, die Tertiärkrankenhäuser mit fortgeschrittenen CT-Suiten finanzieren; GE HealthCare's Kooperation mit Dr. Sulaiman Al-Habib Medical Group exemplifiziert Value-Chain-Lokalisierung. Südamerika erfährt stetiges Wachstum angeführt von Brasiliens landesweiten Telehealth-Roll-outs, obwohl beschränkter fiskalischer Raum und komplexe Import-Regulierungen das Tempo von High-End-Scanner-Adoption dämpfen.

Wettbewerbslandschaft

Wettbewerbsintensität im CT-Scanner-Markt ist moderat aber steigend, da etablierte Anbieter Hardware-Exzellenz mit KI-getriebener Analytik fusionieren. GE HealthCare's Revolution Vibe-Plattform halbiert kardiale Scan-Zeiten durch "Unlimited One-Beat"-Technologie und paart mit NVIDIA zur Prototyping autonomer Positionierung, die Arbeitsabhängigkeit reduziert. Siemens Healthineers führt Photonen-Zähler-Kommerzialisierung an und lenkt USD 350 Millionen zu CT-R&D, zementiert First-Mover-Vorteil. Philips fokussiert auf spektrale Detektor-Integration verknüpft mit cloud-basierten Betriebs-Dashboards, die Röhrenaustausch vorhersagen und Ausfallzeiten minimieren.

Mid-Tier-Player verfolgen Nischen-Führerschaft: Arineta sichert FDA-Freigabe für Niedrigdosis-Dual-Organ-Screening, während NeuroLogica mobile Plattformen für Combat-Casualty-Care verfeinert. Akquisitions-Strategie bleibt aktiv; RadNet verpflichtete über USD 54 Millionen zu Bildgebungszentren- und KI-Start-up-Käufen 2024, verstärkt vertikale Integration. KI-Unternehmen, die automatisierte Triage und strukturierte Berichterstattung liefern, werden attraktive Ziele, wie durch GE HealthCare's USD 51 Millionen Kauf von Intelligent Ultrasound's klinischem KI-Portfolio belegt.

White-Space-Gelegenheiten umfassen ländliche Bildgebungsnetzwerke, cloud-native Rekonstruktions-Services und abonnementbasierte Detektor-Upgrades. Anbieter experimentieren mit outcome-basierten Preisen gebunden an Reduktion von Wiederholungs-Scans oder schnelleren diagnostischen Durchsatz. Markteinsteiger betonen Portabilität und Batteriebetrieb zur Penetration von Katastrophenhilfe- und Battlefield-Medicine-Nischen. Insgesamt wertet der CT-Scanner-Markt hybride Strategien, die Hardware-Innovation, Software-Ökosysteme und service-orientierte Geschäftsmodelle zur nachhaltigen Differenzierung verschmelzen.

Computertomographie (CT)-Industrieführer

-

Canon Medical Systems Corporation

-

GE Healthcare

-

Koninklijke Philips NV

-

Siemens Healthineers

-

Fujifilm Holdings Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrie-Entwicklungen

- Juli 2025: Siemens Healthineers enthüllte das SOMATOM Pro.Pulse Dual-Source-CT auf der AOCR 2025, optimiert für variable Herzraten und ausgestattet mit KI-getriebenen Scan-Assistenten

- März 2025: Siemens Healthineers erhielt FDA-Freigabe für das Naeotom Alpha.Prime, das erste kommerzielle Single-Source-Photonen-Zähler-CT-System

- März 2025: GE HealthCare startete das Revolution Vibe CT mit Unlimited One-Beat Cardiac Modus, reduziert Scan-Zeit um 50%.

Globaler Computertomographie (CT)-Marktbericht Umfang

Gemäß dem Umfang des Berichts ist Computertomographie (CT) ein Bildgebungsverfahren, das spezielle Röntgenausrüstung zur Generierung einer Sequenz erschöpfender Bilder oder Scans von Bereichen innerhalb des Körpers anpasst. Der Computertomographie (CT)-Markt ist segmentiert nach Typ (Low Slice, Medium Slice und High Slice), nach Anwendung (Onkologie, Neurologie, Kardiovaskulär, Muskuloskeletal und andere Anwendungen), nach Endverbraucher (Krankenhäuser, Diagnostikzentren und andere Endverbraucher) und nach Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder über wichtige Regionen global ab. Der Bericht bietet Marktgröße und Prognose in Werten (USD Millionen) für die obigen Segmente.

| Low-Slice (<64) |

| Mid-Slice (64) |

| High-Slice (128-256) |

| Stationäre CT-Scanner |

| Portable / Mobile CT-Scanner |

| Onkologie | Lungenkrebs-Screening |

| Kopf-Hals-Onkologie | |

| Kolorektale Onkologie | |

| Andere Onkologie | |

| Kardiologie | Koronar-CT-Angiographie |

| Kalzium-Scoring | |

| Strukturelle Herzkrankheit | |

| Neurologie | Schlaganfall-Bewertung |

| Gehirntrauma | |

| Vaskulär | Periphere Gefäßkrankheit |

| Pulmonary Angiographie | |

| Muskuloskeletal | Orthopädisches Trauma |

| Sportverletzungen | |

| Dental & Maxillofazial | |

| Trauma & Notfall | |

| Andere Anwendungen |

| Krankenhäuser | Öffentliche Krankenhäuser |

| Private Krankenhäuser | |

| Diagnostische Bildgebungszentren | |

| Ambulante Chirurgiezentren | |

| Zahnkliniken | |

| Veterinärkliniken & Krankenhäuser | |

| Akademische & Forschungsinstitute |

| Spiral / Helikale CT |

| Ring-Gantry-CT |

| C-Arm-CT |

| O-Arm-CT |

| Flachpanel-Detektor-CT |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Technologie (Slice-Anzahl) | Low-Slice (<64) | |

| Mid-Slice (64) | ||

| High-Slice (128-256) | ||

| Nach Produkttyp | Stationäre CT-Scanner | |

| Portable / Mobile CT-Scanner | ||

| Nach Anwendung | Onkologie | Lungenkrebs-Screening |

| Kopf-Hals-Onkologie | ||

| Kolorektale Onkologie | ||

| Andere Onkologie | ||

| Kardiologie | Koronar-CT-Angiographie | |

| Kalzium-Scoring | ||

| Strukturelle Herzkrankheit | ||

| Neurologie | Schlaganfall-Bewertung | |

| Gehirntrauma | ||

| Vaskulär | Periphere Gefäßkrankheit | |

| Pulmonary Angiographie | ||

| Muskuloskeletal | Orthopädisches Trauma | |

| Sportverletzungen | ||

| Dental & Maxillofazial | ||

| Trauma & Notfall | ||

| Andere Anwendungen | ||

| Nach Endverbraucher | Krankenhäuser | Öffentliche Krankenhäuser |

| Private Krankenhäuser | ||

| Diagnostische Bildgebungszentren | ||

| Ambulante Chirurgiezentren | ||

| Zahnkliniken | ||

| Veterinärkliniken & Krankenhäuser | ||

| Akademische & Forschungsinstitute | ||

| Nach Gerätearchitektur | Spiral / Helikale CT | |

| Ring-Gantry-CT | ||

| C-Arm-CT | ||

| O-Arm-CT | ||

| Flachpanel-Detektor-CT | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Schlüsselfragen im Bericht beantwortet

Welche Umsatz- und Wachstumstrajektorie wird für den Computertomographie-Markt bis 2030 projiziert?

Der Markt wird voraussichtlich von USD 9,17 Milliarden 2025 auf USD 12,34 Milliarden bis 2030 steigen, was eine CAGR von 6,12% widerspiegelt.

Welches Technologie-Segment treibt die Mehrheit der aktuellen Installationen?

Mid-Slice (64-Slice) Scanner eroberten 38,56% des 2024-Umsatzes, weil sie klinische Fähigkeiten mit Kapitalkosten balancieren.

Warum gilt Photonen-Zähler-CT als Gamechanger?

Photonen-Zähler-Detektoren erreichen 0,2 mm Auflösung und liefern intrinsische spektrale Daten, reklassifizieren über die Hälfte der Koronar-Patienten zu niedrigeren Schweregrad-Kategorien in frühen Studien.

Welche Region wird das schnellste Wachstum in CT-Adoption verzeichnen?

Asien-Pazifik wird prognostiziert mit 7,82% CAGR bis 2030 zu wachsen aufgrund groß angelegter Infrastruktur-Investitionen und expandierendem Healthcare-Zugang in China und Indien.

Wie beeinflussen Nachhaltigkeitsziele CT-Beschaffung?

EU- und nordamerikanische Krankenhäuser verlangen zunehmend energieeffiziente Scanner, mit Studien zeigend, dass automatisierte Power-Down-Routinen Energieverbrauch um bis zu ein Drittel über die Lebensdauer eines Scanners senken können.

Seite zuletzt aktualisiert am:

_Market_Players.webp)