Marktgröße und Marktanteil für gewerbliche Immobilien In Vietnam

Marktanalyse für gewerbliche Immobilien In Vietnam von Mordor Intelligenz

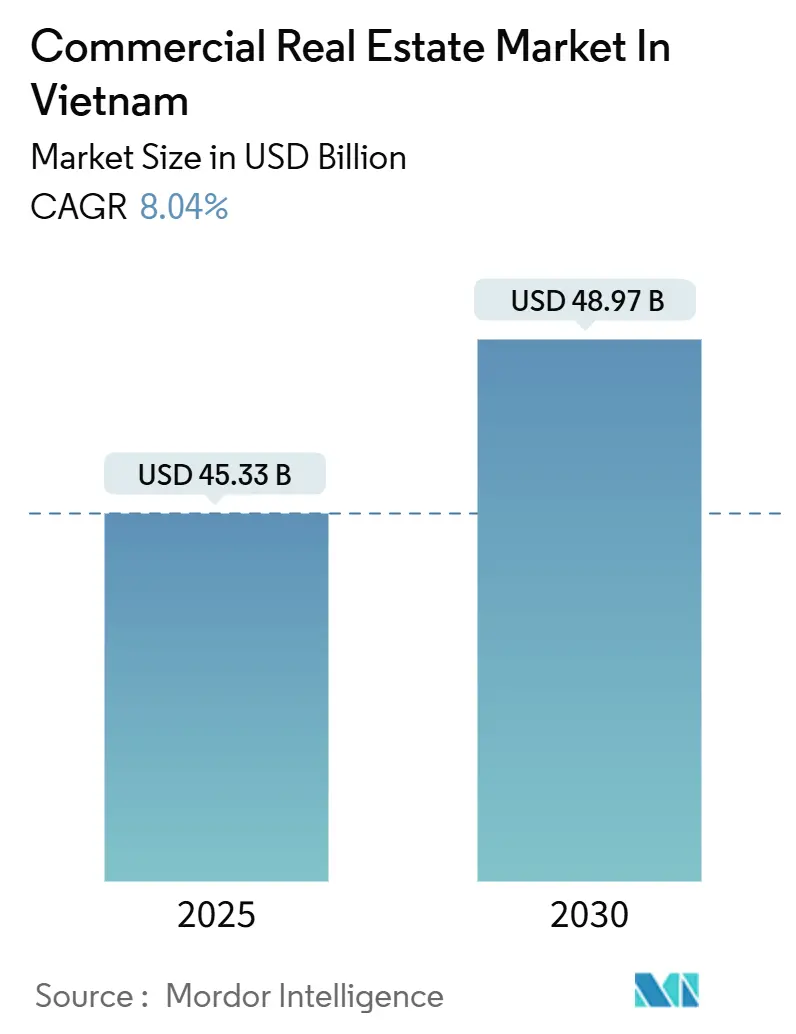

Der Markt für gewerbliche Immobilien In Vietnam belief sich 2025 auf 45,33 Milliarden USD und wird voraussichtlich mit einer CAGR von 8,04% expandieren und bis 2030 48,97 Milliarden USD erreichen. Gesunde Kapitalzuflüsse, akkommodierende Geldpolitik und Groß angelegte Infrastrukturprogramme erweitern sowohl Entwicklungs- als auch Investitionspipelines In Büros, Logistik, Gastgewerbe, Rechenzentren und gemischten Anlagen. Geschäftsbanken haben die Kreditzinsen seit Anfang 2025 um 0,8 Prozentpunkte gesenkt und damit die Finanzierungskosten für Entwickler und Käufer gleichermaßen reduziert. Gleichzeitig erschließt die staatliche Genehmigung von 39,4 Milliarden USD für Autobahnausgaben bis 2030 und der u-Bahn-Bau In Ho-Chi-Minh-Stadt (HCMC) und Hanoi transitororientierte Entwicklungskorridore. Steigende Anforderungen an Rand-Berechnung und Datenlokalisierung fördern einen 1,5 Milliarden USD teuren, 150-MW-Rechenzentrum-Campus In Binh Duong[1]Zustand Bank von Vietnam, "2025 Monetary Policy Bericht," Zustand Bank von Vietnam, sbv.gov.vn. Überschwemmungsrisiken, Baumaterialengpässe und die Einführung von Hybridarbeit Dämpfen den Ausblick, aber die Gesamtnachfrage bleibt robust, da institutionelle Investoren, Unternehmen und eine expandierende Mittelschicht ihr Engagement In professionell verwalteten Anlagen ausweiten.

Zentrale Berichtsergebnisse

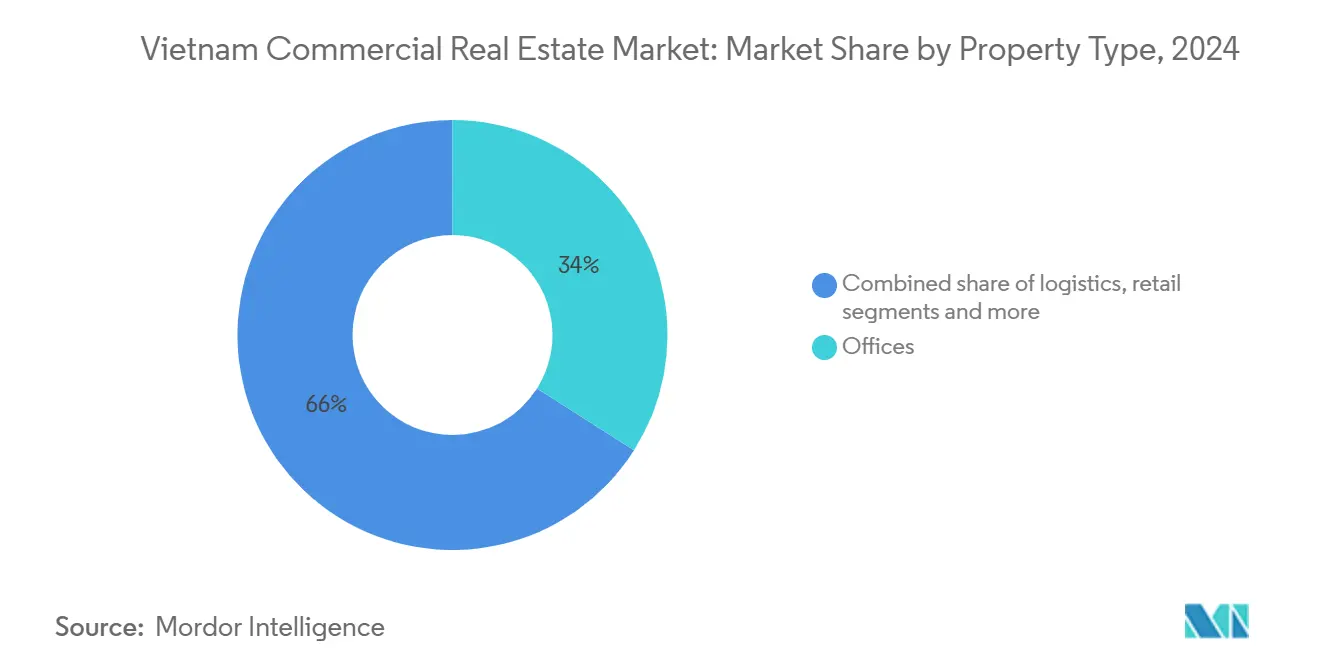

- Nach Immobilientyp führten Büros mit 34,0% des Marktanteils für gewerbliche Immobilien In Vietnam im Jahr 2024; Logistikanlagen werden voraussichtlich mit einer CAGR von 8,68% bis 2030 wachsen.

- Nach Geschäftsmodell hielt das Verkaufssegment 70,0% des Marktanteils für gewerbliche Immobilien In Vietnam im Jahr 2024, während Vermietungen voraussichtlich die schnellste CAGR von 8,84% bis 2030 verzeichnen werden.

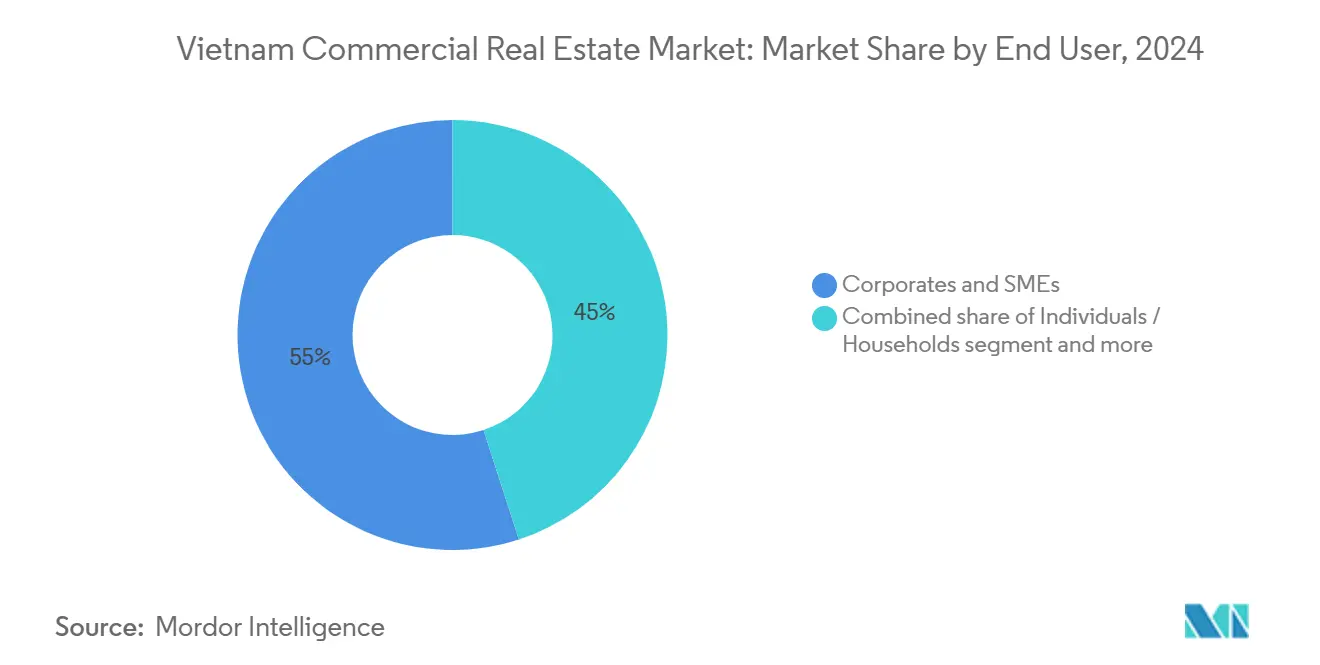

- Nach Endnutzer machten Unternehmen & KMU 55,0% der Marktgröße für gewerbliche Immobilien In Vietnam im Jahr 2024 aus; Privat Haushalte repräsentieren die am schnellsten wachsende Kohorte mit einer CAGR von 9,21% bis 2030.

- Nach Geografie dominierte HCMC mit 48,0% Marktanteil im Jahr 2024; Hai Phong ist der am schnellsten wachsende Standort mit einer CAGR von 8,58% bis 2030.

Markttrends und Einblicke für gewerbliche Immobilien In Vietnam

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Nachfrage nach erstklassigen Industrie- und Logistikparks | +1.8% | Binh Duong, Long An, Bac Giang | Kurzfristig (≤ 2 Jahre) |

| Autobahn- und u-Bahn-Ausbau hebt Bodenwerte | +1.5% | National; Fokus auf HCMC, Hanoi, Hai Phong | Langfristig (≥ 4 Jahre) |

| Datenlokalisierungsmandate fördern Rand-Rechenzentren | +1.1% | Binh Duong, HCMC, Hanoi | Mittelfristig (2-4 Jahre) |

| Anstieg des institutionellen Kapitals In Kernbüroanlagen | +1.2% | HCMC, Hanoi | Mittelfristig (2-4 Jahre) |

| ESG-konforme Gebäude sichern Premiummieten | +0.9% | HCMC, Hanoi, Da Nang | Mittelfristig (2-4 Jahre) |

| Tourismusaufschwung belebt CBD-Hotel RevPAR | +0.7% | HCMC, Da Nang, Küstenprovinzen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg des institutionellen Kapitals in Kernbüroanlagen

Ausländische Direktinvestitionen (FDI) In Vietnams Immobiliensektor stiegen im ersten Quartal 2025 um 46% im Jahresvergleich auf 2,4 Milliarden USD und flossen hauptsächlich In erstklassige Büros, die stabile monatliche Mieten von 55 USD pro qm In HCMC und Hanoi erzielen. Investoren bevorzugen fertiggestellte, u-Bahn-angebundene Türme, die bereits multinationale Mieter beherbergen und vorhersagbare Cashflows sichern, während sie die Volatilität der Baukosten vermeiden. Im Januar 2025 wurden 4,33 Milliarden USD an registrierten FDI verzeichnet - ein Anstieg um 48,6% - was den anhaltenden Appetit auf stabilisierte CBD-Immobilien unterstreicht.

Steigende Nachfrage nach erstklassigen Industrie- und Logistikparks

Vietnams e-Handel-Umsatz 2023 erreichte 19,6 Milliarden USD und förderte maßgeschneiderte LagerhäBenutzer, grenzüberschreitende Fulfillment-Hubs und automatisierungsreife Industrieparks. Das 168 Millionen USD teure International Logistik Center In Bac Giang integriert sich mit 20 Industriezonen, um Foxconn und Luxshare zu bedienen. Die Industrieabsorption In HCMC überstieg im dritten Quartal 2024 85 Hektar mit 89% Auslastung, da Hersteller begannen, nach Long An und Ba Ria-Vung Tau zu verlagern[2]Vietnam e-Handel Association, "e-Handel Weiß Papier 2024," Vietnam e-Handel Association, vea.gov.vn.

Autobahn- und U-Bahn-Ausbau hebt Bodenwerte

Die 6,75 Milliarden USD teure Nord-SüD-Autobahn West und ein 756 Millionen USD teures Ninh Binh-Hai Phong-Segment zeigen beispielhaft, wie neue Korridore periphere Grundstücke neu bewerten, wobei die Immobilienpreise entlang der HCMC Metro Linie 1 im ersten Quartal 2025 um 20% gestiegen sind. TOD-Strategien, von denen 11 bis 2028 eingeführt werden sollen, verbinden Wohn-, Einzelhandels- und Bürofunktionen rund um Bahnhöfe und erweitern den Markt für gewerbliche Immobilien In Vietnam.

Tourismusaufschwung belebt CBD-Hotel RevPAR

Internationale Ankünfte erreichten im Mai 2025 1,53 Millionen und generierten 1,54 Milliarden USD an Tourismuseinnahmen In den ersten fünf Monaten. Hilton startet 14 Tru by Hilton Hotels mit Übernachtungspreisen nahe 36 USD und signalisiert Vertrauen In die Nachfrage im mittleren Segment. Verbesserte Verkehrsanbindungen und Visa-Erleichterungen unterstützen das Übernachtungswachstum In HCMC und Da Nang.

Beschränkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Baukostensteigerungen & Arbeitskräftemangel | −1.1% | National; akut In Metropolen | Kurzfristig (≤ 2 Jahre) |

| Anhaltende Hybridarbeit schwächt CBD-Büroaufnahme | −0.8% | HCMC, Hanoi CBD | Mittelfristig (2-4 Jahre) |

| Geldpolitische Straffung erhöht Cap Rates | −0.6% | National, Investment-Grad-Anlagen | Kurzfristig (≤ 2 Jahre) |

| Erhöhte Klimarisikoexposition | −0.4% | Küsten-HCMC, Da Nang | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Hybridarbeit schwächt CBD-Büroaufnahme

Die prognostizierte Nettoabsorption für Büros könnte 2025 auf 50.000 qm fallen gegenüber 88.000 qm im Vorjahr, da Unternehmen ihre Flächen rationalisieren. Flexibel Arbeits-Hubs breiten sich In aufstrebenden Zentren wie Thu Duc City und Nghe An aus und reduzieren die Nachfrage nach Prämie-CBD-Türmen. schlau-Gebäude-Nachrüstungen und kürzere Mietlaufzeiten werden zu Voraussetzungen für die Aufrechterhaltung der Auslastung.

Baukostensteigerungen & Arbeitskräftemangel

Sand-, Stein- und Füllbodenkosten stiegen nach Ende 2024 um 30%, während Thanh Hoa mit einem Materialdefizit von 3 Millionen m³ konfrontiert ist. Rundschreiben 08/2025/TT-BXD fügt 58 technische Normen hinzu, was Projektbudgets aufbläht und Zeitpläne verlängert. Fachkräftedefizite verstärken Lohndruck und veranlassen einige Entwickler, Markteinführungen zu verschieben, bis sich die Lieferketten normalisieren.

Segmentanalyse

Nach Immobilientyp: Logistik treibt industrielle Transformation

Büros behielten den größten Anteil von 34% am Marktanteil für gewerbliche Immobilien In Vietnam im Jahr 2024, doch Logistikvermögen verzeichnen die schnellste CAGR von 8,68% bis 2030. Institutionelle Fonds leiten Kapital In Last-Mile-Hubs, kreuzen-Docks und temperaturkontrollierte Einrichtungen, während e-Handel-Mieter mehrjährige Mietverträge abschließen, um knappes Class-eine-Angebot zu sichern. Die Marktgröße für gewerbliche Immobilien In Vietnam, die der Logistik zuzurechnen ist, wird bis zum Ende des Jahrzehnts voraussichtlich zweistellige Milliarden erreichen, unterstützt durch steigende Freihandelszonen und zollfreie Cluster um den Cai Mep-Hafen und den Long Thanh Flughafen. CBRE verweist auf 89% Industriepark-Auslastung In HCMC, was neue Parks über 3.833 ha fördert, die auf Grün-Tech-Hersteller abzielen.

Einzelhandelsanlagen nehmen einen mittleren zweistelligen Prozentsatz des Wertes ein und profitieren von internationalen Marken und Vietnams sich schnell urbanisierender Verbraucherbasis. Gastgewerbe, Rechenzentren und gemischte Entwicklungen umfassen den "Sonstigen"-Bereich, wo integrierte Townships wie das 2 Milliarden USD teure Can Gio Port-Gebiet Größenopportunitäten illustrieren. Hiltons bevorstehende 14-Hotel-Einführung signalisiert robustere Langzeit- und mittlere Reisenachfrage. Gemischte Masterpläne wie das 1,5 Milliarden USD teure Hung Yen Township der Trump Organisation verbinden Golf-, Gastgewerbe- und Wohnkomponenten, um mehrere Einnahmequellen zu erschließen.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Geschäftsmodell: Vermietung gewinnt an Schwung durch institutionelles Interesse

Das Verkaufsmodell dominierte mit 70% des Marktanteils für gewerbliche Immobilien In Vietnam im Jahr 2024, was die lokale Eigentumskultur und die Präferenz der Entwickler für schnelle Kapitalumschichtung widerspiegelt. Vermietungen werden jedoch voraussichtlich mit einer CAGR von 8,84% expandieren, da Pensionen, Versicherer und Staatsinvestoren stetige Barrenditen anstreben. Die Marktgröße für gewerbliche Immobilien In Vietnam für Vermietungen könnte stark steigen, da Verkauf-Leaseback-Systeme, Build-Zu-Rent-Schemata und institutionelle PRS-Pipelines reifen. Hypothekenzinsen nahe Jahrzehnttiefen - Banken bieten Immobilienkredite ab 4,9% - ermöglichen es auch Haushalten, Anlagen für Vermietungszwecke zu kaufen

Build-Zu-Rent-Projekte und spezialisierte Studenten- oder Expatriate-Unterkünfte signalisieren sich entwickelnde Investorensophistikation. Vinhomes' Partnerschaft mit VTK zur Schaffung koreanischer Gemeinschaftsmieten innerhalb der Ocean City hebt die Segmentierung jenseits traditioneller Eigentumswohnungsverkäufe hervor. Die Unternehmensnachfrage nach gemieteten Logistik- und Industrieräumen ist besonders stark unter Elektronik- und Bekleidungsherstellern, die operative Flexibilität ohne Kapitalbindung suchen.

Nach Endnutzer: Beteiligung von Privatpersonen beschleunigt sich

Unternehmen und KMU umfassten 55% der Nachfrage im Jahr 2024 und nutzen die Marktgröße für gewerbliche Immobilien In Vietnam für Büros, Fabriken und F&e-Zentren im Zusammenhang mit FDI-Fertigung. Doch Privat Haushalte skalieren am schnellsten mit einer CAGR von 9,21%, da steigendes verfügbares Einkommen und Hypothekenzugang Investitionen demokratisieren. Kleinere Investoren neigen zu Geschäftshäusern, Strata-Büros und kleinen Lagerhäusern In transitorientierten Bezirken, die stabile Mietrenditen bieten.

Regierungsbehörden, Bildungseinrichtungen und NGOs im "Sonstigen"-Band sorgen für grundlegende Absorption spezialisierter Anlagen wie Rechenzentren und Ausbildungseinrichtungen. Digitale Nomaden-Zuflüsse In Sekundärstädte wie Nghe An erweitern die Nachfrage nach Co-Living- und Coworking-Formaten, die Wohn- und Geschäftsgrenzen verwischen. Investoren prüfen zunehmend auf ESG-Zertifizierungen und u-Bahn-Nähe, um langfristige Liquidität zu sichern, was das reifende Kleinanleger-Profil der vietnamesischen gewerblichen Immobilienbranche widerspiegelt.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Geografieanalyse

HCMC befehligte 48% des Marktes für gewerbliche Immobilien In Vietnam im Jahr 2024 aufgrund seiner Rolle als Finanz- und Handelskern der Nation. Die Fertigstellung der Metro Linie 1 und des Ring Straße 3 bis 2025 wird Investitionen In aufstrebende Unterzentren wie Thu Duc und Binh Duong umleiten und die CBD-Überlastung lindern. Der 2 Milliarden USD teure Can Gio International Transshipment Port und angrenzende Logistikbezirke werden voraussichtlich den Bau von Verteilungszentren entlang des Südlichen Korridors beschleunigen cafef.vn. Vinhomes' 10 Milliarden USD teure Cam Lam neu urban Bereich über 10.400 ha zeigt Vertrauen In Groß angelegte Township-Formate.

Hanoi rangiert an zweiter Stelle, gestützt durch politisch-administrative Funktionen und anhaltende FDI. Das Star Lake-Bezirk ist auf Kurs, bis 2027 einen LEED Gold 23-stöckigen Büroturm zu beherbergen und das Grad-eine-Angebot der Hauptstadt zu erweitern. Der geplante Hochgeschwindigkeitszug nach HCMC wird den Nord-SüD-Geschäftskorridor enger verbinden und die Nachfrage nach gemischten Hubs nahe neuen Anschlüsse unterstützen.

Hai Phong wird voraussichtlich am schnellsten mit einer CAGR von 8,58% bis 2030 wachsen und nutzt dabei Tiefseehafenkapazitäten und eine geplante 6.300 ha Große Freihandelszone mit 10% Körperschaftssteuersätzen für 30 Jahre[3]Hai Phong Menschen'S Committee, "Proposal für 6,300-Hectare frei-Handel Zone," Hai Phong Menschen'S Committee, haiphong.gov.vn. Spezielle Politikpakete zielen darauf ab, regionale Logistikhauptquartiere und hochwertige Fertigung anzuziehen, analog zu Dubai-artigen Freihandelsmodellen. Binh Duong, Da Nang und Ba Ria-Vung Tau runden die wichtigsten Wachstumsknoten ab, die jeweils von gezielten Infrastrukturverbindungen zu Flughäfen, Häfen oder Rechenzentrum-Clustern profitieren.

Wettbewerbslandschaft

Der Wettbewerb auf dem Markt für gewerbliche Immobilien In Vietnam ist moderat und stratifiziert sich. Konglomerate wie Vingroup und Vinhomes integrieren Landbanking, Bau und Immobilienverwaltung, um erstklassige Grundstücke zu sichern und Township-Große Projekte zu liefern, die Wohn-, Einzelhandels- und Industriebezirke umfassen. Ausländische Entwickler einschließlich CapitaLand, Keppel Land und Mapletree injizieren internationales Design, Nachhaltigkeitsstandards und Kapitaldisziplin und heben die Gesamtmarktprofessionalität. Jüngste Veräußerungen - Keppels 72,5 Millionen USD-Verkauf zusätzlicher 22,6% im Saigon Center Phase 3 - spiegeln Portfoliorotation zu höher rentierlichen oder grüneren Anlagen wider.

Gelenk Ventures breiten sich aus, da lokale Partner Land und Lizenzierungsknow-how liefern, während ausländische Gruppen Finanzierung und technisches Fachwissen beisteuern. Rechenzentrum-Spezialisten verbünden sich mit Telekom-Majors, um Rand-Berechnung-Nachfrage zu erfüllen, während Logistikbetreiber mit Industriepark-Entwicklern für automatisierte Fulfillment-Hubs zusammenarbeiten. Technologieeinführung stellt ein zentrales Schlachtfeld dar: schlau-Metering, Mieter-Apps und vorausschauende Wartungsplattformen differenzieren Class-eine-Gebäude und helfen Vermietern, multinationale Mieter zu Prämie-Mieten zu sichern.

ESG-Akkreditierung ist nun essentiell für den Zugang zu grünen Krediten und die Anziehung von Unternehmensnutzern. Das LEED Platin IPH-Gebäude und Rand-verifizierte Industrieanlagen unterstreichen wachsende grüne Prämien und drängen Nachzügler zu Nachrüstungsprogrammen. Im Gastgewerbe verfolgen Marken wie Hilton und Marriott Vermögenswert-Licht Franchise-Modelle und partnern mit heimischen Eigentümern für schnelle Expansion bei begrenzter Bilanzexposition. Markteintritt In Sekundärstandorte - Hai Phong, Binh Dinh, Tuyen Quang - signalisiert breitere geografische Diversifizierung, da sich die Konnektivität verbessert und Bodenwerte attraktiv bleiben.

Branchenführer für gewerbliche Immobilien In Vietnam

-

Vingroup JSC

-

CapitaLand (Vietnam) Holdings

-

Keppel Land Vietnam

-

Sonne Gruppe

-

Novaland Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Keppel Corporation verkaufte zusätzliche 22,6% Anteile am Saigon Center Phase 3 für 72,5 Millionen USD als Teil der Vietnam-Portfolio-Optimierung.

- Juni 2025: Vinhomes verzeichnete im ersten Quartal 2025 einen Nettogewinn von 106,1 Millionen USD, ein Anstieg um 193% getrieben durch Royal Island- und Ocean Park-Verkäufe.

- Juni 2025: Das Vinhomes-Konsortium erhielt die Genehmigung für das 10 Milliarden USD teure Cam Lam neu urban Bereich (10.400 ha, 584.000 Einwohner).

- Mai 2025: Hilton bestätigte die Eröffnung von 14 Tru by Hilton Hotels In ganz Vietnam bis Ende 2025 und debütiert damit die Marke im asiatisch-pazifischen Raum.

Berichtsumfang für den Markt für gewerbliche Immobilien In Vietnam

Gewerbliche Immobilien sind Eigentum, das ausschließlich für geschäftliche Zwecke oder zur Bereitstellung von Arbeitsräumen anstatt Wohnräumen verwendet wird, was stattdessen Wohnimmobilien darstellen würde. Gewerbliche Immobilien werden oft an Mieter vermietet, um einkommensgenerierende Aktivitäten durchzuführen. Im Allgemeinen umfassen sie Gebäude, die für kommerzielle Zwecke genutzt werden, wie Bürogebäude, LagerhäBenutzer und Einzelhandelsgebäude (z.B. Convenience-Stores, Groß-Box-Stores und Einkaufszentren). Dieser Bericht zielt darauf ab, eine detaillierte Analyse des vietnamesischen gewerblichen Immobilienmarktes zu liefern. Er konzentriert sich auf Marktdynamiken, technologische Trends, Einblicke, Regierungsinitiativen im gewerblichen Immobiliensektor und COVID-19-Auswirkungen auf den Markt. Außerdem analysiert er die Schlüsselakteure im Markt und die Wettbewerbslandschaft.

Der Markt für gewerbliche Immobilien In Vietnam ist nach Typ und Schlüsselstädten segmentiert. Der Bericht bietet Marktgröße und Prognose für Vietnams gewerblichen Immobilienmarkt In Wert (Milliarden USD) für die oben genannten Segmente.

| Büros |

| Einzelhandel |

| Logistik |

| Sonstige (Industrieparks, Gastgewerbe, gemischte Nutzung) |

| Verkäufe |

| Vermietung |

| Privatpersonen/Haushalte |

| Unternehmen & KMU |

| Sonstige (Institutionen, Regierung, NGOs) |

| Ho-Chi-Minh-Stadt |

| Hanoi |

| Hai Phong |

| Binh Duong |

| Da Nang |

| Übrige Vietnam |

| Nach Immobilientyp | Büros |

| Einzelhandel | |

| Logistik | |

| Sonstige (Industrieparks, Gastgewerbe, gemischte Nutzung) | |

| Nach Geschäftsmodell | Verkäufe |

| Vermietung | |

| Nach Endnutzer | Privatpersonen/Haushalte |

| Unternehmen & KMU | |

| Sonstige (Institutionen, Regierung, NGOs) | |

| Nach Region | Ho-Chi-Minh-Stadt |

| Hanoi | |

| Hai Phong | |

| Binh Duong | |

| Da Nang | |

| Übrige Vietnam |

Zentrale im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Markt für gewerbliche Immobilien In Vietnam?

Der Markt wurde 2025 auf 45,33 Milliarden USD bewertet und soll bis 2030 auf 48,97 Milliarden USD expandieren.

Welcher Immobilientyp hält den größten Investitionsanteil?

Büros befehligen 34% des Marktanteils für gewerbliche Immobilien In Vietnam und machen sie zur dominierenden Anlageklasse.

Welches Segment wächst am schnellsten?

Logistikimmobilien werden voraussichtlich mit einer CAGR von 8,68% bis 2030 wachsen, getrieben von e-Handel und Exportfertigung.

Welche Stadt bietet die stärksten Wachstumsaussichten?

Hai Phong wird voraussichtlich die schnellste CAGR von 8,58% bis 2030 verzeichnen, unterstützt durch eine 6.300 ha Große Freihandelszone und Hafenerweiterung.

Wie beeinflusst ESG Immobilien In Vietnam?

Mieter und Investoren verlangen zunehmend zertifizierte grüne Gebäude, wodurch LEED- oder Rand-Anlagen Premiummieten und höhere Wiederverkaufswerte sichern können.

Welche Risiken könnten das kurzfristige Angebot einschränken?

Überschwemmungsexposition, Hybridarbeits-Trends und Baumaterialengpässe - Sand- und Steinpreise sind um 30% gestiegen - könnten Projektfertigstellungen verzögern.

Seite zuletzt aktualisiert am: