Spanien Gewerbeimmobilien Marktgröße und Marktanteil

Spanien Gewerbeimmobilien Marktanalyse von Mordor Intelligence

Der Spanien Gewerbeimmobilien Markt wurde 2025 mit 83,33 Milliarden USD bewertet und soll bis 2030 111,2 Milliarden USD erreichen, mit einem Wachstum von 5,95% CAGR zwischen 2025 und 2030. Ein solides BIP-Wachstum von 2,6%, das für 2025 erwartet wird, und die Position des Landes als Tor zwischen Europa und Lateinamerika unterstützen die Aussichten. Der Investorenappetit bleibt stark, da Pensionsfonds und Versicherer Kapital aus volatilen Anleihen in Kern-Immobilienrenditen umschichten, während E-Commerce, Near-Shoring und Tourismus-Erholung die Nachfragemuster über Immobilientypen hinweg neu gestalten.

Wichtige Berichtsergebnisse

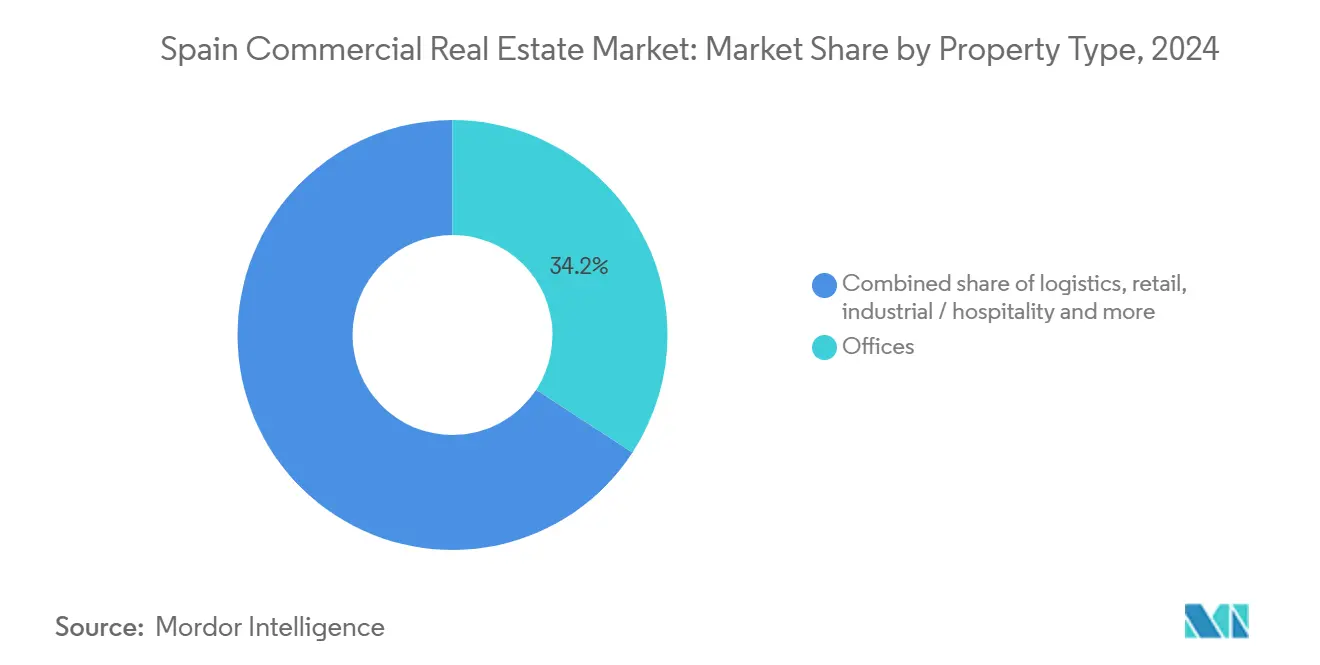

- Nach Immobilientyp eroberten Büros 34,2% des Spanien Gewerbeimmobilien Marktanteils im Jahr 2024; Logistik wird voraussichtlich mit 7,00% CAGR bis 2030 expandieren.

- Nach Geschäftsmodell hielten Verkaufstransaktionen 60,2% der Spanien Gewerbeimmobilien Marktgröße im Jahr 2024, während Vermietungsaktivitäten die höchste prognostizierte CAGR von 6,75% bis 2030 verzeichnen.

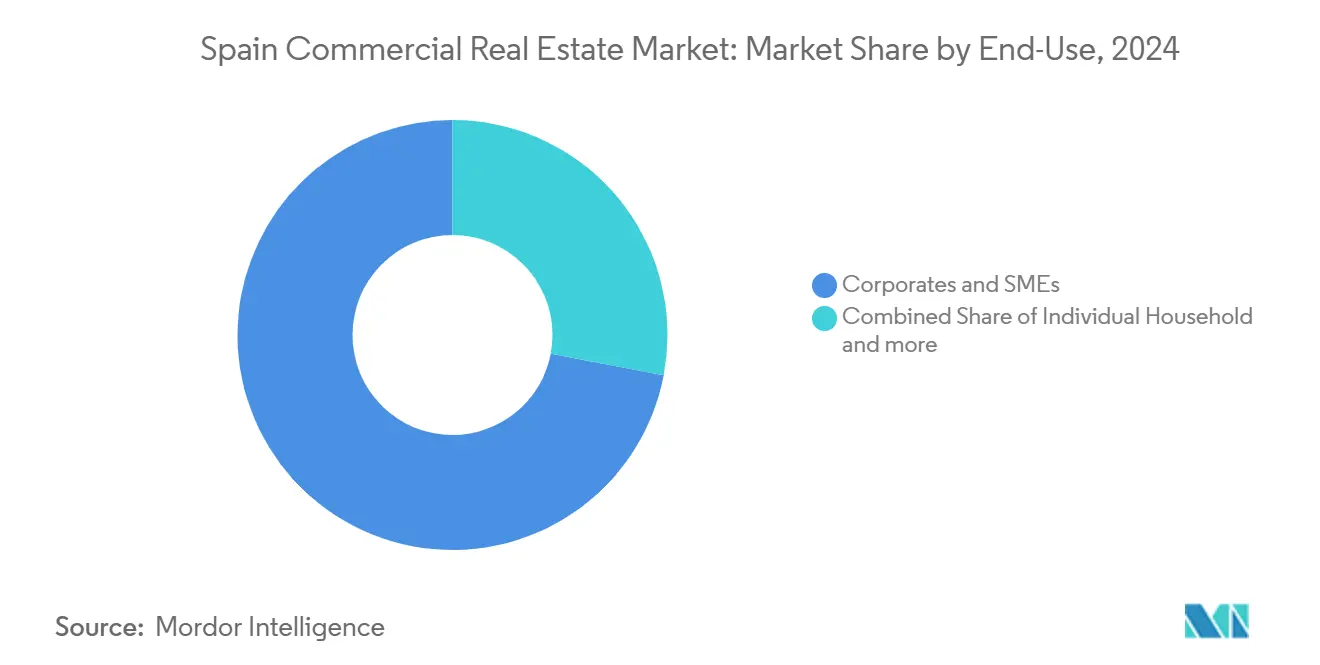

- Nach Endnutzer entfielen auf Unternehmen und KMU 72,0% der Spanien Gewerbeimmobilien Marktgröße im Jahr 2024 und wachsen mit 6,30% CAGR bis 2030.

- Nach Geographie führte Madrid mit 45,1% Anteil der Spanien Gewerbeimmobilien Marktgröße im Jahr 2024; Malaga ist das am schnellsten wachsende Gebiet mit 7,20% CAGR bis 2030.

Spanien Gewerbeimmobilien Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | ( ~ ) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss Zeitrahmen |

|---|---|---|---|

| Post-pandemische Rückverlagerung treibt Logistiknachfrage | +1.2% | Madrid, Barcelona, Valencia | Mittelfristig (2-4 Jahre) |

| Büro Flight-to-Quality in Madrid & Barcelona | +0.8% | Madrid, Barcelona | Kurzfristig (≤ 2 Jahre) |

| Tourismus- Erholung hebt städtische Hotelimmobilien | +0.6% | Madrid, Barcelona, Valencia, Malaga | Mittelfristig (2-4 Jahre) |

| EU Green-Taxonomy beschleunigt Retrofit-Investitionen | +0.9% | National | Langfristig (≥ 4 Jahre) |

| Near-Shoring von LatAm Tech-Firmen nach Spanien | +0.4% | Madrid, Barcelona | Langfristig (≥ 4 Jahre) |

| Institutionelle Kapitalrotation von Anleihen zu Kern-CRE-Renditen | +0.7% | Global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Post-pandemische Rückverlagerung treibt Logistiknachfrage

Lieferkettenprobleme, die 2020 aufgedeckt wurden, drängten Hersteller dazu, die Produktion näher zu europäischen Verbrauchern zu verlagern und erhöhten den Logistikanteil der Spanien Gewerbeimmobilien Marktinvestitionen von 15% im Jahr 2014 auf 34% im Jahr 2024. Zentralspanien verzeichnete einen 25%igen Sprung bei der jährlichen Aufnahme, unterstützt durch CBRE Investment Managements Kauf eines 90.000 qm Komplexes in Pinto für Last-Mile-Lieferung. Sekundäre Zentren ziehen nun 37% der gesamten Lageraufnahme an und signalisieren die Verschiebung kostenbewusster Mieter weg von Premiumzonen. Investitionsvolumen könnte 2025 1,9 Milliarden USD erreichen und nahezu den Anteil des Landes an europäischen Logistikzuteilungen von 2019 verdoppeln.

Tourismus-Erholung hebt städtische Hotelimmobilien

Tourismus generierte 198 Milliarden USD im Jahr 2023 und unterstützte Hotelimmobilien. Gesamte Hotelinvestitionen erreichten 4,7 Milliarden USD im Jahr 2023, hervorgehoben durch Atom Hoteles' 121 Millionen USD Teneriffa-Ausstieg, 83% über seinem Kaufpreis von 2019. Gemischtgenutzte Projekte, die Zimmer, Einzelhandel und Co-Working kombinieren, profitieren von der Verschiebung zum Erlebnisreisen.

EU Green-Taxonomy beschleunigt Retrofit-Investitionen

Spanische REITs gaben 770 Millionen USD in grünen Anleihen aus, um energieeffiziente Upgrades zu finanzieren, während Lar España 98% BREEAM-Zertifizierung erreichte. Merlin Properties' Green-Financing-Rahmen zielt auf Netto-Null bis 2030 ab und verspricht eine 85%ige operative Kohlenstoffreduzierung bis 2028. [3]Merlin Properties SOCIMI S.A., "Green Financing Framework 2024," merlinproperties.com

Near-Shoring von LATAM Tech-Firmen nach Spanien

Informations- und Kommunikationstechnologie-Aktivität trägt 22,6% zum BIP bei, verankert in Madrid und Katalonien, wo 160 Tech-Hubs eine 3,2 Milliarden USD Auswirkung im Jahr 2024 generierten. Die Digitale Strategie 2025 mobilisiert 17,25 Milliarden USD an öffentlichen Mitteln und spornt moderne Büronachfrage mit robuster Konnektivität an. [1]ACCIÓ Catalonia Trade & Investment, "Tech Hubs in Catalonia 2024," accio.gencat.cat

Hemmnisse-Einflussanalyse

| Hemmnis | ( ~ ) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss Zeitrahmen |

|---|---|---|---|

| Steigende Baukosten durch iberischen Arbeitskräftemangel | -0.9% | National | Kurzfristig (≤ 2 Jahre) |

| Politische Unsicherheit über Wohnungsgesetz-Übertragung auf CRE | -0.6% | National | Mittelfristig (2-4 Jahre) |

| Zinssatzvolatilität komprimiert Bewertungen | -0.5% | Madrid, Barcelona, Valencia | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Baukosten durch iberischen Arbeitskräftemangel

Baugenehmigungen fielen 2024 um 9%, da Entwickler höhere Löhne und volatile Materialpreise absorbierten und die Lücke zwischen 1,53 Millionen Wohnungsbaubeginnen und 2,40 Millionen Haushaltsbildungen seit 2008 vergrößerten. Mit 26% des Wohnungsbestands im Stillstand priorisieren Auftragnehmer vorvermietete Vermögenswerte zur Risikomanagement.

Politische Unsicherheit über Wohnungsgesetz-Übertragung auf CRE

Das Wohnungsgesetz von 2023 deckelt Mieten und besteuert leerstehende Einheiten und entfacht Debatten über mögliche Ausweitung auf gewerbliche Segmente. Ausländische Investoren müssen nun Regierungsprüfungen bei Transaktionen über 550 Millionen USD bestehen und verlängern Geschäftszyklen. [2]Gobierno de España - La Moncloa, "Housing Act 2023 Explained," lamoncloa.gob.es

Segmentanalyse

Nach Immobilientyp: Büros führen heute, während Logistik beschleunigt

Büros hielten 34,2% des Spanien Gewerbeimmobilien Marktanteils im Jahr 2024 und verstärkten ihren Status als Benchmark-Anlageklasse trotz sich entwickelnder Arbeitsplatzgewohnheiten. Spitzenmieten in Madrids CBD liegen 12% über 2015, und Barcelonas Vermietung sprang 2024 um 20%, da Technologie- und Finanzmieter ESG-bereite Räume suchten. Dennoch verzeichnen Logistikvermögen die schnellste 7,00% CAGR bis 2030, da E-Commerce und Near-Shoring anhaltende Lagernachfrage schüren. Investitionen in sekundäre Industriekorridore stiegen auf 37% der jährlichen Aufnahme und veranschaulichen das Streben nach kosteneffizienten Grundstücken.

Flight-to-Quality differenziert die Leistung: 76% des Legacy-Bürobestands stehen ohne Retrofit vor der Obsoleszenz, während Grade-A-Türme einstellige Leerstandsraten verzeichnen. Logistikexpansion ist ebenso zweispurig, mit Last-Mile-Hubs innerhalb Madrids drittem Ring, die Mietprämien verlangen, während Mid-Box-Anlagen in Valencia Renditespreads von 150 Basispunkten bieten. Einzelhandelsparks fügen 850.000 qm vermietbare Bruttofläche über 44 neue Projekte bis 2026 hinzu und spiegeln eine Schwenkung zu Komfort und Freizeit-verankerten Formaten wider. Hospitality bleibt widerstandsfähig: Hotelinvestitionen berührten 4,7 Milliarden USD im Jahr 2023 und unterstreichen das Comeback des Tourismus.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Geschäftsmodell: Verkäufe dominieren, Vermietungen gewinnen an Tempo

Verkaufstransaktionen trugen 60,21% zum Spanien Gewerbeimmobilien Markt im Jahr 2024 bei, angetrieben durch starke ausländische Kapitalzuflüsse in Trophäen-Vermögen in Madrid, Barcelona und Küstenresorts. Der Vermietungsweg verzeichnet jedoch eine 6,75% CAGR bis 2030 und übertrifft das Verkaufswachstum, da Institutionen wiederkehrende Einkommensströme suchen und Mieter die Vermietung bevorzugen, um Bilanzflexibilität zu bewahren. Spitzenwohnrenditen werden voraussichtlich bis 2028 um 40 Basispunkte enger, was die Attraktivität von Cashflow-Instrumenten bestätigt.

Demografische Verschiebungen unterstützen Vermietungswachstum: sinkende Haushaltsgrößen, verzögerter Eigenheimbesitz und eine mobile Belegschaft halten die Nachfrage nach Co-Living, Studentenwohnungen und flexiblen Büros aufrecht. Unternehmensmieter strukturieren kurze Mietverträge mit Erweiterungsrechten und spiegeln schnelle Personalwechsel in der Tech-Service-Basis wider. Auf der Verkaufsseite zielen Value-Add-Investoren auf sekundäre Einkaufszentren und veraltete Lagerhäuser für Repositionierung ab und setzen auf Renditekompression, sobald ESG-Upgrades Liquidität freischalten.

Nach Endnutzer: Unternehmens- und KMU-Bedürfnisse steuern Nachfrage

Unternehmens- und KMU-Mieter verbrauchten 72% der Spanien Gewerbeimmobilien Marktgröße im Jahr 2024, unterstützt von einem Dienstleistungssektor, der 76% der nationalen Produktion generiert. Ihre Raumanforderungen werden voraussichtlich mit 6,30% CAGR bis 2030 wachsen, konzentriert auf Grade-A-Büros mit digitaler Infrastruktur, robotikbereite Lagerhäuser und gemischtgenutzte Projekte, die das Mitarbeiterwohlbefinden unterstützen.

Hybride Arbeit treibt kleinere Grundfläche aber höherwertige Räumlichkeiten an: führende Banken konzentrierten Madrid-Operationen in smarte Hauptquartiere, während US-Software-Majors 25.000 qm in Barcelonas 22@-Bezirk vorvermieteten. Einzelne Investoren erhalten Zugang zu gewerblichen Produkten über Tokenisierungsplattformen, die Büroetagen und Einzelhandelsparks fraktionieren und die Käuferbasis erweitern. Institutionelle Fonds partizipieren sowohl als Vermieter als auch als Joint-Venture-Partner mit Entwicklern, um Pipeline-Sichtbarkeit sicherzustellen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Madrid beanspruchte 45,1% des Spanien Gewerbeimmobilien Marktanteils im Jahr 2024 und spiegelt seinen Status als politischer und finanzieller Kern wider. CBD-Leerstand hielt bei 4,3% und Mietwachstum persistierte trotz erhöhter Neubaukosten, da multinationale Konzerne die Hauptstadt für Hauptquartiere wählten, die Iberien und Lateinamerika bedienen. Logistik gedeiht innerhalb des Drei-Ring-Netzwerks der Stadt; CBRE Investment Managements 90.000 qm Pinto-Akquisition signalisiert Vertrauen in Last-Mile-Standorte. Rechenzentren-Investitionen von 6,72 Millionen USD ergänzten staatliche Digitalisierungszuschüsse und verankerten Madrids Status als Spaniens primärer Tech-Hub.

Barcelona ist die zweite Säule der Nation. Büroaufnahme stieg 2024 um 20% und zukünftiges Angebot bleibt größtenteils vorvermietet, was eine anhaltende Flight-to-Quality anzeigt. Das katalonische Tech-Hub-Ökosystem lieferte 3,2 Milliarden USD an Aktivität im Jahr 2024 über 160 Inkubatoren und erwartet bis 2026 die Beschäftigung von 42.752 Fachkräften. Tourismus-Erholung zog Luxushotel-Investoren an, während die Hafenbehörde's CO2-neutrale Roadmap den Lagerhaus-Entwicklern Auftrieb gab, die auf multimodale Handelsströme abzielen.

Malaga, historisch ein Freizeithafen, ist der am schnellsten wachsende regionale Markt mit 7,200% CAGR bis 2030. Internationale Tech-Giganten eröffneten Satellitenbüros, um Lebensqualitätsvorteile und niedrigere Kosten zu nutzen und beschleunigten die Nachfrage nach Klasse-A-Räumen. Valencia profitiert von Hafenkonnektivität und Auto-Lieferketten-Rückverlagerung, erweitert seinen Fertigungsfußabdruck und stimuliert spekulative Lagerhaus-Bauten, unterstützt von Proequitys bullischen Prognosen. Sekundäre Städte wie Bilbao und Zaragoza ziehen Investoren an, die Renditespreads von 200 Basispunkten über Madrid CBD suchen, ermöglicht durch verbesserte AVE-Hochgeschwindigkeits-Bahnverbindungen, die Reisezeiten komprimieren.

Wettbewerbslandschaft

Internationale Investoren lieferten 2024 mehr als die Hälfte des Gesamtkapitals und machten Spanien zum viertgrößten europäischen Ziel für grenzüberschreitende Immobilienströme. Bürobesitz in Madrid und Barcelona ist um gelistete SOCIMIs Merlin Properties und Colonial konzentriert; erstere gab 770 Millionen USD in grüne Schulden aus, um Retrofits zu finanzieren, während letztere's 2024-Ergebnisse ihren Fokus auf Trophäen-CBD-Türme unterstrichen. In der Logistik setzen Singapurs GIC und Prologis die Standortakkumulation fort und konkurrieren gegen lokalen Entwickler Montepino um Land entlang des A-2-Korridors.

Wettbewerb intensiviert sich bei Nachhaltigkeit. Lar Españas 98% BREEAM-zertifiziertes Portfolio überschattete seine 1,4 Milliarden USD Vermögen, dennoch stufte Fitch den REIT nach hoher Verschuldung auf "BB-" herab, die ein Übernahmeangebot durch neue Eigentümer finanzierte. Einzelhandel konsolidiert sich: Helios RE vollendete einen Squeeze-out, um 100% von Lar España im Februar 2025 zu erwerben und migrierte das Vehikel zu BME Scaleup für größere Finanzierungsflexibilität. Hotelbetreiber Travelodge und Barceló bevorzugen Sale-and-Leasebacks, um Kapital für Renovierungs-Pipelines freizusetzen, die auf Energieverbrauchskürzungen vor 2030-Effizienzzielen abzielen.

White-Space und Disruptoren sind reichlich vorhanden. Rechenzentren-Co-Entwicklungen mit Versorgungsunternehmen multiplizieren sich entlang Madrids Außenring, wo Land günstiger und Stromanschluss einfacher ist. PropTech-Plattformen wie Clikalia setzen KI-Bewertungen und Blockchain-Eigentumsübertragung ein und trimmen Transaktionszyklen um 30%. Tokenisierungs-Outfits Bricks&People und Reental fraktionieren einzelne Vermögenswerte in 100-USD-Stücke und erweitern die Einzelhandelsbeteiligung. Traditionelle Vermieter reagieren, indem sie Venture-Arme lancieren, um Technologie zu erkunden, die Betriebskosten reduziert und Mieterbindung verbessert.

Spanien Gewerbeimmobilien Branchenführer

-

MERLIN Properties SOCIMI

-

Colonial Av.

-

Lar España

-

Vía Célere

-

Kronos Real Estate Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Helios RE vollendete die 100%-Übernahme von Lar España Real Estate SOCIMI und schuf eine 1,4 Milliarden USD Einzelhandelsplattform.

- Februar 2025: Colonial veröffentlichte 2024-Ergebnisse, die widerstandsfähige Madrid- und Barcelona-Büroleistung zeigten.

- Februar 2025: Merlin Properties publizierte geprüfte 2024-Konten, die Fortschritte in Richtung Netto-Null-Ziele hervorheben.

- Januar 2025: Travelodge kaufte ein Sechs-Hotel-spanisches Portfolio und enthüllte Pipeline-Projekte in San Sebastián, Cadiz und Alicante.

Spanien Gewerbeimmobilien Marktbericht Umfang

Gewerbeimmobilien ist eine Immobilie, die ausschließlich für geschäftsbezogene Zwecke oder zur Bereitstellung eines Arbeitsraums anstelle eines Wohnraums verwendet wird, was stattdessen Wohnimmobilien darstellen würde. Gewerbeimmobilien werden oft an Mieter vermietet, um einkommengenerierende Aktivitäten durchzuführen. Eine vollständige Hintergrundanalyse des Spanien Gewerbeimmobilien Markts, einschließlich der Bewertung der Wirtschaft und des Beitrags von Sektoren, Marktüberblick, Marktgrößenschätzung für entscheidende Segmente, aufkommende Trends in den Marktsegmenten, Marktdynamik und geografische Trends sowie COVID-19-Auswirkungen ist im Bericht vorhanden.

Der Spanien Gewerbeimmobilien Markt ist segmentiert nach Typ (Büros, Einzelhandel, Industrie, Logistik, Mehrfamilien und Hospitality) und nach Schlüsselstädten (Madrid, Valencia, Barcelona, Katalonien, Malaga und andere Städte). Der Bericht bietet Marktgröße und Prognosen für den Spanien Gewerbeimmobilien Markt im Wert (Milliarden USD) für alle oben genannten Segmente.

| Büros |

| Einzelhandel |

| Logistik |

| Andere (Industrie, Hospitality, etc.) |

| Verkauf |

| Vermietung |

| Privatpersonen / Haushalte |

| Unternehmen & KMU |

| Andere |

| Madrid |

| Barcelona |

| Valencia |

| Katalonien (ex-BCN) |

| Malaga |

| Andere Städte |

| Nach Immobilientyp | Büros |

| Einzelhandel | |

| Logistik | |

| Andere (Industrie, Hospitality, etc.) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Endnutzer | Privatpersonen / Haushalte |

| Unternehmen & KMU | |

| Andere | |

| Nach Geographie (Schlüsselstädte) | Madrid |

| Barcelona | |

| Valencia | |

| Katalonien (ex-BCN) | |

| Malaga | |

| Andere Städte |

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Spanien Gewerbeimmobilien Markts?

Der Spanien Gewerbeimmobilien Markt wird mit 88,2 Milliarden USD ab 2024 bewertet.

Welcher Immobilientyp hält den größten Anteil des Spanien Gewerbeimmobilien Markts?

Büros führen mit 34,20% Marktanteil im Jahr 2024.

Welches Segment wächst am schnellsten innerhalb des Spanien Gewerbeimmobilien Markts?

Logistikimmobilien werden voraussichtlich mit 7,000% CAGR bis 2030 wachsen.

Warum wird erwartet, dass Vermietungsaktivität Verkäufe übertrifft?

Institutionen suchen stabile Einkommensströme und Mieter bevorzugen Leasing für Bilanzflexibilität, was eine 6,750% Vermietungs-CAGR gegenüber langsamerem Wachstum bei Verkaufstransaktionen antreibt.

Welche Stadt dominiert den Spanien Gewerbeimmobilien Markt?

Madrid beherrscht 45,10% des nationalen Marktanteils, unterstützt durch seine Rolle als politische und finanzielle Hauptstadt.

Wie formen Nachhaltigkeitsregulierungen Investitionsentscheidungen?

EU Green-Taxonomy-Regeln und Investor-ESG-Mandate drängen Vermieter dazu, tiefe Retrofits zu finanzieren, wobei spanische REITs 770 Millionen USD an grünen Anleihen ausgegeben haben, um die Energieleistung zu verbessern.

Seite zuletzt aktualisiert am: