Marktgröße und Marktanteil für kommerzielle Hubschrauber

Marktanalyse für kommerzielle Hubschrauber von Mordor Intelligence

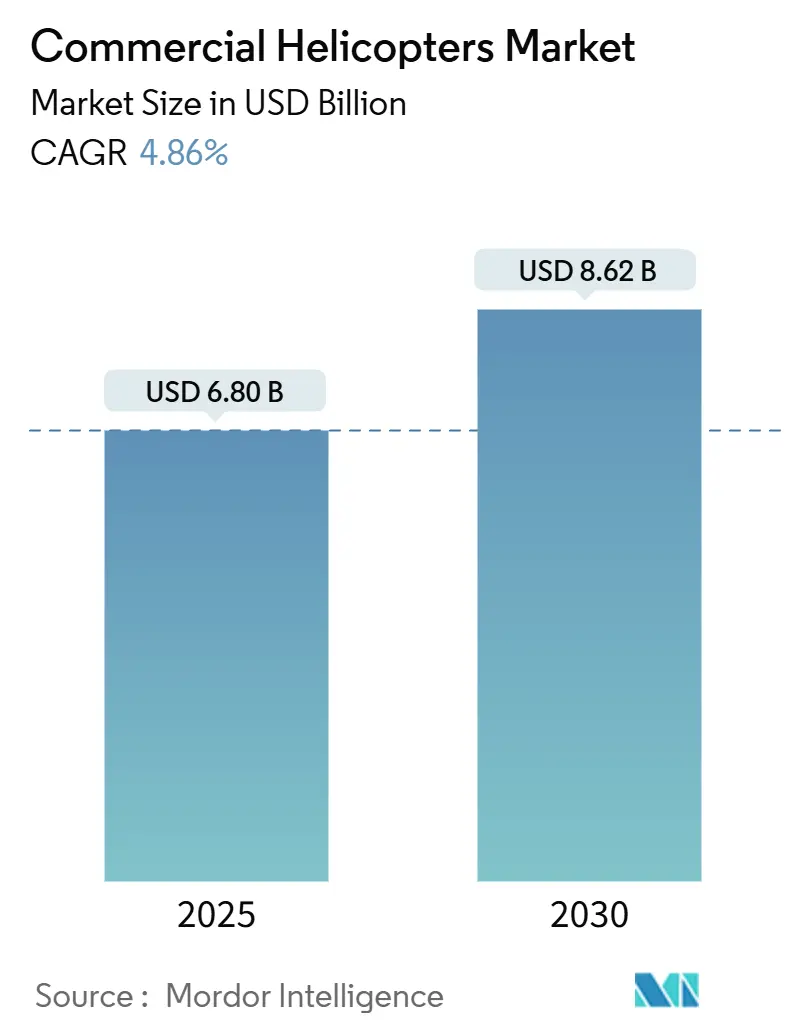

Die Marktgröße für kommerzielle Hubschrauber beträgt 6,80 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 8,62 Milliarden USD erreichen, was eine CAGR von 4,86% widerspiegelt. Das Wachstum zeigt die Fähigkeit des Sektors, wirtschaftliche Gegenwind zu absorbieren, während Betreiber ihre Flotten modernisieren, um strengere Sicherheits- und Emissionsvorschriften zu erfüllen. Die stärksten Umsatztreiber sind der Ausbau von Offshore-Windparks, die Ausweitung von Notfallmedizinverträgen und die anhaltende VIP-Nachfrage in verkehrsreichen Städten. Gleichzeitig bleiben Pilotenmangel und volatile Treibstoffpreise Kostenfaktoren, die diskretionäre Käufe verlangsamen könnten, obwohl Hersteller mit kraftstoffeffizienten Designs und hybrid-elektrischen Demonstratoren entgegenwirken. Insgesamt verstärken Technologiekonvergenz und steigende Auslagerung des öffentlichen Sektors die langfristige Nachfrage in allen wichtigen Regionen, die der Markt für kommerzielle Hubschrauber bedient.

Wichtige Erkenntnisse des Berichts

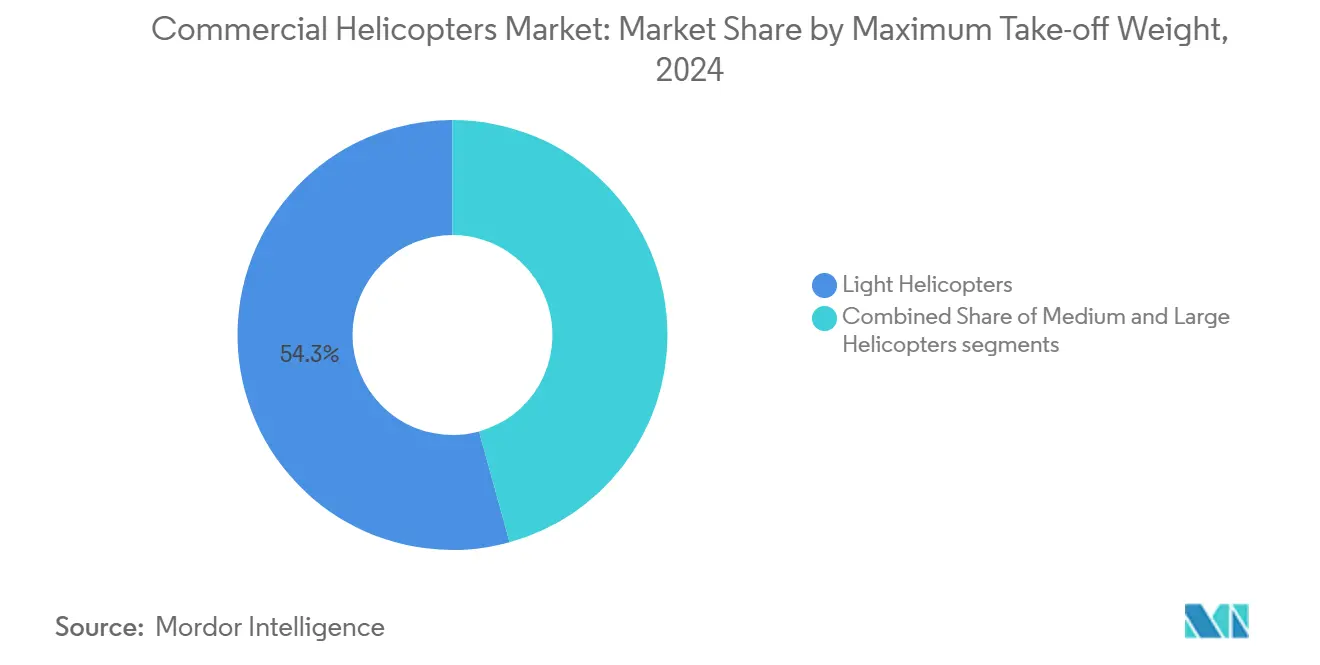

- Nach maximalem Startgewicht führten leichte Hubschrauber den Markt für kommerzielle Hubschrauber mit 54,28% Anteil im Jahr 2024 an, während schwere Modelle voraussichtlich mit einer CAGR von 6,92% bis 2030 expandieren werden.

- Nach Triebwerksanzahl hielten eintriebwerkige Plattformen einen Anteil von 63,87% im Jahr 2024; zweimotorige Plattformen verzeichneten das schnellste Wachstum mit 6,35% CAGR bis 2030.

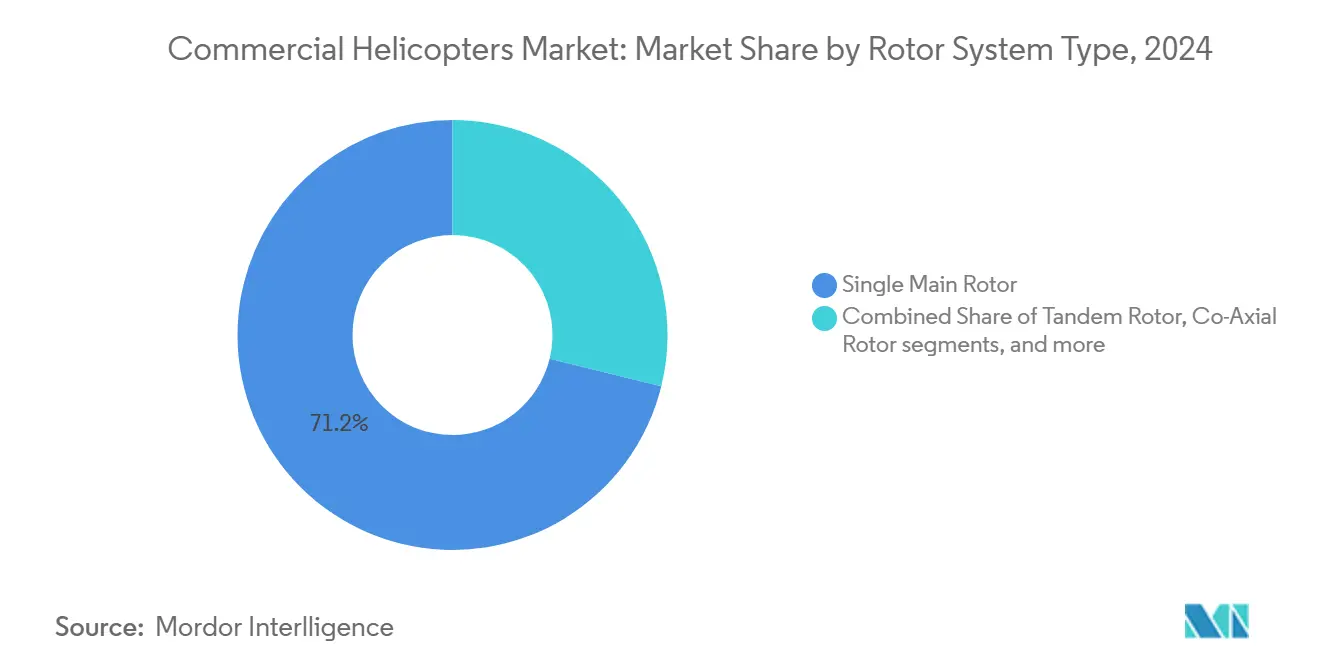

- Nach Rotorsystem machten einzelne Hauptrotor-Designs 71,17% des Umsatzes im Jahr 2024 aus; Tilt-Rotor-Konzepte entwickeln sich mit einer CAGR von 9,90% voran.

- Nach Mission eroberte Offshore-Öl und -Gas einen Anteil von 35,12% der Marktgröße für kommerzielle Hubschrauber im Jahr 2024, während Notfallmedizindienste mit einer CAGR von 8,79% bis 2030 wachsen.

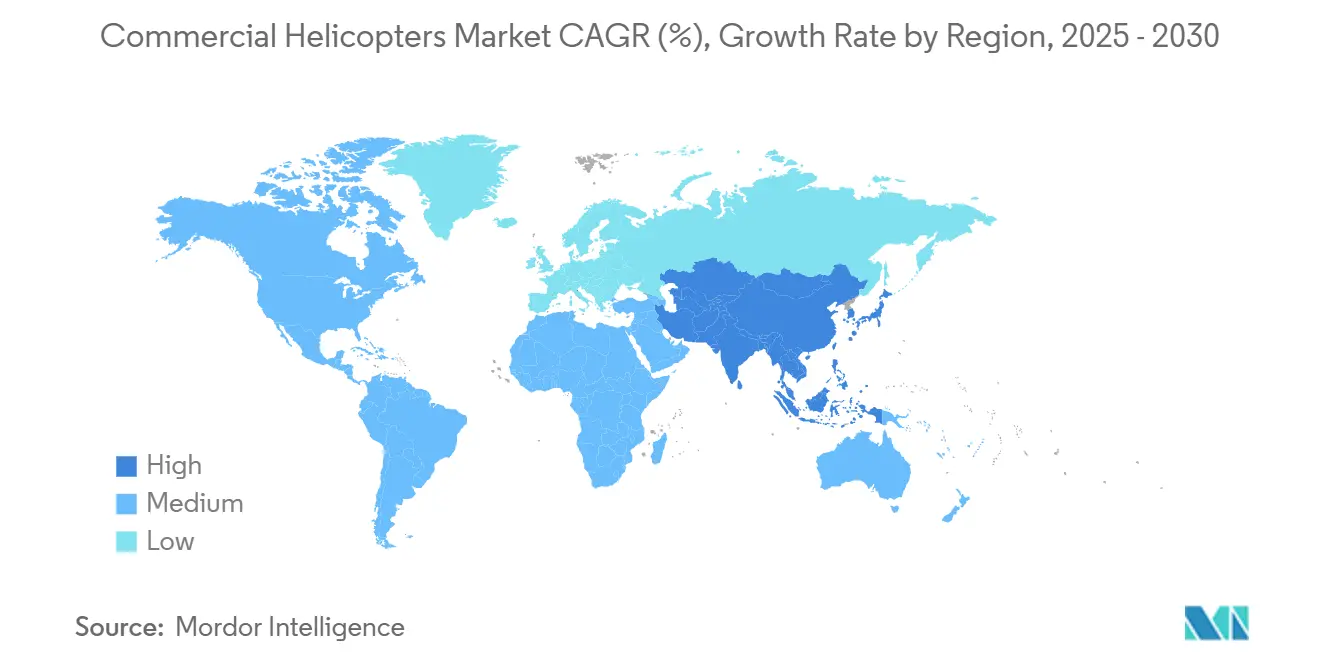

- Nach Geografie beherrschte Nordamerika 39,47% des Umsatzes von 2024; Asien-Pazifik wird voraussichtlich mit einer CAGR von 7,20% steigen und den größten zusätzlichen Wert hinzufügen.

Globale Markttrends und Einblicke für kommerzielle Hubschrauber

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Expansion von Offshore-Windparks erweitert den Aufgabenbereich | +1.2% | Nordsee, Asien-Pazifik, Nordamerika | Mittelfristig (2-4 Jahre) |

| Ausgelagerte HEMS verlagern Flotten zu zweckbestimmten Zweimotorigen | +1.5% | Global, hauptsächlich Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Modernisierungswelle bekämpft alternde Flotten | +0.8% | Global | Langfristig (≥ 4 Jahre) |

| VIP- und Charterflüge gewinnen in überlasteten Städten an Bedeutung | +0.6% | Asien-Pazifik, Naher Osten und Afrika, Nordamerika | Mittelfristig (2-4 Jahre) |

| Klimabedingter Anstieg von Waldbränden unterstützt Luftbrandbekämpfungsverträge | +0.5% | Nordamerika, Europa, Australien | Kurzfristig (≤ 2 Jahre) |

| Kommerzialisierung von hybrid-elektrischen, SAF-fähigen und Tilt-Rotor-Technologien | +0.7% | Global mit früher Einführung in Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Expansion von Offshore-Windparks erweitert den Aufgabenbereich

Offshore-Wind-Ziele in Europa, Nordamerika und aufstrebenden asiatischen Märkten fügen Flüge über traditionelle Öl-und-Gas-Korridore hinaus hinzu. Betreiber bemerken längere Sektorlängen und härtere Seezustände, die mittlere und schwere zweimotorige Hubschrauber begünstigen, was zu neuen Bestellungen bei Verticon 2025 im Wert von etwa 370 Millionen EUR (422,5 Millionen USD) führt.[1]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.com Missionsplaner erwarten, dass sich die Offshore-Wind-Hubschrauberflotte bis 2030 verfünffacht und die Beschaffung von IFR-ausgerüsteten AW139-, AW169- und H145-Modellen vorantreibt.

Ausgelagerte HEMS verlagern Flotten zu zweckbestimmten Zweimotorigen

Öffentliche Gesundheitsbehörden beauftragen zunehmend private Betreiber für rund um die Uhr verfügbare Hubschrauber-Notfalldienste, ein Trend, der am deutlichsten in Nordamerika und Westeuropa sichtbar ist. Die durchschnittlichen direkten Betriebskosten liegen bei etwa 2.488 EUR (2.843 USD) pro Flugstunde, sodass Flugzeugzellen mit höherer Kraftstoffeffizienz und schnell konfigurierbaren Innenräumen bevorzugt werden.[2]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.com Airbus hat bereits 74 Verpflichtungen für seinen neuen H140 Light-Twin verbucht, der mit einer vergrößerten Kabine für Patiententragen konzipiert wurde.

Modernisierungswelle bekämpft alternde Flotten

Über ein Drittel der im Einsatz befindlichen kommerziellen Hubschrauber sind älter als 25 Jahre, was die Wartungskosten und regulatorische Risiken erhöht. Die Ersatznachfrage ist am stärksten im Offshore-Bereich, wo bis zu 800 neue Luftfahrzeuge in diesem Jahrzehnt erforderlich sein könnten, um die strengen IOGP R690-Sicherheitsrichtlinien zu erfüllen. Betreiber schätzen auch Kabinengeräuschreduzierungen und Kraftstoffeinsparungen, die die neuesten Varianten von AW189 und H160 versprechen.

VIP- und Charterflüge gewinnen in überlasteten Städten an Bedeutung

Führungskräfte in Megastädten verlassen sich zunehmend auf Punkt-zu-Punkt-Hubschrauberdienste, um den Bodenverkehr zu umgehen. Leonardo lieferte 2023 185 VIP-Hubschrauber und bleibt nach neuen AW169- und AW109-Buchungen im Jahr 2025 Marktführer. Charterunternehmen werben für Tür-zu-Tür-Reisezeitersparnisse und vorhersagbare Terminplanung, um Premiumtarife zu rechtfertigen, was die stabile Nachfrage im Markt für kommerzielle Hubschrauber untermauert.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Betriebskostensteigerung drückt auf Margen | -0.9% | Global | Mittelfristig (2-4 Jahre) |

| Pilotenversorgungsengpässe begrenzen Auslastung | -0.8% | Global, akut in Asien-Pazifik und Naher Osten | Kurzfristig (≤ 2 Jahre) |

| Verschärfung globaler Lärm- und Emissionszertifizierungshürden | -0.7% | Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| eVTOL- und Langstreckendrohnen-Substitutionsrisiko in leichten Segmenten | -0.6% | Nordamerika, Europa, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Betriebskostensteigerung drückt auf Margen

Schwankungen der Treibstoffpreise und steigende Versicherungsprämien erodieren weiterhin die Rentabilität, insbesondere für Einflugzeug-Betreiber. Hersteller reagieren mit hybrid-elektrischen Demonstratoren und fortgeschrittener Schwingungsdiagnostik wie RADS-NG, kürzlich genehmigt für Bell 505-, 429-, 412- und 407-Flotten.[3]GE Aerospace, "Bell Approves GE Aerospace Next-Gen Rotor Analysis Diagnostics for Use Across Fleet," asdnews.com

Pilotenversorgungsengpässe begrenzen Auslastung

Die Branchennachfrage nach erfahrenen IFR-Piloten übersteigt das Angebot und treibt Gehälter in Offshore-Rollen über 200.000 USD. Das Bureau of Labor Statistics prognostiziert nur 16.800 jährliche Pilotenöffnungen bei Fluggesellschaften und Drehflüglerbetreibern, was Lücken für schnell wachsende Asien-Pazifik-Flotten hinterlässt.

Segmentanalyse

Nach maximalem Startgewicht: Schwere Hubschrauber erweitern Reichweite und Tragfähigkeit

Leichte Hubschraubermodelle bleiben das Arbeitspferd des Marktes für kommerzielle Hubschrauber und behalten einen Umsatzanteil von 54,28% im Jahr 2024 durch Vielseitigkeit in Tourismus, Versorgung und privatem Transport. Die Attraktivität des Segments ergibt sich aus niedrigeren Anschaffungskosten und einfachen Wartungsanforderungen, was die Auslastung bei verschiedenen Missionen hoch hält. Obwohl zahlenmäßig weniger, sind schwere Einheiten über 9 Tonnen auf Kurs für die schnellste CAGR von 6,92% bis 2030, da der Windpark-Bau Missionsdistanzen weit über 150 nm hinaus treibt.

Betreiber nennen Nutzlastkapazität, Hebezeugperformance und Über-Wasser-Redundanz als entscheidende Faktoren bei der Auswahl schwerer Typen wie AW189K und Sikorsky S-92. Auf der Ebene der Marktgröße für kommerzielle Hubschrauber werden schwere Plattformen voraussichtlich 730 Millionen USD zusätzlichen Umsatz bis 2030 hinzufügen und Betreiber erfassen, die von älteren mittleren Zweimotorigen migrieren. Hersteller investieren in aufgerüstete Triebwerke und fortgeschrittene Avionik, um Nacht-IFR- und SAR-Standards zu erfüllen und schwere Hubschrauber für anhaltende Dynamik zu positionieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anzahl der Triebwerke: Zweimotorige Zuverlässigkeit unterstützt regulierungsgeführtes Wachstum

Eintriebwerkige Hubschrauber dominierten 63,87% des Umsatzes von 2024, hauptsächlich aufgrund der Ausbildungs-, Landwirtschafts- und Privatbesitzsegmente. Ihre Kosteneffizienz macht sie überall dort attraktiv, wo Vorschriften VFR-Tagesmissionen erlauben. Dennoch expandieren zweimotorige Varianten mit einer CAGR von 6,35%, da Regulierungsbehörden und Versicherer Redundanz für Flüge über städtische Gebiete und Wasser bevorzugen. Dieses Muster ist im Golf von Mexiko und im Südchinesischen Meer erkennbar, wo zweimotorige Anforderungen bereits Standard sind.

Zweimotorige Plattformen untermauern auch das HEMS-Wachstum, da Nacht- und IFR-Operationen zwei Triebwerke und vollständige Glascockpits erfordern. Die AW169-, H145- und Bell 429-Familien sicherten sich dreistellige Bestellungen in 2024-2025 und stärkten die zweimotorige Präsenz im Markt für kommerzielle Hubschrauber. Infolgedessen könnte die Marktgröße für kommerzielle Hubschrauber, die auf zweimotorige Kategorien entfällt, bis 2030 4,2 Milliarden USD überschreiten.

Nach Rotorsystemtyp: Tilt-Rotor-Designs zielen auf Geschwindigkeit und Reichweite ab

Konventionelle Einzelhauptrotor-Flugzeuge beherrschten 71,17% des Umsatzes im Jahr 2024 aufgrund reifer Wartungsnetze und günstiger Betriebsökonomie. Dennoch zeigen Tilt-Rotor-Flugzeuge die stärkste CAGR-Aussicht von 9,90%, da Betreiber zeitsensitive Missionen abwägen, die von höheren Reisegeschwindigkeiten profitieren. Bells Konzept der nächsten Generation im DARPA X-plane Programm unterstreicht das industrielle Vertrauen in die Kombination von Starrflügel-Reiseflug mit VTOL-Flexibilität.

Ko-axiale Rotorsysteme entwickeln sich ebenfalls weiter und bieten bis zu 9% Effizienzverbesserungen durch die Eliminierung von Heckrotoren. Während diese Layouts zur Zertifizierung voranschreiten, könnten sie Versorgungs-, Brandbekämpfungs- und städtische Luftmobilitätsnischen erobern, die jetzt von Einzelrotor-leichten Hubschraubern bedient werden

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverwendung: HEMS übertrifft alle anderen Missionsprofile

Offshore-Öl und -Gas liefert immer noch 35,12% des Umsatzes von 2024 und verankert die Nachfrage nach mittleren und schweren Zweimotorigen. Dennoch erreichen Notfallmedizindienste die höchste CAGR-Prognose von 8,79% bis 2030, was Regierungsverträge widerspiegelt, die schnellen Patiententransport priorisieren. HEMS-Betreiber spezifizieren typischerweise zweimotorige IFR-Maschinen mit großen Kabinentüren, Eigenschaften, die im neuen H140 und aufgerüsteten AW169 verkörpert sind.

VIP- und Unternehmenscharterflüge florieren weiter, da städtische Überlastung die Reisezeiten verschlechtert. Diese Nische beansprucht bereits mehr als 1.200 Leonardo VIP-Hubschrauber im weltweiten Service, ein Flottensegment, das nach den neuesten EUR-denominierten Buchungen voraussichtlich weiter expandiert. Such- und Rettungs-, Brandbekämpfungs- und Luftarbeitsverträge liefern antizyklische Einnahmen, die die Märkte für kommerzielle Hubschrauber während Rohstoff-Abschwüngen stabilisieren.

Geografieanalyse

Nordamerika behielt einen Umsatzanteil von 39,47% im Jahr 2024, unterstützt durch reife HEMS-Netze, umfangreiche Offshore-Plattformen und eine beträchtliche Unternehmenscharter-Gemeinschaft. Die Commercial Air Tour ARC der Federal Aviation Administration, die 2024 eingerichtet wurde, verschärft die operative Aufsicht und ermutigt Betreiber, Cockpits mit fortgeschrittenen Situationsbewusstsein-Tools zu erneuern. Die Flottenerneuerung beschleunigt sich, besonders bei veralteten AS350- und Bell 206-Assets.

Asien-Pazifik ist die am schnellsten expandierende Region mit einer prognostizierten CAGR von 7,20% für 2025-2030. Chinas zivile Flotte überschritt Anfang 2025 330 Flugzeuge und wächst weiter, wobei Such- und Rettung, Katastrophenhilfe und Polizeiüberwachung priorisiert werden. Australien und Indien fügen ebenfalls mittlere Zweimotriger hinzu, um die medizinische Versorgung in abgelegenen Gebieten und Offshore-Exploration zu unterstützen, was den langfristigen Sog des Marktes für kommerzielle Hubschrauber verstärkt.

Europa hält stabile Nachfrage aufrecht, verankert durch Nordsee-Operationen, die Ölplattformen und weit vor der Küste liegende Windturbinen abdecken. Erhöhte Umweltstandards drängen Betreiber zu leiseren und emissionsärmeren Modellen und wecken Interesse an SAF-kompatiblen Triebwerken und Hybrid-Demonstratoren. Lateinamerika nutzt Flottenleasing zur Modernisierung alternder Arbeitspferde, wobei neue AW169s in kanadische HEMS geleased werden, was darauf hindeutet, dass ähnliche Strukturen Petrobras und andere Betreiber in Brasilien bedienen könnten. Der Nahe Osten und Afrika bevorzugen VIP und Offshore-Unterstützung, und kürzliche Lieferungen nach Saudi-Arabien unterstreichen neue Kapazitäten für Luxustransport und Versorgungsmissionen.

Wettbewerbslandschaft

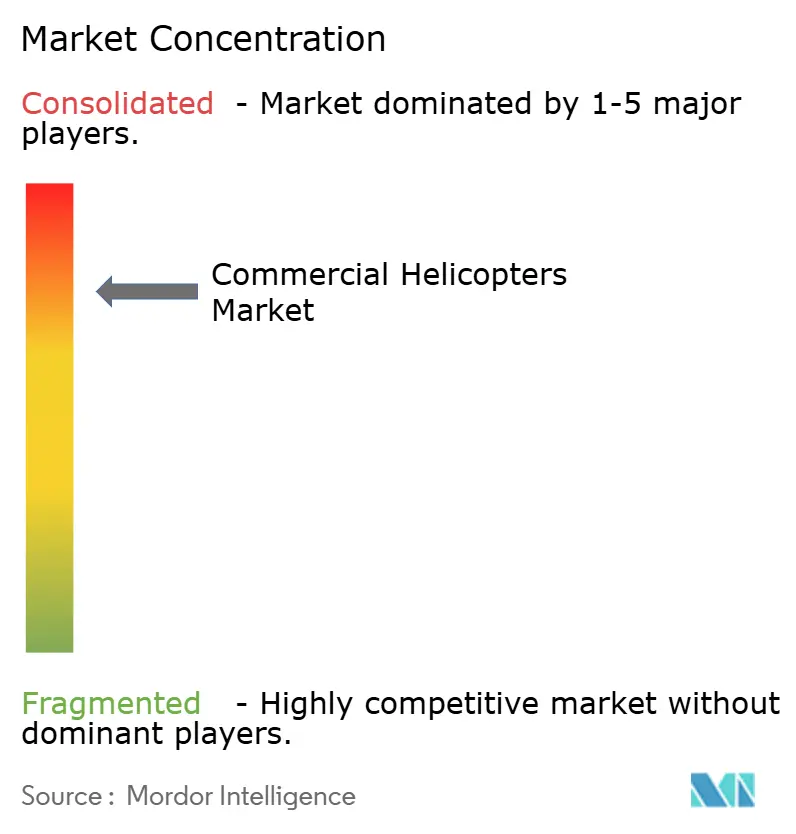

Der Markt für kommerzielle Hubschrauber ist mäßig konzentriert. Airbus SE, Bell Textron Inc., Leonardo S.p.A und Lockheed Martin Corporation machen etwa 90% der jährlichen zivilen und paraöffentlichen Lieferungen aus. Airbus sicherte sich 455 Bruttobestellungen im Jahr 2024 und lieferte 361 Einheiten aus, was einem Vorsprung von 57% im zivilen Anteil entspricht. Leonardo folgt mit besonderer Stärke in VIP- und Offshore-Segmenten, exemplarisch durch 370 Millionen EUR (423,39 Millionen USD) an neuen Bestellungen, die bei Verticon 2025 angekündigt wurden.

Innovation, nicht Preis, definiert Wettbewerbsvorteil, da Zertifizierungskosten und globale Support-Netzwerke hohe Eintrittsbarrieren schaffen. Hersteller investieren in hybrid-elektrische Fluglabore, fortgeschrittene HUMS-Pakete, Gesundheitsüberwachung und Full-Glass-Avionik. Bells Adoption von GEs RADS-NG in seiner Flotte reduziert schwingungsbedingte Abnutzung, verlängert die Komponentenlebensdauer und senkt Wartungskosten. Airbus eröffnete 2025 ein 21.000 Quadratfuß großes Vertriebszentrum in Kanada, um Ersatzteil-Lieferzeiten zu verkürzen und die wachsende H135-Strafverfolgungsflotte zu unterstützen.

White-Space-Möglichkeiten existieren in autonomen Systemen und städtischen Luftmobilitäts-Crossovers, wo traditionelle Hubschrauberbauer mit Konkurrenz von eVTOL-Start-ups konfrontiert sind. Durch Integration von Fly-by-Wire-Steuerungen und prädiktiver Wartungsanalytik zielen etablierte Unternehmen darauf ab, hochmargige Serviceverträge zu behalten, auch wenn neue Antriebsarchitekturen erscheinen.

Branchenführer für kommerzielle Hubschrauber

-

Bell Textron Inc.

-

Lockheed Martin Corporation

-

Leonardo S.p.A.

-

Russian Helicopters (Teil der Staatsgesellschaft "Rostec")

-

Airbus SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Kürzliche Branchenentwicklungen

- Mai 2025: Airbus Helicopters Canada (Airbus SE) eröffnete ihr neues integriertes Distributionszentrum in der Niagara-Region. Die 21.000 Quadratfuß große Anlage erweitert die Ersatzteil-Lagerkapazität und stärkt industrielle Operationen.

- März 2025: Leonardo S.p.A buchte fast 30 Hubschrauber im Wert von 370 Millionen EUR (423,39 Millionen USD) für Energie-, öffentliche Dienst- und VIP-Rollen.

- Februar 2024: Lockheed Martin Corporation Sikorsky stellte den hybrid-elektrischen HEX 2-Rotor Tiltwing Demonstrator mit einer 575-Meilen-Reichweite vor.

Globaler Berichtsumfang für kommerzielle Hubschrauber

Kommerzielle Hubschrauber sind Drehflügelflugzeuge, die für verschiedene geschäftliche und nicht-militärische Zwecke konzipiert und verwendet werden. Sie werden in mehreren Industrien und Anwendungen eingesetzt und bieten Vielseitigkeit und Flexibilität in Transport, Logistik und anderen Operationen.

Der Markt für kommerzielle Hubschrauber ist segmentiert nach maximalem Startgewicht, Anzahl der Triebwerke, Endverbraucher und Geografie. Nach maximalem Startgewicht ist der Markt in leichte, mittlere und schwere segmentiert. Nach Anzahl der Triebwerke ist der Markt in eintriebwerkige und mehrtriebwerkige segmentiert. Nach Endverbraucher ist der Markt in kommerzielle, private und andere Endverbraucher klassifiziert. Das Segment "Andere" umfasst Regierungsbehörden und -abteilungen sowie Strafverfolgungsbehörden. Der Bericht bietet Marktgröße und Prognosen für wichtige Länder in den Regionen. Für jedes Segment wurden die Marktdimensionierung und Prognosen basierend auf Werten (USD) erstellt.

| Leichte Hubschrauber |

| Mittlere Hubschrauber |

| Schwere Hubschrauber |

| Eintriebwerkig |

| Zweimotorig |

| Einzelner Hauptrotor |

| Tandem-Rotor |

| Ko-Axialer Rotor |

| Tilt-Rotor |

| Offshore-Öl und -Gas |

| Notfallmedizindienste (HEMS) |

| Unternehmens- und VIP-Charter |

| Such- und Rettung/Brandbekämpfung |

| Luftarbeit (Versorgung, Vermessung, Fracht) |

| Tourismus |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Frankreich | ||

| Deutschland | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach maximalem Startgewicht | Leichte Hubschrauber | ||

| Mittlere Hubschrauber | |||

| Schwere Hubschrauber | |||

| Nach Anzahl der Triebwerke | Eintriebwerkig | ||

| Zweimotorig | |||

| Nach Rotorsystemtyp | Einzelner Hauptrotor | ||

| Tandem-Rotor | |||

| Ko-Axialer Rotor | |||

| Tilt-Rotor | |||

| Nach Endverwendung | Offshore-Öl und -Gas | ||

| Notfallmedizindienste (HEMS) | |||

| Unternehmens- und VIP-Charter | |||

| Such- und Rettung/Brandbekämpfung | |||

| Luftarbeit (Versorgung, Vermessung, Fracht) | |||

| Tourismus | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Frankreich | |||

| Deutschland | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Restliches Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist der Markt für kommerzielle Hubschrauber im Jahr 2025?

Die Marktgröße für kommerzielle Hubschrauber beträgt 6,80 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 8,62 Milliarden USD erreichen.

Welches Endverwendungssegment wächst am schnellsten?

Hubschrauber-Notfallmedizindienste zeigen das höchste Wachstum mit einer erwarteten CAGR von 8,79% bis 2030 und übertreffen damit Offshore-Energie, VIP-Charter und andere Missionen.

Warum gewinnen zweimotorige Hubschrauber an Popularität?

Strengere Sicherheitsvorschriften für Über-Wasser- und städtische Flüge, kombiniert mit Versichererpräferenzen für Redundanz, heben die Nachfrage nach zweimotorigen Modellen an, die auch größere Nutzlastflexibilität bieten.

Welche Technologien werden zukünftige Hubschrauberflotten prägen?

Hybrid-elektrischer Antrieb, Kompatibilität mit nachhaltigen Flugkraftstoffen, fortgeschrittene Gesundheitsüberwachungssysteme und Tilt-Rotor-Konfigurationen sind die wichtigsten Innovationen in aktiver Entwicklung und früher Einführung.

Welche Region wird die schnellste Flottenexpansion erleben?

Asien-Pazifik führt mit einer prognostizierten CAGR von 7,20% bis 2030, angetrieben durch Infrastrukturwachstum, steigende Gesundheitsinvestitionen und Offshore-Exploration in China, Indien und Australien.

Seite zuletzt aktualisiert am: