Marktanalyse für Frischhaltefolien

Die Marktgröße für Frischhaltefolien wird im Jahr 2024 auf 11,34 Milliarden US-Dollar geschätzt und soll bis 2029 14,04 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,35 % im Prognosezeitraum (2024–2029) entspricht.

COVID-19 wirkte sich im Jahr 2020 aufgrund der weltweiten Lockdowns und strengen Regeln, die mehrere Sektoren zur Schließung ihrer Produktionszentren zwangen, negativ auf den Markt aus. Man schätzte jedoch, dass der Markt das Niveau vor der Pandemie erreichen würde und dass er stetig wachsen würde.

Die steigende Nachfrage nach hygienischen Lebensmittelverpackungen und die Bevorzugung verpackter Lebensmittel werden die Nachfrage im Prognosezeitraum ankurbeln. Es wird erwartet, dass auch die wachsende Nachfrage aus den anderen Endverbraucherbranchen die Marktnachfrage im Prognosezeitraum ankurbeln wird.

Es wird jedoch erwartet, dass die geringe Widerstandsfähigkeit gegenüber extremen Wetterbedingungen und die zunehmenden weltweiten Vorschriften zur Verwendung von Frischhaltefolien das Marktwachstum bremsen.

Der Einsatz biobasierter Frischhaltefolien für nachhaltige Lebensmittelverpackungen dürfte in Zukunft eine Chance für Marktwachstum darstellen.

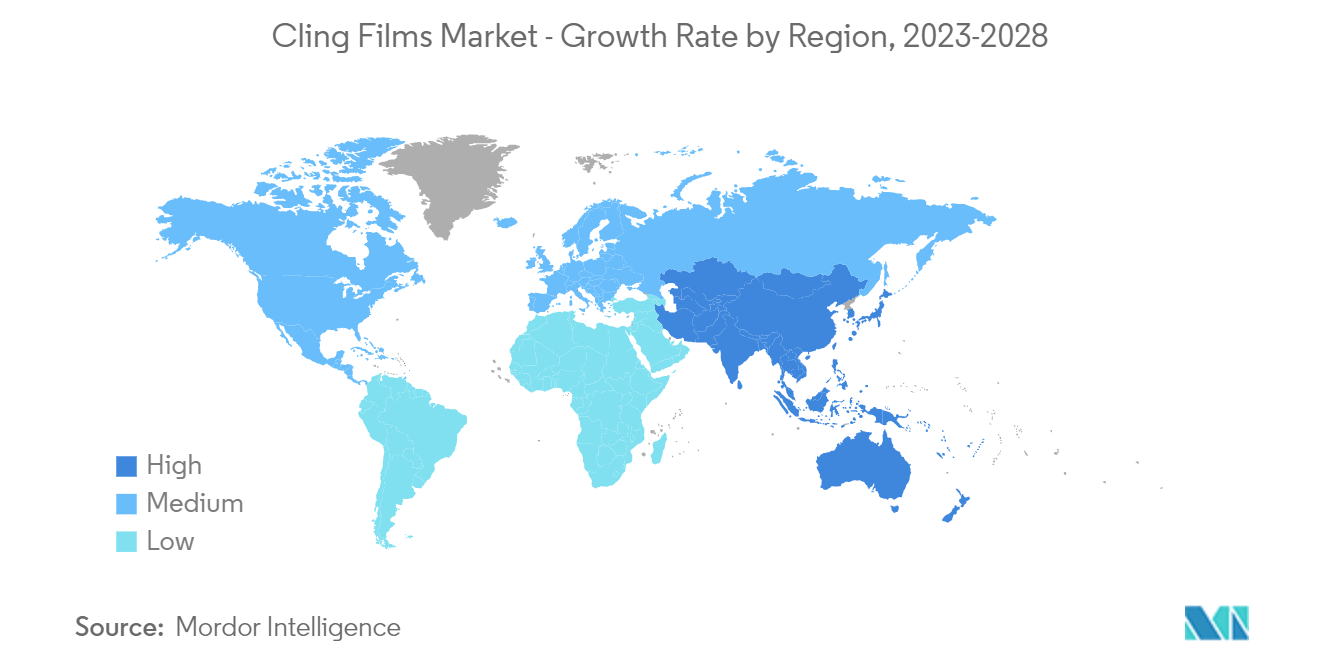

Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum die höchste Wachstumsrate verzeichnen wird.

Markttrends für Frischhaltefolien

Lebensmittelsegment soll den Markt dominieren

Frischhaltefolien werden hauptsächlich bei der Verpackung von Lebensmitteln verwendet, um eine Kontamination durch Insekten oder andere mikrobielle Kontaminationen zu verhindern. Darüber hinaus trägt die Verwendung von Frischhaltefolien dazu bei, die Haltbarkeit der Lebensmittel zu verbessern und sie länger frisch zu halten, wodurch Lebensmittelverschwendung effektiv reduziert wird.

Frischhaltefolien auf natürlicher Polymerbasis für Lebensmittelverpackungen können nicht biologisch abbaubare synthetische Polymere auf Erdölbasis zu geringen Kosten ersetzen und so einen positiven, ökologischen und wirtschaftlichen Effekt erzielen.

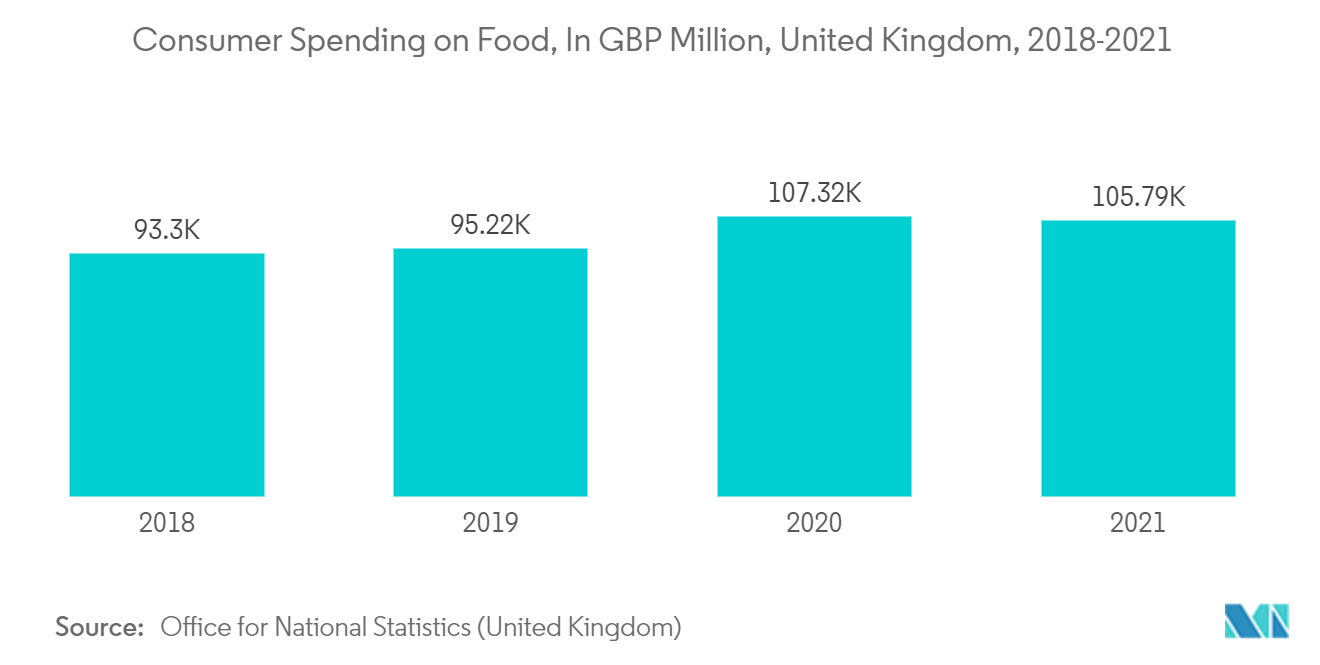

Nach Angaben des US-Landwirtschaftsministeriums (USDA) machten die Ausgaben für Lebensmittel im Jahr 2021 fast 12,4 Prozent der gesamten Haushaltsausgaben in den Vereinigten Staaten aus. Darüber hinaus gab das USDA auch an, dass der E-Commerce mit Lebensmitteln und Getränken um rund 170 Prozent wachsen werde. im Jahr 2021. In China wird die Zahl im Jahr 2021 um 30 % wachsen.

Nach Angaben des Bureau of Economic Analysis belief sich der Wertbeitrag des Lebensmittel- und Getränkesektors in den Vereinigten Staaten in den ersten drei Quartalen des Jahres 2022 auf rund 967,6 Milliarden US-Dollar, 1,3 % mehr als im gleichen Zeitraum des Vorjahres.

FoodDrink Europe, das Lebensmittel- und Getränkeunternehmen, eine der größten Fertigungsindustrien Europas im Jahr 2022, steigerte seinen Wert um 230 Milliarden Euro (~242,37 Milliarden US-Dollar), beschäftigte rund 4,6 Millionen Menschen und erwirtschaftete 1,1 Billionen Euro (~1,159 Billionen US-Dollar). ) im Einkommen. Dies stärkte die lokale Lebensmittel- und Getränkeindustrie.

Da der Konsum von Fastfood und anderen verpackten Lebensmitteln stetig zunimmt, haben wichtige Hersteller angesichts der wachsenden Nachfrage ihre Projekte ausgeweitet. Beispielsweise stellte McCain Foods im März 2023 die geplante Erweiterung seiner Kartoffelanlage durch die Hinzufügung von zwei Produktionslinien zur Herstellung von gefrorenen Pommes Frites und anderen Kartoffelspezialitäten in seinem Werk in Alberta vor. Berichten zufolge wird das Erweiterungsprojekt eine Investition von 437 Millionen US-Dollar erfordern.

In ähnlicher Weise gab die Flagship Food Group im August 2022 den Erwerb von 18 Hektar Land neben ihrer bereits bestehenden Produktionsstätte in Kansas bekannt, nachdem eine mehrstufige Erweiterung der Produktionskapazitäten am bestehenden Standort genehmigt wurde. Es wird erwartet, dass die verschiedenen Expansionsphasen die Produktionskapazität des Unternehmens für Snacks, Tortillachips und andere Tiefkühlkost erhöhen.

Daher dürften alle oben genannten Faktoren die Nachfrage nach Frischhaltefolien im Prognosezeitraum erhöhen.

Asien-Pazifik-Region verzeichnet hohes Marktwachstum

Im asiatisch-pazifischen Raum dürfte die Nachfrage nach Frischhaltefolien stark wachsen, da diese zunehmend in den Bereichen Lebensmittelverpackungen, Gesundheitswesen und Konsumgüter in Schwellenländern wie China, Indien und Japan eingesetzt werden.

Eine der weltweit größten Lebensmittelindustrien befindet sich in China. Der Lebensmittelmarkt des Landes wächst vor allem aufgrund der wachsenden Bevölkerung und des durchschnittlichen Pro-Kopf-Verbrauchs. Nach Angaben des National Bureau of Statistics of China belief sich der Gesamtgewinn des chinesischen Lebensmittelgeschäfts im Jahr 2021 auf etwa 618,7 Milliarden CNY (~95,9 Milliarden US-Dollar), verglichen mit 621 Milliarden CNY (~90 Milliarden US-Dollar) im Jahr zuvor. Außerdem trug die Lebensmittelherstellung fast 165,4 Milliarden CNY (~25,6 Milliarden US-Dollar) zum Gesamtgewinn bei.

Die India Brand Equity Foundation erklärte weiter, dass Indiens verarbeiteter Lebensmittelsektor bis 2025 voraussichtlich 470 Milliarden US-Dollar erreichen wird. Laut dem Unionshaushalt für das Geschäftsjahr 2022–23 hat das Ministerium für Lebensmittel und öffentliche Verteilung angesichts des expandierenden Lebensmittel- und Getränkesektors ein Budget von 215.960 Crore INR (27,82 Milliarden US-Dollar) erhalten.

Nach Angaben des National Bureau of Statistics of China beliefen sich die gesamten Einzelhandelsumsätze der chinesischen Konsumgüterindustrie im Jahr 2022 auf rund 44 Billionen CNY (~6,5 Billionen USD), verglichen mit 44,1 Billionen CNY (~6,8 Billionen USD) im Jahr 2021. Darüber hinaus betrugen die Einzelhandelsumsätze In Chinas Städten beliefen sich die Umsätze im ländlichen China im Jahr 2022 auf insgesamt 38 Billionen CNY (~5,6 Billionen USD).

Im globalen Pharmasektor ist Indien ein wichtiger und expandierender Akteur. Indien ist einer der weltweit größten Lieferanten von Generika und macht 20 % des weltweiten Angebots mengenmäßig aus. Indische Medikamente werden in mehr als 200 Länder exportiert, wobei die USA der wichtigste Markt sind. Darüber hinaus decken Indiens Generika 40 % des Generikabedarfs der Vereinigten Staaten und 30 % des Vereinigten Königreichs. Die heimischen Arzneimittelhersteller bestehen aus einer Kette von rund 10.500 Unternehmen.

Darüber hinaus sind nach Angaben des Finanzministeriums der Volksrepublik China die gesamten öffentlichen Ausgaben für Gesundheitsversorgung und Hygiene im Jahr 2022 im Vergleich zu 2021 um etwa 17 % gestiegen und belaufen sich auf etwa 2,25 Billionen CNY (~ 0,33 Billionen USD).

Aus den oben genannten Gründen wird daher erwartet, dass die Region Asien-Pazifik den untersuchten Markt im Prognosezeitraum dominieren wird.

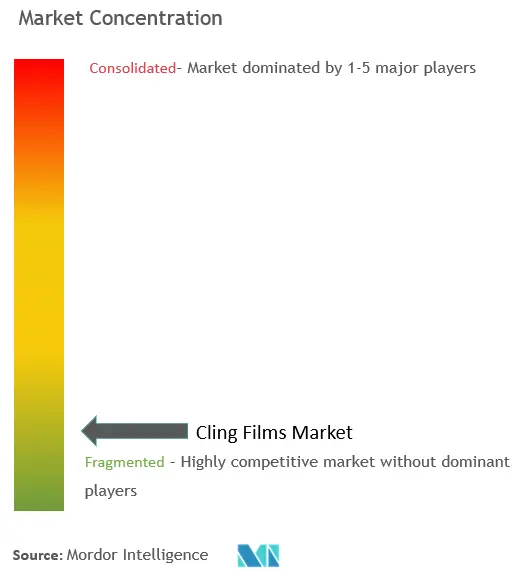

Überblick über die Frischhaltefolien-Branche

Der Markt für Frischhaltefolien ist fragmentiert. Zu den Hauptakteuren auf dem Markt gehören unter anderem Berry Global Inc., Amcor plc, Sigma Plastics Group, Reynolds Consumer Products und Jindal Poly Films Limited (nicht in einer bestimmten Reihenfolge).

Marktführer bei Frischhaltefolien

Berry Global Inc.

Amcor plc

Sigma Plastics Group

Jindal Poly Films Limited

Reynolds Consumer Products

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Frischhaltefolien

- Februar 2023: Berry Global Group Inc. bringt eine Version der nächsten Generation seiner bewährten Stretch-Haubenfolie mit einem Anteil von mindestens 30 % recyceltem Kunststoff auf den Markt. Dies wird dem Unternehmen dabei helfen, Unternehmen dabei zu unterstützen, Nachhaltigkeitsziele zu erreichen und die Anforderungen der aktuellen und kommenden britischen und europäischen Kunststoffverpackungsgesetze zu erfüllen.

- Januar 2023: Amcor plc kündigt die Einführung seiner neuen PrimeSeal- und DairySeal-Recycle-Ready-Thermoformfolien für Fleisch und Milchprodukte an, die eine hervorragende Verpackungsleistung und eine verbesserte Verpackungskreislauffähigkeit bieten. Die neuartige Verpackung ist hitzebeständig bis 90 °C und besteht aus einem geringen Anteil an Ethylen-Vinylalkohol-Copolymer (EVOH), ohne die Haltbarkeit verderblicher Artikel zu verkürzen. Es eignet sich für frisches und verarbeitetes Fleisch und Fisch sowie Hartkäse.

Frischhaltefolien-Branchensegmentierung

Frischhaltefolie (Plastikfolie, Lebensmittelfolie oder Frischhaltefolie) ist eine dünne, transparente Kunststofffolie, die an Oberflächen und an sich selbst haftet und zum Verpacken von Lebensmitteln verwendet wird. Sie schützen Lebensmittel vor Insekten und mikrobieller Kontamination, halten sie frisch und minimieren das Risiko der Lebensmittelverschwendung, indem sie ihre Haltbarkeit verlängern. Neben Lebensmittelanwendungen wird es auch für Verpackungen im Gesundheitswesen, bei Konsumgütern, in der Industrie und anderen Anwendungen eingesetzt.

Der Markt für Frischhaltefolien ist nach Materialtyp (Polyethylen, biaxial orientiertes Polypropylen, Polyvinylchlorid (PVC), Polyvinylidenchlorid (PVDC) und andere Materialtypen), Form (gegossene Frischhaltefolie und geblasene Frischhaltefolie) und Endverbraucherindustrie segmentiert ( Lebensmittel, Gesundheitswesen, Konsumgüter, Industrie und andere Endverbraucherindustrien) und Geographie (Asien-Pazifik, Nordamerika, Europa, Südamerika sowie Naher Osten und Afrika). Der Bericht bietet Marktgrößen und Prognosen in Bezug auf den Umsatz (in Mio. USD) für alle oben genannten Segmente.

| Polyethylen |

| Biaxial orientiertes Polypropylen |

| Polyvinylchlorid |

| Polyvinylidenchlorid |

| Andere Materialtypen |

| Frischhaltefolie gegossen |

| Frischhaltefolie aufblasen |

| Essen |

| Gesundheitspflege |

| Konsumgüter |

| Industriell |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Materialtyp | Polyethylen | |

| Biaxial orientiertes Polypropylen | ||

| Polyvinylchlorid | ||

| Polyvinylidenchlorid | ||

| Andere Materialtypen | ||

| Bilden | Frischhaltefolie gegossen | |

| Frischhaltefolie aufblasen | ||

| Endverbraucherindustrie | Essen | |

| Gesundheitspflege | ||

| Konsumgüter | ||

| Industriell | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Frischhaltefolien

Wie groß ist der Frischhaltefolienmarkt?

Es wird erwartet, dass die Marktgröße für Frischhaltefolien im Jahr 2024 11,34 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,35 % bis 2029 auf 14,04 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Frischhaltefolien derzeit?

Im Jahr 2024 wird die Marktgröße für Frischhaltefolien voraussichtlich 11,34 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Frischhaltefolien-Markt?

Berry Global Inc., Amcor plc, Sigma Plastics Group, Jindal Poly Films Limited, Reynolds Consumer Products sind die wichtigsten Unternehmen, die auf dem Frischhaltefolienmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Frischhaltefolien-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Frischhaltefolien-Markt?

Im Jahr 2024 hat Europa den größten Marktanteil im Frischhaltefolienmarkt.

Welche Jahre deckt dieser Frischhaltefolien-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Frischhaltefolien auf 10,87 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Frischhaltefolienmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Frischhaltefolienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Frischhaltefolien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Frischhaltefolien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Cling Films umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.