Marktgröße und Marktanteil für Sauber Etikett Zutaten

Sauber Etikett Bestandteil Marktanalyse von Mordor Intelligenz

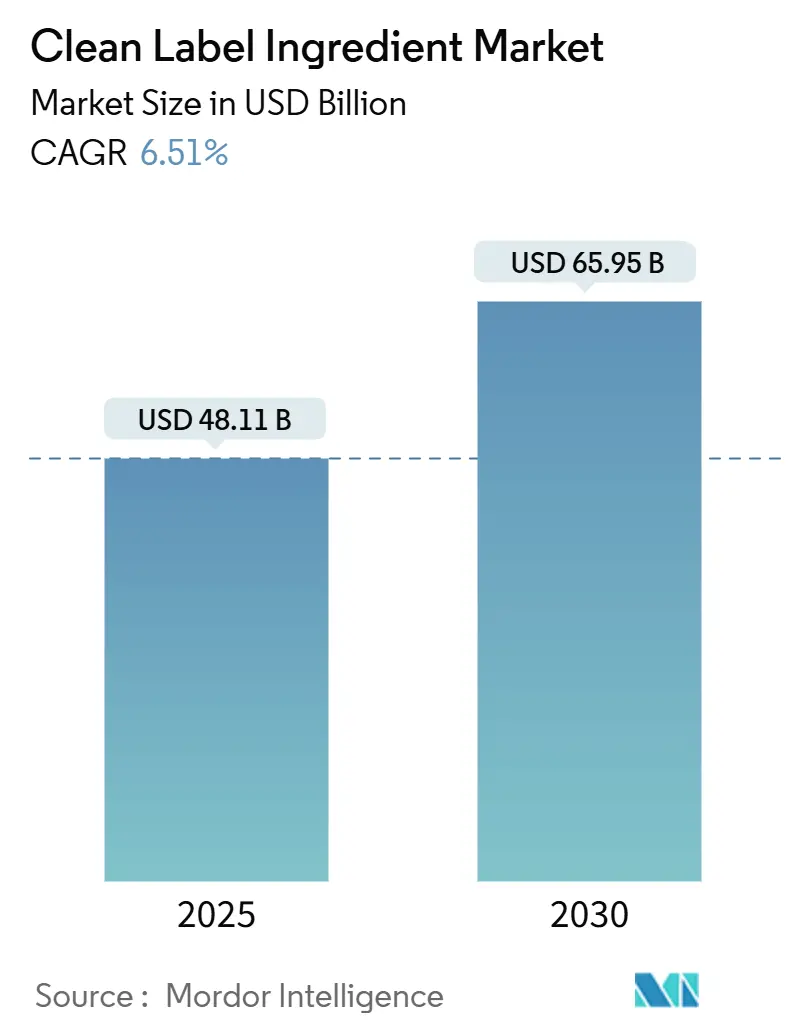

Die Marktgröße für Sauber Etikett Zutaten wird auf 48,11 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 auf 65,95 Milliarden USD wachsen, mit einer CAGR von 6,51% während des Prognosezeitraums. Dieses Wachstum wird durch die steigende Verbrauchernachfrage nach einfachen und erkennbaren Inhaltsstoffen, erhöhtes Gesundheitsbewusstsein nach der Pandemie und die Bemühungen der Einzelhändler, Inhaltsstofflisten zu vereinfachen, angetrieben. Regulatorische Initiativen, wie die schrittweise Abschaffung von erdölbasierten Farbstoffen durch die u.S. Lebensmittel Und Medikament Administration (FDA), fördern zusätzlich die Einführung natürlicher Farb-, Aroma- und Konservierungsstoffe. Als Reaktion darauf investieren Hersteller In Forschung und Entwicklung mit Fokus auf botanische Extraktion, Fermentationsprozesse und Rückverfolgbarkeitstechnologien, um Transparenz zu gewährleisten und Sauber Etikett-Ansprüche zu validieren. Obwohl natürliche Inhaltsstoffe derzeit mehr kosten - natürliche Farbstoffe sind 25-35% teurer als synthetische Alternativen - verringert sich die Preislücke, da die Produktion hochskaliert wird und Liefervereinbarungen gestärkt werden. Zusätzlich treibt die Expansion von Handelsmarken-Programmen im Einzelhandel und e-Handel-Plattformen eine größere Akzeptanz voran, was den Übergang von Sauber Etikett Zutaten von einem Nischenmarkt zu einem Mainstream-Trend In verschiedenen Regionen signalisiert.

Wichtige Erkenntnisse des Berichts

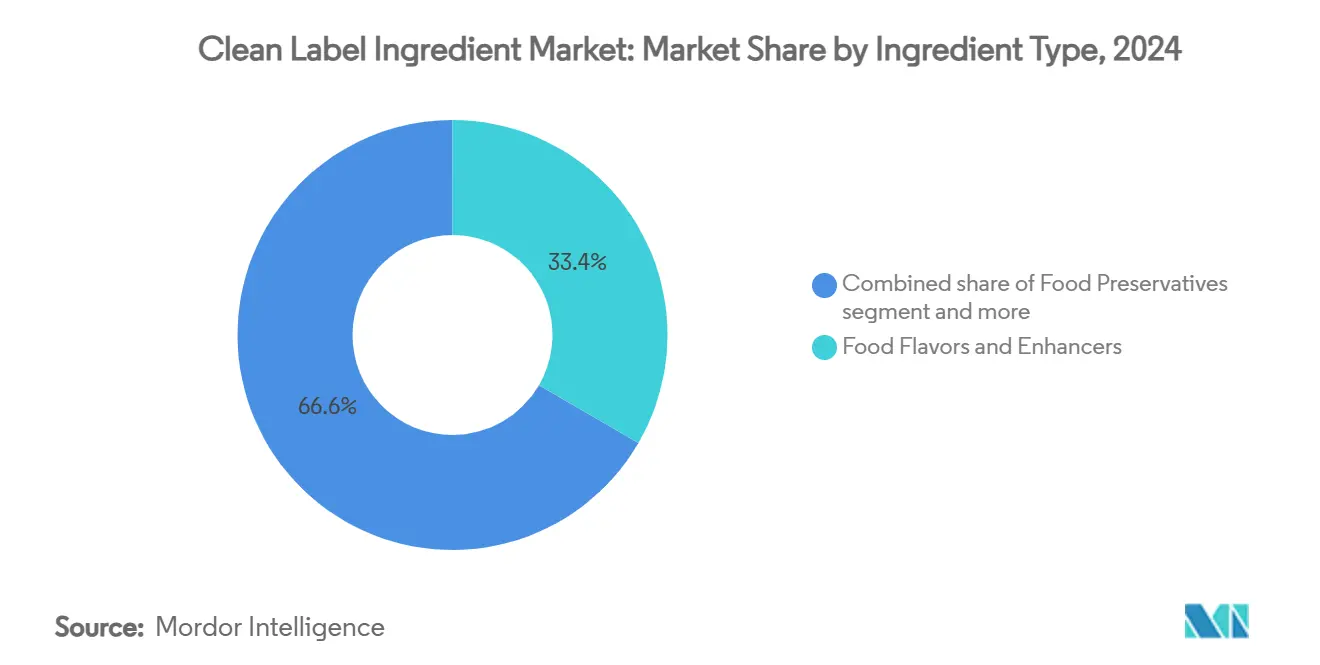

- Nach Inhaltsstofftyp führten Lebensmittelaromen und -verstärker mit 33,38% des Sauber Etikett Zutaten Marktanteils im Jahr 2024, während Lebensmittelfarbstoffe voraussichtlich mit einer CAGR von 7,98% bis 2030 expandieren werden.

- Nach bilden machte das Trockensegment 56,54% der Sauber Etikett Zutaten Marktgröße im Jahr 2024 aus; das Flüssigsegment verzeichnet das schnellste Wachstum mit einer CAGR von 7,43% bis 2030.

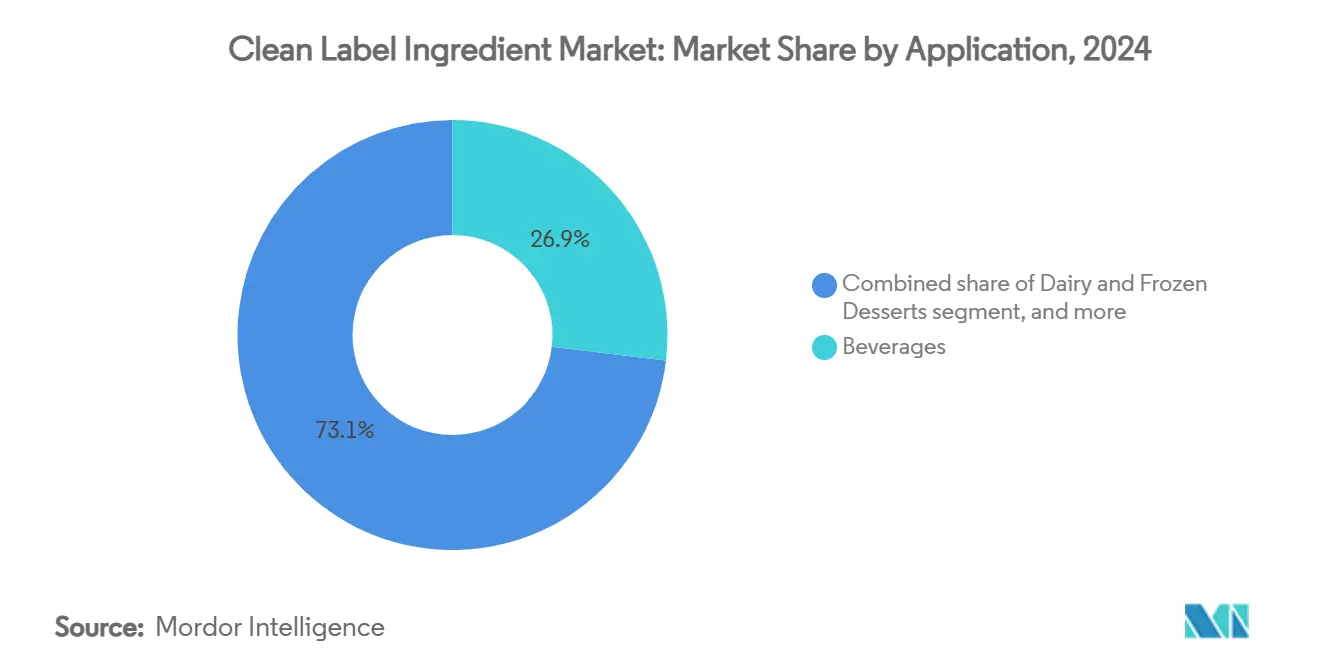

- Nach Anwendung dominierten Getränke mit 26,89% Umsatzanteil im Jahr 2024, während Fleisch und Fleischprodukte voraussichtlich mit einer CAGR von 8,67% zwischen 2025 und 2030 steigen werden.

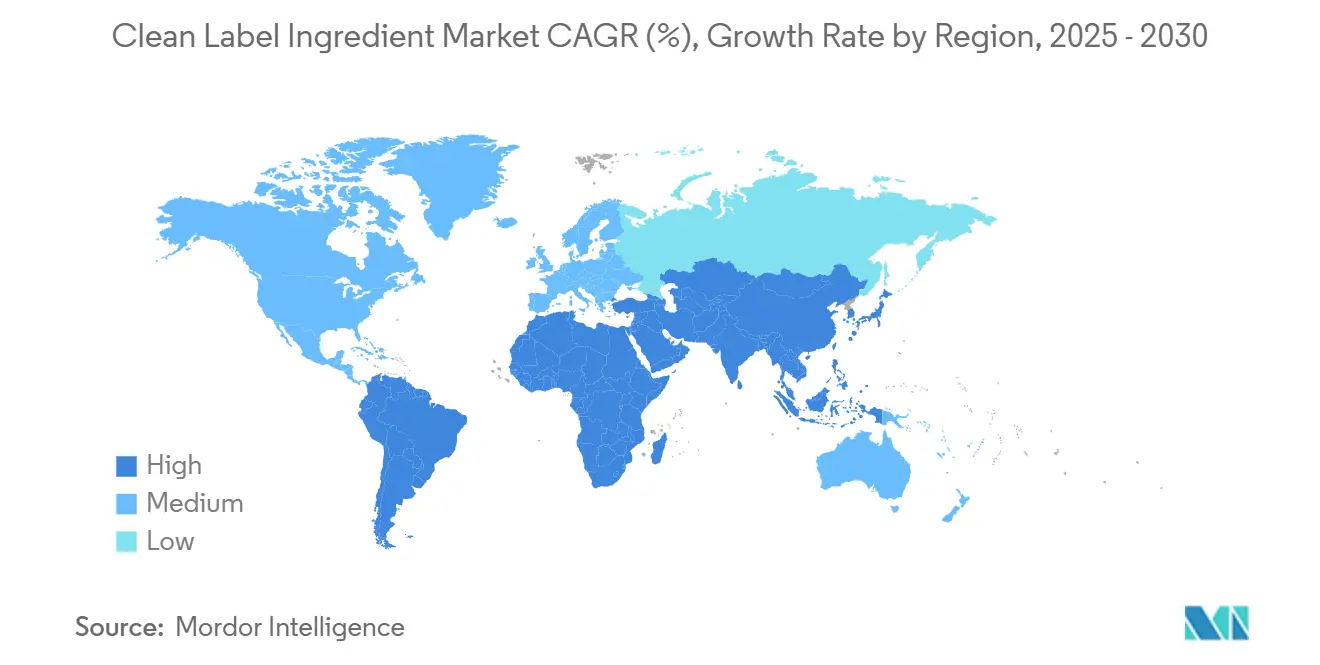

- Nach Geografie führte Nordamerika mit 35,43% des globalen Umsatzes im Jahr 2024; Europa wird voraussichtlich die höchste regionale CAGR von 6,64% über den Prognosehorizont verzeichnen.

Globale Sauber Etikett Bestandteil Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Gesundheitsprobleme im Zusammenhang mit künstlichen Lebensmittelzusatzstoffen | +2.1% | Global, mit höchstem Einfluss In Nordamerika und Europa | Kurzfristig (≤2 Jahre) |

| Wandel hin zu pflanzlichen und biologischen Inhaltsstoffen | +1.8% | Global, mit höchstem Einfluss In Nordamerika und Europa | Mittelfristig (3-4 Jahre) |

| Steigende Nachfrage nach allergenfreien und glutenfreien Produkten | +1.2% | Nordamerika, Europa, mit wachsendem Einfluss In Asien-Pazifik | Mittelfristig (3-4 Jahre) |

| Expansion veganer und vegetarischer Produktlinien | +1.0% | Global, mit höchstem Einfluss In Europa und Nordamerika | Langfristig (≥5 Jahre) |

| Globale Gesundheitskrisen betonen den Bedarf an gesünderen Lebensmitteln | +0.8% | Global, mit beschleunigtem Einfluss In entwickelten Märkten | Kurzfristig (≤2 Jahre) |

| Erhöhte F&e-Investitionen von Unternehmen In Sauber Etikett-Formulierungen | +0.6% | Nordamerika, Europa, mit aufkommendem Einfluss In Asien-Pazifik | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gesundheitsprobleme im Zusammenhang mit künstlichen Lebensmittelzusatzstoffen

Wissenschaftliche Belege verknüpfen zunehmend künstliche Lebensmittelzusatzstoffe mit negativen Gesundheitsergebnissen und veranlassen Verbraucher dazu, sauberere Alternativen zu fordern. Eine wegweisende Studie von 2024 aus der National Library von Medizin fand starke Verbindungen zwischen synthetischen Lebensmittelfarbstoffen und Atemwegsproblemen, insbesondere beeinträchtigter Lungenfunktion bei Kindern. Mit wachsendem Bewusstsein für den Zusammenhang zwischen Ernährung und Gesundheit meiden Verbraucher aktiv künstliche Zusatz- und Konservierungsstoffe, die häufig In verarbeiteten Lebensmitteln zu finden sind. Diese Veränderung der Verbraucherstimmung spiegelt sich In der Umfrage des International Lebensmittel Information Rat von 2024 wider. Hier betrachteten 26% der uns-Befragten \"Natürlich\"als wichtigsten Indikator für gesunde Lebensmittel, während 16% \"nicht-GMO\"Angaben priorisierten. Solche Einstellungen unterstreichen eine ausgeprägte Übereinstimmung mit Sauber Etikett-Prinzipien, die natürliche und minimal verarbeitete Inhaltsstoffe betonen. Als Reaktion auf diese Verbraucherverschiebung und die wachsende wissenschaftliche Unterstützung verstärken Regulierungsbehörden ihre Maßnahmen. Im April 2025 startete die u.S. Lebensmittel Und Medikament Administration (FDA) eine Große Initiative zur schrittweisen Abschaffung erdölbasierter synthetischer Farbstoffe aus der Lebensmittelversorgung, was eine entscheidende regulatorische Wende markiert und das Engagement der Regierung für die öffentliche Gesundheit unterstreicht[1]Quelle: u.S. Lebensmittel Und Medikament Administration, \"HHS, FDA Zu Phase Out Petroleum-basierend Synthetisch Farbstoffe In Nation'S Lebensmittel liefern\" www.fda.gov. Gemeinsam gestalten diese regulatorischen, wissenschaftlichen und verbrauchergetriebenen Dynamiken die Lebensmittelsicherheitsstandards um, verbessern die Branchentransparenz und festigen die Prominenz der Sauber Etikett-Bewegung In der zeitgenössischen Lebensmittelproduktion.

Wandel hin zu pflanzlichen und biologischen Inhaltsstoffen

Die Sauber Etikett-Bewegung gewinnt an Schwung und konvergiert mit der pflanzenbasierten Revolution, was globale Innovationsstrategien der Lebensmittelindustrie umgestaltet. Diese Ausrichtung wird durch erhöhtes Bewusstsein für Ernährungs-Gesundheits-Verbindungen, Umweltbedenken und eine Verschiebung hin zu ethischem Konsum angetrieben. Verbraucher fordern nun Transparenz bei der Inhaltsstoffbeschaffung und bevorzugen natürliche, minimal verarbeitete, pflanzliche Alternativen gegenüber synthetischen Zusatzstoffen. Dieser Trend ist besonders ausgeprägt im Segment Aromen und Verstärker. Hersteller wechseln schnell von künstlichen Verbindungen zu natürlich gewonnenen Inhaltsstoffen. Unternehmen investieren massiv In modernste Technologien wie Präzisionsfermentation, enzymatische Extraktion und lösungsmittelfreie Verarbeitung. Diese Fortschritte zielen darauf ab, natürliche Geschmacksmodulatoren zu schaffen, die verbesserte Funktionalität, Stabilität und Haltbarkeit aufweisen. Zum Beispiel verstärkte BASF Aroma Zutaten im März 2024 sein Isobionics-Portfolio mit der Einführung von Isobionics Natürlich Beta-Caryophyllen 80. Mit einem Reinheitsgrad von 80% bedient dieser Inhaltsstoff verschiedene Anwendungen In Getränken, Lebensmitteln und Duftstoffen und unterstreicht das Engagement der Branche für Sauber Etikett- und pflanzenbasierte Innovation. Solche Fortschritte betonen die sich vertiefende Verbindung zwischen diesen Bewegungen und ihren gemeinsamen Einfluss auf die zukünftige Produktentwicklung.

Steigende Nachfrage nach allergenfreien und glutenfreien Produkten

Da Diagnosen von Lebensmittelallergien und -unverträglichkeiten weltweit zunehmen, entsteht ein eigenständiges Marktsegment, das Inhaltsstofftransparenz und Verbrauchersicherheit priorisiert. Diese Verschiebung wird durch Erkenntnisse der International Lebensmittel Information Rat (IFIC)-Umfrage von 2024 unterstrichen, die zeigt, dass über die Hälfte der Amerikaner (53%) direkt von Lebensmittelallergien, -unverträglichkeiten oder -empfindlichkeiten betroffen sind[2]Quelle: International Lebensmittel Information Rat, \"neu IFIC Studie Reveals über Half von Americans Are Impacted by Lebensmittel Allergies, Intolerances, Und Sensitivities: Trust Und Clarity In Beschriftung Remain Key Challenges\" www.ific.org. Darüber hinaus zeigen Daten der Zentren für Krankheit Kontrolle Und Verhütung (CDC), dass Lebensmittelallergien 6,2% der uns-Erwachsenen und 5,8% der Kinder betreffen. Heutige Verbraucher suchen nach Lebensmittel- und Getränkeprodukten, die frei von künstlichen Zusatzstoffen sind und deutlich für häufige Allergene wie Gluten, Milchprodukte, Soja und Nüsse gekennzeichnet sind. Dieser Trend verbindet sich mit einer größeren Bewegung hin zu proaktivem Gesundheitsmanagement, das informierte Ernährungsentscheidungen zur Reduzierung von Gesundheitsrisiken betont. Hersteller formulieren nicht nur Produkte um, um risikoreiche Allergene zu vermeiden, sondern übernehmen auch klarere, transparentere Kennzeichnungen. Diese Entwicklung setzt einen neuen Maßstab In der Produktentwicklung, verbindet Sauber Etikett-Prinzipien mit allergensicheren Formulierungen und verschafft Marken einen Wettbewerbsvorteil bei der Ansprache gesundheitsbewusster und allergenempfindlicher Verbraucher.

Expansion veganer und vegetarischer Produktlinien

Als Reaktion auf Verbraucheranforderungen nach Transparenz und Einfachheit richten Lebensmittelhersteller pflanzenbasierte Formulierungen an der Sauber Etikett-Bewegung aus. Dieser Anstieg veganer und vegetarischer Produktlinien wird durch steigendes Gesundheitsbewusstsein, erhöhtes Umweltbewusstsein und sich entwickelnde ethische Werte angetrieben, insbesondere unter jüngeren, nachhaltigkeitsorientierten Demografien. Daten von USA Daten Hub unterstreichen die Nachfrage und zeigen, dass ab 2023 etwa 4,2% der Menschen In den USA Vegetarier sind und 1,5% sich als Veganer identifizieren[3]Quelle: USA Daten Hub, \"Global Trends In Vegetarianism Und Veganism Index 2024\" www.usadatahub.com. Hersteller wenden sich als Reaktion auf diese erhöhten Erwartungen vollwertigen Zutaten wie Hülsenfrüchten, Getreide, Nüssen und Gemüse zu und verwenden saubere Verarbeitungstechniken zur Reformulierung von Fleisch- und Milchalternativen. Für diejenigen mit veganer und vegetarischer Ernährung werden angereicherte pflanzenbasierte Produkte, die mit essentiellen Nährstoffen wie Vitamin B12, Eisen und Omega-3-Fettsäuren angereichert sind, entscheidend, um potentielle Ernährungslücken zu schließen. Technologien wie Extrusion und Fermentation verbessern weiter die Qualität und Vielfalt veganer und vegetarischer Angebote. Diese Kombination aus Sauber Etikett-Standards und pflanzenbasierter Innovation steigert nicht nur die Produktattraktivität und stärkt das Verbrauchervertrauen, sondern treibt auch das robuste Wachstum veganer und vegetarischer Produktlinien auf dem globalen Lebensmittelmarkt voran.

Hemmnis-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Höhere Kosten für Sauber Etikett Zutaten | -1.5% | Global, mit höchstem Einfluss In Schwellenländern | Kurzfristig (≤2 Jahre) |

| Begrenztes Bewusstsein In Schwellenländern | -1.0% | Asien-Pazifik, Lateinamerika, Naher Osten und Afrika | Mittelfristig (3-4 Jahre) |

| Komplexe regulatorische Anforderungen behindern Markteintritt | -0.8% | Global, mit höchstem Einfluss In Europa und Nordamerika | Mittelfristig (3-4 Jahre) |

| Konkurrenz durch billigere, traditionelle Inhaltsstoffe | -0.5% | Global, mit höchstem Einfluss In preissensitiven Märkten | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

Höhere Kosten für Clean Label Ingredients

Hersteller stehen vor Herausforderungen mit der Prämie-Preisgestaltung von Sauber Etikett-Inhaltsstoffen und arbeiten daran, sich an Verbrauchererwartungen anzupassen und gleichzeitig wirtschaftliche Machbarkeit zu gewährleisten. Betrachten Sie natürliche Farbstoffe: sie erzielen einen Preis, der 25-35% über ihren synthetischen Gegenstücken liegt und die Margen entlang der gesamten Wertschöpfungskette belastet. Mehrere Faktoren tragen zu diesem Preisunterschied bei: komplexe Beschaffungsnetzwerke, geringere Erträge aus natürlicher Extraktion und strengere Qualitätskontrolle für natürliche Inhaltsstoffe. Zum Beispiel beinhaltet die Beschaffung natürlicher Farbstoffe wie Rote Bete oder Kurkuma das Navigieren saisonaler Ernten und die Gewährleistung von Kontaminationsfreiheit während der Verarbeitung, was die Kosten erhöht. Darüber hinaus hat die Produktion natürlicher Inhaltsstoffe begrenzte Skalierbarkeit, und Rohstoffe sind oft saisonal verfügbar, was die Kostenlücke verstärkt. Beispielsweise ist die Produktion von Karmin, einem natürlichen roten Farbstoff aus Cochenille-Insekten, arbeitsintensiv und Schwankungen In der Insektenverfügbarkeit unterworfen. Diese Disparität unterstreicht die Notwendigkeit strategischer Preisgestaltung und Verbraucheraufklärung, um den Prämie-Aufschlag auf Sauber Etikett-Produkte zu rationalisieren.

Begrenztes Bewusstsein in Schwellenländern

Schwellenländer kämpfen mit Hürden bei der Übernahme der Sauber Etikett-Bewegung, da das Verbraucherbewusstsein für Inhaltsstoffqualität und -sicherheit noch reift. Während Nordamerika und Europa die Sauber Etikett-Bewegung anführen, präsentieren Asien-Pazifik- und Südamerikanische Märkte eine Mischung aus Herausforderungen und Potenzial. Die Mehrdeutigkeit um den Begriff \"Sauber Etikett\"mit seinen verschiedenen Interpretationen In kulturellen Landschaften kompliziert die Angelegenheiten weiter, wie von der University von Georgia Extension hervorgehoben. Zusätzlich weisen diese Regionen unterentwickelte regulatorische Rahmenwerke bezüglich Inhaltsstofftransparenz und Sicherheitsstandards auf, was Einhaltung-Herausforderungen für globale Hersteller darstellt. Dennoch zeigt sich mit der schnellen Expansion der Mittelschicht In Ländern wie China und Indien eine merkbare Verschiebung der Verbraucherpräferenzen hin zu gesünderen und transparenteren Lebensmitteln, was auf einen aufkommenden Markt für Sauber Etikett-Produkte hindeutet.

Segmentanalyse

Nach Inhaltsstofftyp: Aromen führen, während Farbstoffe beschleunigen

Im Jahr 2024 dominieren Lebensmittelaromen und -verstärker den Sauber Etikett Zutaten Markt mit einem beachtlichen Anteil von 33,38%. Dies unterstreicht ihre entscheidende Rolle bei der Gewährleistung der Produktschmackhaftigkeit und der Sicherung der Verbraucherakzeptanz. Die Prominenz dieses Segments unterstreicht den strategischen Fokus der Hersteller auf die Aufrechterhaltung der sensorischen Attraktivität beim Übergang zu saubereren Formulierungen. Unternehmen wie Givaudan, Sensient Technologien und Symrise tätigen bedeutende Investitionen In natürliche Aromenlösungen als Reaktion auf die steigende Nachfrage nach Sauber Etikett-Produkten. Zum Beispiel stellte Sensient Flavors Und Extrakte im März 2024 SmokeLess Rauch vor, eine neue Reihe natürlicher, Sauber Etikett-Aromen, die das vollständige Spektrum beliebter rauchiger Noten einfangen, die In Gourmet-Kochprodukten gesucht werden.

Umgekehrt steigen Lebensmittelfarbstoffe schnell auf und erhalten die Auszeichnung des am schnellsten wachsenden Segments mit einer prognostizierten CAGR von 7,98% von 2025 bis 2030. Dieser Wachstumsschub ist hauptsächlich auf die jüngste Zulassung von drei natürlichen Farbstoffzusätzen durch die FDA zurückzuführen: Galdieria-Extrakt blau, Schmetterlingserbsenblüten-Extrakt und Calciumphosphat. Darüber hinaus treibt die steigende Akzeptanz natürlicher Farbstoffe In Getränken, Süßwaren und Milchprodukten die Expansion dieses Segments voran. Gleichzeitig erleben Lebensmittelkonservierungsstoffe eine Renaissance mit einer ausgeprägten Verschiebung hin zu innovativen, pflanzenbasierten antimikrobiellen Lösungen. Zum Beispiel entstehen Rosmarinextrakt und zitrusbasierte Verbindungen als wirksame natürliche Konservierungsstoffe. Dieser Übergang bietet Herstellern Alternativen zu synthetischen Konservierungsstoffen, während gleichzeitig unkompromittierte Regalstabilität gewährleistet wird.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Form: Trocken dominiert, während Flüssig an Schwung gewinnt

Im Jahr 2024 führten trockene Inhaltsstoffe den Sauber Etikett Zutaten Markt mit einem bedeutenden Anteil von 56,54%. Ihre Beliebtheit rührt von wichtigen Vorteilen wie Stabilität, einfacher Lagerung und Transport her. Diese Inhaltsstoffe bieten eine längere Haltbarkeit und geringere mikrobielle Risiken, was sie ideal für Sauber Etikett-Anwendungen macht, die darauf abzielen, Konservierungsstoffe zu reduzieren oder zu eliminieren. Zum Beispiel werden pulverisierte natürliche Aromen und dehydrierte Früchte häufig In Backwaren und Snackprodukten verwendet, da sie die Geschmacksintegrität bewahren und über längere Zeit stabil bleiben.

Umgekehrt erlebt das Flüssigsegment bemerkenswertes Wachstum mit einer prognostizierten CAGR von 7,43% von 2025 bis 2030. Dieses Wachstum wird durch die steigende Nachfrage nach gebrauchsfertigen Lösungen angetrieben, die Produktionsprozesse vereinfachen und gleichmäßige Verteilung In Endprodukten gewährleisten. Flüssige pflanzenbasierte Extrakte wie Vanille- und Mandelextrakte gewinnen In Getränken und Milchprodukten aufgrund ihrer einfachen Verwendung und konsistenten Geschmacksabgabe an Zugkraft. Zum Beispiel werden flüssige Inhaltsstoffe In Getränken und Milchprodukten für nahtlose Integration bevorzugt, während Backwaren- und Süßwarensektoren oft trockene Inhaltsstoffe für ihre Präzision und Kompatibilität mit spezifischen Prozessen wählen. Diese Unterscheidungen spiegeln die sich entwickelnde Marktdynamik wider, wo sich Lieferanten darauf konzentrieren, spezialisierte Liefersysteme zu schaffen, um den vielfältigen Bettürfnissen verschiedener Herstellungsprozesse und Produktkategorien gerecht zu werden.

Nach Anwendung: Getränke führen, während Fleischprodukte aufsteigen

Im Jahr 2024 beherrscht das Getränkesegment mit einem Anteil von 26,89% den Sauber Etikett Zutaten Markt, angetrieben von schnellen Innovationen und erhöhtem Verbraucherbewusstsein. Funktionale Getränke setzen nun auf Sauber Etikett-Positionierung, wobei Produzenten natürliche Aromen, Farben und Inhaltsstoffe nutzen, um einzigartige Produkte zu schaffen und gleichzeitig Inhaltsstofftransparenz zu gewährleisten. Diese Führung wird durch die Bereitschaft der Verbraucher gestärkt, einen Aufpreis für natürliche Inhaltsstoffe zu zahlen; bemerkenswert ist, dass neue gefärbte Lebensmittel und Getränke In den USA zu natürlichen Farbprodukten übergehen. Florida Lebensmittel Produkte unterstreicht diesen Trend und bringt Sauber Etikett-Anwendungen wie Nitro Funktional Kalt Brew Kaffee und Organisch Pineapple Hibiscus Grün Tee auf den Markt, die sowohl Gesundheitsvorteile als auch Prämie-Geschmack hervorheben.

Fleisch und Fleischprodukte werden das am schnellsten wachsende Segment sein, mit einer prognostizierten CAGR von 8,67% von 2025-2030. Dieser Anstieg entsteht, da Verarbeiter sich an steigende Verbraucheranforderungen nach Transparenz In der Fleischproduktion und Inhaltsstoffbeschaffung anpassen. Als Reaktion auf Bedenken bezüglich künstlicher Konservierungsstoffe In verarbeiteten Fleischprodukten schwenkt die Branche zu Sauber Etikett-Strategien um. Unternehmen wenden sich nun pflanzlichen natürlichen Konservierungsstoffen zu und schaffen antimikrobielle Lösungen, die Sicherheit gewährleisten und Sauber Etikett-Standards einhalten. Das Wachstum dieses Segments wird weiter durch die Schnittstelle von Sauber Etikett-Trends und dem aufkommenden pflanzenbasierten Proteinmarkt angetrieben. Hier schaffen Hersteller Fleischalternativen mit leicht erkennbaren, minimal verarbeiteten Inhaltsstoffen und bedienen gesundheitsbewusste Verbraucher, die Transparenz In ihren Proteinquellen priorisieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Im Jahr 2024 beherrscht Nordamerika mit einem Anteil von 35,43% den Sauber Etikett Zutaten Markt, gestärkt durch erhöhtes Verbraucherbewusstsein und eine strenge Regulierungslandschaft. Die jüngsten Schritte der FDA zur Eliminierung erdölbasierter synthetischer Farbstoffe und zur Stärkung der Lebensmittelkennzeichnungstransparenz festigen weiter die Dominanz der Region. Während Kanada Wachstum durch gesundheitsbewusste Verbraucher verzeichnet, wird Mexikos Expansion durch eine aufkommende Mittelschicht und erhöhtes Gesundheitsbewusstsein angetrieben.

Europa, mit einer prognostizierten CAGR von 6,64% von 2025-2030, wird die am schnellsten wachsende Region sein, dank strenger regulatorischer Standards und einer starken Verbraucherneigung zu natürlichen Produkten. Der Sauber Industrie Deal der Europäischen Kommission stärkt die Wettbewerbsfähigkeit von Sauber Etikett-Herstellern durch die Förderung nachhaltiger Produktion und die Verringerung administrativer Lasten. Das Vereinigte Königreich und Deutschland führen den europäischen Markt an, wobei das Vereinigte Königreich Post-Brexit-Regulierungen navigiert, um hohe Lebensmittelinhaltsstoffstandards aufrechtzuerhalten. Unterdessen erleben Frankreich, Spanien und Italien mit ihren kulinarischen Traditionen, die Qualität betonen, robustes Wachstum. Russland und andere europäische Nationen schaffen sich langsam ihre Marktanteile, da das Verbraucherbewusstsein steigt.

Trotz Hürden im Verbraucherbewusstsein und regulatorischer Klarheit schafft sich die Asien-Pazifik-Region einen bemerkenswerten Platz im Sauber Etikett Zutaten Markt. China und Indien mit ihren Großen Mittelschichtbevölkerungen sind für Wachstum gerüstet, angetrieben durch eskalierende Bedenken bezüglich Lebensmittelsicherheit und -qualität. Japan mit seiner raffinierten Esskultur und Australien, unterstützt durch strenge Regulierungen und gesundheitsorientierte Verbraucher, führen den Wandel an. Adoptionsraten variieren In der Region, wobei entwickelte Volkswirtschaften an der Spitze stehen. Urbanisierung, steigende verfügbare Einkommen und eine gesundheitsbewusste jüngere Demografie treiben das Wachstum der Region an.

Wettbewerbslandschaft

Im mäßig fragmentierten Sauber Etikett Zutaten Markt konkurrieren zahlreiche regionale und internationale Akteure um die Dominanz. Sie tun dies durch Produktinnovation, transparente Beschaffung und strikte Einhaltung regulatorischer Standards. Wichtige Akteure In dieser Arena sind Archer-Daniels-Midland Company, Cargill, Incorporated, Ingredion Incorporated, DSM-Firmenich und International Geschmack Und Fragrances Inc. Die Fragmentierung des Marktes ergibt sich aus seinen vielfältigen Sauber Etikett-Kategorien, die von natürlichen Farb- und Aromastoffen bis hin zu Süßstoffen, Konservierungsstoffen und Stärken reichen. Diese Vielfalt ermöglicht es sowohl Nischen-Spezialproduzenten als auch Großen Lebensmittelzutatenunternehmen zu koexistieren und zu gedeihen.

Darüber hinaus fördern regionale Unterschiede In Verbraucherpräferenzen und regulatorischen Standards lokalisierte Produktion und spezialisierte Angebote. Diese Dynamik verhindert effektiv die Bestrebungen einer einzelnen Einheit nach globaler Dominanz. Infolgedessen intensiviert sich der Wettbewerb, wobei Unternehmen Zertifizierungen, Nachhaltigkeitsinitiativen und Sauber Etikett-Ansprüche priorisieren, um Verbrauchervertrauen zu stärken und ihre Marktpräsenz zu erweitern. Strategische Partnerschaften und Akquisitionen definieren die Wettbewerbslandschaft neu. Ein bemerkenswertes Beispiel ist Tate & Lyls geplante Fusion mit CP Kelco, die darauf abzielt, seine Stellung In Speziallebensmittel- und Getränkelösungen zu stärken.

Aufkommende Kategorien wie fermentationsbasierte Inhaltsstoffe und upcycelte Lebensmittelkomponenten bieten Chancen In ungenutzten Bereichen. Unternehmen wie Florida Lebensmittel Produkte ergreifen diese Chancen, wie durch ihre Akquisition von Javo Getränk Company zur Stärkung ihrer Sauber Etikett-Getränkelinie belegt. Technologie wird zu einem entscheidenden Wettbewerbsvorteil, wobei Unternehmen In Simulationssoftware investieren, um natürliche Inhaltsstoffinteraktionen In Lebensmittelmatrizen zu bewerten, und In regulatorische Tech-Systeme, um Einhaltung zu gewährleisten und Inhaltsstoffursprünge zu verifizieren.

Sauber Etikett Bestandteil Branchenführer

-

Archer-Daniels-Midland Company

-

Cargill, Incorporated

-

Ingredion Incorporated

-

DSM-Firmenich

-

International Geschmack Und Fragrances Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: GNT Gruppe B.V. brachte EXBERRY Shade Vivid orange auf den Markt, ein Sauber Etikett-Produkt aus nicht-GMO-Paprika. Das Produkt liefert orange Färbung ohne Verwendung herkömmlicher Paprika-Oleoresine oder -Extrakte.

- Juli 2024: Givaudan Sense color brachte Amaize orange-rot auf den Markt. Die Amaize-Linie von mais-basierten Anthocyanin-Farben hat einen leuchtend orange-roten Farbton, der Rot 40 In sauren Anwendungen nahekommt. Es ist In Pulver- und Flüssigform erhältlich und eignet sich für niedrig-pH-Anwendungen einschließlich Getränke, Süßwaren, Fruchtpräparate, Wassereis, Sorbets und Snack-Würzmittel.

- Mai 2024: JK Sucralose Inc. hat ein Sucralose-technisches Transformationsprojekt In der Sheyang Port Economic Entwicklung Zone gestartet und über 1 Milliarde CNY investiert. Laut der Marke umfasst das Projekt 390.000 Quadratmeter, einschließlich fast 100.000 Quadratmeter für neue Produktionsanlagen. Mit einer jährlichen Kapazität von 4.000 Tonnen wird erwartet, dass es bei vollem Betrieb einen Produktionswert von 2 Milliarden CNY generiert.

- Februar 2024: Ajinomoto Co. eröffnete ein neues Büro im Silizium Valley, Vereinigte Staaten. Das Büro bietet verschiedene Arten von Lebensmittellösungen, einschließlich Sauber Etikett Zutaten im uns-Markt. Der Zweck dieser Expansion war die Geschäftserweiterung des Unternehmens.

Globaler Sauber Etikett Bestandteil Marktberichtsumfang

Sauber Etikett Zutaten beziehen sich auf Produkte, die durch einfachere Prozesse gewonnen werden, frei von gentechnisch veränderten Organismen (GVOs) sind oder kennzeichnungsfreundliche Ansprüche von Herstellern haben. Zusätzlich gelten Produkte, die frei von unsicheren Zusatzstoffen oder Inhaltsstoffen und frei von vagen oder irreführenden Terminologien sind, die Gesundheitsrisiken verbergen oder nicht vorhandene Gesundheitsvorteile implizieren, nicht als Sauber Etikett Zutaten.

Der Sauber Etikett Zutaten Markt ist nach Inhaltsstofftyp, bilden, Anwendung und Geografie segmentiert. Nach Inhaltsstofftyp ist der Markt In Lebensmittelkonservierungsstoffe, Lebensmittelsüßstoffe, Lebensmittelfarbstoffe, Lebensmittelhydrokolloide, Lebensmittelaromen und -verstärker sowie andere Inhaltsstofftypen segmentiert. Nach bilden ist der Markt In trocken und flüssig segmentiert. Nach Anwendung ist der Markt In Getränke, Backwaren und Süßwaren, Milchprodukte und gefrorene Desserts, Fleisch und Fleischprodukte, Saucen und Würzmittel sowie andere Anwendungen segmentiert. Nach Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik, Südamerika, den Nahen Osten und Afrika segmentiert. Die Marktbemessung wurde In Wertbegriffen In USD für alle oben genannten Segmente durchgeführt.

| Lebensmittelkonservierungsstoffe |

| Lebensmittelsüßstoffe |

| Lebensmittelfarbstoffe |

| Lebensmittelhydrokolloide |

| Lebensmittelaromen und -verstärker |

| Andere Inhaltsstofftypen |

| Trocken |

| Flüssig |

| Backwaren und Süßwaren |

| Milchprodukte und gefrorene Desserts |

| Getränke |

| Fleisch und Fleischprodukte |

| Saucen und Würzmittel |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Restliches Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Inhaltsstofftyp | Lebensmittelkonservierungsstoffe | |

| Lebensmittelsüßstoffe | ||

| Lebensmittelfarbstoffe | ||

| Lebensmittelhydrokolloide | ||

| Lebensmittelaromen und -verstärker | ||

| Andere Inhaltsstofftypen | ||

| Nach Form | Trocken | |

| Flüssig | ||

| Nach Anwendung | Backwaren und Süßwaren | |

| Milchprodukte und gefrorene Desserts | ||

| Getränke | ||

| Fleisch und Fleischprodukte | ||

| Saucen und Würzmittel | ||

| Andere Anwendungen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Was treibt das Wachstum des Sauber Etikett Zutaten Marktes an?

Die Nachfrage nach gesünderen Ernährungsweisen, strengere Zusatzstoffregulierungen und Markenreformulierungsinitiativen unterstützen die prognostizierte CAGR von 6,51% des Sektors.

Welches Inhaltsstoffsegment wächst am schnellsten?

Lebensmittelfarbstoffe führen das Wachstum mit einer prognostizierten CAGR von 7,98% an, angetrieben von regulatorischen Schritten zur Eliminierung synthetischer Farbstoffe.

Welche Region dominiert derzeit den globalen Umsatz?

Nordamerika hält den größten regionalen Anteil mit 35,43%, unterstützt durch eine gut informierte Verbraucherbasis und aktive FDA-Aufsicht.

Warum haben Getränke den größten Anwendungsanteil?

Schnelle Innovationszyklen ermöglichen es Getränkeherstellern, natürliche Aromen, Farben und funktionale Ansprüche zu präsentieren, die bei gesundheitsbewussten Käufern Anklang finden.

Seite zuletzt aktualisiert am: