Analyse des chinesischen Windenergiemarktes

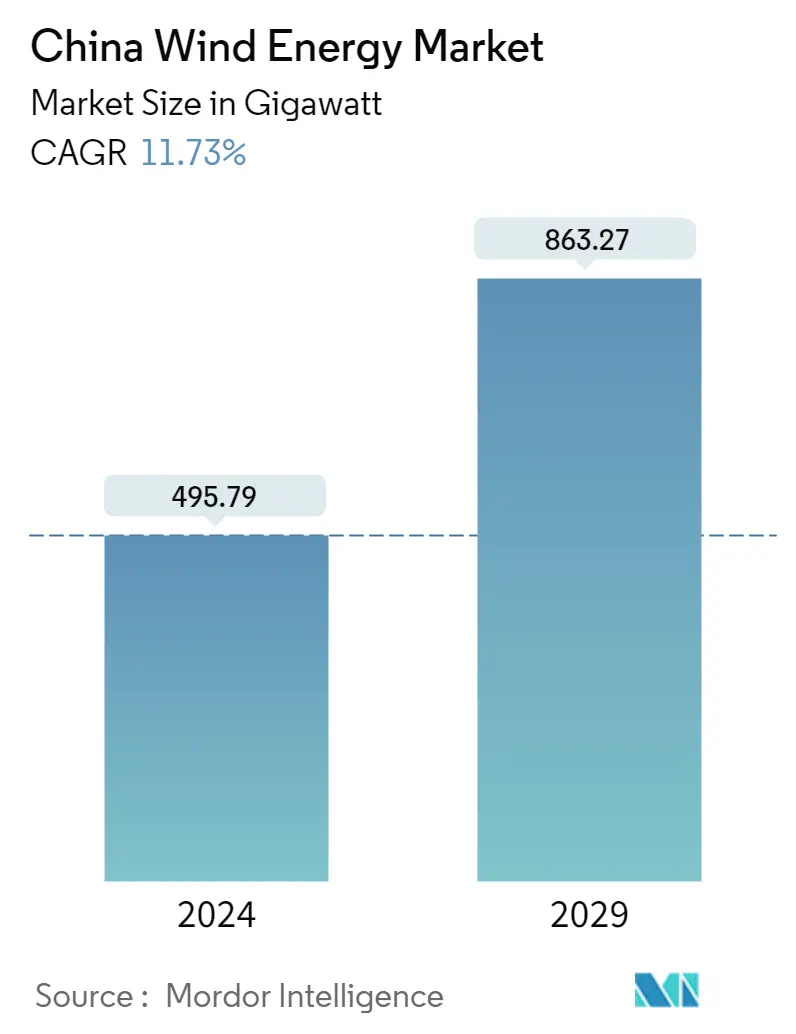

Die Größe des chinesischen Windenergiemarkts wird im Jahr 2024 auf 495,79 Gigawatt geschätzt und soll bis 2029 863,27 Gigawatt erreichen, was einem jährlichen Wachstum von 11,73 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig dürften Faktoren wie staatliche Vorschriften und sinkende Kosten pro Kilowatt Strom aus erneuerbaren Energien den Markt antreiben. Es wird erwartet, dass die steigende Nachfrage nach erneuerbaren Energieprojekten im Land das Wachstum des Windenergiemarktes im Prognosezeitraum vorantreiben wird.

- Andererseits wird erwartet, dass die starke Konkurrenz durch andere Energiequellen wie Solarenergie, Wasserkraft und fossile Brennstoffe das Wachstum des Marktes bremsen wird.

- Dennoch dürfte die Entwicklung gebäudeintegrierter Windkraftanlagen (BIWTs) in Zukunft Wachstumschancen für den Markt schaffen.

Trends auf dem chinesischen Windenergiemarkt

Für das Offshore-Segment wird ein deutliches Wachstum erwartet

- In den letzten fünf Jahren hat sich die Technologie zur Offshore-Windenergieerzeugung weiterentwickelt, um die pro installierter Megawattleistung erzeugte Elektrizität zu maximieren und so mehr Standorte mit geringeren Windgeschwindigkeiten abzudecken. In den letzten Jahren sind Windkraftanlagen immer umfangreicher geworden, mit größeren Nabenhöhen, größeren Durchmessern und größeren Windkraftanlagenblättern.

- Mit einer Küstenlänge von etwa 18.000 km verfügt China über ein technisches Potenzial von mehr als 1.000 GW für Offshore-Windenergie bei einer Nabenhöhe von 90 Metern. China hat kein langfristiges nationales Offshore-Windkraftziel, aber die Küstenprovinzen haben sich ehrgeizige offizielle Ziele gesetzt.

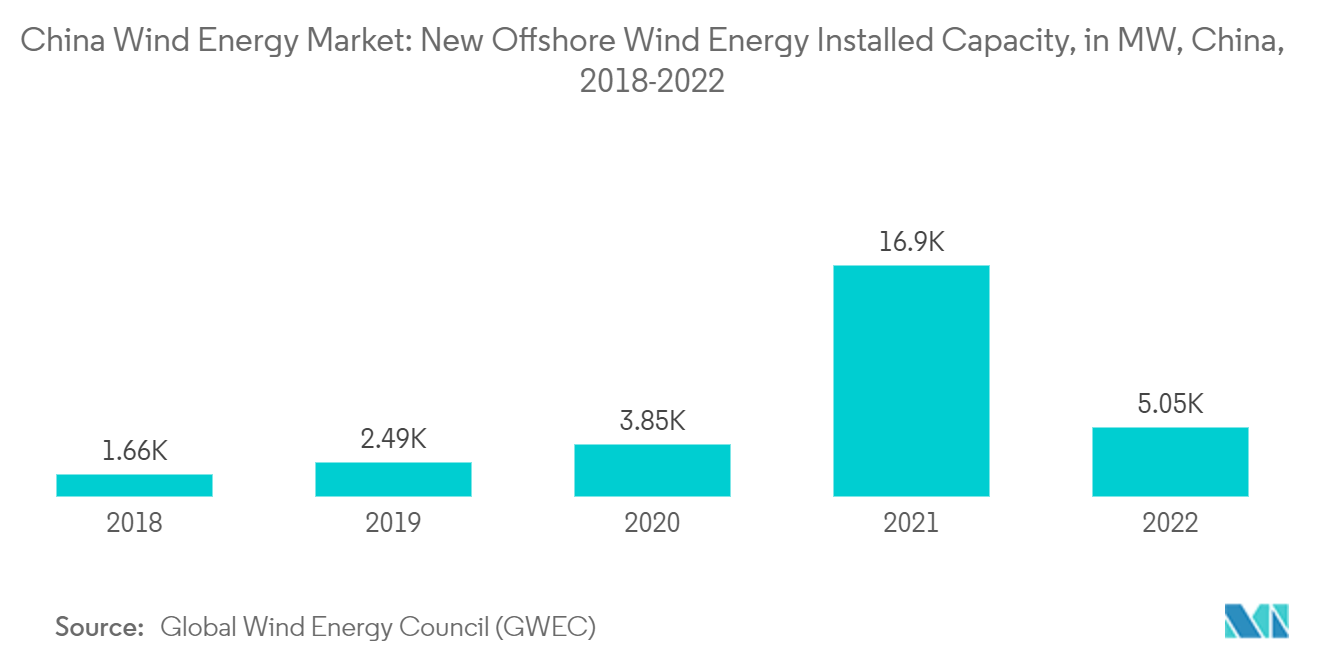

- Im Jahr 2022 ist die neue Offshore-Windkraftkapazität aufgrund der raschen Expansion Chinas weltweit erheblich gestiegen und hat den Offshore-Windsektor neu gestaltet. Allein China hat fast 5,05 GW neue Offshore-Windkapazität installiert, was 8,77 GW der gesamten neu hinzugefügten Kapazität weltweit entspricht.

- Nach Angaben des Global Wind Energy Council (GWEC) wird China voraussichtlich mehr als ein Fünftel der weltweiten Offshore-Windkraftanlagen beherbergen, was bis 2030 etwa 52 GW Offshore-Windenergie entspricht.

- Allein der Ausbau Chinas im Jahr 2022 machte etwa 48 % der insgesamt 64,3 GW weltweit installierten Offshore-Windenergie aus. Im Jahr 2022 installierte das Land 5,05 GW Offshore-Windkapazität, was mehr als 57 % der Gesamtinstallation ausmacht. Die chinesischen Hersteller stehen kurz davor, aus dem Inlandsmarkt auszubrechen und mit ihren europäischen Konkurrenten um den weltweiten Absatz zu konkurrieren. Durch einen ähnlichen Prozess hat China die weltweite Solarmodulindustrie überholt.

- Im Mai 2022 stellte China seine größte schwimmende Windkraftanlage im Rahmen eines Projekts zur Weiterentwicklung der Technologie und zur Demonstration der Leistungsfähigkeit der schwimmenden Windenergieerzeugung namens Fuyao auf den Markt. Die schwimmende Plattform wurde von Maoming in Südchina an eine Position mehr als sieben Meilen vor der Küste im Südchinesischen Meer geschleppt.

- Daher wird erwartet, dass die Offshore-Windenergie in den kommenden Jahren mit zusätzlichen Investitionen in diesem Segment am schnellsten wachsen wird.

Steigende Nachfrage nach erneuerbaren Energien dürfte den Markt antreiben

- China ist weltweit der größte Energieverbraucher und Markt für erneuerbare Energien, und das Land baut seine Kapazitäten für erneuerbare Energien rasch aus, um seinen inländischen Energiebedarf zu decken. Da das Land unter Luftverschmutzung leidet, die hauptsächlich durch die Emissionen fossil befeuerter Kraftwerke verursacht wird, hat es sich auf den Ausbau seiner Kapazitäten für erneuerbare Energien konzentriert, um seinen wachsenden Energiebedarf zu decken und gleichzeitig die Gesamtemissionen zu reduzieren.

- Im Rahmen seines 14. Fünfjahresplans (2021-2025) will das Land bis 2025 33 % des nationalen Stromverbrauchs und 18 % der erneuerbaren Energien ohne Wasserkraft decken. Das Land will die Erzeugung erneuerbarer Energien bis 2030 auf 3.300 TWh steigern.

- In seinen jüngsten aktualisierten Nationally Determined Contributions (NDC) hat sich China verpflichtet, im Rahmen seiner Verpflichtungen im Rahmen des Pariser Abkommens bis 2030 den Höchstwert der Emissionen zu erreichen und CO2-Neutralität zu erreichen. Im Hinblick auf die Energieziele strebt das Land an, die CO2-Emissionen pro BIP-Einheit um mehr als 65 % gegenüber dem Niveau von 2005 zu senken und die gesamte installierte Wind- und Solarkapazität auf 1.200 GW zu erhöhen.

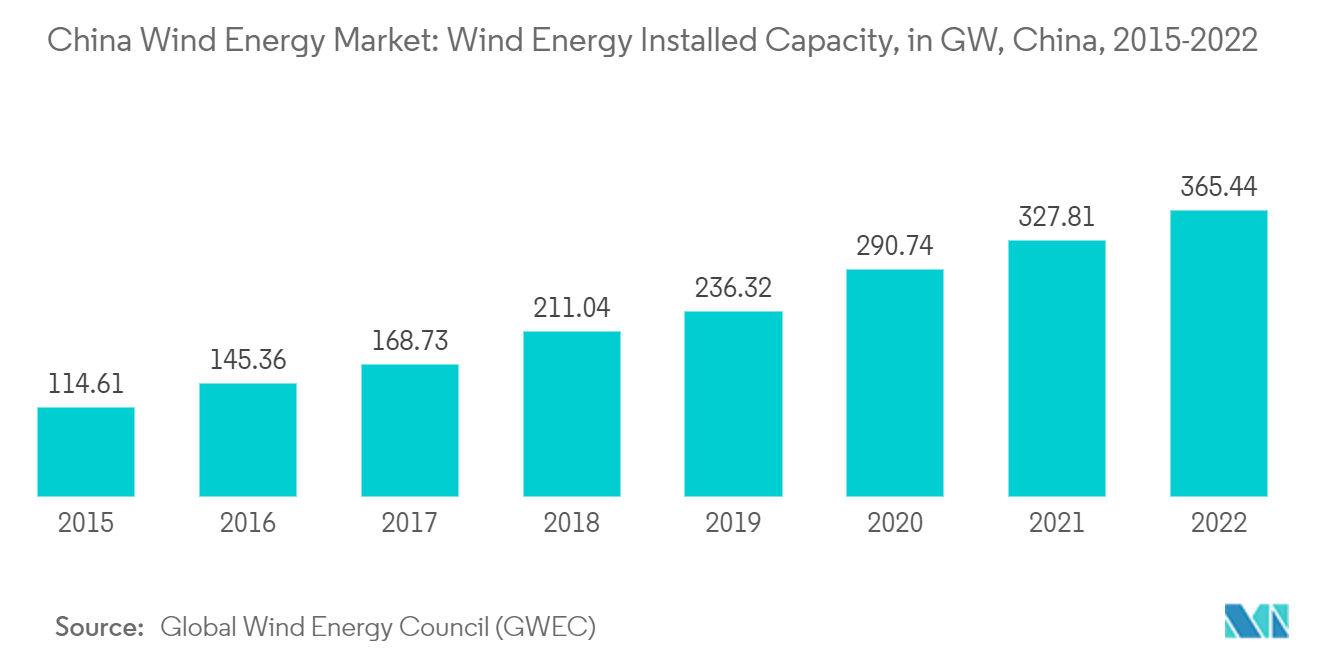

- CarbonBrief geht davon aus, dass China aufgrund des schnellen Wachstums der Branche für erneuerbare Energien im Land sein Ziel von 1.200 GW Wind- und Solarenergie deutlich vor der Frist im Jahr 2030 erreichen wird. Dieses schnelle Wachstum der installierten Windenergiekapazität ist auf die steigende Nachfrage aufgrund von Umweltverpflichtungen zurückzuführen, und es wird erwartet, dass der steigende inländische Energieverbrauch den Windenergiemarkt im Prognosezeitraum antreiben wird.

- Chinas Provinzen haben im Rahmen nationaler Ziele individuelle Ziele für Projekte im Bereich erneuerbare Energien festgelegt. Die größten Ziele wurden von den nordwestlichen Provinzen Innere Mongolei und Gansu festgelegt, um die Präsenz großer, unbewohnter Wüstengebiete auszunutzen. Diese beiden Provinzen planen, bis 2025 insgesamt 190 GW an Wind- und Solarprojekten hinzuzufügen, zusätzlich zu der installierten Kapazität von 74 GW im Mai 2022. Auf diese Provinzen folgen Shaanxi, Hebei und Shandong, die die Installation von 190 GW geplant haben GW an neuen Solar- und Windkapazitätserweiterungen im Zeitraum 2021–2025.

- Laut GWEC ist die gesamte installierte Windkapazität im Jahr 2022 in China im Vergleich zum Vorjahr um 11,5 % gestiegen. Die gesamte installierte Windenergieleistung belief sich auf rund 365,44 GW.

- Die Küstenprovinzen in China konzentrieren sich auf die Entwicklung neuer Offshore-Windkapazitäten. Guangdong will bis 2025 18 GW Offshore-Kapazität installieren, während Fujian, Zhejiang und Jiangsu bis 2025 13,3 GW, 6 GW bzw. 9 GW an Offshore-Windkraftprojekten installieren wollen.

- Shandong will bis 2030 35 GW Offshore-Windkraftkapazität hinzufügen, gleichzeitig mit dem Bau von 10 GW-Projekten beginnen und bis 2025 5 GW zum Netz hinzufügen. Die Inselprovinz Hainan hat von der National Energy Administration (NEA) die Baugenehmigung erhalten 12,3 GW Offshore-Windkraft bis 2025.

- Daher wird erwartet, dass die wachsenden Investitionen staatlicher Unternehmen und die günstige Regierungspolitik bei der Windenergieerzeugung das Wachstum des chinesischen Windenergiemarktes im Prognosezeitraum vorantreiben werden.

Überblick über die chinesische Windenergiebranche

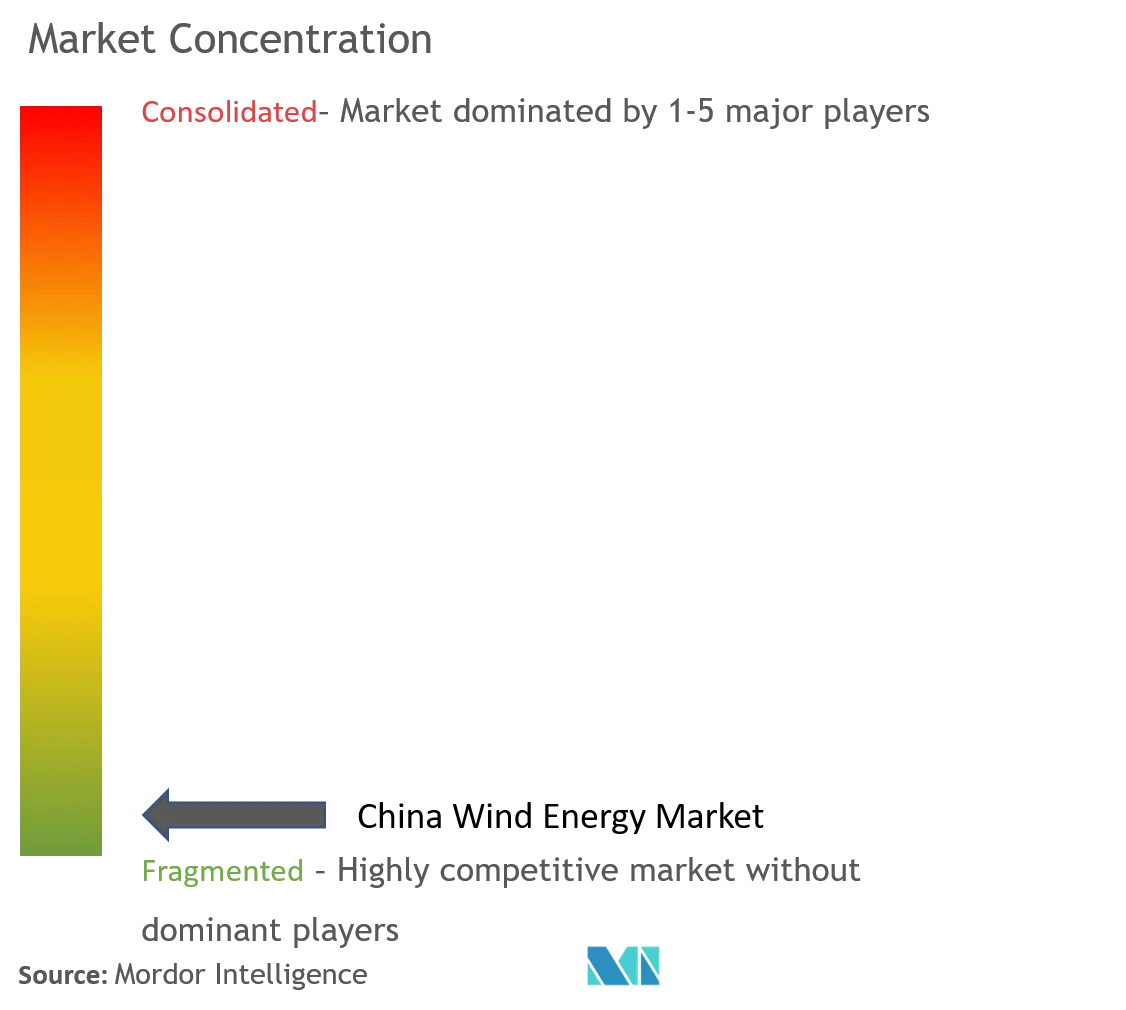

Der chinesische Windenergiemarkt ist fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören Xinjiang Goldwind Science Technology Co. Ltd, ENVISION GROUP, Shanghai Electric, Dongfang Electric Corporation und Mingyang Smart Energy Group Limited.

Chinas Marktführer für Windenergie

ENVISION GROUP

Dongfang Electric Corporation

Ming Yang Smart Energy Group Limited

Xinjiang Goldwind Science & Technology Co., Ltd.

Shanghai Electric Group Company Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Windenergiemarkt

- Januar 2023 MingYang kündigt die Erfindung seiner nächsten Flaggschiff-Offshore-Windturbine an, MySE 18.X-28X. Der gewaltige Generator wächst bis zu 70 Stockwerke hoch und nimmt mit seiner Weitläufigkeit die Fläche von neun Fußballfeldern ein. Seine 140 Meter langen Rotorblätter sind an einem Rotor mit einem Durchmesser von über 280 Metern verankert. Eine einzige Rotation kann schnell Tausende von Bewohnern mit Strom versorgen.

- Mai 2022 Die China National Offshore Oil Corporation hat offiziell mit dem Bau des schwimmenden Körpers einer weitreichenden schwimmenden Offshore-Windkraftplattform auf der Baustelle von CNOOC Qingdao in Wenchang, Provinz Hainan, China, begonnen. Das Projekt wird von CNOOC Rongfeng Energy Co. Ltd entwickelt, einem Tochterunternehmen der neuen Energieabteilung von CNOOC Beijing, China.

- April 2022 Hitachi Energy installiert einen einzigartigen Transformator in Chinas erster schwimmender Windkraftanlage, der Windkraftanlage Sanxia Yinling Hao (Drei-Schluchten-Leitung). Diese vor der Küste der Provinz Guangdong installierte 5,5-Megawatt-Windkraftanlage wurde im Dezember 2021 im Windpark Yangjiang installiert. Hitachi Energy hat diesen Transformator speziell für schwimmende Windkraftanlagen entwickelt. Es hält hohen Vibrationen und Beschleunigungen stand und vermeidet Ölverschmutzungen durch Trockenbetrieb.

Segmentierung der chinesischen Windenergieindustrie

Windenergie ist die Energie, die aus der Kraft des Windes gewonnen wird. Die Energiegewinnung erfolgt hauptsächlich aus dem Rotor, der die kinetische Energie in mechanische Energie umwandelt, und aus dem Generator, der diese mechanische Energie in elektrische Energie umwandelt. Der Markt im Bericht berücksichtigt jährlich die kumulierte installierte Kapazität von Windenergieprojekten und bevorstehenden Projekten in China.

Chinas Windenergiemarkt ist nach Standort segmentiert. Je nach Standort ist der Markt in Onshore- und Offshore-Markt unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage der installierten Kapazität erstellt.

Häufig gestellte Fragen zur Marktforschung für Windenergie in China

Wie groß ist der chinesische Windenergiemarkt?

Die Größe des chinesischen Windenergiemarkts wird im Jahr 2024 voraussichtlich 495,79 Gigawatt erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 11,73 % auf 863,27 Gigawatt wachsen.

Wie groß ist der chinesische Windenergiemarkt derzeit?

Im Jahr 2024 wird die Größe des chinesischen Windenergiemarkts voraussichtlich 495,79 Gigawatt erreichen.

Wer sind die Hauptakteure auf dem chinesischen Windenergiemarkt?

ENVISION GROUP, Dongfang Electric Corporation, Ming Yang Smart Energy Group Limited, Xinjiang Goldwind Science & Technology Co., Ltd., Shanghai Electric Group Company Limited sind die größten Unternehmen, die auf dem chinesischen Windenergiemarkt tätig sind.

Seite zuletzt aktualisiert am:

Bericht zur chinesischen Windturbinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der chinesischen Windenergie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der chinesischen Windenergie umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.