Marktgröße für Sojaprotein im asiatisch-pazifischen Raum

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.89 Milliarden US-Dollar | |

| Marktgröße (2029) | 3.92 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Tierfutter | |

| CAGR (2024 - 2029) | 5.96 % | |

| Größter Anteil nach Land | China | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Sojaprotein im asiatisch-pazifischen Raum

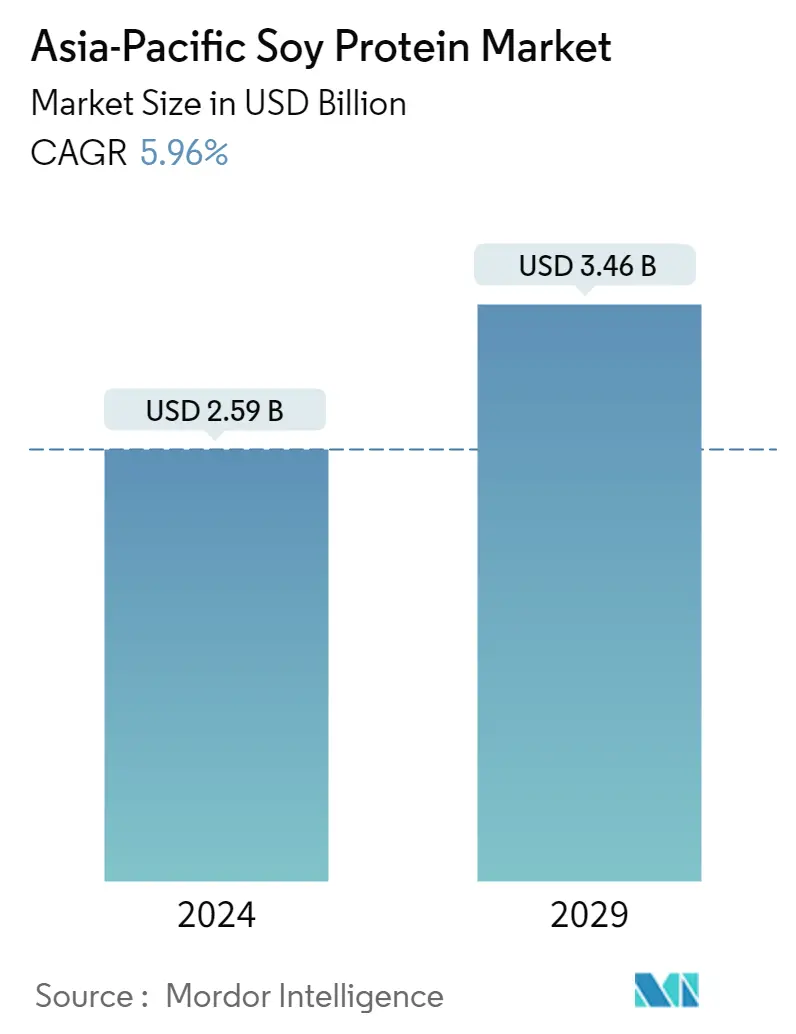

Die Größe des Sojaproteinmarkts im asiatisch-pazifischen Raum wird im Jahr 2024 auf 2,59 Milliarden US-Dollar geschätzt und soll bis 2029 3,46 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,96 % im Prognosezeitraum (2024–2029) entspricht.

FB und Tierfutter haben aufgrund der hohen Nährwerteigenschaften von Sojaprotein zusammen einen großen Anteil an der Verwendung von Sojaprotein

- Im asiatisch-pazifischen Raum gibt es einen etablierten Markt für Sojaprotein, da es bei den Verbrauchern in der Region eines der am meisten akzeptierten traditionellen Lebensmittel ist. Sojaprotein hat in verschiedenen Lebensmitteln als Proteinzutat und Geschmacksverstärker eine erhöhte Funktionalität, was seine Anwendungen in verschiedenen Endverbrauchersegmenten maßgeblich vorantreibt. Sojaprotein wird überwiegend im Tierfutterbereich eingesetzt, gefolgt vom Lebensmittel- und Getränkebereich.

- In der Tierernährung wird Sojaprotein aufgrund seiner Funktionalitäten, einschließlich der hohen Proteinverdaulichkeit, des günstigeren Preises, des geringen nährstoffhemmenden Gehalts und der längeren Haltbarkeit, hauptsächlich als Milchersatz und Fischmehl verwendet. Dementsprechend wird erwartet, dass das Tierfuttersegment im Prognosezeitraum die schnellste CAGR von 6,23 % verzeichnen wird. Aufgrund seiner leichten Verdaulichkeit wird Sojaprotein auch häufig in Tiernahrung verwendet. Viele Hunde müssen aufgrund einer Allergie gegen Huhn, Rindfleisch und andere tierische Proteinquellen eine hypoallergene Ernährung einhalten. Soja ist ein weit verbreitetes Tierfutter und kann helfen, die Symptome zu lindern. Soja ist ein proteinreicher Fleischersatz, da es außerdem reich an Ballaststoffen, Vitaminen und Mineralstoffen ist. Eine halbe Tasse gekochtes, strukturiertes Sojaprotein enthält 11 Gramm Protein.

- Im FB-Segment wird Sojaprotein hauptsächlich in Fleisch- und Milchersatzprodukten verwendet. Die Untersegmente Fleisch und Fleischalternativen sowie Milchprodukte und Milchalternativen machten 46,24 % bzw. 36,72 % Volumenanteile am FB-Segment aus. Mit einem hohen Gehalt an Proteinen und anderen Nährstoffen sind Sojabohnen eine kraftvolle Hülsenfrucht, die problemlos Fleisch ersetzen kann und neben ihrer leichten Verdaulichkeit und fleischähnlichen Textur der Haupttreiber für das Anwendungssegment ist. Auch mit Soja angereicherte Milch verzeichnete eine hohe Nachfrage, da sie einen vergleichbaren Gehalt an Proteinen, Kalzium, Vitamin A und D sowie B-Vitaminen wie Kuhmilch aufweist.

Aufgrund der hohen Produktionskapazität hat China einen erheblichen Anteil am Verbrauch von Sojaprotein

- China ist der größte Verbraucher von Sojaprotein in der Region, was auf die hohe Produktionskapazität zurückzuführen ist, die den Preis der Zutat senkt und das Verbrauchsvolumen steigert. Etwa 70 % des weltweiten Angebots an Sojaproteinisolat, einem Hauptbestandteil vieler pflanzlicher Lebensmittel, werden in der Provinz Shandong in China verarbeitet. Es ermöglicht auch Innovationen bei pflanzlichen Produkten und lockt mehr Verbraucher dazu, differenzierte Produktangebote auszuprobieren. Sojaprotein dient auch als Alternative zu tierischen Mahlzeiten und bietet zahlreiche Funktionen, wie eine hohe Verdaulichkeit und einen geringen Anteil an ernährungshemmenden Faktoren.

- Aufgrund der ständigen Produktentwicklung und der wachsenden Nachfrage der Verbraucher nach veganen Lebensmitteln wird China im Prognosezeitraum voraussichtlich das schnellste CAGR-Volumen von 8,11 % verzeichnen. Rund 200 alternative pflanzliche Inhaltsstoffe werden von Sojaprotein-Startups in Indien verwendet. Indiens Sojaproteinmarkt wurde durch die hohe Nachfrage aus den Bereichen Lebensmittel und Getränke sowie Tierfutter angetrieben, die im Jahr 2022 Volumenanteile von 56,68 % bzw. 43,09 % verzeichneten. Regierungsstellen und Lebensmittelbehörden wie FSSAI förderten den Konsum Es wird erwartet, dass die Nachfrage nach Sojaprotein weiter steigen wird.

- Indonesien hält einen bedeutenden Marktanteil am Sojamarkt, der im Prognosezeitraum voraussichtlich einen CAGR-Wert von 2,22 % verzeichnen wird. Aufgrund der steigenden Nachfrage nach proteinreichen Produkten hat die Regierung hart daran gearbeitet, die Sojabohnenproduktion zu steigern, um durch Programme wie Gema Palagung, Bangkit Kedelai und Farmer's School for Integrated Crop Management/FSICM für Sojabohnen Selbstversorgung zu erreichen. Das Interesse der Verbraucher an Sojaproteinquellen ist aufgrund von Wellness-Trends und dem Bewusstsein für Ernährung in der täglichen Ernährung deutlich gestiegen.

Markttrends für Sojaprotein im asiatisch-pazifischen Raum

- Der veränderte Lebensstil und die zunehmende Zahl berufstätiger Frauen beflügeln den Markt

- Der steigende Konsum von Backwaren als Mahlzeit treibt die Branche voran

- Die Wettbewerbsfähigkeit des Marktes kurbelt das Wachstum an

- Erhöhte Verbraucherpräferenz für praktische Frühstücksflockenprodukte

- Das Saucen-Segment soll den Löwenanteil im APAC-Markt halten

- Premium-Süßwaren sind ein aktueller Markttrend

- Steigende Nachfrage nach pflanzlichen Milchprodukten in den APAC-Ländern

- Zunahme der älteren Bevölkerung, um die Nachfrage anzukurbeln

- Der wachsende Appetit von APAC auf Fleisch auf pflanzlicher Basis steigert die Nachfrage

- Zunehmende Entwicklungen treiben den Segmentumsatz in die Höhe

- Gesundes Naschen dürfte den Markt ankurbeln

- Die wachsende Zahl von Gesundheits- und Fitnesszentren treibt den Markt an

- Steigende Nachfrage nach Wiederkäuerfutter

- Steigende Nachfrage nach natürlichen/biologischen Schönheits- und Körperpflegeprodukten

Überblick über die Sojaproteinindustrie im asiatisch-pazifischen Raum

Der Sojaproteinmarkt im asiatisch-pazifischen Raum ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 21,29 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Bunge Limited, Fuji Oil Group, International Flavors Fragrances, Inc. und Kerry Group PLC (alphabetisch sortiert).

Marktführer für Sojaprotein im asiatisch-pazifischen Raum

Archer Daniels Midland Company

Bunge Limited

Fuji Oil Group

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include CHS Inc., Foodchem International Corporation, Shandong Yuwang Industrial Co. Ltd, Wilmar International Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Sojaproteinmarkt im asiatisch-pazifischen Raum

- Juli 2020 DuPont Nutrition Biosciences (DuPont), eine Tochtergesellschaft von IFF, bietet mit der neuen Danisco Planit-Reihe das branchenweit breiteste Sortiment an Inhaltsstoffen für die Entwicklung pflanzlicher Produkte. Danisco Planit ist eine weltweite Markteinführung, die Dienstleistungen, Fachwissen und ein beispielloses Zutatenportfolio für pflanzliche Lebensmittel und Getränke umfasst, darunter Pflanzenproteine, Hydrokolloide, Kulturen, Probiotika, Ballaststoffe, Lebensmittelschutz, Antioxidantien, natürliche Extrakte, Emulgatoren und Enzyme. sowie maßgeschneiderte Systeme.

- März 2019 DuPont bringt unter der Marke SUPRO neue Protein-Nuggets auf Sojabasis auf den Markt. Ziel der Produktpalette mit 90 % Protein-Nuggets war es, das Angebot des Unternehmens an pflanzlichen Proteinoptionen zu erweitern, die einen hohen Proteingehalt und einzigartige Texturen ermöglichen.

- Januar 2019 Fuji Oil Holdings Inc. errichtet auf dem Gelände seines Chiba-Werks (in der Stadt Chiba, Präfektur Chiba, Japan) eine neue Anlage zur Sojaverarbeitung von Lebensmitteln mit einer Investition von 2,4 Milliarden JPY. Mit der neuen Anlage mit einer Produktionskapazität von 9.000 Tonnen pro Jahr und einer Gebäudefläche von 1.456 Quadratmetern plant das Unternehmen, neue Märkte für die Zukunft zu erschließen.

Asien-Pazifik-Sojaprotein-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 China

- 3.4.3 Indien

- 3.4.4 Japan

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Isoliert

- 4.1.3 Strukturiert/hydrolysiert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.6 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Australien

- 4.3.2 China

- 4.3.3 Indien

- 4.3.4 Indonesien

- 4.3.5 Japan

- 4.3.6 Malaysia

- 4.3.7 Neuseeland

- 4.3.8 Südkorea

- 4.3.9 Thailand

- 4.3.10 Vietnam

- 4.3.11 Rest des asiatisch-pazifischen Raums

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 CHS Inc.

- 5.4.4 Foodchem International Corporation

- 5.4.5 Fuji Oil Group

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Shandong Yuwang Industrial Co. Ltd

- 5.4.9 Wilmar International Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Sojaproteinindustrie im asiatisch-pazifischen Raum

Konzentrate, Isolate, texturiert/hydrolysiert werden als Segmente nach Form abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Australien, China, Indien, Indonesien, Japan, Malaysia, Neuseeland, Südkorea, Thailand und Vietnam werden als Segmente nach Ländern abgedeckt.

- Im asiatisch-pazifischen Raum gibt es einen etablierten Markt für Sojaprotein, da es bei den Verbrauchern in der Region eines der am meisten akzeptierten traditionellen Lebensmittel ist. Sojaprotein hat in verschiedenen Lebensmitteln als Proteinzutat und Geschmacksverstärker eine erhöhte Funktionalität, was seine Anwendungen in verschiedenen Endverbrauchersegmenten maßgeblich vorantreibt. Sojaprotein wird überwiegend im Tierfutterbereich eingesetzt, gefolgt vom Lebensmittel- und Getränkebereich.

- In der Tierernährung wird Sojaprotein aufgrund seiner Funktionalitäten, einschließlich der hohen Proteinverdaulichkeit, des günstigeren Preises, des geringen nährstoffhemmenden Gehalts und der längeren Haltbarkeit, hauptsächlich als Milchersatz und Fischmehl verwendet. Dementsprechend wird erwartet, dass das Tierfuttersegment im Prognosezeitraum die schnellste CAGR von 6,23 % verzeichnen wird. Aufgrund seiner leichten Verdaulichkeit wird Sojaprotein auch häufig in Tiernahrung verwendet. Viele Hunde müssen aufgrund einer Allergie gegen Huhn, Rindfleisch und andere tierische Proteinquellen eine hypoallergene Ernährung einhalten. Soja ist ein weit verbreitetes Tierfutter und kann helfen, die Symptome zu lindern. Soja ist ein proteinreicher Fleischersatz, da es außerdem reich an Ballaststoffen, Vitaminen und Mineralstoffen ist. Eine halbe Tasse gekochtes, strukturiertes Sojaprotein enthält 11 Gramm Protein.

- Im FB-Segment wird Sojaprotein hauptsächlich in Fleisch- und Milchersatzprodukten verwendet. Die Untersegmente Fleisch und Fleischalternativen sowie Milchprodukte und Milchalternativen machten 46,24 % bzw. 36,72 % Volumenanteile am FB-Segment aus. Mit einem hohen Gehalt an Proteinen und anderen Nährstoffen sind Sojabohnen eine kraftvolle Hülsenfrucht, die problemlos Fleisch ersetzen kann und neben ihrer leichten Verdaulichkeit und fleischähnlichen Textur der Haupttreiber für das Anwendungssegment ist. Auch mit Soja angereicherte Milch verzeichnete eine hohe Nachfrage, da sie einen vergleichbaren Gehalt an Proteinen, Kalzium, Vitamin A und D sowie B-Vitaminen wie Kuhmilch aufweist.

| Konzentrate |

| Isoliert |

| Strukturiert/hydrolysiert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Australien |

| China |

| Indien |

| Indonesien |

| Japan |

| Malaysia |

| Neuseeland |

| Südkorea |

| Thailand |

| Vietnam |

| Rest des asiatisch-pazifischen Raums |

| Bilden | Konzentrate | ||

| Isoliert | |||

| Strukturiert/hydrolysiert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Australien | ||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.