Marktgröße für Molkenproteinzutaten im asiatisch-pazifischen Raum

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 700.53 Millionen US-Dollar | |

| Marktgröße (2029) | 891.88 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.74 % | |

| Größter Anteil nach Land | China | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Molkenproteinzutaten im asiatisch-pazifischen Raum

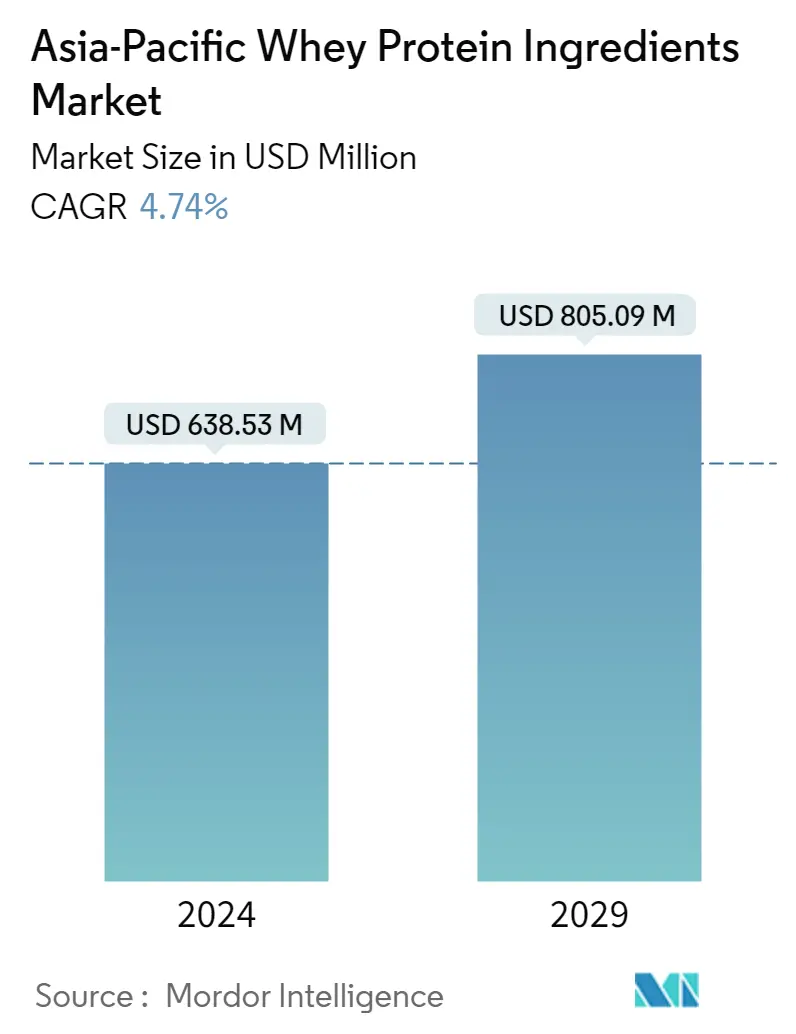

Die Marktgröße für Molkenproteinzutaten im asiatisch-pazifischen Raum wird im Jahr 2024 auf 638,53 Millionen US-Dollar geschätzt und soll bis 2029 805,09 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,74 % im Prognosezeitraum (2024–2029) entspricht.

Da der Konsum von Snacks und Getränken zusammen einen Anteil von mehr als 75 % ausmacht, dominiert das Lebensmittel- und Getränkesegment den Markt für Molkenproteinzutaten im asiatisch-pazifischen Raum

- Das FB-Segment dominierte im Jahr 2022 den Molkenproteinmarkt im asiatisch-pazifischen Raum, wobei der Konsum der Snack- und Getränke-Untersegmente im Jahr 2022 zusammen einen Volumenanteil von mehr als 75 % ausmachte zugängliche Alternativen, wie proteinbasierte Snackriegel. Im japanischen FB-Segment verzeichnete das Untersegment Home Meal Replacement (Sozai) mit einem Umsatz von 95 Milliarden US-Dollar im Jahr 2018 das höchste Wachstum. Ein weiterer Faktor, der den Umsatz antreibt, ist die steigende Zahl von Studien, die seine Funktionalitäten wie hohe Protein-, Kalorien- und kostenloses und leicht verdauliches Protein, was es zu einer begehrten Proteinzutat in der Kategorie Snacks macht. Somit verzeichnete der Markt im Jahr 2021 eine langsamere Wachstumsrate von 2,79 % nach Wert.

- Auf das FB-Segment folgten Nahrungsergänzungsmittel, angetrieben durch Anwendungen im Untersegment Sporternährung. Obwohl Sporternährung im Jahr 2022 den Nahrungsergänzungsmittelsektor dominierte, wird erwartet, dass das Untersegment Babynahrung im Prognosezeitraum 2023–2029 mit 6,14 % den am schnellsten wachsenden CAGR-Wert verzeichnen wird. Länder wie China und Indien haben hohe Geburtenraten, und die Zahl der pro Jahr geborenen Kinder wurde auf 24 Millionen Geburten pro Jahr in Indien und 16 Millionen Geburten pro Jahr in China geschätzt. Dies ist auf das gestiegene Interesse an der Gesundheit von Säuglingen und das zunehmende Bewusstsein für das in diesen Produkten verwendete Protein zurückzuführen. Beispielsweise erwirtschafteten Gesundheitsclubs und Fitnessstudios in asiatisch-pazifischen Ländern wie China und Hongkong im Jahr 2021 einen durchschnittlichen Umsatz pro Club von mehr als 2 Millionen US-Dollar, was der höchste unter allen Ländern der Welt war.

Der zunehmende Konsum proteinangereicherter Milchshakes und Mahlzeitenersatzgetränke hat die führende Marktposition Chinas auf dem Markt für Molkenproteinzutaten im asiatisch-pazifischen Raum gestärkt

- Indien verzeichnete einen Anstieg gesundheitsbewusster Verbraucher, wobei die zunehmende Fettleibigkeitsrate die Akzeptanz der Bevölkerung für gesunde und proteinangereicherte Getränke steigerte. Der Anteil der übergewichtigen Frauen stieg von 20,6 % auf 24 %, der der übergewichtigen Männer von 18,9 % auf 22,9 %. Indien wird im Prognosezeitraum voraussichtlich das schnellste Wachstum verzeichnen, mit einem CAGR von 5,77 % nach Wert.

- China behielt seine Spitzenposition im Jahr 2022 aufgrund der zunehmenden Verwendung von Proteinen in Spezialprodukten wie Säuglingsnahrung, klinischer Ernährung, Sport und Krafttraining. Proteinreiche Produkte haben in China großes Interesse geweckt, und im Dezember 2019 waren 36 % der chinesischen Bürger daran interessiert, proteinreiche Lebensmittel zu kaufen. Es wird prognostiziert, dass China im Prognosezeitraum mit 4,98 % wertmäßig die zweithöchste CAGR verzeichnen wird. Das Wachstum wird wahrscheinlich durch den zunehmenden Konsum proteinangereicherter Milchshakes und Mahlzeitenersatzgetränke vorangetrieben. Zu den Neuzugängen, die relevante Produkte auf den Markt bringen, gehören Smeal, ffit8, Wonderlab und Miss Zero.

- Australien verzeichnete im Untersuchungszeitraum einen deutlichen Anstieg des Verbrauchs von Molkenproteinen, wobei die Verwendung im Land eine jährliche Wachstumsrate von 2,51 Volumenprozent verzeichnete. Im Jahr 2022 entfielen 72 % des im Land konsumierten Molkenproteinvolumens auf das Sporternährungssegment, während Endverbrauchersegmente wie Backwaren und Snacks 26,6 % bzw. 13,8 % der Volumenanteile ausmachten. Das Wachstum ist auf die wachsende Zahl von 24-Stunden-Fitnessstudios im Land zurückzuführen. Dieser Trend hat wiederum den Konsum von Proteinpräparaten angekurbelt, insbesondere von solchen, deren Hauptbestandteil Molkenproteine sind. Über 77 % der im australischen Sporternährungssegment verwendeten tierischen Proteine waren im Jahr 2022 Molkenproteine.

Markttrends für Molkenproteinzutaten im asiatisch-pazifischen Raum

- Der veränderte Lebensstil und die zunehmende Zahl berufstätiger Frauen beflügeln den Markt

- Der steigende Konsum von Backwaren als Mahlzeit treibt die Branche voran

- Die Wettbewerbsfähigkeit des Marktes kurbelt das Wachstum an

- Erhöhte Verbraucherpräferenz für praktische Frühstücksflockenprodukte

- Das Saucen-Segment soll den Löwenanteil im APAC-Markt halten

- Premium-Süßwaren sind ein aktueller Markttrend

- Steigende Nachfrage nach pflanzlichen Milchprodukten in den APAC-Ländern

- Zunahme der älteren Bevölkerung, um die Nachfrage anzukurbeln

- Der wachsende Appetit von APAC auf Fleisch auf pflanzlicher Basis steigert die Nachfrage

- Zunehmende Entwicklungen treiben den Segmentumsatz in die Höhe

- Gesundes Naschen dürfte den Markt ankurbeln

- Steigende Nachfrage nach Wiederkäuerfutter

- Steigende Nachfrage nach natürlichen/biologischen Schönheits- und Körperpflegeprodukten

- Molke- und Milchprotein sollen ihren Anteil am tierischen Proteinkonsum erhöhen

Überblick über die Industrie für Molkenproteinzutaten im asiatisch-pazifischen Raum

Der asiatisch-pazifische Markt für Molkenproteinzutaten ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 54,33 % ausmachen. Die Hauptakteure auf diesem Markt sind Arla Foods amba, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC und Koninklijke FrieslandCampina NV (alphabetisch sortiert).

Marktführer für Molkenproteinzutaten im asiatisch-pazifischen Raum

Arla Foods amba

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Koninklijke FrieslandCampina N.V.

Other important companies include Freedom Foods Group Limited, Groupe LACTALIS, Hilmar Cheese Company Inc., Lacto Japan Co. Ltd, Morinaga Milk Industry Co. Ltd, Olam International Limited.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Molkenproteinzutaten im asiatisch-pazifischen Raum

- August 2021 Arla Foods bringt seine neue Molkenprotein-Zutatenlösung Nutrilac CH-7694 auf den Markt, die angeblich den Frischkäse-Herstellungsprozess auf nur 30 Minuten verkürzt und gleichzeitig die Ausbeute erhöht.

- August 2021 Lactalis India bringt ein proteinreiches Joghurtgetränk namens Lactel Turbo Yoghurt Drink auf den Markt. Das Getränk ist in den Geschmacksrichtungen Mango und Erdbeere erhältlich.

- Juli 2021 Die MILEI GmbH, eine hundertprozentige Tochtergesellschaft von Morinaga, die 1972 als japanisch-deutsches Joint Venture gegründet wurde, hat ihr neues Gebäude für die kommerzielle Produktion aller ihrer Produkte fertiggestellt und eröffnet.

Asien-Pazifik-Marktbericht für Molkenproteinzutaten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 China

- 3.4.3 Indien

- 3.4.4 Japan

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Hydrolysiert

- 4.1.3 Isoliert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.6 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.7 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Australien

- 4.3.2 China

- 4.3.3 Indien

- 4.3.4 Indonesien

- 4.3.5 Japan

- 4.3.6 Malaysia

- 4.3.7 Neuseeland

- 4.3.8 Südkorea

- 4.3.9 Thailand

- 4.3.10 Vietnam

- 4.3.11 Rest des asiatisch-pazifischen Raums

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Arla Foods amba

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Freedom Foods Group Limited

- 5.4.4 Glanbia PLC

- 5.4.5 Groupe LACTALIS

- 5.4.6 Hilmar Cheese Company Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Koninklijke FrieslandCampina N.V.

- 5.4.9 Lacto Japan Co. Ltd

- 5.4.10 Morinaga Milk Industry Co. Ltd

- 5.4.11 Olam International Limited

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Branchensegmentierung für Molkenproteinzutaten im asiatisch-pazifischen Raum

Konzentrate, Hydrolysate und Isolate werden durch Form als Segmente abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Australien, China, Indien, Indonesien, Japan, Malaysia, Neuseeland, Südkorea, Thailand und Vietnam werden als Segmente nach Ländern abgedeckt.

- Das FB-Segment dominierte im Jahr 2022 den Molkenproteinmarkt im asiatisch-pazifischen Raum, wobei der Konsum der Snack- und Getränke-Untersegmente im Jahr 2022 zusammen einen Volumenanteil von mehr als 75 % ausmachte zugängliche Alternativen, wie proteinbasierte Snackriegel. Im japanischen FB-Segment verzeichnete das Untersegment Home Meal Replacement (Sozai) mit einem Umsatz von 95 Milliarden US-Dollar im Jahr 2018 das höchste Wachstum. Ein weiterer Faktor, der den Umsatz antreibt, ist die steigende Zahl von Studien, die seine Funktionalitäten wie hohe Protein-, Kalorien- und kostenloses und leicht verdauliches Protein, was es zu einer begehrten Proteinzutat in der Kategorie Snacks macht. Somit verzeichnete der Markt im Jahr 2021 eine langsamere Wachstumsrate von 2,79 % nach Wert.

- Auf das FB-Segment folgten Nahrungsergänzungsmittel, angetrieben durch Anwendungen im Untersegment Sporternährung. Obwohl Sporternährung im Jahr 2022 den Nahrungsergänzungsmittelsektor dominierte, wird erwartet, dass das Untersegment Babynahrung im Prognosezeitraum 2023–2029 mit 6,14 % den am schnellsten wachsenden CAGR-Wert verzeichnen wird. Länder wie China und Indien haben hohe Geburtenraten, und die Zahl der pro Jahr geborenen Kinder wurde auf 24 Millionen Geburten pro Jahr in Indien und 16 Millionen Geburten pro Jahr in China geschätzt. Dies ist auf das gestiegene Interesse an der Gesundheit von Säuglingen und das zunehmende Bewusstsein für das in diesen Produkten verwendete Protein zurückzuführen. Beispielsweise erwirtschafteten Gesundheitsclubs und Fitnessstudios in asiatisch-pazifischen Ländern wie China und Hongkong im Jahr 2021 einen durchschnittlichen Umsatz pro Club von mehr als 2 Millionen US-Dollar, was der höchste unter allen Ländern der Welt war.

| Konzentrate |

| Hydrolysiert |

| Isoliert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Australien |

| China |

| Indien |

| Indonesien |

| Japan |

| Malaysia |

| Neuseeland |

| Südkorea |

| Thailand |

| Vietnam |

| Rest des asiatisch-pazifischen Raums |

| Bilden | Konzentrate | ||

| Hydrolysiert | |||

| Isoliert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Australien | ||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.