Marktgröße für Futterzusatzstoffe in China

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 5.26 Milliarden US-Dollar | |

| Marktgröße (2029) | 6.68 Milliarden US-Dollar | |

| Größter Anteil nach Zusatzstoff | Aminosäuren | |

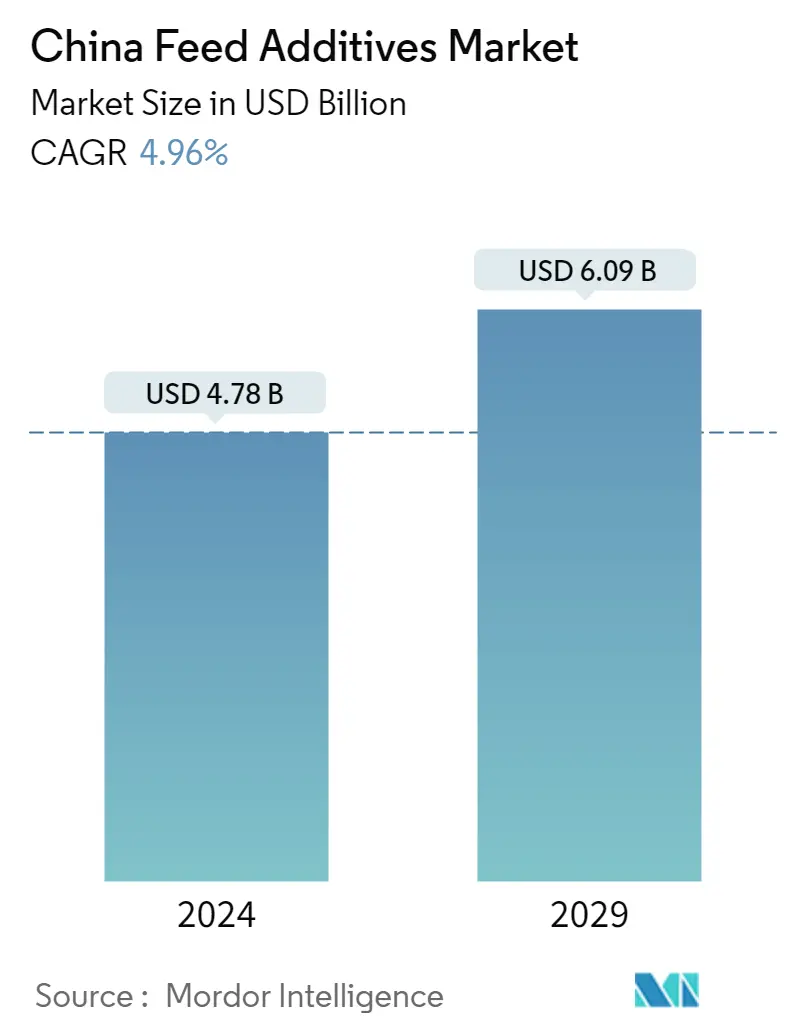

| CAGR (2024 - 2029) | 4.96 % | |

| Am schnellsten wachsend nach Zusatzstoff | Antioxidantien | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtermittelzusatzstoffe in China

Die Größe des chinesischen Marktes für Futtermittelzusatzstoffe wird im Jahr 2024 auf 4,78 Milliarden US-Dollar geschätzt und soll bis 2029 6,09 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,96 % im Prognosezeitraum (2024–2029) entspricht.

- Der chinesische Markt für Futtermittelzusatzstoffe erlebte im Jahr 2020 aufgrund der COVID-19-Pandemie erhebliche Veränderungen. Im Jahr 2022 erwiesen sich Aminosäuren, Bindemittel, Mineralien, Probiotika und Präbiotika als die wichtigsten Arten von Futtermittelzusatzstoffen und machten fast 59 % des Marktes aus. Insbesondere Lysin und Methionin wurden im kommerziellen Anbau aufgrund ihrer Vorteile, wie einer verbesserten Darmgesundheit und einer leichteren Verdauung bei Tieren, häufig verwendet, was sie zu den größten Anbietern des Marktes für Futteraminosäuren macht.

- Synthetische Bindemittel hatten im Jahr 2022 den größten Anteil am chinesischen Bindemittelmarkt und machten 70,4 % des Gesamtmarktwerts aus. Sie dienen nicht nur als Pelletfutter, sondern tragen auch zur Vorbeugung von Krankheiten bei, indem sie die Verdauung und Nahrungsaufnahme der Tiere verbessern. Unter den verschiedenen Tierarten dominierten Geflügelvögel den Markt für Futtermittelzusatzstoffe und machten 48,1 % des Marktes aus, gefolgt von Schweinen und Aquakulturarten. Die hohe Futteraufnahme und die höhere Futterproduktion von Geflügelvögeln, die im Jahr 2022 0,13 Milliarden Tonnen überstieg, waren die Hauptfaktoren für ihren höheren Marktanteil.

- Antioxidantien erwiesen sich mit einem CAGR von 5,7 % im Prognosezeitraum als das am schnellsten wachsende Segment auf dem chinesischen Markt für Futtermittelzusatzstoffe. Sie spielen eine entscheidende Rolle bei der Verlängerung der Haltbarkeit von Tierfuttermitteln, wobei Zitronensäure wichtig ist, um die Ansiedlung von Krankheitserregern zu reduzieren und die Produktion toxischer Metaboliten zu begrenzen und gleichzeitig die Verfügbarkeit von Protein, Ca, P, Mg und Zn zu verbessern.

- Angesichts der Zunahme der kommerziellen Tierhaltung, der Vorteile von Futtermittelzusatzstoffen wie einer längeren Haltbarkeit von Futtermitteln und der Bedeutung von Futtermittelzusatzstoffen in der Tierernährung wird erwartet, dass die Nachfrage nach Futtermittelzusatzstoffen während der Prognose eine jährliche Wachstumsrate von 4,9 % verzeichnen wird Zeitraum.

Markttrends für Futtermittelzusatzstoffe in China

- Weltweit führt China als drittgrößter Rindfleischproduzent und hohe Rindfleischpreise sowie ein hoher Rindfleischkonsum zu einem Anstieg der Wiederkäuerpopulation

- Das wachsende Bewusstsein der Tierhalter für nahrhaftes Futter und die Expansion der Schweineindustrie führen zu einer Steigerung der Schweinefutterproduktion

- Große Geflügelfarmen und die Notwendigkeit, die Immunität von Geflügelvögeln zu verbessern, um sie vor Krankheiten wie der Vogelgrippe zu schützen, erhöhen die Nachfrage nach Geflügelfutter

- Die Regierungsinitiative zur Entwicklung der Rindfleischproduktion und die hohe Nachfrage der verarbeitenden Industrie nach Qualitätsfleisch führen zu einer Steigerung der Futtermittelproduktion für Wiederkäuer

- Die Errichtung von Mega-Schweinefarmen fördert die Steigerung der Schweinefutterproduktion, doch die Afrikanische Schweinepest (ASP) wirkte sich negativ auf die Population aus und beeinträchtigte die Futterproduktion

Überblick über die Futterzusatzstoffindustrie in China

Der chinesische Markt für Futtermittelzusatzstoffe ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 41,65 % ausmachen. Die Hauptakteure in diesem Markt sind Adisseo, BASF SE, Cargill Inc., DSM Nutritional Products AG und SHV (Nutreco NV) (alphabetisch sortiert).

Marktführer für Futtermittelzusatzstoffe in China

Adisseo

BASF SE

Cargill Inc.

DSM Nutritional Products AG

SHV (Nutreco NV)

Other important companies include Ajinomoto Co., Inc., Alltech, Inc., Archer Daniel Midland Co., Kerry Group Plc, Prinova Group LLC, Solvay S.A..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittelzusatzstoffe in China

- Dezember 2022 Die Adisseo-Gruppe hat der Übernahme von Nor-Feed und seinen Tochtergesellschaften zugestimmt, um pflanzliche Zusatzstoffe für die Verwendung in Tierfutter zu entwickeln und zu registrieren.

- September 2022 Die neue 180.000-Tonnen-Anlage für flüssiges Methionin von Adisseo in Nanjing, China, hat die Produktion aufgenommen. Die Anlage ist eine der weltweit größten Produktionskapazitäten für flüssiges Methionin und hat die Durchdringung des vom Unternehmen hergestellten flüssigen Methionins auf dem Weltmarkt beschleunigt.

- Juni 2022 Delacon und Cargill haben zusammengearbeitet, um ein globales Unternehmen für pflanzenbasierte phytogene Futtermittelzusatzstoffe für eine verbesserte Tierernährung aufzubauen. Die Partnerschaft hat zu einem umfassenden Know-how im Bereich Futtermittelzusatzstoffe sowie zu einer Steigerung der globalen Präsenz beigetragen.

China-Marktbericht für Futtermittelzusatzstoffe – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Tierbestand

- 4.1.1 Geflügel

- 4.1.2 Wiederkäuer

- 4.1.3 Schwein

- 4.2 Futtermittelproduktion

- 4.2.1 Aquakultur

- 4.2.2 Geflügel

- 4.2.3 Wiederkäuer

- 4.2.4 Schwein

- 4.3 Gesetzlicher Rahmen

- 4.3.1 China

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Zusatzstoff

- 5.1.1 Säuerungsmittel

- 5.1.1.1 Durch Sub-Additiv

- 5.1.1.1.1 Fumarsäure

- 5.1.1.1.2 Milchsäure

- 5.1.1.1.3 Propionsäure

- 5.1.1.1.4 Andere Säuerungsmittel

- 5.1.2 Aminosäuren

- 5.1.2.1 Durch Sub-Additiv

- 5.1.2.1.1 Lysin

- 5.1.2.1.2 Methionin

- 5.1.2.1.3 Threonin

- 5.1.2.1.4 Tryptophan

- 5.1.2.1.5 Andere Aminosäuren

- 5.1.3 Antibiotika

- 5.1.3.1 Durch Sub-Additiv

- 5.1.3.1.1 Bacitracin

- 5.1.3.1.2 Penicilline

- 5.1.3.1.3 Tetracycline

- 5.1.3.1.4 Tylosin

- 5.1.3.1.5 Andere Antibiotika

- 5.1.4 Antioxidantien

- 5.1.4.1 Durch Sub-Additiv

- 5.1.4.1.1 Butyliertes Hydroxyanisol (BHA)

- 5.1.4.1.2 Butyliertes Hydroxytoluol (BHT)

- 5.1.4.1.3 Zitronensäure

- 5.1.4.1.4 Ethoxyquin

- 5.1.4.1.5 Propylgallat

- 5.1.4.1.6 Tocopherole

- 5.1.4.1.7 Andere Antioxidantien

- 5.1.5 Bindemittel

- 5.1.5.1 Durch Sub-Additiv

- 5.1.5.1.1 Natürliche Bindemittel

- 5.1.5.1.2 Synthetische Bindemittel

- 5.1.6 Enzyme

- 5.1.6.1 Durch Sub-Additiv

- 5.1.6.1.1 Kohlenhydrate

- 5.1.6.1.2 Phytasen

- 5.1.6.1.3 Andere Enzyme

- 5.1.7 Aromen und Süßstoffe

- 5.1.7.1 Durch Sub-Additiv

- 5.1.7.1.1 Aromen

- 5.1.7.1.2 Süßstoffe

- 5.1.8 Mineralien

- 5.1.8.1 Durch Sub-Additiv

- 5.1.8.1.1 Makromineralien

- 5.1.8.1.2 Mikromineralien

- 5.1.9 Mykotoxin-Entgiftungsmittel

- 5.1.9.1 Durch Sub-Additiv

- 5.1.9.1.1 Bindemittel

- 5.1.9.1.2 Biotransformatoren

- 5.1.10 Phytogenik

- 5.1.10.1 Durch Sub-Additiv

- 5.1.10.1.1 Ätherisches Öl

- 5.1.10.1.2 Kräuter Gewürze

- 5.1.10.1.3 Andere Phytogene

- 5.1.11 Pigmente

- 5.1.11.1 Durch Sub-Additiv

- 5.1.11.1.1 Carotinoide

- 5.1.11.1.2 Curcumin und Spirulina

- 5.1.12 Präbiotika

- 5.1.12.1 Durch Sub-Additiv

- 5.1.12.1.1 Frucht-Oligosaccharide

- 5.1.12.1.2 Galacto-Oligosaccharide

- 5.1.12.1.3 Inulin

- 5.1.12.1.4 Lactulose

- 5.1.12.1.5 Mannan-Oligosaccharide

- 5.1.12.1.6 Xylo-Oligosaccharide

- 5.1.12.1.7 Andere Präbiotika

- 5.1.13 Probiotika

- 5.1.13.1 Durch Sub-Additiv

- 5.1.13.1.1 Bifidobakterien

- 5.1.13.1.2 Enterokokken

- 5.1.13.1.3 Laktobazillen

- 5.1.13.1.4 Pediokokken

- 5.1.13.1.5 Streptokokken

- 5.1.13.1.6 Andere Probiotika

- 5.1.14 Vitamine

- 5.1.14.1 Durch Sub-Additiv

- 5.1.14.1.1 Vitamin A

- 5.1.14.1.2 Vitamin B

- 5.1.14.1.3 Vitamin C

- 5.1.14.1.4 Vitamin E

- 5.1.14.1.5 Andere Vitamine

- 5.1.15 Hefe

- 5.1.15.1 Durch Sub-Additiv

- 5.1.15.1.1 Lebendhefe

- 5.1.15.1.2 Selenhefe

- 5.1.15.1.3 Verbrauchte Hefe

- 5.1.15.1.4 Torula-Trockenhefe

- 5.1.15.1.5 Molkenhefe

- 5.1.15.1.6 Hefederivate

- 5.2 Tier

- 5.2.1 Aquakultur

- 5.2.1.1 Von Sub Animal

- 5.2.1.1.1 Fisch

- 5.2.1.1.2 Garnele

- 5.2.1.1.3 Andere Aquakulturarten

- 5.2.2 Geflügel

- 5.2.2.1 Von Sub Animal

- 5.2.2.1.1 Broiler

- 5.2.2.1.2 Schicht

- 5.2.2.1.3 Andere Geflügelvögel

- 5.2.3 Wiederkäuer

- 5.2.3.1 Von Sub Animal

- 5.2.3.1.1 Rinder

- 5.2.3.1.2 Milchkühe

- 5.2.3.1.3 Andere Wiederkäuer

- 5.2.4 Schwein

- 5.2.5 Andere Tiere

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Adisseo

- 6.4.2 Ajinomoto Co., Inc.

- 6.4.3 Alltech, Inc.

- 6.4.4 Archer Daniel Midland Co.

- 6.4.5 BASF SE

- 6.4.6 Cargill Inc.

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Kerry Group Plc

- 6.4.9 Prinova Group LLC

- 6.4.10 SHV (Nutreco NV)

- 6.4.11 Solvay S.A.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der chinesischen Futterzusatzstoffindustrie

Säuerungsmittel, Aminosäuren, Antibiotika, Antioxidantien, Bindemittel, Enzyme, Aromen und Süßstoffe, Mineralien, Mykotoxin-Entgiftungsmittel, Phytogene Mittel, Pigmente, Präbiotika, Probiotika, Vitamine und Hefe werden als Segmente von Additiv abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt.

- Der chinesische Markt für Futtermittelzusatzstoffe erlebte im Jahr 2020 aufgrund der COVID-19-Pandemie erhebliche Veränderungen. Im Jahr 2022 erwiesen sich Aminosäuren, Bindemittel, Mineralien, Probiotika und Präbiotika als die wichtigsten Arten von Futtermittelzusatzstoffen und machten fast 59 % des Marktes aus. Insbesondere Lysin und Methionin wurden im kommerziellen Anbau aufgrund ihrer Vorteile, wie einer verbesserten Darmgesundheit und einer leichteren Verdauung bei Tieren, häufig verwendet, was sie zu den größten Anbietern des Marktes für Futteraminosäuren macht.

- Synthetische Bindemittel hatten im Jahr 2022 den größten Anteil am chinesischen Bindemittelmarkt und machten 70,4 % des Gesamtmarktwerts aus. Sie dienen nicht nur als Pelletfutter, sondern tragen auch zur Vorbeugung von Krankheiten bei, indem sie die Verdauung und Nahrungsaufnahme der Tiere verbessern. Unter den verschiedenen Tierarten dominierten Geflügelvögel den Markt für Futtermittelzusatzstoffe und machten 48,1 % des Marktes aus, gefolgt von Schweinen und Aquakulturarten. Die hohe Futteraufnahme und die höhere Futterproduktion von Geflügelvögeln, die im Jahr 2022 0,13 Milliarden Tonnen überstieg, waren die Hauptfaktoren für ihren höheren Marktanteil.

- Antioxidantien erwiesen sich mit einem CAGR von 5,7 % im Prognosezeitraum als das am schnellsten wachsende Segment auf dem chinesischen Markt für Futtermittelzusatzstoffe. Sie spielen eine entscheidende Rolle bei der Verlängerung der Haltbarkeit von Tierfuttermitteln, wobei Zitronensäure wichtig ist, um die Ansiedlung von Krankheitserregern zu reduzieren und die Produktion toxischer Metaboliten zu begrenzen und gleichzeitig die Verfügbarkeit von Protein, Ca, P, Mg und Zn zu verbessern.

- Angesichts der Zunahme der kommerziellen Tierhaltung, der Vorteile von Futtermittelzusatzstoffen wie einer längeren Haltbarkeit von Futtermitteln und der Bedeutung von Futtermittelzusatzstoffen in der Tierernährung wird erwartet, dass die Nachfrage nach Futtermittelzusatzstoffen während der Prognose eine jährliche Wachstumsrate von 4,9 % verzeichnen wird Zeitraum.

| Säuerungsmittel | Durch Sub-Additiv | Fumarsäure |

| Milchsäure | ||

| Propionsäure | ||

| Andere Säuerungsmittel | ||

| Aminosäuren | Durch Sub-Additiv | Lysin |

| Methionin | ||

| Threonin | ||

| Tryptophan | ||

| Andere Aminosäuren | ||

| Antibiotika | Durch Sub-Additiv | Bacitracin |

| Penicilline | ||

| Tetracycline | ||

| Tylosin | ||

| Andere Antibiotika | ||

| Antioxidantien | Durch Sub-Additiv | Butyliertes Hydroxyanisol (BHA) |

| Butyliertes Hydroxytoluol (BHT) | ||

| Zitronensäure | ||

| Ethoxyquin | ||

| Propylgallat | ||

| Tocopherole | ||

| Andere Antioxidantien | ||

| Bindemittel | Durch Sub-Additiv | Natürliche Bindemittel |

| Synthetische Bindemittel | ||

| Enzyme | Durch Sub-Additiv | Kohlenhydrate |

| Phytasen | ||

| Andere Enzyme | ||

| Aromen und Süßstoffe | Durch Sub-Additiv | Aromen |

| Süßstoffe | ||

| Mineralien | Durch Sub-Additiv | Makromineralien |

| Mikromineralien | ||

| Mykotoxin-Entgiftungsmittel | Durch Sub-Additiv | Bindemittel |

| Biotransformatoren | ||

| Phytogenik | Durch Sub-Additiv | Ätherisches Öl |

| Kräuter Gewürze | ||

| Andere Phytogene | ||

| Pigmente | Durch Sub-Additiv | Carotinoide |

| Curcumin und Spirulina | ||

| Präbiotika | Durch Sub-Additiv | Frucht-Oligosaccharide |

| Galacto-Oligosaccharide | ||

| Inulin | ||

| Lactulose | ||

| Mannan-Oligosaccharide | ||

| Xylo-Oligosaccharide | ||

| Andere Präbiotika | ||

| Probiotika | Durch Sub-Additiv | Bifidobakterien |

| Enterokokken | ||

| Laktobazillen | ||

| Pediokokken | ||

| Streptokokken | ||

| Andere Probiotika | ||

| Vitamine | Durch Sub-Additiv | Vitamin A |

| Vitamin B | ||

| Vitamin C | ||

| Vitamin E | ||

| Andere Vitamine | ||

| Hefe | Durch Sub-Additiv | Lebendhefe |

| Selenhefe | ||

| Verbrauchte Hefe | ||

| Torula-Trockenhefe | ||

| Molkenhefe | ||

| Hefederivate |

| Aquakultur | Von Sub Animal | Fisch |

| Garnele | ||

| Andere Aquakulturarten | ||

| Geflügel | Von Sub Animal | Broiler |

| Schicht | ||

| Andere Geflügelvögel | ||

| Wiederkäuer | Von Sub Animal | Rinder |

| Milchkühe | ||

| Andere Wiederkäuer | ||

| Schwein | ||

| Andere Tiere |

| Zusatzstoff | Säuerungsmittel | Durch Sub-Additiv | Fumarsäure |

| Milchsäure | |||

| Propionsäure | |||

| Andere Säuerungsmittel | |||

| Aminosäuren | Durch Sub-Additiv | Lysin | |

| Methionin | |||

| Threonin | |||

| Tryptophan | |||

| Andere Aminosäuren | |||

| Antibiotika | Durch Sub-Additiv | Bacitracin | |

| Penicilline | |||

| Tetracycline | |||

| Tylosin | |||

| Andere Antibiotika | |||

| Antioxidantien | Durch Sub-Additiv | Butyliertes Hydroxyanisol (BHA) | |

| Butyliertes Hydroxytoluol (BHT) | |||

| Zitronensäure | |||

| Ethoxyquin | |||

| Propylgallat | |||

| Tocopherole | |||

| Andere Antioxidantien | |||

| Bindemittel | Durch Sub-Additiv | Natürliche Bindemittel | |

| Synthetische Bindemittel | |||

| Enzyme | Durch Sub-Additiv | Kohlenhydrate | |

| Phytasen | |||

| Andere Enzyme | |||

| Aromen und Süßstoffe | Durch Sub-Additiv | Aromen | |

| Süßstoffe | |||

| Mineralien | Durch Sub-Additiv | Makromineralien | |

| Mikromineralien | |||

| Mykotoxin-Entgiftungsmittel | Durch Sub-Additiv | Bindemittel | |

| Biotransformatoren | |||

| Phytogenik | Durch Sub-Additiv | Ätherisches Öl | |

| Kräuter Gewürze | |||

| Andere Phytogene | |||

| Pigmente | Durch Sub-Additiv | Carotinoide | |

| Curcumin und Spirulina | |||

| Präbiotika | Durch Sub-Additiv | Frucht-Oligosaccharide | |

| Galacto-Oligosaccharide | |||

| Inulin | |||

| Lactulose | |||

| Mannan-Oligosaccharide | |||

| Xylo-Oligosaccharide | |||

| Andere Präbiotika | |||

| Probiotika | Durch Sub-Additiv | Bifidobakterien | |

| Enterokokken | |||

| Laktobazillen | |||

| Pediokokken | |||

| Streptokokken | |||

| Andere Probiotika | |||

| Vitamine | Durch Sub-Additiv | Vitamin A | |

| Vitamin B | |||

| Vitamin C | |||

| Vitamin E | |||

| Andere Vitamine | |||

| Hefe | Durch Sub-Additiv | Lebendhefe | |

| Selenhefe | |||

| Verbrauchte Hefe | |||

| Torula-Trockenhefe | |||

| Molkenhefe | |||

| Hefederivate | |||

| Tier | Aquakultur | Von Sub Animal | Fisch |

| Garnele | |||

| Andere Aquakulturarten | |||

| Geflügel | Von Sub Animal | Broiler | |

| Schicht | |||

| Andere Geflügelvögel | |||

| Wiederkäuer | Von Sub Animal | Rinder | |

| Milchkühe | |||

| Andere Wiederkäuer | |||

| Schwein | |||

| Andere Tiere | |||

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.