Marktgröße für Elektrobusse in China

| Studienzeitraum | 2018 - 2029 | |

| Prognosedatenzeitraum | 2024 - 2029 | |

| Historischer Datenzeitraum | 2018 - 2022 | |

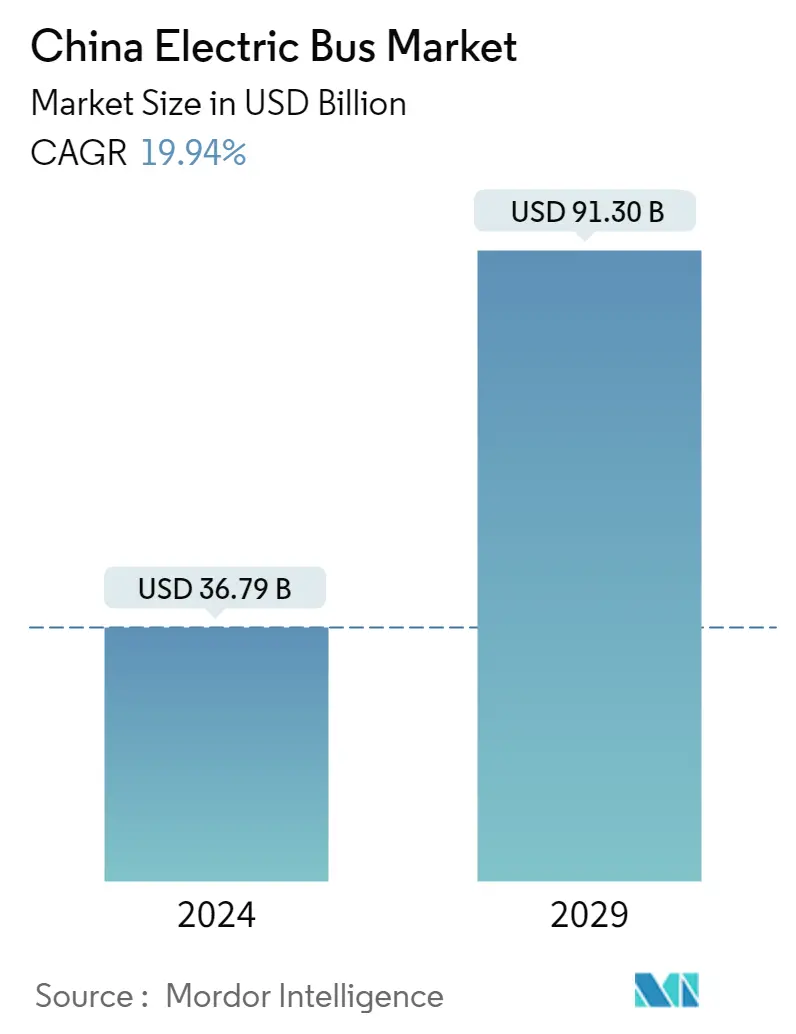

| Marktgröße (2024) | 42.64 Milliarden US-Dollar | |

| Marktgröße (2029) | 51.14 Milliarden US-Dollar | |

| CAGR (2024 - 2029) | 19.94 % | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Elektrobusse in China

Die Größe des chinesischen Marktes für Elektrobusse wird im Jahr 2024 auf 36,79 Milliarden US-Dollar geschätzt und soll bis 2029 91,30 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 19,94 % im Prognosezeitraum (2024–2029) entspricht.

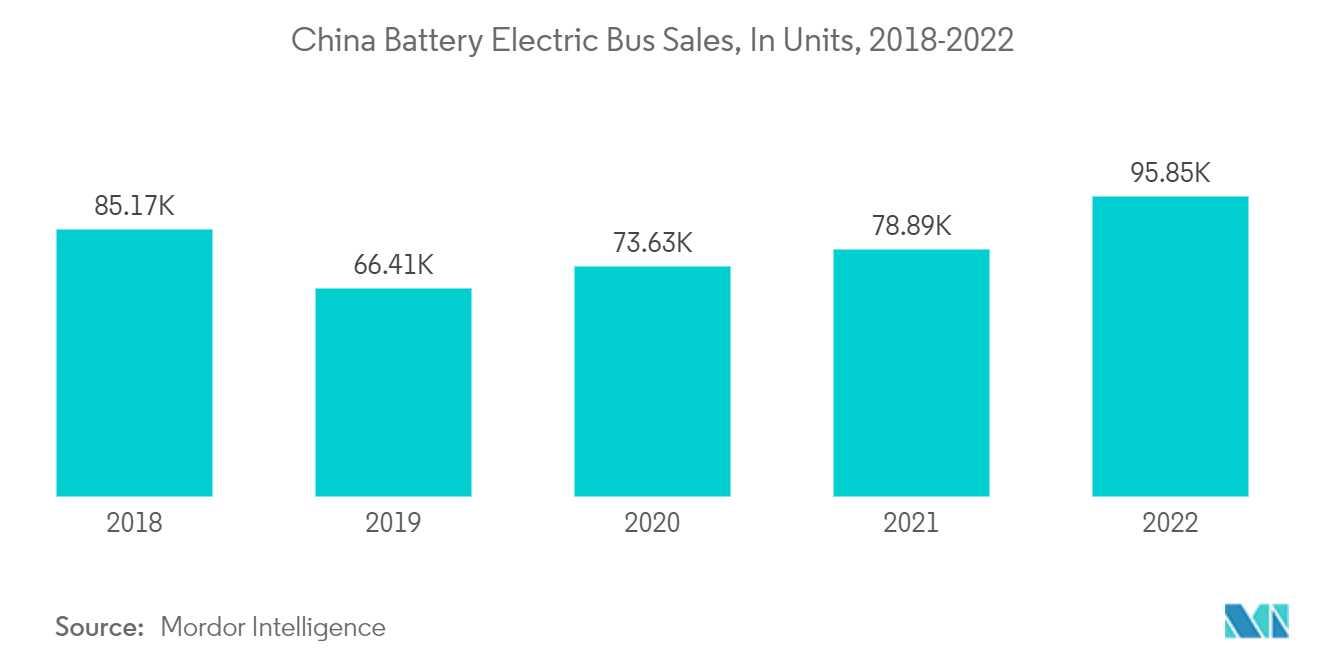

- Zu Beginn des Jahres 2020 wurde der Automobilgüter- und Lieferkettenmarkt durch COVID-19 drastisch beeinträchtigt. Darüber hinaus führten Reisebeschränkungen und Lockdowns zu einem Rückgang des Elektrofahrzeugabsatzes. Allerdings erholt sich die Automobilindustrie nun von den Verlusten und ebnet den Weg für die Einführung von Qualitätsprodukten, um der steigenden Nachfrage von Verbrauchern im ganzen Land gerecht zu werden. Die Automobilindustrie verzeichnete im Jahr 2022 ein deutliches Wachstum bei der Produktion von Elektrobussen, was die Nachfrage nach Elektrobussen im Prognosezeitraum wahrscheinlich erhöhen wird.

- Mittelfristig haben Regierungen in allen Ländern Veränderungen in den öffentlichen Verkehrssystemen eingeleitet, indem sie sich verpflichtet haben, ihre Busflotten zu elektrifizieren. Die starke staatliche Unterstützung in Form von Subventionen trägt dazu bei, die Gesamtkosten eines Elektrobusses unter die einer ähnlichen Dieselvariante zu senken, was zu einer zunehmenden Verbreitung von Elektrobussen im ganzen Land führt.

- Kraftstoff macht einen Großteil der Betriebskosten eines jeden Fahrzeugs aus. Angesichts der steigenden Kraftstoffkosten senkt der Einsatz eines Elektrobusses im öffentlichen Nahverkehr nicht nur die Kraftstoffkosten, sondern auch andere Vorlaufkosten und die Gesamtbetriebskosten. Bis 2030 sollen die Preise für Elektrobusse auf die Preise für Dieselbusse sinken. Elektrobusse tragen dazu bei, die Wartungs- und Betriebskosten im Vergleich zu Bussen mit Dieselmotor um 81–83 % zu senken.

- Das gestiegene allgemeine Bewusstsein für Luftverschmutzung, den Klimawandel und vor allem die im Laufe der Jahre steigenden Dieselpreise sind einige der Gründe, die die meisten staatlichen und städtischen Verkehrsbehörden dazu veranlassen, in ihren regionalen Entwicklungsplänen zunehmend saubere Lösungen für den öffentlichen Nahverkehr zu berücksichtigen. Elektrobusse bieten Reisenden im Vergleich zu Benzin- oder Dieselbussen mehr Komfort. Die NVH-Werte (Noise Vibration and Harshness) sind bei Elektrobussen im Gegensatz zu herkömmlichen Dieselbussen minimal und bieten so einen erhöhten Fahrgastkomfort.

- Die wachsende Ladeinfrastruktur für Elektrofahrzeuge im ganzen Land dürfte in den wichtigsten Regionen zu einer erheblichen Nachfrage nach Elektrobussen führen. Die rasche Expansion der Hersteller von Elektrobussen im ganzen Land dürfte den Markt im Prognosezeitraum ankurbeln.

Batterieelektrische Busse dominieren den Markt

- China ist ein wichtiger Akteur auf dem globalen Markt für Elektrobusse und beherbergt 98 % der weltweiten Elektrobusse. Es wird erwartet, dass China seine Dominanz im Prognosezeitraum aufrechterhalten wird. Im März 2021 waren in China mehr als 421.000 Elektrobusse im Einsatz, was etwa 99,0 % der weltweiten Flotte entspricht. Der starke Fokus auf die Elektrifizierung des öffentlichen Nahverkehrs mit vorherrschenden Subventionen und nationalen Vorschriften ist ein wesentlicher Faktor, der zum hohen Marktanteil Chinas am globalen Markt für Elektrobusse beiträgt.

- Das chinesische Verkehrsministerium bietet Subventionen und andere Vorteile für den Aufbau emissionsarmer Busflotten und beeinflusst damit den Markt weiter positiv. Beispielsweise wurden im Jahr 2020 von chinesischen Busherstellern trotz der Pandemie 61.000 neue Energiebusse mehr verkauft.

- Es wird erwartet, dass der Ausbau der Elektrobusse in China weiter voranschreitet und bis 2025 420.000 zusätzliche Elektrobusse bestellt werden. Das Wachstum des Marktes und die staatliche Unterstützung dürften auch eine deutliche Steigerung der Zahl der Elektrobusflotten ermöglichen, die etwa 40 % beträgt.

- Shenzhen und Guangzhou sind führende Städte bei vollelektrischen Busflotten, und es wird erwartet, dass in den kommenden Jahren weitere chinesische Städte diesem Beispiel folgen werden. Im Prognosezeitraum könnte China weiterhin einen Anstieg der Einführung von Elektrobussen verzeichnen, da mehr als 30 chinesische Städte Pläne gemacht haben, bis Anfang 2021 einen 100 % elektrifizierten öffentlichen Nahverkehr zu erreichen, darunter Guangzhou, Zhuhai, Dongguan, Foshan und Zhongshan im Perlflussdelta, zusammen mit Nanjing, Hangzhou, Shaanxi und Shandong.

- China, der weltweit größte Automobilmarkt, ist führend bei der Umstellung der Regierungsflotte auf Elektromobilität. Beispielsweise entfielen im März 2021 etwa 98 % der weltweiten Elektrobusse auf China. Bis heute wurden in einer koordinierten Aktion der chinesischen Regierung mehr als 500.000 Elektrobusse auf chinesischen Straßen eingeführt.

- Es wird erwartet, dass mehrere solcher Entwicklungen in Bezug auf die Elektromobilität im Land den Markt im Prognosezeitraum mit erheblichen Wachstumsraten antreiben werden.

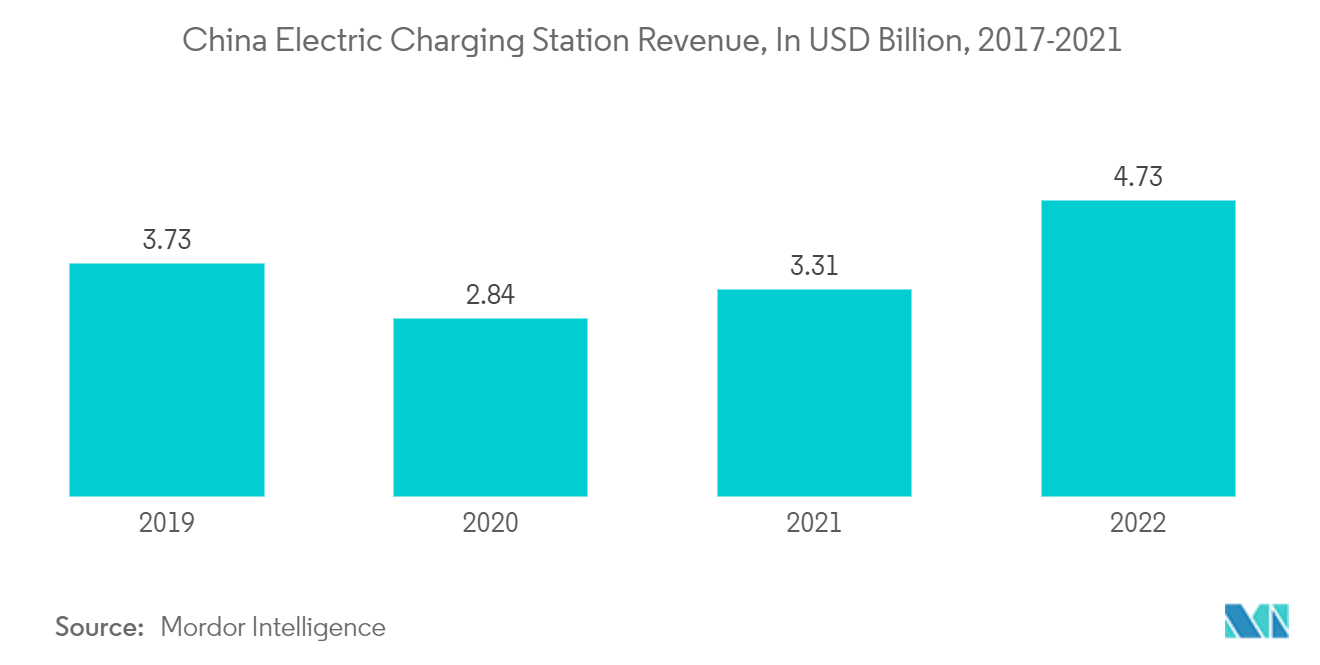

Rise-Ladestation für Elektrofahrzeuge im ganzen Land

- Der chinesische Markt für Ladestationen für Elektrofahrzeuge wird durch seinen Markt für batterieelektrische Fahrzeuge gut unterstützt, der durch großzügige Unterstützung der Regierung unterstützt wird. China verlängerte die Anreize für den Kauf von New Energy Vehicles (NEVs) bis 2022. Im Januar 2020 eröffnete Tesla Motors eine 2-Milliarden-Dollar-Anlage in Shanghai, in der im März 2020 fast 3000 Autos pro Woche montiert wurden, während alle anderen weltweiten Anlagen von Der Elektrofahrzeugriese wurde aufgrund der COVID-19-Pandemie geschlossen.

- Der rasche Ausbau der Ladeinfrastruktur für Elektrobusse im ganzen Land dürfte im Prognosezeitraum zu einem starken Marktwachstum führen. Beispielsweise stellte das Chengdu Municipal Transportation Bureau im Juni 2022 seinen ehrgeizigen 14. Fünfjahresplan für Transport und Logistik (2021–2025) vor. Ein Hauptschwerpunkt des Plans besteht darin, die Einführung von NEVs in Chengdu zu beschleunigen, mit dem Ziel, 800.000 NEV-Einheiten im Besitz zu haben. Um diese Initiative zu unterstützen, wird die Stadt auch der Beschleunigung der Infrastrukturentwicklung Priorität einräumen.

- Eines der Hauptziele ist der Aufbau eines flächendeckenden Netzes von Schnellladestationen, das in allen Autobahnraststätten zur Verfügung stehen soll. Es wird erwartet, dass dieser Schritt den Komfort und die Zugänglichkeit von Lademöglichkeiten für NEV-Besitzer, die auf Schnellstraßen reisen, verbessern wird. Darüber hinaus sieht der Plan den Bau von etwa 3.000 Ladestationen für Elektrofahrzeuge (einschließlich Batteriewechseleinrichtungen) und die Installation von 160.000 Ladegeräten für Elektrofahrzeuge in der gesamten Stadt vor.

- Bis Ende 2025 erwartet das Land eine Nachfrage nach 20 Millionen Elektrofahrzeugen. Es wird erwartet, dass das schnelle Wachstum von Elektrofahrzeugen und die Pro-EV-Politik im Land das Wachstum des untersuchten Marktes vorantreiben werden.

Überblick über die Elektrobusindustrie in China

Der chinesische Markt für Elektrobusse wird von mehreren wichtigen Akteuren dominiert, darunter Anhui Ankai Automobile Co. Ltd, BYD Company Limited, Higer Bus Company Limited, Zhengzhou Yutong Group Co. Ltd. und Zhongtong Bus Holding Co. Ltd. (alphabetisch sortiert). Mehrere wichtige Akteure errichten ihre Produktionsstätten im Land, um der wachsenden Nachfrage nach Plug-in-Hybridbussen gerecht zu werden. Zum Beispiel,.

Im Januar 2022 stellte Cardiff Bus seine 36 batterieelektrischen Yutong E12-Busse vor, mit denen fast ein Viertel der Flotte des städtischen Betreibers auf einen Schlag auf Nullemissionen umgestellt wurde. Die Auslieferung der E12 bedeutet für Pelican einen weiteren Erfolg auf dem walisischen Markt für batterieelektrische Busse nach Bestellungen von Newport Bus und für TrawsCymruservices.

Im Juni 2021 gab China Yuchai International Limited bekannt, dass es eine strategische Partnerschaftsvereinbarung mit Guangxi Shenlong Automobile Manufacturing (Sun Long) zur Entwicklung von vier neuen Energieantriebssystemen geschlossen hat, darunter ein e-CVT Power-Split-Hybridantriebsstrang (YC e-CVT) ), integrierter elektrischer Achsantriebsstrang (YC e-Axel) für die Produktion neuer Energiebusse in Südchina.

Marktführer für Elektrobusse in China

Anhui Ankai Automobile Co. Ltd

BYD Company Limited

Zhengzhou Yutong Group Co. Ltd.

Scania AB

Xiamen King Long United Automotive Industry Co. Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Elektrobusse in China

- Februar 2022 Danfoss gab eine wichtige Ankündigung bekannt und gab den Beginn der Massenproduktion seines EM-PMI240-T180-Motors unter der Editron-Abteilung bekannt. Der Motor ist speziell für Elektro- und Hybridantriebsstränge in Bussen konzipiert. Dieser Produktionsmeilenstein wurde im Werk Nanjing in der östlichen Provinz Jiangsu erreicht.

- Januar 2022 King Long hat seine neuen Energiebusse aus Kohlefaser erfolgreich für den operativen Einsatz an Jiaxing Haiyan Hongyuan Public Transport Co., Ltd. (im Folgenden Haiyan Public Transport genannt) ausgeliefert. Diese 10 Meter langen Busse sind mit einem Einzelradaufhängungssystem ausgestattet, wodurch sie die gleiche Anzahl an Fahrgästen befördern können wie ein 12-Meter-Bus. Durch den Einsatz eines Radantriebssystems, das das Gewicht des Busses um über 800 kg reduziert, erzielte der neue Energiebus aus Kohlefaser von King Long eine beeindruckende Reduzierung des Energieverbrauchs um 14 bis 18 %.

China-Marktbericht für Elektrobusse – Inhaltsverzeichnis

1. EINFÜHRUNG

- 1.1 Studienannahmen

- 1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

- 4.1 Marktführer

- 4.1.1 Regierungsanreize und -richtlinien

- 4.2 Marktbeschränkungen

- 4.2.1 Unangemessene Anzahl an Ladeinfrastruktur

- 4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

- 4.3.1 Bedrohung durch neue Marktteilnehmer

- 4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

- 4.3.3 Verhandlungsmacht der Lieferanten

- 4.3.4 Bedrohung durch Ersatzprodukte

- 4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße im Wert – Mio. USD)

- 5.1 Nach Fahrzeugtyp

- 5.1.1 Batterieelektrischer Bus

- 5.1.2 Plug-in-Hybrid-Elektrobus

- 5.1.3 Brennstoffzellen-Elektrobus

- 5.2 Nach Verbrauchersegment

- 5.2.1 Regierung

- 5.2.2 Flottenbetreiber

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Marktanteil des Anbieters

- 6.2 Firmenprofile*

- 6.2.1 Anhui Ankai Automobile Co. Ltd

- 6.2.2 BYD Company Limited

- 6.2.3 Dongfeng Motor Corporation

- 6.2.4 Higer Bus Company Limited

- 6.2.5 King Long United Automotive Industry Co. Ltd.

- 6.2.6 Liaoning Huanghai Automobile Import & Export Co. Ltd

- 6.2.7 Shenzhen Wuzhoulong Motors Co. Ltd

- 6.2.8 Yangzhou Yaxing Motor Coach Co. Ltd.

- 6.2.9 Zhengzhou Yutong Group Co. Ltd.

- 6.2.10 Zhongtong Bus Holding Co. Ltd.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Elektrobusindustrie in China

Ein Elektrobus wird von einem Elektromotor angetrieben, wobei die Antriebs- und Zubehörsysteme ausschließlich von einer emissionsfreien Stromquelle gespeist werden.

Chinas Markt für Elektrobusse ist in Fahrzeugtypen und Verbrauchersegmente unterteilt. Basierend auf dem Fahrzeugtyp wird der Markt in Batterie-Elektrobusse, Plug-in-Hybrid-Elektrobusse und Brennstoffzellen-Elektrobusse unterteilt. Basierend auf dem Verbrauchersegment wird der Markt in staatliche und Flottenbetreiber unterteilt.

Für jedes Segment wurden die Marktgröße und Prognose basierend auf dem Wert (USD) erstellt.

| Batterieelektrischer Bus |

| Plug-in-Hybrid-Elektrobus |

| Brennstoffzellen-Elektrobus |

| Regierung |

| Flottenbetreiber |

| Nach Fahrzeugtyp | Batterieelektrischer Bus |

| Plug-in-Hybrid-Elektrobus | |

| Brennstoffzellen-Elektrobus | |

| Nach Verbrauchersegment | Regierung |

| Flottenbetreiber |

Marktdefinition

- Körpertyp - Ein Straßenfahrzeug, das deutlich mehr Passagiere befördert als ein durchschnittlicher Pkw oder Transporter. Es wird am häufigsten im öffentlichen Verkehr eingesetzt, wird aber auch für Charterzwecke oder im Privatbesitz genutzt.

- Motortyp - Hybrid- und Elektrofahrzeuge sind batteriebetriebene Fahrzeuge, die einen oder mehrere Elektromotoren als Antrieb nutzen. In diese Kategorie wurden Elektrobusse aufgenommen.

- Treibstoffart - Zu den Hybrid- und Elektrofahrzeugen gehören HEV, PHEV, BEV und FCEV.

- Unterkörpertyp -

- Fahrzeugtyp - Nutzfahrzeuge sind motorisierte Straßenfahrzeuge, die zum Transport von Personen oder Gütern bestimmt sind. Die Kategorie umfasst mittelschwere und schwere Busse.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen